本文来自微信公众号“财报看公司”,作者:Candy。

用户付费意愿强、客单价高、互联网助力规模化,但为何上市的在线教育公司几乎全部亏损?在线教育真的是个好生意吗?

近日,网易有道向SEC正式递交IPO招股书,最多募资3亿美元。招股书显示,2019上半年,网易有道实现营业收入同比增长67.7%,至5.485亿元;净亏损1.68亿元,较上年同期净亏损8275万元有所扩大。

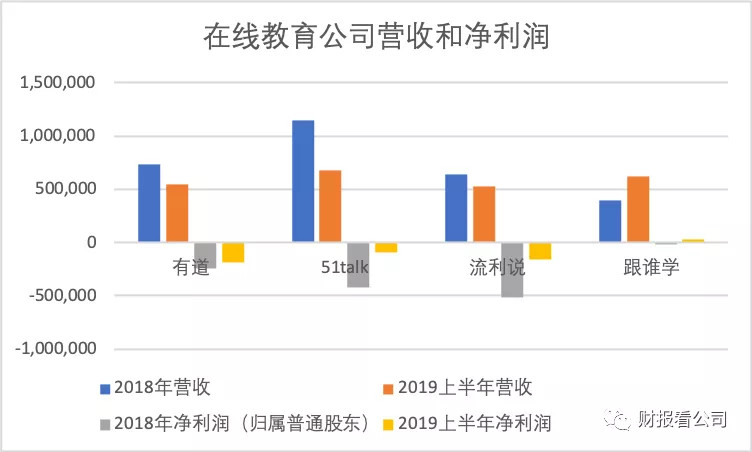

事实上,不只是网易有道,《财报看公司》梳理了美港股的几家主要在线教育上市公司:从2016年6月中国在线教育赴美上市的第一家公司51talk(COE.US),到2018年赴美上市的流利说(LAIX.US)、赴港上市的新东方在线(01797),以及2019年6月IPO的跟谁学——除了跟谁学一家盈利,其他全部大幅亏损。

其中,流利说的亏损最多,2018年归属普通股东的净亏损高达5.16亿元,2019上半年净亏损为1.55亿元。

(在线教育公司2018年和2019上半年营收情况统计,制图:财报看公司)

与这些在线教育大幅亏损相对的,是以新东方、好未来等为代表的以线下业务为主的教育公司大多都保持良好的盈利水平。

2019财年,新东方的净收入达30.96亿美元,同比增长26.5%;运营利润为3.05亿美元,同比增长16.2%;Non-GAAP运营利润为3.76亿美元,同比增长17.6%。

而好未来在整个2019财年,净收入为25.630亿美元,上年为17.150亿美元,同比增长49.4%;归属于好未来的净利润3.672亿美元,上年为1.984亿美元,同比增长85.1%。

《2018在线教育趋势报告》指出,2015—2018年多数在线教育企业在亏损,仅3%的企业实现盈利。

教育用户付费意愿强、客单价高、互联网渠道还能快速规模化,但为何盈利模式看起来非常好的教育公司,一遇到线上却几乎全部亏损?在线教育真的是个好生意吗?

下面我们将从在线教育的成本结构、运营费用等方面进行详细剖析。真正洞察这个行业的问题和前景。

以新东方(EDU.US)、好未来(TAL.US)为龙头的线下教育公司,起家都是“名师授课”的开班或开店模式,单店盈利之后,才会考虑继续扩大发展。

而在线教育公司,前期投入时间长,技术搭建、教研打磨、运营、销售,无一不是花钱的活儿。但一旦时机成熟,将利用互联网规模效应,做到快速盈利。先亏损——规模化——盈利,也一直都是“互联网模式”的套路。

发展模式的不同,从根本上决定了在线教育的前期投入成本将非常高昂。

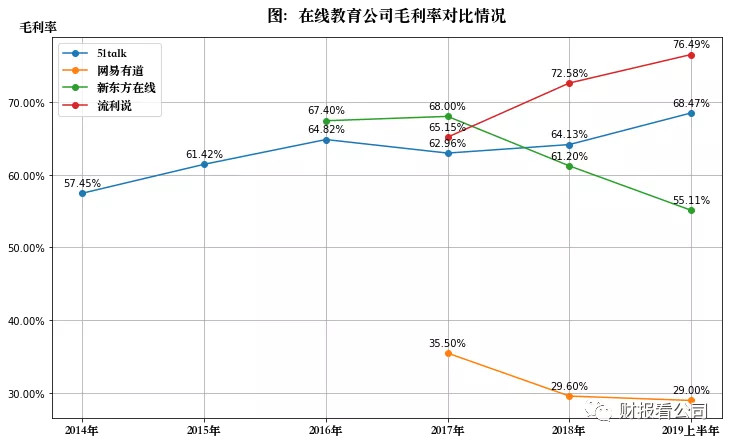

从毛利率看商业模式的潜能

《财报看公司》统计了4家在线教育上市公司的毛利率,51talk、流利说、新东方在线等3家公司毛利率都能维持在50%~80%之间,只有网易有道的毛利率比较低,还不到30%。

(制图:财报看公司)

对比一下互联网经典盈利业务“游戏”的毛利率:腾讯增值业务(主要为游戏业务)2016年Q2毛利率为66%,近年来连续下降,2018年Q4这一数字为53.4%。可以看出,在线教育毛利水平在互联网行业中并不低。

毛利率的高低反映了其商业模式的不同。在线教育产品主要分为两种:课程、工具,网易有道比较特殊,除了这两种之外,还有网络营销和智能硬件。而网易有道毛利率水平在行业的中整体偏低,2017年毛利率为35.5%,2018年下降到29.6%,2019年上半年进一步下降到29% 。

流利说是技术+内容的工具典型产品,前期投入高昂收入低,但产品成熟后毛利率比较高。2013年2月份正式上线,运营三年后,2016年毛利率依然低至-123%,2017年开始由负转正为65.15% ,在2019年上半年达到76.49%,在几家公司中最高。

51talk是跟线下教育最接近的一种线上课程模式,所以毛利趋势上也最接近。近年来,51talk毛利率在逐步提升,从2015年57.5%逐步上升到今年上半年的68.5% 。好未来最近两个季度的毛利率分别为54.9%和57.9%。

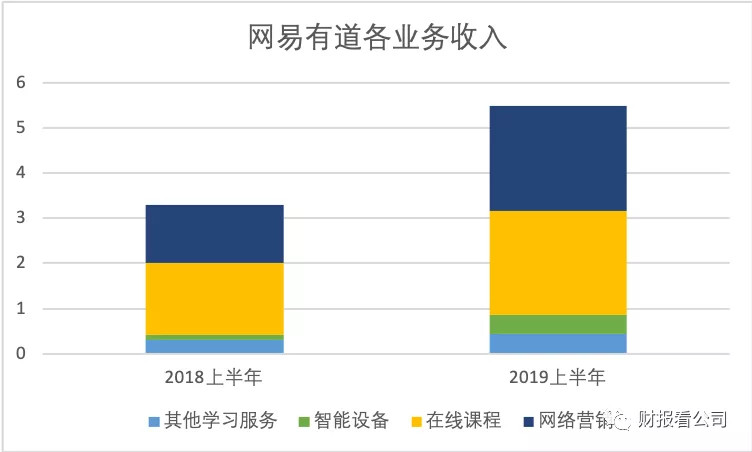

网易有道是非典型的在线教育公司,它的收入构成比较多元化。

(制图:财报看公司)

网易有道的收入主要包括学习服务和产品、网络营销两大部分。其中,学习服务和产品又细分为在线课程、智能硬件和其他学习服务。

学习服务和产品方面:在线课程2018年上半年至2019年上半年,在线课程收入由1.6亿增长至2.3亿,同比增长54.3%;其他学习服务2019年上半年,其他学习服务收入为4350万元,同比增长48.4%;智能设备2019年上半年,有道智能硬件收入4310万,同比增长264.7%。

网络营销服务方面,净收入从截至2018年上半年的1.28亿元人民币增长至截至2019年上半年的2.337亿元人民币(3400万美元),增幅达82.5%。主要原因是广告服务收入近翻倍的增长。

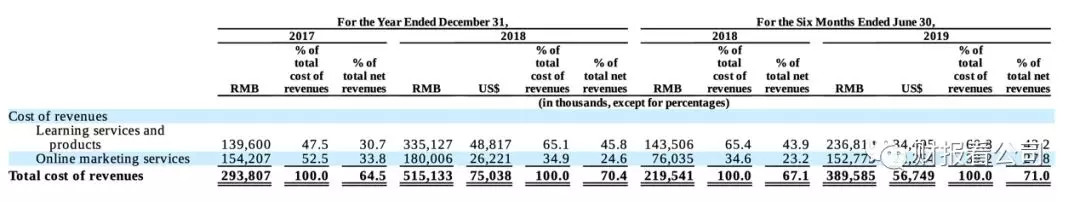

2018年上半年和2019年上半年,有道的总毛利率分别为32.9%和29.0%。同期,学习服务和产品毛利率分别为27.9%和24.8%,网络营销服务毛利率分别为40.6%和34.6%。2017年和2018年,毛利率分别为35.5%和29.6%。同期,学习服务和产品毛利率分别为6.9%和21.8%,网络营销服务毛利率分别为49.6%和40.6%。

可以看到,有道的各条产品线毛利在行业内都不算高水平,尤其时学习服务和产品。由于云服务和智能设备的成本比较高,以及网络营销的行业竞争加剧,都导致了网易有道整体毛利的进一步降低。

51talk和流利说的毛利率都在稳定提升,说明其现有产品商业模式已经逐渐稳定,收入成本在逐渐降低;而新东方在线和网易有道都在近3年出现了不同程度的下滑,说明其产品模式还不稳定,一种可能是在不断开发新产品,另外一种可能是现有产品出现问题。

可以看出,单纯从毛利率来看,在线教育多数公司的盈利潜质还不错。

从运营费用看亏损具体原因:销售和市场费用超高

我们继续来看运营费用,这块费用可以真实反映出公司的经营状态,比如公司的发展阶段、运营效率等等。以51talk和流利说两种不同产品模式的典型公司为例,重点分析一下在线教育的运营费用。

先来看51talk,从2014年2019年上半年,51talk虽然一直都在亏损,但运营费用/营收的比例在不断降低,从2015年最高的269.5%,逐渐降低到82.5%。

得益于经营费用的降低和毛利的提升,51talk在2019二季度的Non-GAAP净亏损收窄至0.267亿元,同比减少60.2%,环比减少55.0%。

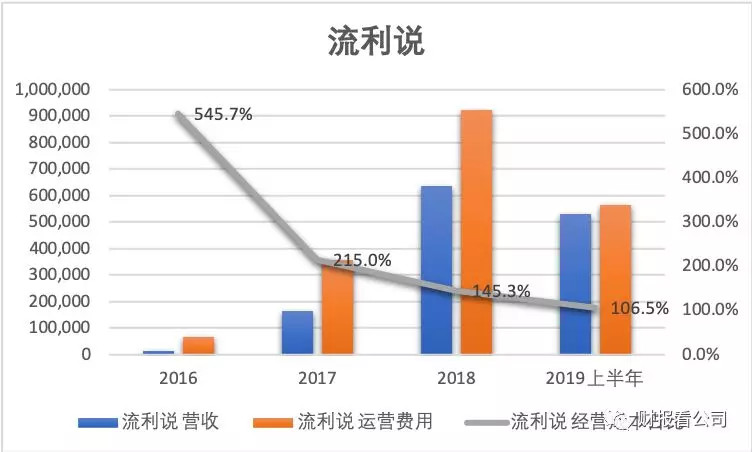

再来看流利说,运营费用/营收的比例从2016年的545.7%,逐渐降低到2019年上半年的106.5%,运营费用降低的速度比51talk还要快。

可见,高昂的运营费用直接导致了这些公司的亏损。那么,运营费用到底高在哪里?

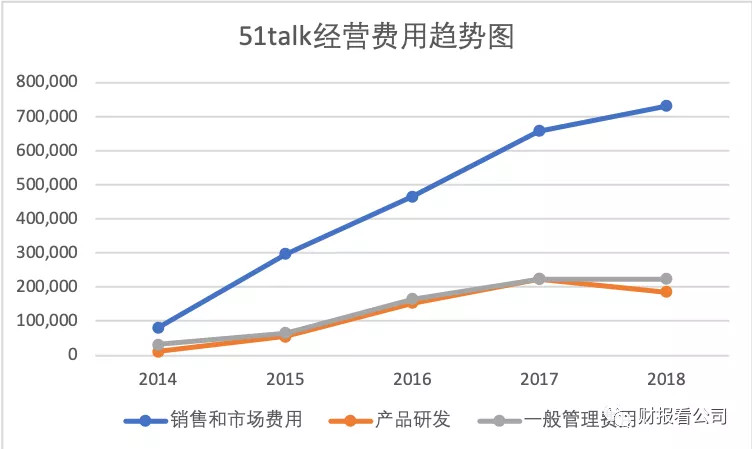

在线教育公司的运营费用,一般包括销售和市场费用,产品研发费用和一般管理费用。其中份额最大的就是销售和市场费用,从下图可以看到,从2018年起,51talk在努力控制管理和行政费用,以及削减产品研发的费用,但销售和市场费用仍然一路高歌猛涨,只是涨幅没有此前那么快。

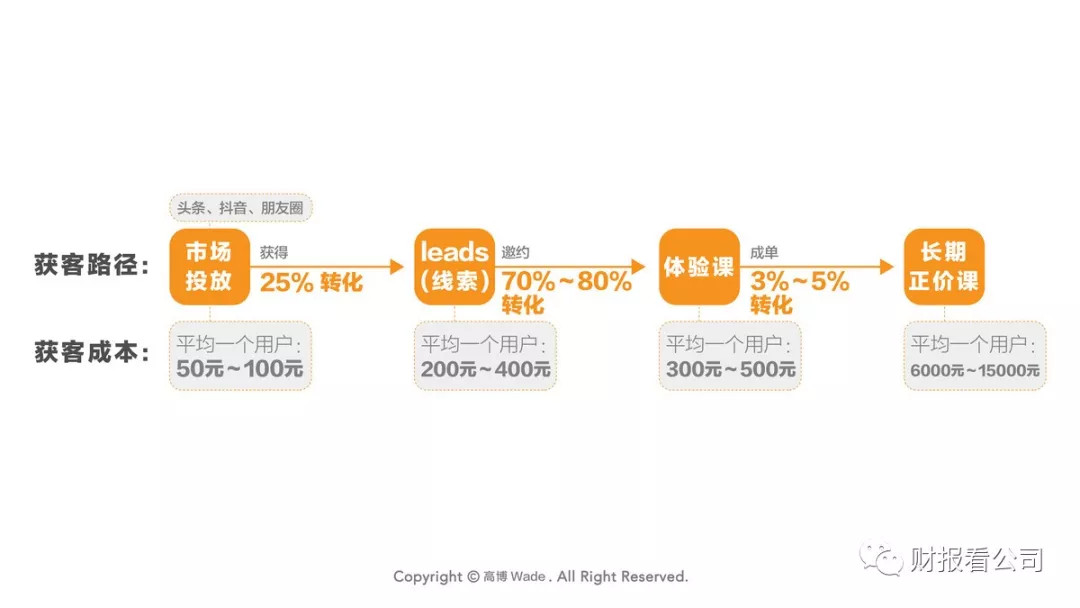

这源于51talk这类课程式教育公司的获客模式,主要包括“获取线索--邀约--体验课--成单--正价课”。

据辰美教育CEO高博分享,在线少儿语培行业,从网络营销或线下地推等市场投放上获得的用户线索,大约25%能转化为销售线索,之后通过电话销售的模式邀约体验课,上体验课的用户只有3%~5%可以转化为正价课付费用户。这样下来,一个长期正价课的平均获客成本在6000元~10000元之间。更要命的是,后期用户的留存还很低,这就让公司一直处于不断拉新获客的恶性循环当中。

值得注意的是,一直盈利都好于新东方的好未来,在最新季度的财报中首次出现了亏损。好未来截至5月31日2020财年一季度的财报显示,公司该季度收入同比增长27.6%,达到7.028亿美元,但归属于公司的净亏损达到730万美元,去年同期为盈利6680万美元。

除了政策的影响,好未来首席财务官罗戎表示,此次亏损的原因主要是因为,“进一步扩大了在线业务的产品和规模,并加大了对技术的投入”。好未来各项成本都在持续上升,其中仅销售费用就同比大增64.4%,至1.55亿美元。

学而思网校为好未来在线教育的重要产品板块,其2020财年第一季度收入按美元计算同比增长108%,正价班学生人次超过50万,人次同比增长121%。本季度网校贡献了总收入的15%,占正价班总人次的31%;而去年同期占总收入的9%,占正价班总人次19%。

据《财报看公司》消息,学而思网校和新东方在线在2019年初都进行了内部大调整,据一位在线教育行业人士透露,“这两家公司的高层和中层许多主要岗位都进行了大换岗,张邦鑫和俞敏洪都坚持发展在线教育,但对现状不满意,所以换人重新做。”

好未来和51talk作为多年的美股上市公司,在经营上已经比较成熟,但依然陷于这样的亏损困局,可见在实现商业规模化之前,获客成本水涨船高、持续性研发投入周期长、以及企业内部管理效率等问题,都钳制着行业的盈利能力。

盈利平衡点在哪里?如何破解亏损困局?

破解困局的道路只有两条:第一是在现有商业模式上,提升运营效率,降低成本;第二是寻找新的商业模式。多数公司都会选择第一条路为主,第二条路为辅。

2019年上半年,51talk的毛利率为68.5%,运营费用占营收比例为82.5%,中间还有14%的运营亏损。

从目前51talk的商业模式来看,进一步大幅提升毛利率已经很难,只能靠降低运营费用中的销售和市场费用来实现盈利。不过,在当前少儿英语这个红海赛道的竞争相当激烈,保持增速稳住市场地位比盈利还要关键,因此销售和市场费用的下降空间也并没有太大。

51talk创始人兼首席执行官黄佳佳在今年二季度财报时表示,“2019年第二季度执行聚焦菲教业务和城市下沉两大战略,净营收和现金收入再次超过预期,主营业务菲教青少一对一现金收入达到4.185亿元,占总现金收入84%。”其中菲教业务是降低产品成本,提升产品毛利率的关键;而城市下沉战略,则是通过互联网的规模化效应,提升运营效率的必经之路。

再往早期去看,51talk在2018年宣布全面转型,战略重心由成人英语转向少儿英语。“相比成人培训市场,少儿培训的黏性和续费率更优质。51Talk进入到青少市场是正确的,这个市场很大,远远没有达到饱和的状态,但问题是赛道已经形成了稳定的头部格局和品牌效应。”有媒体引用教育人士评论称。

再来看流利说,2019年上半年毛利率为76.48%,运营费用占营收比例为106.5%,中间还有30.02%的运营亏损。

流利说的发展之路上有两个关键战略节点。

第一是2017年4月14日流利说发布5.0版本,从英语口语练习应用,转变为一站式英语学习方案提供方。加入“定制学”产品,将产品客单价提升了一个档位。

这个战略调整对流利说的整体营收有极大的驱动力,我们可以看到,在2017和2018年其营收增长最快,同比增长分别高达1242.5%和284.9%。

第二是2019年五大产品矩阵的建立,拓展了服务内容的深度和广度,不过许多新产品的商业模式,也会遇到和其竞品一样的困境,变现能力还需进一步验证。

无论是课程式产品还是工具型产品,高毛利率的公司都有进一步盈利的可能性,但短期内都很难实现。低毛利率的公司就非常危险,因为很难通过现有商业模式盈利,必须不断探索新的商机。

截止发稿时,51talk市销率为0.78,市值为1.40亿美元;流利说的市销率为1.55,市值为2.01亿美元。市销率相差近1倍,可见市场对亏损型公司的前景判断。

超高负债率的危险游戏

在线教育的创业者,很容易对教育产品的投入和回报的资金和周期过于乐观。

前有2014年“小龙女”龚海燕的梯子网,因“二次创业过于乐观冒进,战线拉得太长,以至于很快就花光了公司融资”,最后不得不关停;后有哒哒英语盲目扩张,据公开报道,“哒哒英语上海本地销售团队曾多达3000人,到去年12月底只留下300人左右。”

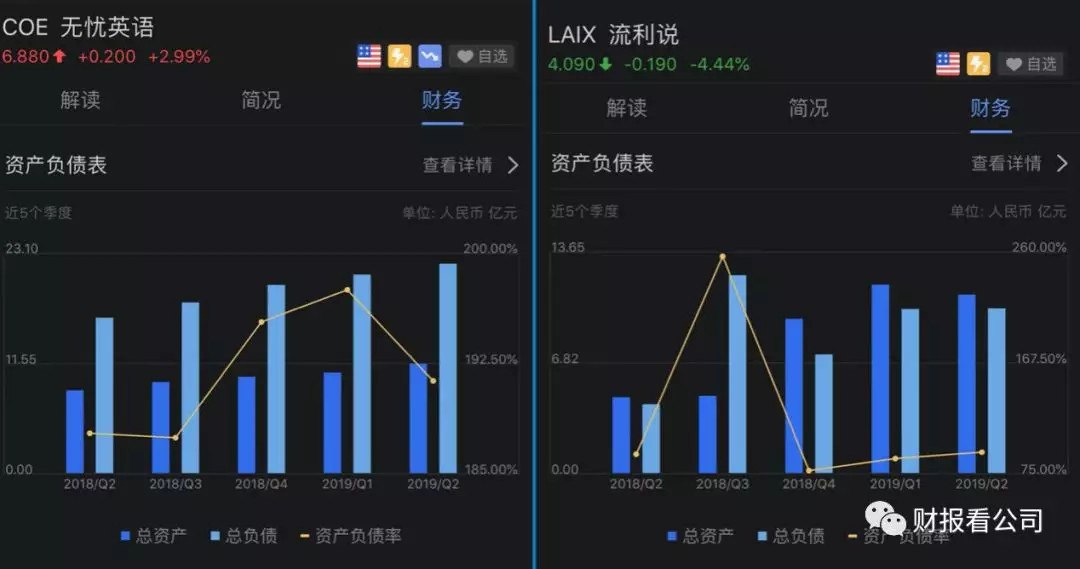

如下图所示,51talk连续5个季度的资产负债率最低为187.41%,2019年Q1创新高为197.48%;流利说在2018年Q3的资产负债率更是高达255.95%,近三个季度有所下降,但在2019Q2也高达92.32%;而网易有道截至今年6月30日,账面现金为5231.7万元,总资产6.39亿元,总负债14.16亿元,资产负债率高达221.6%。

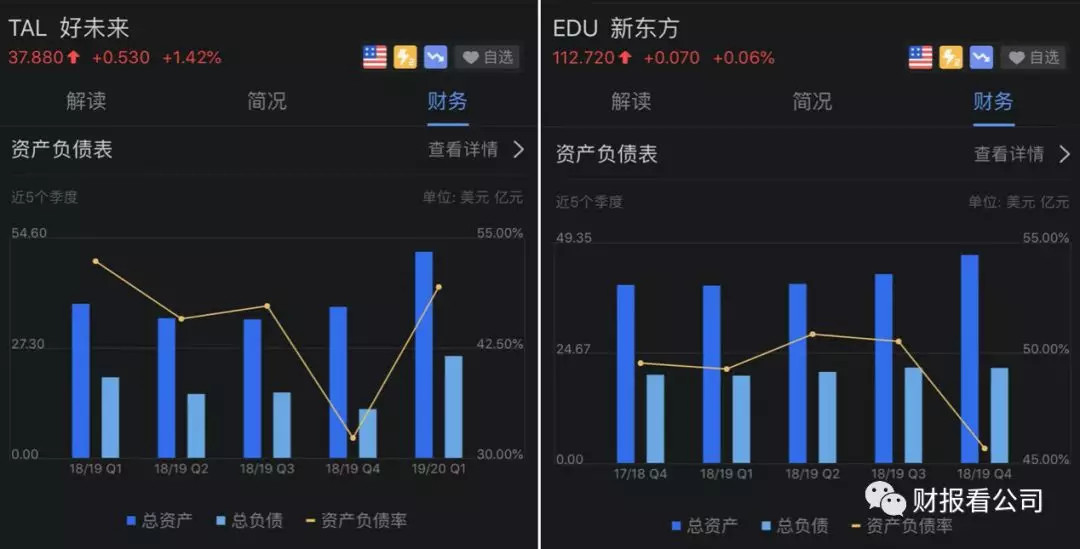

再来对比一下,好未来近5个季度的资产负债率在55%以内,而新东方的资产负债率在50%左右。

所以不难理解,为何在资本寒冬的2018和2019,有那么多的在线教育公司纷纷大幅裁员,甚至关门倒闭。

而近期VIPKID一波三折、历尽艰辛才拿到腾讯领投E轮融资,可以算是“幸运儿”。毕竟,活下去,才有可能坚持到盈利的那一天。

写在最后:

2013年中国在线教育元年兴始,我们看到从“蛮荒时代”的工具型产品、粗旷的教育服务到逐渐细化正规,看到移动互联网、AI技术加持带给教育的更多可能,也看到一批又一批的公司前仆后继,不断用实践尝试自己对于教育产品的理想。

我们也看到,头部公司正在努力提高运营效率,不断尝试新的产品模型,开拓下沉市场,以尽可能扩大商业边界,提高盈利的可能性。

行业仍处在高速变化的时刻,多数公司都处在跑马圈地和精细化运营之间,虽然短期内盈利都很难实现,但14%~30.02%的运营亏损,在理论上的确有盈利的可能性。

请给在线教育多一点儿时间,多一点耐心。