本周关键词:

欧洲进入“年底冲量”阶段,9月新能源车销量环比高增;Pilbara三季度锂精矿库存继续去化;Taper预期升温;中美贸易关系缓和。

一、行情回顾

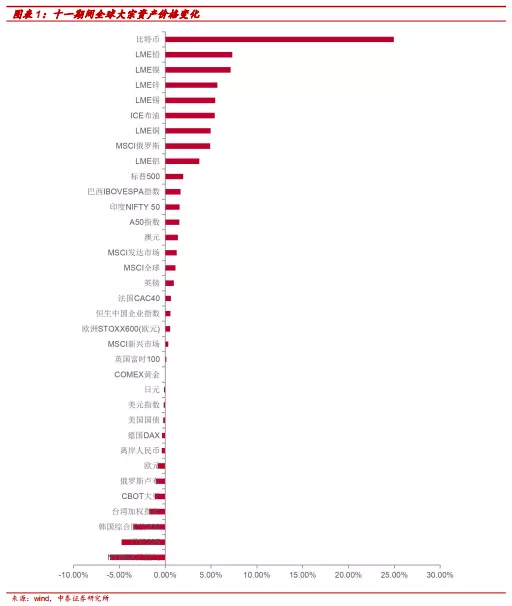

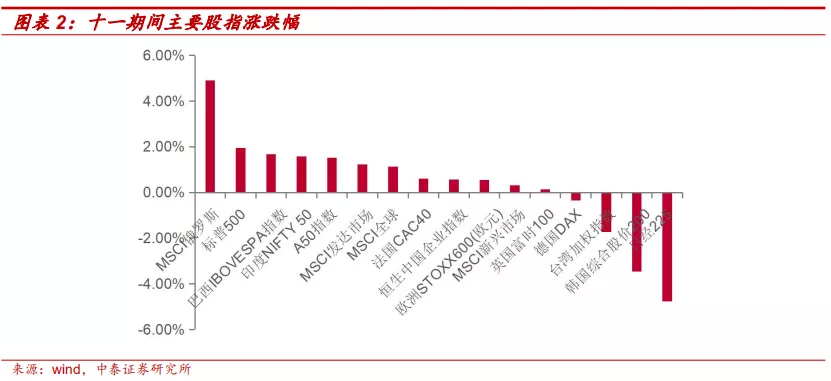

十一期间全球与有色相关的主要大类资产价格涨跌变动做出梳理,期间涨跌表现中大宗商品表现最为突出。具体而言:

1)股市方面,整体上涨,MSCI俄罗斯指数走势显著强于全球股票市场及发达市场,其中MSCI俄罗斯、沪深300、巴西IBOVESPA指数及印度NIFTY

50指数涨幅居前,其中铜相关标的涨幅居前;

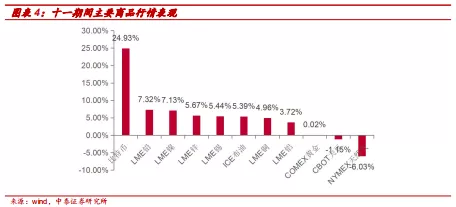

2)大宗商品方面,风险资产表现较优,其中铅>镍>锌>锡>布油>铜>铝>黄金>大豆>天然气,LME铅、LME镍、LME锌涨幅居前,分别上涨7.32%、7.13%、5.67%。

二、宏观“三因素”总结

国内经济数据降温,美国 Taper 预期升温,具体来看:

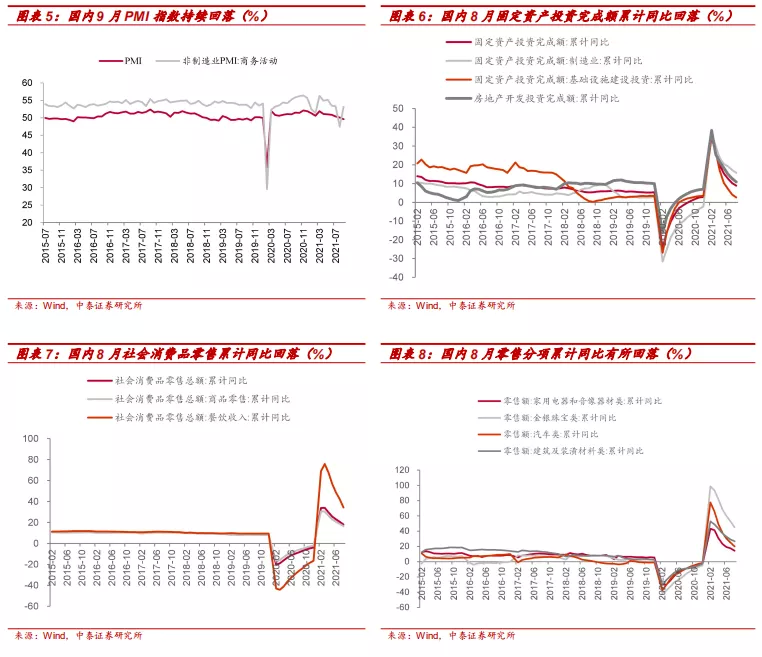

1)中国,主要经济增速进一步趋缓,主要经济数据持续回落。9月PMI指数49.6(前值50.1),非制造业PMI指数53.2(前值47.5),9月财新制造业PMI指数50.0(前值49.2),财新服务业PMI指数53.4(前值46.7)。

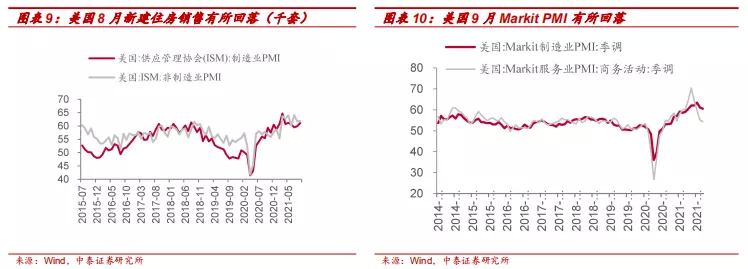

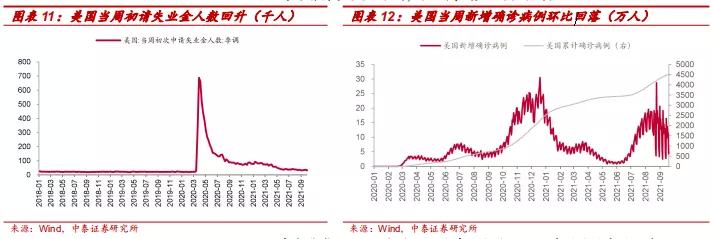

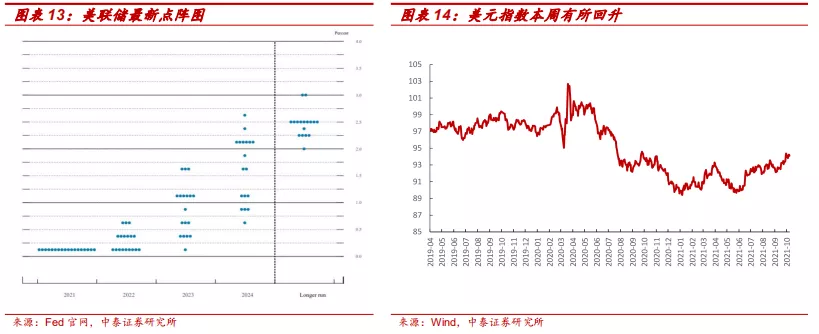

2)美国,就业数据低于预期,不改Taper预期,美国9月ISM制造业PMI指数61.1(前值59.9),ISM非制造业PMI指数61.9(前值61.7);美国9月Markit制造业PMI季调为60.5(前值61.1),Markit商务活动PMI季调54.4(前值55.1);此外,鲍威尔讲话暗含11月或启动减码,Taper预期升温,美元指数走高。

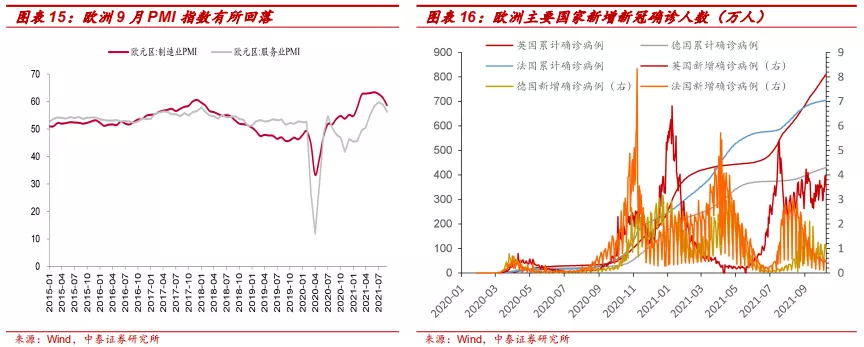

3)欧元区疫情小幅升温,欧央行一致同意放缓Q4购债步伐,本周英国、德国、法国合计日均新增新冠确诊人数4.95万例,环比上周上升119例,疫情小幅升温,此前欧央行官员一致同意在Q4放缓紧急购债计划的购买速度。

4)全球经济整体处于扩张区间,8月全球制造业PMI 54.1,环比回落1.3,但仍处于扩张区间。

三、基本金属:库存持续去化,基本面仍对价格构成一定程度支撑

一方面,在国内“双碳”的政策趋势下,供给端存在进一步压降的可能,另一方面随着淡季结束,下游开工率有望持续回升,支撑基本金属需求,假期期间,LME铜、铝、铅、锌、锡、镍涨跌幅分别为4.5%、3.5%、5.2%、5.2%、8.7%、6.5%。

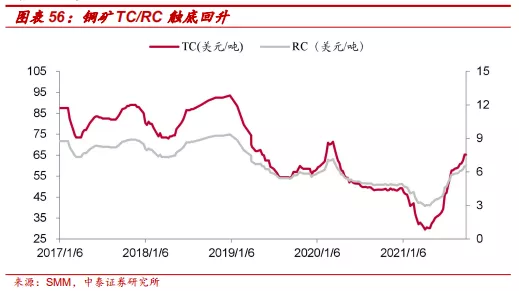

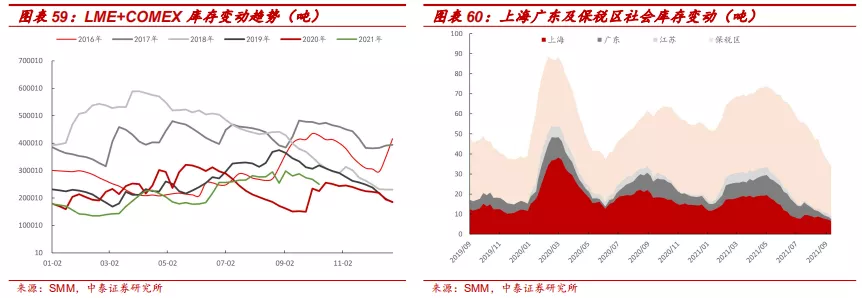

1、对于电解铜,废铜供给受限难以缓解,废铜下游企业采购困难,精铜替代废铜明显,支撑精铜消费需求,基本面对精铜价格仍有支撑。本周三地电解铜社会库存8.75万吨,周度去库1.28万吨。

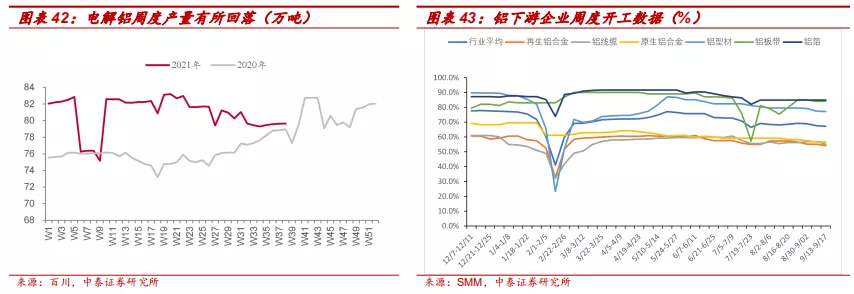

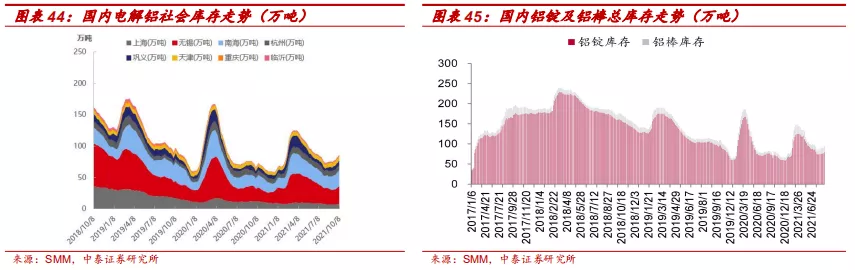

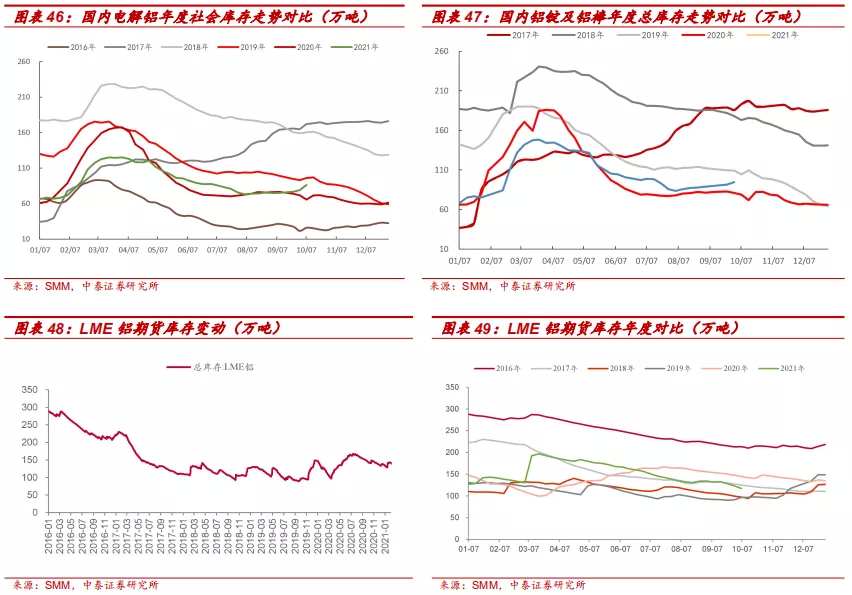

2、对于电解铝,部分省区双控考核压力增大,除广西外,其他省区亦面临较大压力,行业限电持续加码,本周国内八地铝锭库存合计86.2万吨,周度库存微幅上升7.3万吨。

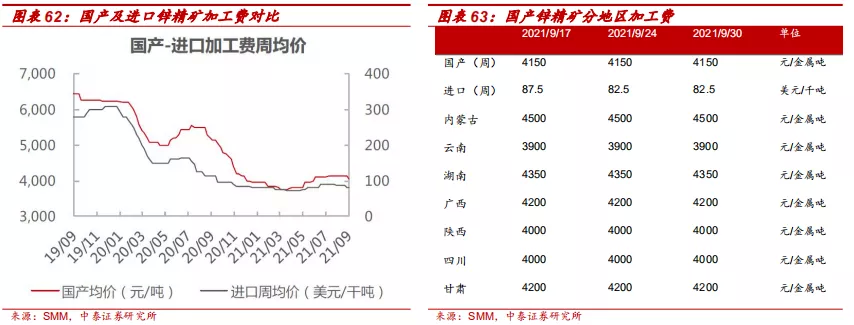

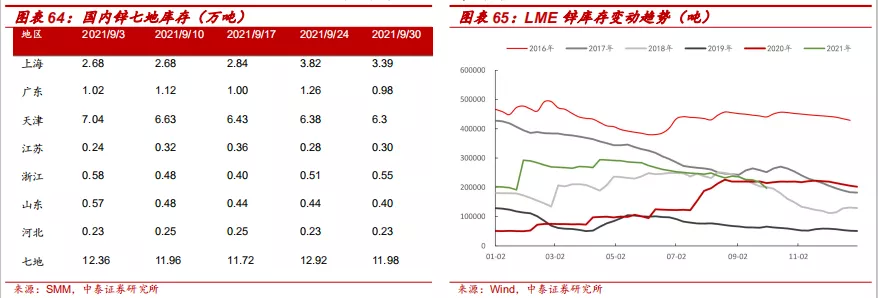

3、对于锌锭,矿端供应偏紧局势仍未改变,部分地区加工费处于4000元/金属吨以下,锌锭库存有所回落,七地锌锭库存总量11.98万吨,周度回落0.94万吨。

四、上游锂电原材料

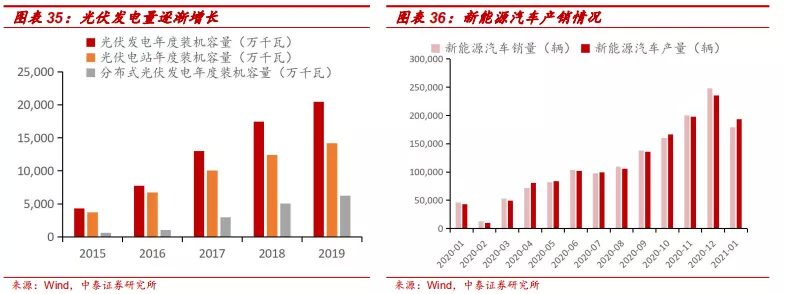

全球新能源产业景气度持续上升,中美欧电动车市场共振,上游原材料价格上行趋势不断强化:

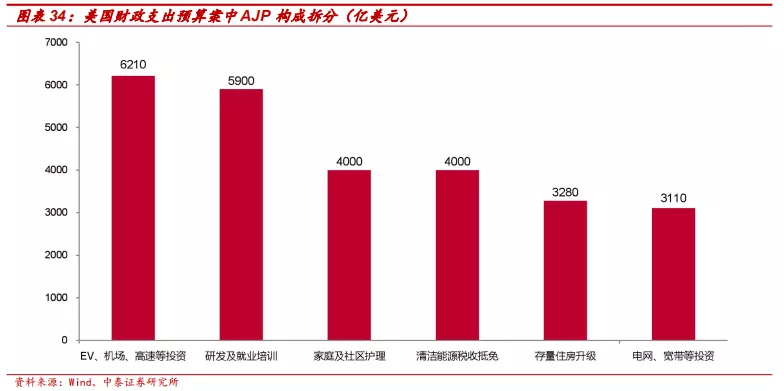

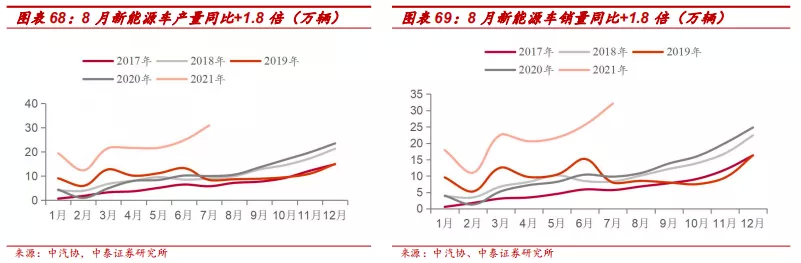

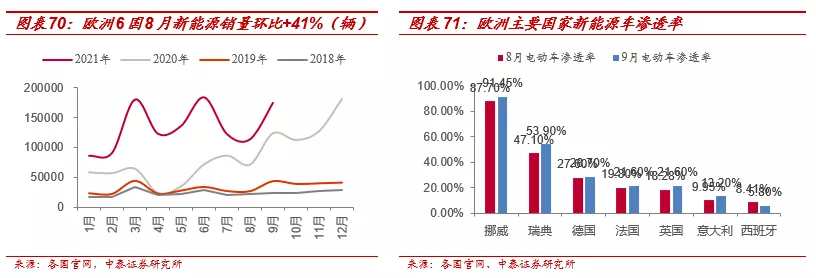

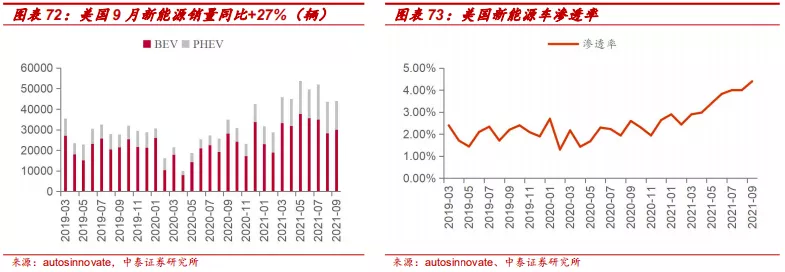

1、需求景气度持续上行:1)中央政治局工作会议强调重点支持新能源汽车产业发展,美国政府设定2030年电动车占新车销量比例达到50%,全球电动化趋势进一步明确;2)国内新能源汽车8月产销分别完成30.9万辆和32.1万辆,同比均增长1.8倍;3)欧洲六国(英法德挪威瑞典意大利)9月新能源汽车销量17.45万辆,同比增长41%,环比增长54%。新能源汽车产业链排产持续增加。

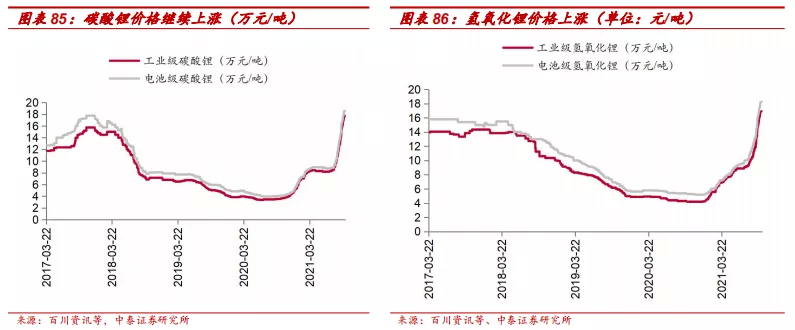

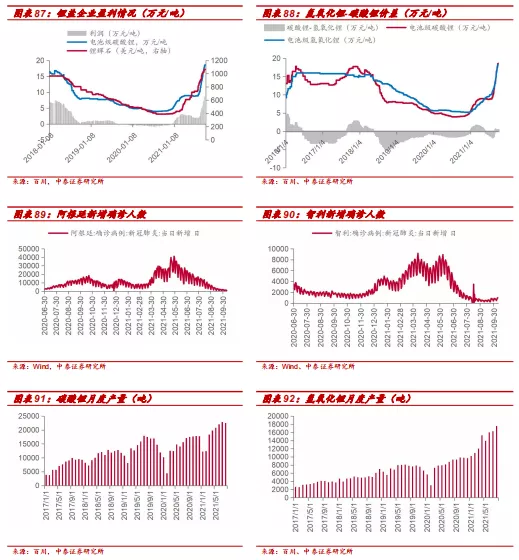

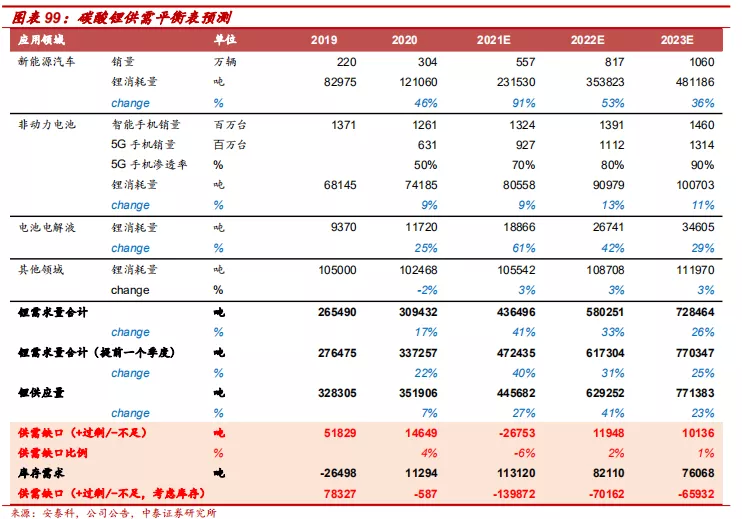

2、碳酸锂价格创历史新高。假期期间,电池级碳酸锂上涨0.54%,电池级氢氧化锂上涨0.55%。1)锂精矿硬短缺,9月14日,Pilbara在其BMX平台上进行了第二次锂精矿拍卖,最终以2240美元/吨(FOB)价格成交,锂精矿价格远超17-18年周期高点(965美元/吨),推升碳酸锂生产成本上涨至17万元/吨LCE左右,或将推动碳酸锂价格上行至20万元/吨以上。2)供给端,部分厂家受到原料锂辉石精矿短缺及原料入库延迟导致产能无法得到释放,江西、四川等部分锂盐厂停止散单对外报价,进入4季度国内盐湖晒度减弱影响上游资源供应,现货市场供应量稀少,上游看涨情绪明显,部分企业报价上涨至19万元/吨;3)氢氧化锂对碳酸锂溢价收窄至-0.34万元/吨,供应端国内四川、江苏等地由于环保及限电等影响,开工率有所降低,氢氧化锂继续看涨。4)锂盐库存情况,碳酸锂库存由8344→8176吨,环比减少2.01%;氢氧化锂库存由351→259吨,环比下降26.21%。

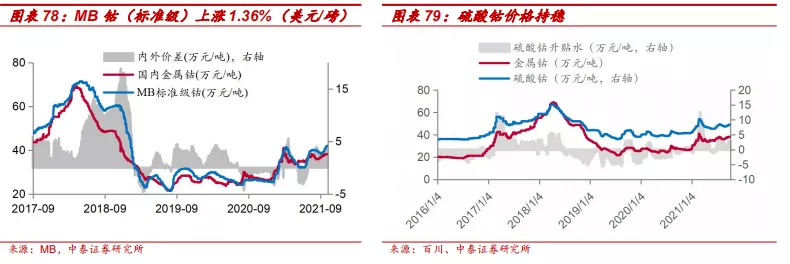

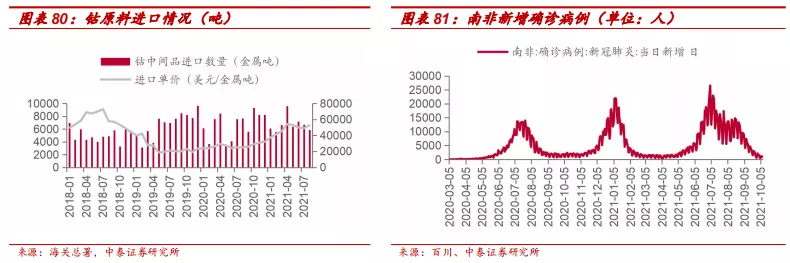

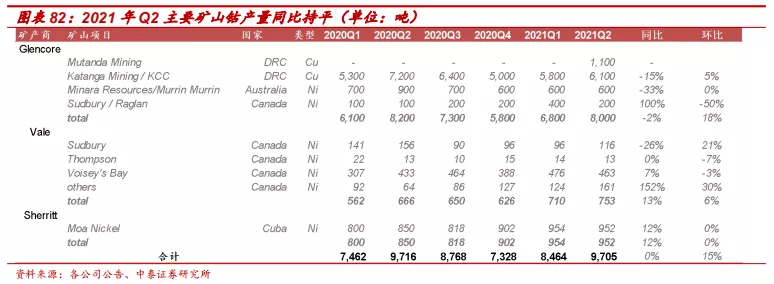

3、原料趋紧,钴价或将进一步上行。节假日期间,海外钴价延续上涨趋势,MB钴(标准级)、MB钴(合金级)报价环比上涨1.36%、1.07%,折算国内金属钴含税价已经达到42.09万元/吨。1)供给端,8月钴中间品进口约0.66万金属吨,环比减少10%,同比减少29%,国内钴中间品供应维持紧张,国内钴价较海外贴水,进口窗口关闭,钴豆询单增加;2)需求端受下半年三元材料等新增产线的需求增多带动,硫酸钴市场询单增多,3C消费即将进入传统旺季,且航空航天、军工等需求回暖,海外补库需求增加,海外钴价上行。3)冶炼企业钴中间品库存维持低位,叠加双控影响,电钴企业排产下调或停产,电解钴库存持续去化,价格形成底部支撑。

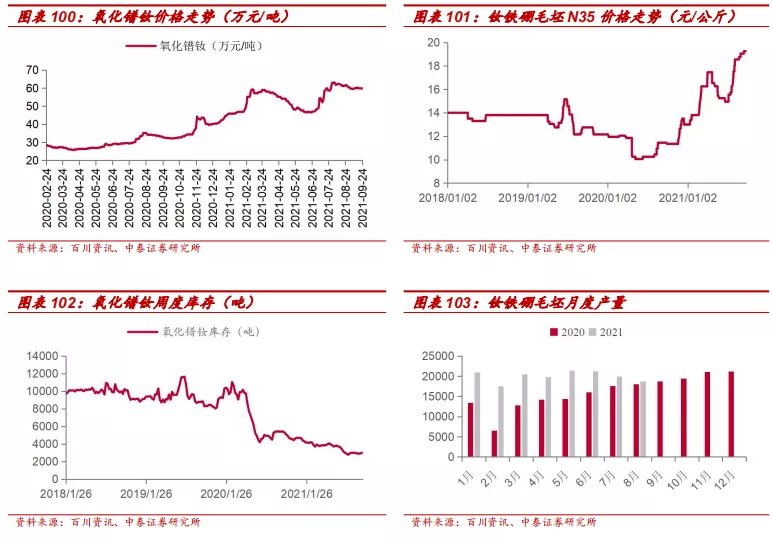

4、稀土和永磁进入“量价齐升”阶段。1)现货市场,国内氧化镨钕报价持稳,中重稀土价格较节前持平,离子矿供应紧张,叠加限电因素影响,部分分离企业生产受到影响,大厂挺价意愿较强。2)稀土矿进口,8月缅甸进口关闭,共进口69吨REO,其中混合碳酸稀土矿无进口;美国矿进口5687.5吨(折REO约3404.7吨),环比下降37%,同比增长278%。3)政策层面,中重稀土资源进一步整合。五矿稀土发布公告称,中国铝业集团有限公司、中国五矿集团有限公司、赣州市人民政府等正在筹划相关稀土资产的战略性重组,以REO总量计,重组后的稀土集团2020年合计获得中重稀土矿指标为13010吨REO,约占68%。

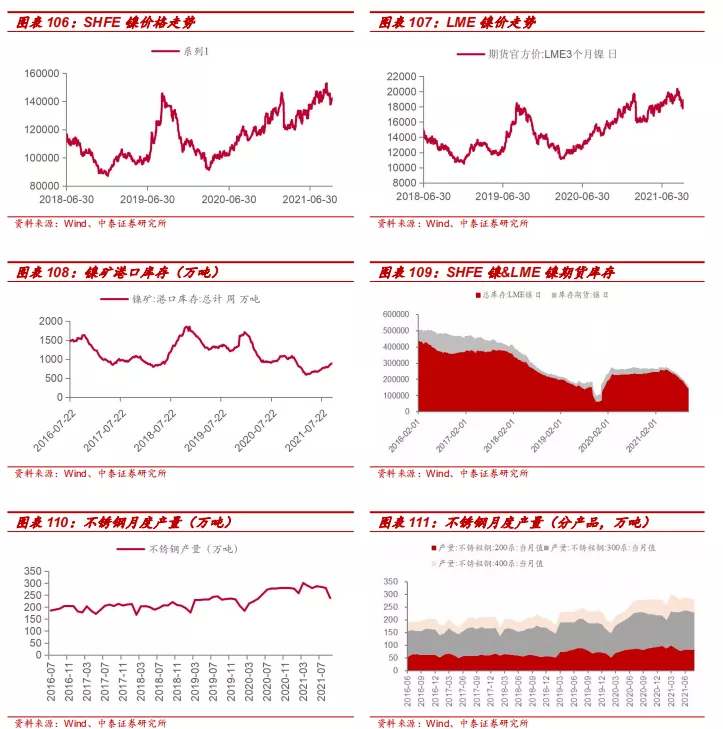

5、镍:原料供应紧张,价格维持强势。1)假期期间,LME镍收于18870美元/吨,较节前上涨4.25%。2)供给端,印尼正在探索对镍含量低于70%的镍产品征收出口税的可能性,镍铁和NPI出口或受影响,此前印尼政府拟限制FeNi和NPI冶炼厂的建设及出口,鼓励在当地建设硫酸镍和不锈钢等冶炼厂;3)需求端,9月国内不锈钢产量237.46万吨,同比下降14.43%,环比降15.20%,江苏、广西、广东能耗双控政策正常落地,部分不锈钢企业开工率下降,主要影响在200、300系,但镍铁企业开工率同样受限,整体资源维持紧缺局面,预计镍价偏强运行。

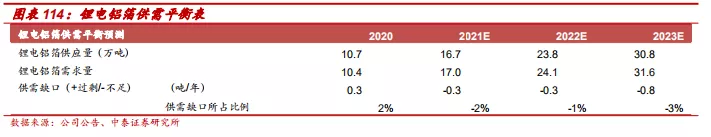

6、锂电铝箔:行业维持高景气周期。宁德时代预计22年将有一条钠离子电池产线投入生产,到2023年形成基本产业链,与锂离子电池相比,其正负极都需要用到铝箔,铝箔进入高景气周期,新增扩产有限,加工费易涨难跌。

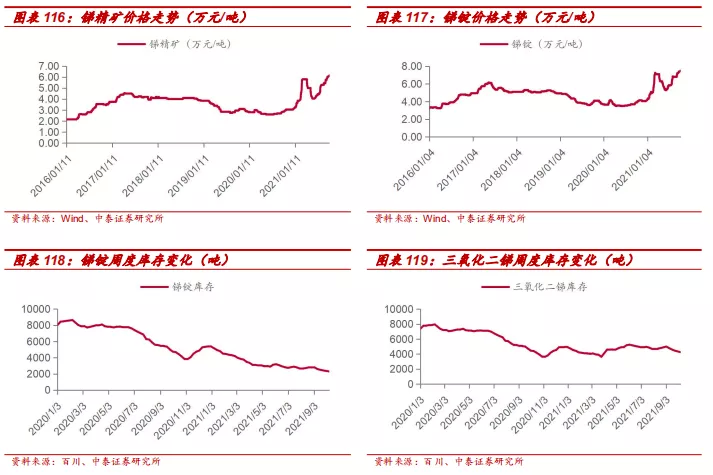

7、锑:原料紧张局面不改。国内锑精矿价格为6.15万元/吨,上涨1.65%;锑锭价格为7.50万元/吨,较上周上涨1.35%。由于湖南资江流域锑含量超标,对资江流域(涉及新化、益阳、冷水江、桃江等地区)锑矿、冶炼厂、加工厂进行关停整顿,生产恢复时间暂未明确,2020年湖南矿产锑产量约占国内产量的70%(全球40%左右),且大多集中于资江流域,供给大幅收缩,锑价开启上行。

五、投资建议:维持行业“增持”评级

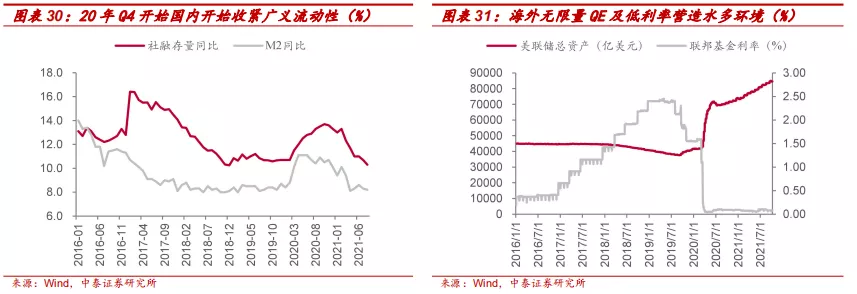

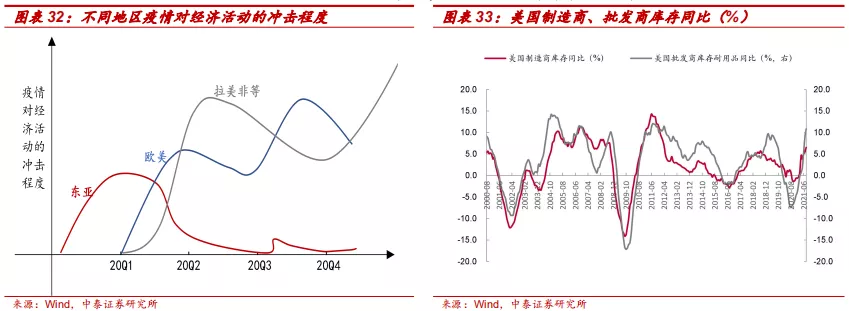

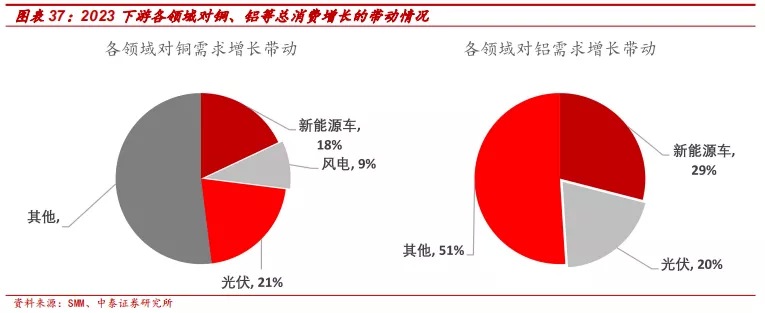

1、基本金属,疫情冲击下供需错配+宽裕流动性+海外补库是本轮价格上涨的三驾马车,国内已进入给经济适度降温阶段,欧美流动性仍将维持宽松,同时国内旺季去库行情逐步展开,叠加政策影响下供给端收缩,基本金属的基本面支撑仍在,尤其是双控直接影响的电解铝,持平的产量和走高的需求,构成强支撑。

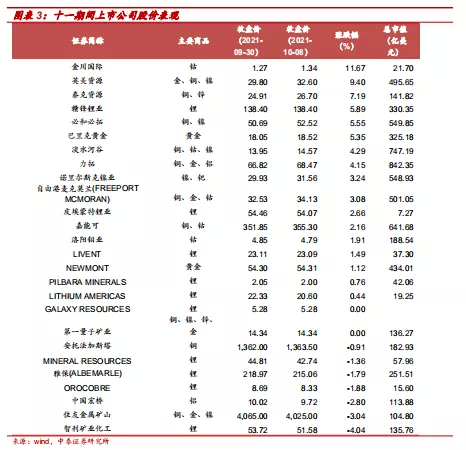

2、新能源上游原材料锂钴稀土铜箔铝箔磁材等,“供给+需求+库存”三周期共振恰提供布局窗口,中长期三年景气上行周期大方向不变。

六、核心标的

1)新能源汽车产业链:赣锋锂业、天齐锂业、华友钴业、洛阳钼业、雅化集团、北方稀土、盛和资源、正海磁材、金力永磁、鼎胜新材、诺德股份、嘉元科技等。

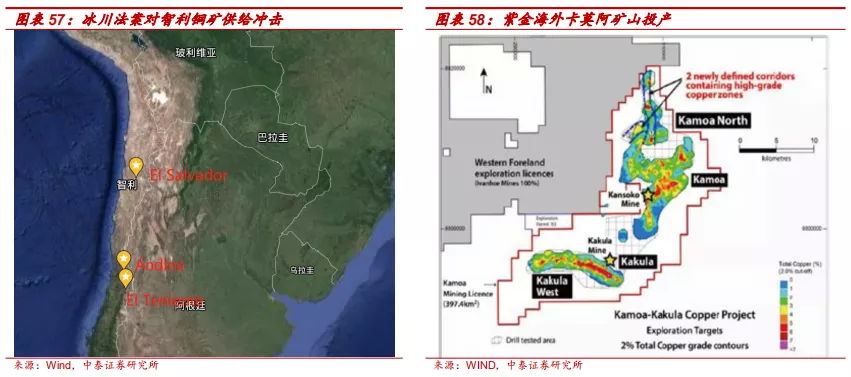

2)基本金属:云铝股份、神火股份、天山铝业、索通发展、紫金矿业、铜陵有色等。

3)贵金属:山东黄金、盛达资源等。

七、风险提示

宏观经济波动、进口及环保等政策波动风险,黄金价格波动风险,新能源汽车销量不及预期风险,行业供需测算的前提假设不及预期风险等

本文编选自微信公众号“分析师谢鸿鹤”;智通财经编辑:玉景。