1942年6月4日,中途岛海战爆发。

日本海军统帅山本五十六亲自策划,发动了几乎全部海军兵力,对中途岛这一关键军事基地发起攻击,以直接威胁美国西海岸,意图逼迫美国主动求和。

日军万万没有想到的是,海战爆发前一个月,美国在破解日本通讯系统JN-25上取得重大突破,及时获取了日本大本营将攻击中途岛的重大信息。于是,美国太平洋舰队司令切斯特·尼米兹上将召集了所有可用的航空母舰,在中途岛附近设下埋伏。

中途岛海战

凭借情报技术这一决定性优势,以逸待劳的美国海军在这次战役中成功击沉日本四艘重型主力航空母舰,日本海军主力经此一役而消亡殆尽。中途岛海战也成为太平洋战争的转折点,广阔的太平洋从此成为美军的主场!

79年后的2021年,电动车与燃油车的激战正酣。

距离中途岛7350公里的印度尼西亚苏拉维西岛海面,风平浪静,人们并没有意识到,红土镍冶炼技术同样取得了突破性进展,一艘名为“电动汽车”的战舰正在苏拉维西的港口悄悄装备高压酸浸(HPAL)和高冰镍两件最新武器。

它们即将掀起一场镍的革命,并将彻底颠覆镍的供应格局,为“电动汽车”战舰提供充足的、足够廉价的镍供应,这些镍将用于制造出数量庞大的战斗机——动力电池。

如同多年前的美利坚航母,“电动汽车”战舰埋伏在太平洋海面,耐心等待战机,准备向庞大的传统燃油车舰队发起一轮致命攻击,目标是击穿其坚固的“成本”甲板,确立起电动车在汽车海洋的主导权。

这场战役的成败,将对汽车世界的未来版图带来重大影响。

被马斯克盯上的“妖镍”

2021年2月25日晚间,特斯拉首席执行官埃隆·马斯克(Elon Musk)在推特上又一次表示,该公司扩大锂离子电池生产的最大问题是“缺镍”。

此前的2021年1月6日,欧洲最大的数字出版社Axel Springer的CEO Mathias Döpfner和马斯克进行了一次深度访谈。在访谈中,针对特斯拉电池的发展,马斯克提到“事实上,镍是我们最大的瓶颈”。

这不是马斯克第一次表达对镍的渴望,早在2020年Q2的财报会议上,他便向矿业公司的老板们喊话:“如果你们以环保的方式高效开采镍,特斯拉将给你们一份长期的大合同。”

而如果按照此前马斯克宣称的,特斯拉将在2030年之前将电动车年产能提升至2000万辆,这些电池需要用到的镍规模将达到2019年全球镍总产量的30%以上。

按照这样的规模,特斯拉只有一个办法可以确保镍矿供应,那就是收购全球前六名的一级镍(可用于电池材料的镍产品)供应商,即俄罗斯的诺瑞斯克(Norilsk)、巴西的淡水河谷(Vale)、中国的金川集团、 日本的住友商事(Sumitomo)、瑞士的嘉能可(Glencore)以及澳大利亚的必和必拓(BHP)。

1.镍的分布和产品

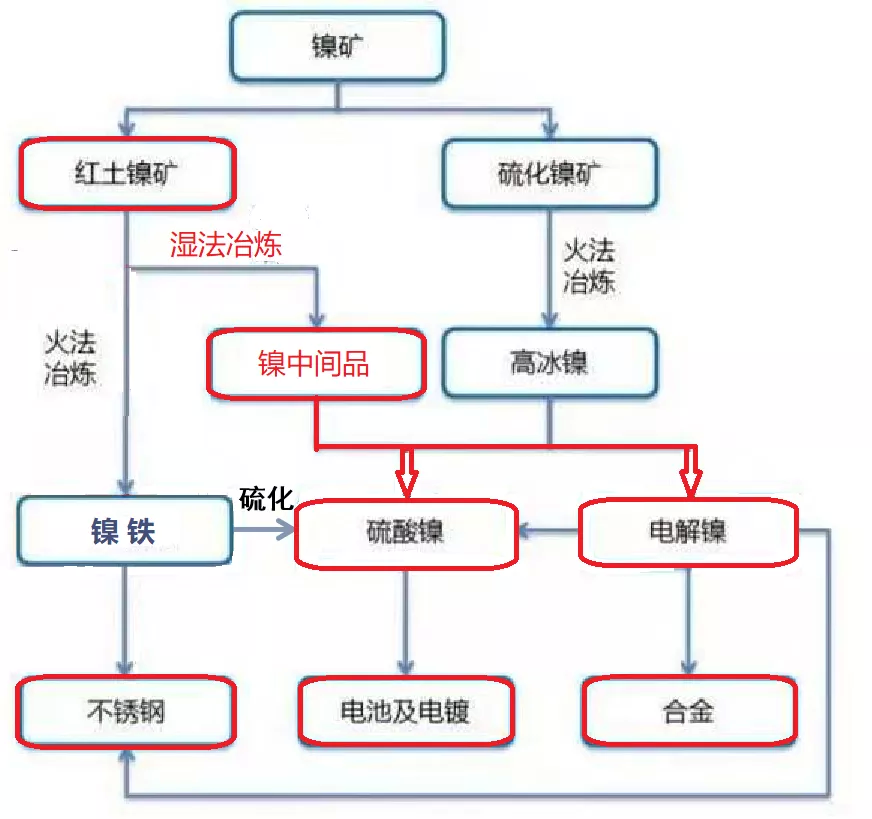

按照矿石性质划分,镍矿主要以硫化镍矿和红土镍矿两种形式存在。

硫化镍矿主要分布在加拿大、俄罗斯、澳大利亚、南非等高纬度地区,这种镍矿冶炼工艺成熟,可以用于生产多种镍产品,但资源有限,采矿成本较高。

硫化镍矿主要采用火法冶炼工艺,形成高冰镍(一种镍含量较高的镍硫化物)作为中间产品后,再通过湿法工艺生产硫酸镍,或通过电解生产电解镍、镍粉、镍豆等纯镍产品。

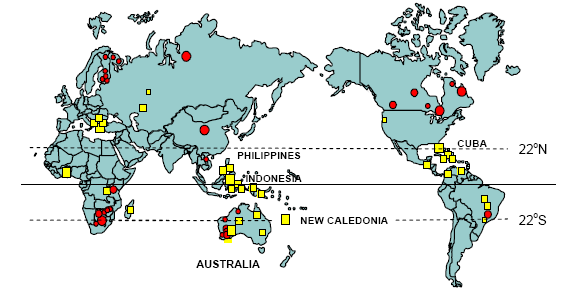

红土镍矿主要分布在赤道线南北30度以内的热带国家,集中分布在环太平洋的热带-亚热带地区,主要有东南亚的印尼和菲律宾、美洲的古巴和巴西等,印尼是全球镍资源最丰富的国家。

红土镍矿资源丰富,开采成本较低。红土镍矿一般采用火法冶炼直接生产镍铁或镍生铁,进而生产不锈钢,少部分采用湿法工艺生产硫酸镍或电解镍。

全球镍资源分布

(红色为硫化镍矿,黄色为红土镍矿)

在镍的历史中,硫化镍矿曾长期占据原料供应的绝对主导地位。直至2007年开始,受益于RKEF等工艺的成熟和应用,利用红土镍矿生产镍铁,进而制造不锈钢的技术路线得到普及,红土镍开始飞速替代硫化镍矿在不锈钢领域的需求,到了2020年,全球生产的镍产品中有70%来自红土镍矿。

按照产品性质划分,镍被分成一级镍和二级镍。

一级镍是指包括电解镍、镍粉、镍豆、镍块在内的镍产品,这类产品以硫化镍矿和红土镍湿法冶炼的中间品为原料,镍含量接近100%,可以用于电池、电镀、不锈钢及合金等多个领域。

二级镍包括镍生铁和镍铁,这些产品含镍量较低,一般在15%以下,主要通过红土镍矿火法冶炼获得,专门用于不锈钢的生产。

长期以来的局面是,动力电池生产所需要的硫酸镍只能以一级镍为原料制取,而一级镍产品只能来源于硫化矿和红土镍矿湿法冶炼。

2.电池用镍的市场

全球镍的年产量约250万吨(金属量),其中不锈钢占镍消费量的85%,电池用镍占5%,约12.5万吨。

动力电池将贡献镍未来的主要消费增量。

根据IEA的预测,到2030年保守估计电动车渗透率在15-20%,新能源汽车销售量为2300万辆,2030年全球新能源动力电池镍消费量将达到92.8万吨。

这个数字是2020年全球镍产量的近40%。

问题是,全球的硫化矿产量在下滑。由于主要的硫化矿矿山开采多年,矿产的资源储量、开采深度、矿石品位等方面条件逐渐变差,导致成本上升,产量难以提升,全球硫化镍矿产量呈下降趋势。全球前三大镍供应商Vale、Nornickel和Glencore的硫化镍矿山在2013年的产量尚有51.9万吨,2019年已下滑至42.2万吨。

而红土镍矿湿法冶炼项目,自2012年后便没有新的项目投产,已有项目的镍产量始终在24万吨左右徘徊。

也就是说,电池用的硫酸镍总供应将是减少的!

这不能不引起所有新能源汽车生产商的恐慌,包括特斯拉。

与此同时,红土镍矿生产的二级镍产量快速增长,2020年已超过100万吨(金属量)。尤其是印尼的二级镍产量,在2012年后爆发式增长,由5万吨猛增到2020年的50余万吨。

对于镍生产商来说,这是个尴尬的局面,他们的镍产量高速增长,然而对新贵客户——电动车企业所需的一级镍却无法增加供应。

唯有一场革命和伟大的创新,激活红土镍矿湿法冶炼,打通一级镍和二级镍市场,方能弥合割裂的镍市场,以保障锂电行业的巨大需求。

即将贡献这份重大价值的是印尼的一座岛屿——苏拉维西。

苏拉维西,镍的岛屿

2018年9月28日下午,印尼中苏拉维西省的帕卢和东加拉两个海滨城市,居民们平静的生活突然被打破,当地发生7.4级地震,震源深度10千米。这对于已经习惯了地震的人们原本没有造成太多惊恐,然而几乎没有人会想象到的是,真正的灾难紧随其后。

地震随后引发大规模海啸,帕卢湾的海啸高达11.3米,最终造成2073人死亡、10679受伤、680人失踪,成为2013年席卷整个东南亚的大海啸之后,印尼遭遇的最严重的海洋灾难。

2004年东南亚海啸

就在地震后6天,2018年10月4日,北苏拉威省的索普坦火山(Soputan)喷发,其火山灰和浓烟高达6000米。两个月后,2018年12月16日,索普坦火山再次喷发,这次它的火山灰柱更是高达7000余米。

索普坦火山高1783米,是印尼最活跃的火山之一,2003-2018年期间已发生了7次大规模喷发。

索普坦火山喷发

海啸和火山喷发的地点均位于苏拉维西岛,印度尼西亚中部的一座大型岛屿,也是世界第11大岛,陆地总面积达174600km²。苏拉维西岛位于赤道热带雨林气候区,日照和降水丰富,年降水量2500毫米以上。

苏拉维西岛岛形奇特,类似一个大写的英文字母“K”,由四个半岛向东北方、东方、东南方和南方伸出,因此俗称“大K岛”。

苏拉维西岛地理位置

苏拉维西岛的另一个身份是太平洋岛弧的一员。太平洋板块与亚欧板块在过去的几十亿年里持续碰撞,太平洋板块向亚欧板块下方俯冲,不断制造出地震和火山,并造就出太平洋岛弧。

地球板块运动

火山岛弧形成机理

活跃的地壳运动,为苏拉维西带来了地壳深处的镍元素,而丰富的日照和雨水,将富含镍元素的岩石风化剥蚀,造就了赋存地表的丰富红土镍矿资源。

红土镍矿赋存形态

这是地球上镍资源最丰富的岛屿。

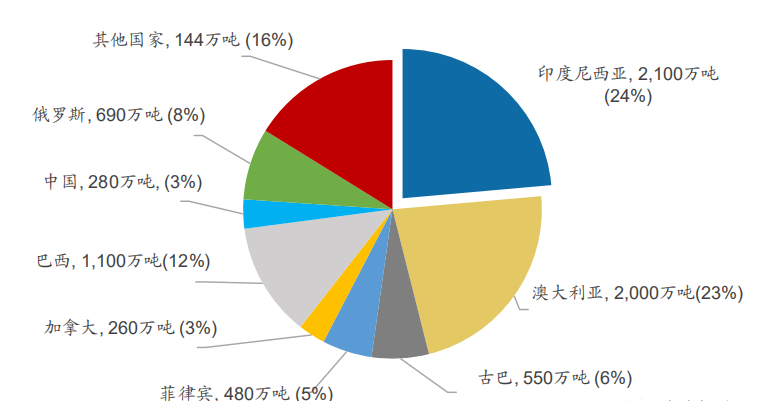

据美国地质调查局数据,印尼的镍资源储量2,100万吨,为全球第一,占世界储量的24%。

研究数据显示,苏拉维西岛的红土镍矿占据整个印尼镍资源的 70-80%。

苏拉维西岛的矿权分布(红色区域为矿权区)

这座岛上最有名的景观,是一座规模庞大的工业园区——青山工业园。

带头大哥青山的朋友圈

2018年4月的一天,苏拉维西岛莫罗瓦利县(Morowali)的青山工业园里,豪华的绿水青山大酒店流光溢彩,青山控股董事局主席项光达邀请的客人陆续到达。这次受邀的客人是华友钴业的老板陈雪华和格林美的老板许开华,国内镍钴的湿法冶金做得最好的两家民营企业。

晚宴之前,两位老板已经详细考察了青山规模惊人的工业园,这个工业园自2013年开始建设首个项目,短短七年后的2020年,已经使印尼从一个不锈钢进口国,一跃成为全球最大的镍铁生产国以及全球第二大不锈钢生产国,园区的不锈钢年产量达到惊人的300 万吨,超过了美国全国一年的产量。

得益于在印尼的巨大成功,2020年财富世界500强的最新榜单上,项光达控制的青山控股集团以2600亿元营收排名329位,超越小米、格力,距李嘉诚的长江实业只差一名。

项光达邀请客人的目标很明确,鉴于青山并没有湿法冶金领域的深厚积淀,邀请两家企业在青山工业园区内建设镍钴湿法冶金工厂,青山参股。桥牌高手项光达认定这是快速进入该领域并积累经验的最佳方案。

在此之前的2018年,全球新能源汽车销售量达到了惊人的201万辆,增速达60%。而电动汽车所需的主要材料硫酸镍,在印尼并没有能力产出。

青山实业彼时已经称霸全球不锈钢产业,市场份额达到了惊人的23%,青山的不锈钢以红土镍矿为原料,加工成镍铁,继而生产不锈钢。

然而镍铁产能过剩的隐忧已经开始显现,中国、印尼、加拿大、法国公司纷纷新建和扩建镍铁产能,2018年时仅仅中资企业在印尼的在建镍铁产能就达到了不可思议的215万吨,相当于将印尼的镍铁总产能扩充一倍。而镍铁下游的全球不锈钢消费已陷入多年的低速增长,而且看不到趋势改变的迹象。这些在建产能投产后,镍铁市场的一场腥风血雨将不可避免。

雪上加霜的是,具备绝对的成本和产能竞争力的青山,开始被各国的不锈钢反倾销机构盯上,且情况愈演愈烈。首先出手的是越南,这个国家2016年起对印尼的冷轧不锈钢征收13%的反倾销税。随后青山被国内的同行们告到了商务部,2019年中国商务部决定对印尼的不锈钢钢坯等征收20.2%的反倾销税。紧接着欧盟和韩国采取了行动,分别对印尼的不锈钢征收了17%和29.68%的反倾销税。

很明显,青山是持续不断的反倾销的最大受害者,这些反倾销行动也向青山传达出明确的信号:青山在不锈钢领域的疯狂扩张,再也无法为全球的同行们所忍受!

当新能源汽车的惊人数据出现在项光达办公桌前,他敏锐地意识到,这是镍产业的历史机遇,也是青山跳出各国对其镍铁和不锈钢业务的围剿的最好机会。

这次考察的成果丰硕,华友钴业和格林美很快都与青山宣布成立合资公司,采用湿法冶金高压酸浸工艺(HPAL)生产镍钴氢氧化物,以用于生产电池所需的硫酸镍。

仅仅一年后的2019年的7月,项光达主席在这家青山自建自用的豪华酒店,宴请了鸿商控股董事局主席于波和广东邦普总裁李长东。

鸿商控股是矿业巨头洛阳钼业的大股东,而广东邦普是电池巨头宁德时代的控股子公司,也是后者布局原材料的平台。

宴请和考察毫无疑问仍然很成功,不久后,洛阳钼业参与了华友钴业与青山实业合资的华越项目,广东邦普加入格林美与青山实业合资的青美邦项目。

又过了一年,全球前驱体出货量第一的中伟股份同样考察了项光达的工业园。此后青山控股旗下上海菁茂作为战略投资者,参与了中伟股份的IPO。5个月后,中伟股份公告称,将在印尼利用红土镍矿生产高冰镍。

至此,前驱体四巨头齐集莫罗瓦利。

青山建设的印尼莫罗瓦利工业园区,总规划用地 2000 公顷,园区集“采矿—镍铬铁冶炼—不锈钢冶炼—热轧—冷轧及下游深加工”产业链,镍铁产能 200 万吨,大概占全球的25%,炼钢和热轧产能 300 万吨,约占全球的7%。

园区的规模如此巨大,员工众多,以至于自建了机场用于通勤。2019 年 10 月 3 日,首架员工出行飞机缓缓降落在印尼青山园区的跑道上。

这片仅仅2000公顷的土地,是世界上最大的不锈钢一体化园区,生产了全球成本最低的不锈钢。

不久之后,这里极有机会加冕第二顶皇冠:全球最大的电池用镍生产基地。

加冕的第一个突破点是红土镍矿的高压酸浸湿法冶炼。

对于这一点,西方的镍生产商一定满怀质疑,因为他们在高压酸浸上面吃过太多苦头。

西方巨头的集体阵亡——高压酸浸

在高压酸浸技术的世界里,西方的矿业巨头们经历了惨败。

绝对是一场灾难。每当提起安巴托维(Embatovy)镍项目,人们总是会如此形容这次著名的失败。

马达加斯加安巴托维项目建设运营商是著名的湿法冶金企业-加拿大谢里特公司(Sherritt),世界上第一家采用HPAL技术处理红土镍矿的工厂—古巴MOA镍项目就是由这家公司开发建设的。安巴托维项目设计生产能力Ni 6万吨/年,Co 5600吨/年。

项目基于谢里特的湿法冶金工艺,似乎已经得到了MOA的充分验证。因此,2005年2月,当谢里特完成可行性研究之时,很少有人预见到该项目即将开始灾难般的15年。

安巴托维项目预算总投资22.5亿美元,设计者们预计6.5年就能收回投资。

然而,项目于2012年投产时投资已增至逾60亿美元,是预算的3倍。

这意味着,按照20年折旧、60%贷款、5%的利率、6万吨产量计算,这家项目的产品,单单折旧加财务成本就高达5300美元/吨。这也是造成项目持续亏损的根源之一。

另一个噩耗来自产能地狱,投产后的第三年,2015年3月时谢里特CEO David Pathe欣喜地宣布,这个6万吨设计规模项目的产能利用率,终于提升到了设计能力的90%。事实证明,这只是昙花一现,随后的几年中,它的产量又回到了3.4-4万吨的区间。

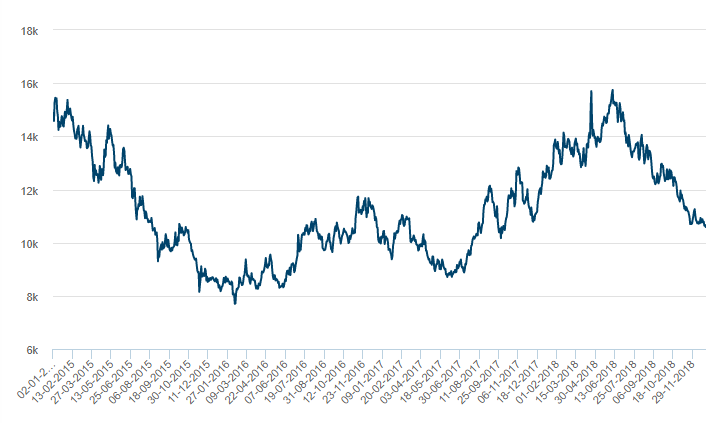

在巨额折旧和产能地狱的联合暴击下,2015-2018年安巴托维的镍产品的现金成本平均为4.2美元/磅(扣除副产品钴的收益后),即9257美元/吨。加上折旧与财务费用后,镍的总成本高达14557美元/吨。

要知道,同期镍价在7500美元-15000美元的区间波动,也就是说在投产后的多数时间里,安巴托维项目处于亏损状态。

镍价历史走势(2012-2018年)

当然,时任CEO的 David Pathe不会想到情况会这样糟糕下去,以至于5年后的2020年8月,谢里特公司会将Ambatovy项目的股权悉数出售,彻底退出这个伤心地。

高压酸浸让世界第一大矿业公司必和必拓同样栽了大跟头。该公司的澳大利亚雷文索普(Ravensthorpe)红土镍项目同样以高压酸浸工艺生产镍钴氢氧化物,2007年底项目投产。由于投产后生产不稳定,成本过高,仅仅两年后的2009年,必和必拓以3.4亿美元价格将其出售给第一量子公司(FirstQuantum),该项目使BHP资产减记36亿美元。

世界排名第二的矿业巨头淡水河谷(Vale)是最新一家承认失败的企业。新喀里多尼亚Goro红土镍项目是巴西淡水河谷和日本住友金属和三井公司的合资公司,利用高压酸浸生产氧化镍和混合氢氧化物,项目设计镍年产能6万吨/年,2010年投产。该项目同样经历了持续的产量地狱,甚至于9年后的2019年,该项目的镍产量只有2.34万吨。自投产后,淡水河谷对该矿累计进行了16亿美元减记,并在2021年4月将股权全部出售,彻底退出湿法镍项目。

这是全球高压酸浸镍项目的缩影,败多胜少。

这些令人心痛的经历深深地影响了镍行业,HPAL工艺成了当之无愧的巨头集体坟墓,2012年后全球停止了新建HPAL项目,世上再无人提“高压酸浸”。

这种情况的终点是2018年,破局者是中国人。

中国人开启高压酸浸新纪元

在HPAL的江湖里,中国企业打拼出了世人瞩目的一极。

2021年5月19日印尼东部时间上午9:00,印尼东北的奥比岛(Obira) 一场融合了中国和印尼色彩的仪式正在举行,中国红笼罩了设备,产品包装的色调是印尼的红白相间。

投产仪式现场

第一批氢氧化镍产品

力勤矿业在其高压酸浸项目现场举行了投产仪式,淡绿色的氢氧化镍钴第一次在这个国度被生产出来。

氢氧化镍产品形态

设计产能达3万吨的力勤项目2018年下半年开始建设,是印尼历史上第一条开始建设、第一条正式投产的镍湿法冶炼生产线。

力勤项目的正式投产标志着在印尼用红土镍矿生产镍中间产品的可行性。

除此之外,行业对于力勤项目的期待是,力勤项目有可能是当前生产成本最低的镍湿法生产线。

在关于“第一”的问题上,中国老板们从来不会甘于认输。风头很快被华友钴业夺了去,4天后的5月23日,华友钴业宣布投资20.8亿美元,建设12万吨的华宇HPAL项目。

这是人类有史以来最雄心勃勃的HPAL项目,它的规模创造了HPAL工业史的记录,而此前的记录是由华友钴业自己2019年刚刚创造的6万吨。

该项目让人目瞪口呆的不仅是它前无古人的规模,更来源于它透露出的强烈信号——中国人对HPAL已经成功驾驭。

要知道,华友钴业的华越项目2019年开始建设,总投资12.8亿美元,目前建设已接近完成,计划2021年下半年投产。

在华越还没有完全投产的情况下,开始投资体量两倍于其的项目,唯一的解释就是股东们在实践中,对华越和HPAL项目已经获得了足够的信心。

通俗一点说,华友和青山认为华越项目已经成功了。

值得注意的是项目的股东层面,一向处于主动地位的青山实业牢牢获取了30%的股权,要知道,在另一个HPAL项目——青美邦,青山也仅保留了10%的份额。而作为下游用户的锂电池生产商亿纬锂能,以为项目提供额外2.14亿美元的融资为代价,也仅仅获取了17%的股权份额。

股东们用真金白银传达出对HPAL的强烈信心。

中国人的自信是有底气的,作为后来者,他们在西方企业高压酸浸的坟场仔细走过,吸取了宝贵的教训。

事实上,高压酸浸的最大挑战来自于极高的投资强度。安巴托维项目、Goro项目、雷文索普项目的投资均严重超出预算,万吨投资强度高达7-9亿美元,并因此导致巨额的折旧和财务成本,成为项目持续亏损的关键因素。

其次,稳定的产量是运营的最大难点。高压酸浸项目因其高压和强酸的反应环境,对设计、设备和运营的要求远高于一般的冶炼工程。事实上,安巴托维项目、Goro项目、雷文索普项目直到项目投产将近10年后的今天,产量也未能达到设计产能的70%,如此低的产能利用率,对任何工业项目来说都是灾难。

再次,高压酸浸的实践经验极其稀缺。Goro项目、雷文索普项目均为淡水河谷和必和必拓的首个高压酸浸项目,对工艺的复杂性缺乏经验和充分的认识,导致从设计环节便出现了严重的缺陷。安巴托维项目的业主谢里特公司是几家企业中唯一有经验的企业,而它的经验来自于50年前的MOA项目,事实证明年代久远的经验,对安巴托维项目的参考意义有限。

幸运的是,中国企业不仅学到了宝贵的教训,并且进行了成功的实践——瑞木高压酸浸项目。

瑞木项目位于巴布亚新几内亚马当省,属于中冶集团牵头的合资公司,中冶瑞木管理公司负责运营,是目前高压酸浸项目中少数达到设计产能的项目。

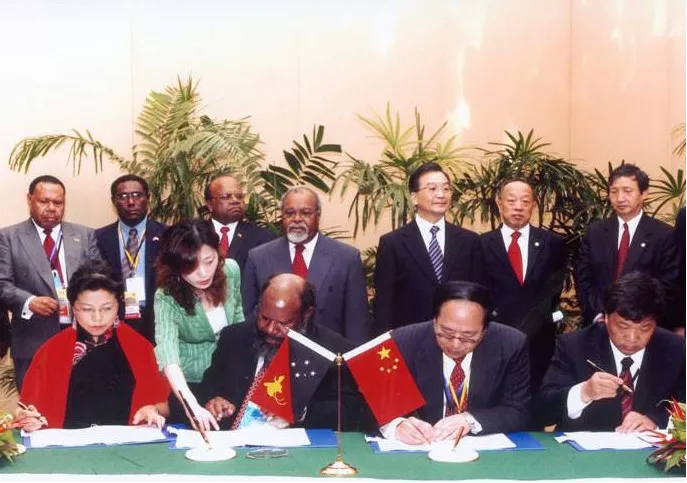

瑞木项目自2004年启动,由中冶恩菲负责设计,设计冶炼厂年生产氢氧化镍钴中间产品含镍3.2万吨,含钴3200吨。此外,还包括重油发电厂、硫磺制酸厂、石灰石采矿场、石灰石处理厂、水处理站、备用锅炉、5万吨级码头、设备维修、仓储等等。瑞木项目自2006年奠基动工,2008-2011年大规模建设,2012年年底竣工投产。

瑞木项目合作协议签署现场

瑞木项目镍的完全成本约13000美元/吨,扣除副产品钴的价值后,镍的综合成本为9500美元/吨。然而当细化分析,我们会发现其折旧摊销和财务费用达到了5000美元/吨(高额的建设投资的结果),也就是说镍的综合现金成本其实仅有4500美元/吨。

瑞木项目现场

中国企业的幸运之处在于,瑞木的设计者和开发主体中国恩菲是一家设计院,愿意分享它的技能和经验。印尼的所有中资湿法项目采用同一工艺,均由中国恩菲主持设计。

印尼项目免去了基础设施的巨额投入。瑞木项目18亿美元的投资中,有将近一半用在了码头、电厂、当地外部桥梁道路等基础设施。而华越、青美邦等项目均位于成熟的青山工业园区,基础建设完备,并且使得项目建设周期普遍缩短到了3年以内。两项因素影响下,折旧和财务成本将可以较瑞木项目降低60%,将整体成本拉低3000美元。

印尼的HPAL项目的运营有成功经验输入。瑞木项目经过多年的运营后,渐入佳境,产量已经超过了设计产能。印尼项目不仅可以借鉴瑞木项目建设、生产和管理的经验,还可以依靠恩菲进行技术上的创新,以保证产量尽快达到设计产能。

青山工业园的码头设施

再加上印尼的矿石品位更高,新项目采用的工艺技术在瑞木基础上进行了优化改进,成本又得以降低1500美元。

综合计算下来,当华越项目宣称其成本(含折旧)将低至5000美元/吨,也就不足为奇了。

这是一个颠覆性的成本数据,要知道,当前的镍价高达1.5万美元!

而且,不仅从理论上,而且从力勤与华友的实际行动和效果中,我们看到了实现这一成本的巨大可能。

尚且不去考虑中国企业可怕的产能复制和扩张能力,单单已经宣布的4个项目的规模已经达到26万吨,而且其中14万吨将在2021和2022年间投产。要知道,2020年全球电池产业的镍消费量仅为12.5万吨。

这样的成本和产能,有潜力把镍价打到1万美元以下。

如果说高压酸浸HPAL是最致命的价格杀手,那么高冰镍则是最疯狂的产量狂魔。

高冰镍的突袭

青山工业园加冕的第二个突破点是高冰镍。

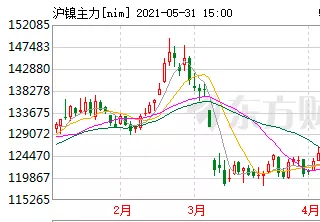

2021年2月25日,上海期货市场,镍价当天暴跌5%,并在随后的5个交易日内由14.5万元跌至12万元,累计跌幅17%。

答案很快揭晓,作为2020年的明星金属,镍价遭受的突袭源于一条令人震惊的消息:青山实业宣布与华友钴业、中伟股份签订10万吨的高冰镍供应协议。按照约定,青山实业将于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍。

高冰镍是镍的硫化物,可用于生产电解镍、氧化镍、镍铁、含镍合金及包括硫酸镍在内的各种镍盐,而硫酸镍是用于电池生产的原料。

青山宣布,其于2020年7月份开始在印尼调试试制高冰镍,将已有镍铁产线改造,生产镍含量75%以上的高冰镍,该工艺已于2020年年底试制成功,目前已经能够稳定供应高品质高冰镍。

更加让同行们不安的是,青山实业表示将继续加大在印尼镍产业的投资,2021年预计生产镍当量60万吨,2022年预计85万吨,2023年预计110万吨,其中高冰镍和镍铁的产量将根据市场需求和价格变化情况切换调整。

来自青山的暴击,来自印尼的暴击!

该消息带来了高冰镍供给端的变革。在传统的镍产业链中,高冰镍由硫化镍矿冶炼得到,而此次印尼高冰镍项目的供应意味着由红土镍矿冶炼的镍铁打通了转化为高冰镍的渠道。

也就是说每年100万吨(金属量)原本用于生产不锈钢的镍铁,将可以转而生产硫酸镍!

硫酸镍生产路径

事实上,除了产能近60万吨的青山镍铁产线转向高冰镍的供应,其他企业在高冰镍的布局也已铺开。仅仅四家中国企业(华友、力勤、中伟、盛屯)在印尼的高冰镍项目,拟建/在建产能已经超过了10万吨。 在高压酸浸HPAL和高冰镍放量的共同打击下,动力电池所需的硫酸镍将不再成为瓶颈,而且镍价具备大幅回落的可能。

事实上,这种冲击已经开始发生,镍价2021年初曾高达15万元,目前则是13万元。

如果镍价进一步回落至8万元,也就意味着三元材料的成本将在目前基础上下降18%。

对于仰仗三元锂电池的整车企业来说,这绝对是2021年最好的消息。

结语

这是一个以技术进步推动供给,降低成本,以满足市场需求的故事。

通过不断的技术创新和大胆应用,镍的一场革命悄然发生,这场革命的意义在于,通过低价和巨量的镍供应,颠覆式地拉低电池原材料价格,进而强化电动车的成本竞争力,以至于影响未来20年新能源汽车的普及速度。

电动车主导的汽车时代将加速到来。

本文来源微信公众号“建约车评”,作者常兴国,智通财经编辑:陈秋达。