平安观点

顺丰房托(02191)由顺丰控股设立,为香港首个物流地产REITs。顺丰房托由顺丰控股组织设立,投资标的以物流地产为主,此次拟全球发售65%基金份额,总市值预计37-41亿港元,募集资金主要用于收购顺丰控股旗下三个物流地产项目;顺丰房托亦拥有顺丰控股旗下资产优先购买权,且分红比例高,拟分派年度可供分派收入100%,具备一定吸引力。

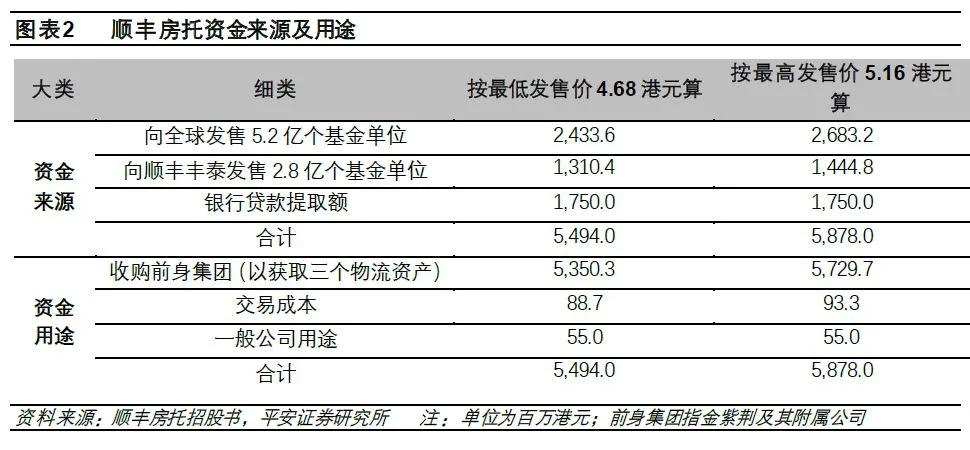

顺丰房托与内地RETIs存在一定差异。从组织架构看,顺丰房托为信托形式、通过子公司持有顺丰控股拟注入的三个物流地产项目,内地公募REITs采取“公募基金+ABS”,通过ABS持有项目资产;从资产与负债限制看,香港REITs对投资范围、负债限制较内地宽松,内地要求基础设施REITs资产负债率不超过28.57%,香港则规定REITs借款总额只要不超过资产总值50%,意味着顺丰房托后续投融资空间更大。

底层资产优质,香港物业为核心。顺丰房托投资组合初步包括香港、佛山及芜湖三处现代物流地产,均配有自动分拣及供应链支持设施的分拨中心,且位于香港及内地主要物流枢纽,毗邻机场、海港、铁路等,2021Q1末总可租面积31万平米,平均出租率约95%,评估价值61.0亿港元;其中香港物业作为核心资产,可出租面积16万平米,评估价值52.9亿港元,在香港高端物流地产供给有限背景下价值稀缺性突出。从租户情况看,依托顺丰控股,顺丰房托租户优质且稳定,顺丰控股关联租户约占同期总租金收入80%。从租期结构看,71%的租户于2025年到期(收入口径),整体加权平均租赁期仅4年左右,结构较为健康。

营收增长平稳,毛利率保持高位。顺丰房托2018-2020年营收从2.56亿港元升至2.79亿港元(其中租金与管理收入约8:2),CAGR为4.4%,毛利率连续三年超过75%,但疫情影响下投资物业公允价值变动大幅下滑,叠加财务费用增加,归母净利润从2.98亿港元降至2688万港元。

投资建议:目前国内公募基础设施REITs试点工作正快速推进中,沪深交易所已接受基础设施公募REITs产品申报,首批优质项目发行可期,未来基础设施领域亦有望加速发展,对仓储物流、产业园区等领域形成利好,建议关注拥有优质园区或仓储物流类资产的企业,以及后续推出的公募基础设施REITs项目。

风险提示:1)顺丰房托若后续未能与顺丰关联租户续约或及时找到替代承租人,租金收入面临下滑风险;2)若后续疫情持续时间超预期,或对顺丰房托业务与收入带来负面影响;3)顺丰房托旗下物业资产使用存在不合规现象,或将面临政府监管处罚风险;4)内地公募基础设施REITs项目发行速度、质量不及预期。

一、 顺丰房托:香港首个物流地产REITs

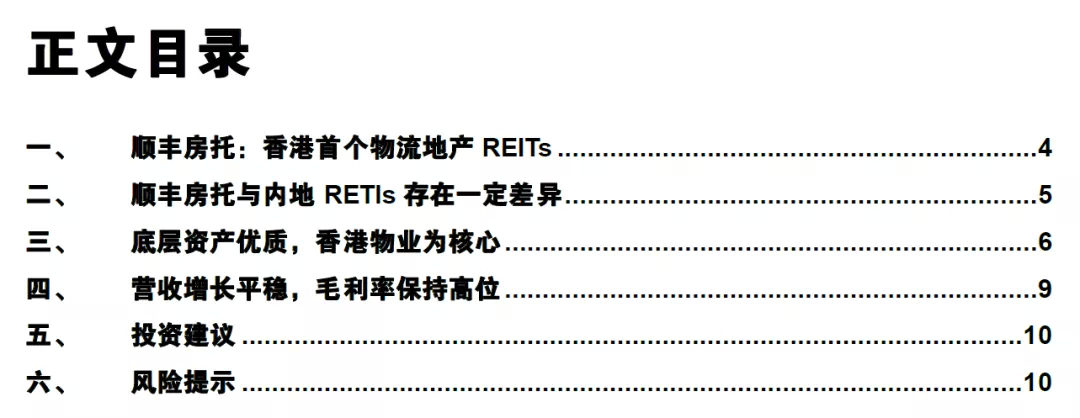

顺丰房托由顺丰控股设立,为香港首个物流地产REITs。为开拓创新性融资渠道、构建产业园轻资产资本运作平台,2021年4月28日,顺丰控股发布关于控股子公司设立房地产投资信托基金(简称“顺丰房托“或“顺丰房托基金“)并在港交所上市的公告。顺丰控股全资控股的房托管理人将与DB Trustees (Hong Kong) Limited签署信托契约、设立顺丰房托基金,后者将通过全资子公司顺丰物流受让顺丰控股拟注入顺丰房托基金的三个物流地产项目;此后顺丰房托基金将在港交所上市,并向公众发行REIT基金单位,预计将于5月17日在港交所正式上市。

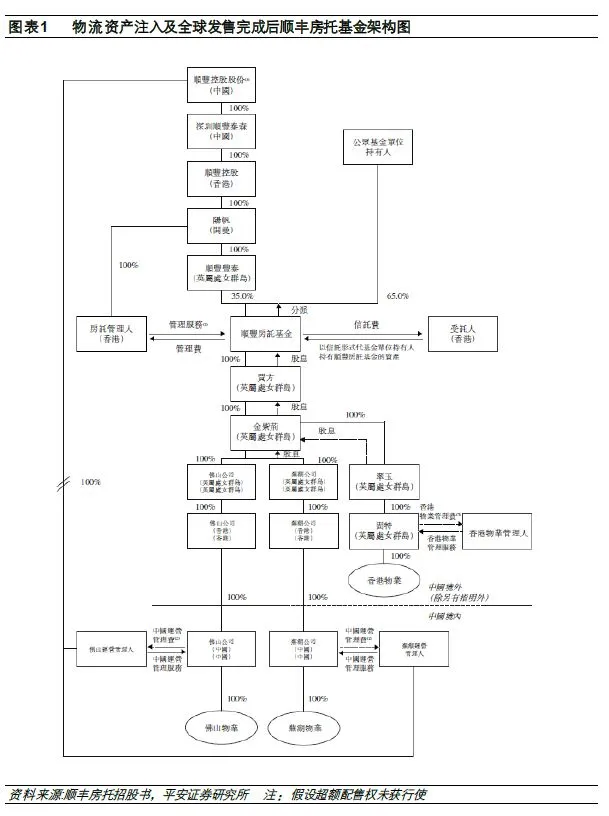

从发售情况看,顺丰房托拟全球发售65%基金份额,总市值37-41亿港元。顺丰房托计划全球发售5.2亿个基金单位,包括香港公开发售及国际发售(视超额配售权行使与否而定),基金单位发售价介于4.68-5.16港元,另在全球发售之前,将在资产注入完成时向顺丰丰泰发行2.8亿个基金单位,合计发行基金单位8.0亿个。估值方面,按照最低与最高售价计算,顺丰房托预计市值37.44-41.28亿港元,每基金单位资产净值4.57-5.05港元。

从投资范围看,顺丰房托以物流地产为主,拥有顺丰控股旗下资产优先购买权。顺丰房托基金投资重点为全球范围内可产生收入的房地产,初步重点为物流地产,此次全球发售所获资金将主要用于收购顺丰控股旗下三个物流地产项目。另外,顺丰控股亦将与受托人及房托管理人签署优先购买权契约,约定在顺丰房托基金完成上市后至优先购买权契约所约定的期限内,如顺丰控股出售符合优先购买权契约定义的合资格物业,顺丰房托将拥有该物业优先购买权。

从分红政策看,顺丰房托管理人拟分派年度可供分派收入的100%,具备一定吸引力。

二、 顺丰房托与内地RETIs存在一定差异

顺丰房托与内地公募REITs在组织架构、资产要求、负债限制等方面存在一定差异。

从组织架构看,香港规定房地产投资信托基金的资产必须以信托形式持有,顺丰房托基金即为一个以基金单位信托形式组成的香港集体投资计划,通过全资子公司顺丰物流获取顺丰控股拟注入的三个物流地产项目;对比之下,国内基础设施REITs试点采取“公募基金+ABS”模式,即由取得公募基金管理资格的证券公司、基金管理公司设立公开募集基础设施证券投资基金,随后公开发售基金份额募集资金,通过购买同一实际控制人所属的管理人设立发行的基础设施资产支持证券,完成对标的基础设施的收购。

从资产要求看,香港规定REITs可投资于上市公司证券等金融工具,只要满足:(1)所持有的由任何单一公司集团发行的相关投资的价值,不超过REITs资产总值10%;(2)相关投资应具备充足的流通性;(3)资产总值75%以上投资于产生定期租金收入的房地产项目。内地则规定公募基础设施REITs须80%以上基金资产投资于基础设施资产支持证券,优先支持基础设施补短板行业,包括仓储物流、收费公路等交通设施,水电气热等市政工程,城镇污水垃圾处理等污染治理项目;鼓励信息网络等新型基础设施、国家战略性新兴产业集群等开展试点。

从负债限制看,香港规定REITs借款总额不得超过资产总值的50%;内地规定“借款用途限于基础设施项目日常运营、维修改造、项目收购等,且基金总资产不得超过基金净资产的140%”,较香港更加严格。相比内地公募基础设施REITs,顺丰房托后续投融资空间更大。

三、 底层资产优质,香港物业为核心

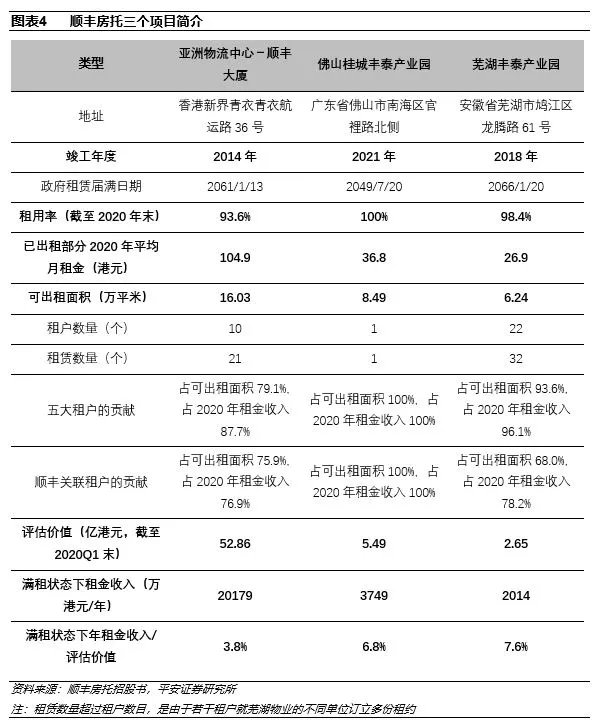

顺丰房托底层资产优质,包括香港、佛山、芜湖三个现代物流地产项目。顺丰房托基金的投资组合初步包括位于香港、佛山及芜湖的三处现代物流地产,均配有自动分拣及供应链支持设施的分拨中心,且战略性地位于香港及内地主要物流枢纽内,毗邻主要机场、海港、铁路、高速公路及交通枢纽,截至2021Q1末总可租面积31万平米,评估价值约61.0亿港元;截至2021年4月25日,物业平均出租率95.3%。

香港物业:2014年竣工、15层高的坡道式现代物流地产(包括一个配备有自动分拣及供应链支持设施的分拨中心),特点在于提供可通向各仓库楼层车辆坡道,2020年末可出租总面积为16万平米,2021Q1末评估价值为52.86亿港元,位置邻近连接全球其他商业港口的葵涌九号货柜码头,毗邻香港国际机场,并可通过港珠澳大桥及广深港高速铁路等主要道路及交通基础设施到达。

佛山物业:2021年竣工的现代物流地产,配备有智能技术及量身订造的设施(如自动分拣及供应链设施);可出租总面积为8.49万平米,2021Q1末评估价值为5.49亿港元,位于临近佛山沙堤机场、佛山西站、广州火车站及广州白云机场的战略位置。

芜湖物业:2018年竣工的现代物流地产,包括两个高标准仓库、一个分拨中心(配备有自动分拣及供应链支持设施)、一幢研发楼宇及两幢配套楼宇;可出租总面积为6.24万平米,2021Q1末评估价值为2.65亿港元,地处国家级开发区以及芜湖物流及工业企业集群鸠江经济开发区,紧邻芜湖东高铁站、芜湖国际货运港及宁芜高速。

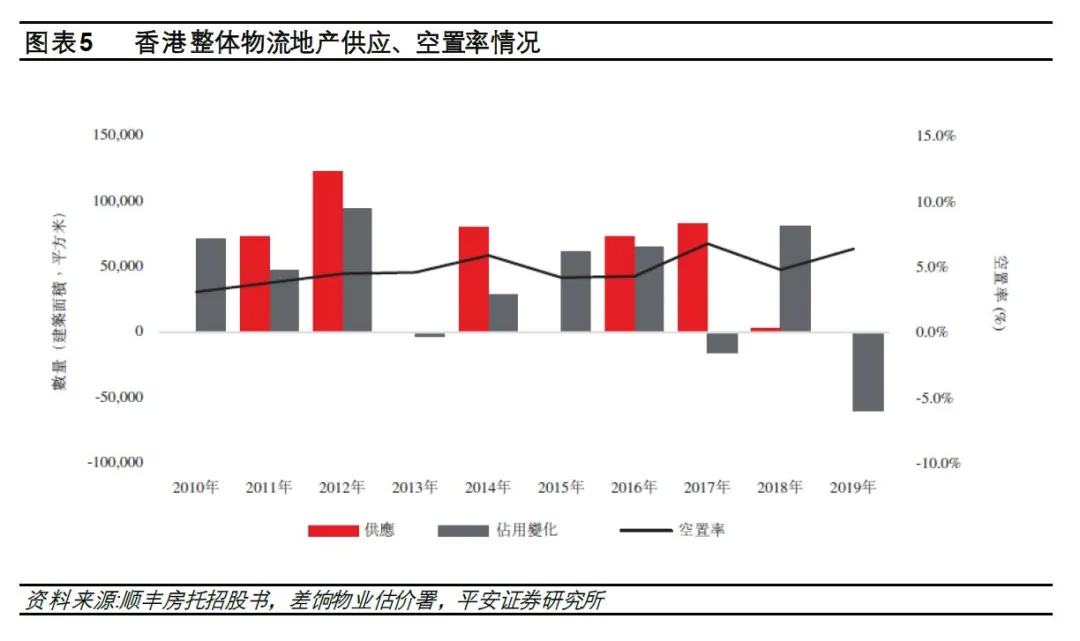

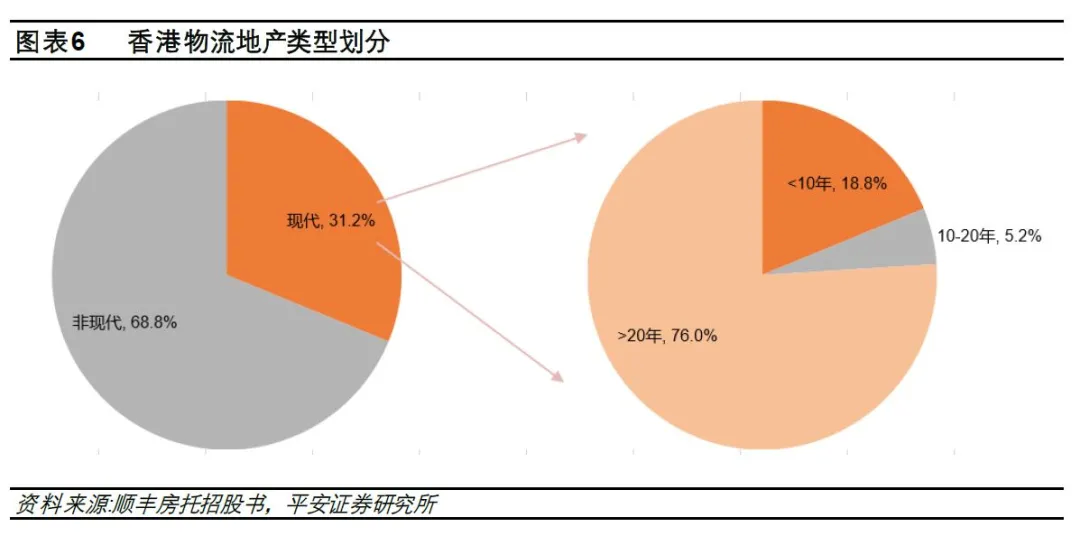

香港物业作为核心资产,价值稀缺性突出。尽管香港国际货运业高度发达,但受土地资源稀缺影响,香港物流地产供应有限,整体规模增长缓慢,空置率长期处于低位;同时现代物流地产占比不高,据仲量联行估计,2020年末现代物流地产规模占香港总物流地产的31.2%,其中76.0%的现代物流地产年限超过20年。在此背景下,香港物业作为2014年竣工、15层高的坡道式现代物流地产,位置邻近连接全球其他商业港口的葵涌九号货柜码头,毗邻香港国际机场,资源稀缺属性突出,具有较高的商业价值。

从租户情况看,依托顺丰控股,租户优质且稳定。截至2021年4月25日,顺丰房托物业平均出租率95.3%。截至2020年末,顺丰房托物业共有33名租户;2020年12月租金收入总额排名前五位的租户(其中三位为顺丰房托关联者)约占总租金收入80.1%,而顺丰关联租户约占同期总租金收入80.0%。从行业分布看,90.9%租户(按可出租面积计算)来自物流行业,其余来自药品、科技及其他行业。

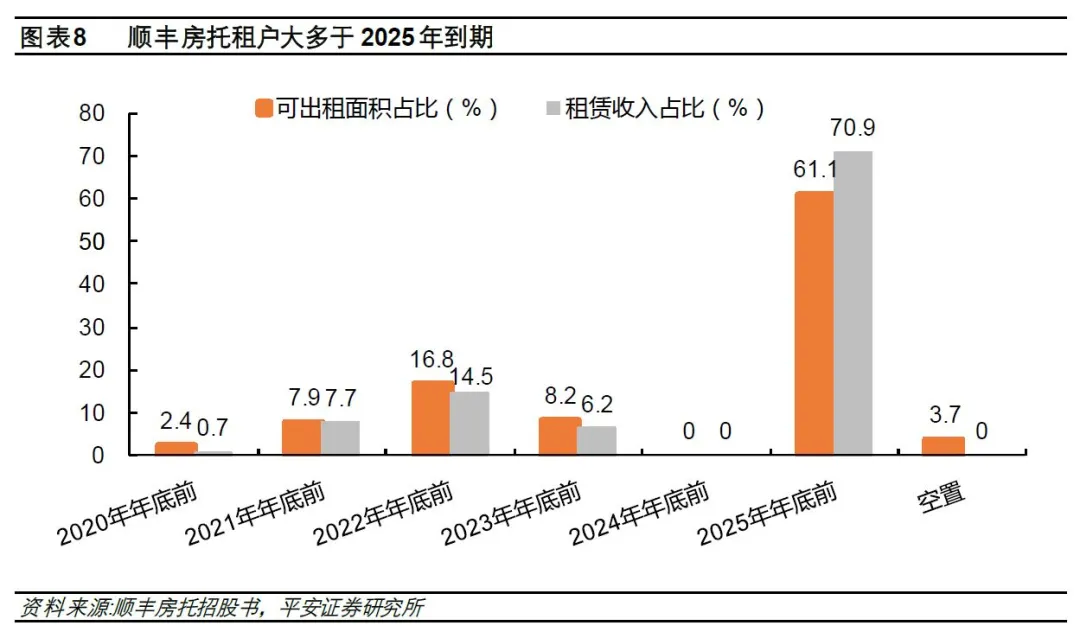

从租期结构看,现有租约期限长,大多于2025年到期。物业第三方租赁的期限通常介乎1-5年,截至2020年末,顺丰房托加权平均租赁期为3.6年(可出租面积口径),超过一半的第三方租赁期限至少为三年。按可租面积口径看,61%的租户到期时间在2025年及以后;按租金收入口径看,71%的租户到期时间在2025年及以后,租期结构较为健康。

四、 营收增长平稳,毛利率保持高位

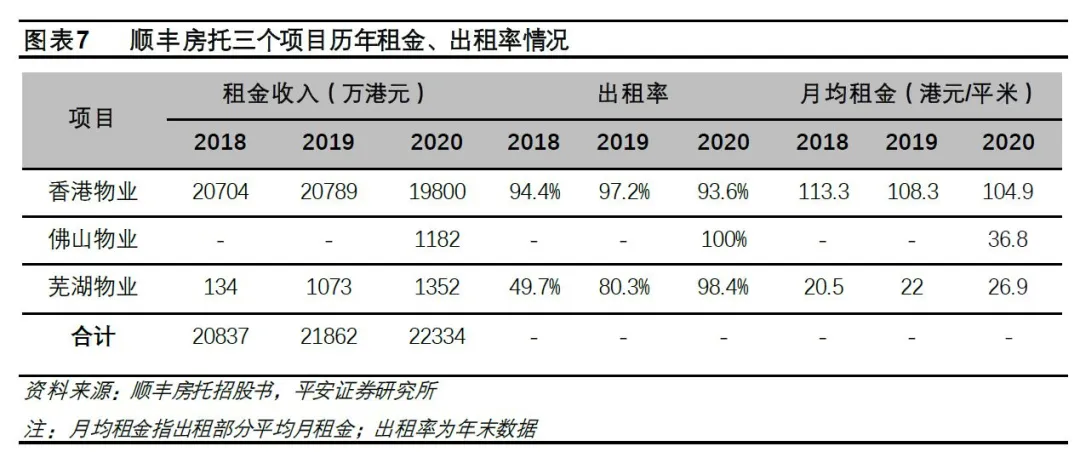

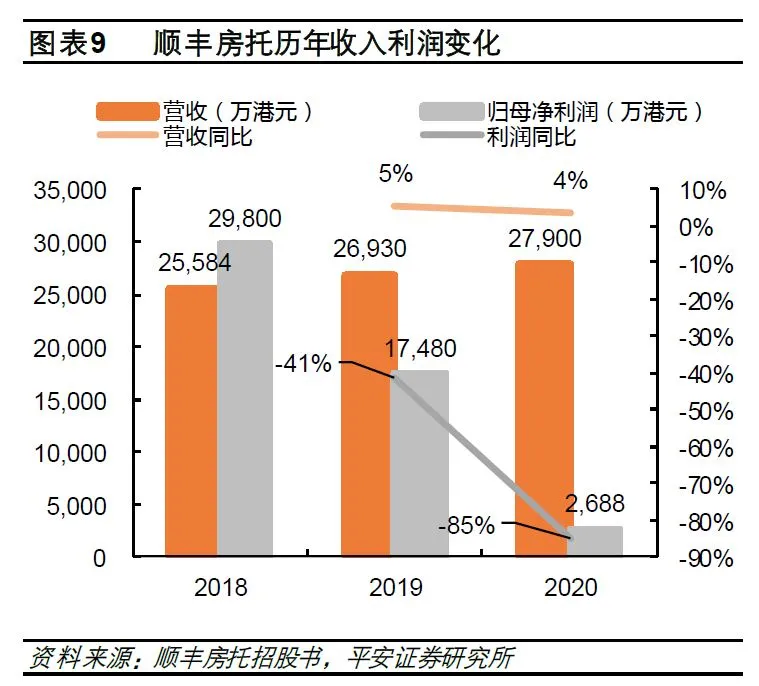

营收平稳增长,疫情下利润大幅下滑。从业绩情况看,顺丰房托近三年收入平稳增长,2018-2020年营收从2.56亿港元升至2.79亿港元,CAGR为4.4%,但受新冠疫情影响,投资物业公允价值变动大幅下滑叠加财务费用增加,归母净利润从29800万港元降至2688万港元。

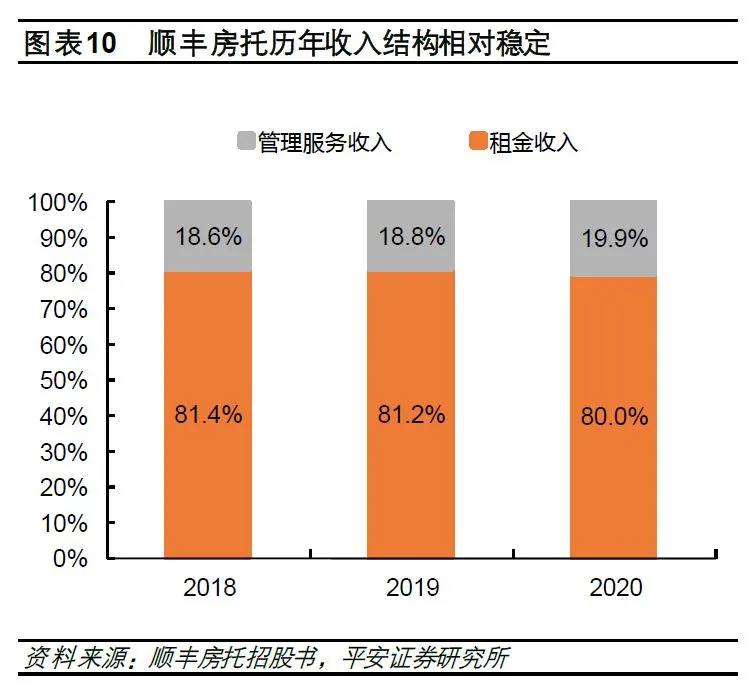

收入结构稳定,租金与管理收入比例约8:2。从营收结构看,2020年租金收入占顺丰房托总营收80.0%,管理服务收入占比19.9%,收入结构与前两年相对接近。

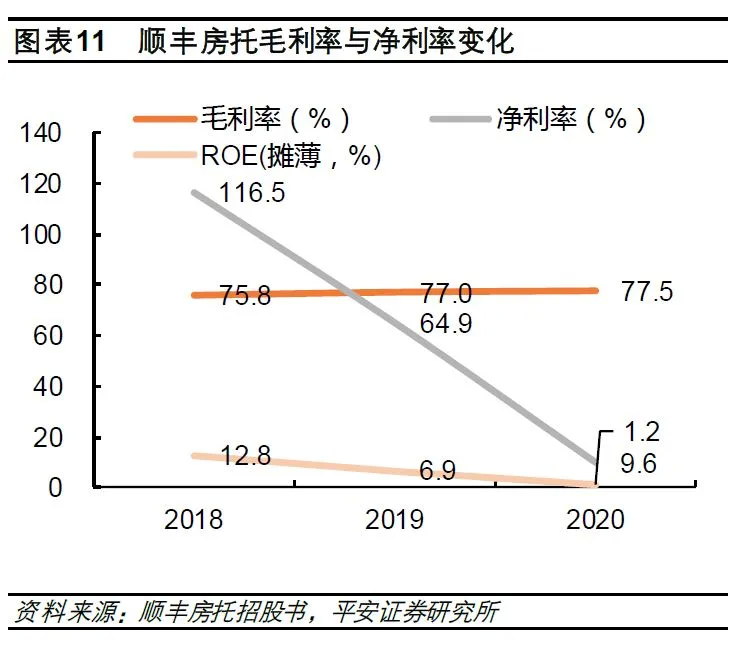

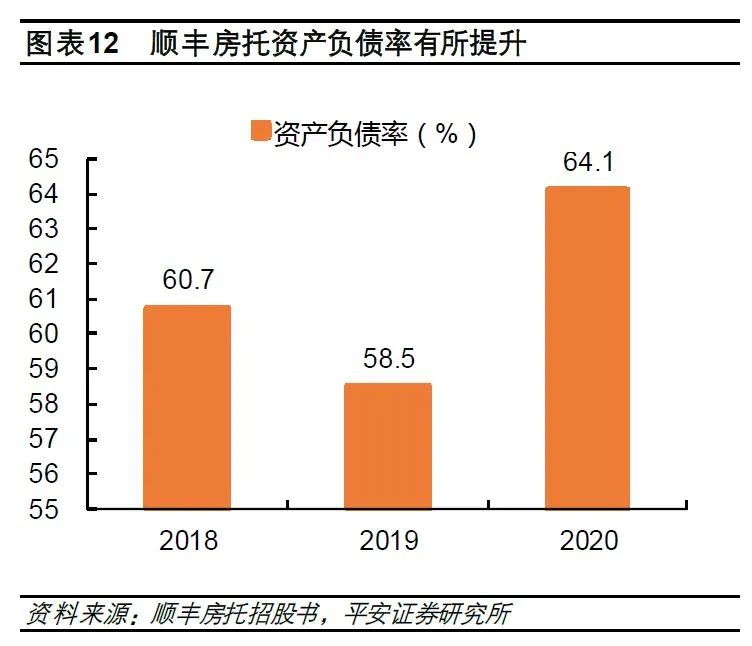

毛利率保持高位,负债率略有提升。2020年顺丰房托毛利率77.5%,连续三年超过75%,2020年末资产负债率64.1%,同比增加5.6个百分点。

五、 投资建议

目前国内公募基础设施REITs试点工作正快速推进中,沪深交易所已接受基础设施公募REITs产品申报,首批优质项目发行可期,未来基础设施领域亦有望加速发展,对仓储物流、产业园区等领域形成利好,建议关注拥有优质园区或仓储物流类资产的企业,以及后续推出的公募基础设施REITs项目。

六、 风险提示

1)顺丰房托基金的租金收入主要依赖顺丰关联租户,若后续未能与顺丰关联租户续约或及时找到替代承租人,租金收入面临下滑风险;

2)新冠疫情对物流仓储行业冲击较大,若后续疫情持续时间超预期,或对顺丰房托业务与收入带来负面影响;

3)顺丰房托旗下物业资产使用存在不合规现象,或将面临政府监管处罚风险,例如香港物业的顺丰关联租户将标的停车场物业用于装卸仓储及配套设施,违背香港政府批地书要求。

4)内地公募基础设施REITs项目发行速度、质量不及预期。

本文选编自“小杨侃房”,作者:平安地产团队;智通财经编辑:曾盈颖。