本文来源于“郭二侠鑫金融”微信公众号,文中观点不代表智通财经观点。

顺丰房托赴港上市得益于港交所政策的利好,2020年12月,香港《房地产投资信托基金守则》修订,放宽REITs投资限制,容许房托投资少数权益物业。

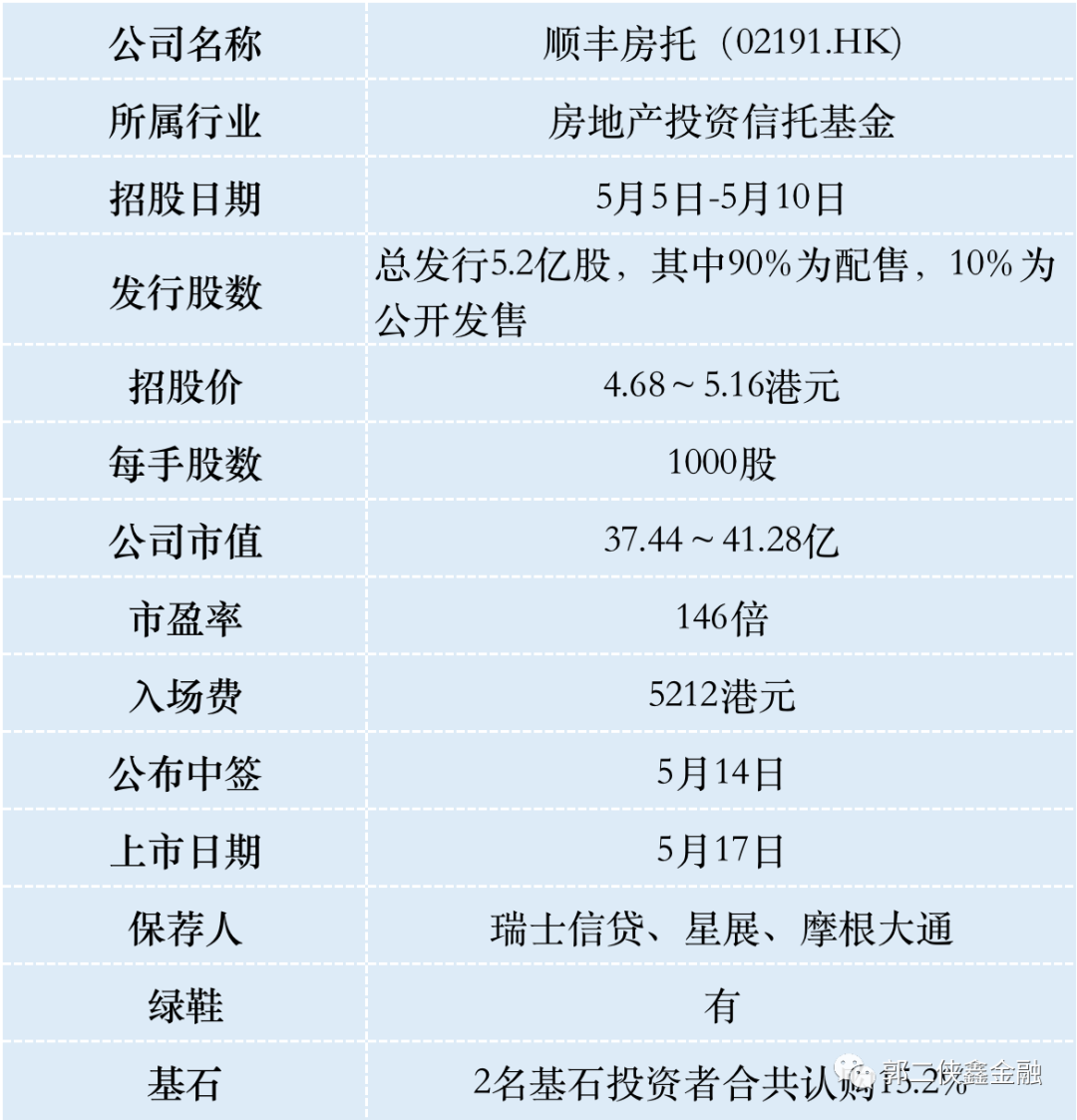

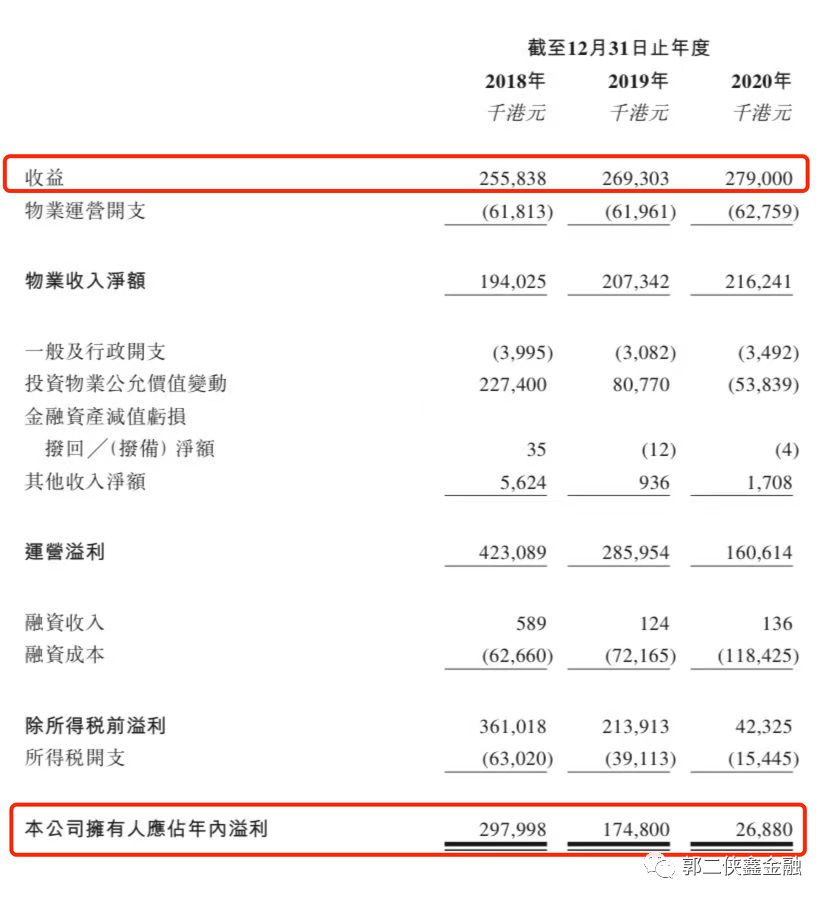

截至目前,在港交所上市的REITs共有14只,包括越秀房托、招商房托等主要资产位于中国内地的房托基金。自REITs上市后,越秀REITs完成“四连跳”,资产规模从45亿元提升至2020上半年的363亿元。顺丰房托,分拆自顺丰控股(002352.SZ),是国内首个赴港上市的以物流为主的房地产投资信托基金,顺丰创办人王卫将出任房托主席。投资组合以位于香港、佛山及芜湖的三处物业作为底层资产,三处物业均为现代物流地产(包含配备有自动分拣及供应链支持设施的分拨中心),总可出租面积约30.8万平方米,估值约为60.93亿港元,平均出租率约为94.9%。财务数据显示,2018-2020年,顺丰房托基金的收益分别为2.56亿港元、2.69亿港元、2.79亿港元;净利润分别为2.98亿港元、1.75亿港元、2688万港元。利润已连续两年下滑,业绩并不亮眼。

- 香港的顺丰大厦,2014年建成,可出租面积16万平,每平方米平均月租金105港元,每月大约能收租金1680万港元。

- 佛山的分拣中心,今年才竣工,可出租面积8.5万平,每平方米平均月租金37港元,每月大约能收租金315万港元。

- 芜湖的这个,19年竣工,可出租面积6.2万平,每平方米平均月租金27港元,每月大约能收租金167万港元。

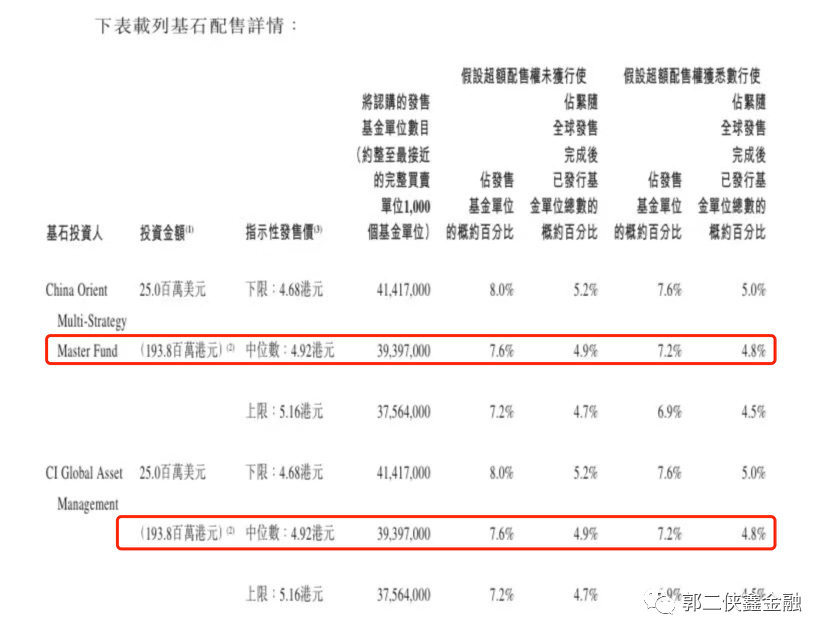

顺丰房托全称顺丰房地产投资信托基金(REITs),说白了,就是很多人把钱凑到一块,交给一个基金经理,让他去投资房地产,靠运营租金收入和房产增值,赚到的钱90%以现金方式分给大家。具体房地产投资信托基金有哪些优点和风险,可以看郭二侠前几天写的《顺丰房托赴港上市,REITs(房地产投资信托基金)是什么回事?》。站在整个行业的角度上,信托基金本身赛道确实还不错,电商的崛起带动了物流行业的加速发展,2020年4月,国内基础设施领域公募REITs开始试行,物流地产也得到了市场的广泛关注,万科、招商蛇口等房企纷纷入局。如近期招商蛇口试水首批基础设施公募REITs,甚至京东、苏宁等电商企业也开始涉足,如2020年第四季度京东推出的首支物流地产开发基金“京东产发”。此次IPO顺丰房托引入两名基石投资者,包括中国东方资产管理及具加拿大背景的投资基金,合共认购金额为5000万美元,以招股价中位数计,占发售股份总数的15.2%。顺丰房托是顺丰控股间接100%控股的公司,大家应该都关注到了,顺丰2021年第一季度业绩“爆雷”亏损近10亿,市值跌超2000亿。顺丰不太好的业绩表现,必定需要拓展一些新的业务增长点,此时拆分房托基金上市,确实可以实现融资,进而为顺丰核心业务的发展带来一些资金上的支持。

我们看已经在港交所上市,同样是以中国内地物业为主的房托基金,越秀房托、招商房托,历史波动都不算太大,但是有一个共同点,就是股息率都超过了5%。房地产投资信托基金(REITs)也是基金都一种,可以考虑作为资金配置的一部分,但作为打新,就没有想象空间了,奢求上市大涨是不太可能,但也不会大跌,就是个鸡肋。香港公开发售5200万股,每手1000股,合计52000手,在不启动回拨的情况下,甲乙组各获配26000手。最近港股打新氛围冷淡,预计8万人申购,最多启动30%回拨,一共156000手,甲乙组各获配78000手,预计一手中签率80%,申购10手稳中一手。打新乙头需要申购100万股即1000手,上一只争议股兆科眼科乙组有511人申购,顺丰房托乙组按500人申购算,预计乙头中签在40手以上。

计息4天,按20倍融资,利率3%,乙头中签40手算,再加上中签手续费1.007%和交易佣金,打和点1.5%左右。