本文转自微信公号“Kevin策略研究”,作者:刘刚 王汉锋

大选冲刺期的配置策略

——海外资产配置月报(2020年10月)

我们依然持对风险资产的乐观看法,只不过短期面对大选临近可能出现的变数甚至尾部风险,我们建议可以选择观望等待情形明朗,因此控制仓位、做多波动率可能都是不错的选项。虽然这一策略可能在事后看过于谨慎,但小概率的事件性尾部风险如果出现却会造成较大的冲击。

大选结果出炉后,我们倾向于认为总统和国会任何一边倒的结果对短期整体市场都未必是坏事,尽管情绪上或有扰动。相反,总统和国会完全对立、甚至结果无法及时出炉的无序“等待”才是最差情形。

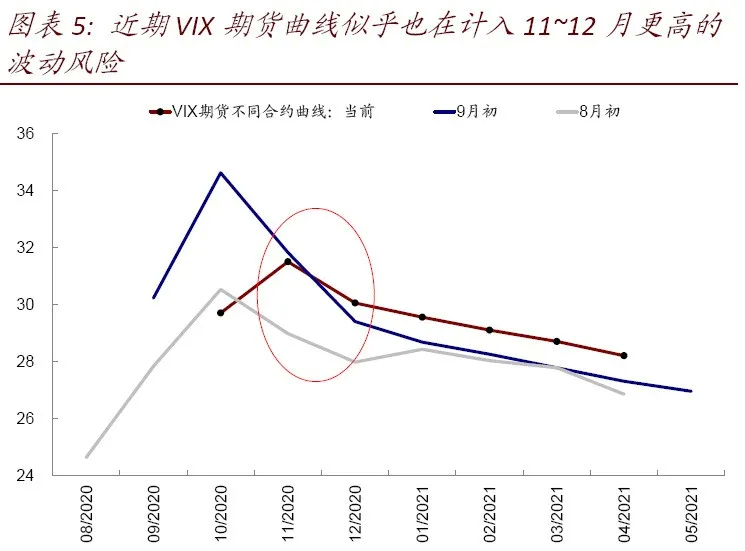

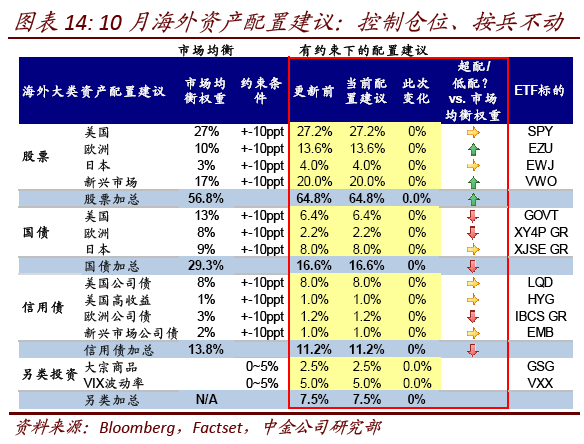

操作上,维持对美股整体上的标配;同时,维持VIX多头仓位作为对冲。欧洲公共卫生事件的升级可能给复工进程和短期市场情绪造成压力,并被动推升美元指数,维持对于欧洲谨慎乐观的看法。新兴市场阶段性的受到美元指数走强和风险偏好的拖累,但整体复苏态势和估值空间依然具有吸引力,特别是中国相关市场。相比之下,海外债券和黄金的配置价值依然不大,除了阶段性的避险需求;石油短期也依然面临需求淡季和供给压力。

10月展望:冲刺期震荡延续,但复苏逐步深化的中期趋势可能未改

9月份海外风险资产的表现弱于我们在9月月报《积极因素仍占主导》中的预期,回调是9月份海外市场的主旋律,仅美元等少数资产例外。

月初美股科技龙头因高估值和拥挤交易导致意外下跌开启了波动模式,这一情绪随后又被欧洲公共卫生事件复发、美国财政僵局、以及大选临近的不确定性等因素放大,明显盖过了基本面继续改善以及货币维持宽松的积极因素。但,正是因为这些积极因素的存在,使我们一直相信市场近期波动更多是消化高估值和不确定性式的盘整、而并非新一轮大跌的开始,近期的市场表现也初步证实了这一点(《美股大跌是更大波动的开始?还是阶段性的盘整?》、《市场缘何再度大跌》)。

往前看,美国大选进展无疑是10月份影响海外资产表现的主要因素。我们之前也持续提示的大选不确定性可能10月会逐步体现,建议适当观望或降低敞口以待情形更为明朗。但整体上,除非出现诸如结果无法出炉的尾部风险,这也并不意味着必然的大跌风险,做多波动或许是一个选项。中期来看,复苏深化的趋势可能不会逆转。

具体而言,我们认为以下因素值得重点关注。

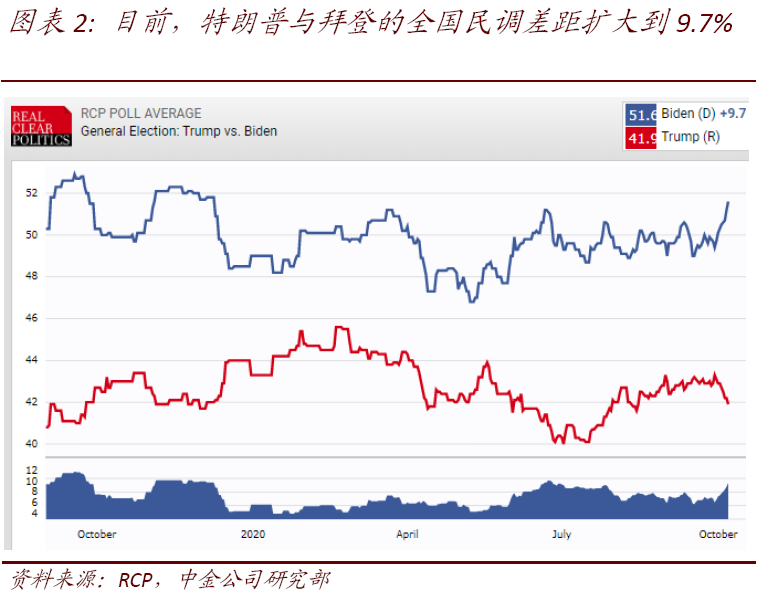

i. 美国大选:关注特朗普选情吃紧下的潜在意外。目前距11月3日大选投票日仅剩3周,但特朗普选情变得更加吃紧。9月29日第一轮辩论并未能使得二者差距收敛,反而因拜登表现“更胜一筹”而拉大(《第一轮辩论激烈交锋;大选进入冲刺期》);随后10月2日特朗普确诊感染以及由此导致短期内无法现场参加一系列竞选活动也给其选情增添了压力(《特朗普确诊后的可能情景与影响推演》)。目前,特朗普与拜登的全国民调差距扩大到9.7%,博彩赔率差距扩大到29.6%,为6月下旬美国公共卫生事件复发以来最大。

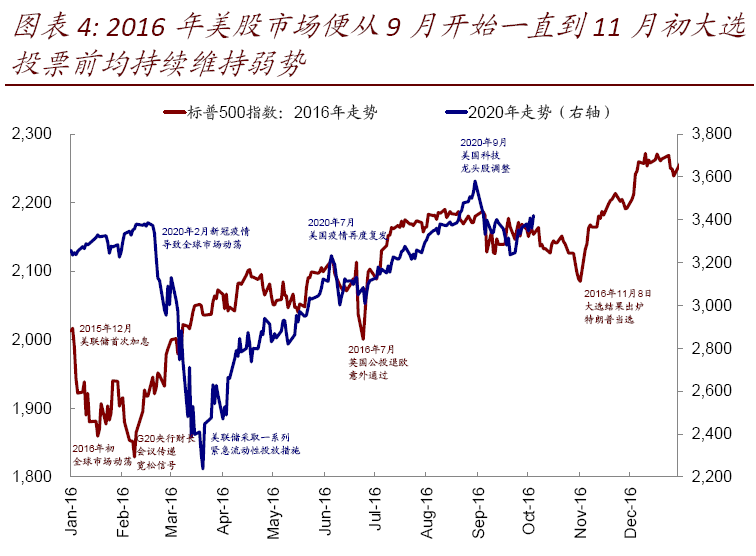

对市场而言,选情吃紧可能意味着大选不确定性上升以及尾部风险的增加,如所谓“十月惊奇”甚至大选投票日后结果可能无法正常出炉。从历史规律看,正常大选年份的10月冲刺期市场往往偏弱,2016年美股便从9月开始一直到11月初投票前均持续走弱(《复盘2016年大选冲刺期的市场表现》)。历史上还有所谓“10月惊奇”一说(October Surprise),例如2016年FBI针对希拉里邮件门的调查在一定程度上就对大选产生了影响。此次特朗普确诊感染也一度让市场震惊,不过庆幸的是目前已经基本脱离了危险,但仍需关注特朗普选情持续吃紧下,其“剑走偏锋”可能引发一些政策和地缘格局再度紧张的风险。

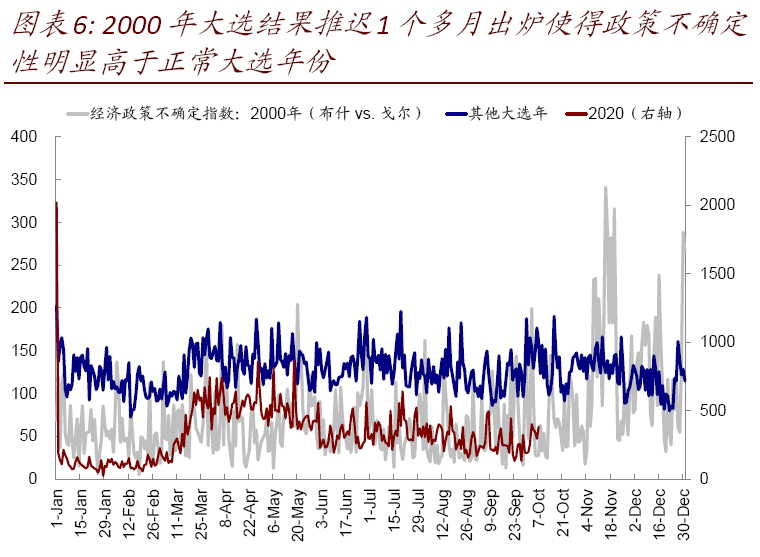

此外,选举最终结果固然重要,但无论何种情形,市场都并非完全无法承受(《美国2020大选:现状、演变与影响》)。相比之下,投票日结果无法出炉引发的无序“等待”才是最差情形,将使得不确定性进一步拉长,类似于2000年。目前看这一尾部风险不容忽视,摇摆州的邮寄选票比例远高于历史水平。因此,这些变数排除之前,投资者可能维持观望态度,甚至阶段性转向防御。

ii. 财政刺激:仍处僵局;加大刺激相对确定,但时间点面临不确定性。特朗普确诊的一个意外因素,按照众议院议长佩洛西原话是“改变了财政刺激谈判的动态”,这也成为美股近期上涨的一个主要动力。

不过波折和挑战依然存在,周二特朗普表示叫停与民主党的谈判给这一预期泼了盆冷水,但周三又表示支持单独通过部分刺激措施,如航空公司薪资和1200美元/人的新一轮居民财政补贴,不过佩洛西对此表示反对。

共和民主两党就第二轮财政刺激方案的博弈已经陷入了2个月僵局,目前最新进展是民主党主导的众议院通过了2.2万亿美元的新版刺激方案,但与共和党分歧依然较大(共和党版本为1.6万亿美元)。

短期看,财政刺激预期是市场走势的主要影响因素,如果能够出炉,哪怕是包含部分救助条款的“缩水版”,对市场情绪也将有积极提振;否则只能期待大选打破当前总统和国会的权力格局再实现突破。

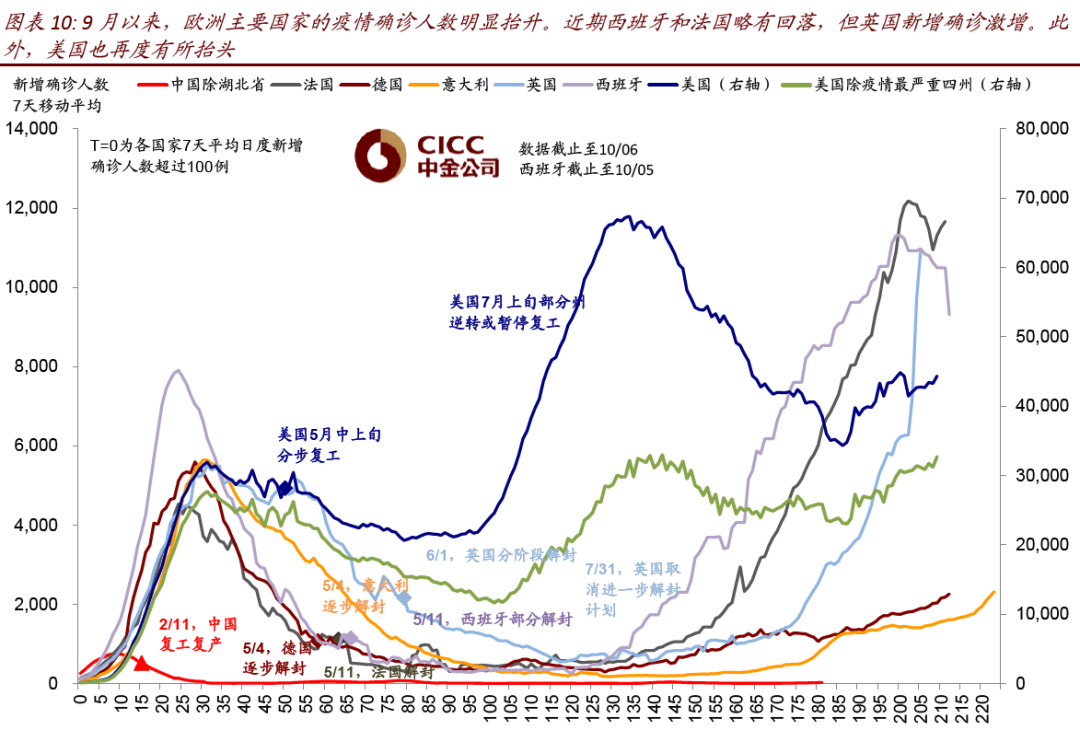

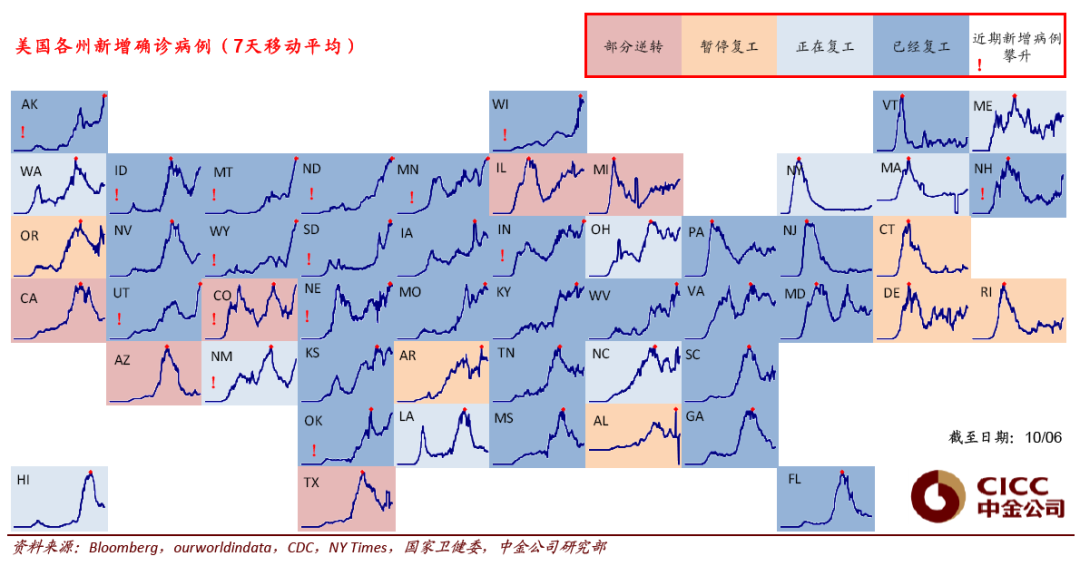

iii. 卫生事件与增长:欧美公共卫生事件反复会拖累复工,但不至全局逆转;经济修复趋势不变,但步伐有所放缓。9月以来,欧洲主要国家的公共卫生事件确诊人数明显抬升。近期西班牙和法国略有回落,但英国新增确诊激增。此外,美国也再度有所抬头。不过庆幸的是,主要国家死亡率依然都维持在低位。

参照美国6~7月公共卫生事件大幅升级的经验,公共卫生事件复发将对复工产生不可避免的拖累,但我们认为只要死亡率不大幅抬升导致全局性封锁,对整体经济和市场的冲击将是可控的,更多是停滞而非完全逆转。

实际上,近期美欧披露的主要经济数据延续修复,但呈现出一定速度放缓的迹象,例如美国9月ISM制造业PMI仍处于55.4%高位,但较8月56%略有回落。9月新增非农就业66.1万人,延续改善趋势,但相比上月的148.9万回落,也弱于市场预期的85.7万人。欧洲9月服务业PMI降至收缩区间。往前看,我们预计欧美经济整体的修复态势仍将延续,但将受到公共卫生事件复发扰动而阶段性趋缓。在这一背景下,市场也有需要重新调整计入的预期,叠加大选临近的变数,可能都使其在短期内继续延续当前震荡格局。

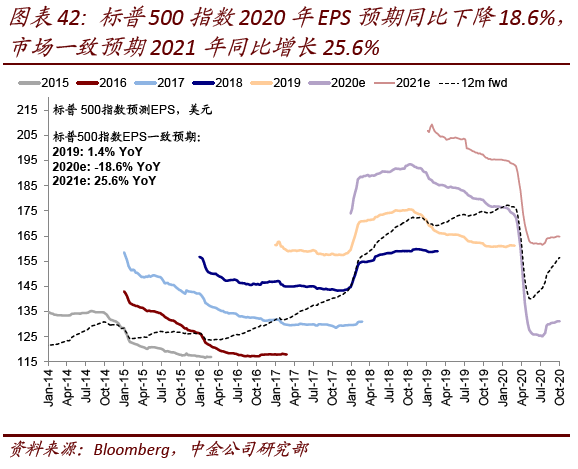

iv. 企业盈利:美股三季度业绩有望从低点修复。美股市场将于10月中旬开启为期一个月的三季度业绩期。虽然6月底至8月美国公共卫生事件再度明显升级,但其对经济和盈利的影响可能有一定时滞。实际上,得益于5月后的复工和政策刺激,三季度经济数据普遍超出预期、特别是消费和房地产都完全修复了公共卫生事件期间造成的损失。因此在这一背景下,我们预计美股三季度业绩同样有望从二季度的低点修复。近期美股预期和盈利调整情绪都已经出现明显好转。目前,根据Factset汇总的一致预期,三季度标普500指数EPS同比增速有望从-31.4%回升至-20.5%。

操作建议:整体维持积极,但短期控制仓位、做多波动,等待大选结果明朗

基于上文中的分析判断,我们依然持对风险资产的乐观看法,只不过短期面对大选临近可能出现的变数甚至尾部风险,我们建议可以选择观望等待情形明朗,因此控制仓位、做多波动率可能都是不错的选项。虽然这一策略可能在事后看过于谨慎,但小概率的事件性尾部风险如果出现却会造成较大的冲击。

大选结果出炉后,我们倾向于认为总统和国会任何一边倒的结果对短期整体市场都未必是坏事,尽管情绪上或有扰动。相反,总统和国会完全对立、甚至结果无法及时出炉的无序“等待”才是最差情形。

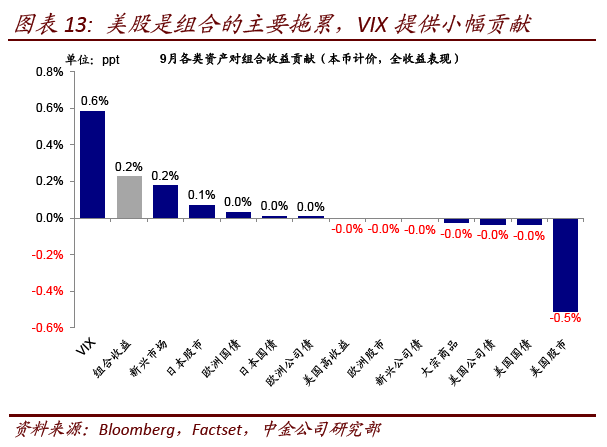

操作上,对于10月,我们建议我们目前配置组合基础上按兵不动,维持对美股整体上的标配,等待大选结果更为明朗;同时,维持组合中VIX多头仓位,以对冲潜在尾部风险和事件性波动。欧洲公共卫生事件的升级可能给复工进程和短期市场情绪造成压力,并被动推升美元指数,我们维持对于欧洲谨慎乐观的看法。新兴市场阶段性的受到美元指数走强和风险偏好的拖累,但整体复苏态势和估值空间依然具有吸引力,特别是中国相关市场。相比之下,经济修复和宽松力度递减下,海外债券和黄金的配置价值依然不大,除了阶段性的避险需求;石油短期也依然面临需求淡季和供给压力。

9月回顾:科技龙头回调和欧洲公共卫生事件复发拖累市场,美元指数回升

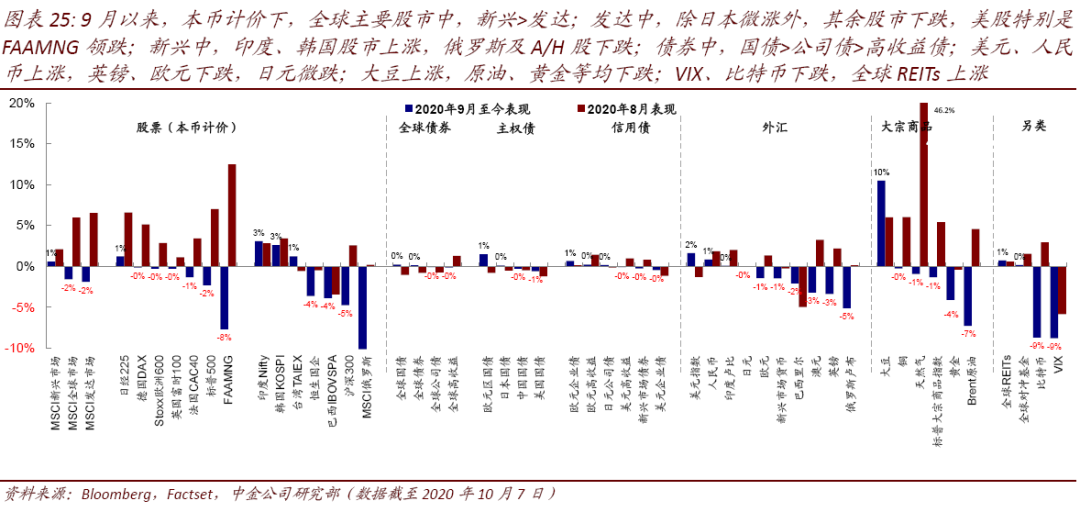

在美股科技龙头股大跌、以及随后对欧美公共卫生事件复发、美国财政刺激僵局和大选临近的诸多担忧共同拖累下,下跌成为9月海外市场的主旋律。不过美元指数回升、10年美债在9月末10月初也再度走高。整体来看,美元计价下,债>大宗>股;大豆、韩国股市、美元、日本股市、人民币领先;俄罗斯股市、VIX、FAAMNG、原油、黄金、A/H股等落后。

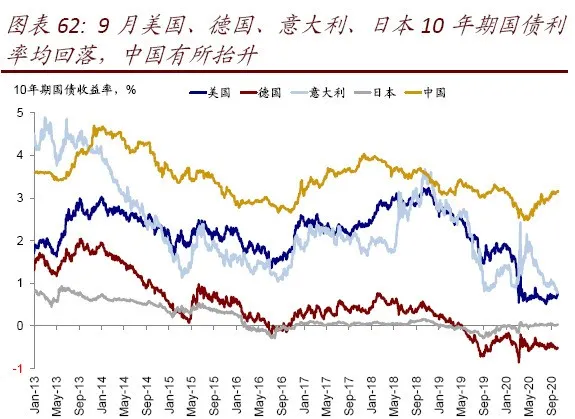

9月,1)跨资产:债>大宗>股;2)权益市场:新兴>发达;发达中除日本微涨外,其余均下跌,尤以FAAMNG跌幅显著;新兴中,印度、韩国上涨,俄罗斯及A/H股下跌;3)债券市场:国债>公司债>高收益债;10年美债利率月末走高;实际利率抬升;4)大宗商品:美元走强下,原油、黄金均下跌;5)汇率:美元、人民币上涨,英镑、欧元下跌,日元微跌;6)另类资产,VIX、比特币下跌,全球REITs上涨。

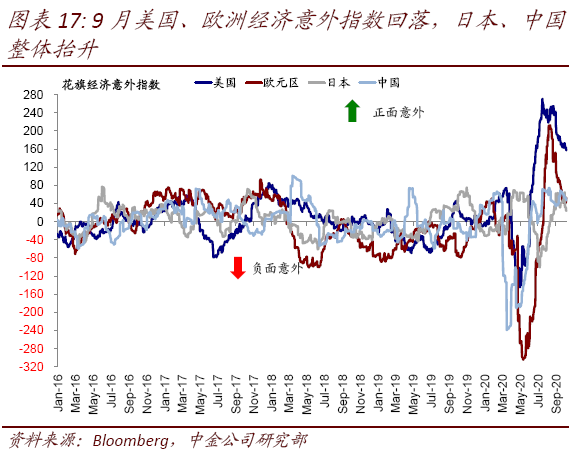

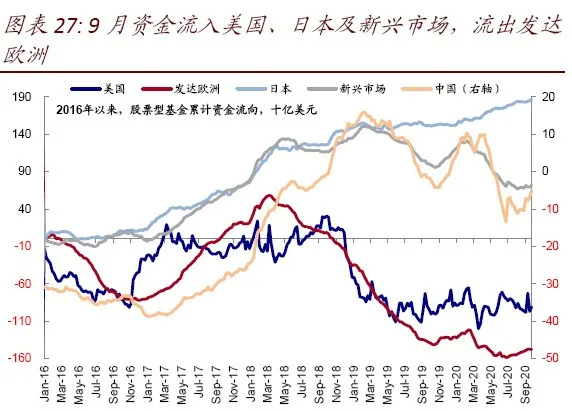

9月,美国、欧洲、中国金融条件均有收紧。美国、欧洲经济意外指数回落,但日本、中国抬升。资金流向上,债券维持流入,股市转为流入;分市场看,流入美国、日本及新兴市场,但流出发达欧洲。

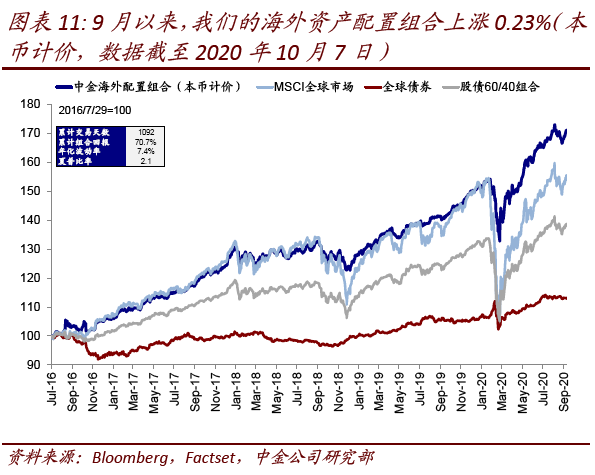

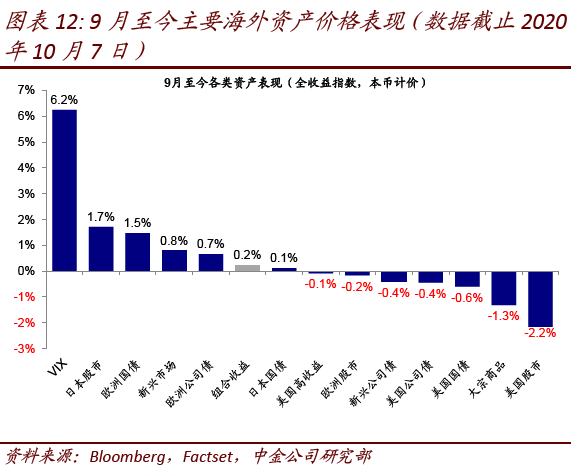

9月以来,我们的海外资产配置组合上涨0.23%(本币计价),表现好于全球股市(-0.97%,MSCI全球指数,美元计价)、大宗商品指数(-1.32)、股债60/40组合(-0.78%)以及全球债市(-0.58%,美银美林全球债券指数,美元计价)。年初以来,组合上涨14.37%,好于上述所有类别,而自2016年7月成立以来,该组合累积回报70.7%,夏普比率2.1(图表9)。分项看,9月份,主要股市特别是美股是我们组合表现的最大拖累(图表10~11)。