本文来自微信公众号“金车研究”,文中观点不代表智通财经观点。

投资建议

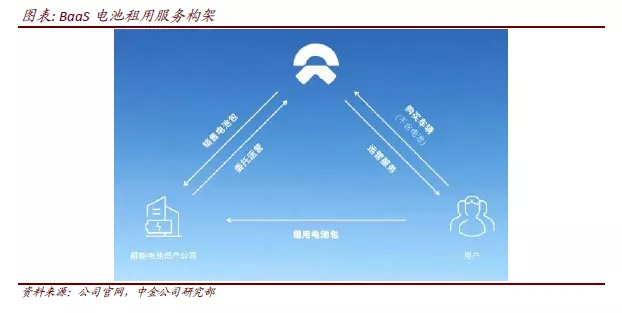

公司正式发布BaaS(Battery as a Service,电池租用服务)。该服务依托蔚来(NIO.US)特有的换电式汽车设计,跑通了“买车租电池”模式,实现“车电分离”。我们认为BaaS的实施可降低消费者购买门槛,提升用车体验,并提升公司毛利率,从而为公司汽车销量和业绩提升注入新动能。

理由

电池资产公司成立,多方出资多方共赢。近日,蔚来汽车电池资产公司注册成立,成为BaaS的电池资产管理主体。发起股东包括蔚来汽车、宁德时代、湖北科投、国泰君安国际,四方各占股权比例25%。我们认为,四方对电池资产管理公司的业务均可提供有力支持,并反哺主业,有望形成多方共赢局面。其中,蔚来作为牵头方,是换电模式最重要推广者之一。在电池资产管理公司中,为BaaS提供了运营载体和用户基础。同时,我们认为BaaS的实施将对公司汽车销量和业绩带来正向作用。

BaaS对用户的影响:实现“车电分离”,带来多重裨益。我们测算后认为,BaaS可降低消费者购买成本和门槛(图表3、4)。并且,在新的购车方案下,对于多数用户的用车期限,BaaS拥车成本不高,但可提升用车体验较多,应是消费者更好的选择(图表5、6)。往前看,我们认为BaaS在实际使用过程中,还可以从以下几个方面利好消费者:可根据不同的出行需求可选择租用不同容量的电池;无需担心电池老旧,可享受最新技术;随着电池成本逐渐降低,月租金存在下行空间。因此,用户可通过BaaS享受到蔚来汽车电池“可充可换可升级”的多重裨益。

BaaS对蔚来的影响:带来销量动能、收入和毛利率小幅上升,收入结构从新车转向保有量。静态看,由于新方案下贴息减少,蔚来确认收入增加,蔚来毛利率也有望对应上升。动态看,BaaS可为公司带来销量动能,收入结构则部分从新车转向保有量,更加平稳健康。此外,由于电动车快速折价和低残值率的主要原因来自于电池,车电分离可以提升新能源车体本身的残值率,有助于维持品牌调性。BaaS也分离了整车与电池技术进步曲线,可延长现有车型生命周期。厂商无需为匹配电池更新而频繁推出新车型,从而节省开发支出。

盈利预测与估值

我们维持公司跑赢行业评级。由于本次BaaS方案对公司毛利率的积极影响将在长期逐步体现,我们维持公司2020年盈利预测不变,上调2021年盈利预测6.8%至-44亿元。基于EV/Sales unit估值方法,我们上调估值倍数至450万元EV/辆车,上调目标价6.3%至17美元,存在21%上行空间。

风险

BaaS渗透率不及预期。

正文部分

电池资产公司成立,多方出资多方共赢近日,蔚来汽车电池资产公司——武汉蔚能电池资产有限公司注册成立,成为BaaS的电池资产管理主体。发起股东包括蔚来汽车、宁德时代、湖北科投、国泰君安国际,四方股权占比均为25%。我们认为,四方对电池资产管理公司的业务均可提供有力支持,并反哺主业,有望形成多方共赢局面:

蔚来汽车:真正实现“车电分离”,带来多重裨益。作为牵头方,是最早落地换电式新能源车的企业,也是换电模式最重要推广者之一。在电池资产管理公司中,为BaaS提供了运营体载和用户基础。同时,我们认为BaaS的实施可降低购买门槛,提升用车体验,并提升公司毛利率,从而为公司汽车销量和业绩带来正向作用。

宁德时代:掌握下游实况数据,开始实现数据闭环。是电池的制造商,拥有电池研发和制造的核心技术,对电池的管理提供有力技术支持。过去宁德时代的数据积累更多集中在先期实验、加速测试阶段;而通过电池资产公司,宁德时代有望开始获得丰富的电池实际使用数据和案例,并助力其动力电池梯次利用的业务开展。

湖北科投:身体力行支持换电模式发展。近日国标《电动汽车换点安全要求》通过审查,回顾补贴引导、产业政策,也体现了对换电模式的支持。我们认为地方国资的加入为公司形成信用增厚。同时,有利于湖北当地的产业协同与发展。

国泰君安国际:提供配套金融服务。金融服务机构的进驻,可通过适当的杠杆提供后续再融资等金融服务,并获得相应业务机会。

BaaS对用户影响:实现“车电分离”,带来多重裨益

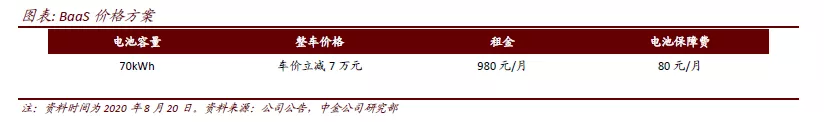

今日,蔚来也正式公布BaaS电池租用服务构架和价格方案。“车电分离”也随之正式落地,即车和电池分为两个独立产权,可单独设定购买方案或金融方案。我们比较新旧方案,和BaaS落地后的几种购车选择,认为BaaS可为用户带来多重裨益。

裨益一:“购车租电”降低消费者购买成本和门槛

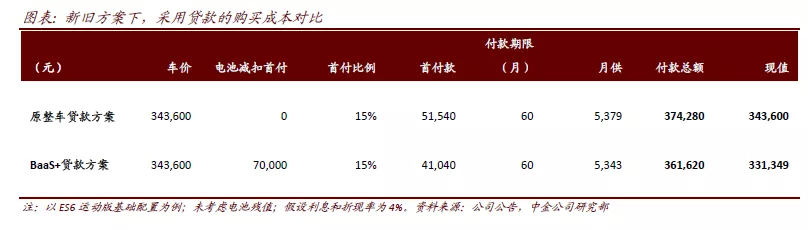

受制于车电产权无法分离,原有“电池租用”本质为免息贷款的金融优惠政策。而新的BaaS方案下,消费者可对车和电池分别选择金融方案。因此更为灵活,我们测算后认为,BaaS可降低消费者购买成本和门槛。我们比较新旧“电池租用”方案的购买成本,以ES6运动版基础配置为例,在未考虑电池残值情况下:若不采用额外贷款,新方案的付款总额为33.73万元,较原方案减少6,340元,折现后依然减少3,051元。

若均采用额外贷款,并设定15%的首付款比例,新方案较原方案付款总额减少1.3万元,折现后依然减少1.2万元。

裨益二:体验提升,BaaS应是更好选择

BaaS正式实施后,原“购车租电”和金融方案将取消,取而代之的主要是三种新方案:全款买车+电池、全款买车+电池选择BaaS、贷款买车+选择BaaS。

电池租还是买?用车6年拥有成本平价,但期间体验提升。我们对不同方案的购车成本进行测算。若不考虑电池残值,将现金流按4%折现后发现,用车6年左右选择购买电池和选择BaaS租用电池的使用成本达到平价。我们认为6年的时长可以覆盖多数蔚来用户的用车期限。同时,在用车期间,BaaS用户也无需为电池质量问题进行担心,并且拥有了电池容量选择,和伴随电池技术升级而更新电池的权益,整体用车体验提升较多。

电池租还是买?关键看对电池残值判断,和对用车体验取舍。购买电池或是BaaS租用电池下,电池的所有权是不同的。因此,购买电池用户拥有最终电池处置受益。对电池残值的判断在这中间就成为重要选择依据。而BaaS用户获得的用车体验提升较难量化,这也对不同用户的选择形成影响。我们从消费者角度比较三种购买方案后认为,在多数用车期限下,BaaS拥车成本TCO(Total cost of ownership)可控,但可提升用车体验较多,应是更好选择。

裨益三:按需租电,提升用户使用便利性

往前看,我们认为BaaS在实际使用过程中,还可以从以下几个方面利好消费者:

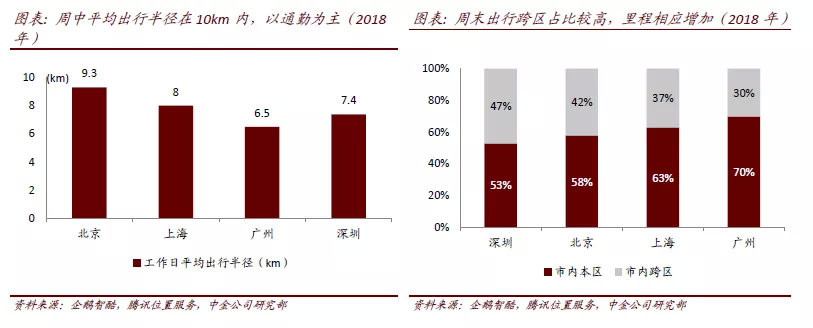

客户可根据不同的出行需求可选择租用不同容量的电池。周内出行需求主要为通勤出行,平均出行半径较小,周末市内出行中有超过50%的人有跨区出行的需求。客户每次租电可根据自己的出行需求选择不同容量的电池,自由度高,达到资源高度匹配和有效利用。同时,相比于车电捆绑销售方案:若购买大容量电池需比小容量电池多付5-6万元购车成本,而大容量、小容量电池租金可能月租金仅相差百元,降低消费者的选择成本。

无需担心电池老旧,可享受最新技术。由于电池所有权归属公司,新老客户换电时均搭载新旧程度相似的电池,则当电池更新后,所有客户均可享受电池新技术。

随着电池成本逐渐降低,月租金存在下行空间。随着电池技术发展以及规模效应逐渐增强,电池价格存在下行空间,月租金也会逐步下调。

BaaS对蔚来影响:带来销量动能、收入和毛利率小幅上升,盈利结构从新车转向保有量

静态下,收入不降反升,毛利率对应提升

新方案下,由于蔚来贴息减少(原“电池租用”方案中,我们按4%资金成本测算,蔚来单车贴息9,200元),确认收入将上升。因此,我们认为蔚来的毛利率同样有望对应上升。同时我们认为,电池收入将留在NIO营收,即NIO购买电池后,以7万元(含税)的价格销售给电池资产公司,从而不影响整体营业收入。而电池资产公司的利润将以投资收益形式计入NIO。

动态下,BaaS带来销量刺激,盈利结构从新车转向保有量

如前文所属,BaaS的实施可以降低消费者的购买成本和门槛,按需租用的方式提升了消费者的用车体验,最终实现“可充可换可升级”的电池服务体系。我们认为,低成本、好体验、多选择的BaaS体系增强了蔚来的整体竞争力,也将为销量带来刺激。

同时,电池资产公司带来的收益,也使公司盈利结构则部分从新车转向保有量,精耕因此更加平稳健康。

提升二手车残值率,维持蔚来高端品牌调性

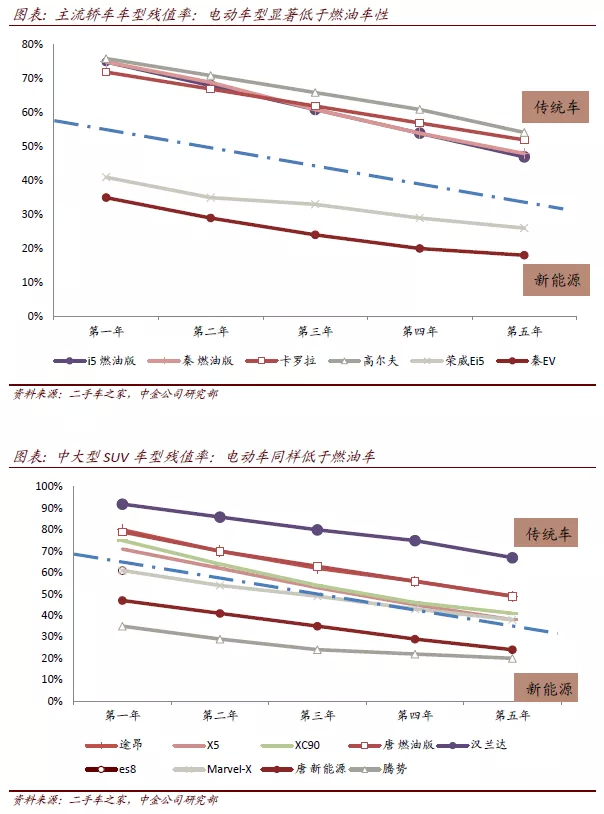

过去电池成为电动车快速折价的主要原因。我们对比主流电动和燃油车型残值率,可以观察到电动车残值率显著低于燃油车。如荣威Ei5和秦EV使用一年后残值率约40%,而其同款燃油车型一年残值率约75%(见图表9)。中大型SUV市场中,电动车残值率曲线也都处于较低位置(见图表10)。我们认为电动车快速折价和低残值率的主要原因来自于电池:

电池技术快速迭代,带动老款电动车型快速折价。近三年来电池技术迅速升级,通过电芯材料升级,动力电池能量密度迅速提升,带动整车续航提升较快。而续航作为消费者最关注的电动车参数之一,导致老款车型的竞争力大幅降低,二手车折价明显。

电池寿命与整车寿命不匹配,电动车全生命周期的使用成本较高带来整车残值降低。传统燃油车的使用寿命可轻易超过十年,而动力电池则难以在此期间保持较高水平的剩余电量和续航里程,因此动力电池和整车寿命存在期限不匹配。同时,电池的高更换成本和低残值率,也增加了电动车全生命周期的使用成本。我们认为,车电分离可以有效避免上述弊端,提升新能源车体本身的残值率,并利于降低消费者做购买决策时的担忧。

此外蔚来作为高端品牌,我们认为较高的二手车残值率有助于继续维系品牌调性。

分离整车与电池技术进步曲线,延长现有车型生命周期

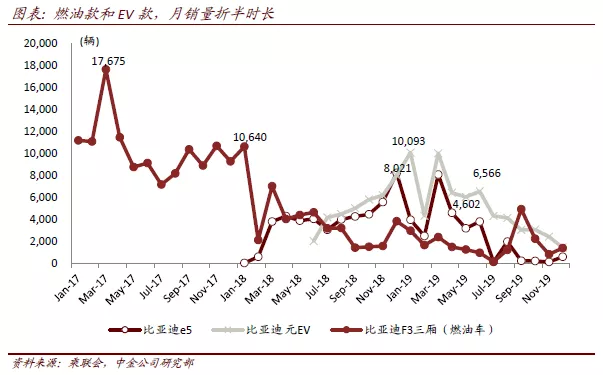

相比于燃油车,新能源汽车更新换代较频繁,主要原因是电池技术革新较快,而车电捆绑销售导致车企为了匹配新电池,只能频繁开发新车型。以比亚迪e5、元EV、F3三厢为例,新能源车e5和元EV销量从峰值下降到50%所用时间分别为4个月和5个月,而燃油车F3(三厢)的销量从峰值下降到50%所用时间为10个月。

在车电分离销售的模式下,我们认为保留原车型、不断更换新型电池的消费模式成为可能,解决了电池频繁的更新需求与车型相对平缓的更新需求之间的矛盾。厂商无需为匹配电池更新而频繁推出新车型,从而节省开发支出。

(编辑:李国坚)