本文来源微信公众号“ 小齐论地产”,作者东吴证券分析师齐东、陈鹏。

投资要点

事件

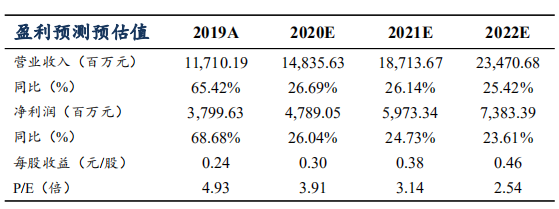

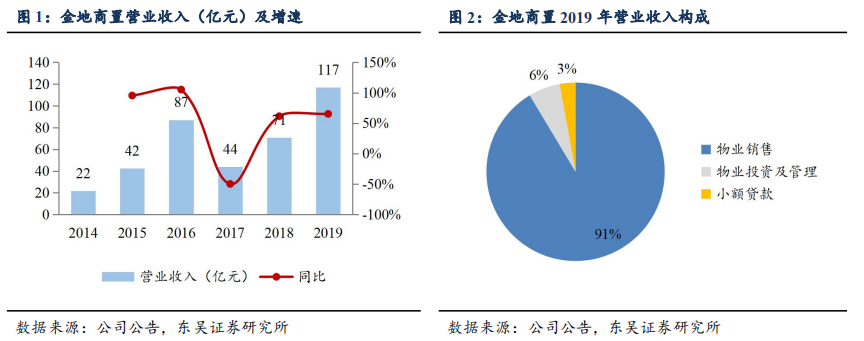

金地商置(00535)发布2019年业绩:2019年公司实现营业收入117.10亿元,同比增长65%;归母净利润38.0亿元,同比增长69%;归母核心利润40.1亿元,同比增长76%;基本每股收益0.23元,全年派息0.0718元。

点评

业绩超预期释放,销售增长靓眼。2019年公司营收、归母净利润同比增速分别为65%、69%;业绩提升明显主要为结算放量,同时毛利率高达53%,盈利能力持续高位,其中物业发展、投资物业及长租、小贷业务毛利率分别达53%、39%、86.5%。公司销售增长迅猛。2019年公司实现销售额637亿元,同比增长30%;销售面积314万平方米,同比增长39%。截至2019年末,公司预收账款达184亿元,是当期营收的1.6倍,2018-2019年的销售资源给未来业绩结算打下坚实基础。

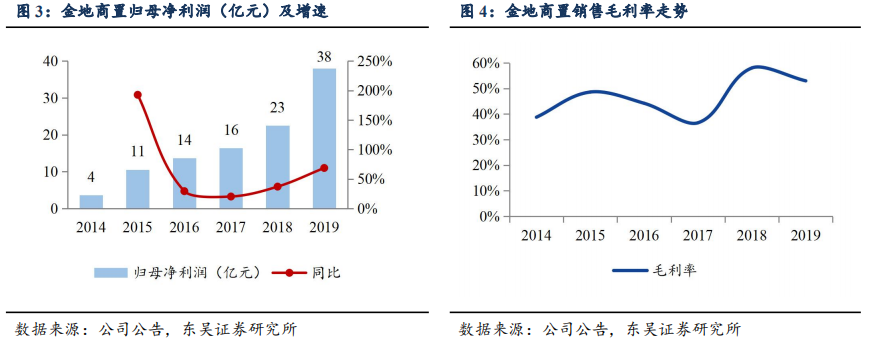

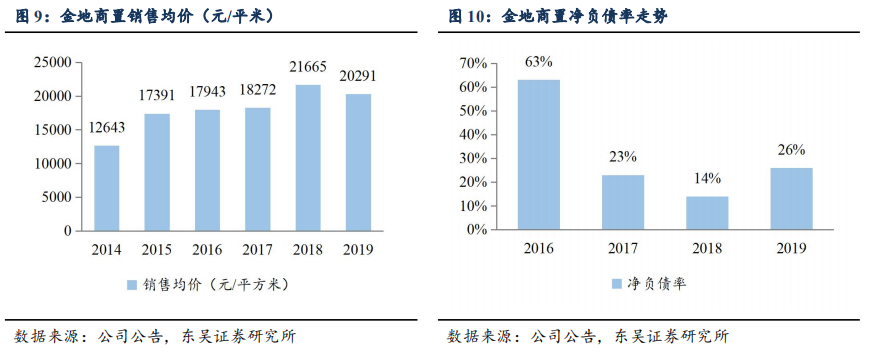

拿地积极,土地储备规模稳步上升。2019年公司共获取21宗土地,新增拿地面积494万平米,同比增长81%;拿地金额350亿元,是当期销售金额的55%;面积、金额口径权益比例分别为45%、44%;拿地均价6900元/平米,是当期销售均价的34%。截至2019年,公司土地储备1526万平米,同比增长11%;分城市看:20.5%位于一线城市,63.8%位于长沙、杭州、济南、南京、青岛、武汉等二线城市;15.7%位于淮安、徐州、太仓等三线城市。

持有物业持续发力。2019年公司实现租金及管理费收入6.71亿元,同比增长32%。公司目前在运营的深圳威新科技园出租率近100%,北京搜狐网络大厦、上海八号桥项目出租率均为100%,杭州购物中心出租率超96%。目前公司正在开发的商业项目包括徐州、南京、济南、北京、淮安等综合体项目,预计全部商业项目竣工后,有望为公司租金及管理费收入带来15亿元规模的增量空间。2020年公司将以投资额的15%投资持有型商业项目,租金增长可期。

杠杆维持低位,偿债压力小。2019年末,公司贷款总额102.7亿元,其中银行借款占比35%,融资利率3.5%-5.4%;从债务期限看,公司短债占比仅34%,短期偿债压力小。2019年,公司资产负债率72%,净负债率26%,同比提升12个百分点,仍处于行业较低位置。

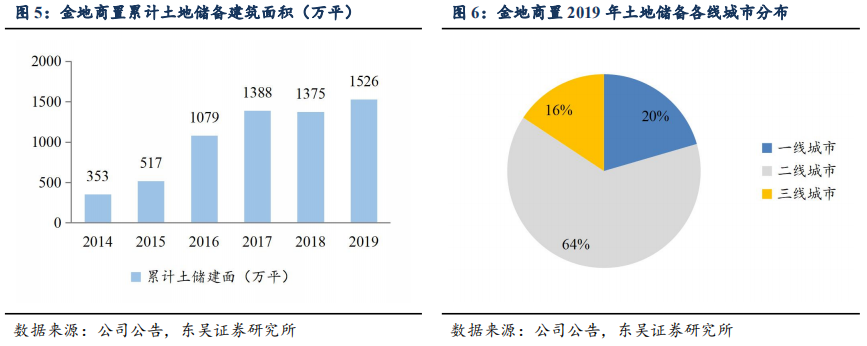

投资建议:金地商置拿地前瞻,重点布局核心一二线城市,土地储备充沛且成本较低;同时公司还在核心城市持有大量优质物业,还有大量在建物业,未来租金收入将持续提升。预计2020-2022年公司EPS分别为0.30、0.38、0.46元人民币,对应PE分别为3.9、3.1、2.5倍,维持“买入”评级。

风险提示:行业销售波动;政策调整导致经营风险;融资环境变动;企业运营风险;汇率波动风险。

(编辑:刘瑞)