本文源自微信公众号“东吴通信互联网团队”。

事件:中国移动(00941)发布2019年业绩公告:经营业绩趋势向好,价值经营成效出现,全面推进“5G+”计划,加快产业融合落地,同时深化管理提升,全力构筑创世界一流“力量大厦”,持续为股东创造价值。

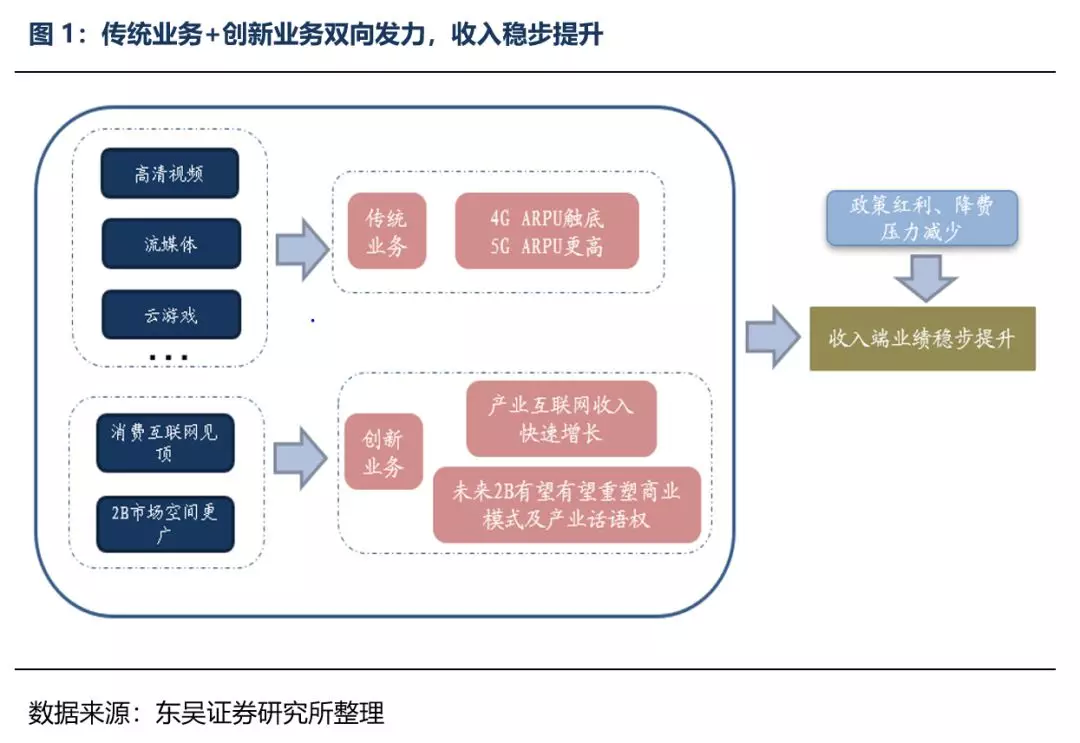

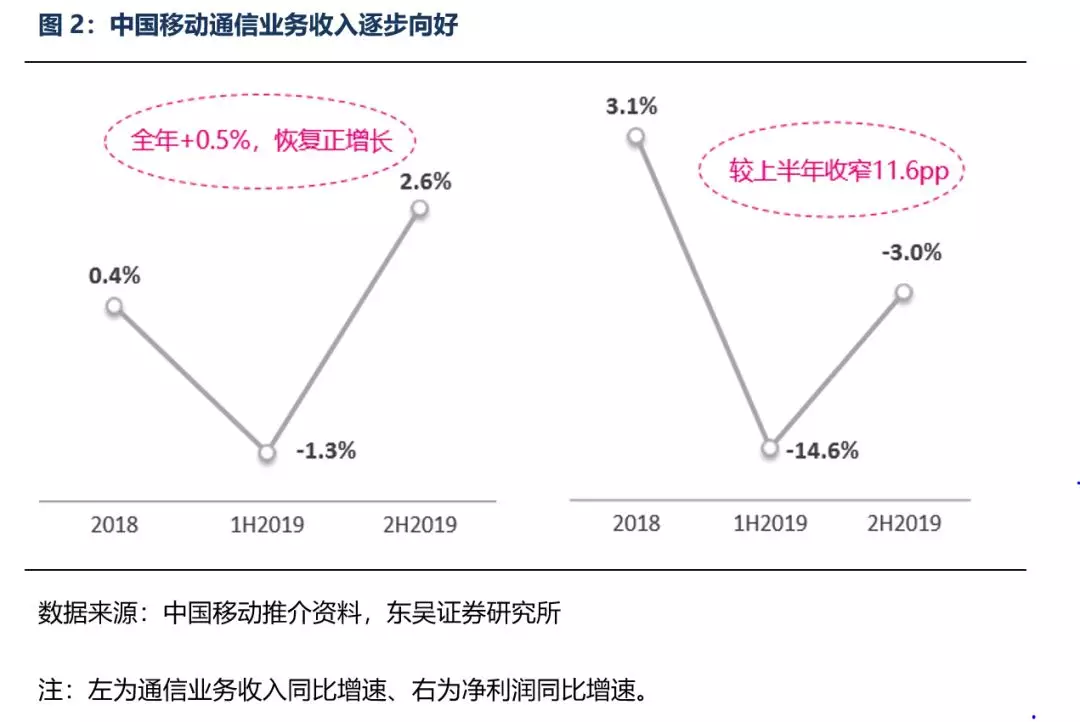

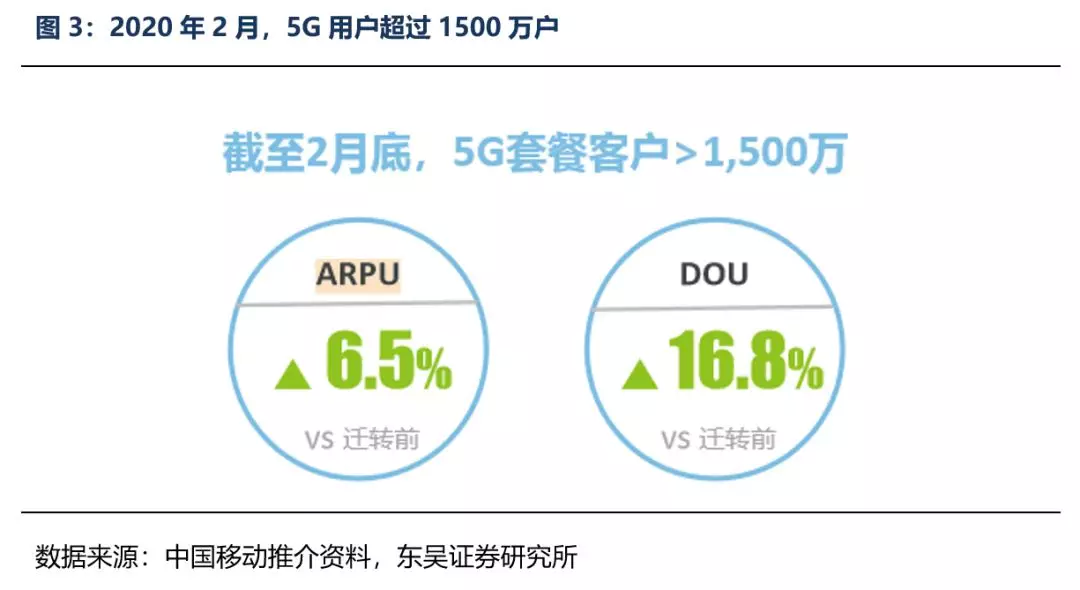

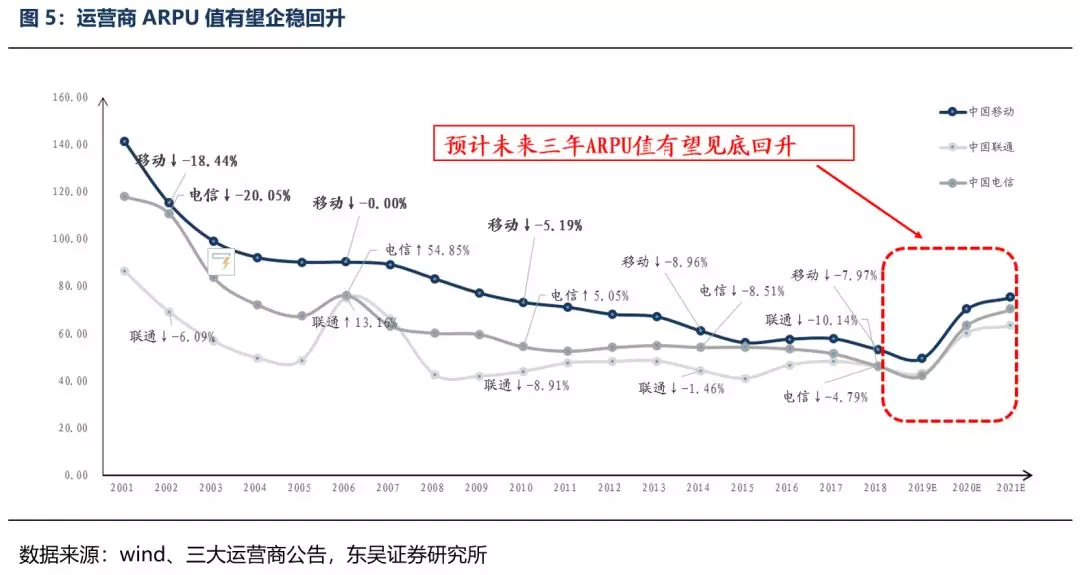

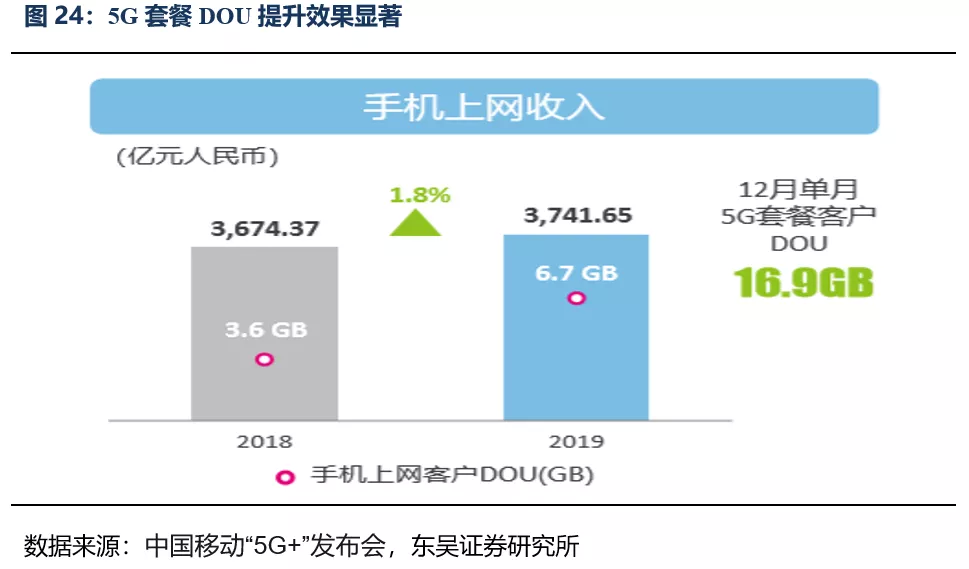

传统业务+创新业务双向推进,经营业绩拐点已至:目前中国移动5G用户已经超过1500万户,DOU为16.9GB,我们认为随着5G用户渗透率的不断提升,ARPU值将企稳回升,业绩动能持续释放,同时中国移动加快“三融战略”,逐步从传统的管道商向综合信息服务商转变,丰富服务内容,加快智能化运营,实现降本提效。2019年中国移动收入增幅由负转正,净利润降幅明显收窄经营状况改善显著,我们认为经营业绩拐点已至,预计20年业绩将保持稳步提升。

加快“5G+”战略,实现5G+X生态构建:推动5G与4G在组网、技术以及资源等方面协同推进,推进传统产业融合落地;推动5G与AICDE技术融合创新,实现关键能力快速突破,核心技术加速创新,同时加快5G与工业、医疗以及教育等重点行业融合,加快5G产业生态构建。我们认为,未来运营商的业务将围绕5G逐步展开,从技术标准、技术创新以及产业融合等角度逐步发力实现5G+X产业生态构建。

受益5G红利,未来成长空间更广:当前中国移动从CHBN四个主要市场逐步发力,其中C端市场受益5G流量百倍增长空间,ARPU值提升更高,未来业绩动能更足;B端市场加快IDC、物联网以及ICT等市场布局,加快云网融合,紧抓工业互联网5G红利;H端市场不止于宽带产品,持续提高魔百和以及智慧家庭等新产品客户渗透率,树立品牌优势,强化产品核心竞争力;对于国际市场、数字内容等新兴市场,基于资源及基础设施受益,加快布局,目前成效逐现。我们认为,未来中国移动基于技术融合及产业生态构建,将充分受益5G应用以及服务内容的海量需求,未来业绩有望保持稳步提升。对于运营商来讲,凭借自身的客户、资源以及服务能力等优势,加快角色转变,丰富应用及网络服务内容,共创5G产业应用新蓝海。

运营商经营改善,有望推动我国5G产业加快部署:运营商在作为我国5G产业部署的主力军,随着国家政策持续加码,必将首当其冲加快5G相关投资建设,同时随着经营业绩逐步实现稳健提高,也有望进一步带动5G产业部署加快。

建议关注的个股:主设备商:中兴通讯(00763)、烽火通信;光模块:中际旭创、天孚通信、新易盛、博创科技、光迅科技、华工科技、太辰光等;PCB:崇达技术、深南电路、沪电股份、生益科技、景旺电子;天线射频:世嘉科技、通宇通讯、俊知集团(01300)、武汉凡谷;IC载板:兴森科技;运营商:中国联通(00762);IDC:光环新网、数据港、宝信软件、鹏博士、奥飞数据、佳力图、杭钢股份、沙钢股份、南兴股份、城地股份等;云计算:优刻得、网宿科技;可视化:中新赛克;高清视频:淳中科技。

风险提示:5G产业进度不及预期;运营商资本开支不及预期。

5G流量+业务创新,加速业务拐点到来

随着5G加速推进,更多创新应用将催生更多的流量需求以及链接需求,我们认为,随着政策支持的落地、流量需求的增加,在传统业务以及创新业务方面将双向发力,未来将迎更高的成长空间。

收入增幅由负转正,净利润降幅明显收窄:中国移动全年业绩报告中披露,全年业绩实现7459.17亿元,较去年同比增加1.2%,其中通信业务收入趋势逐步向好,全年实现5%增速,恢复正增长,净利润降幅明显收窄。

1.1. ARPU值企稳回升,未来业绩动能更足

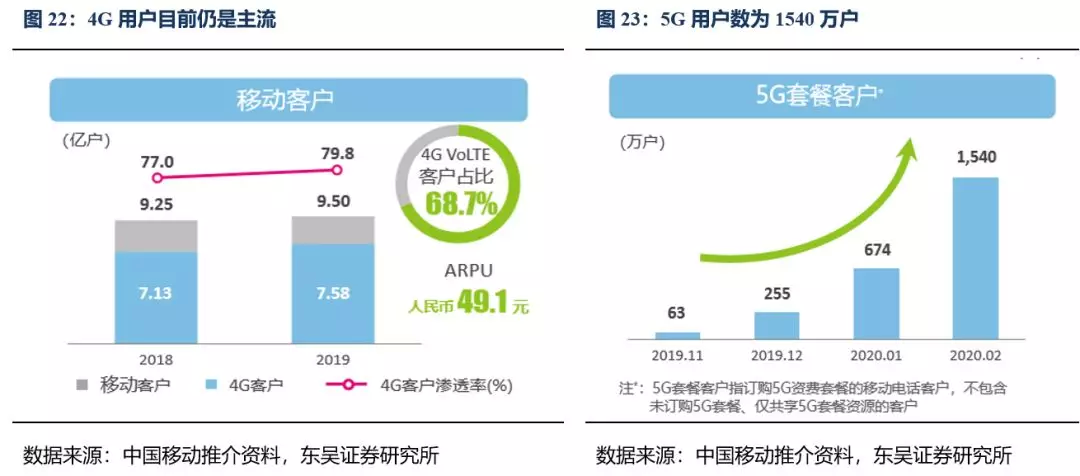

据中国移动推介资料显示,对比用户迁转前后,截止2月底,5G套餐客户已经超过1500万户,5G客户带来ARPU值提升6.5%,DOU提升16.8%。

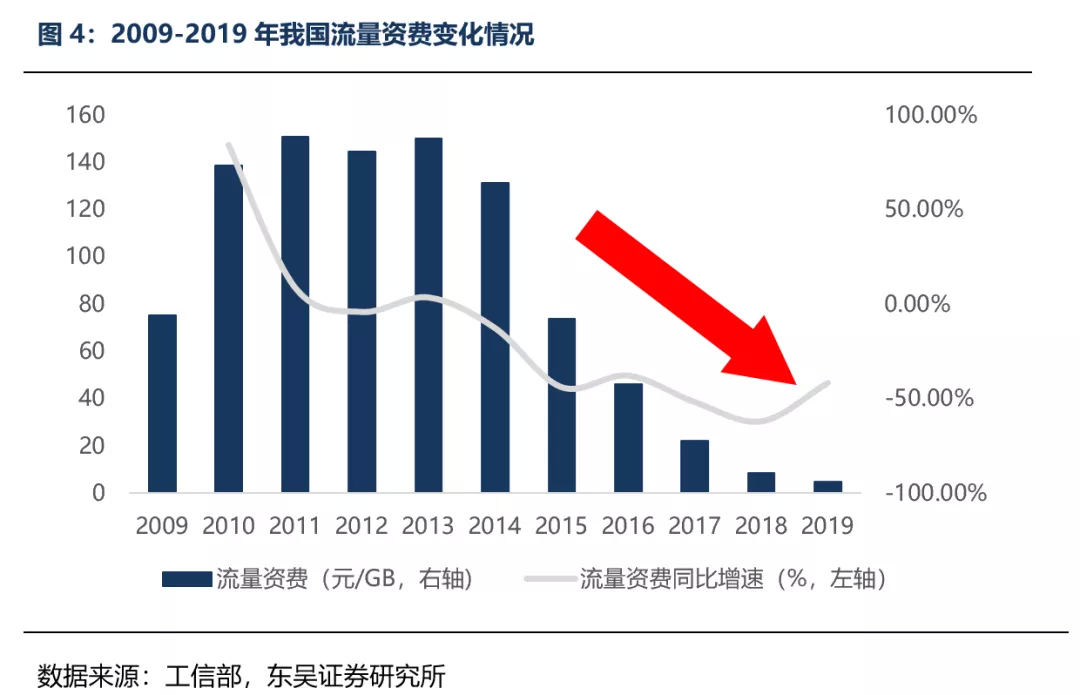

2013年以来,我国每GB的流量资费在150元左右,随着运营商竞争的加剧以及提速降费需求的不断加大,流量资费呈现出快速下滑的态势,截止到2019年每GB流量资费下滑至4.99元。

流量资费下滑,ARPU值提升承压:从3G时期以来,运营商ARPU值逐步下滑,根据中国移动2019年业绩公告披露,2019年中国移动ARPU值为49.1元,其中4G客户占比为68.7%。我们认为随着提速降费压力的下滑、5G用户数的增多,运营商的APRU值有望企稳回升,为运营商带来更广空间。

我们对比运营商3G、4G以及5G套餐资费情况:

3G套餐价格最贵:三大运营商公布的3G资费,超出套餐外的流量最便宜是0.005元/KB,最贵是0.01元/KB,即1GB的资费价格在5000元到10000元之间;北京电信为例,推出专门针对3G无线上网的3种包月资费套餐,每月超出部分按0.05元/分钟计算,封顶费用为1000元(不包括港、澳、台地区),90%的用户每月用于3G上网的消费预算在100元以下。

4G资费门槛大降:流量单价大幅下降,4G套餐内流量大增,流量包从MB进入GB时代。4G时代,套餐外1GB的价格已经降至100元以内,人均月用7GB。

5G套餐:中国移动分为个人版与家庭版,个人版资费最低为128元,含30G流量,折合4.27元/GB,家庭版最低为168元;中国联通与中国电信(00728)最低为129元,折合4.30元/GB。

流量资费不断降低,DOU成为提升ARPU值的关键:通过流量的套餐对比,每GB的资费不断下降,但是用户的月均流量逐步提升,我们对比流量资费的ARPU值提升情况,其中4G时期三大运营商的ARPU值中值较3G时期均呈现不同程度的下滑。

因此我们认为,随着5G用户渗透率的不断提升,运营商的ARPU值以及DOU均将稳步提升。

1.2. 持续推进转型升级,价值经营成效初见

三大运营商持续推进“融合、融通、融智”三融策略,加速收入结构优化,推进业务改善;加速角色转变,逐步向综合信息服务提供商转变,同时通过智能化经营,实现降本提效。

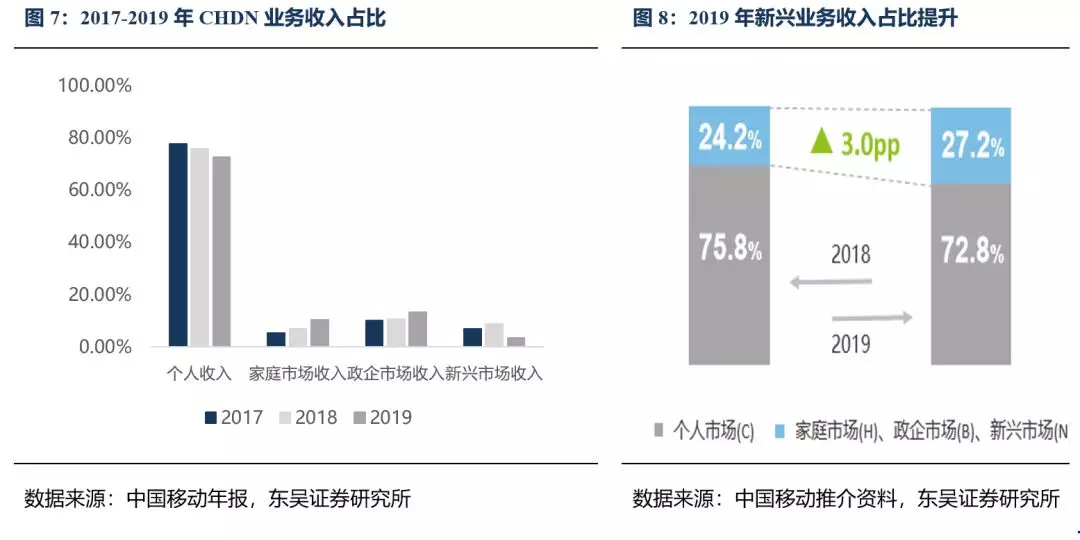

中国移动目前主要包括CHBN四大市场,从近三年收入占比来看,个人市场收入占比下滑3pp,随着业务结构的不断升级创新,新兴业务的收入占比逐步提升。

我们预计,随着5G应用的逐步落地,家庭市场、政企市场以及新兴市场占比有望逐步提升,未来业绩动能更足。

在消费互联网时代,企业IT和个人IT之间泾渭分明,电商出现后二者开始相互渗透,但总体来看,交叉领域仍然很窄,程度也低。而产业互联网的时代,智能终端设备数量空前增多,大量此前To B的企业通过2B2C的方式渗透到个人用户端,而传统互联网企业也通过C端数据和用户优势,逐渐成为公共性的基础设施。

我们认为,To C的消费互联网时代红利已经到顶,众多细分行业如社交、视频等已形成稳定竞争格局,下半场巨头在B端“产业互联网”的争夺已经开启,同时家庭市场以及新兴市场也值得重点关注。

1.2.2. 融通:从传统管道商逐步向综合信息提供商转变

3G、4G时期,运营商作为核心网的主要支撑,是传统信息船体、内容服务的重要管道,但是5G时期,随着内容服务形式以及需求的增多,运营商正逐步改变角色定位,向综合信息提供商转变。

构筑智能管道成为发力的重点,以管道为基础,大力开展流量经营,为客户提供更快捷、更方便、更高效的上网体验,构筑好用、易用、智能的信息传送管道。

同时搭建开放平台,以移动应用商城、无线城市、云计算等平台为核心,集中搭建聚合的内容型平台、开放的能力型平台,打造使用方便、反应灵敏的统一门户,引导产业链为客户提供更多、更优质的业务和应用服务。

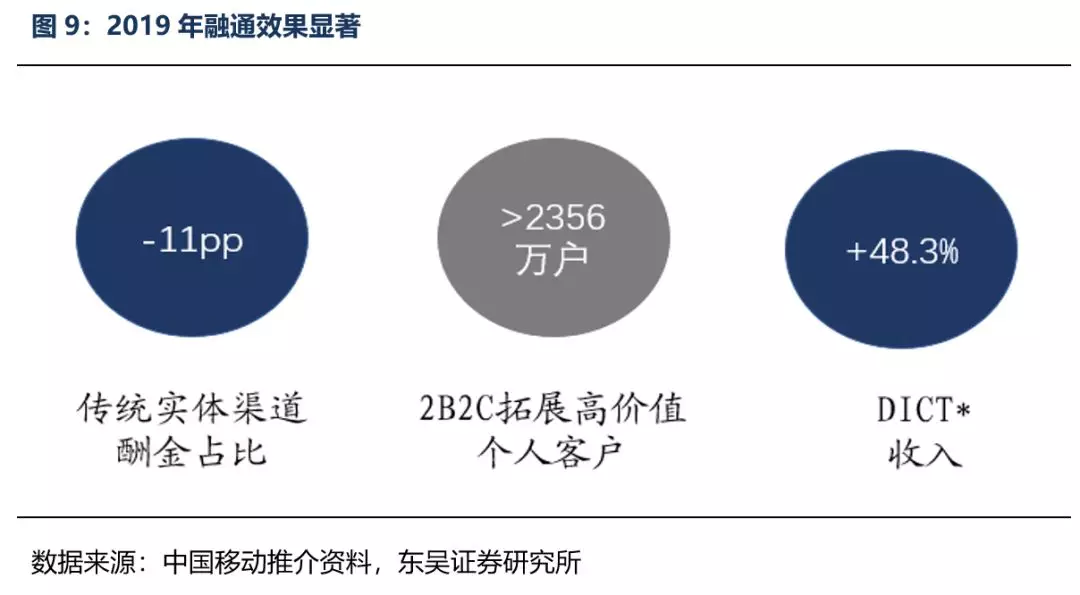

目前中国移动效果显著,2019年传统实体渠道酬金占比下滑11pp,拓展2B2C高价值客户超过2356万人,DICT的收入实现261亿元,同比提升48.3%。

我们认为,移动运营商在物联网中的角色从互联网时代的单纯管道提供者,转变为管道、服务、平台、产品的综合提供者与合作方。

1.2.3. 融智:加快智能化运营,实现降本提效

融合人工智能,建设智慧中台,促进智能化运营:中国移动自研新一代客服系统,智慧客服能力持续提升,同时统一AI研发平台上线,支撑多个AI项目内部应用。通过融合人工智能,中国移动的精准营销成功率提升1.2X。

优化资源配置,提升运维效率:中国移动为保证运营效率,清理低效以及无效的营业厅,截止2019年,关停并转4663家营业厅,同时关停低效无效设备,盘活利旧滞库物资。

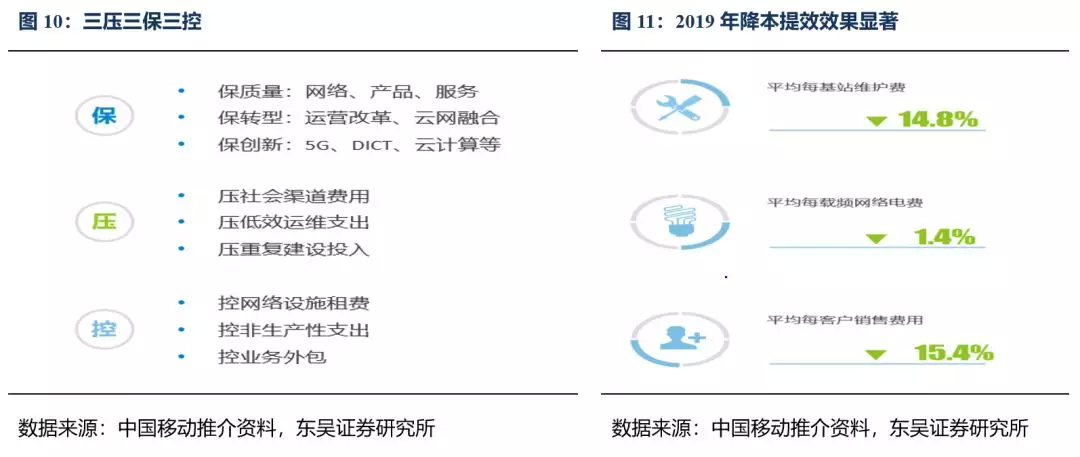

提升效率的前提是保证质量:中国移动坚持以保质量、保转型以及保创新为前提,压低社会渠道、低效运维支出以及重复建设投入费用,同时控制网络设施租赁费用、生产性支出等,实现保质基础上,实现降本提效。

提效降本效果显著:2019年,中国移动平均每基站维护费下降14.8%,平均每载频网络电费下降1.4%,平均每客户销售费用下降15.4%。

加码5G研发支出,加快推进5G部署

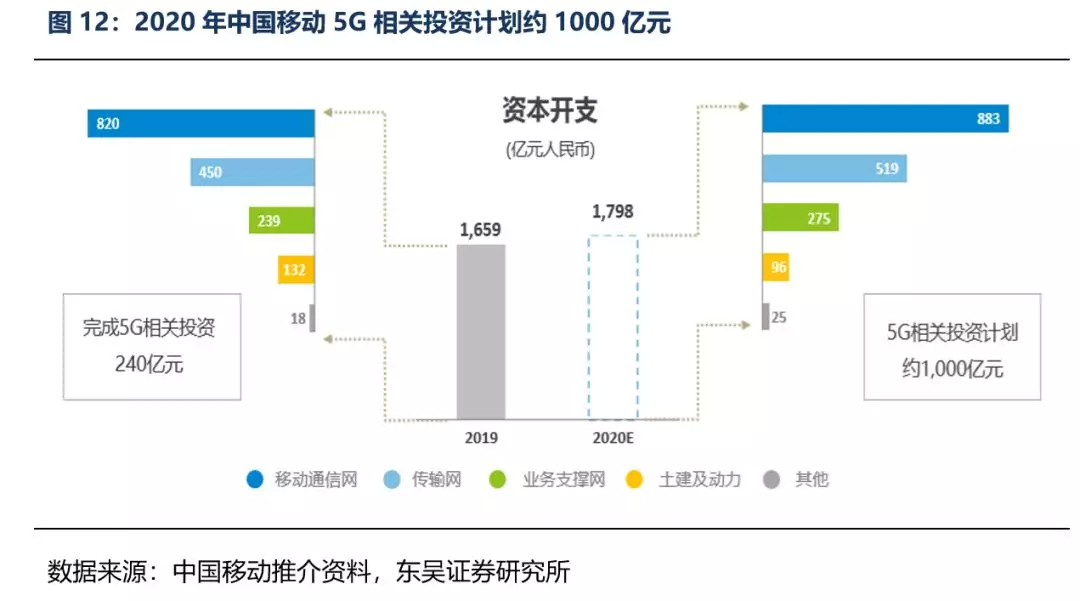

2020年中国移动总体资本开支为1798亿元,较19年(1659亿元)提升8%,其中5G相关的投资规划约为1000亿元,占比约为55.62%,较2019年(240亿元)提升3倍左右;

对比4G时期资本开支,13年末发放3G牌照,14年全年资本开支为2151亿元,较13年(1849亿元)提升16%,其中4G相关资本开支806亿元,占比约为37.47%。

为加速推动SA成熟,积极推进5G网络建设,推动云网一体发展,打造移动云、网络云、IT云等战略基础设施,我们认为,无论从投资结构以及总量上来讲,5G资本开支较4G加码力度更大,同时从全国5G投资来讲,加快5G网络部署势在必行,我们认为,20年开始资本开支也将逐年提升。

加快推进“5G+”战略,助推5G+X生态构建

3.1. 5G+计划加速推进,5G应用延展进一步深入

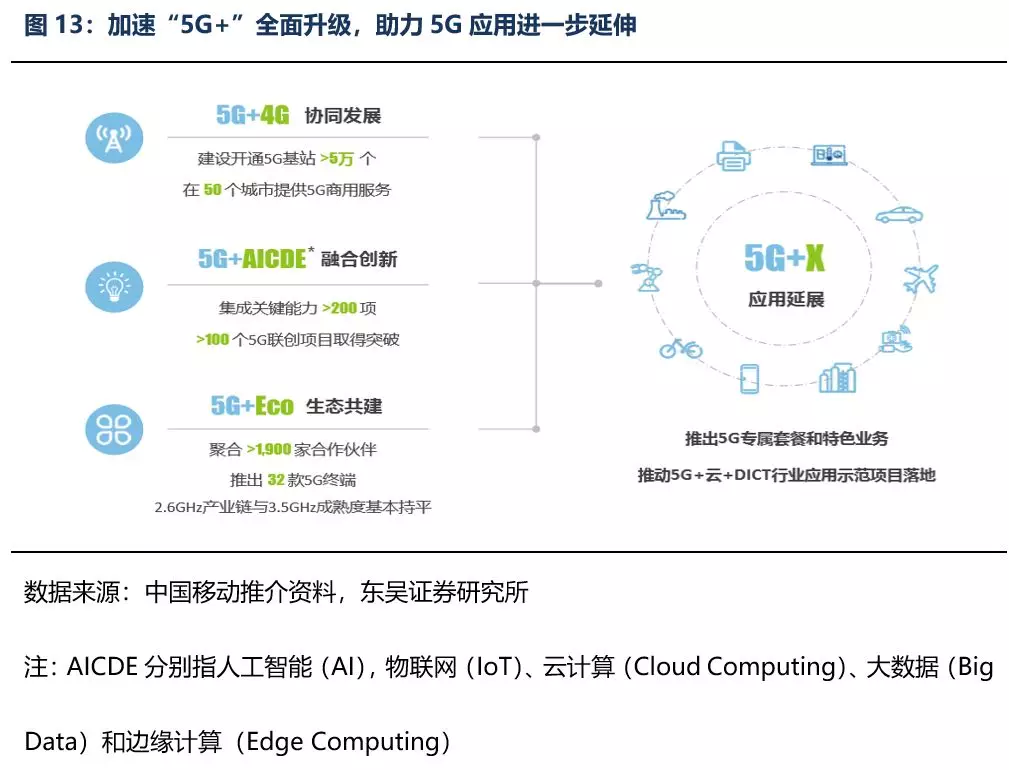

中国移动全面推进“5G+”计划,坚持5G+4G协同发展,加快技术融合创新,实现关键能力加快突破,与合作伙伴共同推进生态构建,最终实现5G与传统产业加速融合,实现传统产业的转型升级。

3.1.1. 协同4G发展,实现产业转型过渡

打造5G或者4G协同的精品网络,主要实现三方面协同:技术协同、资源协调以及组网协同。

资源协同:最大地利用现有4G基站,实现频谱的协同以及频率之间的动态调整,按需分配资源,最终实现频率资源和站址资源的协同。

组网协同:高低频、FDD、TDD共同协同发展,通过4G和5G的共同建设,实现在覆盖、容量、网络规划优化以及不同区域的互补。

技术协同:现在软件、硬件向着4G和5G一体化方向发展,对于4G来讲,通过5G技术4G化共同发展4G。

截止到2019年年末,中国移动已将建设开通超过5万个5G基站,并且全国在50个城市提供5G商用服务。

3.1.2. 加快AICDE技术创新融合

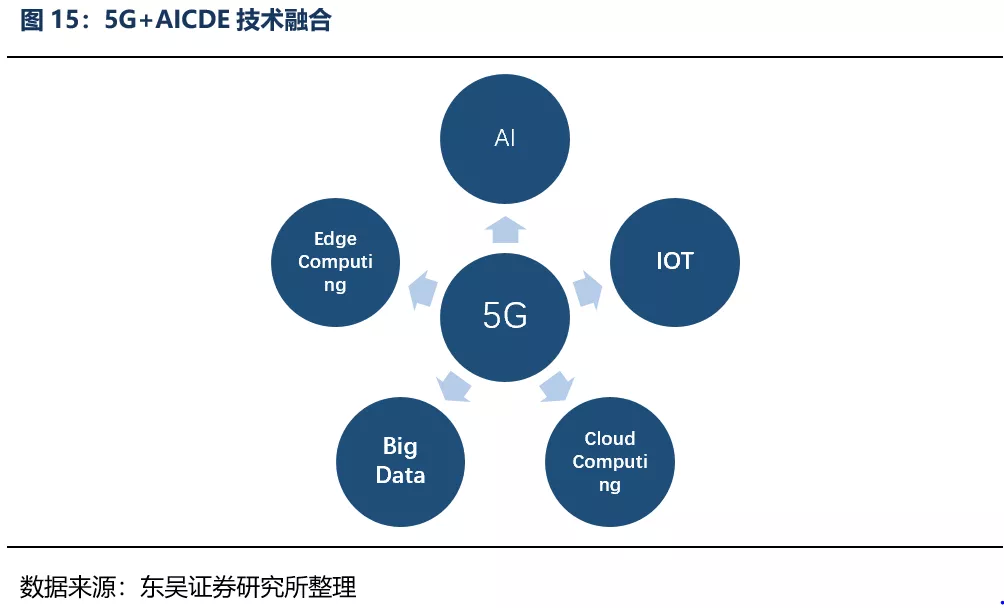

AICDE分别指人工智能(AI),物联网(IoT)、云计算(Cloud Computing)、大数据(Big Data)和边缘计算(Edge Computing)。

5G+AI:

发挥AI的算力以及运营商数据优势,打造连接与智能融合的服务能力。目前中国移动已经建设中国移动人工智能平台,底层的算法、中层的能力,并且都具备一定的规模。

5G+IOT:

构建产业物联专网切片服务能力,持续丰富物联网的云网边端全链条能力。从端来看,已经具备一些模组、芯片以及行业终端设备,从“边”来看有onenet平台服务。

5G+ Cloud Computing:

通过和云计算以及云能力的结合,构建一站式的云网融合服务能力。从内部来看,提供IT云、网络云和平台云。从对外来讲,通过和合作伙伴结合,共同提供公有云、混合云或者私有云。通过云和网的结合实现以云为载体,提供云网融合的服务。

5G+Big Data:

基于本身的大数据资源,通过安全管理以及技术等方式,5G和大数据的结合,共同构建安全可信的大数据服务能力。

5G+Edge Computing:

通过5G和边缘计算的结合,构建电信级的边缘云服务能力,打造连接+计算融合的基础设施,提供全站开放的边缘云服务。

目前中国移动已经具备超过200多项集成关键能力,超过100个5G联创项目取得突破。

3.1.3 5G+Eco,实现生态共建

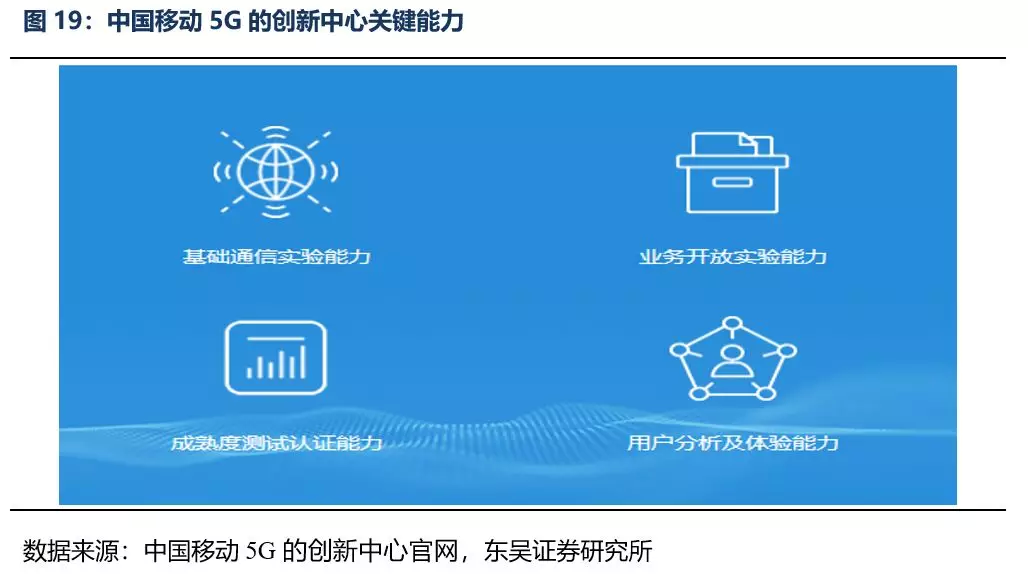

目前中国移动已经建成5G的创新中心,依托5G联创,推动5G与千行百业的移动创新,目前在5G联创已经有超过100家的通信行业,包括网络设备、仪器仪表等各个领域的行业。在垂直行业方面,已经超过400家的垂直行业加入,涵盖车联网、人工智能、机器人、无人机、AR、VR等各行各业。

目前中国移动已经聚合超过1900家合伙伙伴,已经推出32款5G终端,2.6GHz产业链与3.5GHz成熟度基本持平。

3.2. 实现5G+X产业融合是重要目标

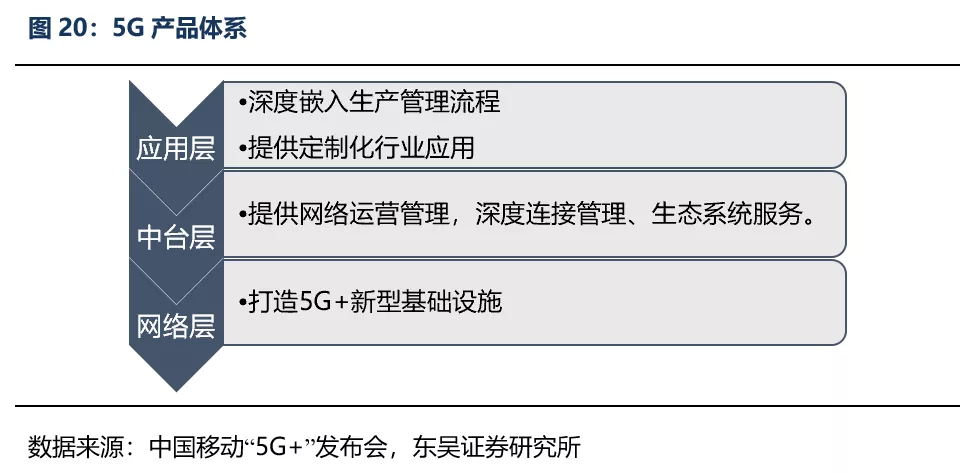

未来中国移动致力于打造“网络+中台+应用”的5G产品体系,推出5G专属套餐和特色服务,推动5+云+DICT行业应用示范项目。目前在工业、农业、交通、教育、金融、能源、医疗、智慧交通等14个重点领域,开展100多个应用示范项目。

传统市场革新,催生更广成长空间

中国移动目前主要面向CHBN(个人市场、家庭市场、政企市场以及新兴市场),我们认为,随着5G产业的加速推进,各市场将催生更广应用空间。

截止2019年年末,中国移动的4G用户仍占据主流,占比高达68.7%,渗透率79.8%,较18年提升2.8pp,5G用户也呈现快速增长态势,目前已经超过1500万户。

2019年中国移动手机上网客户的DOU为6.7GB,但是12月份的来看,5G套餐用户的DOU高达16.9GB。我们认为,随着5G用户的逐步提升,中国移动的DOU将进一步提升。

因此,强化“连接+应用+权益”融合运营,丰富融合形式,进一步提升客户融合率;其次以客户为中心,优化5G资费体系,简化规则,聚焦体验,提升使用价值。最后加快推广5G个人应用特色业务超高清视频、云游戏、全面屏视频彩铃等,加快用户DOU提升。

4.1.2. 家庭市场:树立品牌优势,提升产品渗透率

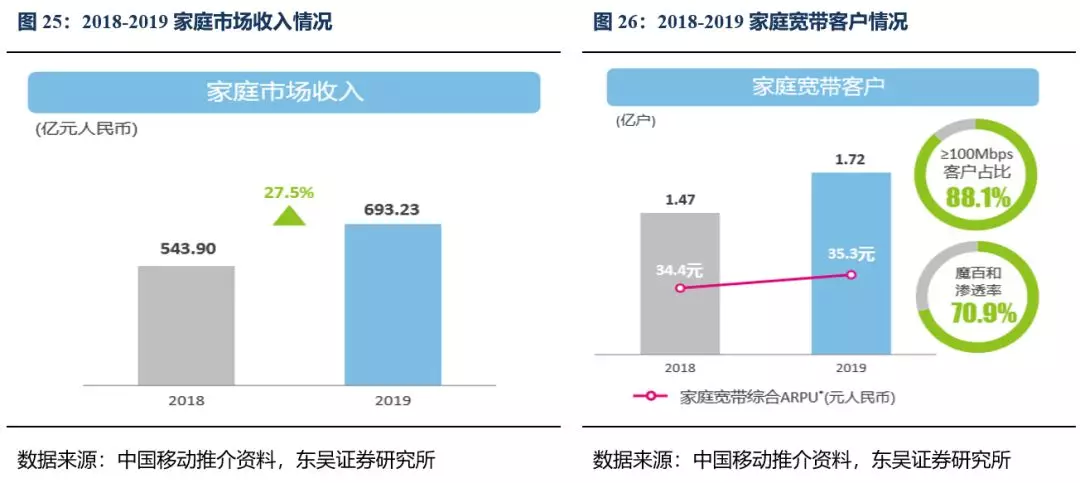

中国移动坚持“拓规模、树品牌、建生态、提价值”占率,家庭市场收入保持较快增长,2019年中国移动家庭市场收入为693.23亿元,较去年提升27.5%。

提速提质,适度超前储备千兆能力:提升“营装维服”一体化服务水平,客户满意度显著提高,从客户结构来看,≥100Mbps 客户占比为88.1%。

加快新产品推广:积极推进魔百和、智能组网、家庭云等业务规模增长,广泛合作,构建智慧家庭生态,截止到2019年,魔百和渗透率高达70.9%。

我们认为,目前传统的家庭市场已经不止于宽带产品,随着5G以及物联网产业的快速推进,智慧组网以及家庭云等新产品也将成为家庭市场的重要角色。

4.1.3. 政企市场:加快云网融合,打造业务新引擎

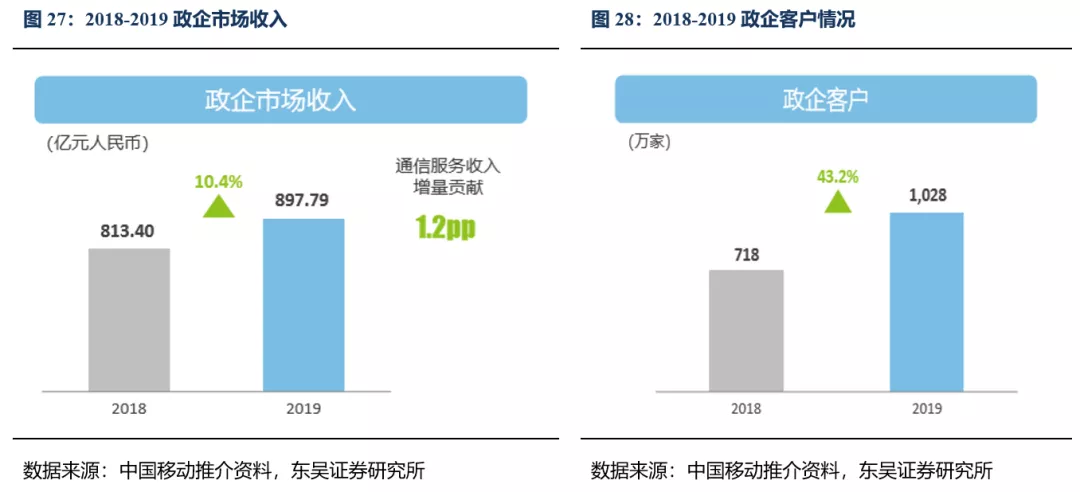

2019年中国移动实现收入897.79元,较去年提升10.4%,其中通信服务收入贡献提升1.2pp,政企客户也显著提升,较去年提升43.2%。

中国移动的政企业务收入主要来自于移动云、IDC、物联网以及ICT四部分,其中IDC收入105亿元,较去年提升46.8%,ICT增长最快,较去年提升163.5%。

我们认为,未来物联网、IDC以及ICT市场空间更大,将成为中国移动发力的主要方向。

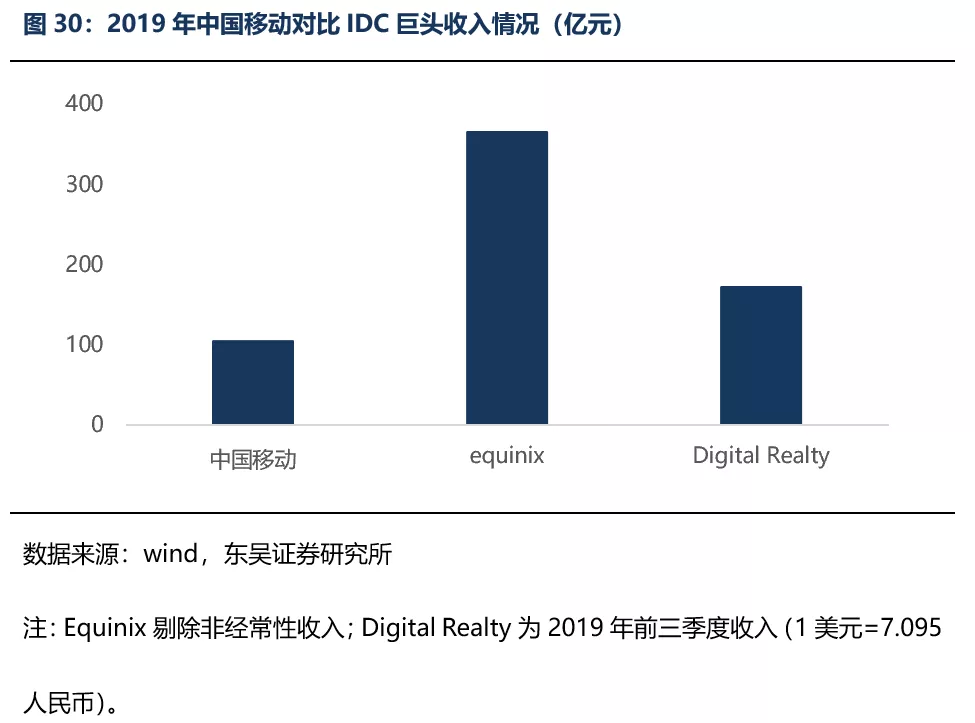

IDC方面,中国移动作为国内IDC的主要玩家之一,占据全国10%的市场份额,是光环新网、宝信软件等第三方龙头份额的总和,但是对比国外的IDC龙头来看,未来成长空间仍然很大。

4.1.4. 新兴市场:加快布局,全面开花

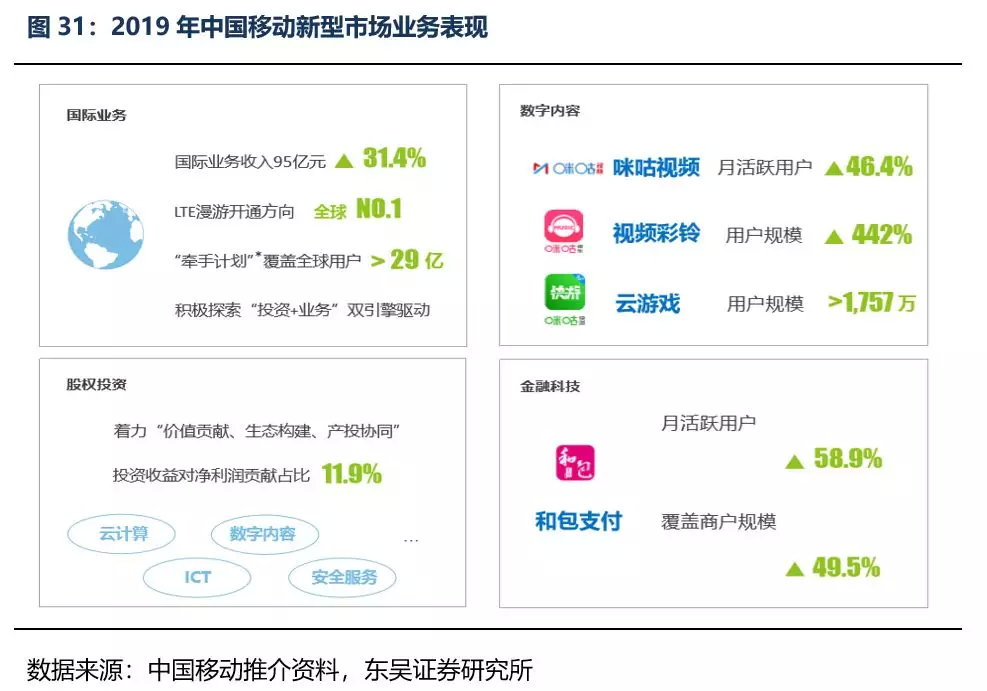

中国移动的新兴市场业务主要包括国际服务、数字内容、金融科技以及股权投资等服务内容。2019年各项业务收入实现稳步提升,其中国际业务同比增长31.4%;活跃度不断提升,客户覆盖规模逐步扩大。

未来5G将是运营商的业务主线

5.1. 加速“5G+”全面升级,打造核心竞争力

未来中国移动将围绕网络升级、运营升级、生态升级、应用升级以及技术升级5G方面加快核心能力塑造。

网络升级:积极推进5G网络建设,预计2020年新建25万个5G基站,实现地级(含)以上城市规模商用,同时加强4/5G协同,统筹站址资源和频率资源,加快向SA演进,有效满足ToC、ToB市场需求。

运营升级:积极发展5G客户,加强垂直行业运营拓展,丰富2C、2B资费体系,构建5G新型商业模式。

生态升级:构建功能互补、良性互动、协同攻关、开放共享的新型合作生态,共同做大5G“朋友圈”。

技术升级:加速SA成熟,沉淀AICDE等创新能力,推动2.6GHz与4.9GHz频段国际化应用,积极推动R16、R17国际标准制定,推动5G端到端产业成熟。

应用升级:推广5G+AICDE融合创新应用。

5.2. 加快AI融合,深化开展管理提升

强能力是前提:加快全方位云化转型,坚持云网融合发展,快速提升云网一体化服务能力,力争3年内进入国内云服务商第一阵营;推进智慧家庭改革,推进能力、平台、业务集中,构建家庭生态、提升价值贡献。深化IT改革,打造智慧中台支撑效率进一步提高。

聚合力是关键:加快市场经营体系、政企经营体系以及网络运营体系改革。实现资源有效利用,建立高效、智能、简洁以及协同的网络运营体系。

激活力是重点:通过开启新一轮的期权计划,健全利益共享、风险共担的中长期激励机制;推进“双百行动”,选择合理路径推动三家子企业建立完善市场化经营机制。

5.3. 业务主线围绕5G逐步展开

未来5G应用场景的演变将是从内容到物联网,从独立小场景到融合的大场景,目前运营商相继快5G与传统行业的融合,深入典型生产长江,积极进行在农业、工业、教育、政务、医疗等多个行业的拓展。

全面实施“5G+”计划,保持核心竞争优势,创造世界一流企业,做网络强国、数字中国以及智慧社会的主力军,实现通信服务收入力争保持增长,净利润力争保持稳定,看客户满意度力争保持领先。

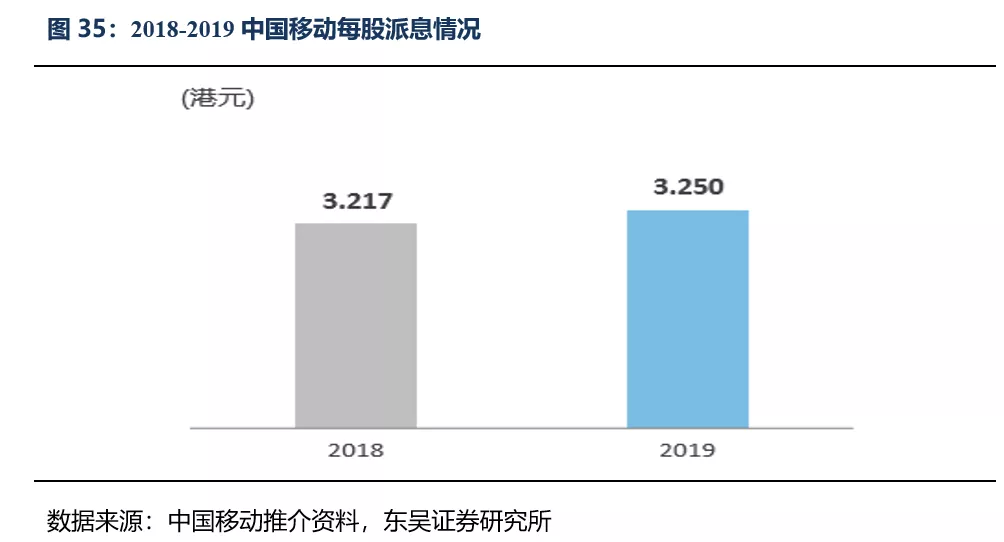

2019年中国移动每股派息3.25港元,较2018年提升1.02%,中国移动高度重视股东回报,将综合考虑盈利能力和现金流状况,保持2020年全年每股派息平稳。

投资建议

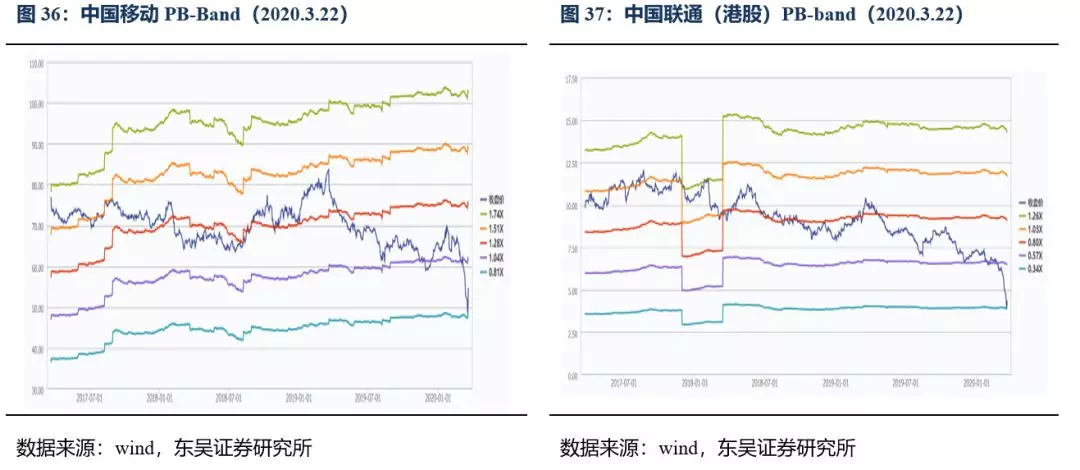

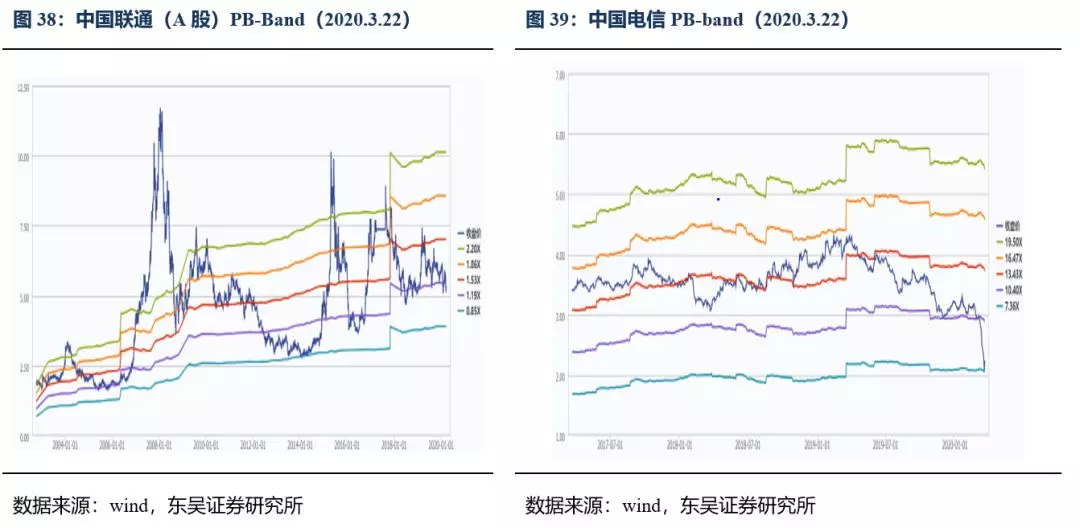

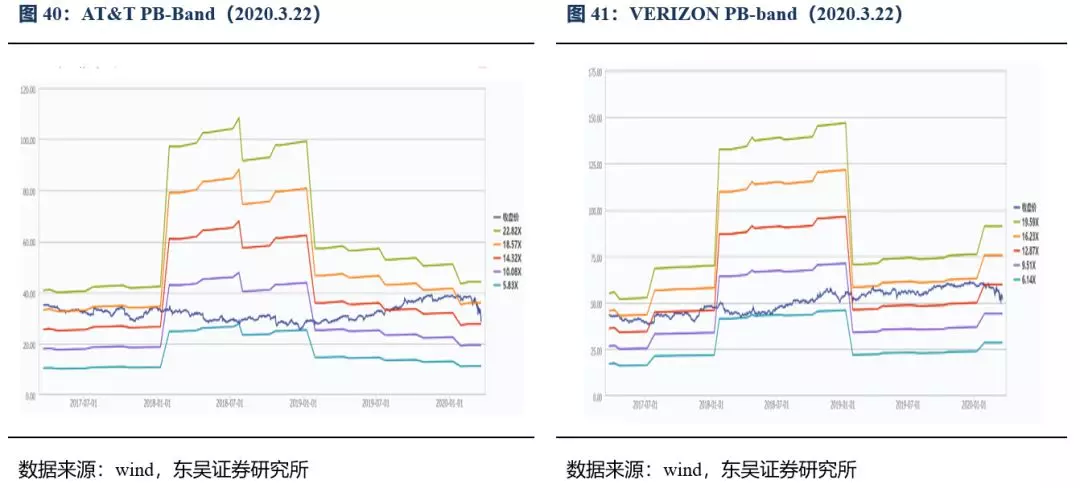

6.1. 国内运营商PB处于低位

我们对比中国联通(A股及H股)、中国电信、中国移动、AT&T、KDDI等运营商的PB-band,目前国内三大运营的均处于历史低位。

我们对比分析国内外股息率的变化情况,国内运营商股息率逐步提高,表明国内运营商经营状况逐步好转,盈利能力逐步提高。

6.2. 建议关注的个股

坚定看好5G网络建设以及新基建产业投资机会:

从5G建设周期的角度来讲,20年进入5G建设的高峰期,5G基站、射频天线、光模块以及PCB等环节将持续受益;

从政策角度来讲,当前强调加快以5G以及大数据为代表的新基建的建设进度,持续利好5G基站基建环节的同时,也将带动云计算以及IDC为代表的流量基建的投资机会;

从产业环节的角度来讲,运营商作为网建的主力军,设备商作为重要抓手,也值得重点关注。

建议关注的个股为:

主设备商:中兴通讯、烽火通信;

光模块:中际旭创、天孚通信、新易盛、博创科技、光迅科技、华工科技、太辰光等;

PCB:崇达技术、深南电路、沪电股份、生益科技、景旺电子;

天线射频:世嘉科技、通宇通讯、俊知集团、武汉凡谷;

IC载板:兴森科技;

运营商:中国联通;

IDC:光环新网、数据港、宝信软件、鹏博士、奥飞数据、佳力图、杭钢股份、沙钢股份、南兴股份、城地股份等;

云计算:优刻得、网宿科技;

可视化:中新赛克;

高清视频:淳中科技。

风险提示

5G产业进度不及预期,5G建设进度不及预期;

运营商资本开支不及预期;

流量需求不及预期,运营商收入承压。

(编辑:宇硕)