本文源自微信公众号“伍治坚证据主义”,作者为 伍治坚。

2019年8月15日,美国总统特朗普发推文表示:

我们的问题在美联储,降息降得太慢。收益率曲线发生倒挂!

其中,收益率曲线发生倒挂几个字,他特意全用了大写字母以示强调。

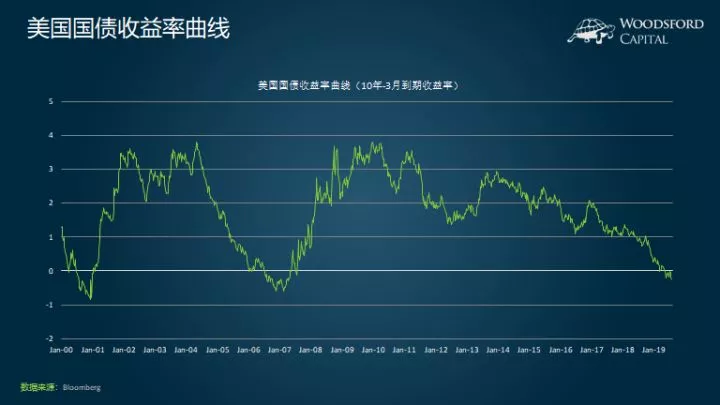

收益率曲线倒挂的意思,是美国短期国债到期收益率高于长期国债到期收益率。一般来说,短期的国债到期收益率,都会比长期国债到期收益率来的低。这就好比我们去银行存钱,活期利率,一般总会比10年期定存利率更低。但是在特殊时期,两者之间的关系会逆转过来,也就是短期的利率,反而比长期利率更高。

连美国总统都如此强调“收益率曲线倒挂”这个现象,说明这一定是一个重要的经济指标。事实上,在过去60年的美国历史中,收益率曲线倒挂一共发生过8次。其中有7次,当收益率曲线发生倒挂,接下来都发生了经济衰退。唯一的一次例外,是1966年,当时的3个月国债到期收益率高于10年期国债到期收益率,但是美国经济并没有马上发生衰退。后来到了1969年,收益率曲线再度发生倒挂,美国在1970年经历经济衰退。

为什么收益率曲线倒挂,对经济衰退有这么高的预测准确率?关键原因在于,长期国债的到期收益率,主要由市场的供求决定。像美联储这样的央行,能够控制短期的国债收益率(比如每次会议定下的基准利率),但是他们不会去直接干预长期国债的到期收益率。因此如果长期的国债收益率下降,背后主要反映了市场上的参与者,比如养老基金,保险公司,各国政府主权基金等,选择买入美国长期国债。

相对来说,债券市场上的参与者,大多为机构,个人散户非常有限,也就是有更多的“聪明钱”。因此,债市的理性程度,会比股市高一些。如果经济增速下降,衰退风险上升,那么这些“聪明的投资者”,会预期央行降息,并买入长期债券。如果买盘大大超过卖盘,那么长期债券的收益率,就会比短期债券收益率下降的更快,因此导致国债收益率曲线发生倒挂。

当然,所谓的“聪明钱”,并不是百发百中,也经常犯浑。比如在2008年时,绝大多数机构投资者都没有预见到金融危机的到来,更没有预测到2009年之后股市的大涨。但是如果“聪明钱”正在行动,我们也不应该完全忽略他们发出的信号。

最近两次,美国在2000年和2007年发生了收益率曲线倒挂。随后,在2001年和2008年发生经济衰退,GDP增速为负。

从2019年5月份开始,收益率曲线再度发生倒挂。因此,不难理解特朗普对于美国经济可能发生衰退的担忧。要知道,明年2020年是美国总统大选年。如果届时发生衰退,那么很可能极大打击特朗普连任成功的希望。这也就解释为什么他对美联储降息幅度不够快如此不满的原因。

虽然从历史上来说,收益率曲线倒挂之后,经济发生衰退的概率非常高,但是谁也不能保证经济衰退一定会发生,更别说预测衰退发生的时间了。毕竟,每一次发生倒挂,其当时的经济状况和国际宏观环境都不相同,政府和央行的应对策略也各有千秋,因此我们不能教条的将收益率曲线倒挂和经济衰退强行等同起来。

相对来说,比较清晰的发展趋势,有以下几个方面:

首先,美联储的降息步伐,很可能会继续。2019年8月1日,美联储宣布降息25个基点。当时,美联储主席鲍威尔声称该降息属于“周期中调整”。但是目前看来,这个所谓的周期中调整,很有可能还需要继续。

美联储降息的压力,主要来自于两方面。第一,白宫里特朗普的压力,在上文中已经解释过。第二、欧洲央行的压力。2019年8月15日,芬兰央行行长奥利·雷恩(Olli Rehn)在接受媒体采访时表示,欧洲央行很可能会在9月份推出大规模的货币宽松政策。雷恩特别强调:

在金融市场上,松一点,比紧一点要好。

如果欧洲央行持续放宽,而美联储无动于衷,那么此消彼长的变化,很快会传递到货币上,造成欧元贬值,美元升值。一个过强的美元,对美国经济不利。

到年底前,美联储还会在9月19日、10月30日和12月11日开三次会。在目前看来,美联储在年底前继续其降息步伐,是大概率事件。

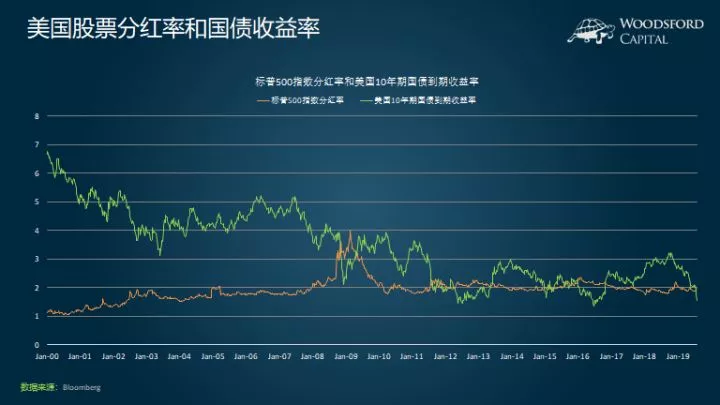

其次,长期国债收益率的大幅度下降,极大的提高了股票的吸引力。

举例来说,目前美国10年期国债的到期收益率,为1.5%左右。也就是说,在今天买入一个10年期国债,在未来的10年里,投资者每年可以收到1.5%的利息。注意,这是扣除通胀前的收入。如果我们假设未来十年,美国的通胀率为每年2%左右,那么债券投资者拿到手的真实回报,为每年负0.5%左右。

我们现在假设,美国股市随着通胀率,每年上涨2%左右。股市的分红率,维持在目前的水平,即2%左右。那么股市投资者,只是通过股息拿到的真实回报,就为每年2%,比10年期国债好上2.5%。十年累计下来,股市投资者的总回报,比债券投资者好上28%。换句话说,除非股市下跌30%或者更多,否则,债券投资者在未来十年的投资回报,肯定不如股票投资者。

我们也可以这么理解股债之间的关系。就是说目前的债券投资者,对于股市的看法非常悲观,预期股市在未来10年内,会发生一次至少达30%的回撤。正是这种悲观的预期,让他们在目前的收益率水平,还是做出购买债券的决定。

当然,这些只是目前市场价格反映出来的投资者的主观预期。是否正确,则是另外一个问题。值得一提的是,债券市场收益率曲线倒挂带来的担忧,是已经持续了好几个月的公开信息,很有可能早已被消化在股市的价格中。美联储官员在接下来开会决策时,肯定也会充分考虑债券市场释放出来的信息。

购买债券的投资者们,是否对股市过于悲观?债券市场的收益率曲线倒挂,是否会再次争取预测到经济衰退的到来?美联储接下来推出的货币政策,能否让美国避免进入衰退?让我们拭目以待!