本文来自微信公众号“EBSCN食品饮料”,作者是周翔、张喆、叶倩瑜。本文观点不代表智通财经观点。

投资摘要

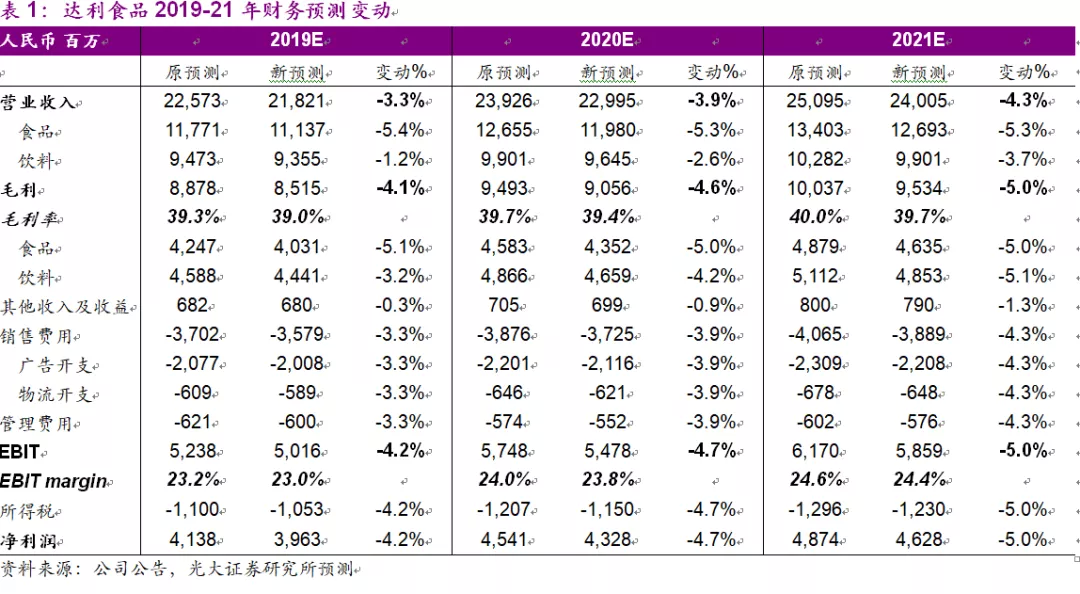

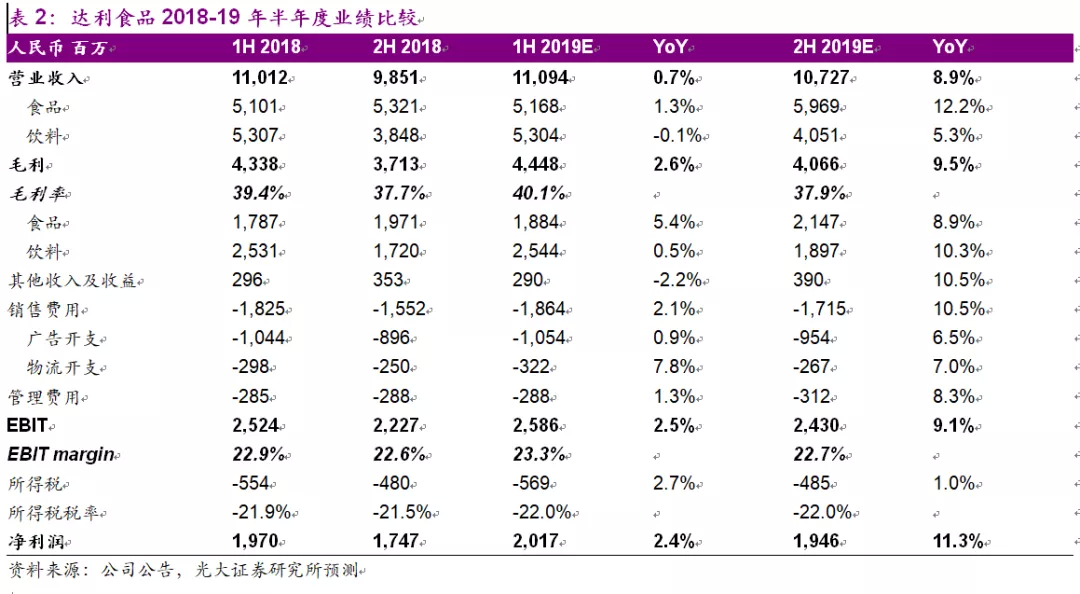

预计上半年收入同比持平,利润略有增长。1)食品方面:短板面包板块预计上半年2-3亿,但由于蚕食效应存在,整体糕点表现持平;而薯片受到渠道调整因素影响,预计增速降至中低单位数。2)饮料方面,豆本豆业务处于调整阶段,预计低单位数增长;功能饮料受到市场竞争加剧影响,预计增幅降至中单位数。整体上半年收入持平,而由于产品结构变化以及期内糖、棕榈油、瓦楞纸等原材料价格下降,预计毛利率将同比提升至40%。公司整体延续良好的费用控制状况,预计净利润增幅约3%,净利润率达18.2%左右。

美焙辰业务稳健爬坡,成为业绩主要驱动力。截止6月,公司短板面包业务已有14家工厂投产,已进入全国各主要市场。1)目前已经基本完成城市经理级别的团队组建,形成总监、大区经理、销售公司部长、城市经理的完整管理架构。2)经销商数量达760家,覆盖终端7万家,目前KA、特通网点进场率在20-25%。预计年末经销商数量将达1000家,将覆盖11万家终端。3)当前美焙辰退货率14%,物流费用9%。随着日配能力和经营杠杆的提升,仍有优化空间。预计全年短板面包收入10亿元左右,并实现扭亏。

业务条线及渠道调整顺利完成,奠定持续成长基础。在业务专业度及渠道细分化背景下,公司于2018年8月开始进行业务条线调整。1)组织结构方面,将原先食品团队拆分KA、休食(流通)、早餐3个条线,饮料团队拆分为KA、即饮(传统)、家装3个条线,形成专业程度更高的网状组织架构;2)在渠道拓展方面,根据经销商自身特性进行梳理,提升其业务专注度和专业性,并加强样板市场建设。截止6月,各主要工作已经完成。叠加2H18的低基数效应及增值税利好,预计2H19业绩增幅将有显著提振。

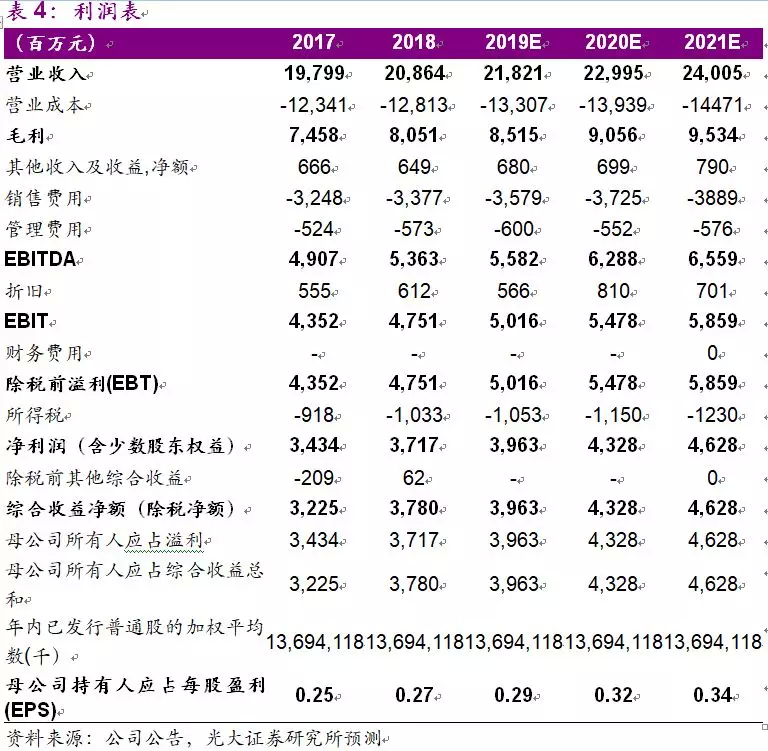

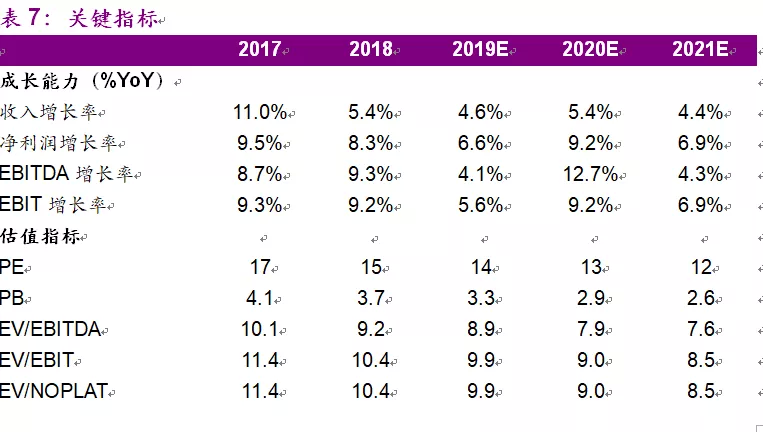

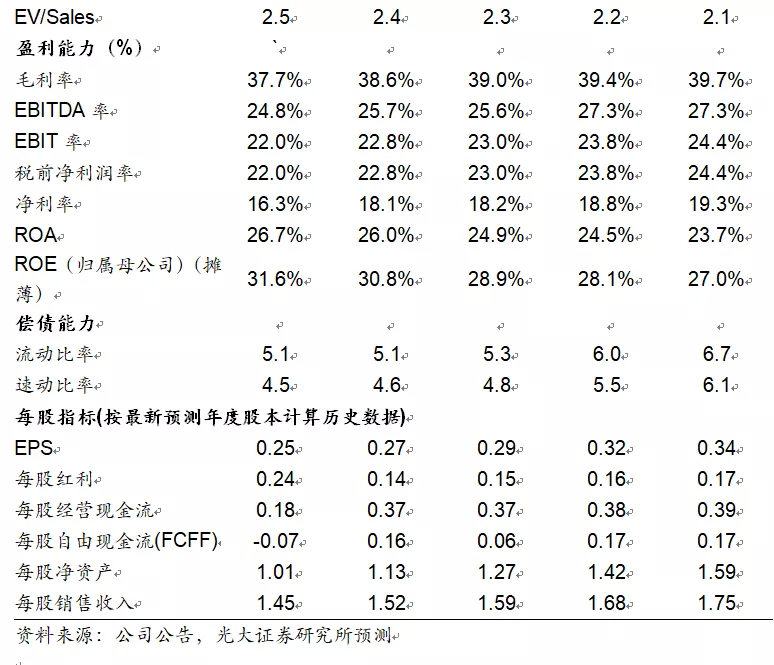

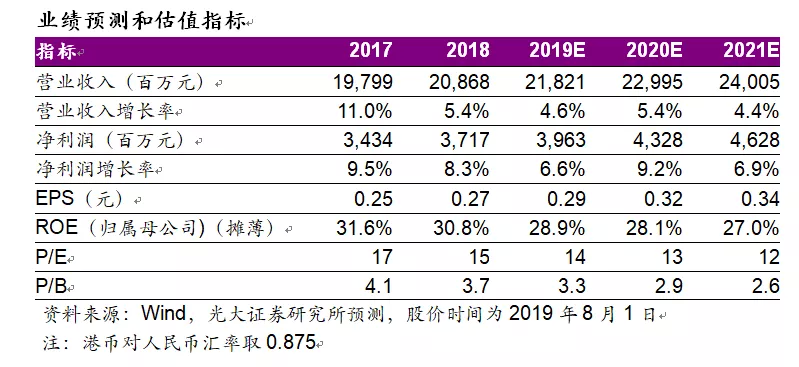

重申“买入”评级,下调目标价至7.27 港元。考虑到公司当前深刻的渠道变革对终端动销的影响,我们下降2019-2021年EPS预测至0.29/0.32/0.34元,根据DCF模型(g=2.0%,WACC=8.18%)下调公司目标价至7.27港元,对应2019年22x PE。鉴于公司新业务具备良好的增长潜力,且估值水平低于必选板块公司均值,股息率具备吸引力,维持“买入”评级。

风险提示:食品安全问题;新品拓展不及预期;宏观环境下行。

01业绩预测与估值模型

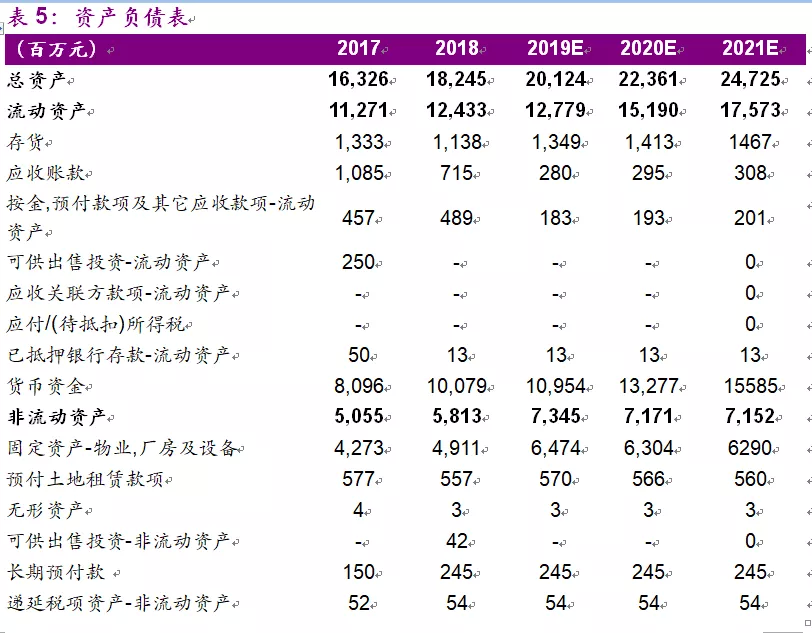

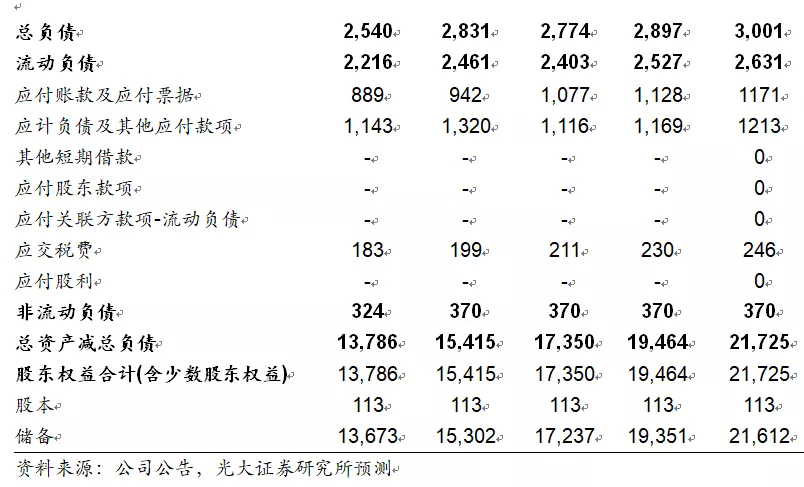

02财务数据