本文来自微信公众号“涂说天下”,作者涂说君。

事件:公司公告盈利预告。

中期业绩预计大幅增长。根据公司公告,公司2019H1业绩初步核算归母净利润同比增长预计超过45%。剔除业务合并收益及其摊销、金融资产及投资物业公允价值变动损益、非核心业务的资产减值损失等事项影响后得到的归母净利润同比增长可能超过100%。根据公司公告,中期业绩大幅增长主要是由于公司销售业务交付面积同比增加所致。

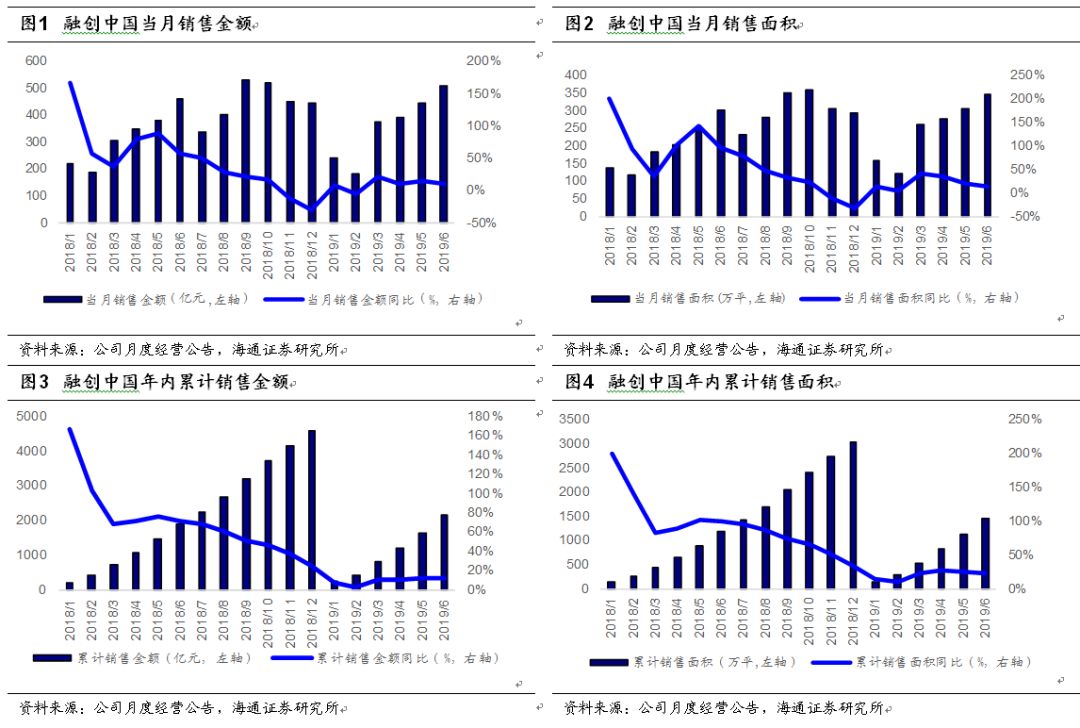

2019H1销售平稳增长。根据公司月度经营简报,公司2019年6月销售面积348万方,同比增长15%,1-6月累计销售面积1472万方,同比增长23%;6月销售金额508亿元,同比增长11%,1-6月销售金额2142亿元,同比增长12%。公司2019年销售增速较2018年同期销售增速有所收窄,但仍然以高于行业的增速保持增长。2019H1公司单月销售金额均值为357亿元,较2018H1单月销售金额均值319亿元高出12%。我们认为,如果公司能够在H2维持现有单月销售规模,公司有望全年冲击更高销售规模。

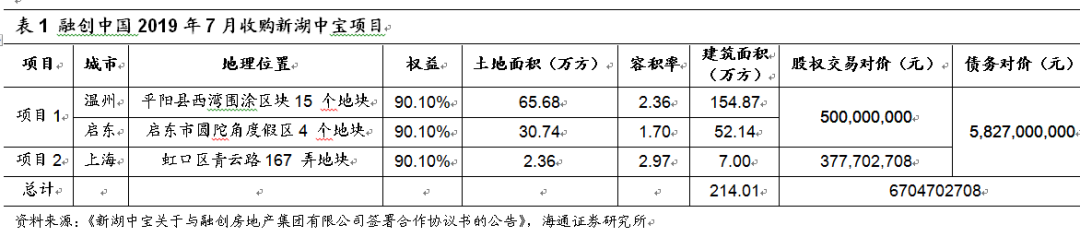

H1积极补充土地储备。根据克尔瑞数据库统计,公司2019H1通过招拍挂的方式积极在一二线城市以及强三线城市补充土地储备,总建筑面积约为1144万方,土地成本约为881亿元,平均楼面均价约为7697元每平。此外,公司7月以约合67亿元总价从新湖中宝收购温州、启东和上海地块,合计建筑面积约为214万方。根据公司2018年年报,公司截止2018年底合计土地储备约为2.56亿平,加上2019H1新增土地储备,公司土地储备十分充足。我们认为公司即使2019H2减缓拿地,公司现有土地储备足够支撑公司持续规模增长。

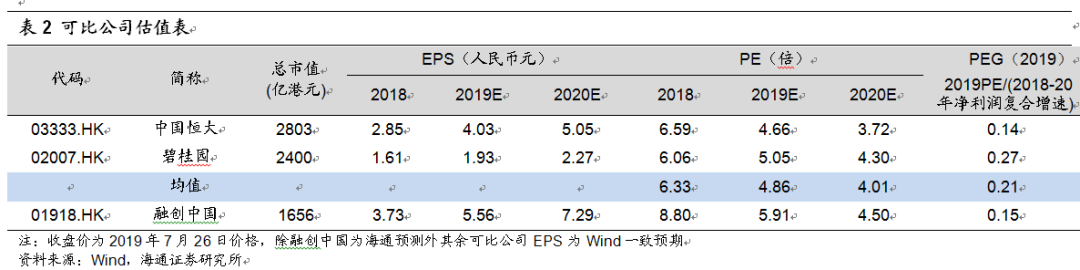

投资建议:“优于大市”。我们认为,融创中国土地储备持续聚焦核心一二线城市,储备总量充足且成本较低。公司2016-2018年经历过高销售增速后,正逐渐进入到业绩持续放量时期。2019H1公司销售平稳增长,我们认为公司全年销售规模有望冲击更高规模。我们预计公司2019年EPS为5.56元每股(因行使购股权使得总股本增加,EPS略变),给予公司2019年7-8倍PE估值,对应合理市值为1962-2242亿港元,对应合理价值区间为44.19-50.50港元,对应PEG为0.18-0.20。(对应市值和价值区间变动主要因汇率波动,以人民币计价的盈利预测没有变化,本文非特别注明均以人民币计价,1人民币=1.14港元)

风险提示。公司部分规模较大的项目结转速度低于预期。一二线城市调控政策维持现状,放松力度小于预期。

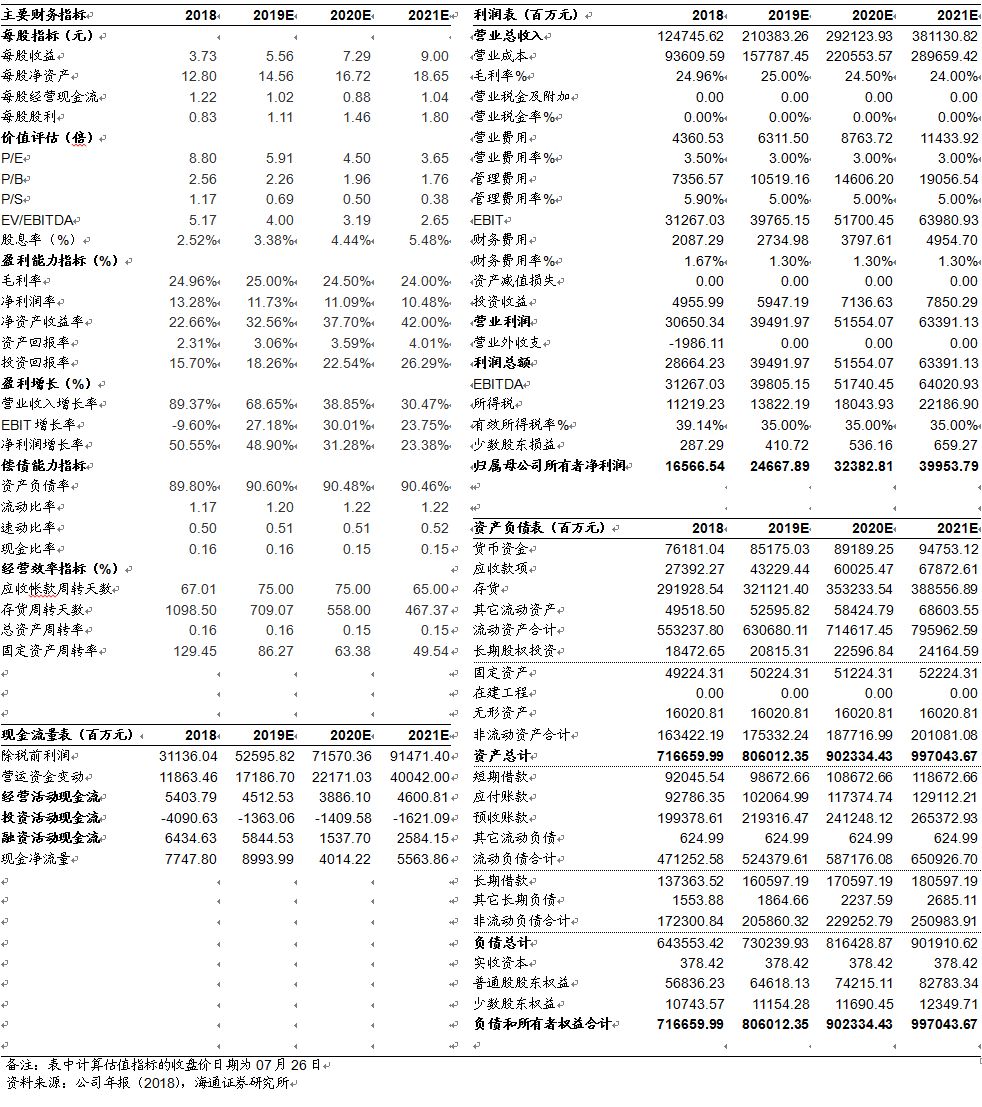

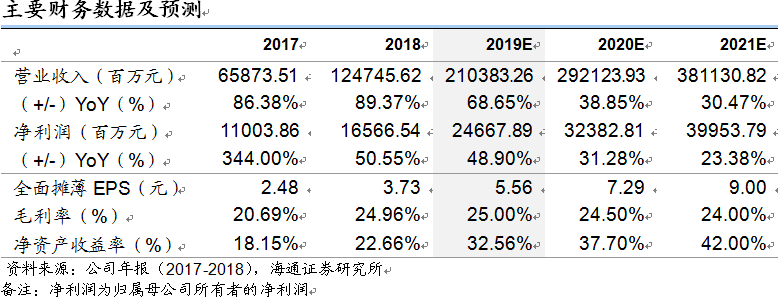

财务报表与分析