本文来源于中泰国际研报,作者为中泰国际分析师赵红梅。

捷荣国际是中国香港、澳门及内地的综合B2B咖啡及红茶餐饮策划服务供应,而且具有港式奶茶的专业知识,为商业客户提供一站式咖啡及红茶餐饮策划服务。公司涵盖整个咖啡及红茶采购、加工及分销价值链,主要客户包括麦当劳专营店、吉野家、7-11 和大家乐等。根据弗若斯特沙利文的资料,以B2B收入计,2016年公司分别在中国香港、澳门及内地是最大、第三及第四大的B2B咖啡及红茶餐饮策划服务供应商,市场份额分别为24.5 % 、9.9%及1.2%。

我们相信公司未来收入增长将受益于市场的领导地位、稳定和多元化的客户群及产品组合的扩展。1)捷荣作为市场龙头,自2009年起获选为“香港名牌”,可依据其品牌和市占率受惠于市场增长。过去六年B2B咖啡及茶产品市场的复合年增长率为4.6%,预计未来五年复合年增长率为4.2%。2)公司主要为客户群为连锁快餐店及茶餐厅,于2016年覆盖香港约60%的食店,并提供服务予航空公司及高级酒店。过去三年的客户数量分别为5600、5800和6100名。3)公司未来扩展急冻预制食品的业务,凭借其市场地位及配送网络,提升急冻肉类及急冻预制食品交叉销售的机会。

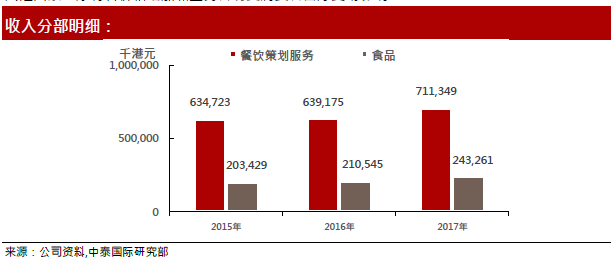

过去三年,餐饮策划服务一直是公司的主要收入来源,分别估总收益75.7%、75.2%及74.5%。而食品收益则按年增长,分别估总收益24.3%、24.8%及25.5%。我们预期未来食品收益的占比将会持续提升,并带动收入增长。

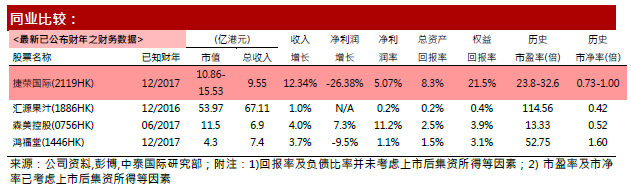

估值方面,公司市值相比港股上市同行业处于平均水平,为10.86-15.53亿港元,市盈率为22.4-32.8之间,处于行业平均水平,市净率为0.73-1.00,高于行业平均水平。盈利能力方面,ROE,ROA分别为21.5%和8.3%,高于行业平均水平。综合公司在行业地位,业绩情况与估值水平,我们给予其分,评级为“中性”。

风险因素:原材料价格增加和业务容易受消费者喜好变动影响。

(编辑:刘瑞)