随着今年3月1日科济药业-B(02171)的CAR-T疗法泽沃基奥仑赛注射液(赛恺泽)正式获批上市,全球上市CAR-T疗法数量也来到11款。虽然其中部分产品在适应症治疗方面互有竞争,但头部产品销售额的快速增长,依旧推动了全球市场的高速扩容。

智通财经APP了解到,2032年全球 CAR-T 细胞疗法市场规模预计达到 885.2亿美元。千亿美元市场在望,也持续增强了市场的投资信心。只是,并非每一款产品都能吃到整体市场扩容的红利。

在全球市场空间增长的同时,每款产品的市场竞争也在加剧。随着各大药企2023年财报出炉,市场发现全球CAR-T的市场销售正出现分化。在海外市场,作为目前市场热门的传奇生物(LEGN.US)的Carvykti,去年销售额达到5亿美元,同比大增273%;但诺华(NVS.US)Kymriah在2023年却成为海外市场唯一一款营收下滑的CAR-T产品。

而在国内,目前已有5款CAR-T产品同台竞争。去年11月,合源生物的纳基奥仑赛获批上市,其定价99.9万元打破了CAR-T疗法过往超百万定价门槛,由此引发了市场关于CAR-T疗法降价的讨论,也在无形之中压低了后来者的市场空间。

例如,科济药业的赛恺泽上市后定价为115万元,虽然其为科济药业的首款商业化产品,但二级市场反应平平。智通财经APP观察到,3月1日,科济药业股价冲高后又迅速回落,最后小幅收跌0.6%。随后其一直处于横盘状态,直到4月15日,公司股价大幅收跌16.78%。也就是说,在产品获批上市后的一个半月时间中,科济药业股价累计跌幅达28.53%。

从财报看全球CAR-T的市场分化

据智通财经APP统计,目前11款已上市CAR-T疗法中有7款已披露2023年销售业绩。海外市场中,6款产品均已披露其业绩,累计销售总额达到37.14亿美元,同比增长37.61%。国内市场中,药明巨诺的奕凯达与全球市场绝大部分CAR-T一样销售表现出色,实现了两位数增长。而排在最后的三款产品均为2023/2024年新上市产品,尚未度过完整的销售年度,但其也从侧面展示出国内CAR-T市场的活力。

从海外成熟商业化市场产品的增速表现,不难看出全球CAR-T市场正走向分化。

其中,传奇生物/强生的Carvykti以273%的同比增速无疑成为全球CAR-T市场最大的黑马。从业绩来看,2023年第四季度,Carvykti的销售额约为1.59亿美元,同比大增194%。全年总销售额更是达到了5亿美元,同比增长了276%。市场预计Carvykti的销售额有望在明年突破10亿美元。

相比于传奇生物的黑马表现,BMS(BMY.YS)和吉利德(GILD.US)这两家公司产品虽然业绩增速不及,但其主打的是以数量取胜。其中,BMS的2款CAR-T疗法Abecma、Breyanzi在去年销售额总计8.36亿美元。其中,Abecma为4.72亿美元,同比增长22%;而Breyanzi的销售额达到3.64亿美金,同比增长了100%,这一销售增速在所有CAR-T产品中仅次于Carvykti。吉利德方面,两款产品总计为其带来销售额达到18.69亿美元,其中Yescarta以14.98亿美元的销售额成为全球CAR-T销冠。

与以上5款产品,诺华的Kymriah可谓“起了个大早,赶了个晚集”。作为全球首款获批CAR-T疗法,Kymriah在适应症扩展和制备工艺方面不及竞品成为其市场出现萎缩的原因之一。智通财经APP了解到,相较于吉利德和BMS的竞品在二线治疗侵袭性B细胞非霍奇金淋巴瘤适应症方向的成功,2021年诺华却宣布Kymriah在相关临床试验中失败,这直接导致了Kymriah业绩2022年之后的持续下滑。另一方面,就制备周期而言,Kymriah需要3-4周,而吉利德的Yescarta只需要2-3周。这也是限制Kymriah市场拓展的原因之一。

不难看到,随着各大产品的竞争日益激烈,全球CAR-T市场正逐渐趋于分化,而各产品的后续走向或许与其适应症扩展速度和海外注册上市速度有关。

以Carvykti为例,目前Carvykti正在国内提交上市申请,且已被纳入优先审评;另外,Carvykti在欧洲地区的适应症拓展申请已获得监管部门积极意见。而在研发层面,Carvykti目前有6项针对不同患者群体和前线治疗的2/3期临床研究正在进行中。相较之下,去年12月BMS的Abecma新适应症上市申请被FDA暂缓;而诺华则被FDA致函指出其工厂CAR-T产品Kymriah的生产过程与cGMP要求存在重大差距。

从这个角度来看,作为当前CAR-T市场大热门,Carvykti的潜力或许正是在于其较快的适应症扩展速度和全球落地速度。

国内企业“走出去”之前的内卷

相较于全球大单品们通过适应症拓展和全球落地速度的竞争,国内CAR-T产品的竞争更加偏向于“接地气”的比拼疗效和定价,虽然目前国内仅有5款产品上市,但内卷趋势似乎已经出现。

相比海外市场,国内CAR-T市场的明显还需要持续的市场教育。随着财报季的结束,市场发现国内CAR-T产品的销售增速依然不及国际品质的平均水平。以倍诺达为例,2023年业绩增速不到20%,全年处方数184张,完成回输168例。这一业绩与上述全球品牌存在较大差距。

其背后主要问题在于,与其他创新药不同,传统自体CAR-T产品的成本较高,主要源于其需要个性化制备、较贵的进口载体等材料以及产品制备量太少无法形成规模效应。

根据International Journal of Cancer期刊Tao Ran作者文章,每剂次CAR-T的生产材料成本约在4.3万美元左右,其中占生产比较大的是CAR-T转导所采用的慢病毒载体以及细胞分选过程中所使用的磁珠。

国内CAR-T成本更高的原因一方面在于其在生产过程中所使用到的慢病毒、磁珠等高价值耗材前期只能通过进口;另一方面则在于由于国内市场还有待市场教育和市场开拓,生产厂商不得不单独承担较高的折旧和摊销费用相关(后期可通过治疗患者的增多而降低),且传统自体CAR-T产品本身生产无法通过治疗更多患者而摊薄,因此成本才居高不下。

高价高成本显然是抑制国内CAR-T市场扩容的主要因素。为解决这一问题,不同药企在选择不同的道路。其中,合源生物选择了降低定价,将产品降至百万以下,但99.9万元的定价依旧远高于20-30万元的医保边界;而复星凯特则在探索“按疗效付费”的方式:将符合条件的患者在使用阿基仑赛治疗后,若未能达到完全缓解(CR),将获得最高60万元的返还。除此之外,商业医疗保险也是国内企业拓宽商业化路径的重要方向。

实际上,若探索商业医疗保险类的途径,海外市场或许是国内企业不错的发展方向。据强生介绍,多数商业医疗保险公司充分地参与了Carvykti疗法的支付。

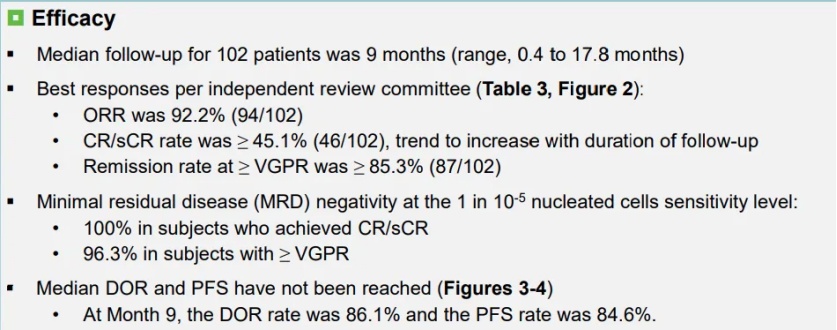

也就是说,在支付环境更佳的海外市场,国内企业有望凭借产品出色的疗效和安全性获得更大的市场份额。以最近获批的科济药业泽沃基奥仑赛为例,其获批是基于中国进行的一项开放标签、单臂、多中心 I/II 期的临床试验(LUMMICAR STUDY 1,NCT03975907)。临床结果显示,102 例患者的中位随访时间为 9 个月,ORR 为 92.2%,非常好的部分缓解(VGPR)及以上缓解的比率为 85.3%,完全缓解/严格意义完全缓解率(CR/sCR)的比率为 45.1%。

另外,该药物已获得美国FDA的再生医学先进疗法和孤儿药称号,以及欧洲药品管理局的优先药物和孤儿药产品称号,拥有在海外市场立足的资本。

参考PD-1市场,未来随着更多新产品进入临床试验阶段并逐渐上市,以及医保、商保和惠民保等多种支付准入方式的开放,国内CAR-T产品价格有望逐渐下降,可及性也将提升。但随之而来的市场竞争也将日趋白热化,届时对于国内企业来说,不断提高国内市场渗透率的同时,积极出海或许也是一个不错的选择。