受行业周期下行、开工率不足等因素影响。2023年,国内工程机械行业经历周期性低谷。然而,得益于出口业务增长,工程机械行业企业业绩修复趋势延续,总体呈现营收及归母净利润双增态势。

根据KHL发布的2022全球工程机械制造商50强排行榜,按照企业营业收入,智通财经APP将工程机械行业企业划分为三个梯队,其中徐工机械(000425.SZ)、三一重工(600031.SH)和中联重科(01157)为第一梯队;柳工(000528.SZ)为第二梯队;山推股份(000680.SZ)、中国龙工(03339)为第三竞争梯队。

截至4月10日,徐工机械及三一重工尚未发布2023年年报,因此智通财经选择其余四家及潍柴动力(02338)、安徽合力(600761.SH),共计6家企业为样本,分析2023年工程机械行业企业的发展境况。

行业企业业绩复苏明显,作为呼应,今年以来Wind工程机械指数表现亮眼,至今累计涨幅已接近20%,且呈现“强者愈强”的格局。

近日,工信部等七部门联合印发《推动工业领域设备更新实施方案》提出,到2027年,工业领域设备投资规模较2023年增长25%以上。加快落后抵消设备替代,对于工程机械行业是一大利好。

收入承压 盈利复苏 海外业务成胜负手

随着国内“稳增长”政策的不断加码和落地实施,基建投资仍将是未来支撑工程机械行业需求的重要因素,但房地产行业仍处于调整阶段,对工程机械需求的提振作用不足,2023 年工程机械内销市场需求仍较低迷。

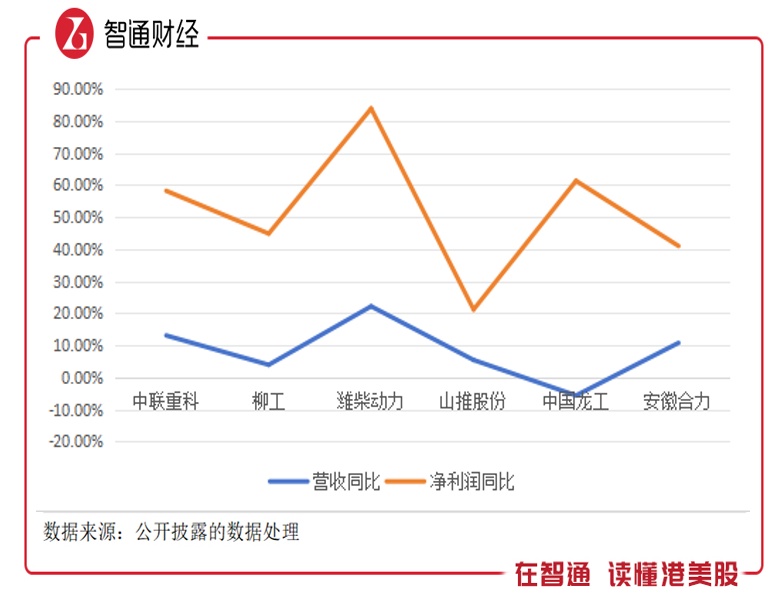

在上年低基数背景之下,2023 年工程机械行业盈利水平及获现能力有所恢复,但收入仍然承压。

具体来看,潍柴动力、中联重科及安徽合力收入增幅均为两位数,分别为13.08%、22.15%及10.76%;柳工及山推股份收入增幅仅为个位数,分别为3.93%与5.43%,基本与去年持平;中国龙工营收甚至出现下降态势,同比下降5.63%。值得关注的是,业务规模较大中联重科及潍柴动力营收韧性较强。

与波澜不惊的营收相比,各大企业盈利复苏显著,归母净利润同比增长强劲。营收出现降幅的中国龙工,归母净利润同比高增61.26%,在业内增幅领先。另外,中联重科紧随其后,归母净利润同比增长58.13%,可谓实现营收及利润的双高增。山推股份利润端增幅21.16%,低于柳工(44.80%)及安徽合力(40.96%)。

智通财经APP认为,产销量低迷令工程机械行业企业收入承压,但钢材价格回落有助于环节成本压力,加上高毛利的海外业务持续高增,令其利润增速显著高于营收增速。

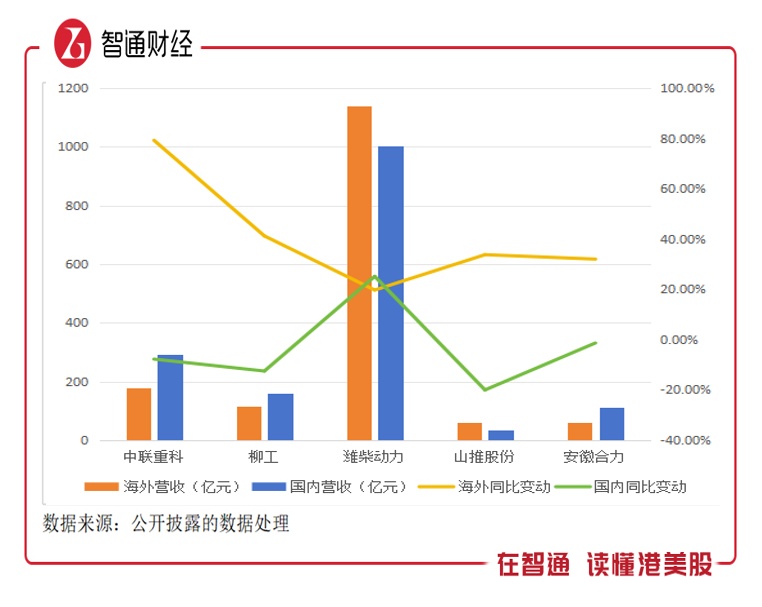

分业务来看,海外业务贡献业绩增量,成为企业胜负手。

中联重科海外营收同比高增79.20%至179.05亿元;柳工、山推股份、安徽合力海外营收分别为114.62亿元、58.78亿元及61.13亿元,同比分别增长41.18%、33.73%及31.97%;潍柴动力增幅弱于同行,达19.67%。

不过,国内收入来看,除了潍柴动力仍保持25.10%的同比增幅,其余企业均呈现下降趋势,尤其是山推股份国内收入同比大幅细化20.07%,安徽合力及中联重科轻度下滑,分别为1.4%及7.81%。

简言之,海外出口销量保持较高增长,对业绩形成了一定支撑。龙头企业如中联重科凭借更强的产品研发和销售布局,出口表现及盈利能力优于行业平均水平。

国内有望筑底反弹 看好海外市场长期机遇

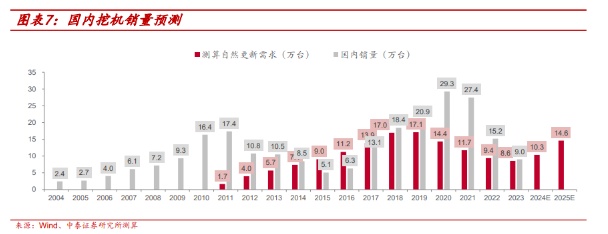

从周期角度来看,2024年,工程机械设备将迎来新一轮更新周期,有望成为推动工程机械行业复苏的重要抓手。

根据工程机械协会数据,工程机械具有明显的强周期属性,通常情况下,工程机械设备的使用寿命约为8年。2016年,国内工程机械行业开启了新一轮复苏行情,到2020年销售达到周期顶点。2021-2023年,国内工程机械销售出现连续下滑。2023年,挖掘机、混凝土机械及起重机械销量均已较峰值下滑近40%。以周期计算,2024年,国内工程机械更新需求预计对应2017年销量,大批设备进入替换期。

中泰证券预计2024年挖机自然更新周期需求进入上行周期,预计2023年至2025年自然更新需求为8.6万台、10.3万台及14.6万台。

值得关注的是,2023年12月单月,国内挖掘机销售达7625台,同比增长24%,实现单月扭负为正。华安证券在研报中指出,挖掘机销量同比增长转正标志着行业需求有望迎来边际改善。

中信建投认为,2024年,“三大工程”有望托底地产、基建投资端,后二者数据有望触底,带动工程机械需求进一步回暖。

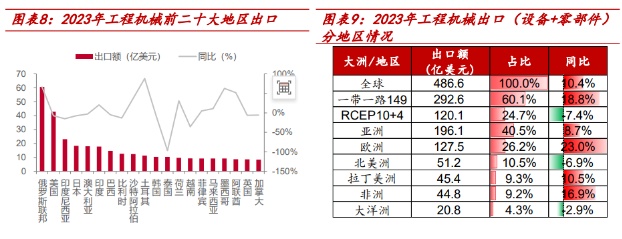

海外市场来看,根据工程机械工业协会最新数据,2023年,中国工程机械进出口贸易额合计约为510.63亿美元,同比增长8.57%。其中,累计出口金额为485.52亿美元,同比增长9.59%。至此,中国工程机械出口金额保持了连续三年的高速增长态势。分区域看,2023年,“一带一路”沿线国家成为工程机械重要出口地。数据显示,2023年,中国对“一带一路”沿线国家出口金额合计约为99.19亿美元,同比增长53.3%。

东吴证券认为,结构性的外需爆发将是2024年最值得关注的景气方向,利率下行叠加库存持续消化,海外需求有望迎来释放,带来较好出口行情。

工程机械全球万亿市场规模,短期看点在于东南亚及一带一路市占率提升,中期看点在于西欧及俄罗斯市场,远期看点在于本地化建设提升北美市场份额。

具体到赛道企业发展,各大企业海外布局各有侧重。短期来看,新型市场占比更高的企业或出口增速更大,比如山推股份、中联重科等。中长期来看,三一重工在欧美的渠道布局最优,长期成长空间更大。

总之2024年,在海外基建及矿业投资增长的带动下,行业出口有望维持在较高景气度;内销方面,基建投资仍是支撑工程机械行业需求的重要因素,加上短期内更新换代、电动化升级对设备增量需求有望带动行业新一轮周期启动。

新近出炉的统计数据显示,工程机械3月内销表现也超预期,分析指出国内市场复苏有望在下半年到来。市场恢复正增长,行业Beta将至,个股业绩已先于行业基本面转正,经营弹性更大的企业会吸多市场目光。