本文来自“虎嗅网”,作者为“ 财经©”,原标题为《高通不愿被博通收购,背后的微妙博弈和潜在麻烦》。

美国半导体公司博通终于宣布了一笔高达1300亿美元的收购要约,如果能成,这将是全球历史上最大的一笔半导体公司收购计划。博通计划收购的对象是另一家美国半导体公司高通,后者是全球最大的移动芯片制造商。

博通在收购提案中提出以每股70.00美元的价格收购高通,每股将包括60.00美元现金和10.00美元博通Broadcom股票,此外,交易还将包括博通愿意继续完成高通斥资380亿美元收购恩智浦半导体(NXP Semiconductors)的交易。把上述合并在一起,博通收购高通需支付超过1300亿美元。

这1300亿美元中,超过85%为现金收购。方案比11月2日高通普通股收盘价格高出28%,比高通未受影响的30天交易量平均价格溢价33%。

高通公司随即回应,将审查该提案,并为股东的最佳利益行事。高通随即给《财经》记者的回应称,高通董事会和管理层一直都在继续执行其策略,使公司在保持财务稳健和良好资本回报计划的同时,专注于投资那些能够使其在移动领域的领导地位扩展到全新领域的机会。准确定位,迎接下一阶段的盈利增长。随着其技术和产品路线图扩展至全新的行业中,高通拥有了巨大的机遇,可以为股东创造显著的附加价值。

总结一下:高通并不愿意被收购,高通依靠自己的力量就可以为股东创造新一轮的价值。

是否会走到敌意并购这一步?

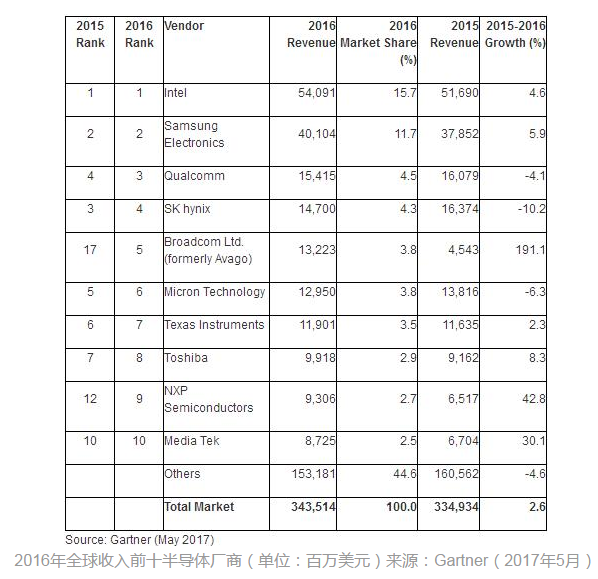

外界认为,如果博通和高通合并,将成为全世界第三大半导体公司,仅次于英特尔和三星电子。同时,这家新公司也将在手机通信芯片(包括Wi-Fi或者基带芯片)领域占有巨大影响力。

若按2016年营收来说,高通排第三,SK海力士排第四,博通仅排名第五。二者相加之后将拉近与排名第二的三星的距离。

不过,就算不被并购,高通目前也已经是全球第三。

如果高通拒绝被收购,而博通坚持,二者未来一段时间内将很有可能展开一场资本大战——博通可直接向股东发起收购要约,演变为敌意收购,高通也可依据美国资本市场规则发起“毒丸计划”反击。

所谓“敌意收购”,是指收购公司在未经目标公司董事会允许,不管对方是否同意的情况下,所进行的收购活动。当事双方采用各种攻防策略完成收购行为,并希望取得控制性股权,成为大股东。进行敌意收购的收购公司一般被称作“黑衣骑士”。

股东接受“敌意收购”的短期获利行为,往往是和公司的长期发展相违背的。高通目前正处于4G向5G更迭的敏感关键时期,已经建立起一系列的人力资本、供销网络、债务关系等与战略稳定性密切相关,这些安排如果任意被股东短期获利动机所打断,必将影响整体发展效率。

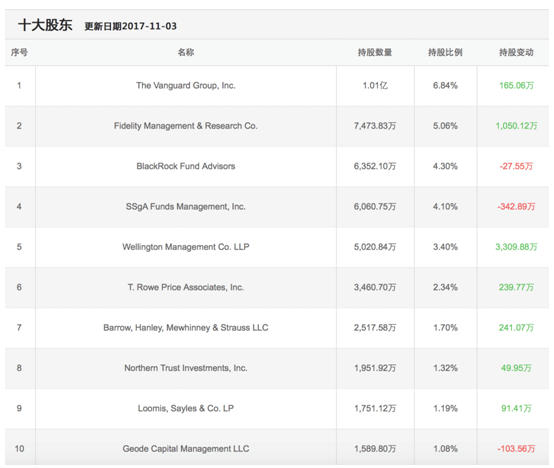

高通是一家股权分散的公司,排名前十大股东均为机构投资者,持股数量从1.08%-6.84%不等。

所谓“毒丸计划”,由美国著名的并购律师马丁•利普顿(MartinLipton)1982年发明,正式名称为“股权摊薄反收购措施”,最初的形式很简单,就是目标公司向普通股股东发行优先股,一旦公司被收购,股东持有的优先股就可以转换为一定数额的收购方股票。于1985年在美国特拉华法院被判决合法化。

毒丸计划有多种方式,核心的一种是大量定向发行新股,稀释恶意收购方所持有的股份比例,从而提高收购所需的资金成本和最终收益;另一种是管理层约定集体辞职,以提高被收购后的运营风险。

1985年,美国德拉瓦斯切斯利(Delawance Chancery)法院判决毒丸术合法,确认毒丸计划的实施无须股东直接批准即可实施。毒丸计划因此在八十年代后期开始在美国被采用。

毒丸计划一经采用,至少会产生两个效果:其一,对恶意收购方产生威慑作用;其二,对采用该计划的公司有兴趣的收购方会减少。2005年,新浪在面对盛大收购的时候,就是采用了毒丸计划。最终盛大只能无奈放弃新浪。

不过,在公司治理越来越受重视的今天,毒丸计划的采用率已大幅度下降。一是公司治理评估机构往往给那些有毒丸计划的公司较低的评级;二是投资者也不愿意看到董事会人为设立一道阻碍资本自由流通的障碍。

因此,就算高通拒绝被收购,抛开政治、法律因素,单纯从战略、资本和业务层面看,双方是否会走到这一步,也是一个未定之数。

政府是否放行背后的复杂因素

要完成这项收购,还需要经过美国政府审批、全球其他重要地区政府审查等阶段,最关键的是,当事人高通是不是愿意被收购?

美国FTC(美国联邦贸易委员会Federal Trade Commission)的主要执法依据《谢尔曼法》,反垄断的实质是通过对大企业垄断地位的限制保证市场经济的竞争与活力,促进经济发展,保护消费者权益。

美国反垄断立法已有上百年的历史,最早可追溯至1890年颁布的《谢尔曼法》和1914年颁布的《联邦贸易委员会法》及《克莱顿法》,这三部法律成为美国反垄断的框架性法律。虽然过去几十年互联网高科技行业快速发展引领全球发生重大变革,美国国会和政府认为这些反垄断法仍然适用如今的互联网行业。

博通拟收购高通,从大的法律层面上看属于横向合并(Horizontal Integration)。如美国波音飞机制造公司与麦道飞机制造公司的合并,法国雷诺汽车制造公司与瑞曲伏尔汽车制造公司的合并,均属横向合并。

横向合并一贯是美国反垄断法中主要严格管制对象。美国的企业合并法认为,混合合并虽然不能直接提高一个部门的集中度,但从长远和发展的角度看,它们也能推动经济集中和市场势力的增长,因而应当予以法律控制。

美国司法部和联邦贸易委员会2010年联合发布了修订版的《横向合并指南》以指导并购交易反垄断审查,其突出特点之一是降低了相关市场界定的重要性,增加了对并购交易是否会减少创新的影响分析,足见对保护创新的高度重视。

不过,从具体细分领域来看,博通的业务范围和高通又有所区隔。博通主要针对WiFi环境下的家庭、办公室等环境中传递语音、数据和多媒体芯片;而高通公司(Qualcomm),则是世界上最大的手机芯片制造商,近两年在物联网领域也有所布局。双方各自涉及到的产品多达数十种。

双方的产品阵列中,有可能是竞争关系的,有可能是重叠或纵向关系,高科技行业所谓的跨业竞争和经济关联,往往通过意想不到的方式产生。

这也意味着,高通与博通的关系不能清晰界定,依据现行的反垄断法,FTC怎么判,是否通过,美国政府在其中的可操作空间不小。

值得注意的是,美国华盛顿时间11月2日,美国总统特朗普与博通公司CEO霍克•谭在白宫宣布博通公司总部将迁回美国。博通运营总部一直位于加州圣何塞,但两年前因税务原因将注册地迁到了新加坡。

特朗普用低税收政策吸引博通回流美国。博通首席执行官Hock Tan当时表示,共和党税改计划的通过是该公司决定将总部迁回美国的原因之一。根据这一计划,美国的企业税将从现在的35%降至20%。

也就是说,博通收购高通这个案例,是否被美国政府放行,将是一个政治、法律、资本市场相互交织的复杂综合结果。

就算美国政府放行,由于两家公司都是体量巨大的跨国公司,其他重要国家和地区的审查是否通过也是巨大的变量。

安杰律师事务所合伙人宋迎告诉记者,这个交易应该需要向美国FTC或者DOJ进行反垄断申报,同时需要在全球许多其他法域申报。如果美国审查后否决了,其他法域都批准了,这个交易仍然无法进行。但是,如果高通和博通与FTC或DOJ进行谈判并对交易进行调整、或者做出某些承诺能够消除美国反垄断机构的顾虑,则仍有可能被附条件批准。(编辑:胡敏)