本文来自中金公司的研报《浴火重生系列之电力篇:多元化途径完成去杠杆》,作者为中金公司分析员季超。

2017年是密集调控煤电发展的一年,政府在1月初和9月分别出台停建缓建煤电项目的清单,推进执行落地。煤电去产能已经使得利用小时在今年上半年止跌回升,同时减少过度投资帮助国企降低负债。智通财经APP获悉,中金发表研报称,看好未来电力板块企业现金流改善和派息的机会,推荐华能国际(00902),华润电力(00836)。

电力行业近况

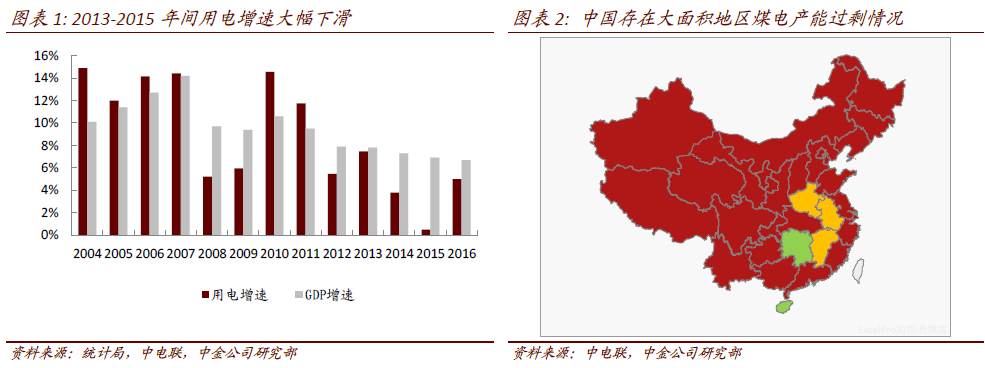

电力增速换挡,煤电产能过剩问题显现。2004年-2011年间,用电需求尚处于高速增长阶段,产能过剩问题并未凸显,但随着用电量的增速逐步趋缓,2015年增速仅为0.5%的情况下,各类电源之间的竞争愈发明显。2016年电力企业盈利出现断崖式下滑后,产能过剩问题不得不正视。国家能源局将除了河南、湖北、湖南、江西、安徽和海南外的其他省份都列为红色预警省份,要求暂缓核准、暂缓新开工建设自用煤电项目,并合理安排在建煤电项目的建设投产时序。

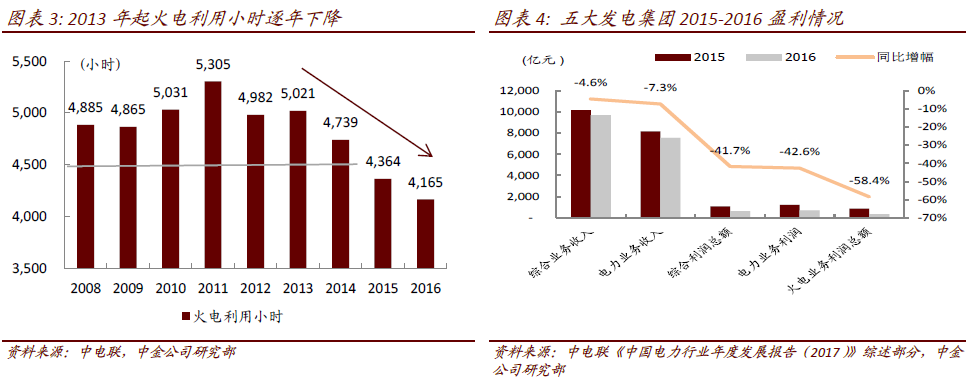

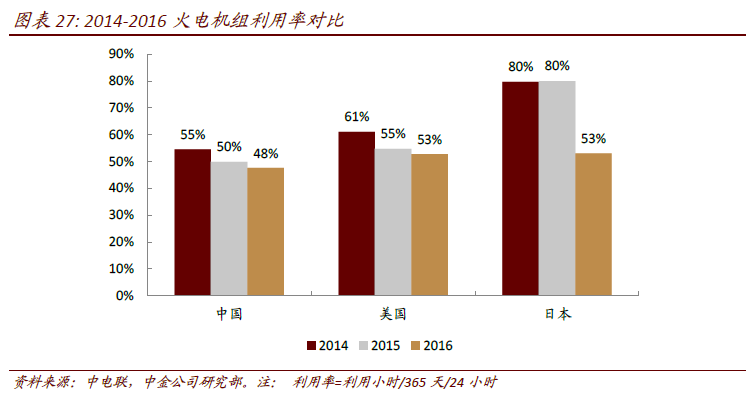

利用小时自2011年呈下跌趋势。五大发电集团(华能、华电、国电、大唐、国电投)在2016年电力业务收入同比下降7.3%,电力业务利润同比下降42.6%,其中火电业务利润大幅下滑58.4%。其中的原因除了煤价从2016年下半年一路崛起外,国内大部分省份都面临着产能过剩,机组利用率低而电力备用率高于标准值的现象。火电机组的利用小时逐年下滑至2016年的4165小时,低于可行性报告设计的5500小时,也低于海外(美国,日本,韩国)火电机组利用小时。

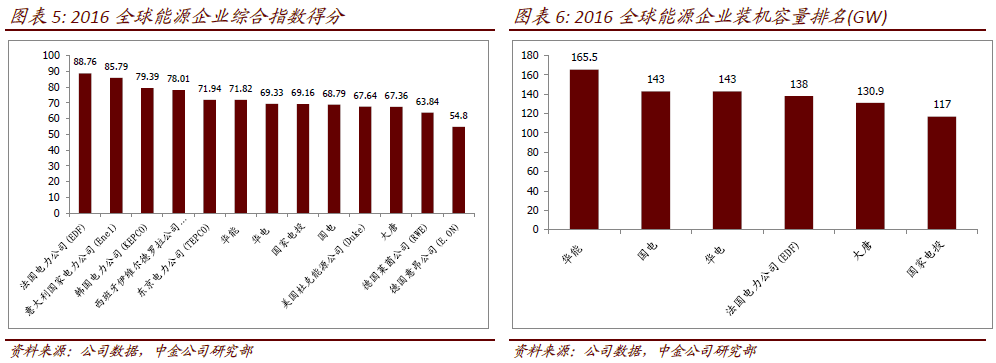

对标国外同类能源公司,规模占优但效益仍落后。选取13家国内外同类能源企业按规模、业绩、社会贡献等指标进行分析,数据显示,我国的五大发电集团虽在规模上有明显的优势,但经营业绩和效益较国外电力企业仍有较大的差距。就五大发电集团中,华能在国内同业中综合指标排第一,但在13家公司排名中,稳定在5或6位。

煤电行业去产能刻不容缓

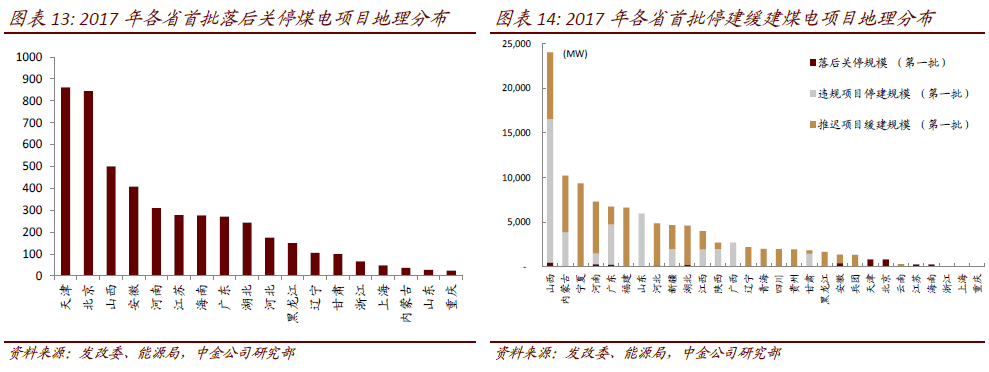

2016年政策方向初露端倪。2016年上半年,政府开始重视对煤电产能的控制。2016年的11月,第一次下达了具体的2016年煤电行业淘汰落后产能目标任务的通知,计划淘汰容量总计491.8万千瓦,其中陕西占比最大,达到59.65万千瓦。

2017年供给侧改革大刀阔斧。2017年一系列具体项目列表和目标出台,将煤电去产能归为政府工作内容。

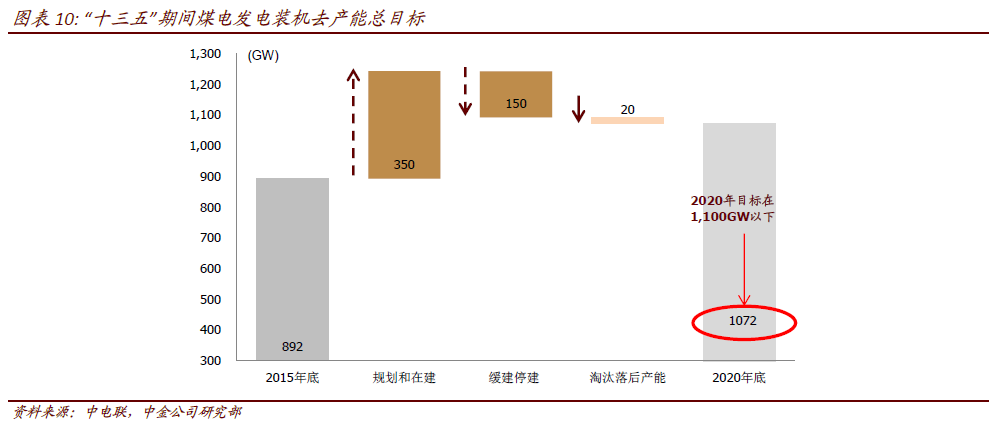

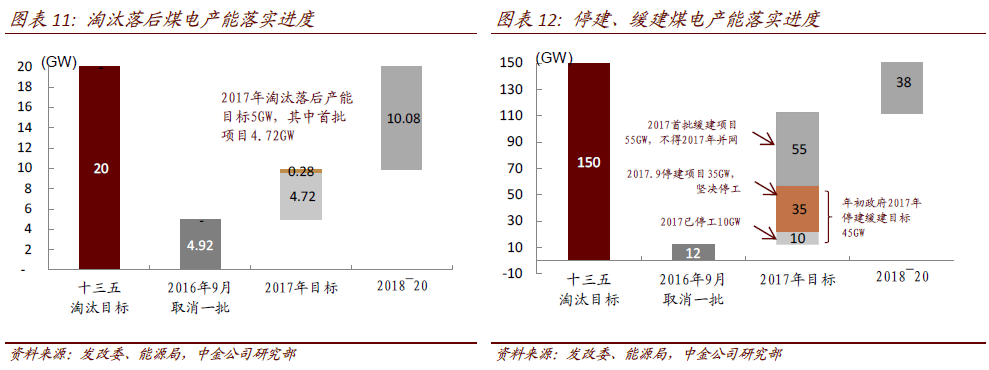

截止2016年底,全国纳入规划和核准在建的项目约为350GW,16年9月政府第一批取消项目量是12GW,今年年初政府要求停建缓建共计127.7GW,但是在实际执行中面临若干项目已经开工率超过30%,因此中金公司估算,在上半年实际执行中应该只有10GW项目被真正停建。若加上9月政府工作目标(停建35GW+缓建55GW),则还有238GW可建设。

截止2016年底,全国纳入规划和核准在建的项目约为350GW,16年9月政府第一批取消项目量是12GW,今年年初政府要求停建缓建共计127.7GW,但是在实际执行中面临若干项目已经开工率超过30%,因此中金公司估算,在上半年实际执行中应该只有10GW项目被真正停建。若加上9月政府工作目标(停建35GW+缓建55GW),则还有238GW可建设。

中金预计,要达到十三五停建缓建150GW的目标,在2018~2020年仍需喊停约38GW项目,而如果要达到2020年小于1100GW的目标需要再停23GW的项目(已经包含20GW的淘汰落后产能关停计划)。

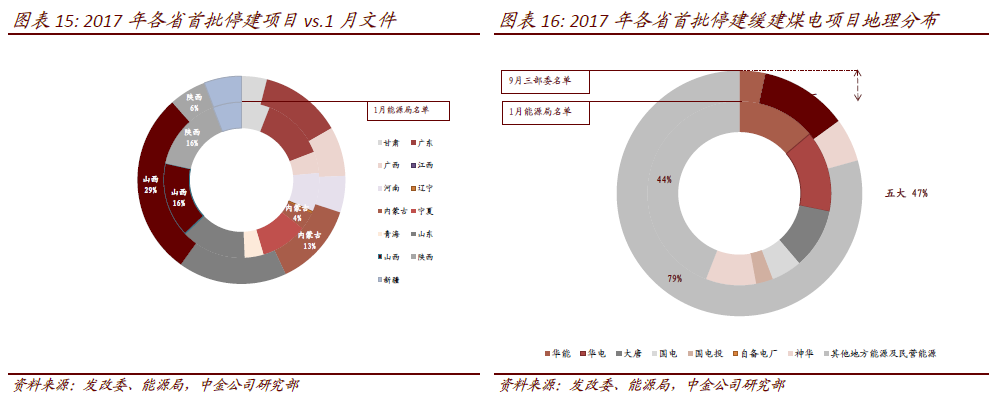

细节不断落实:2017年首批停建缓建和淘汰名单出炉,各省出台地方去产能政策为了完成“十三五”缓建停建150GW和淘汰落后产能20GW的目标,2017年首批涉及落后关停、停建以及缓建的名单在9月底正式下发。淘汰的落后煤电产能装机容量为4.72GW,停建产能装机容量为35.2GW,缓建产能装机容量为55.2GW。

环保趋严加速煤电产能淘汰:违规自备电厂逐步纳入清理范围,为火电发电腾出空间。近年来,政府对内有降低雾霾改善环境的压力,对外有实现排放指标的承诺,环保问题成为各个行业发展的重要条件。政策不断趋严,而环保督察的力度也愈来愈严谨。从去年7 月开始第一批环保督察工作到现在第四批完成进驻,涉及30个省份,共问责超过16000人。

电力方面,在今年2月环保部对火电行业实行了排污许可证的控制制度。按照监管计划,发证后及时开展监管执法。依据排污许可证对火电企业检查落实情况,审核排污单位台账记录和许可证执行报告,检查污染防治设施运行、自行监测、信息公开等排污许可证管理要求的执行情况,确保按证排污。

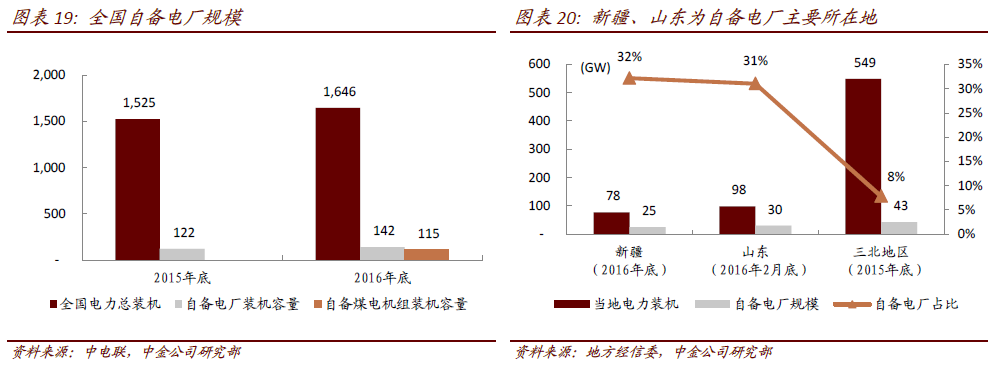

自备电厂基本情况。自备电厂的规划和运营缺乏督察是电力市场管理遗漏的地带。随着煤电去产能不断细节化,自备电厂逐步进入清理范围。从政府下发的首批停建缓建名单中,中金发现自备电厂已经进入名单。

自备电厂崛起于80年代末-90 年代初,经济发展加大了电力的需求,然后供不应求的局面导致电价高企。在政府政策推动下,高耗能企业纷纷开始建立自己的自备电厂,试图降低电价成本,主要涉及行业包括钢铁、水泥、电解铝、石油化工、造纸等。

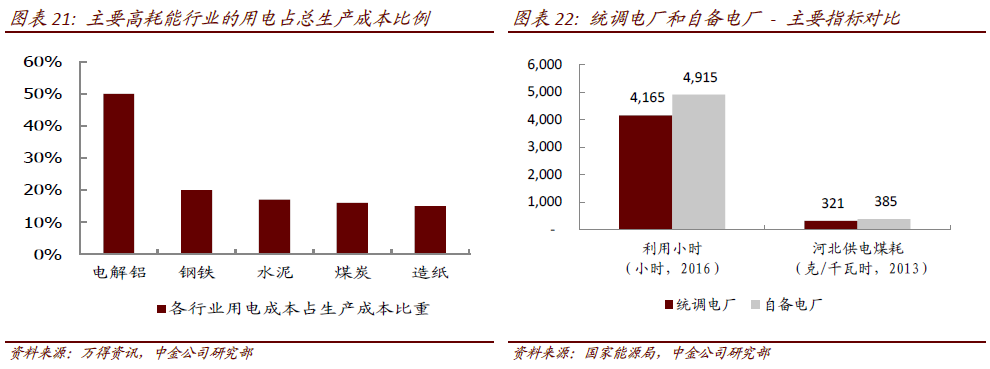

自备电厂存在以下特点:装机规模小、煤耗高、环保排放不达标的现象;违规先建,无证经营等审批程序的漏洞,导致自备电厂的统计存在困难性;不参与电网调峰,或可满负荷运行,利用小时高于公用火电厂平均水平;电价成本低廉,未承担相应社会费用。

政策频出,自备电厂进入清理环节,面临环保改造和缴费双重压力,或利好统调电厂。

新建燃煤自备电厂,一律由省级政府在国家依据总量控制制定的建设规划内核准,不得超出规划核准,也不能放在工业项目中备案。京津冀、长三角、珠三角等区域禁止新建燃煤自备电厂。

自备电厂必须按照公用电厂的标准进行环保改造,并且限期完成。自备电厂一律要缴纳政府性基金和系统备用费,未缴纳的必须限期清收,实施中可以考虑给予一定的宽限期。

中金认为自备电厂的清理对公用火电电厂的影响存在中性及利好两方面情况:

中性影响:政府正在大力推进高耗能行业的供给侧改革(电解铝、煤炭、石化、钢铁等),而这些企业往往拥有自己的自备电厂。由于用电需求的“一刀切”,这些自备电厂随公司整顿而关停往往不会对公用发电厂产生影响。

利好影响:《山东省加强和规范自备电厂监督管理实施方案》指出能耗和污染物排放不符合国家和我省最新标准的自备电厂应限期实施升级改造,到期不能完成改造的一律予以关停。而这一部分产能的淘汰有利于进一步优化煤电产能布局,提高公用火电厂的发电空间和利用小时。

若环保改造费用+政府基金等缴费后的自备电厂用电成本较直购电优势不明显,有利于驱动企业转投购买公用电厂的发电量。但是从行业的实际情况了解到,目前已有自备电厂去产能的情况是一个缓慢的过程,除了因为生产产能被关停而被关的电站之外,大多数自备电厂地方政府仍然给予较大的自由度,只是要补齐环保设备和各种税费。

电解铝用电成本情景预测

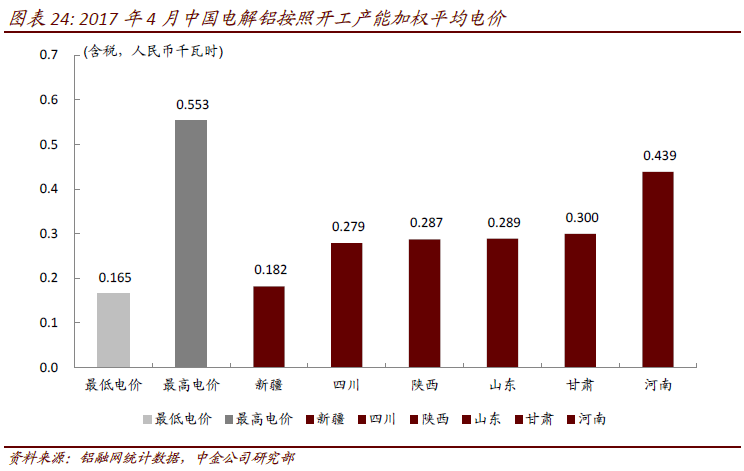

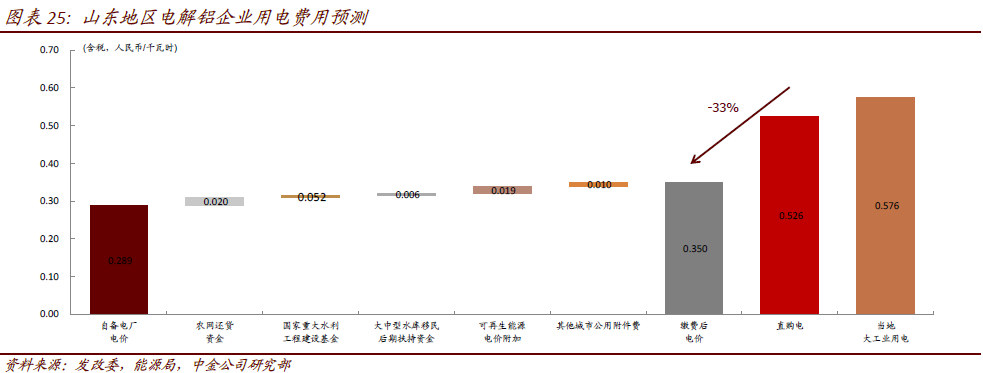

电解铝行业主要集中在新疆、山东、内蒙古、四川、河南等省份。在不计算环保改造费用的情况下,山东和河南当地自备电厂用低成本加上农网还贷资金、国家重大水利工程建设基金、大中型水库移民后期扶持资金、可再生能源电价附加以及其他城市事业费,山东缴费后的自备电厂电价较当地直购电电价仍有33%的优势,而河南地区的优势仅为8%。

去产能影响

煤电去产能已经阻止利用小时数继续下跌的趋势。2016年火电利用小时降至4165小时,低于机组设计利用小时5500小时以及发达国家水平(2016年美国:4617小时/日本4643小时),但是2017年截至8月火电利用小时2793小时,同比回升2.3%,已经出现止跌。

中金认为在去产能的严格调控下,煤电存量机组的利用小时有望进一步回稳,但考虑到以下3个因素回到4500小时将遇到挑战,主要是煤电仍然面对其他电源的竞争,并且发电优先级较低,因此去产能并不一定意味着获得市场空间:

中金测算,如果2020年中国的用电需求达到7.8万亿度电(现在的测算为7.4万亿度电)将会使得火电利用小时回到4500小时。考虑到执行可再生能源和核电的保障性消纳政策的优先性,中金认为火电利用小时未来的合理水平可能更接近4200小时。

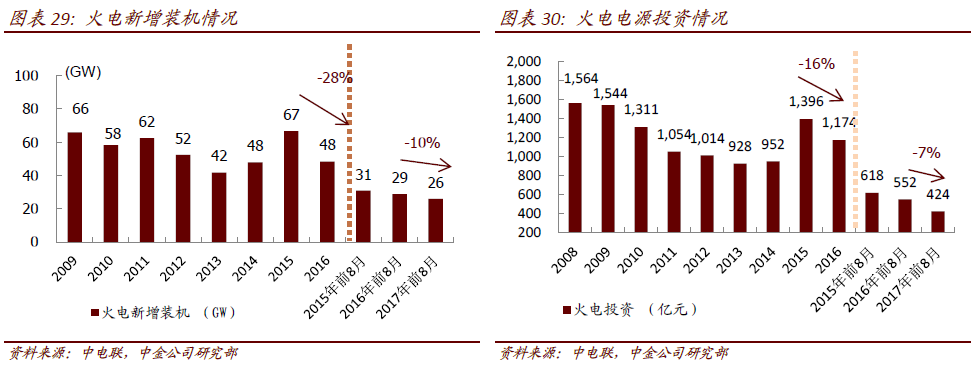

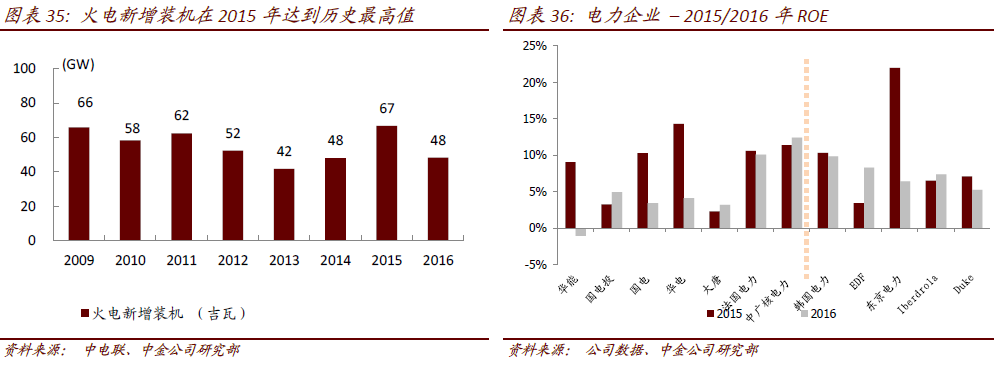

从政府2016年开始严格控制煤电新增产能后,火电新增装机从2015年的67GW下降28%至2016年的48GW,火电投资也实现同比下降16%至1174亿元。而中电联发布的2017年前8个月的数据来看,这两个指标进一步得到了有效的控制,分别同比下降10%/7%。考虑到150GW的停建缓建,将使得电力行业减少4800亿的贷款规模(相当于目前行业总有息负债的10%),上市公司层面,今年龙头火电公司,比如华能和华润在减少资本开支之后已经可以见到正现金流,而明年大多数火电公司都将完成正现金流的改善。

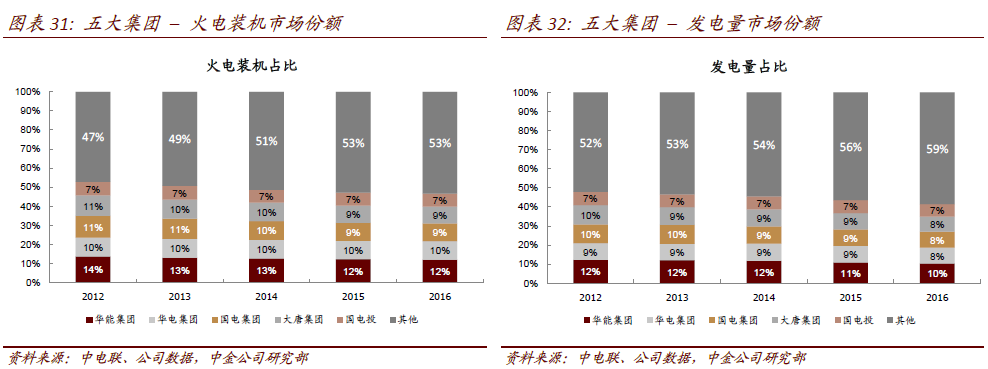

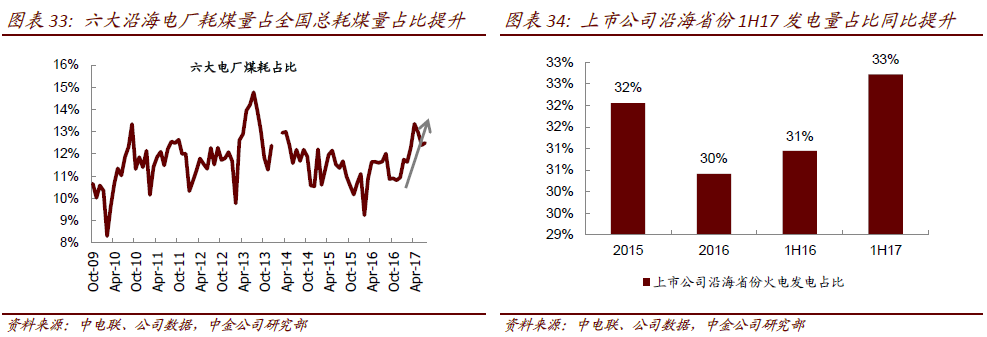

小机组关停等举措使得行业集中度回升。五大发电集团的市场份额不断缩减,从2012年火电装机和总发电量占比53%/47%,逐年下降至2016年47%/41%。然而从2016年三季度起,沿海六大电厂的煤耗占比出现回升态势,从11%上升到13%。

中金计算了2016/2017年上半年五大发电集团旗下的上市公司以及上海电力和浙能电力在沿海省份的火电发电量数据,以及占全国沿海省份总火电发电量比例,发现占比也从2016年上半年的31%上升到2017年上半年的33%。中金认为行业集中度的回升或是小机组关停举措的结果。

整合重组的机会

当前发电企业面临的问题:

过度投资:2014 年中央下放火电新项目审批权至升级政府,迎来了电力投资热,2015年火电新增装机达到66.78GW。目前在建和纳入规划的发电装机容量为350GW。

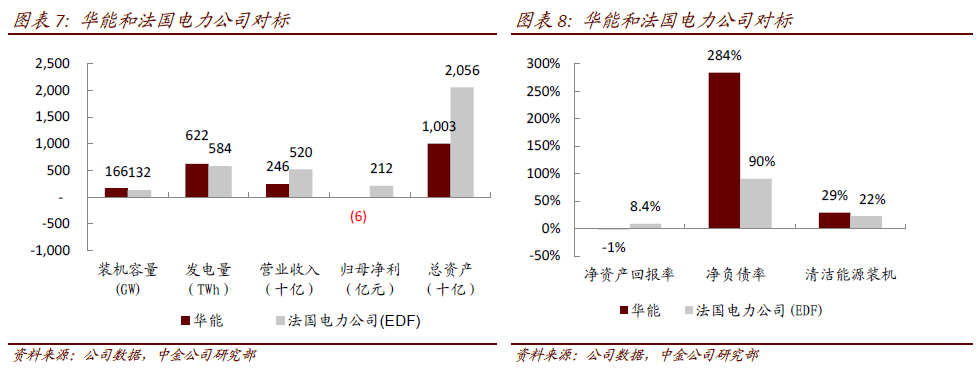

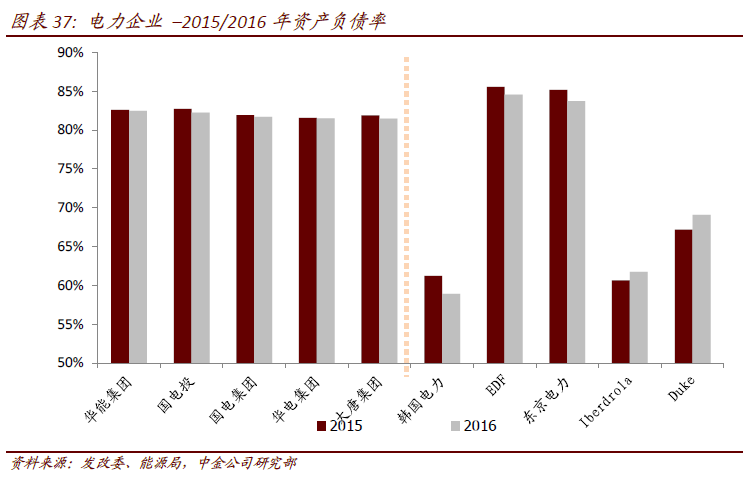

杠杆高:2015/16 年,五大发电集团的资产负债率达到82%左右,已超过国企80%的限定红线,与海外目前同样受财务问题影响的EDF 和东京电力类似80-85%,但是高于西班牙Iberdrola 和韩国电力公司的50%-65%。

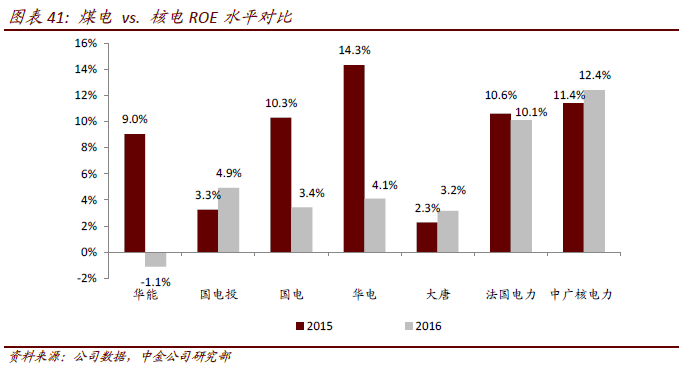

回报率低:2016 年,五大发电集团的ROE 为-1-4.9%。由于煤价上涨,ROE 较2015年下降了7-10 个百分点。而海外电力在2015/2016 年的核心ROE 水平稳定在9-10%。

中金认为以下几个方面能够改善公司的经济效益:

1.减少同业竞争,降低过度投资和负债,提升话语权→横向重组(电电重组)

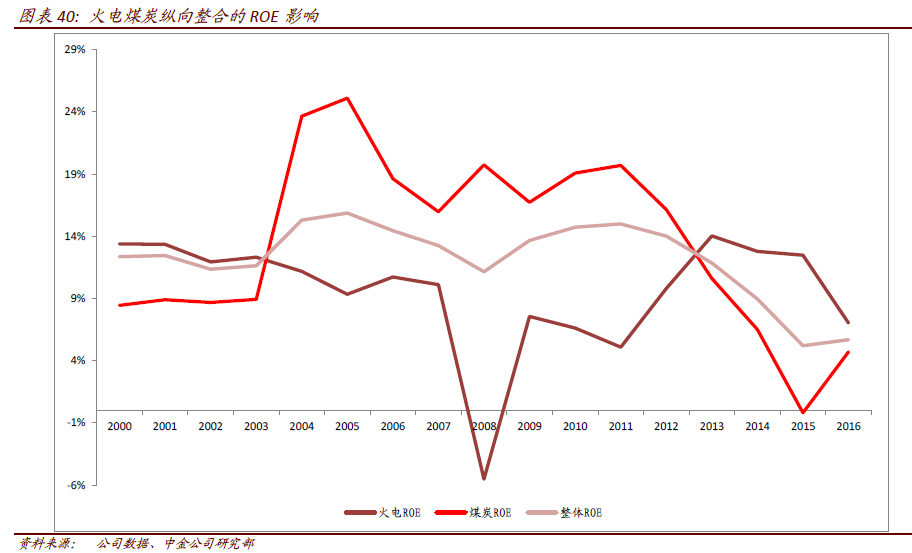

2.降低成本波动、实现上下游一体化布局→纵向整合(比如:煤电整合)

3.业务扩张,寻找新的盈利增长点→跨电源重组(煤电vs.水电/核电等)

五大发电集团介绍

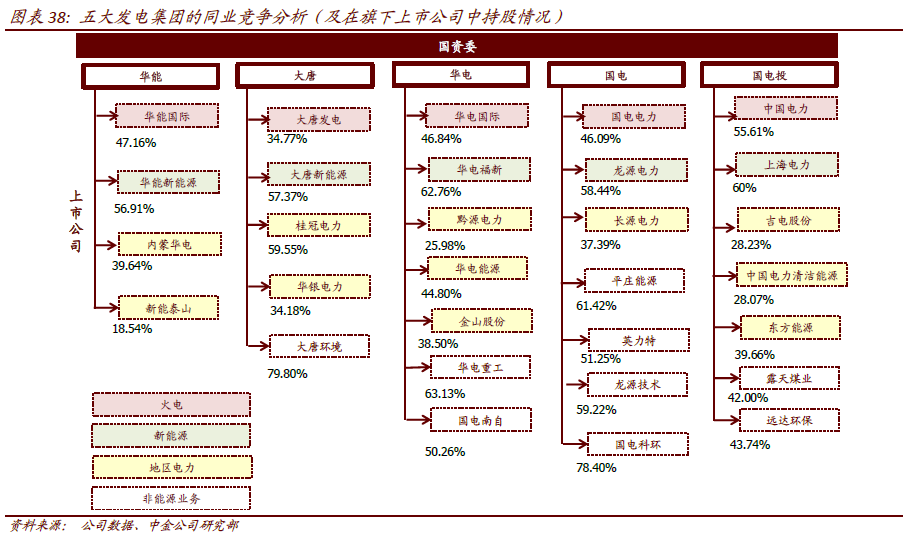

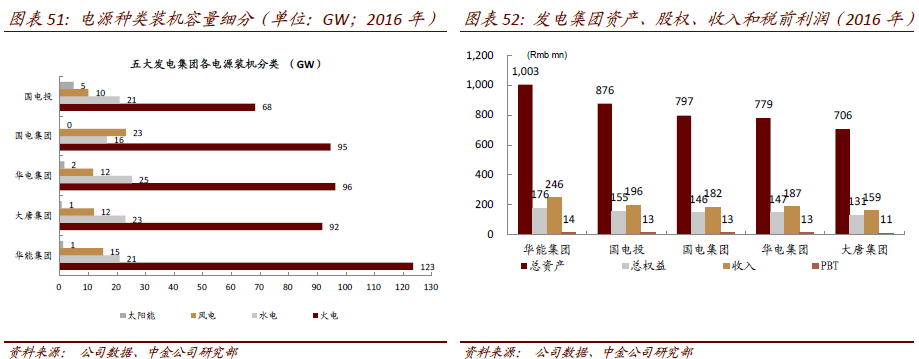

2002年原国家电力公司拆分为五家发电集团和两家电网公司。这五家发电集团分别是华能、大唐、华电、国电和国家电投,约占我国总装机容量和发电量的一半。

从装机容量、发电量和资产规模来看,华能是我国最大的发电集团。2015年装机容量161GW,占全国总装机容量的11%;发电量占11%;2016年资产规模为10020 亿元。

从装机容量(占7.1%)和发电量(占8.6%)看,国家电投是最小的发电公司,但是国家电投是五家发电集团中唯一获批的核电运营商。各发电企业在不同的电源种类和地区均有各自的优势。2015年,原中国电力投资集团与国家核电技术公司(SNPTC)合并为国家电力投资集团公司(SPIC)。2016年总资产增加至8760亿元,仅次于华能集团。大唐集团成为资产规模最小的发电集团。

从地区看:

华能:华北、华东和华南;

大唐:华北;

华电:贵州、黑龙江、新疆和四川;

国电:华北、华中和华东;

国家电投:华东。

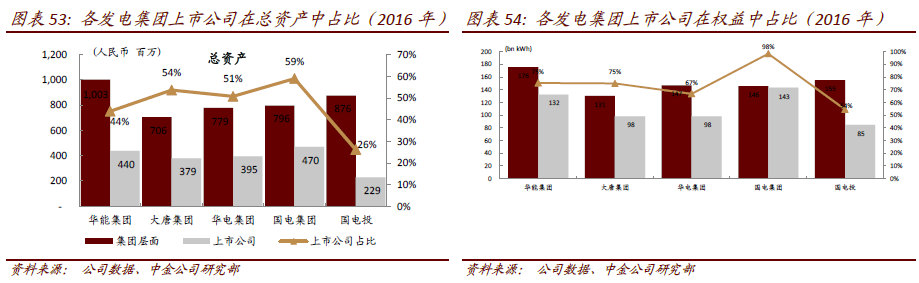

从总资产和股权的角度看,上市公司占比分别在26%-59%和54%-98%。国电在两方面均高于其他发电集团,而国家电投上市公司在总资产中占比26%,股权占比为54%,均低于其他发电集团。(编辑:胡敏)