国信证券发表研报表示,据对美股的分析,再结合金蝶国际(00268)在中国市场 13 年的龙头地位,以及未来 3-4年云计算增长的可预见性,预计云业务 PS/G 将会在未来抬升至 0.3 倍,而对应的PS 中枢应该为 18 倍。

国信证券预计今年金蝶的云服务收入为 5.6 亿,估值为5.6*18=100.8 亿人民币;ERP 业务利润 3.6-3.8 亿人民币,给予 10-15 倍 PE(考虑到中长期 ERP 为现金牛业务,取中值 12.5 倍 PE),估值为 46 亿人民币。 两者合计为 147 亿人民币, 即 170 亿港币,折合每股 5.83 港币。该估值,相当于 2018 年的云计算的 10.5 倍 PS,及 ERP 业务 12.5 倍 PE。

SAAS在全球:即将进入发展的快车道

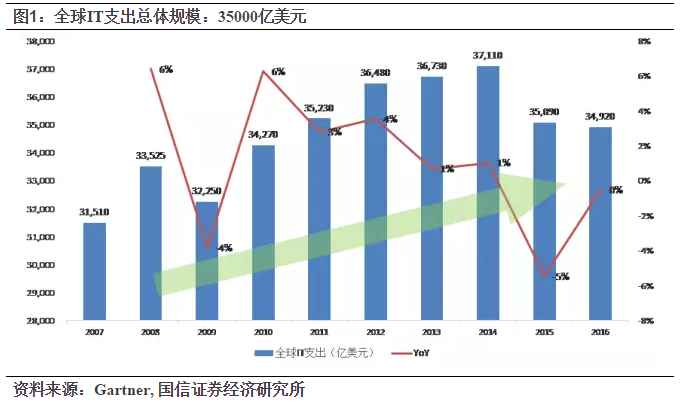

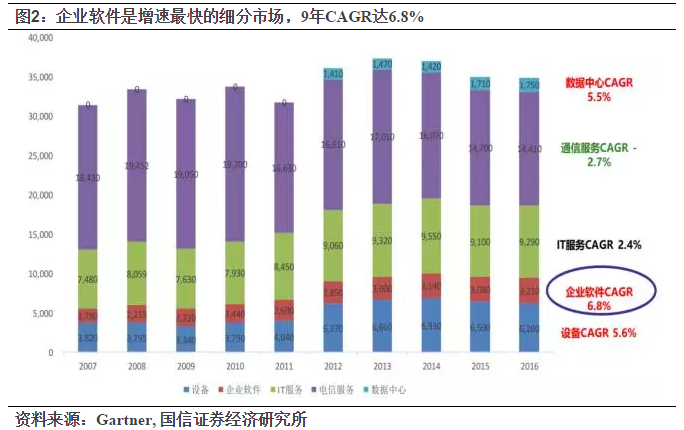

2016年,Gartner估计全球IT支出总体规模为3.5万亿美元。在细分项目中,占比最高的是通信服务,再其次是IT服务,再其次是设备,再其次是企业软件,最低是数据中心。然而,从增长速度来看,企业软件9年CAGR为6.8%,位居所有细分项之首。

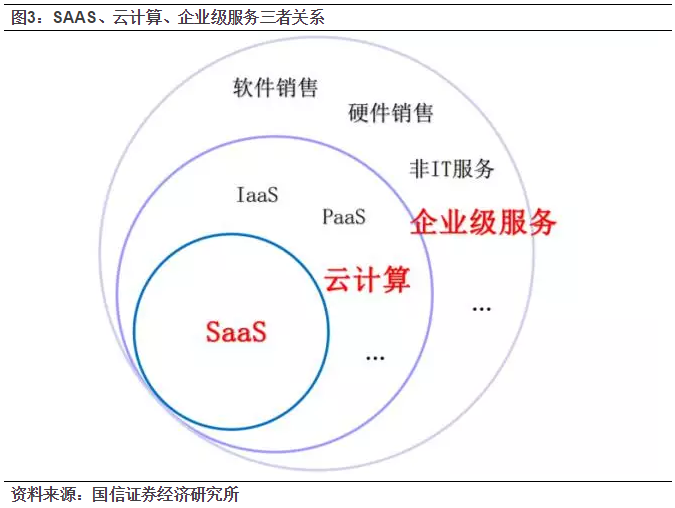

国信证券试着用一张简单的图谱界定几个名词的关系。

企业级服务范畴最大,包含软件、硬件、通信、以及一些非IT服务,前两年,资本市场的主要关注点是中美两国2B与2C的商业模式比较,美国是6:4,中国是1:20,言下之意是中国市场缺乏企业级服务的优质公司,潜力巨大。

云计算市场是企业级服务的子集,主要有基础设施(IAAS)、平台(PAAS)、软件即服务(SAAS)组成。由于云计算是大趋势、大潮流,它的驱动力是:计算机算力的提升以提供更强的数据处理能力,以及企业产生数据的快速膨胀急需降低数据处理的成本。此间的矛盾形成了巨大的云计算的市场需求。

SAAS,即软件服务,是云计算的子集,但是也是一切的核心,因为它是流程,是数据,是沟通,是流服务……是企业生产、管理的最关键的部分。SAAS不仅仅是技术能力的剧变(计算机算力提升,数据汇集),也是商业模式变革,它将提供的服务流程最大程度地标准化,减少人力干预的程度,降低客户的成本,提升响应速度,这里有很多的优点,不再赘述。

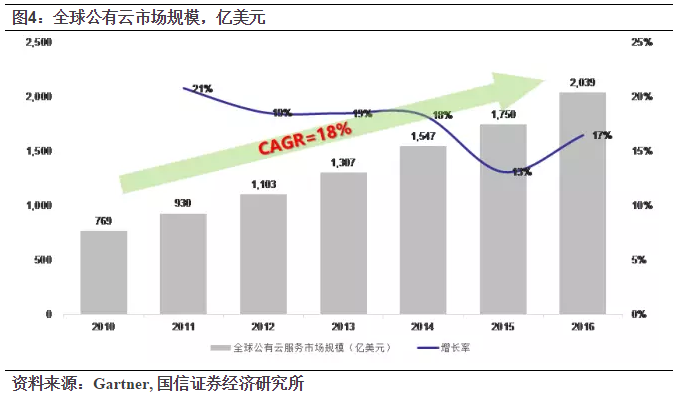

相比企业级IT市场,云计算市场(公有云)的体量在2016年达到了2000亿美元,6年的CAGR达到了18%,远快于企业级IT市场1%的增长。如前提及,驱动力一方面是云计算对企业级IT市场中的部分收入的替代,另一方面也创造了一些新的需求。

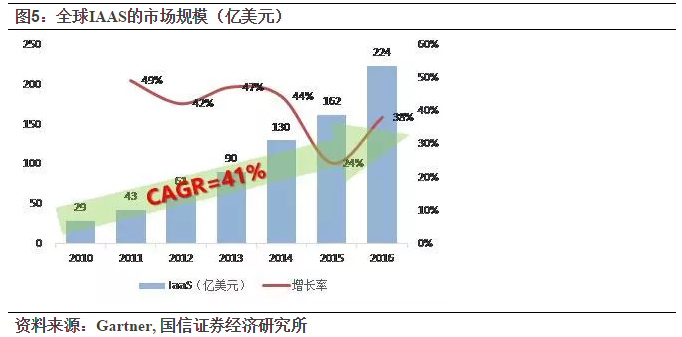

因为FAAMG(FB、AMZN、AAPL、MSFT、GOOG)巨头们发力云计算,使得IAAS的市场规模井喷式发展。自2006年亚马逊推出了EC2独领风骚,到日前微软、谷歌、国内的阿里、腾讯、百度随后加入,都促进了这一市场的快速繁荣。过去的几年间,IAAS的CAGR成长速度是41%;

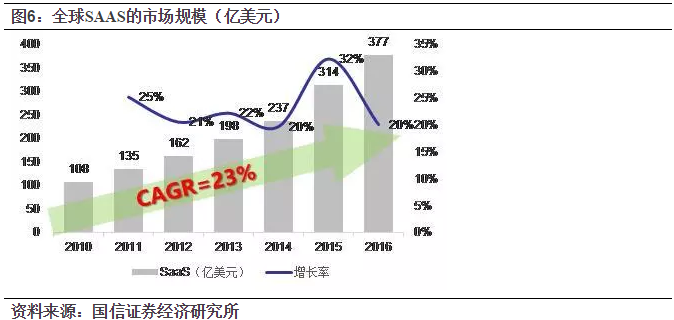

相比而言,SAAS的增速为23%,这一速度大于公有云服务市场的增速18%,但小于IAAS。原因是,SAAS一定程度上依赖IAAS的成熟,因此IAAS和SAAS可以看成是地基与大楼,通信设备与通信服务的关系。随着IAAS计算能力的提升以及单价的下降,它不断刺激企业将原有的服务器方案淘汰掉,进而云化到公有云中。

因此,国信证券认为,伴随EC2推出10年,公有云快速发展5年后的今天,SAAS市场将入快车道。

麦肯锡认为,决定2025年经济的12大颠覆技术除了移动互联网,还有知识工作的自动化(这是最贴切的对SAAS的描述),物联网,云计算,先进机器人,自动汽车,基因组,储能技术,3D打印,先进油气开采,先进材料和可再生能源。从下图可以看到,SAAS与云计算几乎占据了榜单中非常靠前的位置。

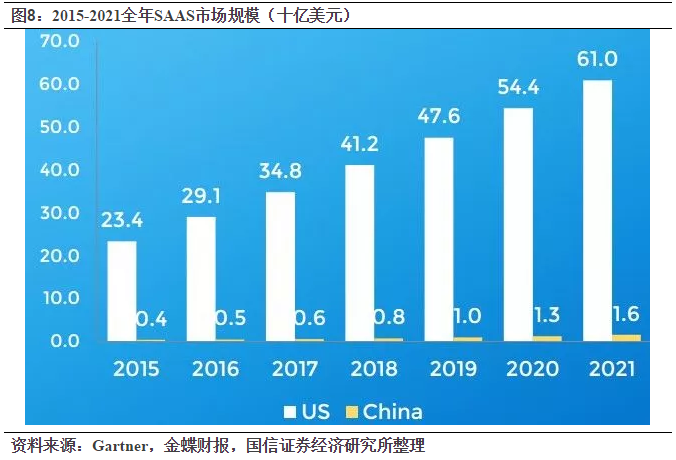

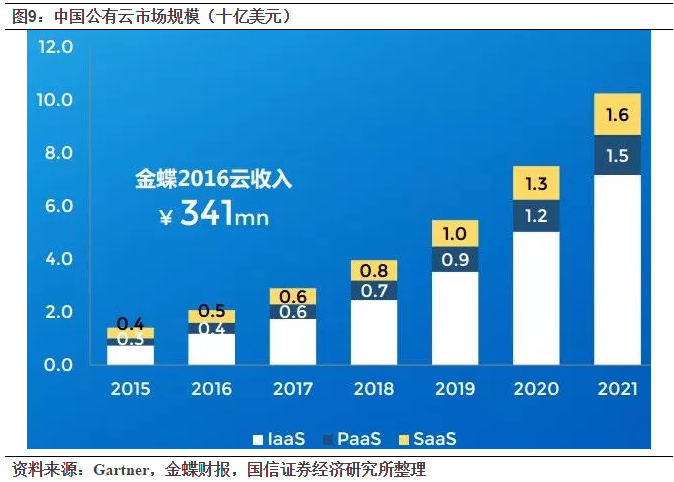

SAAS在中国:从百花齐放到理性发展

对于中国SAAS市场空间的预测,诸多数据差别较大,从几十亿-几百亿人民币不等。为了保持数据的同一性,本研报依旧引用Gartner的数据。2017年,国内SAAS市场的规模为6亿美金,预计未来以年化25%的速度增长(全球CAGR为17%)。在公有云市场方面,中国在2017年市场空间将达到30亿美元,其中主要部分为IAAS(以阿里为代表),其次SAAS与PAAS各6亿美元。

在2015年之前,由于A股的科技股火热,一、二级市场涌现出较多的SAAS公司,他们的商业标杆蓝本是美国的Salesforce,期望实现一个Copy to China的案例。

但是在实践过程中,遇到了几个“需要摸着石头过河”的问题,例如:

1、 SAAS企业是应该以收入为导向,还是应该以利润为导向?

2、 SAAS企业应该只做标准化,还是兼顾定制化?

3、 由于竞争激烈,(中小)企业又没有使用习惯,免费策略是正确的吗?

4、 客户是大企业重要,还是中小企业更重要?

5、 一家SAAS公司从小到大,有相似的成长路径吗?

6、 ……

正是这些问题,在企业家、投资人之间引起的热议、争辩,也让国内的二级市场苦苦等待盈利却未见盈利,加之战略新兴板的延迟,SAAS概念最终没有成为像移动互联网或者手机游戏那样形成一个板块型的机会。进入2016年,周期股的反转让科技股,包括SAAS冷淡了很多,诸多软件公司以AI的面貌登场,市场也逐渐淡忘这一板块。

美股SAAS企业的发展启示

国信证券曾系统的梳理过Salesforce的发展历程,以及美国诸多SAAS上市企业的发展规律,陈述要点如下:

1、 美国绝大多数的SaaS公司都会做中大企业;实际上,中小企业数量巨大但支付能力有限,而中大企业每年的资本开支巨大,只不过进入中大企业并不容易。进入中大企业后,企业能够实现健康快速的增长,同时也能够突破单瞄准中小企业市场的自身成长天花板;

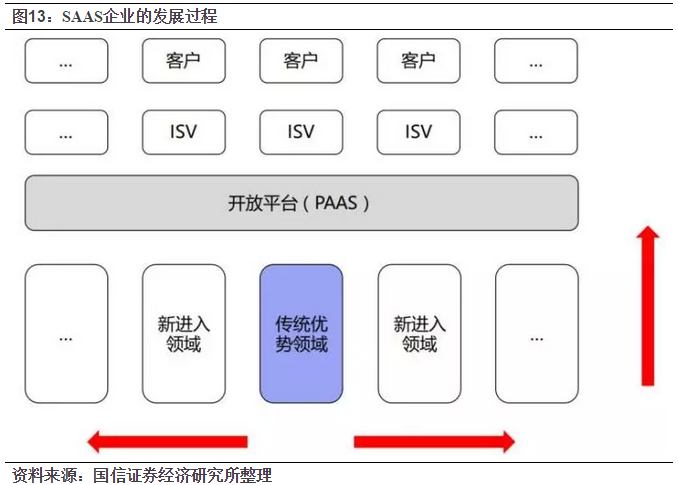

2、 企业达到一定规模后,通过并购进入其他行业,同时通过开放平台(PaaS),引入ISV(独立软件开发商)的加盟,为客户提供更加广泛、全方位的服务。

SAAS企业为何当下未能盈利?

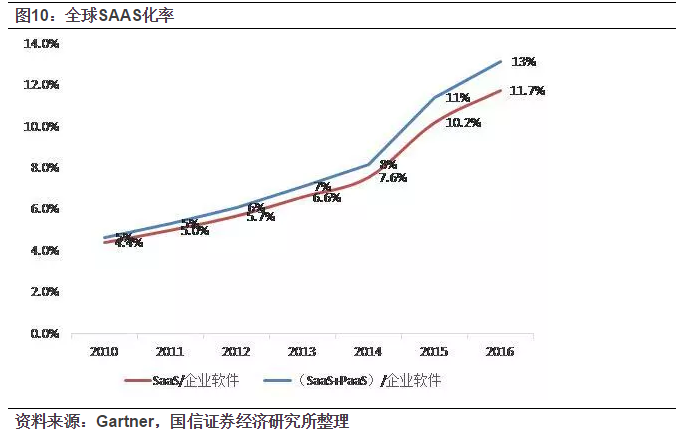

这和发展的历史阶段直接相关:本研报将SAAS+PAAS看成是新兴模式,用SAAS+PAAS市场规模/企业软件市场规模,得到“SAAS化率”。根据Gartner的数据,测算截至2016年,全球的SAAS化率仅为11.7%,即便包含PAAS服务,该比例也仅为13%。

由于SaaS的近10年CAGR为23%,软件行业为6.8%,待到SAAS收入增速降到10-15%左右的水平,云服务企业通过SAAS获得高增长的可能性开始变小,这个时候,企业将会考虑以营利为导向。考虑到从23%到15%以下,至少还要4-5年以上,因此,国信证券认为在2022年之前,SAAS行业不会出现普遍的盈利现象,它们仍然会追求“份额为先”的战略。

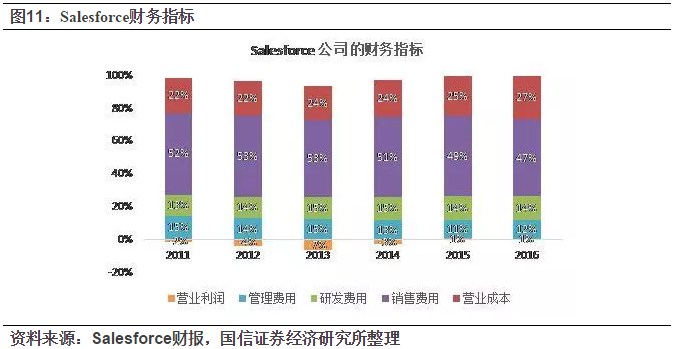

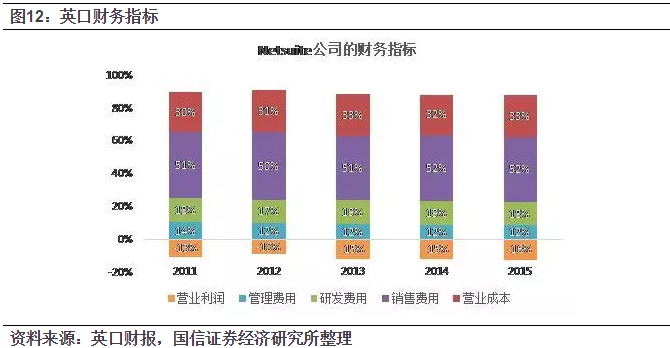

以Salesforce和私有化的NetSuite(英口)为例,两家公司的销售费用率几乎都是50%左右,这与成熟性软件公司20%-30%左右的销售费用水平差距巨大。因此,SAAS企业目前在特定的发展阶段,在用销售费用去“贴回”新客户。而若能保持较高的续费率,这些客户将会在几年以后,为公司创造巨大价值。

SAAS企业成熟以后,战略与财务情况怎样变化?

一是战略路径的变化。

SAAS企业发展大约分成三个阶段:

第一个阶段是不断在自己的传统优势领域中取得领先;

第二个阶段是通过适当的投入或并购,将业务延伸到新领域;

第三个阶段是开放平台(PAAS),引入更多的ISV进入到生态圈。

目前,SAAS公司尚有广阔的空间等待开发。

二是财务特征的变化。

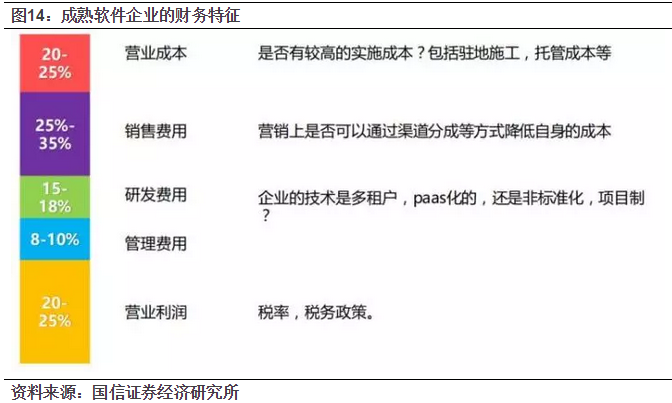

根据对美国几十家成熟软件公司的统计,得到了如下的典型财务结构。营业成本率占约 20%-25%,销售费用率缩减至25%-35%,研发费用率稳定在15%-18%,管理费用率小于 10%,营业利润率在 20-25%左右,净利润率约为17-20%。优秀的企业,净利润率可到 25%-30%。

如果再对比金蝶国际与Salesforce会发现,当下的金蝶国际与Salesforce在2013年前后的状态何其相似——销售费用率50%以上,正在一个稳健的下降通道中,营业成本较Salesforce更有优势,管理费用率略高(只不过是收入体量没有上来),研发费用率相似,且总盈利能力还强过Salesforce。

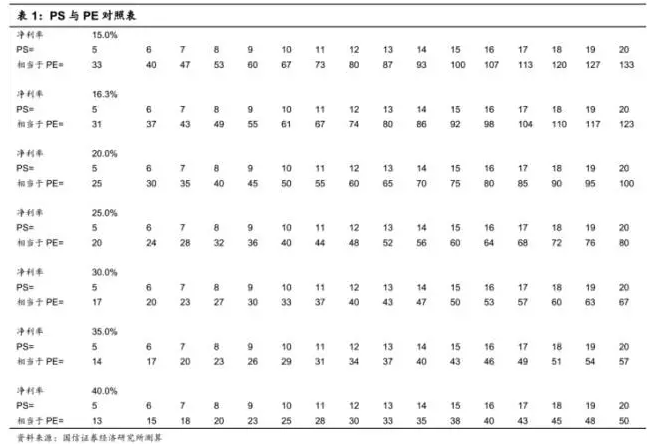

2014年开始,销售费用率正以每年PS之前,请先确定企业在远期稳定时可能的净利率是多少。尽管有人认为,我们怎么可能预知未来?但实际上,对比成熟公司,再比较商业模式,我们总会找到判断依据的。

美股三家代表公司的历史估值

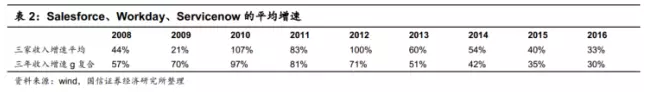

鉴于,金蝶国际在国内龙头的市场地位,国信证券将美股中的Salesforce、Workday、Servicenow三家企业作为对标企业。

国信证券对比了三家企业的收入平均增速,以及计算了g(复合增速)。注意:g的选取当年、次年、后年的三年平均增速。很多时候国内投资人仅以当年的成长率来计算,这会因单年数据不稳定而偏颇:因为如果当年的g比如达到200%,这一速度能够保持多久呢?在操作层面上,分析师们一般会预测当年、次年、后年的三年盈利,因此在某一个特点时点,“g”的市场预期可以被计算出来。

计算公式为g=(当年增速+次年增速+后年增速)/3。

从下表可以看出,经历了2008年的金融危机,2009年是三家收入增速垫底的一年,2010年,收入开始出现大幅攀升,并且高速增长(超过50%)延续到了2014年结束,在2015年,2016年,增速掉到50%以下。

再来观察三家企业的PS水平:

市值的选取,是年平均市值。结果如下,2009年,PS掉落谷底,2012年攀升至最高的水平,尽管股市在2013年后是牛市,但是PS没有进一步的提高。细心的你可能会发现,PS的高点,基本出现在收入增速最高的2012年,而后随时间而降。那么,如何量化收入提升,估值水平下降的问题呢?

本研报在这里引入PS/G。PS/G,也可以看成是PE/G的变种,期间差了一个(净利率)系数,两者本质并没有不同。本研报将事先准备好的g带入公式,得到:

2009年,金融危机刚刚结束,企业增速放缓,市场估值很低,PS/G降至0.1以下,随着2010年经济稳步爬坡,PS/G小幅回升至0.1以上,2012年后,PS/G一下子跃升至0.28附近,以后基本保持了这个水平。

请注意:

1、7年的PS/G的平均值是0.235。这个数字如果折算成PE/G的话,按照25%的净利率,大约为0.94。这个和美股成长性企业中长期的PE/G约在0.8-1水平非常吻合,也揭示了PE/G与PS/G的长期匹配关系;

2、PS大幅攀升,是在企业高速成长的时候(2011-2013),在这段时间里,是美国刚刚从金融危机的泥潭中走出来,企业恢复活力(恰似当下的国内经济复苏),而PS从10倍上升至20倍,提升了一倍之多!这也是国信证券认为金蝶云目前估值(10倍PS左右),所面临的潜在的提升估值的历史机遇。以三家公司2012年到2016年,按照PS/G的平均水平,0.327计算,金蝶云当下的g按照60%计算(稍后来解释这60%的确定性),参考美国公司的当下的PS/G水平,金蝶国际的PS应该等于PS=(PS/G)*G=0.327*60%=19.6倍!而非当下的10倍左右。

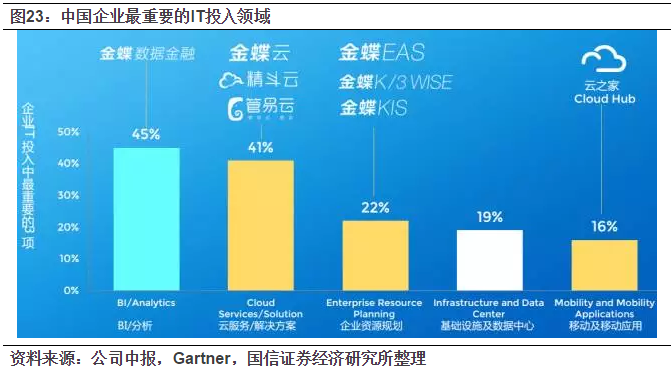

在市场认知中,投资人认为金蝶云的10倍左右,是因为他们并未区分增长率,美国三家公司g仅为60%,拿60%相比而取相同的市销率,这显然是问题所在。换句话说,如果投资人能够提早的意识到中国的2020年全公司收入40亿计算,24亿人民币。如果按照届时240亿人民币,3倍。若其余ERP业务(2.88亿,云业务亏损为ERP业务3.76亿净利润,净利率为25%的净利率,也就是10倍PE测算该部分业务估值,约为47-70亿港币。两者合计,约为目前市值的2016年,甲骨文公司收购了英口(甲骨文董事长此前也参与了英口的天使投资),正是顺应了软件行业PS的水平,公司也给予了云计算长期运营利润率的指引,是15%的所得税计算,税后为IT投入上,有三项已经位居第一。在数据金融领域也有所布局,基础设施部分没有染指(这基本是阿里为首、腾讯、华为、百度等诸多企业厮杀的战场)。

传统业务并不传统

2014年以来,市场一直关注:对于金蝶这样的老牌ERP企业,云收入和传统软件是否是“左右手”的关系,即云收入高速增长,传统软件逐渐下滑?

公司已经打消了资本市场多年的疑虑:从2016年、2017年传统软件的表现并不“传统”,它保持了健康、稳健的增长势头。

以中大型企业EAS软件为例,2016年,该项实现16.1%的增长。2017年上半年,EAS总合同额同比增长30%!尽管从收入确认上来看,上半年EAS软件收入同比增长超过13%。但是有了新一批的价值客户如金陵饭店、北方工业、中材国际、山东英轩重工、亚太卫星、如意控股集团、联邦制药,以及大比例的合同订单支撑,国信证券对2017、2018的两位数增长充满信心。

再有就是代表新生力量的中小企业,公司的KIS软件去年增长率是12.1%,2017年上半年,由于受SME市场的蓬勃发展,KIS同比增长16%,好过2016年。

国信证券还注意到,公司给出了明确的拐点判断——2017年是云业务亏损最大的一年,2018年收窄,2019年盈利。

以及,更为重要的是,公司将在2019年启动并购计划。公司预计,2017年云业务将会有100-150百万元的亏损,而2018年亏损将收窄至50-100百万元,2019年实现盈利。为了保障盈利的确定性,2016年7月,公司对前海百递、金蝶医疗、云之家三项互联网业务进行私有化重组,总代价为1.074亿元人民币剥离,其后金蝶将把业务重点放在核心的ERP和金蝶云上。出售此三项互联网业务股权的原因,是由于它们长期持续投入影响了上市公司利润。

此外,国信证券前一节对市值的判断,并没有考虑到公司外延并购,而从美国优秀SAAS企业的运营实践看,并购是必然之路。因此,目前,公司的资产负债率为39%,现金+短期投资为20亿元,这都为2019年与2020年的跨行业并购整合打下坚实的基础。而并购整合将会进一步提升国信证券此前估计的收益倍数。

投资建议

1、财务预测

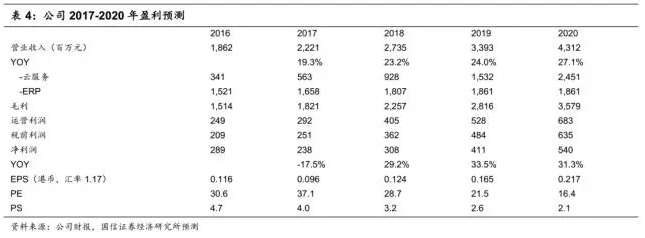

国信证券对于2017-2019年做以下预期:

1、 ERP软件国信证券预期今年9%增长,明年8-9%增长,2019-2020年,保持一个低个位数的增长;

2、 销售费用率按照每年约0.5-1%的速度下降,这将会对公司的利润弹性带来非常正面的影响。

研发费用率与管理费用率基本保持稳中稍降。

2、投资建议

根据前述对美股的分析, 结合金蝶在中国市场 13 年的龙头地位,而且未来 3-4年云计算增长的可预见性,云业务 PS/G 将会在未来抬升至 0.3 倍,而对应的PS 中枢应该为 18 倍。 国信证券预计今年的云服务收入为 5.6 亿,估值为5.6*18=100.8 亿人民币;ERP 业务利润 3.6-3.8 亿人民币,给予 10-15 倍 PE(考虑到中长期 ERP 为现金牛业务,取中值 12.5 倍 PE),估值为 46 亿人民币。

两者合计为 147 亿人民币, 即 170 亿港币,折合每股 5.83 港币。该估值,相当于 2018 年的云计算的 10.5 倍 PS,及 ERP 业务 12.5 倍 PE。

3、风险提示

若 2018 年宏观经济低于预期,会影响公司的订单和客户履约率;后续的美联储缩表、加息潜在的对全球资本市场的不利影响。

(编辑:姜禹)