智通财经APP获悉,中泰证券发布研究报告称,当前位置A股的机会大于风险。展望五月市场,稳增长的演绎或将步入新阶段,配置方向上建议更加注重上市公司的成长性,对于绝对收益资金而言,很多优质公司目前的估值已经兼具胜率与赔率。自上而下,结合各个行业月度组合,2022年中泰证券5月金股推荐如下:爱尔眼科(300015.SZ)、安井食品(603345.SH)、中国中免(601888.SH)、吉比特(603444.SH)、扬杰科技(300373.SZ)、瑞可达(688800.SH)、中闽能源(600163.SH)、浦东金桥(600639.SH)、东方雨虹(002271.SZ)、海目星(688559.SH)和消费50ETF。

5月配置观点:稳增长的演绎或将步入新阶段

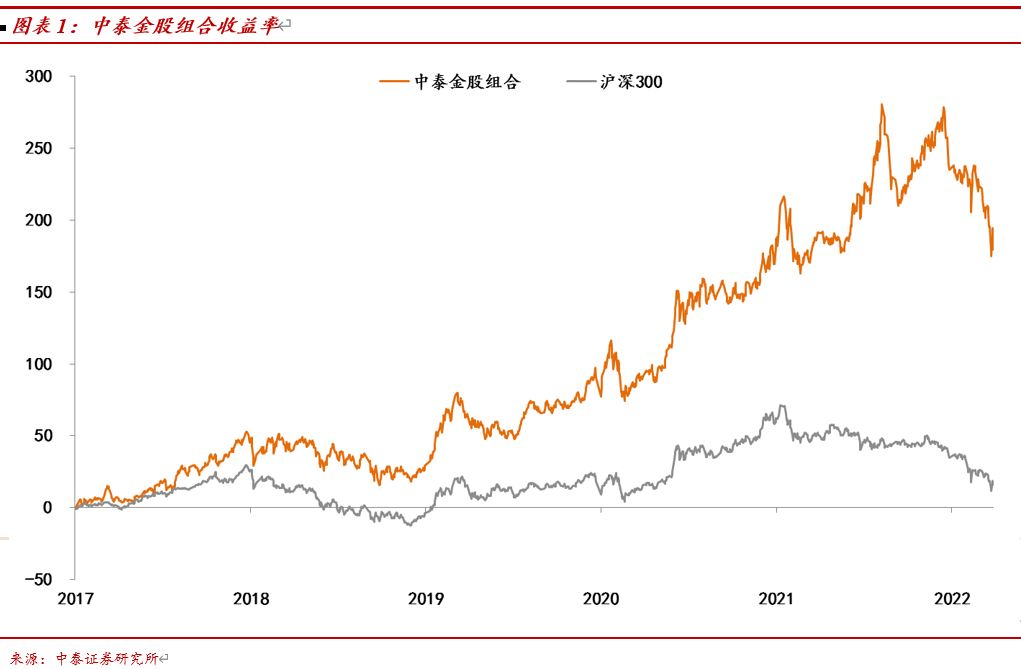

回顾:中泰4月观点是否极泰来,认为尽管压制市场上行的基本面因素短期难以消除,但这也进一步强化了政策稳增长的预期,宏观线索上,前期可以围绕房地产+通胀+医药的组合布局,后期以电子、军工、新能源为代表的超跌成长或将占优,目前来看,市场对稳增长的演绎或将步入新阶段。指数层面,4月市场普遍大跌,全市场涨跌幅中位数是-16.7%,上证50和中证100相对抗跌,创业板和中证1000跌幅居前。行业层面,食品饮料和消费者服务收涨,其余均收跌,计算机、电力设备及新能源、传媒、轻工、机械等板块跌幅居前。我们4月金股组合下跌8.72%,中泰金股组合自2017年2月成立以来,累计组合收益194.5%,相对沪深300的超额收益为175.9%,4月金股组合中表现较好的有万科A(+1.20%)(000002.SZ)、美的集团(+0.16%)(000333.SZ)、苏垦农发(-0.50%)(601952.SH)等。

当前位置A股的机会大于风险。海外来看,市场主要聚焦美联储缩表,分歧主要集中在两点,一是美联储行动落后于收益率曲线,通胀压力下加息缩表态度可能会日益强硬,市场预期到年底美联储政策利率会到2.25%附近,二是货币政策边际收紧与高通胀已经开始抑制需求,GDP增速预期下修的风险可能会减缓美联储紧缩力度。对于权益市场而言,年初以来一直在反映这一格局,利率持续上行压制市场整体估值,市场风格价值领先成长,但两者估值与盈利的匹配程度逐渐收敛,在美债收益率没有真正确认见顶之前,这一局面可能仍会延续,随着利率上行动能放缓以及通胀压力逐步缓解,成长风格可能会逐步占优。国内来看,市场主要聚焦疫情与稳增长政策变化,政治局会议后,互联网平台与房地产政策转变,以及复工复产预期提振了市场风险偏好,市场整体估值对绝对收益资金愈发有吸引力,我们认为当前位置A股的机会大于风险。

稳增长的演绎或将步入新阶段。近期市场主要方向可以分为三类:一季报业绩高增长、稳增长博弈与超跌反弹。白酒与煤炭等板块整体一季度业绩保持较高的增速,近期超额收益明显,但随着一季报陆续披露完毕,业绩受益股后续走势或有分化,国务院发布关于进一步释放消费潜力促进消费持续恢复的意见,短期资金对大消费板块的认可度可能更高;稳增长方向来看,管理层表示将出台更有力度的政策来稳定二季度GDP增速,强化了市场对于基建投资的预期,同时各地陆续在房地产需求端松绑,房地产行业困境反转的预期也进一步增加,但经历了较长时间与较大幅度的上涨之后,这个方向的博弈特征渐浓;超跌反弹方向主要围绕机构重仓的新能源、半导体和军工等赛道板块,赛道股内部分化明显,宁德时代一季度业绩不及预期可能再次对市场风险偏好回暖形成阻碍,但我们更倾向这是一次意外冲击,在公司经营没有出现大问题的前提下,最终对市场的冲击应该是可控的。展望五月市场,稳增长的演绎或将步入新阶段,配置方向上建议更加注重上市公司的成长性,对于绝对收益资金而言,很多优质公司目前的估值已经兼具胜率与赔率。