摘要

宏观背景:当前消费和地产需求偏弱,基建成为稳增长的重要抓手。2022年开年以来国内经济增长面临较大压力,地产需求仍弱,1-2月克尔瑞百强房企销售面积累计同比下降超40%,国内疫情反复拖累消费复苏。在此背景下,具有较强逆周期属性的基建投资将成为稳增长、扩内需的重要抓手,中央会议、国家发改委等多次强调要“适度超前开展基础设施投资”;与此同时,2021年财政后置及2022年财政前置为基建投资提前发力提供更多资金支持,2021年11月-2022年1月期间新增专项债发行额同比多增1.1万亿元。“两会”召开在即,更多加码基建的政策部署值得期待。

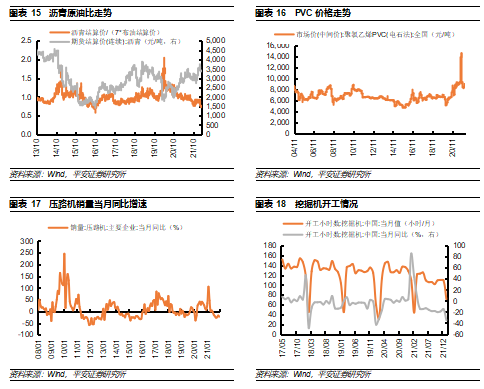

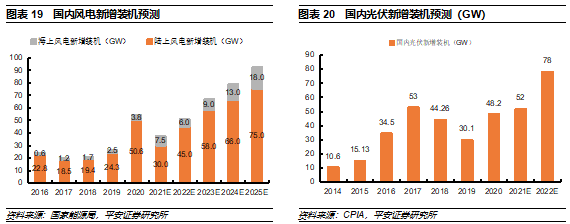

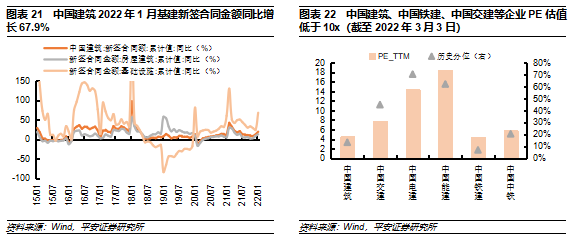

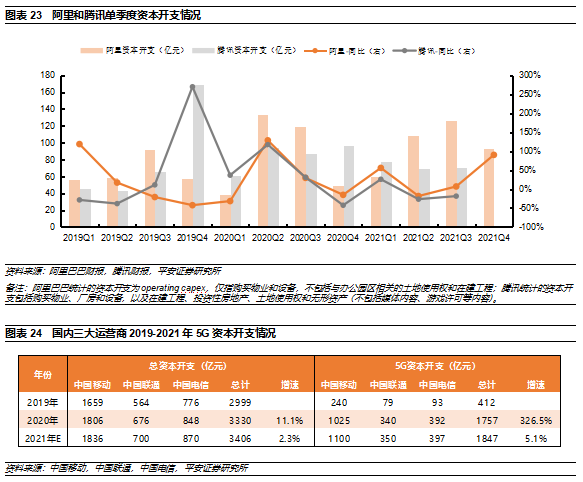

产业景气:政策加大布局统筹新老基建。从政策基调来看,在统筹稳增长和高质量发展的过程中,传统基建和新基建均将迎来加码布局。从产业数据来看,目前传统基建施工仍有待发力,新基建全年需求相对旺盛。具体来看:一是沥青原油比、水泥价格、挖掘机开工时长同比等一系列指高频指标均在低位徘徊,既有冬季和春节假期的影响,也有另一大终端需求房地产行业景气下行的拖累;二是新能源装机需求维持快速增长,预计2022年风电和光伏新增装机量分别同比增长36%和50%;三是能源消费电气化驱动用电需求长期持续增加,定价机制改革助力电价温和上涨,电力供应商业绩有望受益,2021年7月以来各省陆续调整分时定价机制,高峰电价在平段电价基础上平均上浮50%左右;四是信息新基建2022年有望维持投资高峰,“东数西算”工程正式启动以及下游互联网云服务商资本开支增速回暖有望带动上游数据中心建设提速,阿里巴巴2021年四季度资本开支同比增速升至90%。

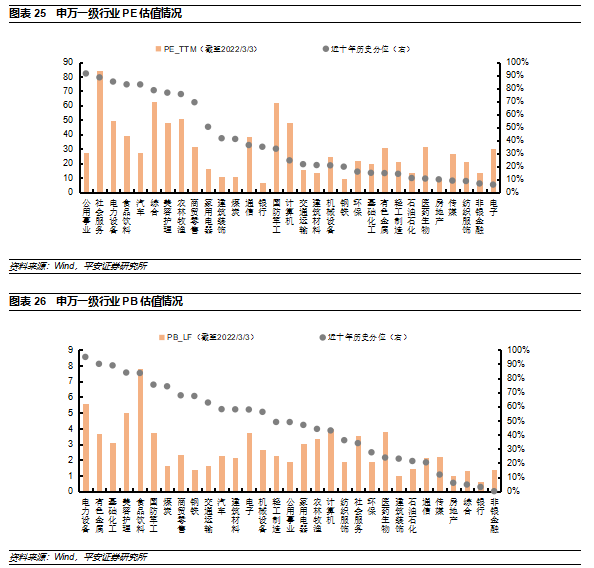

市场估值:建筑商估值相对不高,成长型新基建估值回落至中枢附近。具体来看:一是电力基建和运营相关的企业估值相对不低,申万电力行业PE估值为28.4x,处于历史90%以上分位(近十年,下同),PB估值为1.9x;中国电建、中国能建的PE估值分别为14x和19x,处于历史60%-70%分位。二是新能源板块估值回落至历史中枢附近,申万光伏设备和风电设备行业PE估值分别为53x和28x,处于历史50%-60%分位;中信储能产业指数PE估值为85x,处于历史40%分位左右。三是信息新基建概念估值相对较低,通信设备行业和Wind东数西算概念PE估值在历史20%-30%分位附近。四是建筑建材行业估值相对不高,建筑装饰、建筑材料行业PE估值分别为11x和14x,分别处于历史40%和20%分位附近,中国建筑、中国铁建PE估值不足5x,中国交建PE估值约8x。

投资展望:建议关注电力能源新基建、信息新基建和建筑板块三条主线。结合产业景气和估值水平综合判断,我们建议重点关注受益于基建发力的三条主线:一是新型电力系统建设主线,电力运营商业绩有望改善,风电、光伏、储能等新能源相关的耗材和设备生产厂商盈利增速有望进一步提升;二是工程建筑商估值修复主线,基建订单增加予以盈利能力稳健的工程建筑企业更多向上支撑;三是信息新基建主线,数据中心建设提速有望打开上游设备、软件企业和中游服务商的向上空间。

风险提示:政策推进节奏及力度不及预期;经济下行超预期;新能源装机进度不及预期;数据中心建设节奏不及预期;疫情蔓延超预期。

当前国内地产需求仍弱,疫情反复继续阻碍消费复苏,基建发力成为稳增长、扩内需的重要抓手。本篇报告将详细梳理传统基建和新基建的产业链和景气跟踪指标,综合产业景气和市场估值水平,讨论具体有哪些行业将受益于本轮基建发力可能在A股市场上有超额表现。

一、背景:消费、地产偏弱,基建是稳增长的重要抓手

2022年国内经济面临较大下行压力,一季度可能仍将继续惯性下滑;但与此同时,近期宏观调控政策、房地产政策与“双碳”政策均已释放出不同程度的维稳信号,经济有望在一季度见底之后逐步修复。2021年12月召开的中央经济工作会议明确我国经济发展面临需求收缩、供给冲击、预期转弱三重压力,2022年经济工作要稳字当头、稳中求进,政策发力适当靠前。

全年经济增长压力主要源于出口放缓、消费偏弱和房地产景气下行。从外需看,海外发达经济体复苏最快的阶段已经过去,商品消费需求将逐步转为服务需求,且中国出口份额的提升空间也已经有限,出口增速将可预见地逐步放缓。从内需看,一方面,近两年消费复苏不及预期,疫情反复在制约居民服务性消费的同时,也通过影响居民收入压制了消费意愿,导致商品消费和服务消费的全面走弱,进而导致由消费驱动的整体宏观经济面临较大的增长压力。另一方面,房地产投资将不可避免地下滑,过去一年房地产调控与地产金融政策持续收紧,导致部分房企出现流动性危机,房地产开发投资、销售、新开工等数据已呈现全面下滑,商品房销售2022年大概率负增长,并将拖累房地产投资的增长。目前高频数据显示地产需求仍未触底反弹,2022年1-2月克尔瑞百强房企销售额和销售面积累计同比增速分别为-43.4%和-43.6%。

我们认为,在出口放缓、国内消费偏弱的背景下,稳增长扩内需政策需聚焦加大投资力度、适度靠前开展基建投资。与房地产投资、制造业投资具有显著的顺周期性不同,长期来看,基建投资的逆周期属性较强,例如,在2009年1-12月、2012年4月-2013年3月、2018年9月-2019年3月等阶段,均呈现GDP现价累计同比增速下行但基建投资累计同比增速上行的特征。站在当前经济下行压力较大的阶段,加码基建投资将成为稳投资的核心落脚点。一方面,无论是中央高层会议,还是发改委或各级政府的工作部署,均多次提及要“适度超前开展基础设施投资”;另一方面,2021年财政后置及2022年财政前置为基建投资提前发力提供更多资金支持,据财政部统计,2021年11月、12月和2022年1月新增地方政府专项债发行规模分别为5761亿、1011亿和4844亿元,分别同比多增5761亿、458.1亿和4844亿元。

2019年以来,新基建的战略高度逐渐提升,基建投资兼顾传统的铁公机建设和信息+融合+创新型新基建项目。在过去快速城镇化的过程中,基础设施建设主要集中在铁路、公路、机场等交通基础设施建设,而在2019年以来,随着中国逐渐进入新发展阶段,对有助于提升长期生产率的新型基础设施建设的重视度显著抬升。其中,2018年12月召开的中央经济工作会议首次提及新型基础设施建设,强调要“加强人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板”。

2020年4月20日,国家发改委首次就“新基建”概念和内涵作出正式的解释,具体包括三方面:一是信息基础设施,如以5G、物联网、工业互联网、卫星互联网为代表的通信网络基础设施,以人工智能、云计算、区块链等为代表的新技术基础设施,以数据中心、智能计算中心为代表的算力基础设施等;二是融合基础设施,深度应用互联网、大数据、人工智能等技术,支撑传统基础设施转型升级,进而形成的融合基础设施,如智能交通基础设施、智慧能源基础设施等;三是创新基础设施,主要指支撑科学研究、技术开发、产品研制的具有公益属性的基础设施,比如,重大科技基础设施、科教基础设施、产业技术创新基础设施等。

此后,在2020年5月22日,《2020年政府工作报告》则提出要重点支持“两新一重”建设,即新型基础设施建设,新型城镇化建设,交通、水利等重大工程建设。而在2021年发布的《“十四五”规划和2035年远景目标》全文中提出,要“统筹推进传统基础设施和新型基础设施建设,打造系统完备、高效实用、智能绿色、安全可靠的现代化基础设施体系”。

二、回顾:拆解新老基建产业图谱,复盘5轮基建发力行情

通常来说,基建项目分为传统基建和新基建两大类,其中,传统基建主要包括交通、水利、建筑类项目,投资景气可跟踪上游工业品原材料商品价格和库存、中游工程服务商订单和开工情况等指标;新基建包括信息基础设施建设、能源基础设施建设等,5G、数据中心等信息基建投资景气可通过大型服务商的资本开支增长情况跟踪,电网升级、新能源装机、特高压建设、充电桩建设等能源相关基建投资可通过国家投资规划和企业订单调研等情况进行跟踪。

2.1 产业跟踪:拆解传统基建、信息基建、能源基建产业链

从近期地方政府新增专项债的募集资金投向来看,基建投资加码统筹推进传统基建和新基建,项目涵盖网络类基建、建筑类基建、民生类基建等。具体来看:一是网络类基建,如交通网络、物流网络、信息网络、能源网络等;其中,交通类基建包括高速公路、高铁、城际铁路、机场等交通基础设施,物流类网络包括城乡冷链物流基础设施等,信息网络包括5G、数据中心等项目,能源类基建包括电网升级、新能源装机、特高压建设、充电桩建设等项目。二是建筑类基建,如产业园区基础设施、保障性安居工程等,产业链与房地产产业链更为接近。三是民生类基建,包括市政建设、社会事业、城乡发展、农林水利、生态环保等。我们将对几类重点项目进行产业链拆解。

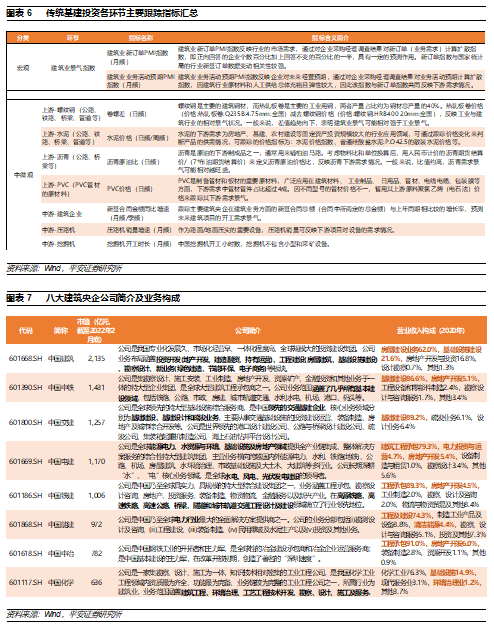

第一,交通、水利、建筑类等传统基建项目景气可跟踪上游工业品原材料商品价格和库存、中游工程服务商订单和开工情况等指标。首先,从宏观视角看,衡量建筑业景气可以辅助判断基建地产投资的景气度,可跟踪的指标包括建筑业新订单PMI指数、建筑业业务活动预期PMI指数。其次,从中微观视角看,上游耗材和中游建筑企业的相关量价指标同样可以辅助判断下游基建地产投资的景气度。其中,在上游环节中,主要耗材为螺纹钢、沥青、水泥、管材、防水材料等,为判断基建地产等项目的需求景气,可跟踪的商品指标包括热卷-螺纹价差、沥青原油比、水泥价格等;在中游环节中,主要施工方为以八大建筑央企为代表的工程服务提供商,可跟踪的指标包括企业新增订单增速、压路机销量增速、挖掘机开工时长等。

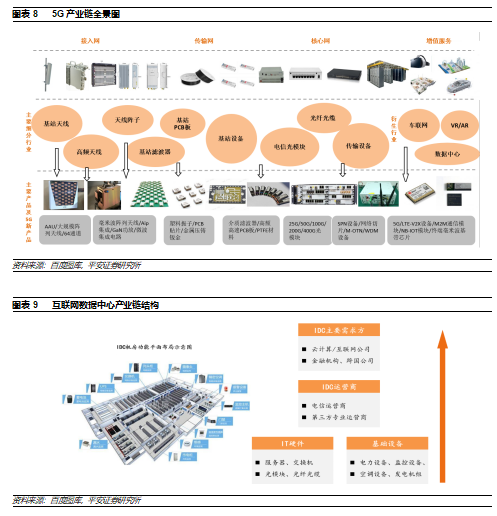

第二,信息新基建重点关注5G网络、物联网、数据中心等基础设施建设,相关设备商、零部件企业的业绩增长有望受益。“数据”作为第五类生产要素在提高社会生产和运行效率方面发挥着重要作用,数字经济有望成为驱动我国乃至全球经济发展的重要新动能,而数字产业化和产业数字化的发展离不开信息新型基础设施建设。

一方面,通信网络是大数据、云计算等技术应用的前提,也是建立其他数字基础设施的前提,因此加快5G通信布局是数字基础设施中的重中之重。网络建设耗用的产品包括5G电信光模块、光纤光缆、基站天线、物联网模组等,目前国内设备商在5G专利领域积累位居全球前列。国内来看,中国移动、中国联通、中国电信等三大运营商的5G资本开支预算在很大程度上决定当年全国范围内5G建设投资增速。

另一方面,数据中心是大数据和云计算的基础,2022年“东数西算”工程正式启动将加快数据中心建设投资的进程。具体来看,互联网数据中心产业链以IDC服务为中心,向上通过网络建设延伸至IT基础设施,向下通过云计算连接终端客户。其中,产业链最上游为IT硬件和基础设施,IT硬件分为计算设备(IT)和通信设备(CT),IT设备主要为服务器,CT设备包括交换机、路由器等网络设备和光模块(光模块是核心部件),这些构成了算力与网络传输的基础;基础设施分为电力设备、监控设备、空调设备和发电机组,主要为IT硬件提供稳定电力供应和适宜的温度环境。产业链核心环节是IDC运营服务,狭义的IDC运营商指为下游客户提供机房托管及增值服务,参与者只有电信运营商和第三方IDC运营商两类,广义的IDC运营商还包括云厂商自建自用IDC机房。产业链最下游是云计算服务,云计算服务商采购ICT设备托管在IDC运营商的机房,通过虚拟化技术实现IT基础设施云化,提供IaaS、PaaS、SaaS三个层级的产品给终端客户选择。国内来看,可通过以阿里巴巴、腾讯等国内大型云服务商的资本开支增速来跟踪IDC投资景气。

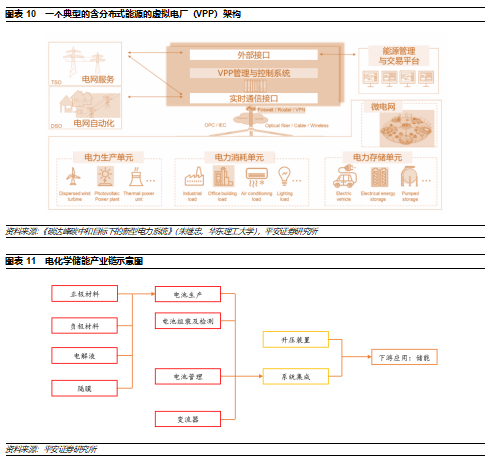

第三,能源新基建重点关注顺应清洁化、智能化趋势的新型电力系统建设,包括风电/光伏产品制造、储能体系建设、充电桩建设、电力运营等环节。为实现高比例可再生能源和“碳达峰、碳中和”目标,满足分布式清洁能源并网、多元负荷用电的需要,促进终端能源消费节能提效,构建以新能源为主体的新型电力系统是重要抓手,以下几个环节的转型布局加速有望带动企业业绩提升。一是在电源侧,提高新能源发电占比,推进风电、光伏装机,开发优质水电,相关产品需求规模将持续增长;二是在电网侧,加强远距离输电通道建设,推动能有效满足清洁能源并网、多元负荷用电需要的电网建设,特高压建设有望提速;三是在储能侧,发展电化学储能、氢储能等新型储能技术是构建新型电力系统的重要基础,对储能电池、变流器的产品的需求有望迎来爆发式增长;四是在负荷侧,推动交通电气化发展所需的充电站、充电桩等配套基础设施建设,发展“互联网+”智慧能源系统,相关的系统软件业务有望受益推广。

2.2 行情回顾:跟踪新增订单景气,弱消费时期基建行情更显著

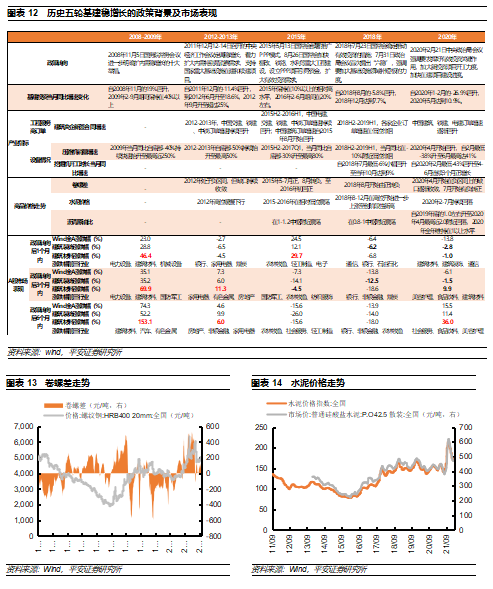

综合政策对于“稳增长”的表态和基建投资增速、房地产投资增速、GDP增速等指标,我们复盘了历史5轮基建发力稳增长阶段,分别是2008年11月-2009年、2012-2013年、2015年5月-2016年6月、2018年8月-2019年、2020年2-10月。整体来看,产业订单增速大致是领先一个季度或者同步的指标,商品价格中卷螺差和沥青原油比有一定指示作用但波动较大,而A股行业结构性行情的把握则更为复杂,需根据建筑建材行业的政策景气、盈利景气和与其他行业相比的相对强弱情况进行综合判断。具体如下:

第一,从政策明确转向稳增长后,建筑企业新签合同增速基本确认底部回升,A股市场开始博弈稳增长行情,银行、建材板块表现相对稳健。一方面,从产业跟踪指标来看,自政策明确转向后,工程服务商的新签合同额增速基本确认筑底,除了在基建投资增速回升幅度最小的2018年里企业订单增速在低位徘徊外,其他几轮中企业订单增速均有持续回升,当月同比增速最高平均回升至10%-20%以上;同时,压路机销量增速也基本确认触底回升,除了2018-2019年在-10%附近低位徘徊外,其他几轮均由负转正且最高回升至40%-50%左右。另一方面,从A股市场表现来看,在政策明确转向后的一个月内,A股往往博弈稳增长行情,银行、建材、周期、通信等行业涨跌幅在同期所有行业表现中相对领先。

第二,随着基建项目的开工落地,设备开工、商品价格等开工/施工景气指标阶段性回升,但水泥价格相关性并不显著。其中,从产业指标来看,挖掘机开工时长同比增速随着基建增速的抬升而升高,压路机销量增速也在持续回暖或者保持高位。而从商品走势来看,随着基建项目投资的持续回升,卷螺差的缺口同步收窄或由负转正,但波动较大;沥青原油比在2015年和2020年均维持在1以上水平,但在2018年沥青生产盈利面临一定压力;水泥价格走势受供给的影响相对更大,在2012-2013年、2015年、2020年三轮中的走势均相对偏弱,而在2018年错峰生产供给收缩下持续上涨并创阶段性新高。

第三,从A股市场行业表现来看,在消费偏弱的稳增长阶段,基建产业链的超额表现和持续性相对更强。结构上看,基建产业链在内需消费偏弱的阶段更具投资性价比,特别是在2008年后“四万亿”投资拉动基建投资持续高速增长、2020年疫情后消费场景受限而基建投资开工加码这两个阶段,建筑材料、电力设备、机械设备等基建产业链相关的行业排名所有行业涨幅前列,且在政策转向3-6个月后的中期阶段里仍有持续的超额表现。

三、展望:关注能源新基建、信息新基建、工程建筑商三条主线

本轮政策明确转向“稳增长”始于2021年12月6日中央政治局会议重提“六稳”、“六保”以及2021年12月8-10日中央经济工作会议重提“坚持以经济建设为中心”,在疫情反复、消费复苏乏力的背景下,市场对基建加码稳增长的预期日益强化。但在开年之后1-2月期间,在冬季和春节假期影响下,开工施工进展相对缓慢,叠加另一大终端需求房地产行业景气下行的拖累,压路机销量增速、挖掘机开工时长、沥青原油比、水泥价格等一系列指标仍在低位徘徊,市场对基建产业链仍在博弈政策预期但尚未有明确的项目落地推升业绩预期的纠结阶段。截至2022年3月3日,自2021年12月7日以来Wind全A累计下跌6.1%,煤炭、交通运输、社会服务、建筑装饰、农林牧渔行业领涨,同期涨幅分别为18.5%、8.0%、7.6%、7.6%和5.9%;银行和房地产行业也有正收益,同期分别上涨2.5%和4.5%。

展望全年,我们认为基建投资增速回升可以期待,在统筹稳增长和高质量发展的过程中,传统基建和新基建均将迎来加码布局。其中,传统基建投资规模更大,有望率先发力,带动基建投资增速回升;新基建更侧重于提高长期生产效率,聚焦以清洁能源为主体的电力基础设施建设和以数据中心为代表的信息基础设施建设。在A股市场中,具体关注以下三条主线:

一是关注新型电力系统建设主线,电力运营商、风电光伏相关的耗材和设备生产厂商的业绩均有望迎来进一步提升。一方面,电力运营商业绩增长有望持续改善,主要受益于用电需求的长期持续增加和近期电价市场化改革提高电价中枢,自2021年7月发改委印发《关于进一步完善分时电价机制的通知》以来,各省分时电价政策陆续落地,终端电价将迎来温和上涨。目前电力行业(申万二级行业)PE估值为28x,处于近十年99%分位;行业PB估值为1.9x,处于近十年79%分位附近。另一方面,新能源板块业绩有望持续高增,将进一步打开估值向上空间,具体来看:(1)风电方面,风电整机以及海上风电核心零部件的向上弹性更大。十四五期间国内风电市场步入供给创造需求的阶段,随着风机大型化推动成本下降和风电项目投资收益率的提升,2021年国内风机招标呈现明显放量,预计2021全年的招标量达到60GW及以上,同比实现翻倍增长;其中,海上风电具有不占用土地、靠近负荷中心等优点,随着成本的快速下降,海上风电逐步平价,有望成为风电行业需求增速相对较高的细分领域。(2)光伏方面,N型电池、组件、逆变器等环节的发展趋势相对占优。随着硅料供给的释放以及储备光伏项目的大量涌现,预计2022年国内装机需求约78GW,2023年同比增速也有望达到20%及以上,在需求快速增长的背景下,建议关注发展趋势明朗、竞争格局相对较好的细分产业,如大硅片、N型电池、跟踪支架渗透率的提升以及组件市场集中度的提升等。目前行业估值已回归至中枢水平,光伏设备和风电设备行业(申万二级行业)PE估值分别为53x和28x,分别处于近十年63%和50%分位左右。

二是关注工程服务商估值修复主线,基建订单增加予以盈利能力稳健的工程建筑企业更多向上支撑。一直以来,主流工程服务商的盈利能力比较平稳,中国建筑2020年ROE约为16%,中国铁建和中国中铁在10%左右,中国交建、中国电建和中国能建在7%左右,市场对企业的业绩预期更关注订单增速。随着基建投资的加码布局,大型建筑企业的新签订单增速有望进一步提升,目前中国建筑新签合同额增速已开始触底反弹,2022年1月中国建筑新签合同额同比增长19.4%,其中,基础设施和房屋建设的订单增速分别为67.9%和12.6%,分别高于去年同期7.7和7.9个百分点。另外,目前建筑行业整体估值不高,行业PE估值为11x,处于近十年41%分位附近,中国建筑、中国铁建、中国交建的PE估值不足10x。因此,综合订单景气和估值水平来看,我们建议关注建筑板块短期估值向上修复的机会。

三是关注信息新基建主线,数据中心建设提速有望打开上游设备、软件企业和中游服务商的向上空间。按照国务院《“十四五”数字经济发展规划》的要求,2025年数字经济核心产业对GDP的贡献率要从2020年7.8%上升至10%,数字经济要进入全面扩展期;在此背景下,2022年各省政府工作报告已经显著提升了数字经济的战略高度,江苏、山东等省政府工作报告首次新增“数字经济核心产业增加值占地区生产总值比重”指标。整体来看,2022年信息新基建仍有望实现投资高峰,虽然5G投资增速可能会放缓,但数据中心的合理布局建设有望提速,从2021年5月《全国一体化大数据中心协同创新体系算力枢纽实施方案》出台,到近期8个枢纽节点和10个集群全部批复完毕,意味着“东数西算”从顶层规划将走向落地。从估值水平来看,板块整体估值不高,目前通信、计算机行业的PE估值分别为38x和48x,分别处于近十年36%和24%分位;Wind东数西算概念指数的PE估值为50x,处于近十年22%分位附近。因此,综合产业景气和估值水平来看,我们认为具有政策高景气支持的信息新基建也值得重点关注。

风险提示:

1、政策推进节奏及力度不及预期,可能拖累基建相关产业和企业发展进程;

2、宏观经济下行超预期,上市公司企业盈利将相应遭受负面影响;

3、新能源装机进度不及预期,相关企业业绩订单增速和业绩预期可能受到拖累;

4、数据中心建设节奏不及预期,制约上游设备商和软件供应商业绩增长;

5、新冠病毒疫情蔓延超预期,社交场景限制拖累基建开工进程。

本文编选自平安研究微信公众号,分析师:魏伟、张亚婕、郝思婧,智通财经编辑:杨万林