摘 要

报告核心观点

本文聚焦ETF产品,因其足够分散且品类齐全,天然就是辅助资产配置研究观点落地的良好工具。但这需要自下而上“再认识”这一工具,我们尝试从申赎单出发,结合各成分股的价格、市值、行业、板块、估值等属性,加权汇总得出各ETF的整体特征。然后以我们近期对市场的基本观点为例,使用6个ETF构建了一个股债混合、兼顾价值+主题+成长等特征的组合。

中国ETF市场规模增长,股票ETF占主导地位

中国ETF市场近年来迎来规模和数量的大幅增长,市场总规模已经超1万亿。其中,股票ETF占据主导地位,总规模占比约为85%,宽基指数成分股覆盖面广泛、行业主题ETF细分赛道百花齐放,规模延续增长趋势。此外,债券ETF、QDII-ETF、商品ETF管理规模分别为240亿元、1122亿元和288亿元。从成交量角度看,投资者参与ETF交易活跃,全市场共有9只ETF日均成交额超过10亿元。由于ETF可以同时在一级市场上申购赎回和在二级市场上交易买卖,ETF的实时报价很少出现大幅度的折价溢价,显示出较好的流动性。

自下而上对A股ETF进行“成分核查”

底层资产为A股的ETF涵盖指数、行业、概念等相对较全,天然是资产配置的良好工具。我们从申赎单获取ETF底层资产构成,计算成分股权重,将风格、行业、估值等特征加权汇总,即得出ETF的特征。随后,我们进一步得到了三方面观察:1、各类ETF中,“茅、宁”相对偏贵,便宜的ETF可分为传统价值、估值消化与重定价三类,分别对应不同的操作思路;2、从ETF持仓集中度上看,部分ETF的概念板块特征集中,如创业板50ETF有接近50%成分为宁组合指数;3、A股ETF更集中于电子、大金融、医药、食饮、电气设备等赛道,可进一步研究ETF份额变化对相应板块的影响。

示例:使用ETF作为资产配置的基本工具

除A股ETF外,我国ETF市场中还有跨市场股票、转债、债券、商品等类别,可作为资产配置的基本工具。基于我们的判断,我国经济处于稳增长政策落地中+基本面回升前,但外部有俄乌冲突、美联储加息即将落地等潜在扰动制约风险偏好持续回暖,交易结构上股市多杀多烈度下降、资金回流、技术面支撑正待检验。使用银行ETF、证券ETF、云计算ETF、创成长、科创50ETF、国债ETF共6个品种,就可以构建一个股债配置、兼顾防守+主题+成长的配置组合,可用于后续的跟踪与落地细化,并在反思中增进对市场的理解,以更好地为资产配置实操提供参考。

风险提示:ETF相对标的指数有跟踪误差、部分ETF流动性较弱。

ETF天然是资产配置的良好工具

在资产配置研究中,我们不时会产生困惑,在试图表达宏观、中观驱动的配置逻辑时,似乎不容易找到合适的工具。但实际上,在我国的各资产类别中,ETF天然就是资产配置的良好工具:一方面其底层足够分散,我们可以少考虑微观逻辑,将主要精力放在宏观、中观逻辑的研判上,另一方面其品种足够丰富,涵盖A股、港股、美股、可转债、债券、商品等多种资产类别,我们可以表达对各种资产类别的观点。然而,我们对ETF的认识不能仅限于历史表现、名称等表层信息,需要更精细地“自下而上”再认识各ETF的特征,以求更好灵活地运用这一工具来实现我们的配置思路。

中国ETF市场概况

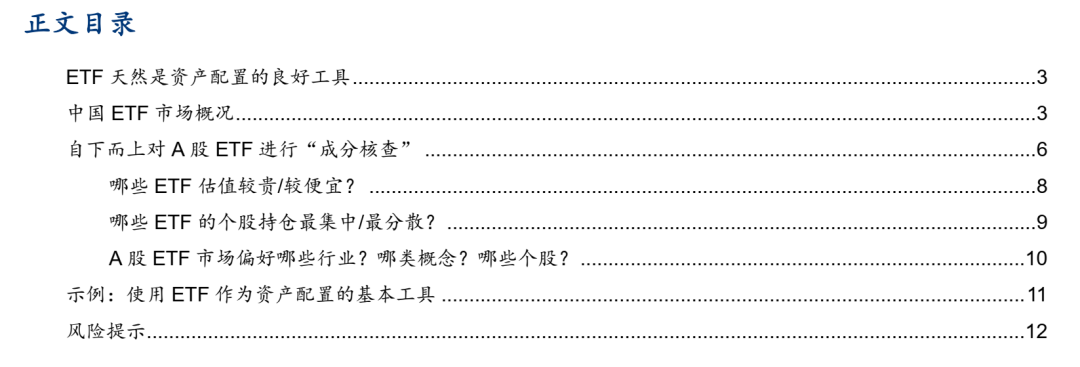

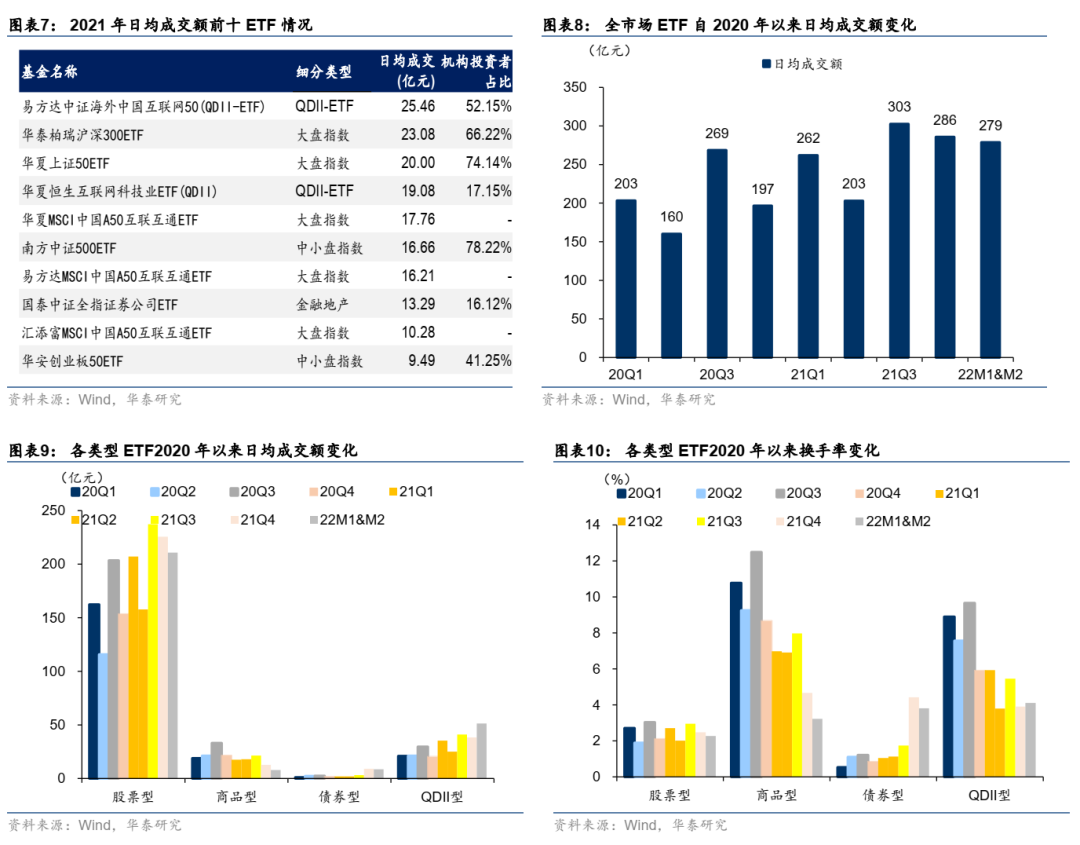

近年来,中国ETF市场规模和数量大幅增长,市场总规模已经超1万亿,其中股票ETF占据市场的主导地位。规模上看,截至2022年3月1日,全市场ETF合计管理规模11334.7亿元(如果加上货币型ETF,则有14249.4亿元),较2021年末增加69.1亿元。数量上看,ETF共计635只(如果加上货币型ETF,则有662只),较2021末增加21只。结构上看,全市场共有548只股票ETF,合计规模9687亿元,管理规模占比高达85%;债券ETF、QDII-ETF(含港股通ETF)和商品ETF数量分别为15只、57只和15只,合计管理规模分别为239.6亿元、1122.2亿元和288.2亿元。

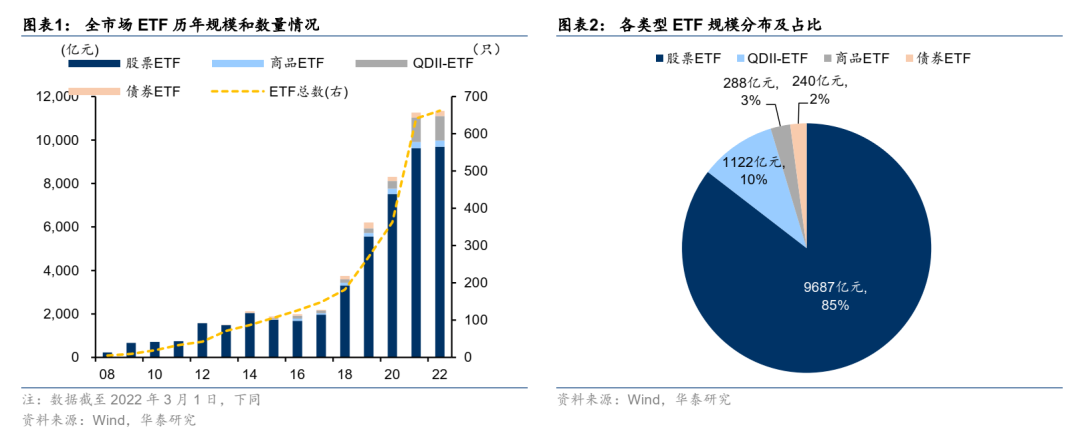

股票ETF以宽基指数ETF和行业主题ETF为主,在结构性行情的背景下股票ETF迎来快速增长。按跟踪指数分类,股票ETF可进一步分为宽基指数ETF、行业主题ETF、其他ETF。管理规模上,宽基指数ETF和行业主题ETF的规模分别为4739.8亿元和4818.3亿元,合计占比超过九成。产品数量上,宽基指数ETF和行业主题ETF的数量分别为148只和377只,占比27%和69%。宽基指数ETF和行业主题ETF规模延续增长势头,较2021年末分别增长7.4亿元、53.2亿元。

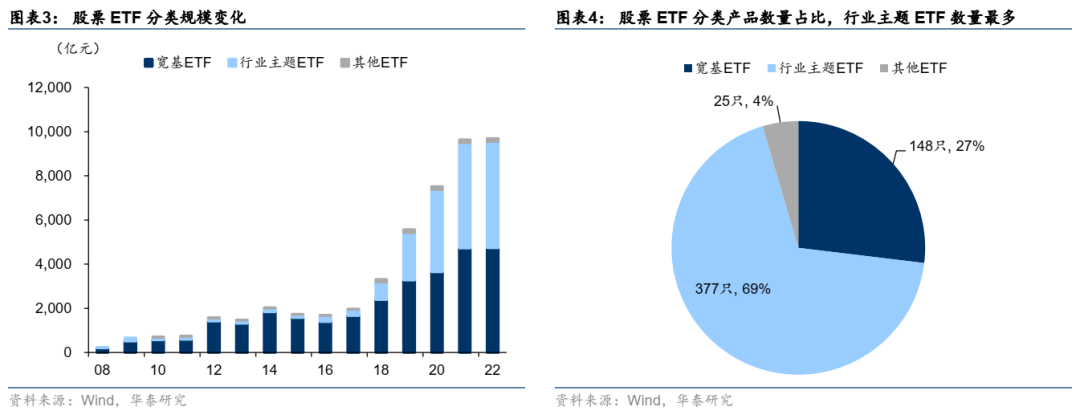

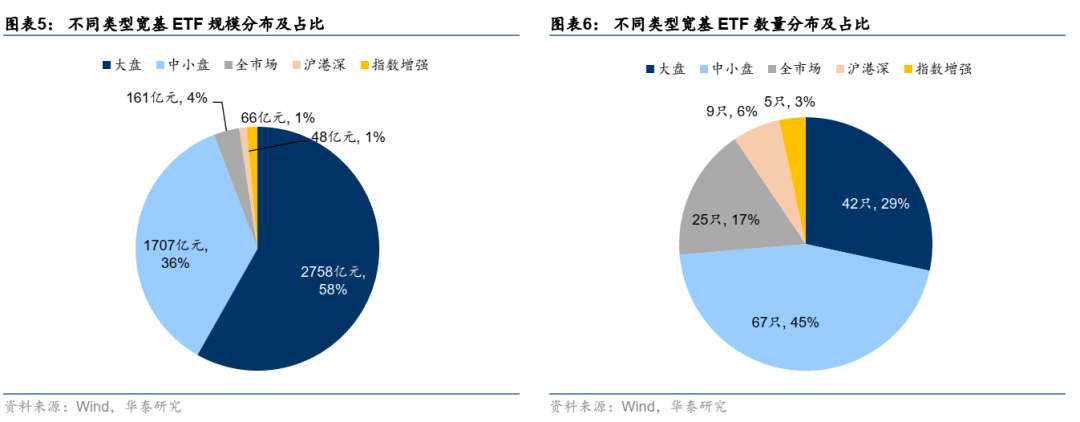

宽基指数ETF成分股覆盖面较广,主要跟踪上证50、沪深300、创业板等宽基指数。以上证50ETF、沪深300ETF为代表的跟踪大市值风格指数的基金规模大,42只基金合计规模达2758亿元,占比为58%;以中证500ETF、创业板ETF、科创50ETF为代表的跟踪中小市值风格指数的基金数量多,67只基金合计规模1707亿元;以中证800ETF、MSCI ETF为代表的全市场指数ETF, 25只存续基金合计规模161亿元,占比4%。除此之外,沪港深指数ETF及指数增强ETF两个2021年新增的创新细分类别的体量相对较小,合计规模均未超过100亿元。

2022年以来,A股市场成交活跃,投资者参与ETF交易的热情同样高涨。全市场共有9只ETF日均成交额超过10亿元。中概互联热度重燃,易方达中概互联ETF2022年日均成交额高达25.46亿元。创新产品MSCI A50 ETF备受交易型投资者的青睐,华夏A50ETF和易方达A50ETF、汇添富A50ETF自2022年以来日均成交额分别高达17.76亿元、16.21亿元、10.28亿元。南方中证500ETF、华夏上证50ETF备受机构投资者青睐,机构投资者占比均超70%。行业主题基金成交活跃度有所下滑,日均成交额排名前十ETF中,仅有国泰证券ETF和易方达中概互联ETF两只,芯片ETF、5G ETF等成交额较2020年均明显缩水。

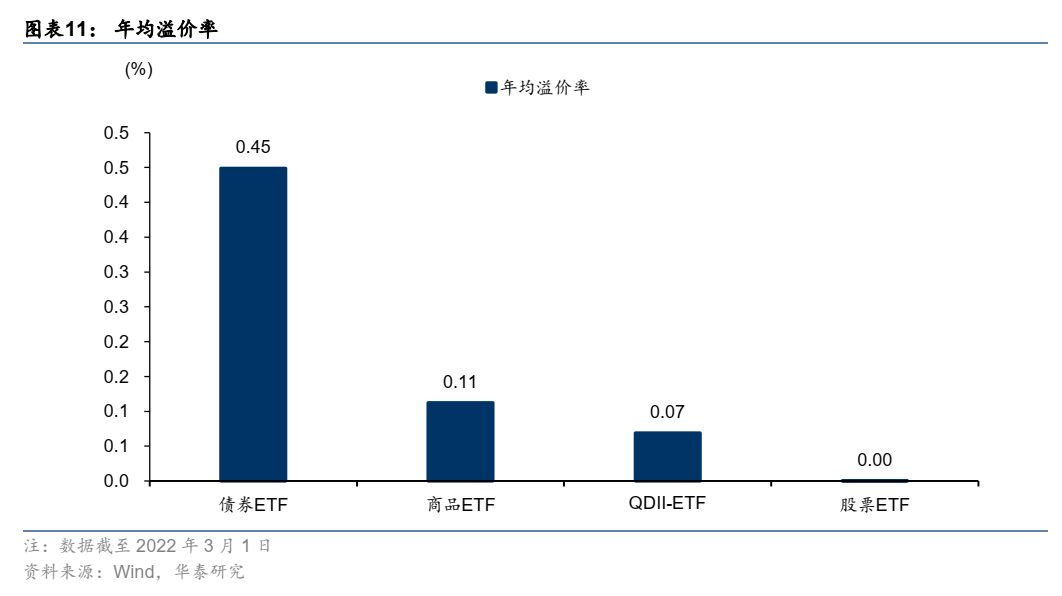

ETF既可以在一级市场上申购赎回,也可以在二级市场上进行交易。折溢价情况方面,股票ETF溢价率最低,债券ETF溢价率最高。相对于场外指数基金一天只有一个交易时点,ETF可以在交易时间进行连续交易。同时,由于跨市场套利的存在,ETF的实时报价很少出现大幅度的折价溢价。截至2022年3月1日,各种类ETF均无折价情况,其中债券ETF溢价率最高,为0.45%,其次是商品ETF和QDII-ETF,股票ETF溢价率接近于0。

自下而上对A股ETF进行“成分核查”

无论是只数还是资产规模,底层资产为A股的ETF(下简称A股ETF)都是我国ETF市场的最重要部分,且指数、行业、概念等相对较全,天然就是资产配置的良好工具。而自下而上对A股ETF进行“成分核查”,可以帮助我们更好地理解ETF的风格特征。我们在对ETF进行分析时往往会产生困惑:简称固然概括了ETF挂钩指数的一部分特征,但也只是一个侧面。对于一个使用ETF构建的组合,我们在概括组合持仓的市值风格、行业分布、概念成分等特征时,也存在一些难度。从底层穿透做自下而上的分析,看起来更具可行性。

因此,我们自下而上进行分析的基本方法是:

1、通过申购赎回清单获取全市场ETF的底层资产成分构成;

2、对于成分全为A股的ETF,按成分对应市价计算其权重;

3、按各成分所属的市值风格指数、行业指数、Wind概念板块指数等进行权重加总,得出ETF组合整体的特征。

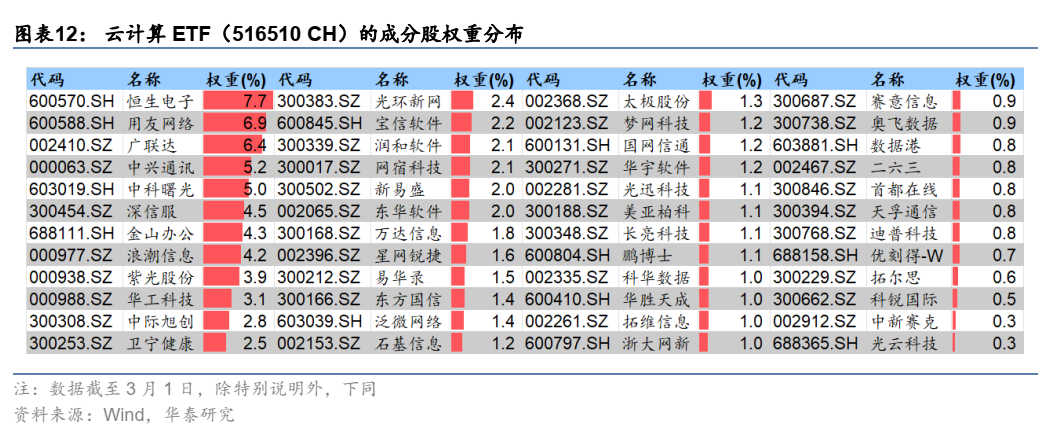

我们以云计算ETF(516510 CH)为例展示上述方法,经过前述1、2两步后,我们就得出了其成分及权重构成:

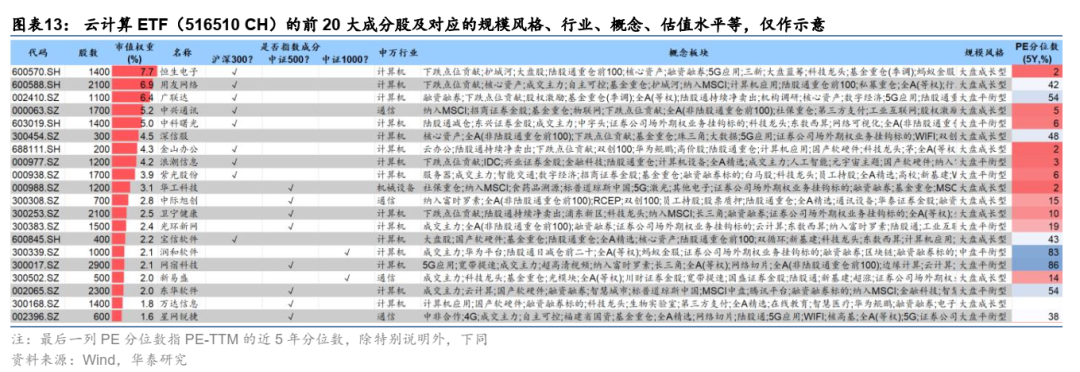

接下来,可以将各成分股与中证规模指数、所属申万行业、Wind概念等进行对应:

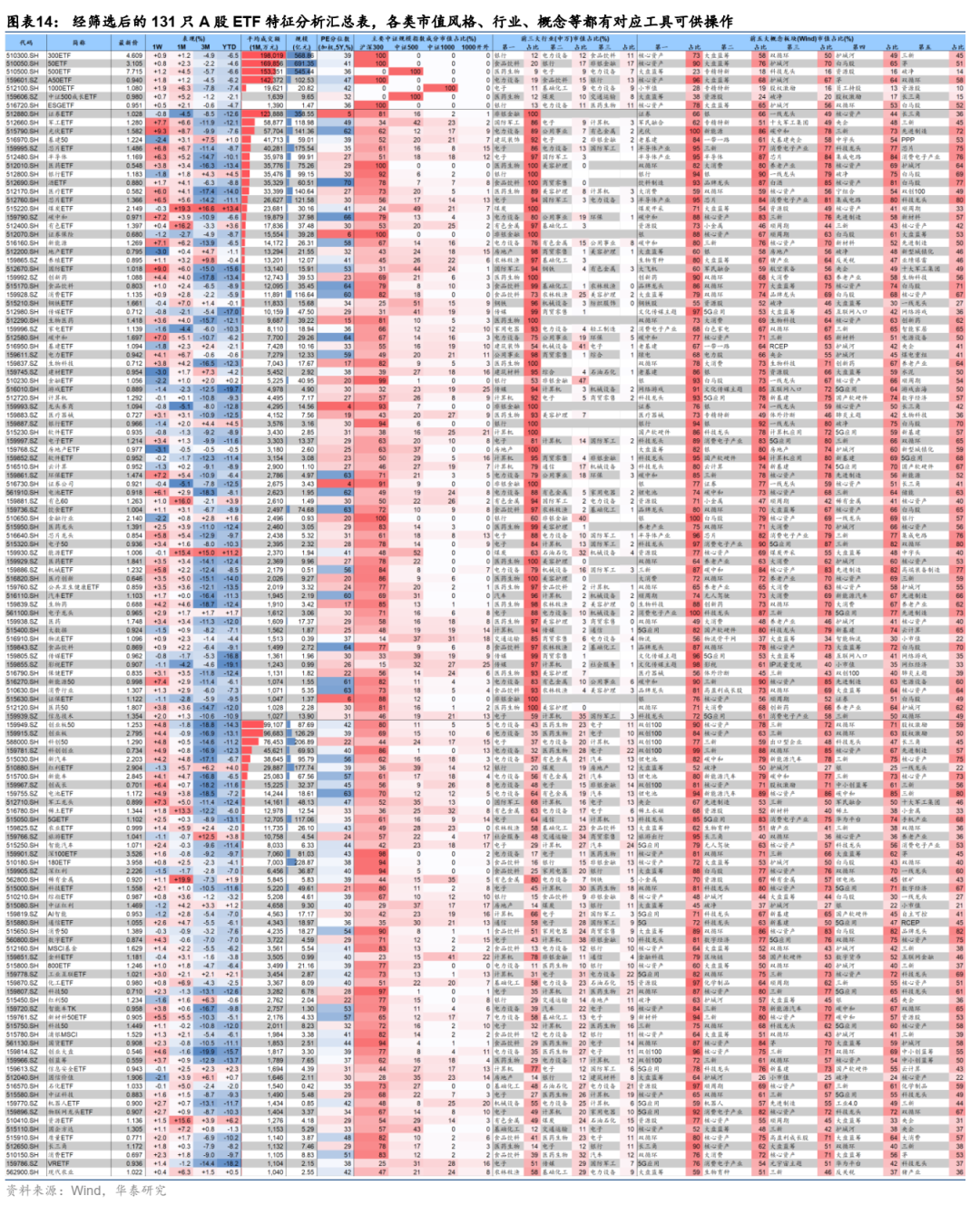

进一步可以按成分股权重对云计算ETF(516510CH)进行特征汇总,而对全部A股ETF进行前述分析,就可以得出各ETF的特征汇总表。而对于挂钩指数相同、代码不同的ETF(往往是因为基金公司不同),我们只保留其中日均成交额最大的一只,再剔除所有近一个月日均成交不足1000万元的ETF,最终得到131只ETF,可作为我们表达资产配置观点的基本工具,其特征汇总如下:

依托上表及相关计算过程,我们可以解答以下几个有意思的问题:

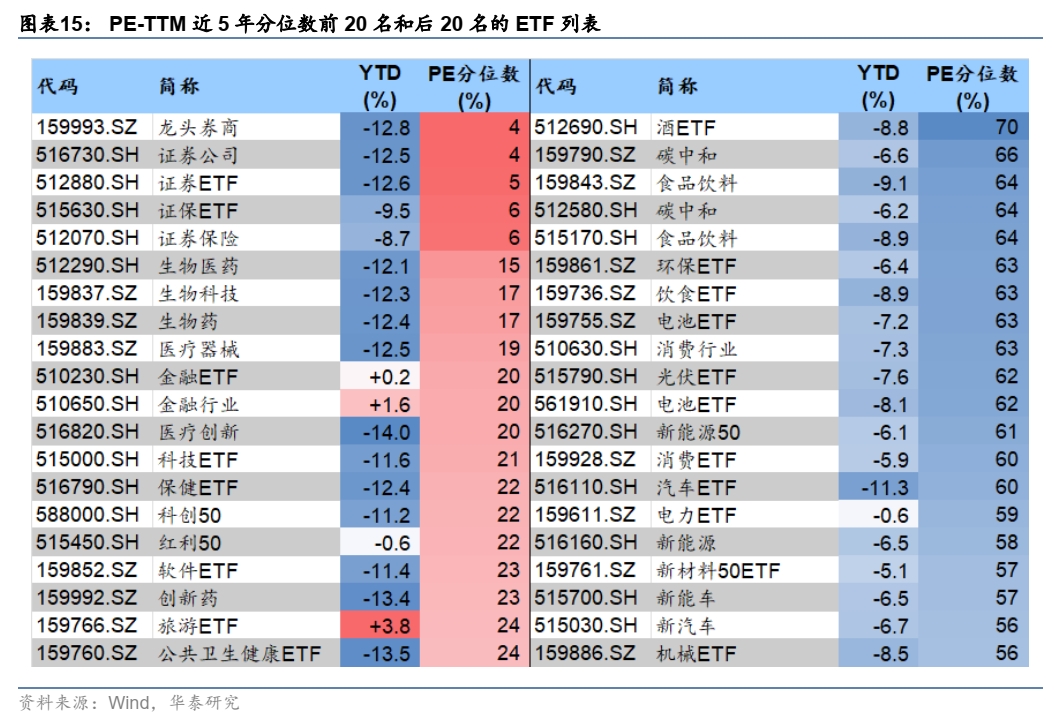

1、 以PE-TTM分位数衡量,哪些ETF估值较贵/较便宜?

2、 哪些ETF的个股持仓最集中/最分散?

3、 整个ETF市场偏好哪些行业?哪类概念?

哪些ETF估值较贵/较便宜?

估值是资产配置中重要思考方向,“买得便宜”始终是控制回撤、博取α的常规来源。当我们考虑将ETF作为资产配置的主要工具时,也不可避免要讨论其估值情况。我们采用成分股PE-TTM过去5年分位数直接市值加权的方式计算ETF的PE-TTM分位数,如下:

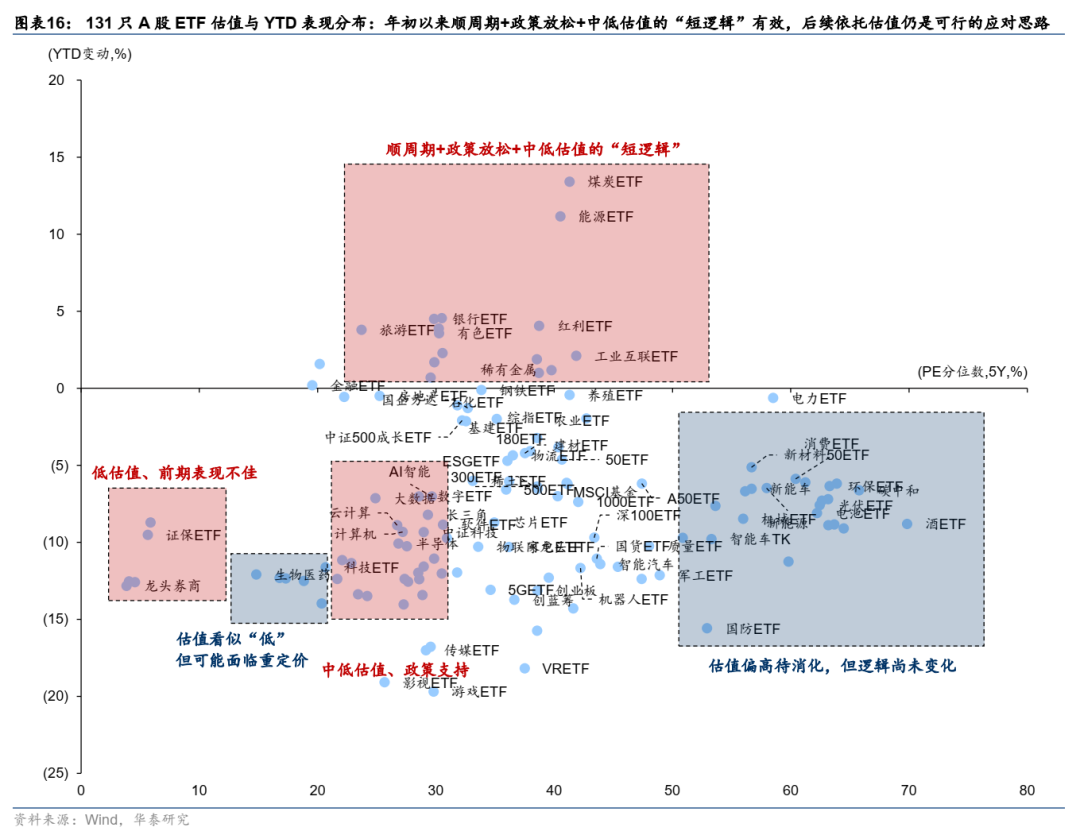

上表来看,前两年的“茅、宁”两条赛道仍然“偏贵”,“便宜”的ETF则可分为三类,分别对应防守、进攻与重定价。不难看出上图右侧“偏贵”的ETF基本可用“茅指数+宁组合”来概括,分别对应过去两年结构性行情较为突出的两条赛道,可能需要通过调整或者业绩确认来消化估值。而上图左侧“便宜”的ETF则大致可分为三类:一是传统价值板块(如券商);二是自高点明显回调但逻辑并未破坏的赛道(如芯片);三是同样回调明显但估值逻辑可能发生变化的赛道(如医药,背后是国内集采、美国制裁CXO等多方面原因)。那么应对方式也应有所区别:第一类以配置为主,重防御,这也是我们认为最近市场缺乏主线时需要把握的短逻辑;第二类需要观察政策和市场情绪等拐点择机进入,重进攻;第三类则需要谨慎对待PE分位数指标的有效性,如果长期估值逻辑和价值中枢发生变化,历史分位数就不能简单参考。

散点图可用于粗筛ETF性价比,作为进一步做资产配置决策的基本工具。将全部ETF的PE分位数和YTD表现绘制成散点图如下,纵向来看代表了年初以来各类ETF的表现,横向来看则部分反映了各类ETF的相对价值。从图中不难看出今年YTD表现较好的主要是顺周期和受益于政策放松的板块,反映的还是“短逻辑”,且以中低估值为主。而在表现相对较弱的ETF中,则分别可以对应前述偏防御的价值板块、政策支持的“长逻辑”赛道、估值待消化的“茅、宁”及估值逻辑可能已发生变化医药等,在做配置决策时应以不同的思路处理。

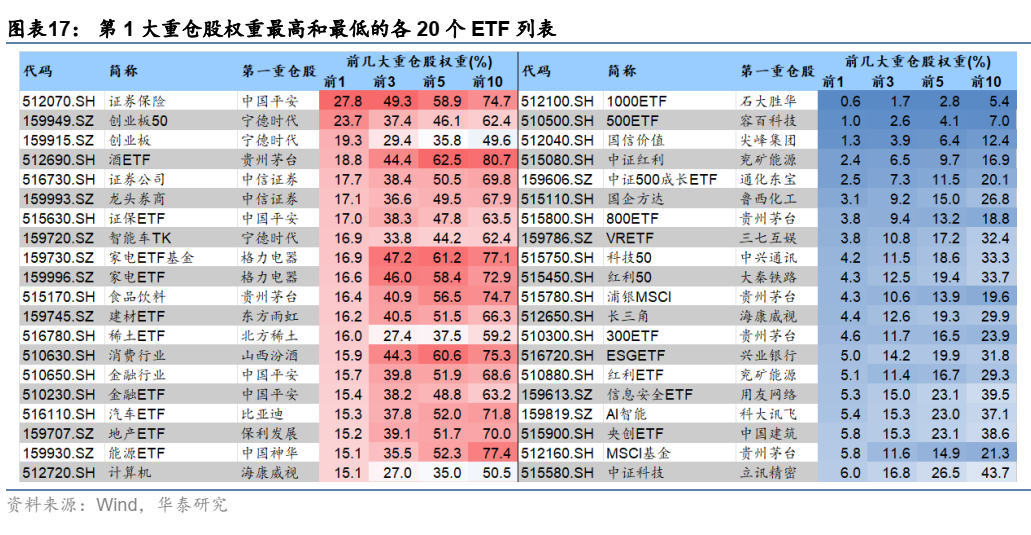

哪些ETF的个股持仓最集中/最分散?

ETF相比个股,天然具有分散化优势,但也产生了一个有意思的问题:不同ETF的分散化程度有何差异?哪些ETF的个股持仓最分散/最集中?前一类固然是便捷获取市场beta敞口的良好手段,后者也是我们了解ETF持仓特征的重要侧面。例如,由图表14我们不难发现对于创业板50ETF(159949 CH)而言,其成分股中有39%权重为电气设备行业,有接近50%为宁组合指数成分,进一步检查其持仓,可以发现宁德时代(300750 CH)占近1/4权重,换言之如果我们对宁组合相关股票有明确观点,该ETF就是优质的操作工具。

纵向比较各ETF的第一重仓股,可以发现非银、创业板、食饮、家电等主题为代表的ETF持仓更集中,第一重仓股的权重都在15%以上,证券保险(512070 CH)中的中国平安(000001 CH)和创业板50(159949 CH)中的宁德时代权重更是接近甚至超过1/4。而以中证1000和中证500等为代表的宽基指数ETF相对而言更分散,第一重仓股的权重都在1%及以下,在主题/行业指数中,红利ETF(510880CH)和AI智能ETF(159819 CH)具有较好的分散度,第一重仓股的权重都在5%左右。

A股ETF市场偏好哪些行业?哪类概念?哪些个股?

全部241只A股ETF的规模约6000亿元,相较约70万亿的流通市值而言占比并不高。但由于其持仓构成相对透明、易于跟踪,通过其持仓风格也可以观察A股ETF市场参与者的偏好,进而把握近期A股市场热点。更进一步,则可以通过ETF的申购赎回等份额变化,展开对A股各行业、概念板块等资金流向的分析。

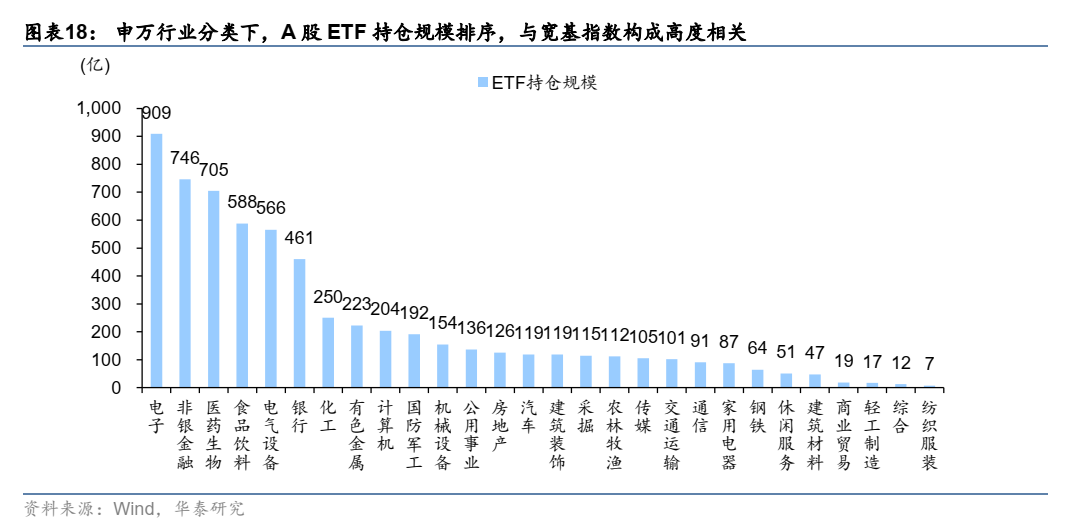

行业构成上看,A股ETF中电子、大金融、医药、食饮、电气设备等的持仓规模明显突出,背后既有大金融这样的传统权重股,也有近几年结构性行情中涌现的新赛道。这一方面反映了A股市场的部分偏好,另一方面如图表14所示,当前A股ETF大量集中于各类宽基指数中,整体作为获取市场beta的工具属性明显,前述行业构成在较大程度上正由宽基指数中的市值占比决定,随着行业概念主题类ETF的工具属性逐渐被发掘,这一特征也可能趋于弱化。

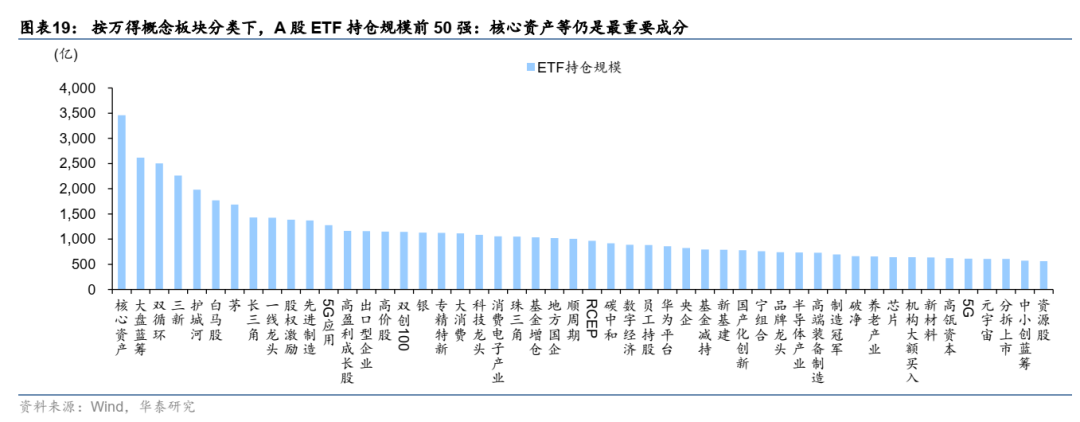

概念板块上看,大盘蓝筹、核心资产等传统权重股仍是重要组成成分。这在某种程度上也反映了A股整体的风格偏好及趋向中大市值股票集中的“头部效应”。

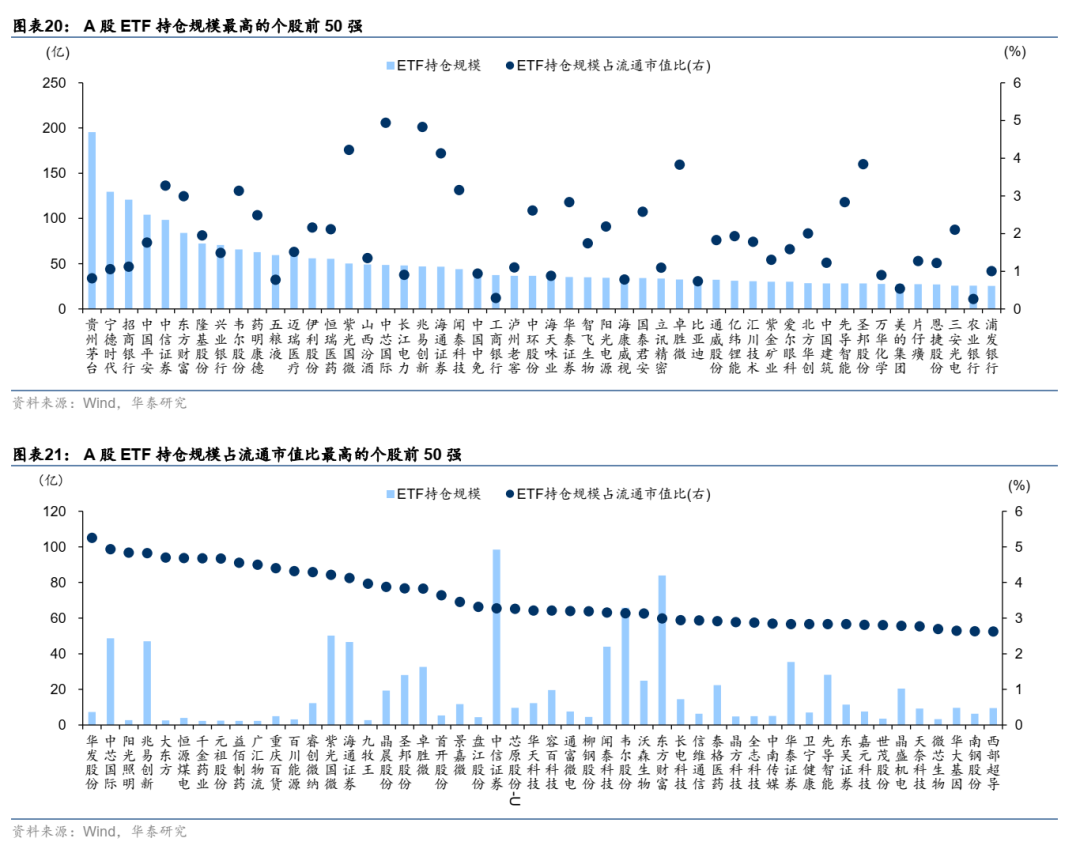

个股偏好除了看持仓规模外,持仓占流通盘比对个股的反向影响更值得关注。个股分布上看,持仓规模最高的50只股票几乎都是投资者耳熟能详的大市值龙头,但实际上由于这些个股流通盘规模较大,ETF持仓并不一定突出。但如果我们将标准转化为ETF持仓规模占流通市值比,则仍然有15只个股的ETF持仓规模占比在4%以上,特例如科创50ETF(588000 CH)还进入了中芯国际(688981 CH)的前十大流通股东名单(2021年三季报)。A股ETF的资金流向对重仓个股的信号效应仍有待后续跟进研究。

示例:使用ETF作为资产配置的基本工具

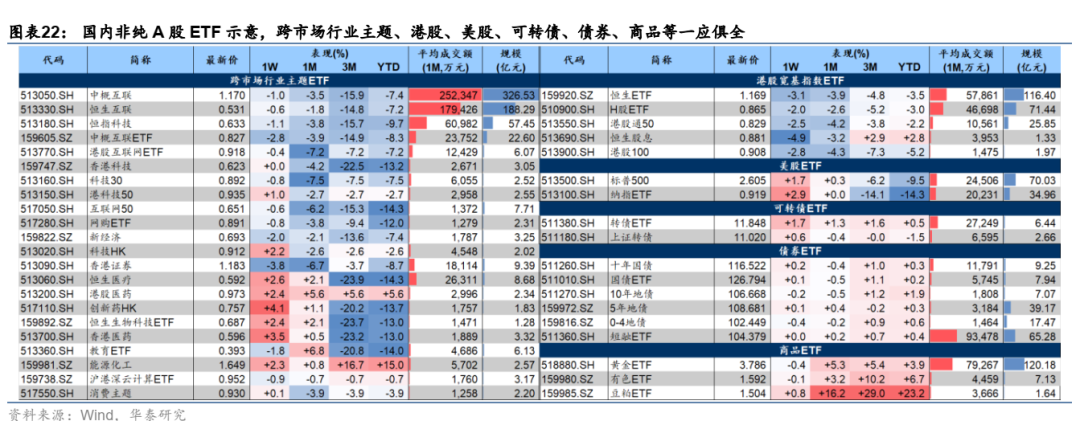

我们在上文中详细分析了A股ETF的性质,实际上即使是仅考虑日均成交额在1000万元以上的品种,在我国ETF市场中还有跨市场股票、港股、美股、可转债、债券、商品等诸多类别,完全可以作为资产配置的基本工具。

1、配置型品种。成长性和交易机会一般都不强,但波动小、业绩稳定,适合做为稳增长的落脚点。建议优先关注其中业绩底+估值底已经浮现的品种,博弈修复行情。如银行ETF(512800 CH)、证券ETF(512880CH);

2、主题型品种。估值尚可+主题性强+有政策支持,但大多数偏交易机会、少数可以向成长型品种转化。如云计算ETF(516510 CH);

3、成长型品种。中长期成长逻辑不变,基本面仍强,建议在调整中寻找错杀机会。如创成长(159967 CH,主要为新能源等)、科创50ETF(588000 CH,主要为芯片等);

此外,我们认为债市处于宽货币仍在、宽信用待确认的阶段,收益率绝对水平不高,暂未到转空时点,持仓吃票息仍是相对稳健的策略。故也可以在组合中增加国债ETF(511010 CH)表达上述观点。

实际组合构建上,简单起见完全可以平均分配5个A股ETF的权重,或是根据历史波动率进行平配,而股债之间则可以依据风险预算模型等配比出预期波动率适当的组合。由此,我们就运用ETF得到了一个基础的资产配置组合,我们在今后的研究中也希望使用ETF工具将观点落地细化,并在后续时常回顾、反思中增进对市场的理解,给资产配置工作实操提供更多参考。

风险提示

1、ETF相对标的指数有跟踪误差。ETF由于四舍五入等原因,往往不能完全复制其标的指数,使用这一工具表达投资观点,可能与使用指数计算的预期回报产生一定偏离;

2、部分ETF流动性较弱。虽然本文在大部分篇幅中将讨论范围限于近一个月的日均成交额>1000万人民币的ETF品种,但实际上不同ETF的流动性仍然千差万别,且日均1000万成交额相对于部分大组合而言,仍然不够有吸引力,交易成本与建仓/清仓时间可能制约ETF工具的用途。

本文选编自“华泰证券研究所”,作者:张继强、张健,何颖雯;智通财经编辑:韩永昌。