当前港股投融资环境并不好,去年2月份以来恒指持续回调,至今跌幅近30%,板块分化也比较严重,但赴港上市热仍未消退,两次递表的不在少数,比如设备运营服务提供商宏信建设。

智通财经APP了解到,宏信建设近日向港交所提交递表申请,该公司曾于去年6月份第一次递表,并于11月份通过聆讯,但3个月未能成功招股,此次为重新递表。按2020年收入计,该公司为中国最大的设备运营服务提供商。

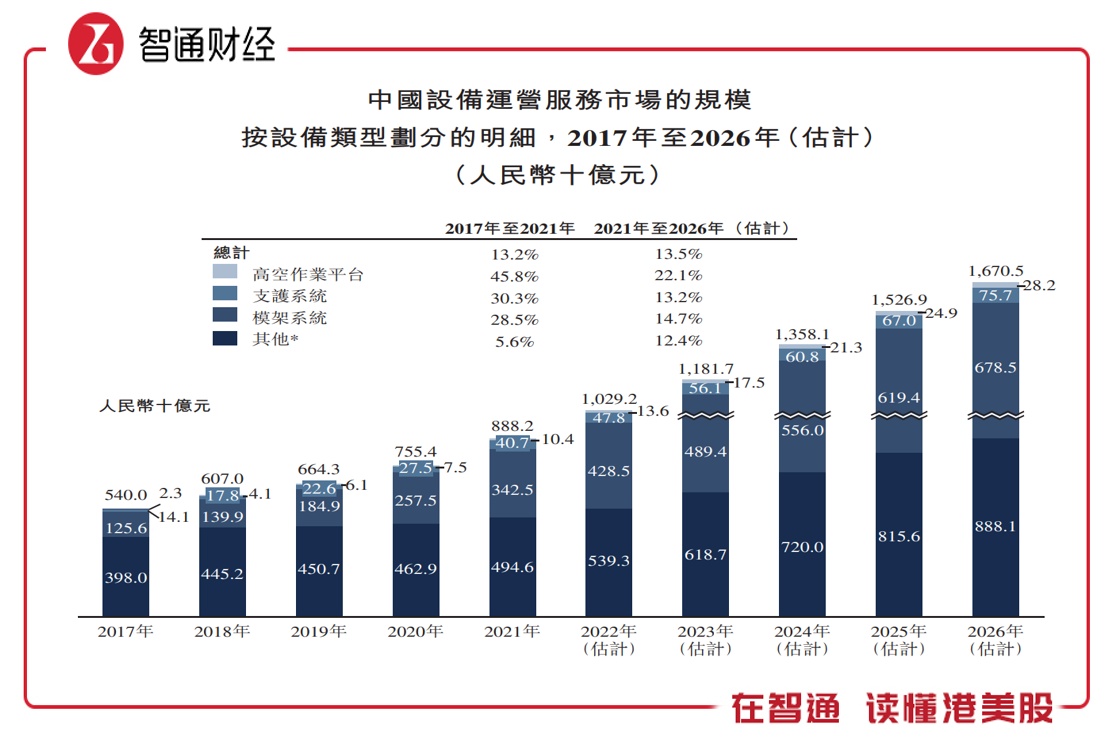

设备运营服务行业景气度高,2021年市场规模为8882亿元,近五年复合增长率13.2%,但行业高度分散,宏信建设作为龙头业绩较为突出,2019-2021年,其收入及净利润复合增长率分别为53%和36.6%,2021年净利率为11.6%。2021年该公司未能成功招股,此次递表彰显其上市决心。

加速扩张,布局四大经济区

宏信建设有三大业务中,分别是租赁服务、工程技术服务及平台及其他服务业务,核心收入为经营租赁业务,2021年收入贡献72.7%,其次为工程技术服务,收入贡献24.7%,两大业务贡献合计为97.4%。上述三大业务成长性表现均不错,近三年复合增长率分别为48.1%、79.8%及17.1%。

该公司主要提供支护系统、新型模架系统及高空作业平台三大产品,其中新型支护系统包括钢板桩、钢支护、H型钢、HC支撑(组合型钢支护)以及组合钢桩(PLC),而模架系统用于工程建设支护和围护,主要包括模板和脚手架两大类别。就产品定价而言,新型模架材料价格约为每天每吨6.6元-15.2元,而高空作业平台的价格约为每月每台人民币750元-22.5万元。

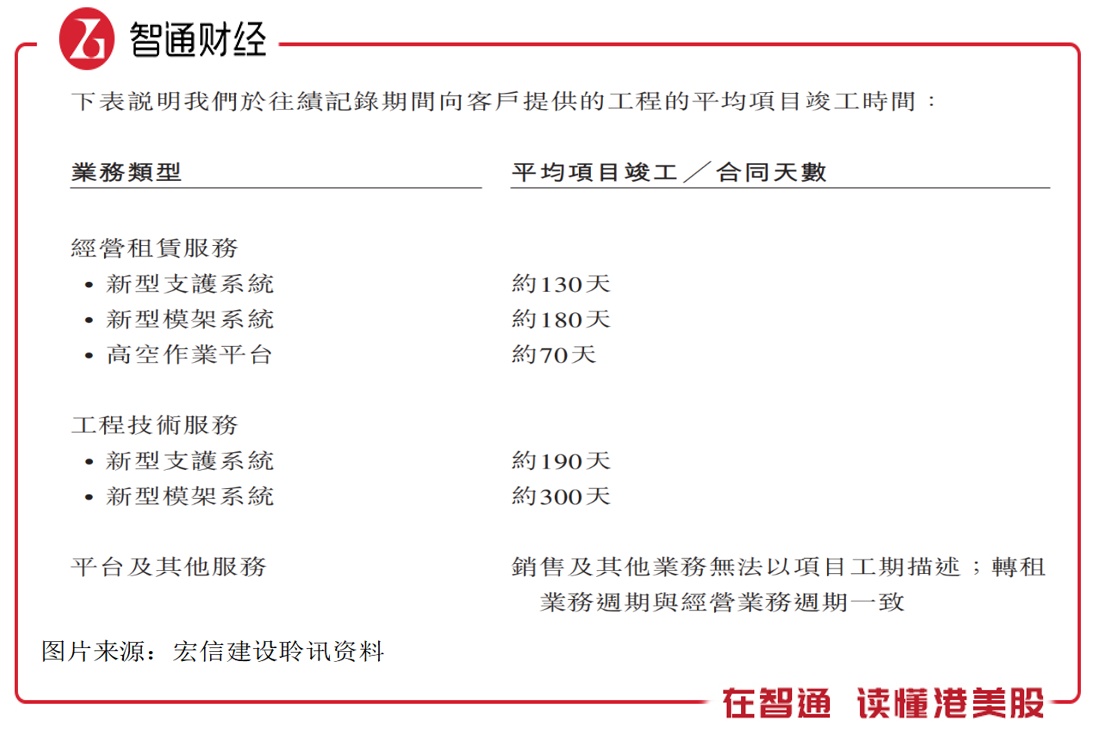

工程技术服务和经营租赁业务具有一定互补性,主要为产品重合,可为经营租赁服务分部的客户提供额外服务。工程技术服务合同天数在190-300天,要远高于经营租赁业务,服务覆盖周期长。2021年经营租赁积压的经营项目价值为46.9亿元,保持双位数复合增长,其中一年以内的合同价值为40.37亿元,回收期较短。

宏信建设客户分布于建筑业、制造业、工商业及房地产业等多个行业,但产品性质决定了主要收入来源于建筑业,往年收入贡献超过90%。该公司客户集中度较低,前五大客户收入贡献不到20%,2021年最大客户贡献收入为7.4%。截止2021年,其客户数量97000家,较2019年增加了3.6倍,往年客户留存率在50%左右。

从客户地区分布看,构成东部(长三角)、北部(京津翼)、南部(珠三角)及西部(成渝经济区)构成四大市场矩阵,其中长三角和成渝经济区客户数量增速迅猛,分别由2019年的3969家及4930家增至2021年的1.8万家及3.75万家,2021年收入贡献分别为35.37%及39.9%。

宏信建设毛利率高且较为稳定,2021年毛利率为46.3%,而销售成本主要为产品折旧,若不考虑折旧,毛利率高达70.8%。经营租赁业务作为核心业务,贡献主要收入及利润来源,毛利率超过50%,远超过其他业务,工程技术及平台服务毛利率波动较大,2021年分别为29.1%和19.6%。

不过该公司净利率呈下降趋势,2021年为11.6%,较2019年下降2.9个百分点,其行政及销售费用率较为稳定,主要受财务费用及合同资产预期信用损失增加的影响,2021年占比收入比例分别为5%和10.6%。

2021年该公司金融性负债179.24亿元,较2019年增加了2.3倍,占比总负债85.1%,占比总资产66.11%,是净资产的2.97倍。而截止2021年底,该公司现金等价物仅为5.07亿元,42亿元的应收款一年以内的有36亿元,偿债压力较大。该公司每年的应收款都要计提预期信用损失,2021年计提了8.35亿元,同比增长45.5%。

负债扩张虽然实现规模成长,但也带来较大的偿债问题,且后续回报率也受到一定影响。从过去经营历史看,该公司采用高杠杆的扩张模式,回报率十分不稳定,2019-2021年ROE(净资产收益率)分别为67.3%、17.8%及12.5%。

行业前景虽好,但高杠杆或拖累盈利预期

宏信建设之所以举债扩张,主要是看好行业的高速成长,智通财经APP了解到,根据聆讯资料,设备运营服务市场中支护系统行业、模架系统及高空作业平台行业均保持较高成长水平,近五年复合增长率分别为30.3%、28.5%和45.8%。行业高度分散,也为该公司带来市场整合机会。

该公司的业务扩张战略以上文的四大区域为主,特别是长三角及成渝经济区,以点带面,布局核心城市,不断增加服务网点,2021年服务网点机构数量307家,有299家覆盖中国182个城市,计划于2022年及2023年年底前增加至400多家及500多家。在高空作业平台方面,平均配送里程由2019年约70公里缩短至2021年的50公里。

若计划顺利进行,公司将保持成长能力,但盈利能力不一定能跟上,主要为:一是高负债或拖累盈利水平,由于合同资产周期,应收款增加或大幅提升预期的信用损失;加入区域竞争导致的毛利率收缩。不过最大的问题是高杠杆,金融负债扩张太快,影响公司业务拓展及经营环境。

综上而言,宏信建设上次递表过聆讯但并未招股发售,此次重新递表或可能资金已经紧张,需要更多的资金注入满足偿债及业务发展需求。虽然该公司利润表还不错,但目前的投融资环境不友善,高负债上市大概率不受投资者待见。