摘要

1月CPI超预期抬升后,市场已经交易3月一次加息50bp的预期。目前看来,这一可能性在逐步增加。

一、加息预期走到哪了?资产价格计入多少预期? 3月加息50bp,全年加息6~7次

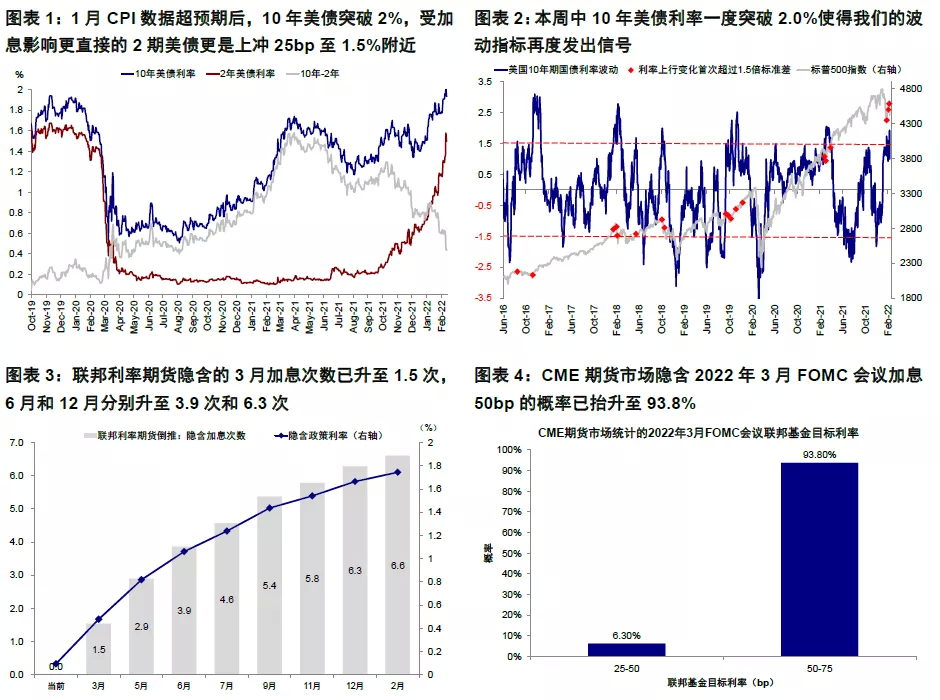

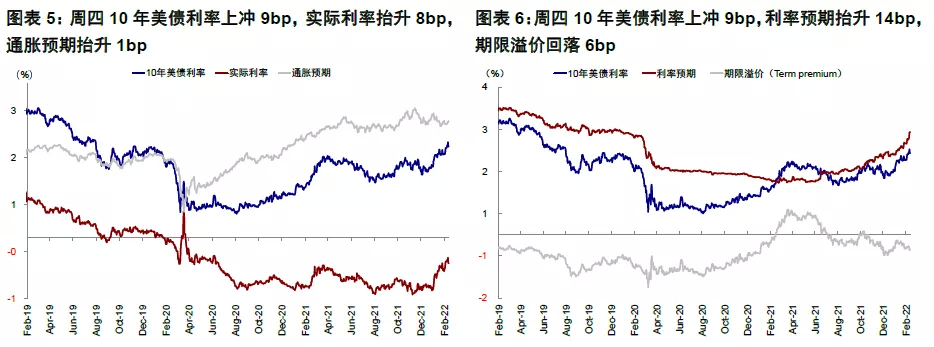

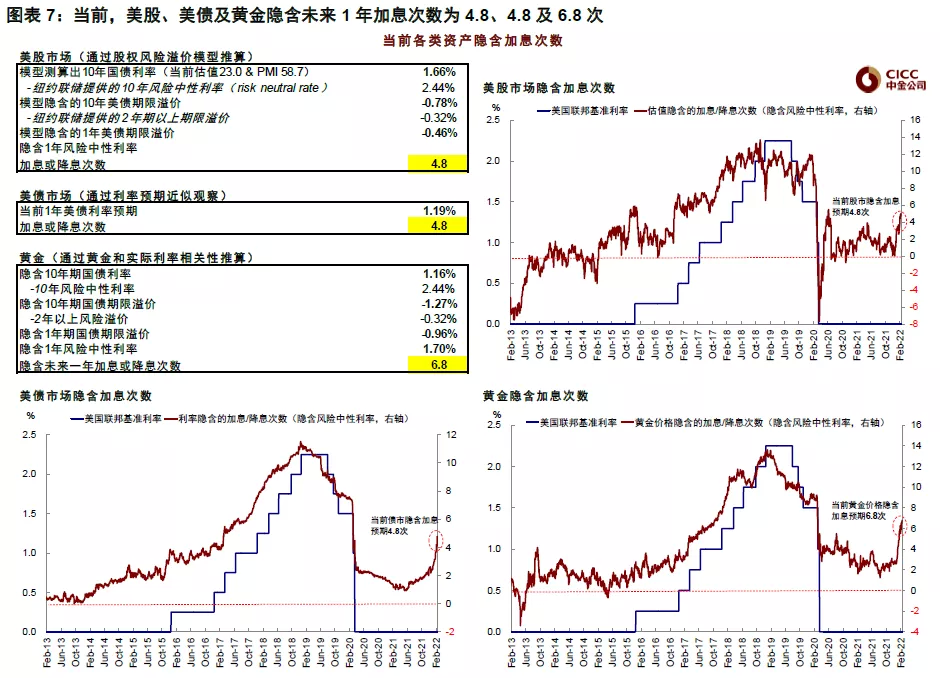

当前CME利率期货隐含的3月加息50bp概率为94%,全年6.3次。从资产价格看,当前美股、美债和黄金分别计入的全年加息次数为4.8、4.8和6.8次,与利率期货预期仍存在部分差距。

二、接下来的主要事件与观察点?FOMC纪要和Powell听证会

1)2月17日的1月FOMC纪要;2)Powell半年度国会听证会,2月下旬。3)3月初的2月非农和3月中的2月通胀数据。

三、上一次加息50bp发生了什么?1994年连续加息50bp经验

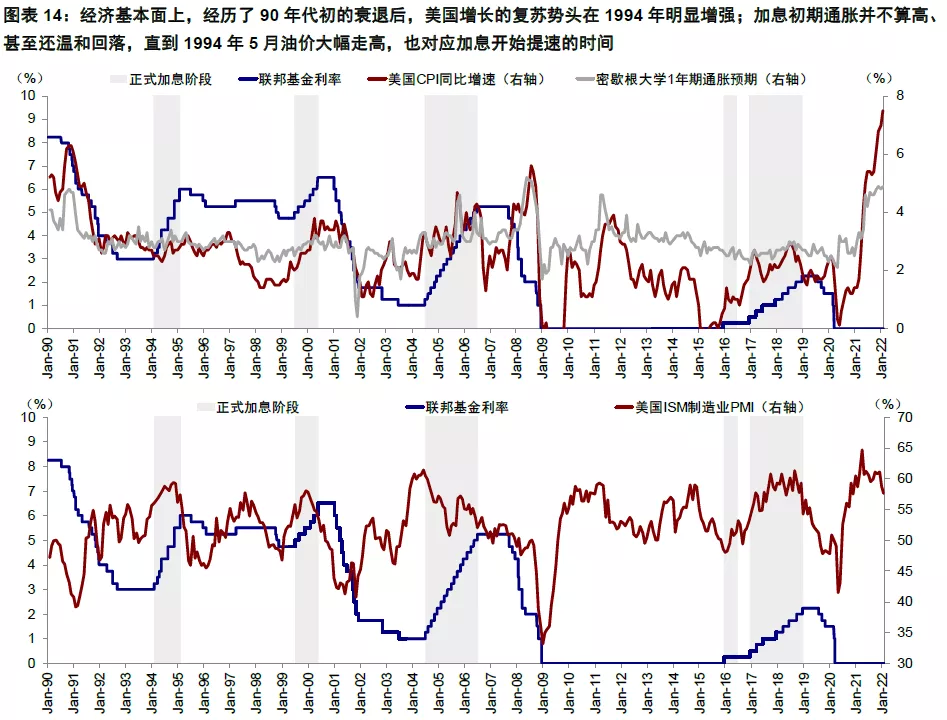

1990年以来有5次幅度超过25bp的情况:1994年5月、1994年8月、1994年11月(75bp)、1995年1月以及2000年5月。

基本面上,1994年初加息初期通胀并不算高甚至还温和回落,直到1994年5月油价大幅走高,也对应加息开始提速。资产表现上,1)股市:新兴整体收跌,发达抗跌;美股跌幅不大,最大回撤9%;2)利率:10年美债加息开启后上冲,5月加速加息50bp后震荡上行但动能趋缓。2年美债上行动能更强特别是加速加息后,导致期限利差收窄。3)黄金及美元:黄金基本持平、美元持续走弱;4)大宗商品:工业金属走强,原油初期大涨,农产品基本持平。

四、对后续市场启示?即便是加快加息阶段基本面仍是主导;但现在问题是,10年美债给2年留的空间不够

短期看,波动还有待时间平息。后续转机要看到未来通胀拐点出现且形成趋势后,从基数效应看大概在一季度末和二季度。短期有一些积极变化,如疫情快速回落,库存回补,不过这些“慢变量”暂时还解不了眼下高通胀和加息紧的“近渴”。

所以我们也需要开始考虑政策严厉程度仍有可能上调的意外。影响上,2年期利率将首当其冲。此次已经“提前”抬升150bp,与1994年周期更相似。如果今年加息150bp且假设1994年差异可以参照,2年期利率不排除摸高到2~2.25%。但现在的问题是,10年美债(1.9~2%)给2年(1.5%)留的空间不够。那么为了防止出现2s10s倒挂后的“衰退预期”,可能意味着要么美联储加息节奏和幅度没那么大,要么就是通过量的紧缩来推升长端利率。在这一情形下,10年美债不排除摸高2.3~2.4%。

2年期国债抬升50~75bp对应美股估值回调6%~9%。1994年加息周期期间美股基本持平,盈利贡献13.7%,估值回落14%,不难看出盈利仍是市场走势关键。

本周焦点:如果美联储3月一次加息50bp,将会有何影响?历史上有何经验可以借鉴?

2月以来美联储加息预期进一步强化,特别是1月CPI数据超预期抬升后,市场已经开始交易3月FOMC一次加息50bp的预期。目前看来,这一可能性在逐步增加。我们也需要开始讨论,如果美联储一次加息50bp的影响。

一、加息预期走到哪了?资产价格计入多少预期? 3月加息50bp,全年加息6~7次

1月CPI数据再度超预期后,市场反应剧烈,10年美债突破2%,受加息影响更直接的2年期国债更是上冲25bp至1.5%附近。当前,CME利率期货隐含的3月加息50bp的概率为94%,全年加息167bp(对应25bp一次的话为6.3次)。上周通胀数据公布后短端利率的上冲也体现了对这一幅度的“补偿”,而长端10年美债利率上行9bp(但周五因俄乌地缘局势担忧再度回吐),但实际利率和中性利率预期的变化更为明显,分别为抬升8bp和14bp。

从主要资产价格看,根据我们的模型测算,当前美股、美债和黄金分别计入的全年加息次数分别为4.8、4.8和6.8次,已经有一定准备,但与利率期货隐含的预期仍存在部分差距(《加息预期走到哪了?》)。

二、接下来的主要事件与观察点?FOMC纪要和Powell听证会

目前来看,3月份直接加息50bp的可能性在增加。往前看,在3月FOMC会议举行之前(3月15~16日),有几个主要的观察时间点,可能会影响市场预期:1)2月17日公布的1月FOMC会议纪要;2)美联储主席Powell的半年度国会听证会,一般在2月下旬。3)3月初的2月非农和3月中的2月通胀数据。

三、上一次加息50bp发生了什么?1994年连续加息50bp的历史经验

一次加息50bp并不常见,至少在过去20年时间内,上一次还要追溯到2000年,更多集中在1994~1995年那一轮加息周期。1990年以来的4轮加息周期中,曾出现过5次加息幅度等于或超过50bp的情况,分别为1994年5月(3.75%至4.25%)、1994年8月(4.25%至4.75%)、1994年11月(4.75%至5.5%)、1995年1月(5.5%至6%)以及2000年5月(6%至6.5%)。

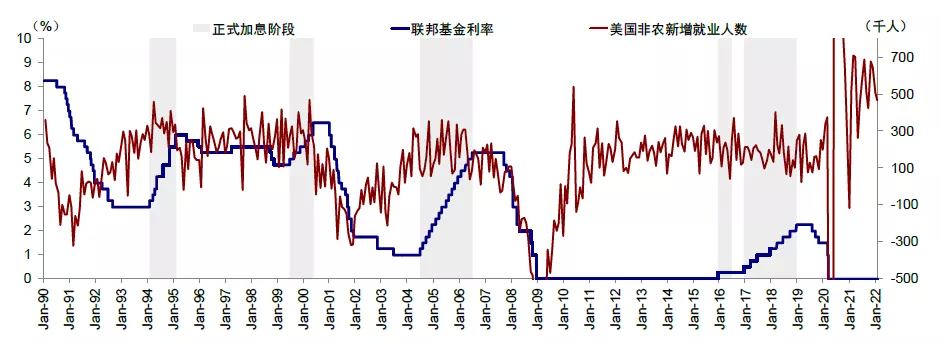

从基本面环境看,经历了90年代初的衰退后,美国经济的复苏势头在1994年明显增强,ISM制造业PMI从1993年6月的49.6%快速攀升至1994年4月的57.4%。冬季过后,1994年3月及4月非农新增就业快速抬升至46.1万和34.4万人(vs. 2月的18.6万人)。不过,1994年2月加息周期开启直到4月三次加息25bp前,CPI整体并不算高、甚至还温和回落。但随着1994年3月油价的抬升(从最低的12美元最高涨至8月的19美元,涨幅近60%),通胀及通胀预期均随之抬升,美联储也是在5月开始加速加息,一次加息50bp,11月更是一次加息75bp,直到1995年2月停止。

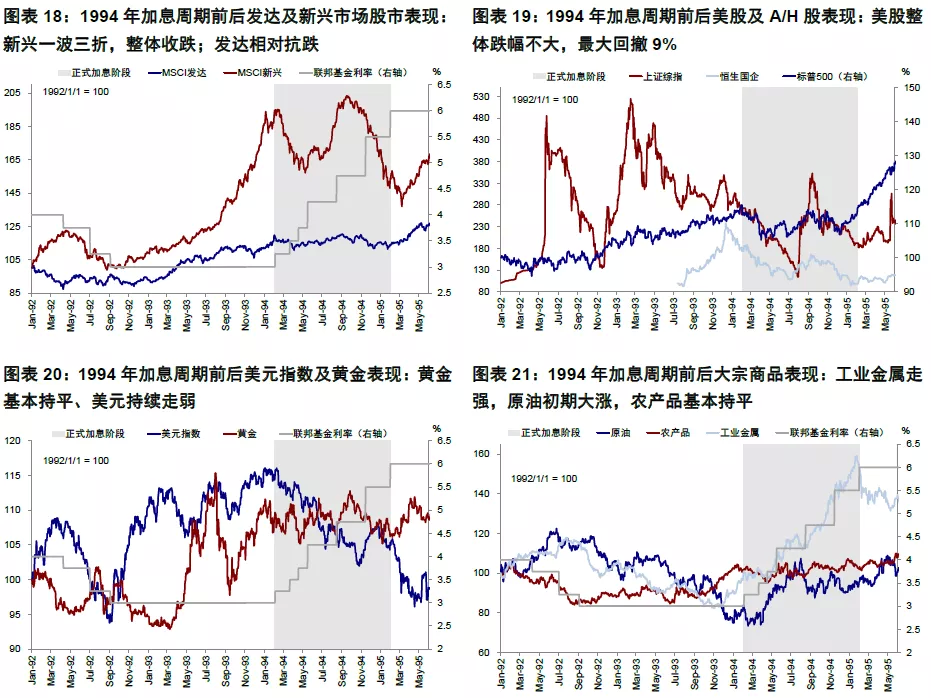

资产表现上,1)股市:1994年加息周期开启后,美联储前三次加息均为25bp,在此期间新兴市场下跌明显,但发达股市相对抗跌。5月加速加息50bp后,新兴股市反而快速反弹,发达股市震荡收涨。但好景不长,新兴市场8月再度加息50bp后转为下跌,并一直持续至1995年初加息周期结束;发达市场也略有回调,直到加息周期末期才转涨。

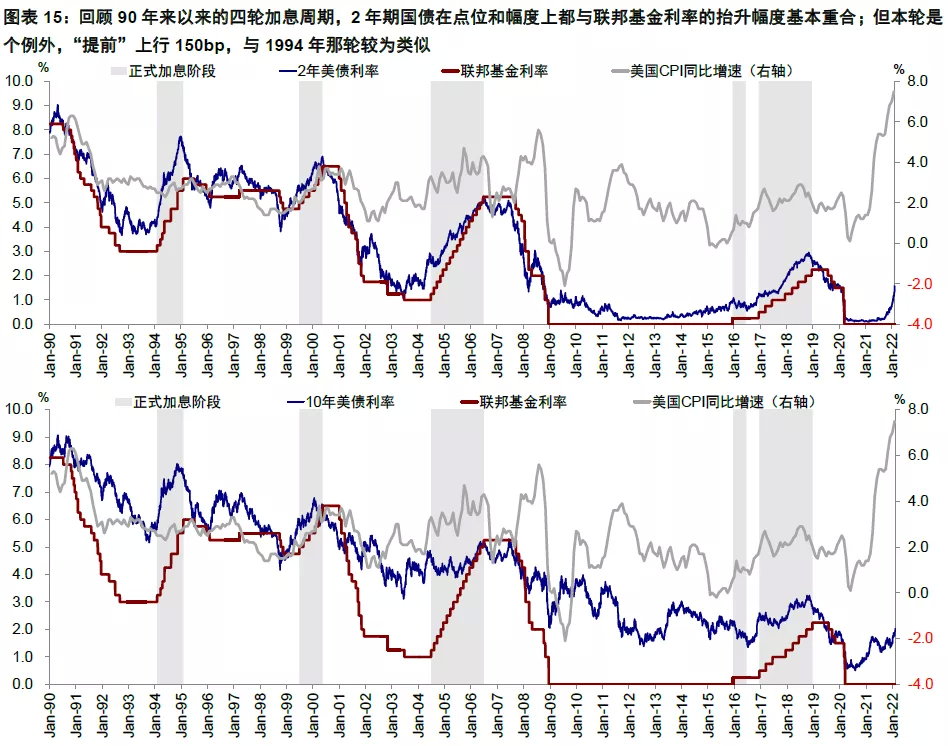

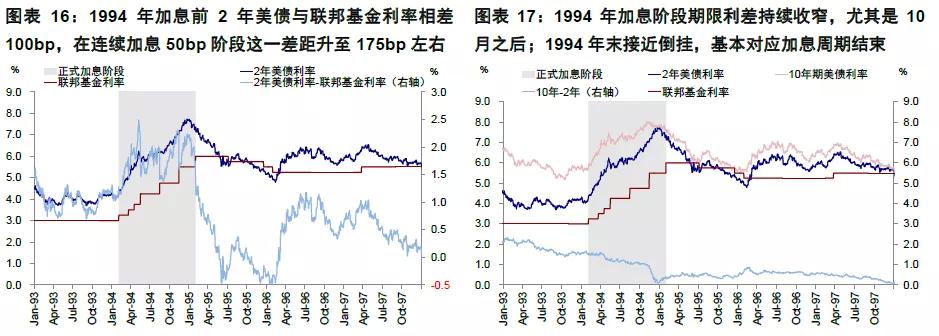

2)利率:10年美债利率在1994年加息周期开启后快速上冲,从2月加息周期开启前的5.8%攀升至5月初7.5%的相对高位。但待美联储于5月17日开启加速加息50bp后,10年美债利率仍震荡上行但动能趋缓,并在加息周期临近结束前2个月左右见顶回落(8.0%)。对比来看,2年美债利率从2月加息周期开启前的4.3%快速攀升至5月初6.2%的相对高位,在美联储加速加息后继续上冲(7.7%)至加息结束。

3)大宗商品:美联储于1994年5月开始加速加息后,工业金属依然持续走强,原油先涨后跌,农产品震荡。

4)美元和黄金:美联储于5月加速加息50bp前后,黄金宽幅震荡,美元则持续走弱。

四、对后续市场的可能启示?即便是加快加息阶段基本面仍是市场主导;但现在的问题是,10年美债给2年留的空间不够

短期看,如上文中讨论,3月加息50bp的概率在抬升、而市场中计入的预期还存在一些差距,因此需要预期的补偿,因此正如我们在《海外资产配置月报(2022-02):波动平息仍需时间》中所说的那样,短期的波动可能还有待时间平息,特别是对于未来加息路径的充分锚定。

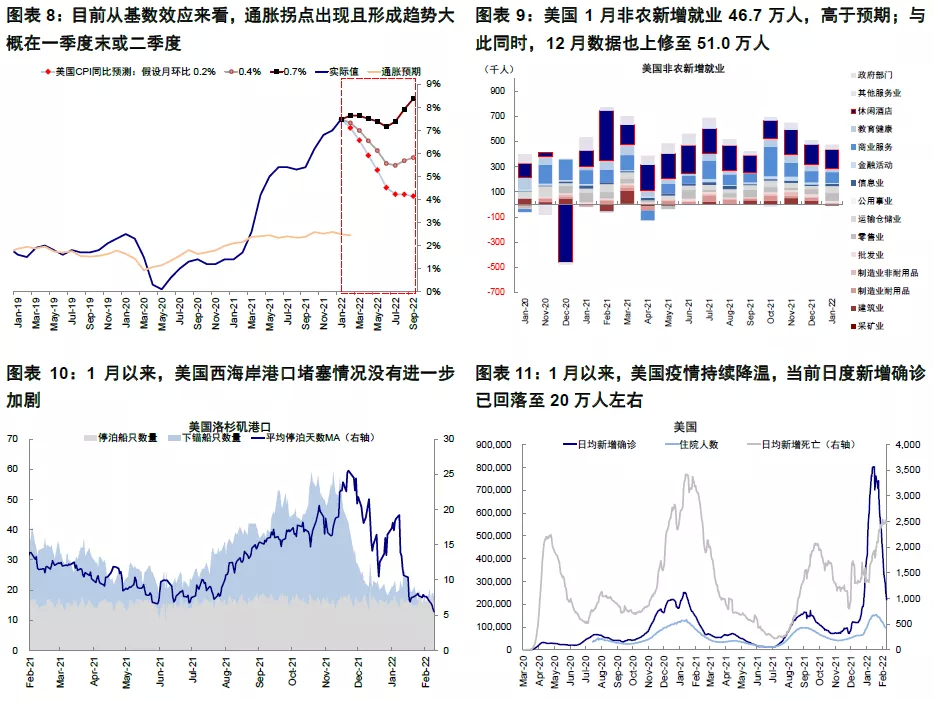

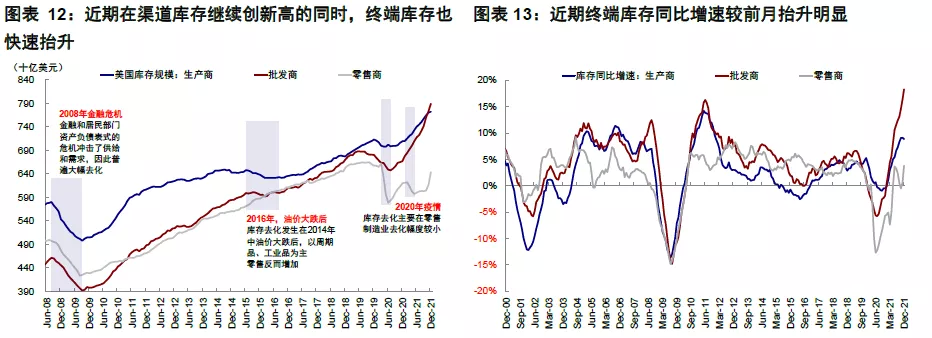

那么什么时候可能是转机?目前看要待到未来通胀拐点出现且形成趋势后,从预期先行的角度,后续的紧缩路径就不会是持续上修超预期的了,从基数效应看大概在一季度末和二季度。短期有一些积极变化,如就业的紧缺程度、供应瓶颈都在趋于稳定,没有进一步恶化;疫情在快速回落,同时库存也出现回补(《疫情高点已过,欧美逐步开放(2月12日)》)。不过这些都是“慢变量”,暂时还解不了眼下高通胀和加息紧的“近渴”,更何况美联储可能也希望看到更为确凿的变化以防止再度的“政策失误”。

与此同时,我们也需要开始考虑目前政策的严厉程度仍有可能维持一段时间甚至存在上调的潜在意外,也就是加息幅度或者次数多于预期,例如如果因为其他一些因素导致上述价格压力回落慢于预期(比如地缘紧张局势推升大宗商品价格、新的变种疫情再度出现、又或者工资通胀螺旋恶化等等)、又或者美联储希望更加“前置”的采取严厉措施抑制通胀预期。上文中提到的1994年2月开启加息周期,前三次每次加息25bp,但5月之后开始加息50bp、11月甚至加息75bp,直到1995年2月停止。整个加息周期持续1年,加息7次,基准利率从3%升至6%。

传导路径上,2年期国债将最为敏感首当其冲。目前约1.5%的2年期国债利率相对联邦基金利率已经高出150bp左右。从历次加息周期看,2年期国债在点位和幅度上都和联邦基金利率的抬升幅度基本重合,但此次已经“提前”抬升150bp,这一点与1994~1995年的加息周期更为相似。当时,在加息开启前两者相差100bp,而在连续加息50bp阶段这一差距升至175bp左右,因此扣除掉加息前已有的差距后相差为50~75bp。因此如果今年累计加息150bp且假设1994年的差异可以作为大体参照,那么2年期国债不排除摸高到2~2.25%附近。

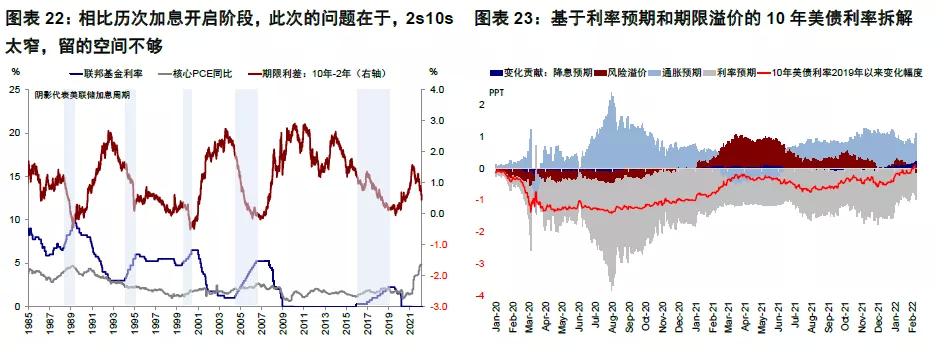

进一步看长端利率,在1994年的加息周期期间,10年国债抬升幅度更缓也是导致期限利差持续收窄,尤其是1994年10月后加速回落到1994年末接近倒挂(0.2%左右),而接近倒挂后也基本对应次轮加息周期尾声(1995年2月)。相比1994年和历次加息周期,现在的问题是,当前10年国债利率(1.9~2%)给2年期国债(1.5%)留的空间不够,利差仅有40~50bp。那么为了防止出现2s10s倒挂后的“衰退预期”,可能意味着,要么美联储未来的加息节奏和幅度没那么大,要么就是要通过量的紧缩(即“缩表”)来更多推升长端利率水平以避免过快倒挂。在这一情形下,如果我们基于上文中对2年期国债的假设,结合2s10s期限利差、利率预期和期限溢价以及实际利率通胀预期等三种方法测算,10年长端国债可能不排除摸高到2.3~2.4%。

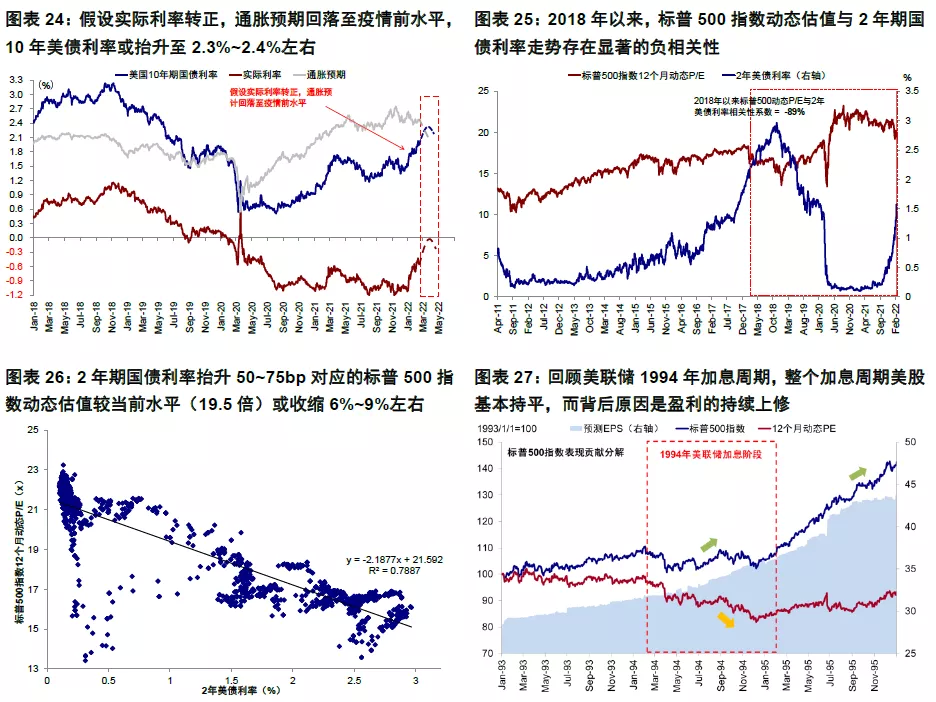

那么这对股市可能意味着什么?按照历史关系,2年期国债进一步抬升50~75bp对应美股估值回调6%~9%左右。不过从1994年的经验来看,连续加息50bp甚至75bp也并非就意味着市场彻底转熊,实际上整个加息周期期间美股基本持平(累计跌幅2%),最大回撤幅度~9%。在此期间,盈利贡献13.7%,估值回落14%,不难看出盈利仍是市场走势关键,这也与我们一直强调的货币政策影响要区分预期和实际执行阶段,而后者影响会让位于基本面的观点一致。

市场动态:1月CPI超预期导致紧缩预期强化,美债利率一度突破2%,成长风格落后;地缘风险升温

资产表现:大宗>股>债,利率冲高回落,成长落后

本周临近周末,美债及美股市场再度出现较大波动,主要是由于周四公布的1月CPI数据超预期抬升使得市场对于美联储紧缩的预期尤其是3月加息幅度进一步升温,美债利率急涨,10年美债利率上行~10bp突破2%,为2019年7月以来新高,2年期国债更是跳升近25bp,在此背景下美股市场结束三连阳。临近周末,俄乌地缘政治担忧再度打压市场风险偏好,美股继续承压,10年美债利率回吐前日涨幅。

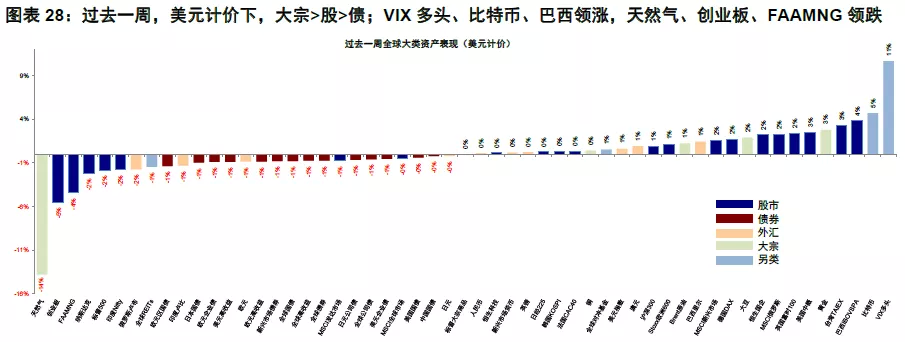

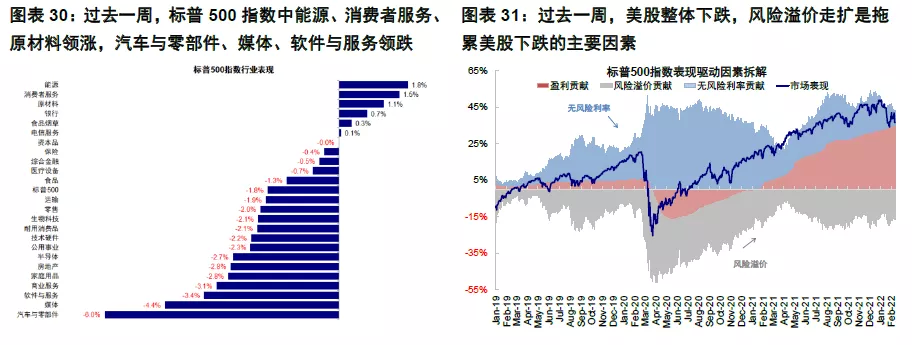

整体看,过去一周,美元计价下,大宗>股>债;VIX多头、比特币、巴西股市领涨,天然气、创业板、FAAMNG领跌。板块方面,标普500指数中能源、消费者服务、原材料领涨,汽车与零部件、媒体、软件与服务领跌。利率方面,10年美债利率冲高后回落至1.94%,上升约3个基点,其中实际利率回落约4bp,通胀预期抬升约6bp。

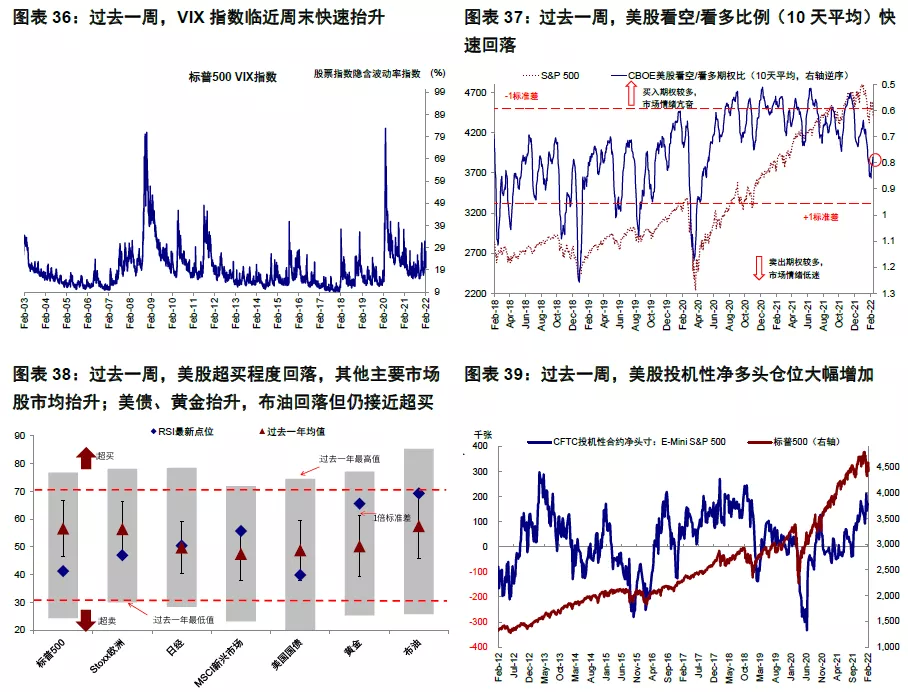

情绪仓位:VIX临近周末抬升,布油接近超买;美股多头仓位增加

过去一周,VIX临近周末快速抬升,看空/看多比例快速回落。美股超买程度回落,其他主要市场股市均抬升;美债、黄金抬升,布油回落但仍接近超买。仓位方面,美股投机性净多头仓位大幅增加,美元净多头仓位减少,10年美债净空头仓位大幅减少,2年美债净多头仓位减少。

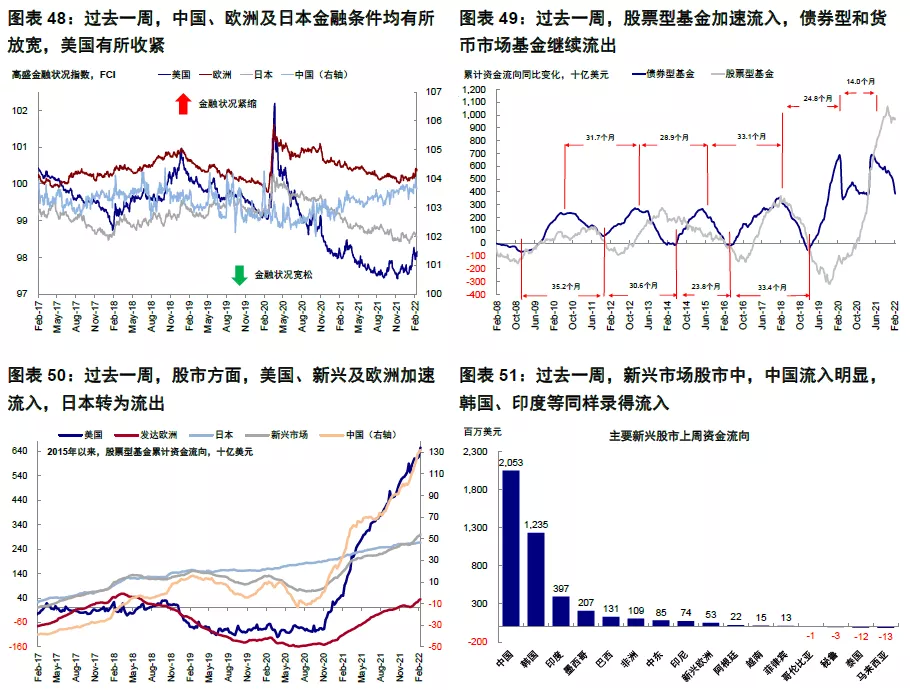

资金流向:美股流入加速,但高收益债继续流出

过去一周,股票型基金加速流入,债券型和货币市场基金继续流出。分市场看,股市方面,美国、新兴及欧洲加速流入,日本转为流出。

基本面与政策:美国1月CPI超预期抬升

美国1月CPI同比7.5%,高于前值(7.0%)和预期(7.3%);环比0.6%,与前值持平但同样高于预期(0.4%)。分项来看,食品及燃油和电力的环比涨幅较大。核心CPI环比与前月持平,二手车、房租和机票等价格基本持平或小幅回落。2月密歇根大学消费者信心指数初值骤降至61.7,大幅低于前值(67.2)和预期(67.0%)。

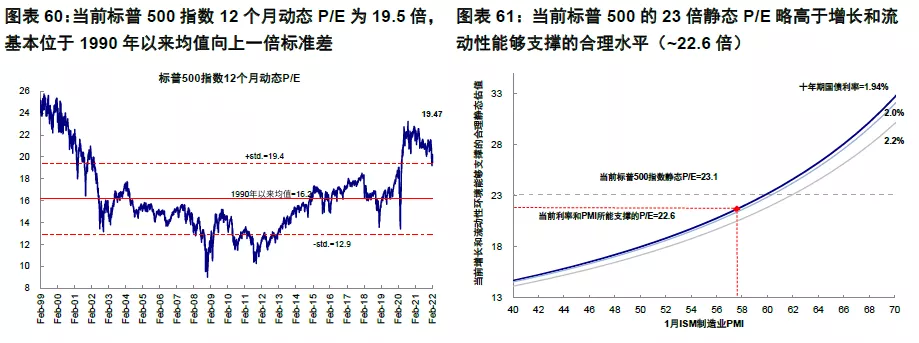

市场估值:略高于增长和流动性模型合理水平

当前标普500的23.0倍静态P/E略高于增长和流动性能够支撑的合理水平(~22.6倍)。

本文选编自“Kevin策略研究”;作者:刘刚,李赫民;智通财经编辑:刘岩。