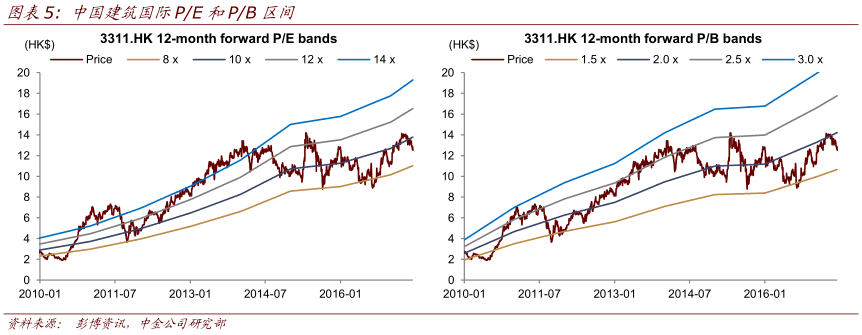

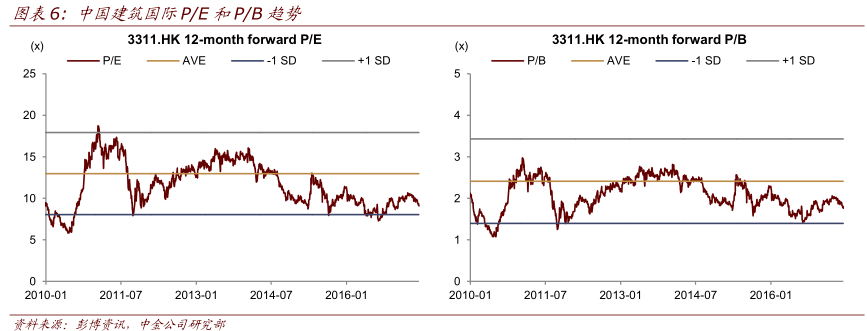

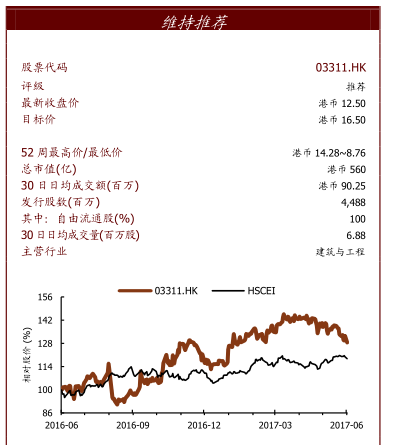

中金公司发布研究报告,考虑到监管趋严和流动性收紧对公司影响有限,且上半年业绩有望实现强劲增长, 维持对中国建筑国际(03311)“推荐”评级和目标价16.5港元,对应14 倍2017 年市盈率(基于核心净利润计算)。

公司近况

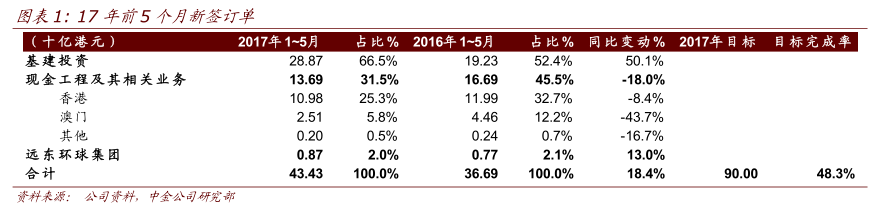

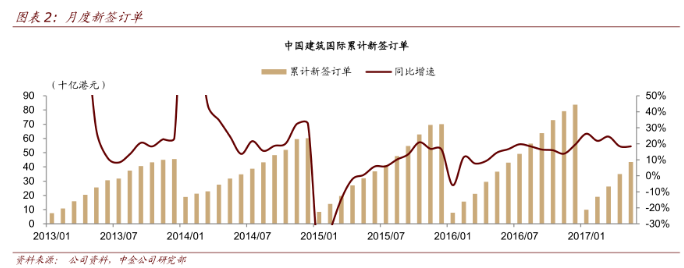

中国建筑国际发布订单数据:2017 年 1~5 月公司新签订单 434亿港元,同比增长 18.4%。

评论

内地PPP ,维持强势, 港澳业务下半年有望回暖。2017 年1~5月,公司内地/香港/澳门地区分别新签订单289亿港元/110亿港元/25亿港元,分别同比增长 50%/下降 8%/下降 44%。PPP 业务势头良好,港澳业务或将于下半年回暖,全年有望实现同比持平。整体来看,业务结构的调整有利于盈利能力的改善。另外,2017 年1~5 月新签订单已完成了全年目标的48.3%。

长期来看,监管趋严利好行业龙头。自 2017 年 5 月以来,财政部陆续发布了 50 号文、87 号文等多项政策加强对 PPP 和政府购买服务的监管。我们认为监管趋严对公司影响不大,主要由于:1)长期来看,监管加强利好 PPP 龙头企业;2)作为国企,中国建筑国际有着严格的内控流程,违规项目十分有限。

流动性趋紧对公司影响有限。近期,10 年期国债收益率由去年的2.6%上升至 3.6%以上。我们预计流动性趋紧对公司影响有限,主要由于:1)作为国企,中国建筑国际较小企业来说具备更强的融资能力;2)公司的融资成本主要跟随贷款基准利率变动,而非

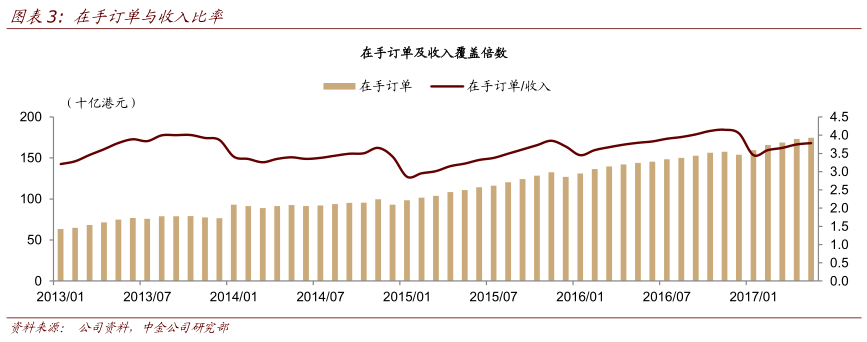

随市场融资利率上升。预计上半年业绩增长强劲。2016 上半年,公司核心净利润下降27.0%,主要由于 PPP业务进展较慢。展望 2017 上半年,随着项目施工的顺利进行、高利润率 PPP 项目收入占比的提升,公司业绩有望在低基数下实现强劲增长。

风险:PPP 项目进展慢于预期。