摘要

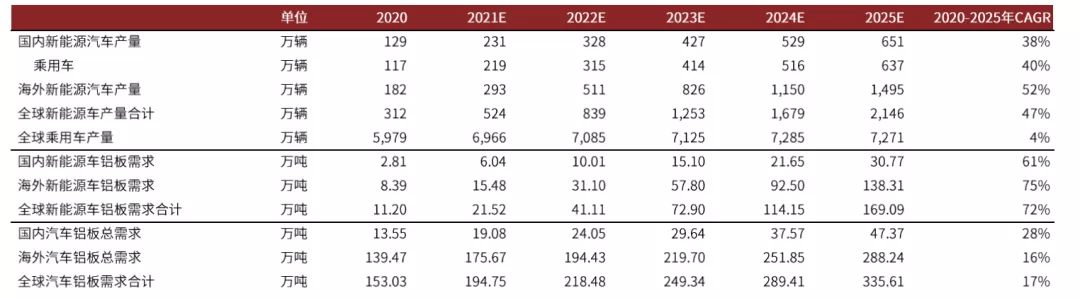

第一,全球新能源车产量快速增长为铝汽车板开创了更为广阔的应用场景,我们预计2020-2025年全球铝汽车板需求CAGR为17%,其中新能源车铝板需求CAGR高达72%。一是全球新能源车市场在疫情后快速回升,推动铝汽车板需求快速增长。2021上半年中国、欧洲和美国新能源车市场销量同比分别增加201.5%、161%、131%,全面电动化趋势已来。

我们预计到2025年,全球铝汽车板的需求总量将突破336万吨,2020-2025年CAGR为17%,其中新能源车铝板需求达到169万吨,2020-2025年CAGR为72%。二是中国铝汽车板市场迎来高速成长契机。2020年国内新能源车新势力品牌的销量增速均超过100%,2021上半年超过200%,未来持续高速增长值得期待。

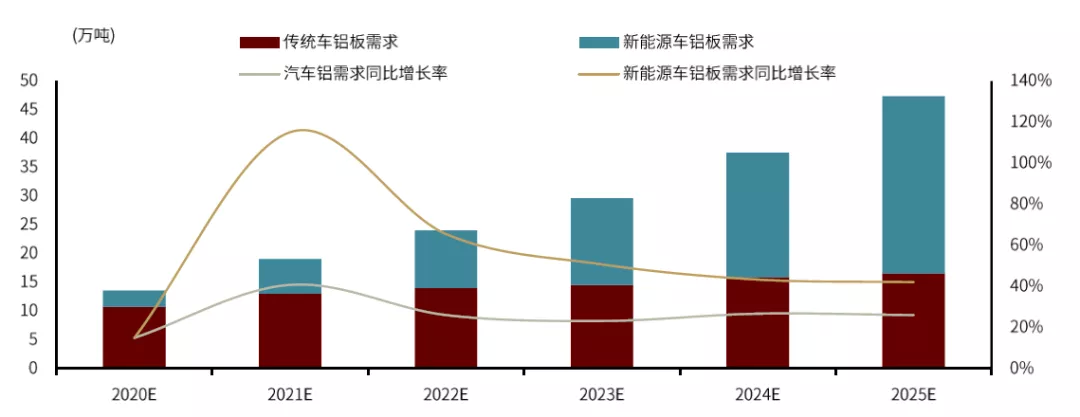

我们预计2025年国内铝汽车板需求将提升至47万吨,2020-2025年CAGR为28%,其中新能源车铝板需求达到31万吨,2020-2025年CAGR为61%,国内汽车板市场迎来高速成长契机。

第二,全球铝汽车板主要被欧美厂商垄断,且技术壁垒高,预计三年内行业供给难以大幅放量。从产能布局看,全球主要铝汽车板生产企业分布在北美和欧洲,美国本土产能占全球比例达到45%;从公司层面看,以诺贝丽斯、美国铝业(AA.US)、肯联铝业为代表的铝汽车板巨头对整个市场起到垄断统治,三家产能合计占比高达51%。由于铝汽车板技术和资金门槛较高,且汽车主机厂对材料认证周期长,短期供给端难以大幅放量。

第三,中国铝汽车板产业迎来重大发展机遇,具备先发优势的龙头公司有望快速崛起。中国铝汽车板应用起步较晚,技术相对薄弱,但随着中国新能源车的快速增长,国内相关企业也瞄准这一汽车轻量化全新赛道,纷纷布局铝汽车板产能。截至2020年末,国内布局汽车板产能94万吨,已成为全球汽车板产能排名第二国家,其中中国本土企业产能64万吨,占比为68%。

我们认为值得重视的是,南山铝业作为国内高端铝材生产商,通过多年不懈努力,已率先突破铝汽车板技术和市场认证壁垒,坚定大幅扩张产能,是目前国内首个实现量产的供应商,预计有望将先发优势迅速转化成市场份额优势。

风险

铝汽车板产能投放超预期;新能源车产量和铝汽车板需求量低于预期。

正文

汽车轻量化是行业发展大势所趋

全球各国碳中和政策倒逼汽车电动化和轻量化进程

电动化和轻量化是碳中和大势所趋。为降低碳排放水平,缓解因空气污染所造成的温室效应,中国政府对新车每百公里燃油消耗量进行了日益严格的限制,根据《汽车产业中长期发展规划》,要求乘用车新车平均燃料消耗量2020年和2025年分别降到5.0升/百公里、4.0升/百公里。

欧洲各国直接出台燃油车禁售时间表来降低能源消耗和碳排放。2021年7月14日,欧盟委员会提出一项立法建议,拟从2035年开始在欧盟市场内禁售使用汽油或柴油内燃机的传统能源汽车,目的是到2030年将汽车产生的二氧化碳排放量减少55%,到2050年实现碳中和。

美国制定了新的燃油汽车标准,其标准细节为2025年之前轿车及轻卡燃油经济性达到54.5mpg(即油耗4.3L/100km,或二氧化碳排放量163g/英里),同时表示在2017年-2025年之间,乘用车以每年5%的幅度逐步提升燃油效率,轻卡要求在前5年保持每年3.5%的燃油效率增幅,后4年达到每年5%增幅。2021年8月5日,白宫官网发布消息称,美国总统签署行命令,设定了美国到2030年电动汽车销量占比达50%的目标。

这些举措导致汽车制造领域出现两大趋势:电动化和轻量化。新能源车在电动化趋势引领下应运而生,不仅传统汽车品牌开始涉足新能源汽车领域,更出现了像特斯拉、蔚来这样专注于新能源汽车研制的全新汽车品牌。

图表:欧洲主要国家燃油车禁售声明时间表

资料来源:ICCT,中金公司研究部

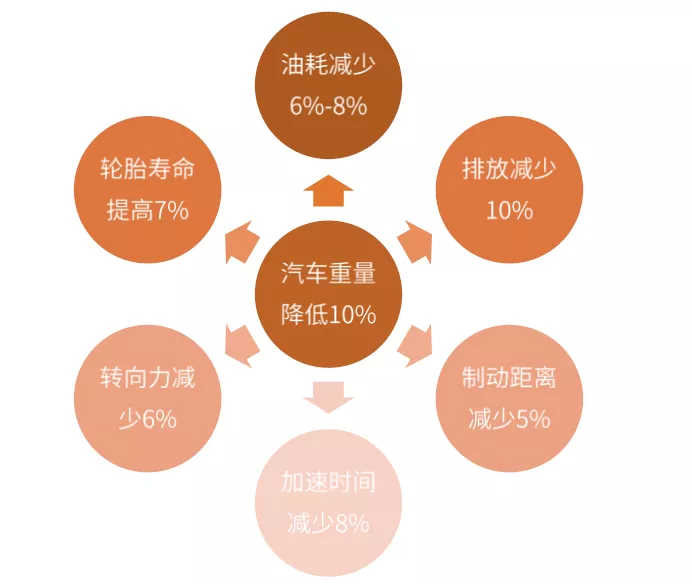

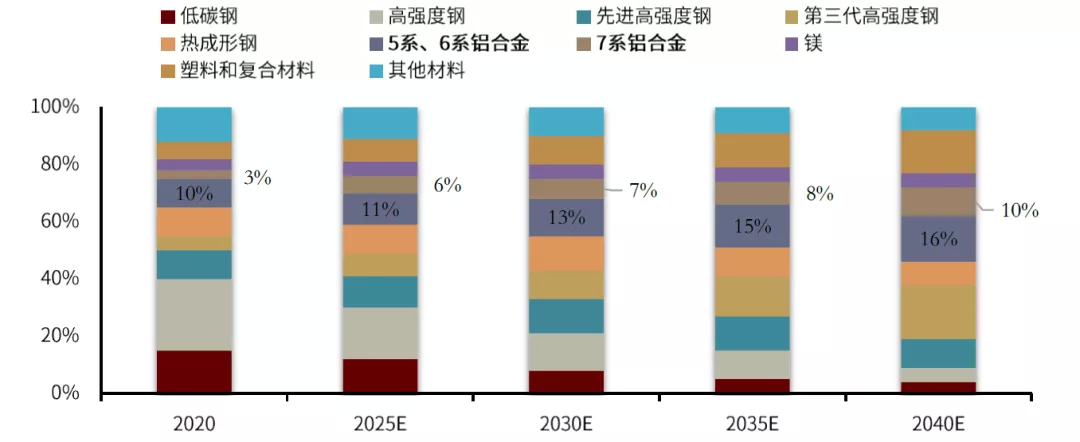

汽车轻量化可以显著降低能源消耗。随着对环保和节能的迫切需要,燃油车需要降低油耗、减少废气、提高效率;新能源电动车需要降低电耗,减轻质量来提高续航里程来提高竞争力,铝合金替代钢铁材料是各大汽车厂商采取的主要减重手段之一。汽车质量每减轻10%,可节省燃料消耗6%-8%,减少碳排放10%;如果每辆轿车减重100kg,那么行驶100km可减少油耗0.48L,明显的减重节能效益使汽车铝材的用量与日俱增。据美国汽车研究中心预测,未来铝合金在汽车上的综合占比将从2020年占比13%提升至2040年26%。

图表:汽车轻量化带来诸多好处

资料来源:CNKI,中金公司研究部

图表:铝合金在汽车领域的应用占比预测

资料来源:汽车轻量化在线,中金公司研究部

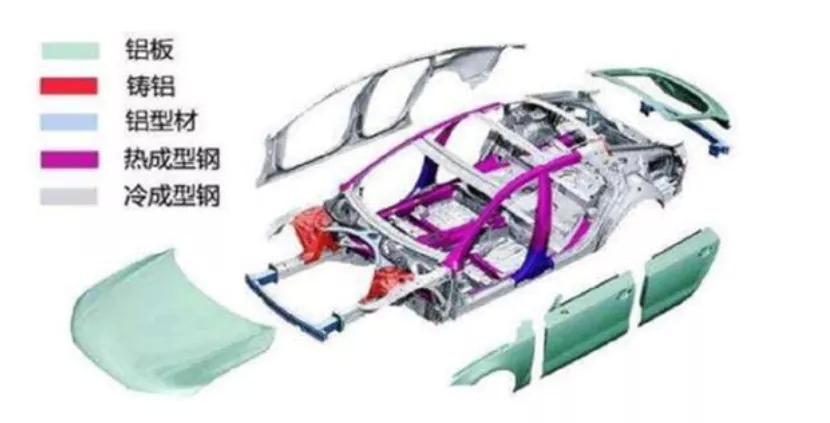

铝汽车板主要用于汽车覆盖件。铝汽车板是用铝合金材料轧制形成的汽车车身板,主要用于车门板、引擎板、后备箱板和翼子板等车身覆盖件的制造。铝汽车板主要包括内板和外板,在内板方面,国内外多数铝业公司都具备生产能力,但能够稳定、批量供货的并不多。而在外板方面,国内本土铝业公司大多还处在起步阶段,目前仅南山铝业公司能生产高标准的铝制汽车外板并实现批量供货。

铝汽车板替换后减重效果显著,整车可减重10%。汽车车身约占汽车总重的30%,其覆盖件使用材料主要是钢板,如果用铝合金来代替传统钢板,可使白车身减重约40%-50%,进而使整车减重10%左右。

图表:铝汽车板在汽车车身上主要用于四门两盖等覆盖件部位

资料来源:SMM,中金公司研究部

用于汽车板制造的铝合金主要是2系、5系、6系以及7系。2系铝铜合金是可热处理强化合金,具有良好的成形性和较高的强度,但抗蚀性差,烘烤硬化能力低,主要用于汽车内板。5系铝镁合金抗拉伸强度较高,延展率好,耐腐蚀性较强,多用于内板。6系铝镁硅合金时效反应效果好,具有高可焊接性和高成形性,是目前汽车板主要研究方向。7系铝镁锌铜合金在6系铝合金高可焊接性的基础上又增添了高耐磨性和高防撞性等特征。目前对于铝汽车板的研究重点主要集中在5系和6系上,在7系铝制汽车板方面,具有代表性的主要是诺贝丽斯铝业研制出的Advanz™ 7UHS合金和日本住友铝业所研制的GZ42J铝合金,中国铝板生产商则鲜有涉足。

铝汽车板有望在新能源车领域大放异彩

传统车型均在使用铝合金来实现轻量化。出于油耗降低和节能环保的需求,各大传统车企一直在尝试对汽车进行轻量化来实现能耗的降低,目前主流车企均推出铝化程度较高的车型,这其中奥迪、路虎推出的车型白车身铝化率超过50%,但整体来看,对于燃油车而言,铝合金轻量化替代更多是针对35万元以上豪华车型上使用。

海外传统车企应用铝合金板较早。国内传统车企采用铝合金轻量化车型应用较少,起步较晚,应用水平也较差,大部分都是在防撞梁等初级场景应用。海外传统车企应用铝合金板较早,从2017年EuroCarBody 会议的参展车型可以看出,有9款车型应用了铝合金。欧系应用的最多(5辆),美系应用的最少(1辆),日系也有3款车型应用。大部分车型的应用部位以防撞梁、开闭件、塔座为主,只有豪华车型的白车身的框架应用了铝合金,如奥迪 A8使用铝合金的部位除了所有覆盖件之外还有前后地板、防火墙和前纵梁,其白车身铝合金使用比例最高,为 65.3%。

6 系是应用最广泛的牌号。6 系铝板在奥迪 A8白车身中的应用比例达到42.9%,主要应用在四门两盖、前地板、后地板。5系铝使用量仅次于6系,主要用在铝板,如揽胜VELAR 使用5系铝板多达 26.4%。7 系铝在板材上没有使用,只是少量用在挤压铝中,如雪佛兰BOLT、本田第十代雅阁、沃尔沃 XC60 等车型均在防撞梁上应用了7系铝合金,充分利用了7系铝合金强度高的优势。

新能源车的轻量化需求更为迫切,为铝汽车板打开了更为广阔的应用场景。对于新能源电动车来说,由于自重相对于普通燃油车更高,且电池的成本和重量远高于白车身,通过减轻车身质量来换取更大电池容量或者增大续航里程的需求比传统燃油车迫切得多,若能利用铝制车身板解决轻量化问题,可进一步解决续航焦虑。

因此,目前可以看到,许多新能源汽车开始使用铝汽车板来降低自重,无论是传统车企还是新势力,都通过电动化与轻量化进行结合迎合政策法规和市场需求。

图表:2017年EuroCarBody参展车型白车身用铝数据

资料来源:CNKI,中金公司研究部

铝汽车板优势:减重、防腐,可回收。相比于传统的汽车钢板,铝汽车板具有重量轻、抗腐蚀、易导热和可回收等优势,特别是在全球温室效应日益严重,各国政府对于燃油标准进行了更为严格的限制,并开始提倡汽车明显轻量化的趋势下,铝制车身板日益受到市场的推崇。

相对于传统钢板劣势:价高、强度小、维修不便。铝汽车板所具有的一些劣势也限制了它在市场上的发展,比如强度小、易变形、材料成本高、维修成本高等,目前最重要的维修难题是铝板较难钣金,4S店需要配备专业维修设备进行铝板维修。这些因素的解决将对未来铝汽车板占据更大的市场份额起到强大的助推作用。

铝合金的应用取决于厂家在减重效果和成本增量之间做出的取舍。铝合金相比于高强钢来看各项力学性能优势并不突出,但拥有较好的减重效果,所以高强钢仍是较强力的竞争对手。对于大部分的零件,铝合金相对于普通高强度钢、冷轧钢、镀锌钢板都有减重优势,但成本增量也较大。铝合金的应用取决于厂家在减重效果和成本增量之间做出的取舍,另外,当前铝合金和高强度钢的技术均在突飞猛进,铝合金的轻量化应用面扩大也需要看技术的突破速度。

图表:大众Golf铝合金使用后降重效果明显

资料来源:EAA,中金公司研究部

新能源车轻量化快速推进带来铝汽车板需求提速

新能源车轻量化驱动全球铝汽车板需求快速回升

全球铝汽车板需求在疫情后快速回升,未来汽车产量和渗透率有望同步提升。受到新冠肺炎疫情的影响,根据世界汽车组织(OICA)统计,2020年全球汽车产量为7762.2万辆,同比下降15.8%。其中,中国汽车产量为2522.5万辆,同比下降2.0%;除中国外,全球其他国家汽车产量同比下降21.1%,产量的下挫造成了汽车主机厂对于车身板需求量的相应下滑。

疫情之后全球汽车行业虽整体受制于短期缺芯,但新能源车进入快通道。据汽车工业协会数据,中国2021年1-6月新能源车产销分别达到121.5万辆和120.6万辆,同比增长均为201.5%;1-6月新能源车渗透率依次为7.2%、7.6%、8.9%、9.1%、10.2%、12.7%,持续向好。欧洲十国2021年1-6月新能源车累计销量91.08万辆,同比+161%;1-6月电动化渗透率分别为14.0%、14.3%、16.9%、16.0%、17.1%,19.3%。美国2021年1-6月新能源车累计销量25.49万辆,同比+131%。1-6月电动化渗透率分别为2.9%、2.4%、2.9%、3.0%、3.4%、3.8%。

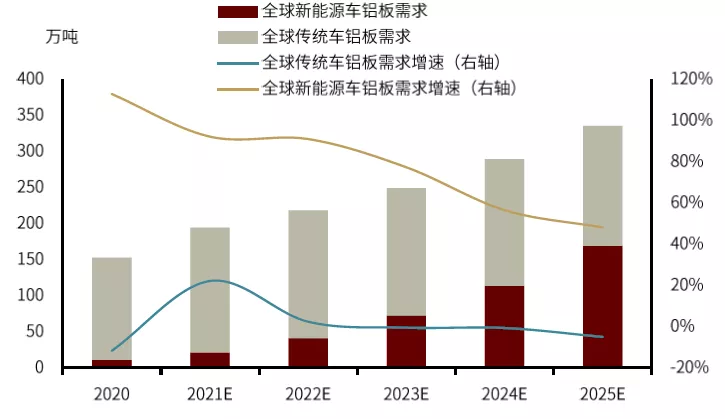

一是汽车产量回升拉动铝汽车板需求,其中新能源车需求亮眼。随着各国应对病毒能力的逐渐增强以及疫苗的普遍投放使用,全球汽车的产量将从2021年起逐步回升,特别是新能源车产量的释放,对于汽车板的需求也将快速提升。我们预计,到2025年,全球铝汽车板的需求量有望达到336万吨,2020-2025年CAGR为17%,其中需求增量主要来自新能源需求,到2025年有望达到169万吨,2020-2025年CAGR为72%。

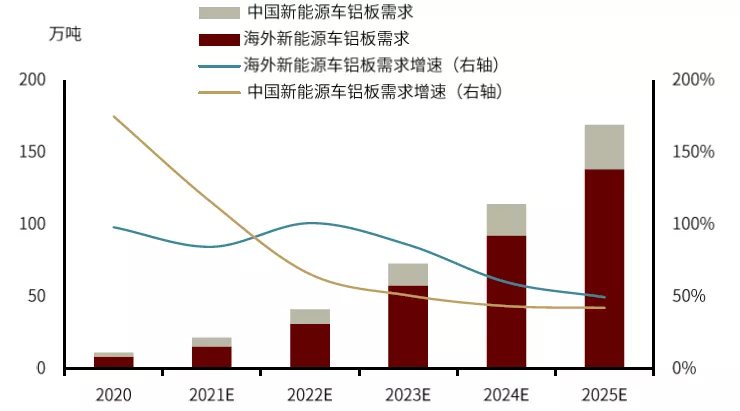

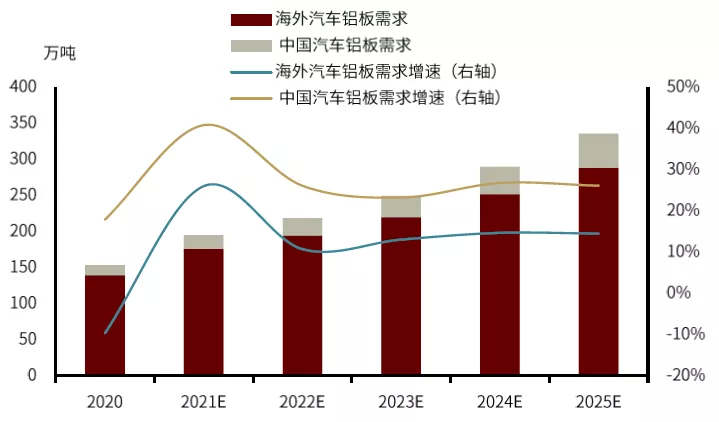

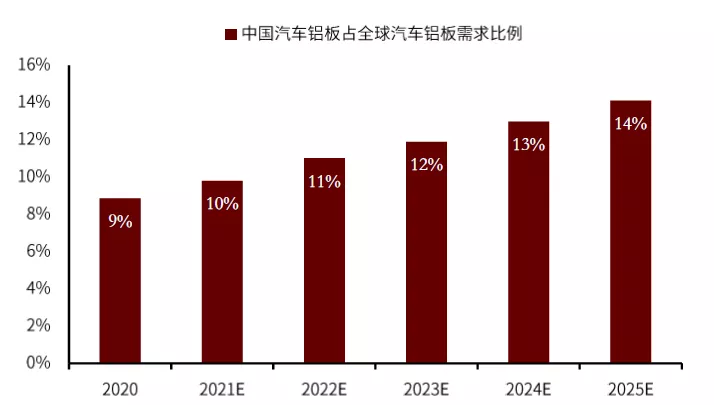

在全球汽车板需求量的分配上,海外企业对铝汽车板的需求量占到全球铝汽车板需求量的绝大部分,2020年的比例在91%左右,中国市场仅占9%。随着未来中国汽车行业进一步发展,特别是新能源车的高速增长,我们预计到2025年,中国汽车板的需求占比将提升至14%,需求量将提升到47万吨左右,2020-2025年CAGR达到28%;其中新能源车需求量达到31万吨,2020-2025年CAGR达到61%。

二是汽车板应用渗透率提升拉动铝汽车板需求,潜力较大。以欧洲市场为例,据诺贝丽斯数据显示,从2016年到2020年,车门中铝合金板的使用率从11%提升至15%,发罩中铝合金板的使用率从33%提升至37%,尾门和翼子板中铝合金板的占比也分别有4个百分点和3个百分点的提升,在2020年分别到达25%和23%。这一份额在2020年之后将会呈现更加快速的上升,诺贝丽斯预计到2025年,欧洲汽车市场中车门、发罩、尾门和翼子板中铝合金板的使用份额将分别占到29%、50%、37%和35%。

美国市场也呈现同一趋势,诺贝丽斯预计到2025年,美国所生产的汽车中,将有46%的车门、85%的发罩、33%的尾门和27%的翼子板使用铝合金板料。可见,未来铝合金汽车板在全球市场的应用潜力较大。

图表:全球铝汽车板需求增加主要受益于新能源车需求放量

资料来源:OICA,汽车工业协会,中金公司研究部

图表:未来全球铝汽车板需求主要来自新能源车

资料来源:EVTank,中金公司研究部

图表:国内外新能源车铝板需求均维持较高增速

资料来源:EVTank,中金公司研究部

图表:中国汽车板需求增速高于海外增速

资料来源:EVTank,中金公司研究部

图表:2025中国铝汽车板需求占比提升至14%

资料来源:EVTank,中金公司研究部

中国铝汽车板市场迎来高速成长契机

中国铝汽车板需求逐步提升。根据SMM统计数据,国内燃油车平均铝化率27.2%左右,其中压延铝材占比在13%-18%;国内新能源车平均铝化率在33%,其中压延铝材占比预计20%。压延铝材中汽车ABS铝合金板重量占比30%-50%。我们测算2020年中国国内汽车ABS铝合金板需求量在14万吨,2021年在19万吨附近,预计2021-2025年CAGR为28%,其中国内新能源车对铝汽车板的需求更为迫切,2021-2025年CAGR达到61%。

图表:国内新能源车铝板需求未来5年CAGR为61%

资料来源:SMM,中金公司研究部

新能源车轻量化需求提升,铝汽车板需求有望提速。未来国内铝汽车板的需求量还将延续增长态势,原因主要在于两个方面。第一,中国国内新能源车产量在未来会有大幅增长。我们预计到2025年,国内产量将突破600万辆,在单车用铝量保持不变的情况下,如此大的产量增量必将带来铝汽车板需求量的同步增加。2020年国内新能源车新势力品牌的增速均超过100%,2021年上半年同比增速更是达到200%以上,未来高速增长值得期待。

第二,单车用铝量逐步提高。随着中国国内城镇化水平的逐步提升,最大铝资源消费领域将逐渐从基础设施建设向交通运输行业倾斜,在汽车轻量化要求下,燃油车和新能源车对于铝资源的需求量均将不断增加,这种增加主要体现在车身结构的制造上,也即车身覆盖板方面。根据国际铝协预测,中国新能源各车型的单车铝量在未来十年有望稳步增长,以电动乘用车为例,有望从2020年单车用铝量157.9kg提升至2030年283.5kg,累积提高80%。

需求快速增长有望驱动中国汽车板市场迎来发展契机。根据SMM统计数据,中国国内市场的铝汽车板产量在2010年到2020年间呈现不断上升趋势,2010年国内对于铝汽车板的产量大概在1.7万吨左右,而到2020年,这一数字已经增长到了18.6万吨左右,10年年均增速达到27%。值得注意的是,在2010-2015年CAGR仅为22%,2015-2020年CAGR达到34%,我们预计2020-2025年CAGR进一步达到36%,可见国内铝汽车板制造商正在迎合市场的需求量趋势,加速铝汽车板产量增长。

图表:中国汽车板产量及其同比增速

资料来源:SMM,中金公司研究部

图表:近年来中国汽车板产量CAGR逐渐提升

资料来源:SMM,中金公司研究部

全球铝汽车板市场被欧美厂商长期垄断控制

全球铝汽车板厂商产能主要分布在美欧日等发达国家和地区

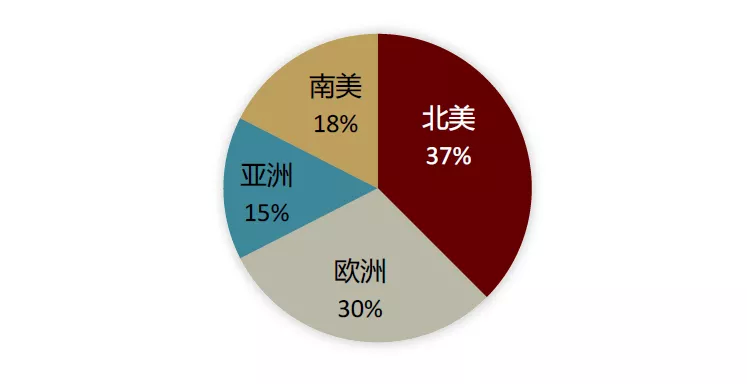

海外铝汽车板产能布局具有先发优势,与汽车厂长期绑定。据SMM数据,从产能布局看,全球主要汽车板产能分布在中国以外,合计产能约288万吨,占比73%;主要铝汽车板生产企业主要分布在北美洲和欧洲,美国本土产能占全球比例为45%。

从公司看,以诺贝丽斯、美国铝业公司、肯联铝业为代表的铝汽车板巨头对整个市场起到垄断统治,三家产能合计占比高达51%,长期与海外龙头车企产业链绑定。并且由于铝汽车板技术门槛较高,且汽车主机厂对材料认证流程长,汽车板短期供给难以大幅放量。

图表:全球铝汽车板生产企业产能主要分布在中美欧(2020年)

资料来源:SMM,中金公司研究部

图表:欧美巨头垄断铝汽车板市场(2020年)

资料来源:SMM,中金公司研究部

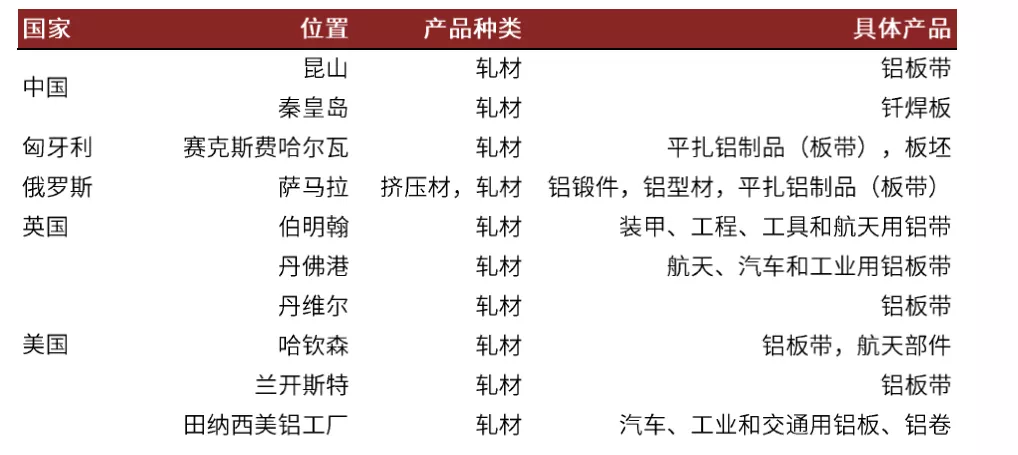

图表:截至2020年国外主要铝汽车板生产企业产能分布情况

资料来源:SMM,中金公司研究部

诺贝丽斯:全球最大的铝汽车板生产商

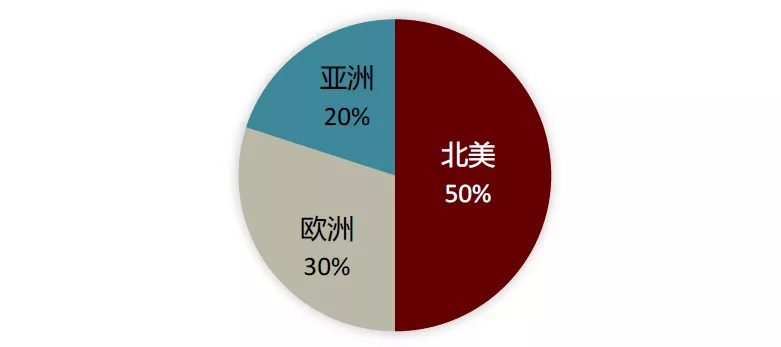

全球最大的铝汽车板生产商。诺贝丽斯是目前全球领先的轧制铝产品生产商和最大的废铝回收商,为全球金属巨头印度铝业的铝加工业务平台。公司成立于2004年,最初隶属于加拿大铝业,后于2007年被印度铝业收购。截至2020年,诺贝丽斯在9个国家建立了生产业务,覆盖北美洲、南美洲、欧洲、亚洲等四个区域。诺贝丽斯铝汽车板的主要服务对象包括宝马、福特、通用、蔚来等多个知名汽车品牌旗下的200多款车型。截至2020年,诺贝丽斯拥有铝轧材/铝汽车板/废铝回收产能约400/100/250万吨,其中铝汽车板在北美/欧洲/亚洲的产能约50/30/20万吨。

图表:诺贝丽斯铝汽车板客户包括全球顶级车企

资料来源:诺贝丽斯公告,中金公司研究部

图表:诺贝丽斯旗下铝轧材产能分布(2020年)

资料来源:诺贝丽斯公告,中金公司研究部

图表:诺贝丽斯旗下铝汽车板产能分布(2020年)

资料来源:诺贝丽斯公告,中金公司研究部

扩产: 2013年秋冬季,诺贝丽斯宣布投资合计4.05亿美元,扩建其在纽约州奥斯威戈和德国纳赫斯特的铝汽车板产线,扩建产能分别为36/12万吨; 2018年5月,诺贝丽斯在肯塔基州古斯里耗资3亿美元的铝汽车板制造厂破土动工,这座新建工厂的年产能为20万吨,将包括热处理和预处理生产线,这些生产线将被用于白车身,引擎盖,门,举升门和挡泥板等汽车零件,工厂计划于2022财年投产。

2018年10月,诺贝丽斯在江苏常州启动二期10万吨铝汽车板热处理产能扩建项目,项目总投资额1.8亿美元,已于2020财年投产,达产后将使得常州公司原有热处理产能翻倍。此外,2021年2月,诺贝丽斯宣布投资3亿美元用于扩建镇江公司的汽车用铝和回收产能,项目包括热轧/冷轧产能的扩建和汽车用铝闭环回收系统的建设,公司计划于2021年中启动建设,其中20万吨冷轧产能预计于2024财年投产。印度分公司10万吨轧制/压铸项目总投资额1.75亿美元,公司计划于2022财年投产。

合作:诺贝丽斯2017年5月宣布与日本神户制钢合作,在韩国成立蔚山铝厂,项目年产能约30万吨。双方各持有50%所有权,共同运营以便满足亚洲对于铝制品的需求量,这不仅能够利用神户制钢出色的铝加工能力提升生产效率,也能够与此前在韩国建立的荣州铝厂以及中国常州铝厂产生协同作用。

收购:诺贝丽斯在2020年4月完成了对爱励铝业的100%收购,耗资28亿美元(包括7.75亿股权交易成本,20亿元偿还爱励所欠债务,5000万元收益支付),收购成功后能够实现双方在铝业熔铸、轧制、精加工和循环回收利用方面的优势互补,但受到反垄断法限制,诺贝丽斯必须出让爱励铝业原有的刘易斯波特轧制厂(20万吨/年铝制ABS产能)和杜菲尔轧制厂(8万吨/年铝制ABS产能)。

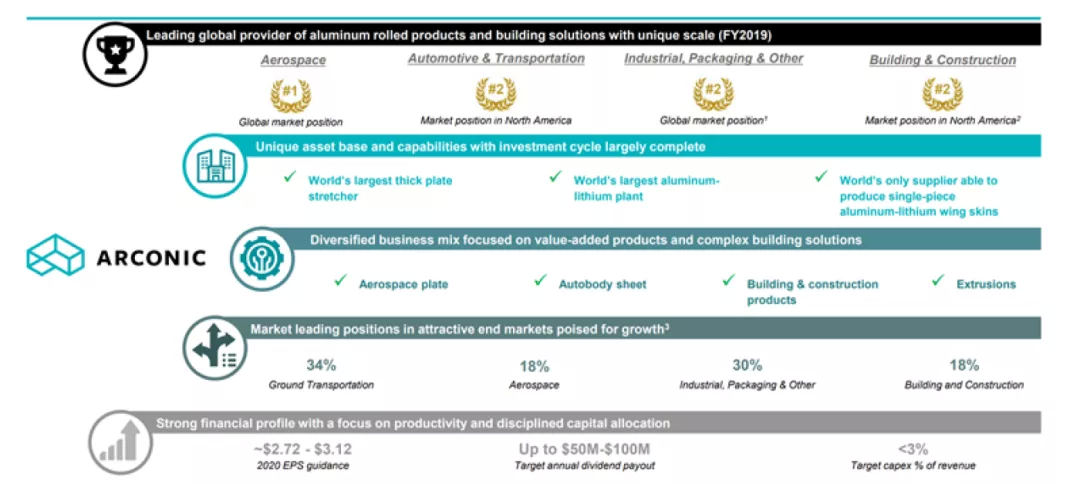

奥科宁克:原隶属于美铝的铝板带巨头

奥科宁克(Arconic Corporation)是全球主要的铝板带生产商之一,在全球拥有22家工厂。公司的前身是美国铝业公司(Alcoa Inc.)。2016年11月,美国铝业公司将业务一分为二,建立了两家新的公司——Alcoa Corporation 和Arconic Inc.,。Alcoa Corporation的业务主要包括铝土矿开采、氧化铝冶炼以及铝制产品生产,而Arconic Inc.则负责与航空板和汽车板有关的具有高附加值的业务。2019年2月,Arconic Inc.宣布将其旗下的奥科宁克轧制产品公司独立出来,成立新的上市公司奥科宁克, 主要业务包括生产铝轧制和挤压产品,而原母公司则保留工程产品和锻制产品销售,成立豪梅特宇航公司。

图表:奥科宁克产业链介绍

资料来源:公司公告,中金公司研究部

图表:奥科宁克轧材业务分布

资料来源:公司公告,中金公司研究部

扩产:2012年,美国铝业在达文波特轧制厂和田纳西轧制厂分别投资3亿美元用于扩产,最终达文波特轧制厂铝汽车板产能扩大到20万吨(2014年1月完成),田纳西轧制厂铝汽车板产能扩大到15万吨(2015年9月完成)。2018年6月,为获得铝汽车板行业更大的市场份额,Arconic Inc. 投资1400万美元重启之前已经停产的特克萨卡纳轧制厂的精加工生产线,该生产线于2019年1月正式投产。2019年2月,Arconic Inc.宣布再投资1亿美元,以扩大其在田纳西州运营工厂的热轧机产能并增加下游设备能力,以便生产更多汽车铝制品,该项目于2020年底已基本完工。

肯联铝业:全球主要的汽车用铝供应商

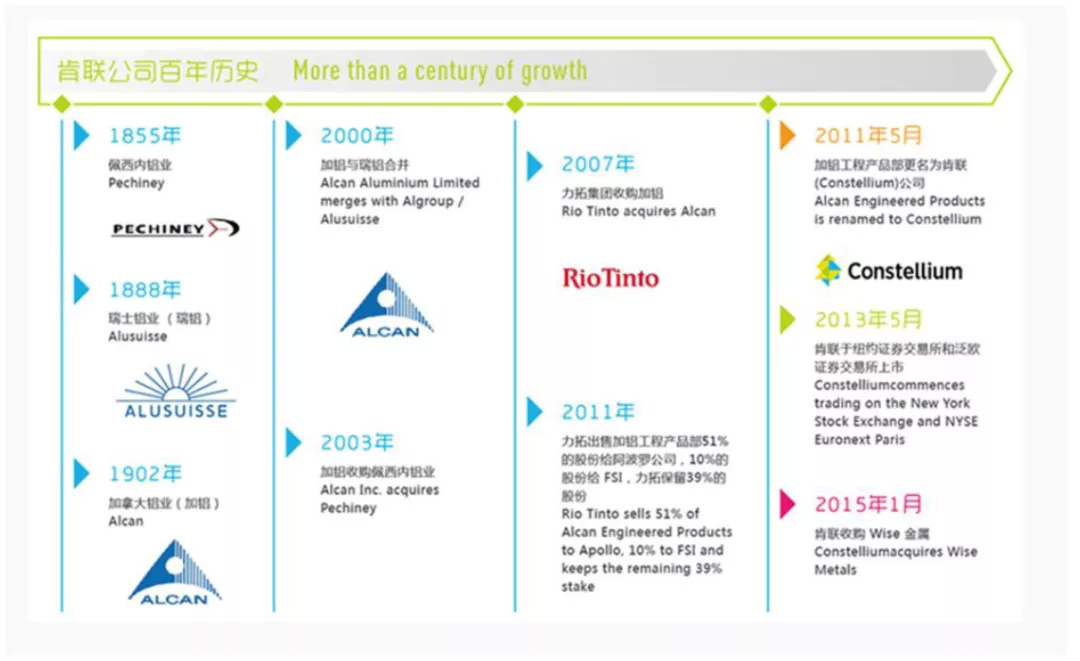

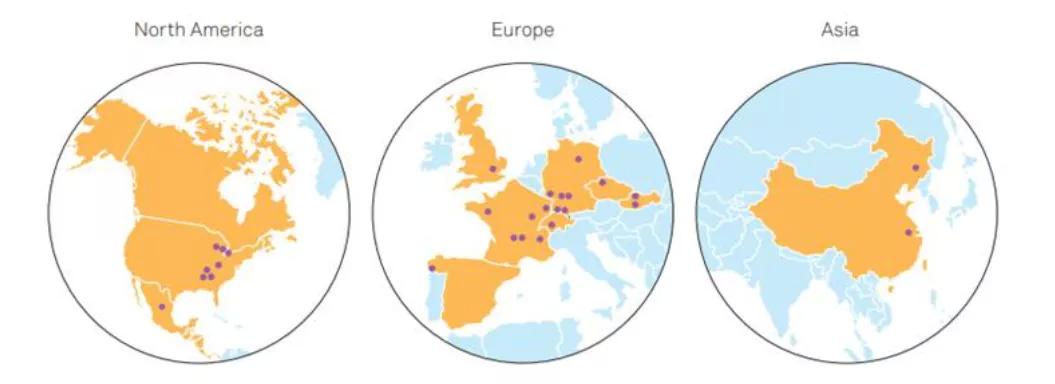

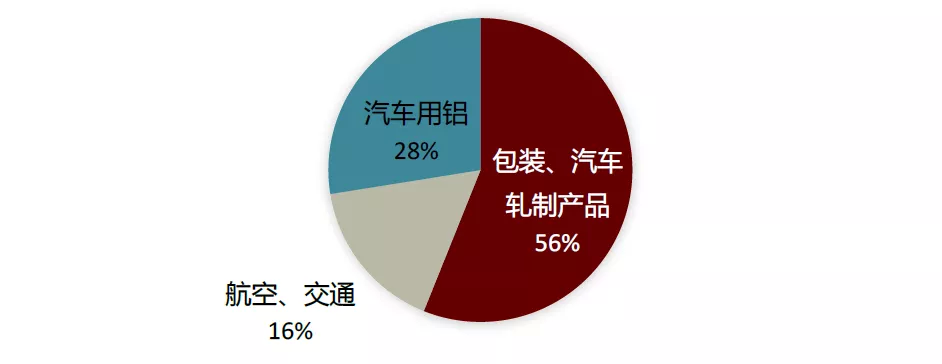

肯联铝业是全球主要的铝挤压和轧制产品供应商。公司由百年铝业巨头佩希内(Pechiney)、瑞士铝公司(Alusuisse)和加拿大铝业公司(Alcan)组合而来,于2013年在纽交所上市,目前在美国、法国、德国、瑞士等地拥有28个生产厂,3个研发中心。截至2020年底,公司合计拥有超过170万吨的铝产品产能,其中汽车用铝产能约46.6-49.1万吨,主要分布于捷克、德国、瑞士分公司,产能分别为10.6/29-31/7-7.5万吨。公司下游客户包括戴姆勒、宝马、大众、Stellantis、福特等全球知名车企。

图表:肯联铝业百年历

资料来源:肯联铝业官网,中金公司研究部

图表:肯联铝业全球布局(2020年)

资料来源:肯联铝业官网,中金公司研究部

图表:肯联铝业主要工厂产能分布(2020年)

资料来源:肯联铝业官网,中金公司研究部

扩产: 2015年4月,肯联铝业完成了其在密歇根州范布伦市汽车结构工厂的4,000万美元扩建,此次扩建使该工厂的制造能力提高了一倍以上,并增强了为北美客户进行原型设计和开发的能力。2017年5月,肯联铝业宣布其在乔治亚州怀特的新工厂开始生产,专门生产先进的铝制汽车结构部件和碰撞管理系统,可为美国东南部的汽车制造商供应产品,并可根据客户需求进行扩产。此外,2018/2019/2020公司汽车用铝板块资本性支出分别为105/97/61百万欧元,占公司总体38%/36%/34%。

收购:2015年1月,肯联铝业完成对Wise Metals 100%股权的收购,收购金额总计14亿美元,此次收购不但巩固了公司在罐装用铝市场的地位,还使得公司热轧产能升至45万吨;此外,公司计划到2022年合计投资7.5亿美元于Wise Metals位于阿拉巴马州的工厂,用于进一步提升热轧产能至70万吨,并新建20万吨汽车白车身产能。2018年12月,肯联铝业耗资1.8亿美元收购了日本联合铝业公司(UACJ)旗下三箭铝业公司(TAAH)所持有的鲍灵格林铝汽车板轧制厂的49%的股份,该轧制厂主营汽车白车身板材,规划年产能为10万吨。

神户制钢:亚洲最大的汽车板生产商

神户制钢公司成立于1905年,是日本第三大钢铁公司,生产经营范围主要包括超高强度钢板、特殊钢线材、铝板材、铝锻材及铝挤压品等产品,目前在亚洲和北美洲拥有多家分公司。

图表:神户制钢主要产品及其分布

资料来源:神户制钢官网,中金公司研究部

扩产:2015年11月,神户制钢株式会社宣布,其美国合资企业神户铝业汽车产品(KAAP)将投资5700万美元扩大其在北美的生产设施;2016年8月,神钢铝产品与挤压有限公司在新的铝挤压设备上破土动工,以支持汽车市场,这座位于肯塔基州鲍灵格林的工厂耗资4700万美元;2017年4月,神户铝业汽车产品公司宣布斥资5300万美元扩建肯塔基州鲍灵格林工厂,以满足国内对铝锻造悬架产品不断增长的需求 。

投资:2010年9月,神户制钢在江苏苏州成立汽车铝部件分公司,销售汽车悬挂用铝锻零部件。2016年4月,公司位于天津的汽车铝材分公司开始批量生产,该公司主营铝汽车板,总投资11.5亿元,年产能10万吨,为首家在我国投资汽车用铝领域的日企。

事件:神户制钢公司从2015年开始出现财务问题,并连续两年产生财报赤字。为挽回全球地位及公司形象,该公司开始使用低标准原料控制产品成本,并修改产品检测报告掩人耳目。行径败露之后,尽管社长川崎博多次公开道歉、引咎辞职,但由于该事件不仅对日本本土的汽车品牌造成恶劣影响,而且波及国外知名汽车品牌,对神户制钢的未来发展有一定负面影响。

中国铝汽车板产业有望快速崛起

中国铝汽车板产业布局后来居上。中国铝汽车板应用起步较晚,但随着中国新能源车的快速增长,国际巨头加大中国投资,国内相关企业也相继布局铝汽车板产能,对这一汽车轻量化的全新赛道纷纷加码。截至2020年末国内布局汽车板产能94万吨,已经成为全球汽车板产能排名第二国家,仅次于美国;其中,中国本土企业产能64万吨,占比为68%。

图表:截至2020年国内主要铝汽车板生产企业产能及产线情况

资料来源:SMM,中金公司研究部

国内铝汽车板产业整体表现为缺乏外板生产能力、难以批量供货。主要原因一是国内传统汽车对铝汽车板的需求市场一直未打开;二是只具备很少的汽车用铝知识产权,对于高端汽车品牌,很难系列化供应铝板;三是汽车板应用技术研发平台相对较少,在很多先进技术方面(如先进成形、异种材料连接、表面处理等)仍有待研究;四是新能源汽车对于铝制车身板的应用不足。

南山铝业率先突破技术壁垒,是目前国内首个实现批量供给内外汽车板的生产商。在中国铝汽车板市场上,诺贝丽斯、神户制钢等国外知名铝汽车板生产商扮演着重要角色,他们都具有生产高质量汽车外板的能力,产线开工率高。相比之下,中国大部分铝汽车板生产企业只具备汽车内板的生产能力,产线虽然投产但还无法量产,在国内市场的竞争力明显不足。

以南山铝业为首的国内铝加工生产商通过多年的积累,已经率先突破包括外板在内的铝合金车身板批量供应,是国内唯一能同时批量供应内外汽车板的生产企业。随着国内市场继续扩大,本土企业如宝武钢铁、中国铝业相继投产并释放产量,中国汽车铝产业迎来快速发展契机。

本文选编自“中金点睛”,作者:齐丁 陈彦 王政;智通财经编辑:李均柃