7月9日,中国人民银行决定将于7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。此次降准将释放长期资金约1万亿元,下调后金融机构加权平均存款准备金率为8.9%。

全面降准力度不小,货币政策转向偏宽松

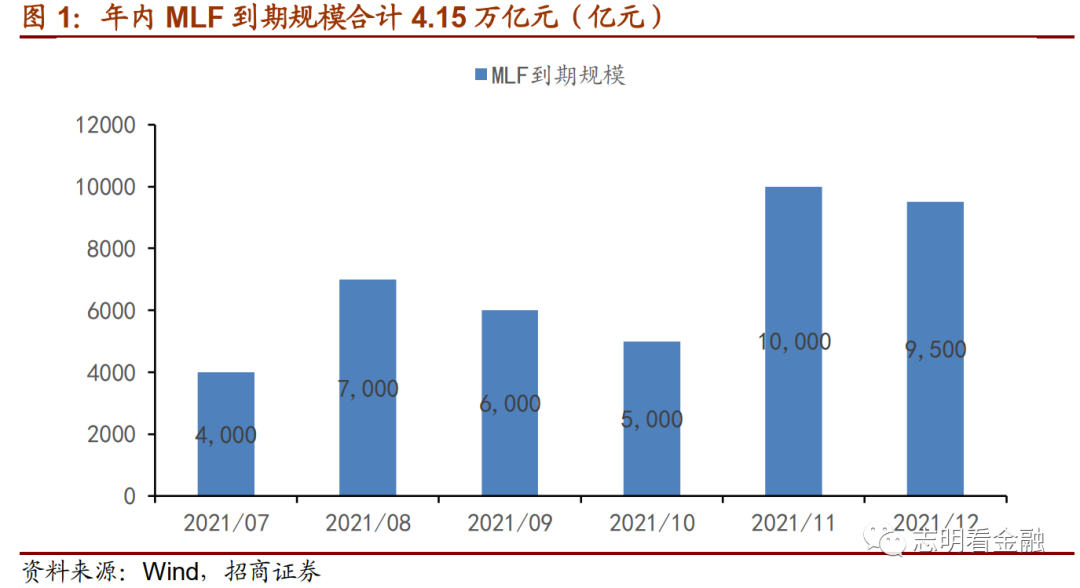

降准力度不小,此次为全面降准而非定向降准,且释放长期资金达1万亿。我们认为此次降准,一方面由于今年下半年MLF到期压力大(下周将到期4000亿,年内将到期4.15万亿),降准释放资金将部分用于置换到期MLF;另一方面由于7月中下旬的税期高峰将带来流动性压力,此时降准可避免流动性出现剧烈波动。

尽管降准会部分置换到期MLF,但全面降准信号意义较强。此次降准为2020年下半年货币政策逐步回归正常以来的首次,说明国内货币政策有所微调,略偏宽松。

降低银行负债成本,利于贷款利率保持低位

1年期MLF利率为2.95%,法定存款准备金利率为1.62%,本次全面降准0.5个百分点,释放长期资金约1万亿,可降低银行成本每年约130亿。当前贷款利率处于历史低位,我们认为,通过此次降准,可降低银行负债成本及负债压力,利于贷款利率继续保持低位水平,持续支撑实体经济。

提升货币乘数,增强银行信贷投放能力

21年5月末货币乘数为7.1,此次降准后,金融机构加权平均法定准备金率降至8.9%,将使得货币乘数进一步提升,增强银行信贷投放能力。21H1大宗商品价格持续上涨造成中下游小微企业面临经营压力,此次降准有望使得银行增加信贷投放规模,缓解小微企业经营压力。

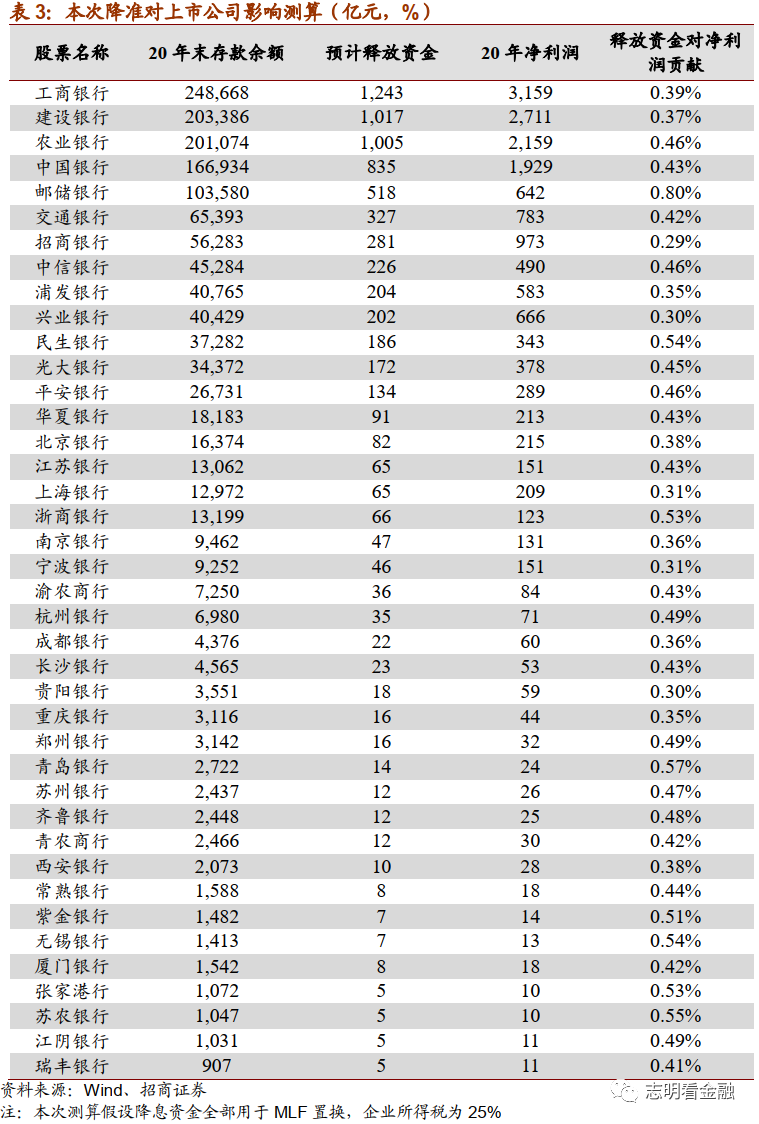

此次降准有望提升上市银行利润。截至20年末,40家上市银行存款余额合计142万亿,若此次降准资金全部用于MLF置换,可降低上市银行成本每年约94亿=142*0.5%*(2.95%-1.62%)*10000。20年上市银行净利润共1.7万亿,根据静态测算,可提升上市银行净利润约0.4%=94*75%/17000。考虑到部分资金或将用于信贷投放,我们认为z。

降准叠加靓丽中报,驱动银行板块估值修复

中报季临近,考虑到今年经济明显复苏,且去年同期银行中报基数较低,我们预计不少优质银行中报业绩靓丽。叠加此次降准政策,有望驱动银行板块估值修复。当前位置,我们强烈推荐估值不高且具备长逻辑的零售银行龙头-平安银行,经营区域好、公司治理较好、管理层能力突出、发展战略清晰的江苏、常熟、成都等,关注长沙、南京、杭州等。

本文来源于“志明看金融”微信公众号,作者为招商证券分析师廖志明;智通财经编辑:文文。