摘要

这一次降准应该是超过了市场预期,此前既没有风声和研究观点提到有降准的可能性,也没有投资者做降准交易。更重要的是,这次降准规模也超过了市场预期,而且也不是此前认为的定向降准,而是全面降准。

为什么要降准呢?我们能得到的结论是:

1、之所以是降准,而非定向降准,除了定向支持小微企业以外,还有对冲出口,稳住总需求的考虑;

2、降银行负债成本,这是一个非常明确的政策方向;

3、由于存在经济长期转型需求的考虑,对隐性债务的治理和房地产的调控高压还会维持相当长的一段时间。预计未来是一个“结构性紧信用+宽货币”的组合,这个组合对债券市场是非常有利的。

正文

7月9日,央行宣布于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),降准释放长期资金约1万亿元,这距离国常会提到要降准,仅过去2天。

这一次降准应该是超过了市场的预期,此前既没有风声和研究观点提到有降准的可能性,也没有投资者做降准交易。

更重要的是,这次降准规模也超过了市场预期,而且也不是此前认为的定向降准,而是全面降准。

为什么要降准呢?先来看国常会的通稿怎么说的:

“会议决定,针对大宗商品价格上涨对企业生产经营的影响,要在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”

再来看央行的通稿是怎么说的:

“今年以来部分大宗商品价格持续上涨,一些小微企业面临成本上升等经营困难,中国坚持货币政策的稳定性、有效性,不搞大水漫灌,而是精准发力,加大对小微企业的支持力度。”

无论是从国常会的通稿还是从央行的通稿来看,这次降准是针对大宗商品来的,目的是为了加强金融对中小企业的支持。

但令人不解的是,大宗商品上涨往往是通胀起来、经济向好的信号,逻辑上来讲,大宗商品涨,应该是收紧货币才对。

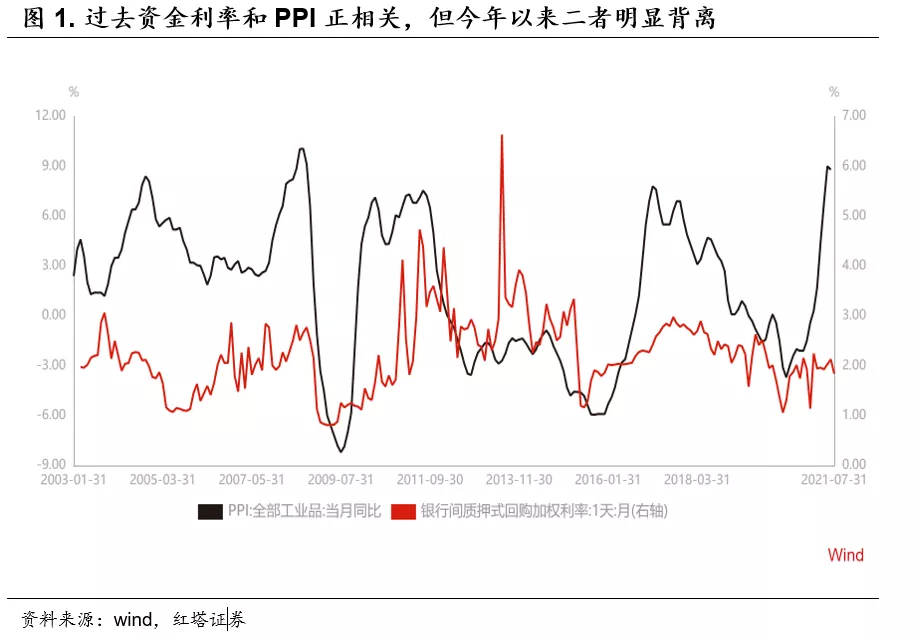

事实上来看,过去大宗上涨(PPI同比向上)和银行间资金利率是正相关关系,但今年以来,这两者开始出现背离,在PPI同比向上的时候,资金利率反而下行,央行维持了资金面的宽松。

那么,为什么大宗商品涨,需要央行维持宽松的资金面甚至降准来支持小微企业,二者之间究竟有什么关联呢?

我们先来看看大宗是怎么涨起来的。

任何标的物的上涨,都是供不应求的结果。

从需求来看,美联储直升机撒钱给财政,财政转移给居民,居民因疫情在家里出不去除了必要的储蓄以外,全部转化为“买买买”的需求。另外,“双碳”目标和新能源转型提振了部分稀有金属的需求。

供给端因素要稍微复杂一些。

第一个原因是疫情。东南亚、非洲和部分拉美国家的疫情一直在反复,影响了他们的复工复产,所以这些资源出口国的产出跟不上全球需求扩张的脚步。

第二个原因是企业对未来需求的预期比较谨慎,投资扩产动力不足,供给弹性弱。因为大家都清楚,这次需求和美国印钱的关系很高,一旦不印钱了,需求很快就会降下去,但扩大产能得好几年才能投产,如果那个时候美国不印钱了,又会是过剩产能,所以不如维持供给刚性,任由价格拉高。

第三个原因是在“双碳”目标的约束下,市场对粗钢、电解铝、煤炭等传统大宗商品,有减产预期。

看下来,很容易得出一个结论,那就是供给的弹性很小。而供给弹性小,就意味着需求稍微扩大点,价格就会上得很高,所以我们看到不少大宗商品价格都上升到了历史性高位。

但这还只是静态的供需博弈关系,如果加入预期的因素,结果会更加有趣。

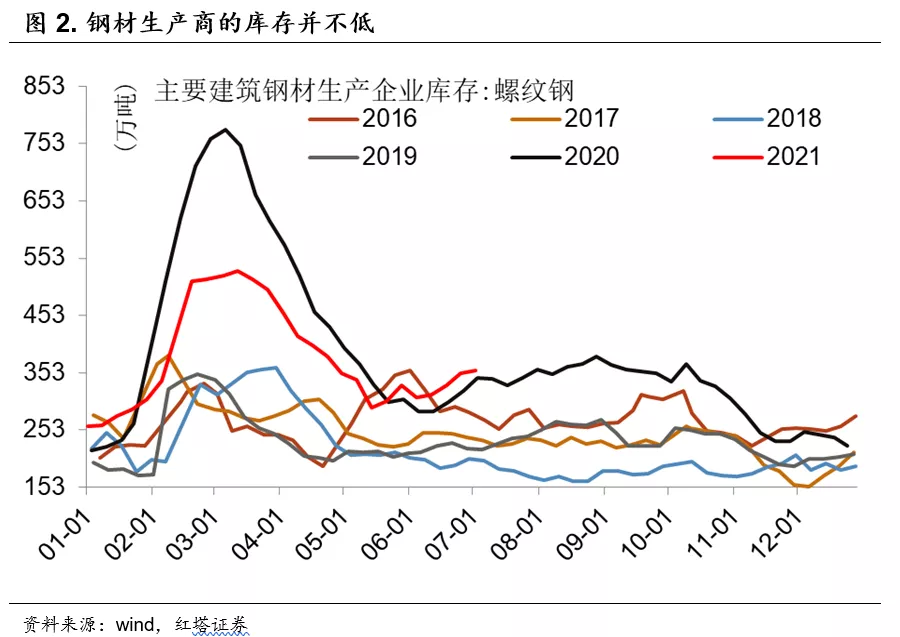

以钢铁为例,我们看到很多政策都有要求,说产出不能增长。但今年前五个月粗钢和钢材的产量同比增长了13.9%和16.8%,实际产量同比增速并不低。

同时,我们可以看到目前全国主要城市建材仓库的主要钢材品种库存、139家样本建材钢厂的库存、进口铁矿石平均库存可用天数等指标均位于高位。

其实问题就在这里。

现在供需关系紧张只是一方面,如果下游预期未来供需关系会更紧张,他现在就会多囤货。如果贸易商预期未来供给会收缩,他也会囤货,以后卖更贵。

而预期是会自我强化的,价格越涨,越没有货,但不一定是货真的不够,而是“我认为会不够”。

其实,新能源相关的稀有金属上涨也是和预期有很大关联。

如果都认为双碳目标是四十年的大周期,需求会一直好下去,但供给又是有限的,那自然会使得下游出现能多囤就多囤一些的现象。

一旦开始囤货,价格势必就会上去,这又会进一步强化供给紧缺的预期,并导致更广泛的囤积行为。

但是,大宗这么持续涨下去的结果,就是下游压力会非常大。

因为这轮通胀是由供给端驱动的,有预期囤积叠加的成分,压力都让中下游企业来承担了。

所以,我们可以看到,PPI和核心CPI、PPI生产资料和生活资料、PMI原材料购进价格和产出品价格的差距在过去几个月里快速走阔。

更重要的是,这种结构性通胀,企业特别是中小微企业是很艰难的。

大型企业还能够凭借着自身的规模来摊薄成本,也有足够的资金去引进先进设备等来消化上游价格上涨的压力。

但小企业显然没有这么幸运,它们既没有市场规模,也没有足够的资金去做技术改进、设备更新,就只能被动承受上游涨价的压力了,所以不乏企业暂缓或者停止接单生产的新闻。

故事到这里,仍然没有结束。

原材料价格的持续上涨也会让企业特别是小微企业的流动性明显吃紧。在产业链的生产合作中,因为市场地位不同,小微企业往往没有话语权。

很多大企业在采购时,出于缓解资金压力等原因,都会以承兑汇票的方式来支付货款,而小微企业没有地位就只能延期几个月才能够获得货款。

根据上海票据交易所披露的数据,今年1-5月累计承兑9.98万亿,同比增长2.24%,其中,商票承兑1.61万亿,同比增长23.67%。

但是随着原材料涨价,中小企业采购资金的压力是在不断变大的,而货款又是商票或者银票,不是现金。这时候,为了缓解资金压力,企业就只能支付一部分利息把承兑汇票贴现。而如果贴现利率走高,中小企业面临的成本压力就会更大。

这也是为什么在过去一段时间里,央行一直愿意让资金利率维持在一个低于政策利率水平。其目的就是为了将资金利率保持在一个较低的水平来缓解因为上游价格上涨对中小企业流动性占款的压力,让中小企业能够以较低的价格将汇票贴现,来回笼资金。

此前国务院常务会议也提出要研究将商业汇票承兑期限由1年缩短至6个月,以减轻企业占款压力。

这一次降准显然是此前维持相对宽松资金面政策的延续。

但这一次降准的规模仍然超过了市场的预期,7月MLF到期4000亿,因为之前市场保守的预期认为这次降准主要是用于MLF的置换,不会有增量。

那么,降准的规模为什么会超预期呢?

一个猜想是与外需有下降的压力有关。

前文提到了,出口的扩张与美国的财政货币化高度相关,换句话说,外需是印出来的,并非源于全球经济的内生动力。

但从6月开始,美国部分州的失业救济已经开始暂停发放了,失业救济发放暂缓后,美国那边经济总需求明显也下来了一些。

关键是,美国居民部门商品消费下来后,外需扩张的逻辑可能也就走到头了。

但国内为了给中长期经济转型留有空间,地产的高压治理还需要维持一段时间。

所以,这次是降准,而非定向降准,也不仅仅是出于救助小微企业的考虑了,还存在对冲经济总需求的考虑,以备不时之需。

无论怎样,降准的终极目的都是为了降低银行负债端成本,给银行更多的利润空间,去继续让利实体。

实际上,此前已经有了很多降低银行负债成本的努力了,包括但不限于:存款定价基准改革、银行现金理财产品货基化、年底资管产品净值化等等。

综上,我们能得到的结论是:

1、之所以是降准,而非定向降准,除了定向支持小微企业以外,还有对冲出口,稳住总需求的考虑;

2、降银行负债成本,这是一个非常明确的政策方向;

3、由于存在经济长期转型需求的考虑,对隐性债务的治理和房地产的调控高压还会维持相当长的一段时间。预计未来是一个“结构性紧信用+宽货币”的组合,这个组合对债券市场是非常有利的。

因此,全面降准展现出来的政策信号很明显,那就是千方百计地要降低实体经济运行的成本。

要降低实体运行的成本,货币和金融支持只是一方面,土地租要降下来(背后对应了地产调控和学区房治理的高压),互联网企业也要降成本给实体利润空间让路。

为什么股票市场只有新能源、半导体和部分高端制造领域表现最好?因为他们与当前的政策方向是最契合的。

而互联网、地产、金融都是要向实体让利的,这也是为什么他们的相对回报会明显跑输。

本文选编自“奇霖宏观”,作者:李奇霖;智通财经编辑:庄礼佳。