本文转自微信公众号“国泰君安证券研究”。

全球复苏三支箭叠加美刺激政策和疫苗推进好于预期,奠定大宗涨价的宏观环境,主要品种供需偏紧构成基本面。据复盘和模型推演,2021年涨价延续或幅度达20%。

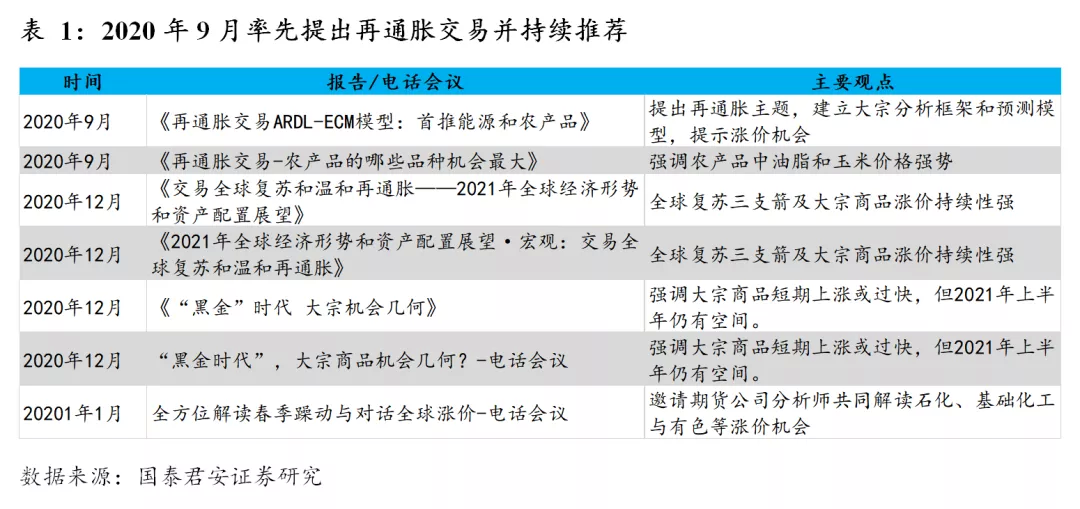

2020年9月我们率先提出再通胀交易的主题并建立了分析框架及预测模型,持续推荐大宗商品涨价,2021年年度策略会也重点提示,随后召开了多次相关电话会议。站在当前时点,我们再次评估大宗涨价的行情,认为行情仍在。

全球经济复苏三箭齐发,疫苗接种和拜登刺激方案点燃大宗行情。

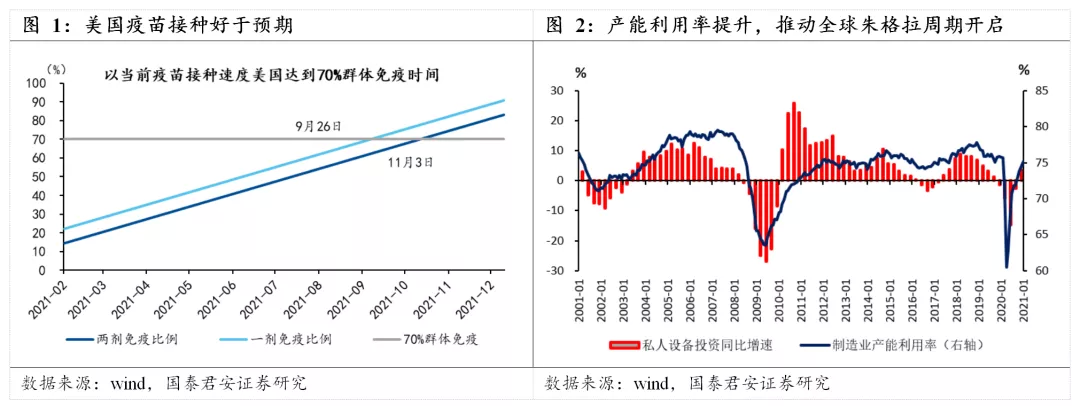

1)我们年报提出了全球复苏的三只箭:居民储蓄推动的消费、补库存及朱格拉周期开启。三箭齐发奠定了2021年全球复苏的坚定基础,也构成了大宗商品涨价的基础。

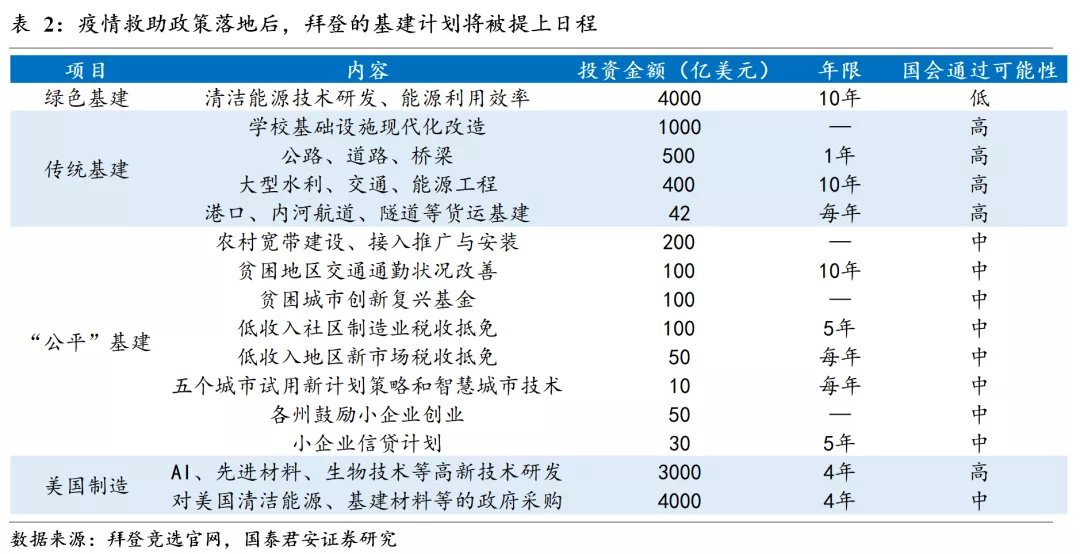

2)拜登上台并形成“蓝色浪潮”,1.9万亿刺激方案预期2021年3月推出,2万亿基建计划预期提升。

3)美国疫苗接种及全球疫情均好于预期,给全球复苏再添薪火。点燃大宗涨价行情。

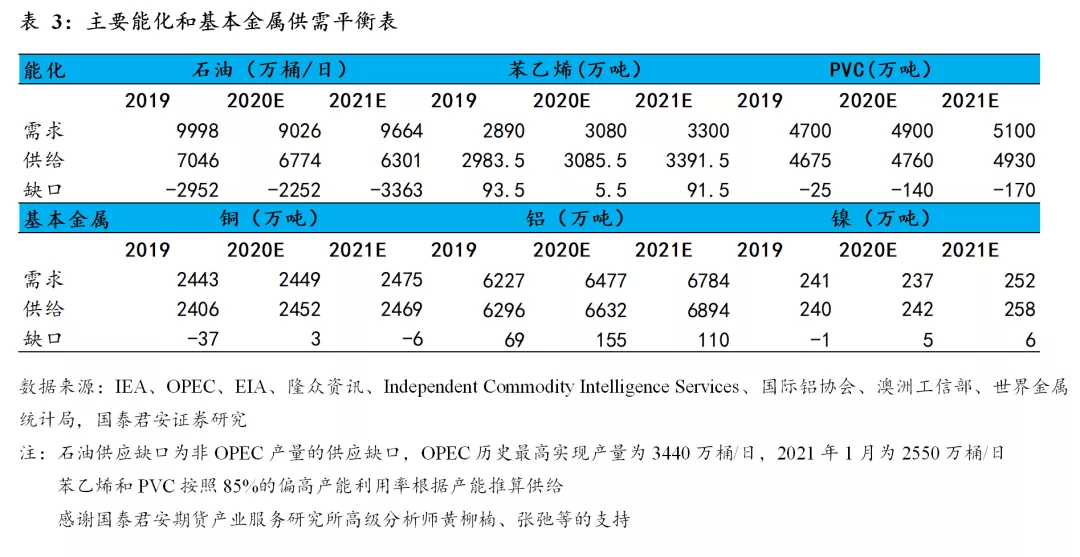

主要品类供需平衡偏紧,2021年商品涨价有基本面支撑,主要选取代表性品种石油、苯乙烯、PVC、铜、铝、镍等,分析其供需平衡表,整体均供需偏紧。

1)石油能化方面:石油方面如果OPEC不增产,则将有供应缺口,即使增产到历史高位也仅维持紧平衡。苯乙烯海外产能不稳或造成阶段性供应紧张,PVC受下游基建和地产影响较大供应或有缺口。

2)基本金属:由于智利、秘鲁两大全球最大铜矿生产国发运受到封锁干扰,铜供需缺口预计维持在5万吨。铝和镍都将受益于新能源汽车,轻质化和高镍化带来需求,同时,产地几内亚的埃博拉疫情及印尼的禁矿政策是影响价格的重要变量。

复盘二战以来的大宗价格走势,当前处于10年熊市的新起点,涨价至少持续1.5年。

1) 全球大宗商品有两轮大牛市,分别为20世纪70年代和21世纪初,宏观背景分别为大通胀和中国加入WTO。

2)当前大宗正处于2011年后10年熊市的新起点。3)对比大通胀时代、大缓和时代及2008年金融危机后的大宗涨价,当前更类似08年后,考虑宏观背景异同,持续时间至少达1.5年。

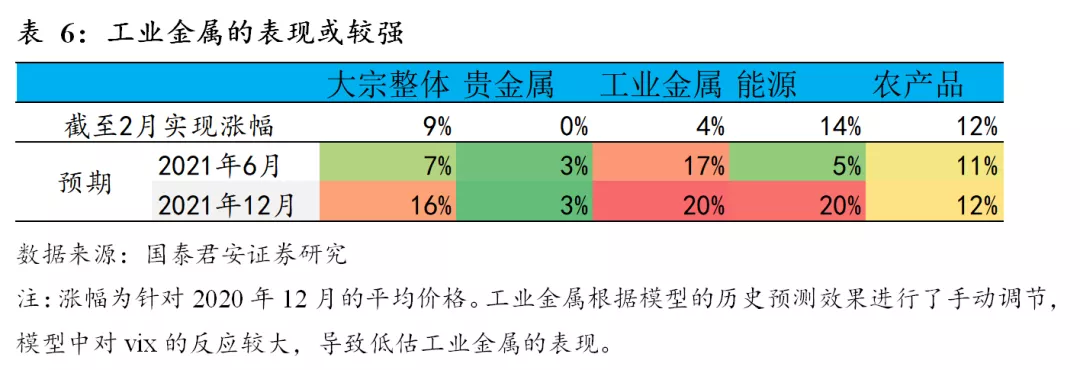

根据我们建立的ARDL—ECM模型预测,全年较2020年涨价或达20%。

1)若全球经济如我们预期偏强复苏,大宗整体全年涨价或达到20%。

2)后续再通胀交易主要机会集中在工业金属和能源。贵金属表现可能偏弱。3)市场担忧大宗价格上涨——通胀预期——收益率上行——股市调整的恶性循环,而根据模型对风险偏好-VIX的反应看,VIX走高会压制大宗品价格的上涨,因此恶性循环难持续。

以下为正文:

01 前言:再通胀交易回顾

2020年9月率先提出,持续看好

基于对全球复苏前景的研判,我们在2020年9月即提出了再通胀交易的主题,推出了框架性报告《再通胀交易ARDL-ECM模型:首推能源和农产品》,提出大宗商品到2021年6月整体涨幅有望超过23%。

后续又多次及时跟踪大宗涨价情况进行点评并召开电话会议,在2021年年度策略会上我们又再次强调大宗涨价的机会,提示到2021年6月大宗整体涨价幅度或进一步提升到49%。站在2021年开年,面对大宗价格的快速上涨,我们再次进行系统的评估,以研判大宗涨价的持续性和幅度。

02 全球经济三箭齐发

疫苗接种和拜登刺激方案为大宗涨价再添薪火

拜登上台并形成“蓝色浪潮”,1.9万亿刺激方案预期2021年3月推出。此外,美国疫苗接种及全球疫情均好于预期,给全球复苏再添薪火。我们此前提出了全球复苏的三只箭,分别为居民储蓄存款大幅度上升,奠定了消费的基础。

消费进一步刺激了补库存需求,库存周期要延续到2021年2季度。同时,全球的朱格拉周期在产能紧张的格局下也有望开启。三箭齐发奠定了2021年全球复苏的坚定基础,也构成了大宗商品涨价的基础。

展望未来,拜登的基建计划将被提上日程,有望成为市场关注焦点。早在2020年总统竞选阶段,拜登就提出了高达2万亿美元的“气候与基建计划”,支持扩大国内基础设施投资,尤其是与绿色经济相关的基建。随着疫情救助政策的大概率落地,基建计划将被提上日程,将成为推升经济的新动能。

03 主要品类供需平衡偏紧

2021年商品涨价有基本面支撑

本文主要选取工业金属、能化代表性品种铜、铝、镍、石油、苯乙烯(汽车产业链)、PVC(地产基建产业链)的供需平衡情况来做基本面的分析,贵金属主要受到金融属性的影响,不做单独基本面分析。

此外,农产品方面选取了大豆。整体看供需平衡方面石化边际偏紧、金属方面铜供应偏紧,铝镍维持紧平衡。

3.1. 石油及化工——OPEC维持当前产量则石油将出现供需缺口

(1)石油

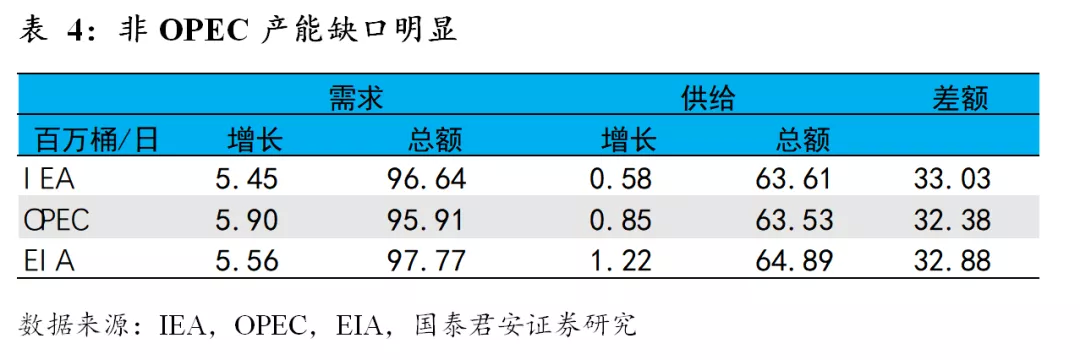

综合主要能源协会和机构——IEA(International Energy Agency),OPEC(Organization of the Petroleum Exporting Countries)和EIA(Energe Information Adminstration)的最新预测报告。

需求端:IEA,OPEC和EIA显示2021年的需求增长保持一致。

IEA预测由于疫苗推出,全球经济复苏,需求同比增长545万桶/日。OPEC:预测2021年需求将同比增长590万桶/日。EIA:预测2021年需求同比增长556万桶/日。

基于此,IEA,OPEC和EIA对世界绝对需求的估计现在分别为9664 万桶/日,9591万桶/日和9777万桶/日。 供给端:IEA,OPEC和EIA预测2021年非欧佩克的石油供应增长将更高。以绝对值计算,IEA,OPEC和EIA预测2021年非欧佩克国家的石油供应分别为6361万桶/日和6353万桶/日,以及6489万桶/日。

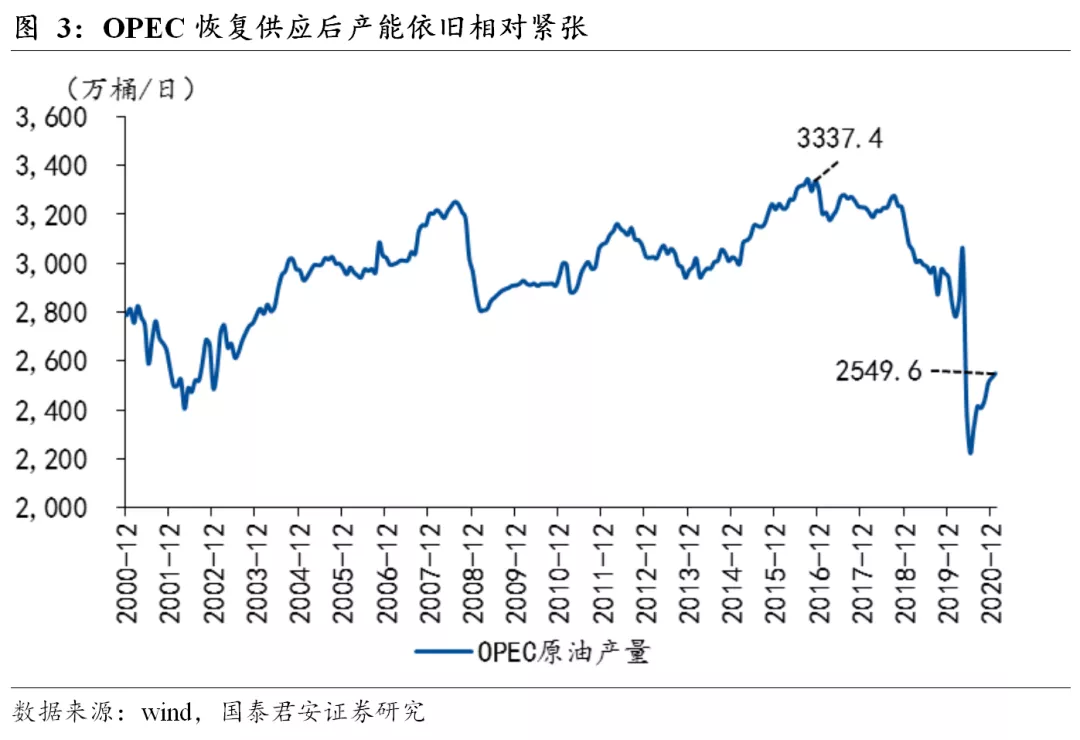

以上预测显示,非OPEC对全球的能源供应的缺口约为3303、3238、3288万桶/日。而当前在减产的情况下OPEC的产出在2021年1月为2550万桶/日,有一定的供需缺口。

考虑后续OPEC全面恢复生产,其产出的高点在2016年9月,产出量为3344万桶/日,基本可以覆盖非OPEC的供应缺口。基于此,当前的石油供求格局是相对紧张的,石油价格的上涨具有基本面的基础。

(2)苯乙烯

尽管当前全球供应显示略有盈余,但是欧美的产能近期受到疫情和寒潮的影响而供应不足,导致价格飙升。2021年以来,欧洲最大苯乙烯生产厂在荷兰发生计划外停工,促使价格上涨。LyondeLLBaseLL和科思创在荷兰共同拥有的POSM(环氧丙烷-苯乙烯单体)在2月10日发生事故后处于离线状态,该厂每年生产68万吨的苯乙烯,预计3月下旬开始重新运转。

美洲地区因冷空气席卷美国墨西哥湾沿岸,导致一系列炼油厂和石化厂(包括数个苯乙烯装置)停工并减产。整体看海外供应不稳定或造成价格上涨。 (3)PVC

PVC下游主要为建筑行业、基础设施行业,与经济发展的关联性较大。2021年国内的地产和基建需求将会成为影响PVC需求的重要变量。此外,与外贸相关的下游行业增速也较快,比如PVC地板近年来一直保持20%以上的增速。整体看,PVC尽管近年来产能有所扩张,但是供需格局预期依旧偏紧。

3.2. 基本金属——整体维持紧平衡

(1)铜:智利、秘鲁因疫情供应不足,全球现供需缺口

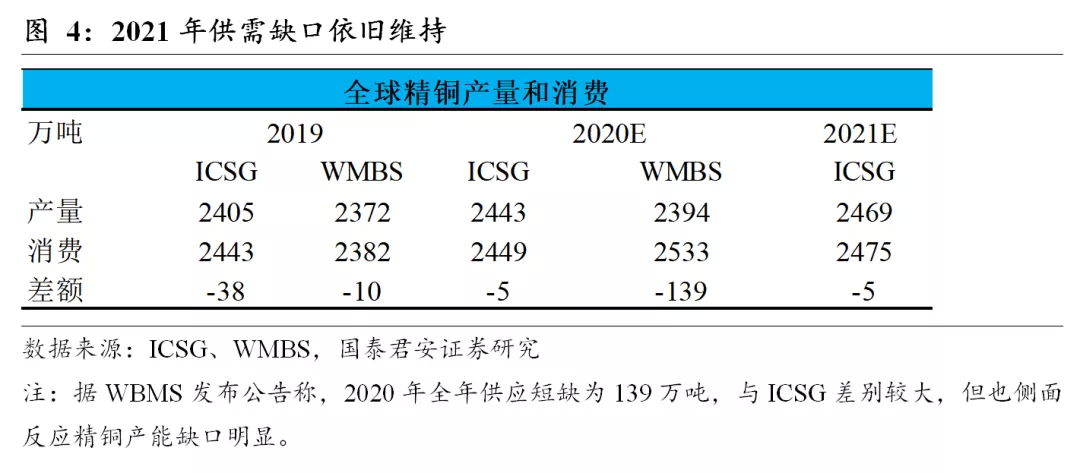

据ICSG(International Copper Study Group,国际铜业研究小组)报告显示,2020年前11个月全球精铜矿产量为2239万吨,同比增长1.8%,精铜消费量为2298万吨,同比增长2.5%,供需缺口达到59万吨。

据WBMS(World Bureau of Metal Statistics,世界金属统计局)报告显示,2020年前11个月的全球精铜产量为2177万吨,同比增长2.0%,中国上升90万吨,是主要贡献,精铜消费量为2297万吨,供需缺口达到120万吨。

尽管两大协会的预测有所差异,但是均体现了当前供需缺口较大的问题。根据对产出缺口预测较小的ICSG的预测,2020年全年供应短缺为5万吨,而2021年因秘鲁处于疫情状态,智利、秘鲁两大全球最大铜矿生产国发运受到封锁干扰,供需缺口预计维持在5万吨。

(2)铝——几内亚埃博拉疫情或成后续影响因素

铝的供需平衡情况由于产能的扩张有所改善,但几内亚埃博拉疫情值得关注。中国云南、内蒙古等仍有新建产能,预期在280万吨/年左右,但是由于电力限制、投产周期等不会在2021年完全释放。

安泰科估计2021年中国原铝产量增5.4%。需求方面,汽车市场特别是电动车市场的火热带来轻质化需求,成为了重要的铝 需求来源。 主要关注的重要变量是几内亚埃博拉疫情的再次爆发。

中国铝业(02600)、俄罗斯铝业、中国宏桥(01378)集团等铝生产企业已经在几内亚建厂,几内亚是全球铝土矿最大的出口国。如果疫情爆发导致生产或港口预算运输受限,或将阶段性的带来供应紧张,推高铝价。

(3)镍——受益新能源汽车行业发展,高镍化带来新需求

影响镍需求的重要变量是新能源汽车的发展。镍是三元电池中的重要原料,而为了提高续航里程,有提供镍含量即高镍化的倾向。而供给方面,印尼当前延续禁止镍矿开采政策,是限制供应的重要因素。

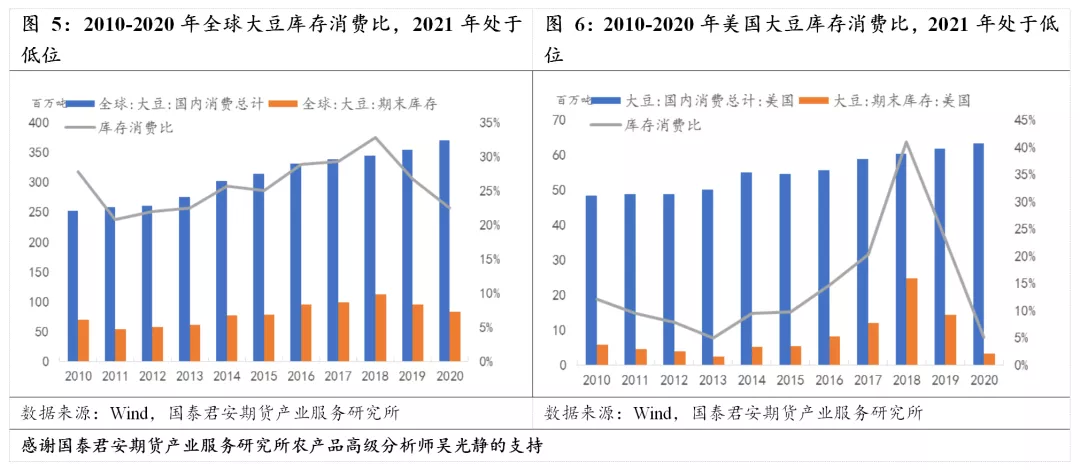

3.3. 大豆——库存低位,需求预期上调

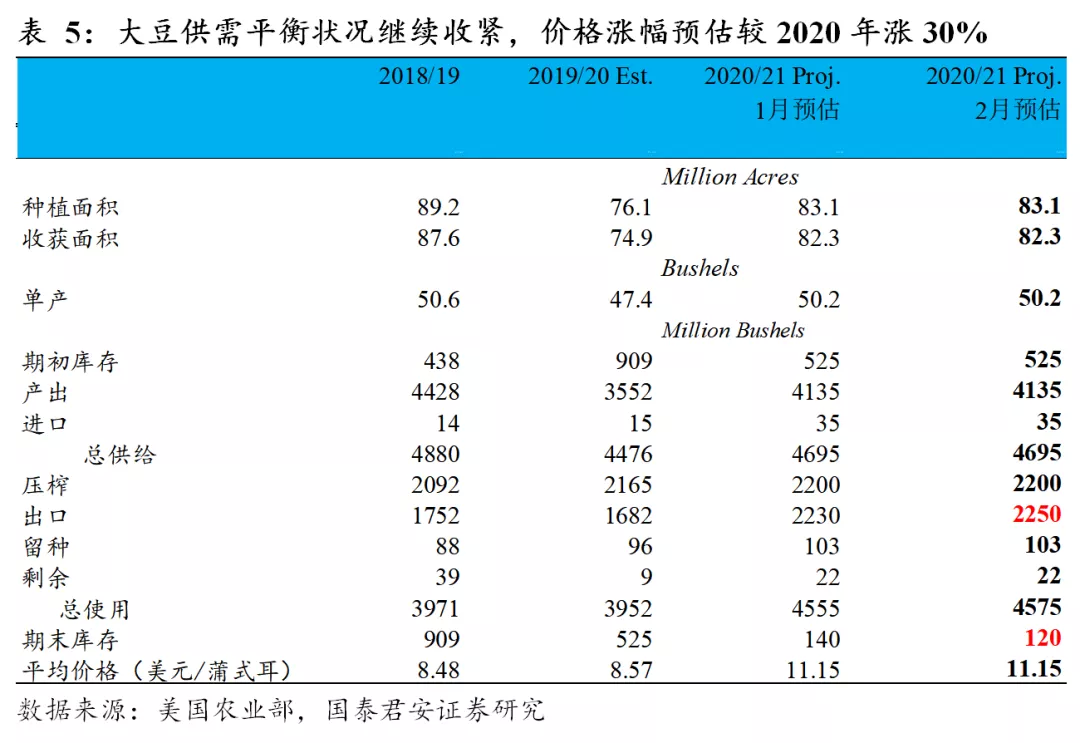

根据美国农业部2月公布的World Agricultural Supply and Demand Estimates (WASDE)报告,预计2000到2021年度美国大豆展望为出口增加,期末库存下降,供给相对需求边际更加紧张。

大豆出口预计将达到22.5亿蒲式耳,较上月增加2,000万蒲式耳,反映出截至1月份的销售年度出口创纪录,以及由于谷物收割延迟,导致巴西出口季节开局缓慢。在大豆压榨量不变的情况下,大豆期末库存预计减少2000万蒲式耳至1.2亿蒲式耳。如果实现,较19/20年的大豆库存下降77%,为2013-2014年度以来的最低水平。

基于此,预计2000到2021年度美国大豆季节平均价格为11.15美元/蒲式耳,较上一年度上涨30%。豆粕价格预计上调10美元至400美元/短吨,较上一年度上涨34%,大豆油的价格上调1.5美分至40.0美分/磅,较上一年度上涨35%。

2020/21年度(2020年9月-2021年8月)全球大豆消费量约3.6984亿吨,期末结转库存8336万吨,处于2016年以来最低位;库存消费比约22.54%,则降至2013年以来最低位;2020/21年度美国大豆期末结转库存325万吨,库存消费比5.14%,降至2014年以来最低位。

04 复盘大宗商品周期持续时间或达1.5年

4.1. 当前或处于10年大宗商品调整期后的新起点

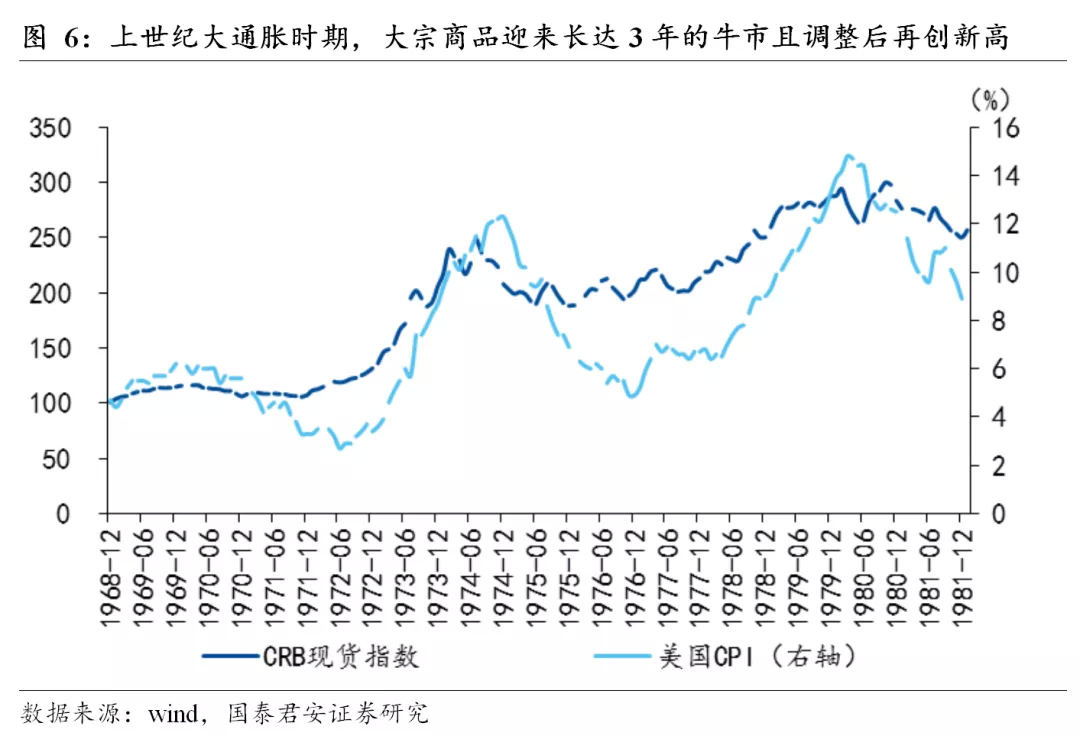

回顾二战后的大宗商品的走势,整体呈现出两波大幅度上涨的过程,当前或处于10年深度调整后的新起点。第一波是在20世纪70年代,伴随着美国的高通胀和布雷顿森林体系的解体,以CRB为代表的大宗商品指数从100附近涨到300附近,上涨3倍。

随后,尽管美国经济进入大缓和时期,增长和通胀平稳,但是由于经济增长主要依靠技术进步推动,大宗商品呈现整体震荡格局。进入21世纪,随着中国加入WTO,中国的生产要素和需求得到了释放,带来了大宗商品的大牛市,此轮牛市将CRB指数从200附近推升到580附近,也上涨了近3倍。

2010年后,随着中国经济的进入“三期叠加”(增长速度换挡期、结构调整阵痛期、前期刺激政策消化期)以及全球经济在危机后的恢复期,大宗商品进入了长达近10年的深度调整期。2021年或是长达10年的深度调整后的新起点。

4.2. 对比三个阶段,大宗商品行情或至少持续到2021年年底

危机后的恢复期:以2008年金融危机后大宗商品的涨价周期研判,大宗商品上涨或持续2年。2009年3月大宗商品价格再次筑底后开启了一轮快速的上涨,价格创出了历史新高,CRB从300附近涨到580附近,涨幅达到93%。

大宗商品周期波动期:以大缓和时期的大宗商品的涨价周期研判,大宗商品上涨也将至少持续1.5年。大缓和时期,大宗商品价格整体呈现波动状态,CRB指数在220-300之间震荡,期间经历了多轮大宗商品价格的涨跌,以谷底到波峰来测算,最短的一波上行期为1982年年底到1984年年中,持续时长也达到了1.5年。

而上涨周期最长的一波在20世纪末,从1993年上涨到1996年,长达3年。因此,如果后续是周期波动,大宗商品的上涨或也要持续1.5年,即也要持续到2021年年底。

对比70年代的高通胀时期:大宗商品或迎来3年的大牛市。20世纪70年代,美国迎来高通胀时期,伴随着高通胀,期间大宗商品价格迎来了长达3年的大牛市。

三个阶段体现出大宗商品的涨幅持续时间1.5-3年不等,考虑当前的宏观环境,或更类似2008年危机后的情况,但也有所不同:

一是疫情冲击没有损害生产要素,需求和生产都将非常快速的“填坑式”修复,因此周期运行的表现会比往常更加迅速;

二是本轮基建周期弱,地产周期主要表现为施工端带动。中国没有推出大规模的基建刺激计划,基建周期偏弱。而作为全球地产市场的主力,中国地产主要是施工端带动,整体动能也弱于2008年后,因此幅度上可能不及之前的力量。

三是全球流动性拐点有一定概率在年底或者明年初到来,这或早于2008年后的情况,当时伯南克在2013年5月才提出削减QE,宽松时间持续时间超过4年。

因此判断上我偏向认为或仅可持续1.5年的长度,特征上表现为反应快,但是幅度上可能不及历史高点。

05 ARDL-ECM模型测算

大宗全年或有20%左右上涨空间

2020年9月,我们发布了《再通胀交易ARDL-ECM模型:首推能源和农产品》,报告系统地建立了大宗商品的分析框架并进行了预测,强调了大宗商品的行情。站在当前时点,我们再次更新相关假设,根据最新数据再次进行预测,以为投资者研判大宗商品的涨幅提供参考。

基于上述测算模型,我们就未来一年(截至2021年年底)大宗商品价格,在以下基准经济情形下,进行讨论。 全球复工复产快速恢复,中美矛盾市场压力有所缓解具体点,我们假设:

(1)全球工业产出在2020年年底恢复正增长后延续复苏,到2021年年中达到高点约同比4%,随后缓慢回落。

(2)美、欧、日G3(美国、欧盟、日本)的货币政策年内维持宽松基调,经济逐步恢复经济活力加强使得G3的M2仍然保持同比20%左右的增速,延续到2021年年中,随后逐步回落;

(3)美国实际利率,随着经济改善逐步回升,到2021年三季度走正,到2021年年底恢复到疫情前水平;

(4)VIX,因为当前市场估值水平较高,在走高后逐步回落到当前水平;

(5)中国汽车产量,由于中国经济——尤其是基建强劲——工程用车、乘用车等生产将维持增速25%左右,2021年下半年产量增速回落到10%附近。

(6)作为定价货币的美元,我们假设在全球经济全面复苏的背景下,以及美国双赤字的背景下,美元逐步走弱,达到前期的阻力位88附近。 基于此我们得到的预测结果如下,总体上,若全球经济如我们预期偏强复苏,我们认为:

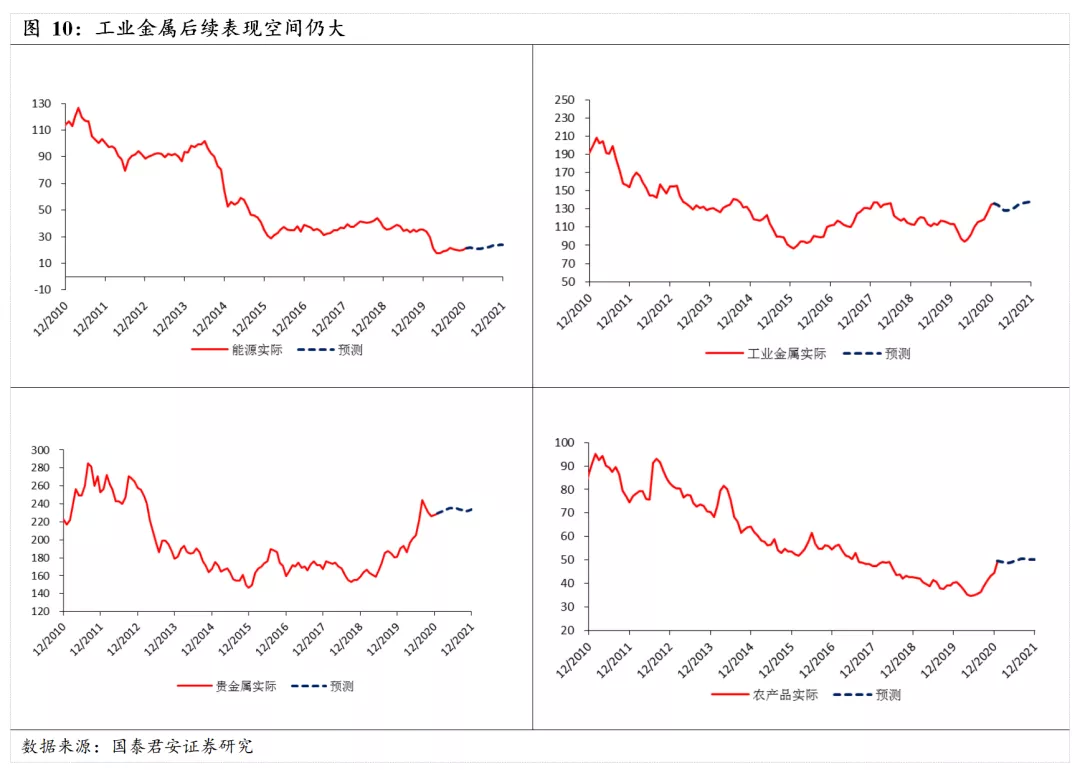

2021年开年大宗上涨或有一定的超涨的情况,但就全年而言仍有上涨空间,市场交易走在了“基本面”前面。

后续再通胀交易主要机会集中在工业金属和能源。贵金属表现可能偏弱。

此外,根据模型中对风险偏好-VIX的反应看,VIX走高会压制大宗品价格的上涨,基于此大宗价格上涨——通胀预期——收益率上行——股市调整非不可打破的恶性循环,即如果股市波动过大则大宗也将收敛涨势。

06 风险提示

模型考虑因素的相对有限,大宗价格受金融属性驱动过快上涨,突发性供应不足冲击等。

(编辑:李均柃)