周三晚间,国常会上提到“要适时运用降准等货币政策工具”,其中“降准”措辞非常超预期。债市现券夜盘大量成交,活跃券利率下行约7bp,有一种2018年“417”的即时感。彼时也是央行意外下调存款准备金率100bp,也是国内债市第一次感受到夜盘的力量。

然而如果对标2018年“417”降准,我们认为这一次的行情偏弱。2018年4月18日,市场全天都在TKN,抢什么样的品种都有,国开甚至一度没了卖盘,只要有量无论什么期限价格全部买买买。全天各层次、各期限收益率大幅下行,市场上涨近乎疯狂。

而2021年7月8日,活跃券成交量几乎缩减了一半,行情也没有蔓延到非关键期限、信用债、老券等流动性稍弱的品种,市场总体表现相当克制与冷静。

我们认为最核心的在于,对于这个政策信号,市场上还存在一些分歧:

其一,有部分观点认为上一次,也就是2020年6月份也是国常会提了降准,但是最后没有操作。所以这一次到底做不做还有不确定性。

其二,有观点认为降准是为了对冲MLF,如果是做一个置换式、定向的降准,并不算明确的宽松信号。

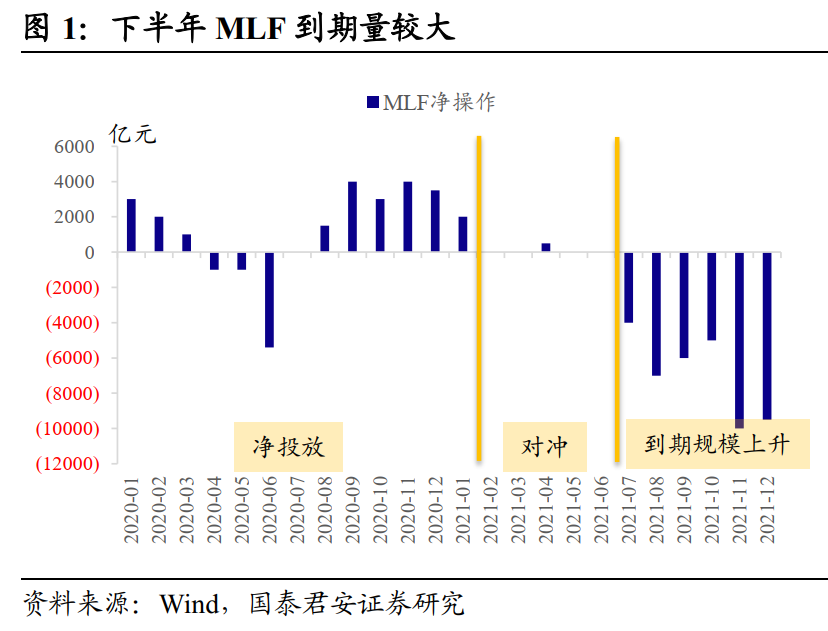

下半年MLF月均到期近7000亿,总量达到4.15万亿,确实存在较大的对冲压力。并且从过去经验来看,降准置换大量到期的MLF是比较常规的操作,这是有先例的。我们也认可,大概率会是定向降准,考虑到对冲大量的MLF到期,可预期的净投放的量或许不会特别大。

但是这个边际宽松的节奏,亦或是宽松的手段,对于当前市场而言都不是最重要的。重要的是这个从0到1的过程确立,让货币宽松有了持续想象的空间。尤其是过去一段时间,市场处于多空分歧较大的状态,并没有一方力量明显强过另一方。但是如果有一个微妙的边际变化出现,就会打破市场的平衡。

在过去一个多季度时间里,持续的100亿“滴灌”让货币政策信号变得非常模糊,市场也无从解读其方向性。这也解释了为什么供给能够在“预期”层面带来那么大的压力。

即便体感上,资金面整体平稳;即便实际上,地方债招标倍数很高。因为市场认为,央行不会放水,那么只要供给不断放出来,就是消耗超储,资金面就算现在不紧,迟早也会紧。

国常会再提“降准”打破了这种预期的僵局,也促进了市场预期发生了从0到1的进化。市场至少能够意识到,货币政策是有“松”的空间,也是有“松”的可能的。

另外,从交易结构来看,这一波踏空的资金非常多。直到昨天晚上,还有不少投资者认为有些“不可思议”,甚至觉得这个时间点搞降准太出乎意料了,并不符合大环境。也因此,担心国常会提降准会是2020年6月份重演,最终落地有不确定性。

我们认为这一次降准的提出,是比较符合大环境的。首先,2020年6月份,面对的是经济加速修复,以及预期内的海外经济回暖。而2021年下半年经济下行压力加大,对应的货币环境也理应比上半年更松一些。另外,对于政策大的拐点,市场很多时候前瞻性不够。比如2019年11月调降MLF利率5bp,操作也是非常超预期,甚至还处于猪通胀的背景之下。

当下提“降准”,结合之前政策层面一直表态制造业利润承压,以及不需过度关注通胀等,都是一脉相承的。此外,整体信用环境还有些压力。最近永煤、恒大等“网红”主体先后出利好,但是下半年信用债净融资压力不小,考虑到信用债市场的一二级都存在两极分化,如果融资环境持续偏紧,可能会爆发更多的尾部风险。对于政策来说,事后干预的成本会比事前干预要高很多。

在过去一段时间,我们一直提示越跌越买,忍受阶段性波动,换取长期的确定性。核心一点在于,我们定性国内债市是一个慢牛。但是过去大部分的机构即便做多,还是在以熊市反弹的心态来操作的,对应到策略上缺少了点耐心,对应到盈利空间上也缺少了点想象力。

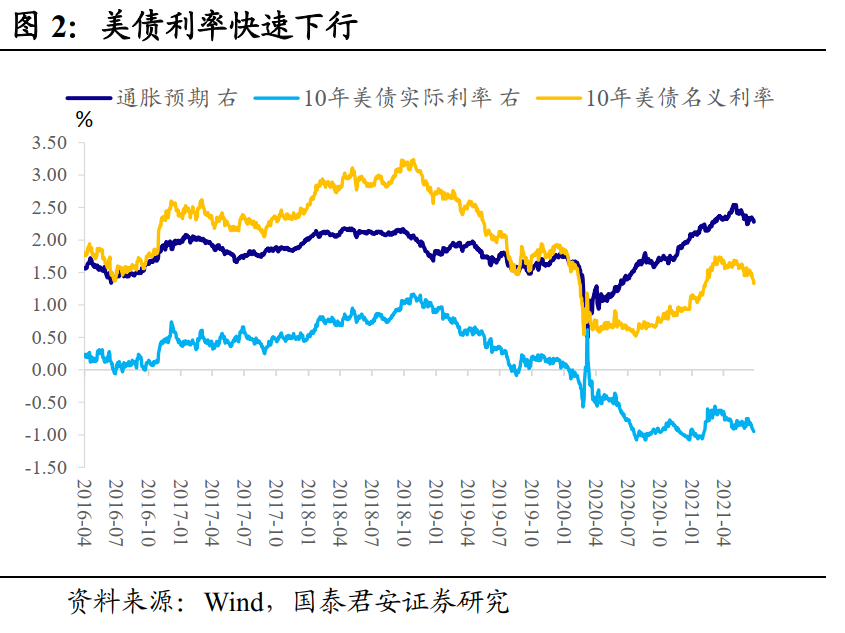

对于美债市场,市场同样也欠缺一些想象力。回顾我们5月份提出的观点:10年美债利率会有一波下行机会,空间50bp,前高1.75%大概率是年内顶部。整体美联储的紧缩会慢于预期,阶段性的冲击会通过曲线平坦化实现。以上观点在路演的时候其实遇到了较大的争议,市场普遍认为这个幅度太大了。截至当前,10年美债利率已经接近1.25%。

从大的方向上来说,这次的降准信号释放,以及即将看到基本面下行的一些信号出现,美联储紧缩道路没那么顺畅,做多国内债市的一个中长期逻辑会更多被认可。债券牛市格局进一步被确认,10年国债利率跌至2.8~3.0%区间不过是时间问题(210009已经率先到达)。

但是站在当下时间点,本着负责任的态度,我们也想提示一下阶段性的风险。正如前文提到,2018年初,债市默默涨了一个季度,在“417”降准后做多情绪达到了高潮。这一次,债市也是连涨一个多季度,但是当降准预期真的出现,市场却远不如2018年那时候兴奋。

最主要的原因在于,未来相当长一段时间,国内债市大概率是一种慢牛形态。以往伴随着经济和政策周期,利率周期也跟随着大开大合;在大的波动中,利率也会达到“非常”安全的参与位置,2018年4月那次降准前后,10年国债利率绝对点位也有3.7%。

但随着经济周期和政策周期的弱化,利率波动性收敛。而从绝对点位来说,周四,10年国债活跃券利率开盘在3.0%,再往下突破阻力会越来越大。当安全边际不足,债市越涨,其实投资者会愈发谨慎而不是愈发兴奋,主要矛盾从胜率切换到赔率。

另外,有一种心态值得重视——债市从“内卷”到“反内卷”。2021年行情看似明朗,实则很难把握,债市策略也比较内卷。在反反复复的纠结中,市场一下子被国常会逼空,可能一些踏空资金会转变为“反内卷”。

就好像现在很多年轻人选择不生娃、选择躺平,以应对“内卷”。在被逼空后,或许也有很多投资人不愿意以更低点“接盘”,索性就彻底不买了。在过去一个多季度以来,始终坚持看空/低仓位的人也是类似的心态——只要不掉头,总有一天会是对的。现在利率绝对位置已经偏低,他们继续坚持的正确概率就会变高。

基于整体慢牛的定性,以及市场亢奋情绪向中枢回归,降准导致的一波流行情或许已经接近尾声,接下来债市可能会重新陷入一段时间的纠结之中,等待新的催化剂出现。

综上所述,对于慢牛空间,希望投资者抱有更多的耐心;对于阶段性行情,建议以冷静和理性的心态应对。(完)

本文选编自“覃汉投资笔记”,作者:覃汉团队;智通财经编辑:李均柃