报告摘要

观点

前期观点落地,维持全年头尾“缓抬升”判断

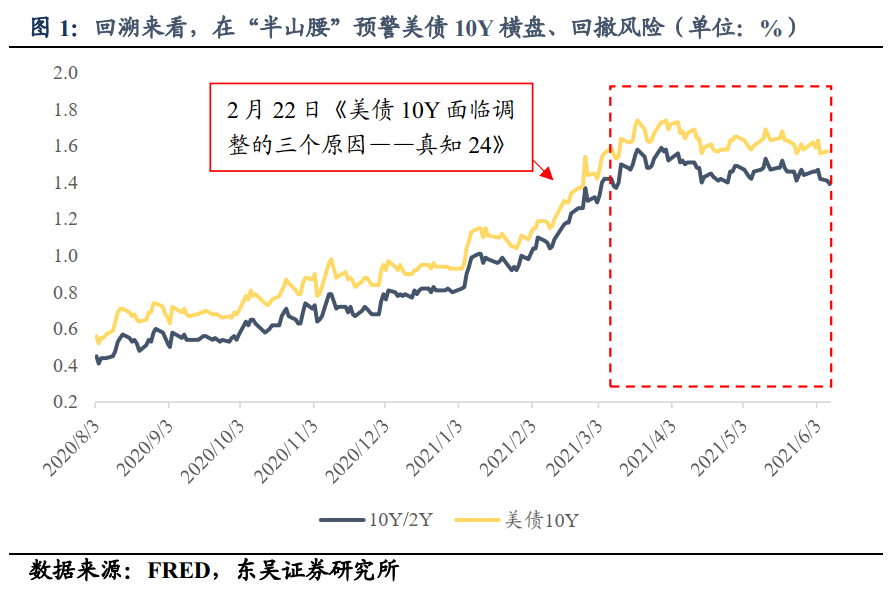

前期2月报告《美债10Y面临调整的三个原因——真知24》中我们在判断全年美债收益率走势时,提出全年头尾来看会呈现“缓抬升”形态的判断,且若超调后会经历回调,全年则呈现倒U型(或N型),年底看向1.6-1.8%。

近期动态:两个“意外”,但本身并不令人意外

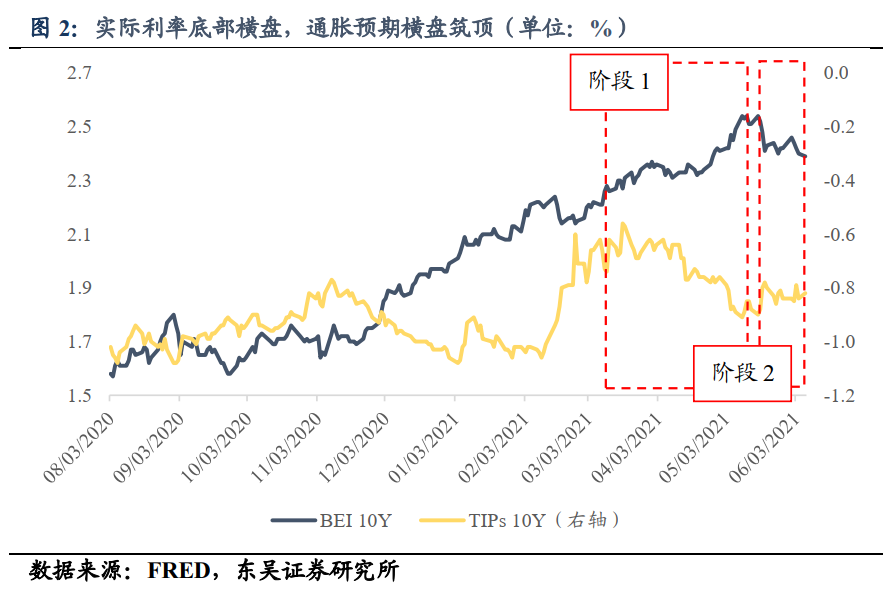

回溯来看3月以来美债10Y(及期限利差)横盘归因,可以分为两阶段:阶段1:实际利率“意外”下行,通胀预期稳步抬升至历史峰值;阶段2:实际利率筑底横盘,通胀预期“意外”下行。

关于实际利率“意外”下行,我们突出强调(1)跨期流动性、(2)三重利多因素(高通胀,高双向波动预期,且上行概率更大)罕见并存、(3)疫情副作用三方面的阶段性因素,仍判定为筑底,而非下行。而从结构上的中长期来看,自然实际利率存在压迫,但仍大于零。由于TIPs 10Y是实际利率的估计,而实际利率理论上又围绕自然实际利率波动,我们因此认为TIPs 10Y中长期仍将恢复升势。

(核心)通胀抬升vs通胀预期横盘的分歧如何弥合?

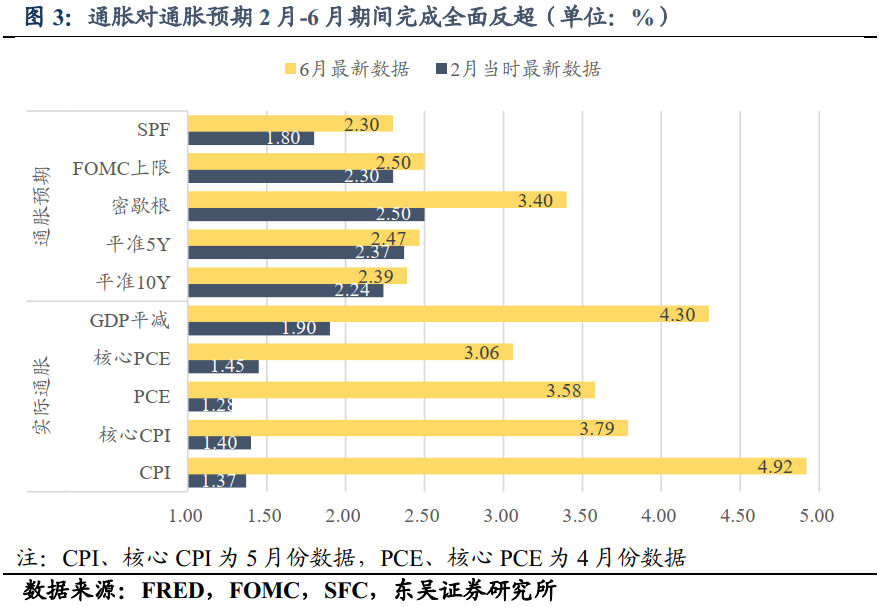

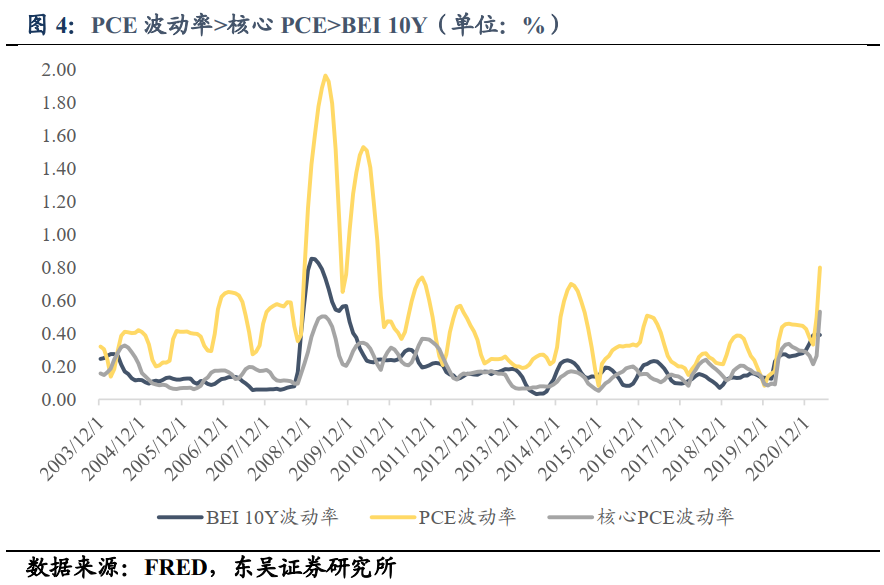

(1)历史波动率排序:通胀>核心通胀>通胀预期,近期(核心)通胀波动率大幅高于通胀预期并不反常;

(2)通胀预期高低排序:密歇根通胀预期(样本来自于排除阿拉斯加和夏威夷群岛的500个美国家庭)>FOMC上限(联储委员及地方联储主席的顾问团,货币政策制定者)>SPF(询问专业人士)>平准5Y(市场认知,近未来通胀平均)>平准10Y(市场认知,远未来同行平均。可以看到,市场集体理性>专业人士理性>普通民众理性。

这意味着:美债10Y的波动性将小于(核心)通胀的波动性,即使近未来(核心)通胀仍然呈现出高波动的特征,由于通胀预期不会跟随,尤其市场认知、定价的BEI 10Y不会跟随且其又构成美债10Y费雪拆分的一部分,美债10Y或同样不会跟随。

通胀预期高度的粘性特性存在出现动摇的可能性

(1)通胀预期的粘性并不是理所应当的,而是20世纪70-80年代中央银行家保罗·沃尔克同通胀预期搏斗后的遗产(参考威廉·格雷德《美联储》);

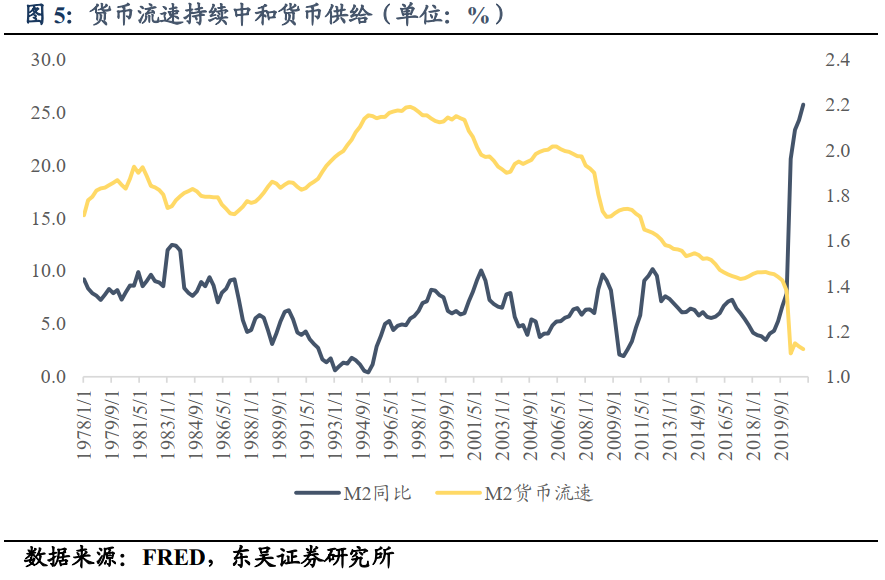

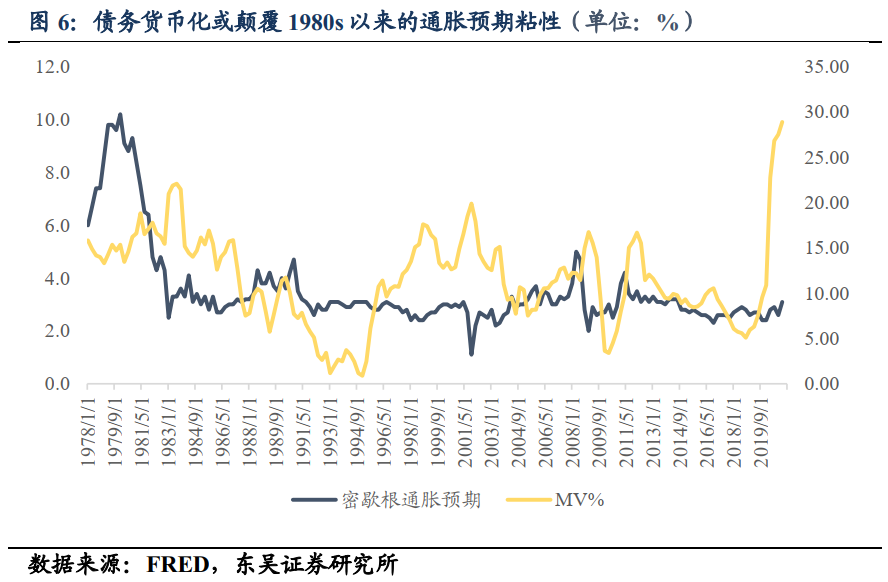

(2)根据货币数量方程式MV%=PQ%,虽然货币流速的持续下行会中和M2对通胀的作用,但MV%当前28.9%处于1978年以来的历史新高,结合联储2020年8月在杰克逊·霍尔央行年会上放弃了2%的通胀预期(政策、进而心理层面上的)锚定,不排除通胀预期的粘性出现结构性上行的可能;

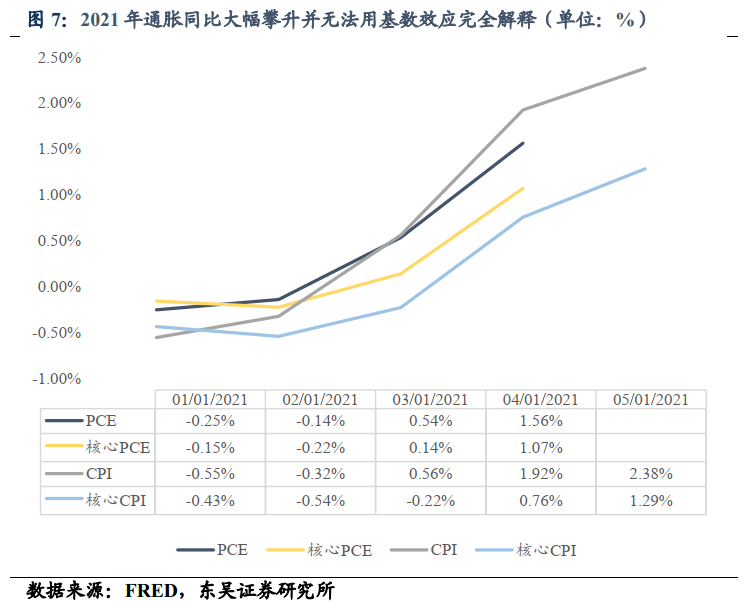

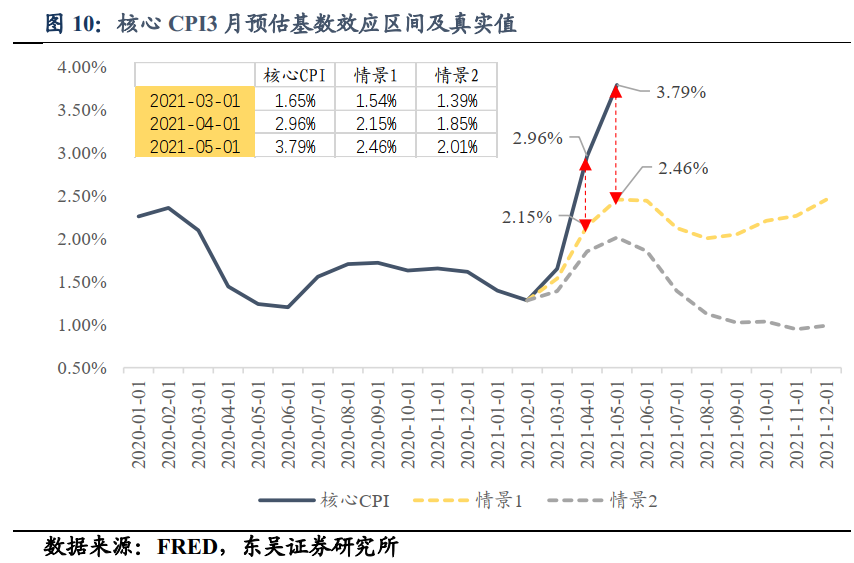

(3)实际(核心)物价环比确实在提速,5月核心CPI同我们测算的基线区间上限相比,相差达到133bps,这一差距在4月份还“仅”为81bps,在3月份则仅为11bps,而在后互联网泡沫时期以及后次贷危机时期,这一差距从未超过两位数的基点。

风险提示:(1)“再通涨”超预期;(2)疫情反复,疫苗分配不均导致全球复苏不均衡;(3)地缘风险超预期。

正文

1.分歧点:(核心)通胀抬升vs通胀预期横盘?

1.1.前期观点落地,维持全年头尾“缓抬升”判断

前期2月报告《美债10Y面临调整的三个原因——真知24》中我们在判断全年美债收益率走势时,提出全年头尾来看会呈现“缓抬升”形态的判断,且若超调后会经历回调,全年则呈现倒U型(或N型),年底看向1.6-1.8%。

前期主要我们基于三点认知:

(1)美债10Y的抬升主要来自于通胀预期的抬升,而非实际利率;而通胀预期持续抬升的可能性值得商榷。我们进一步提到,通胀预期后市持续抬升可能性不大:(a)抬升空间不足。当前(2月底)通胀预期2.21%已经接近历史均值2.03%向上一个标准差2.44%,距离这一位置仅有23Bps,距离历史峰值2.71%也仅有50Bps的空间:(b)抬升节奏过快。对比次贷危机(2009年1月)之后通胀预期的抬升节奏来看,本次回撤频次过少,回撤幅度过小;而对比特朗普上任(2016年1月)之后通胀预期的抬升节奏来看,本次抬升无论从幅度上还是节奏上都更大、更快;这意味着之后通胀抬升的节奏大概率会降速,会出现回撤。

(2)联储的基线剧情或同为“缓抬升”,“急抬升”或者“不抬升”都不好。我们进一步框架化了三种情景。

情景一:美债10Y“缓抬升”。“缓”是一个相对的概念,这里我们的概念是指相对于通胀预期抬升的速率来说,要慢一些,这意味着实际利率水平或者基本维持不动(正如2020年8月份至今一样),或者进一步小幅下探20-30Bps至-1.2~-1.3%。一旦真实利率持续下探,联储的反馈会是1.关注劳动力市场,U3及U6失业率水平;2. 若劳动力市场持续复苏,或可提前释放缓扩表、甚至缩表的前瞻指引;若复苏放缓甚至停滞,则按兵不动。

情景二:美债10Y“不抬升”。“长期(Secular Stagnation)”或“日本化(Japanification)” 最大的特征就是低利率、低通胀、低增长的“三低”综合症;这意味着如果美债10Y在2021年“不抬升”,联储大概率会采取行动提振通胀,避免“三低”综合症的出现。

情景三:美债10Y“急抬升”。同理,这里“急”的含义也是相对的,即相对于通胀预期的抬升速率来说,这意味着实际利率的抬升,若抬升速率过快,严重依赖于信贷、杠杆支撑的经济活动,包括房地产按揭、个人耐用品消费等经济活动,或出现迅速地退潮,这将不利于联储实现首要目标充分就业。联储此时可以采取进一步扩表,或者采取YCC的手段来让美债10Y降速。

综合来看,我们认为情景三构成短期风险,情景二构成长期风险,而联储的基线情景,或者说最理想的情景应该是情景一,即美债10Y“缓抬升”。

(3)导致全球主要发达经济体利率/收益率水平持续走低的中长期因素,并未由于本次危机而出现根本性逆转。Summers(2014,2015)以及Rachel and Summers(2018)提出来的框架:他们认为结构性的高储蓄倾向以及低投资意愿的组合,导致了利率的趋势性下行。我们需要思考的是以上提到的这些因素是否由于疫情带来的动态变化,而导致我们会做出同2019年下半年所不一样的思考,这是一个开放性的问题。

1.2.两个“意外”,但本身并不令人意外

如上图所示,回溯来看3月以来美债10Y(及期限利差)横盘归因,可以分为两阶段:

(1)阶段1:实际利率“意外”下行,通胀预期稳步抬升至历史峰值;

(2)阶段2:实际利率筑底横盘,通胀预期“意外”下行。

关于实际利率“意外”下行,我们突出强调(1)跨期流动性、(2)三重利多因素(高通胀,高双向波动预期,且上行概率更大)罕见并存、(3)疫情副作用三方面的阶段性因素,仍判定为筑底,而非下行。而从结构上的中长期来看,自然实际利率存在压迫,但仍大于零。由于TIPs 10Y是实际利率的估计,而实际利率理论上又围绕自然实际利率波动,我们因此认为TIPs 10Y中长期仍将恢复升势。

通胀预期(BEI 10Y)的回落在我们早于2月份的预料之内,一方面BEI 10Y的历史顶部在2.5%附近[1],另一方面通胀本身由于基数效应的存在,大概率2021年“中间高,两头低”,呈现倒U型(若生产端供需时、空上错配超预期,或N型)。

1.3.保罗·沃尔克的遗产:通胀预期高度粘性

但问题是,(核心)通胀却大幅波动,这一分歧如何做理解?(核心)通胀会接近通胀预期,还是通胀预期会接近(核心)通胀?这一点对我们理解后市物价及美债10Y的变化十分重要:

通胀预期往往呈现出高度的粘性特征。更广义的通胀预期指标(参考前期报告《通胀预期是如何形成的?——真知23》)做观察,我们发现:近期实际通胀波动率大幅高于通胀预期。这一点从历史上回溯来看却并不反常,通胀预期(至少是通过市场机制发现的BEI 10Y)波动率往往较低,或从另一个角度来说:通胀预期往往呈现出高度的粘性特征。

市场认知、定价的通胀预期的粘性要进一步高于其他通胀预期指标。更进一步来观察几个衡量通胀预期的指标,高低排序来看,密歇根通胀预期(样本来自于排除阿拉斯加和夏威夷群岛的500个美国家庭)>FOMC上限(联储委员及地方联储主席的顾问团,货币政策制定者)>SPF(询问专业人士)>平准5Y(市场认知,近未来通胀平均)>平准10Y(市场认知,远未来同行平均。可以看到,市场集体理性>专业人士理性>普通民众理性。

这意味着:美债10Y的波动性将小于(核心)通胀的波动性,即使近未来(核心)通胀仍然呈现出高波动的特征,由于通胀预期不会跟随,尤其市场认知、定价的BEI 10Y不会跟随且其又构成美债10Y费雪拆分的一部分,美债10Y或同样不会跟随。

这同我们美债10Y全年头尾“缓抬升”的核心判断是一致的:联储有充足的政策工具来为美债10Y的“正常化”保驾护航(参考前期报告《如何理解美联储接下来的政策空间?(下)——甚解5》)。

最重要的风险点来自于通胀预期高度的粘性特性是否会出现动摇。几个考量:

(1)通胀预期的粘性并不是理所应当的,而是20世纪70-80年代中央银行家保罗·沃尔克同通胀预期搏斗后的遗产(参考威廉·格雷德《美联储》);

(2)根据货币数量方程式MV%=PQ%,虽然货币流速的持续下行会中和M2对通胀的作用,但MV%当前28.9%处于1978年以来的历史新高,结合联储2020年8月在杰克逊·霍尔央行年会上放弃了2%的通胀预期(政策、进而心理层面上的)锚定,不排除通胀预期的粘性出现结构性上行的可能;

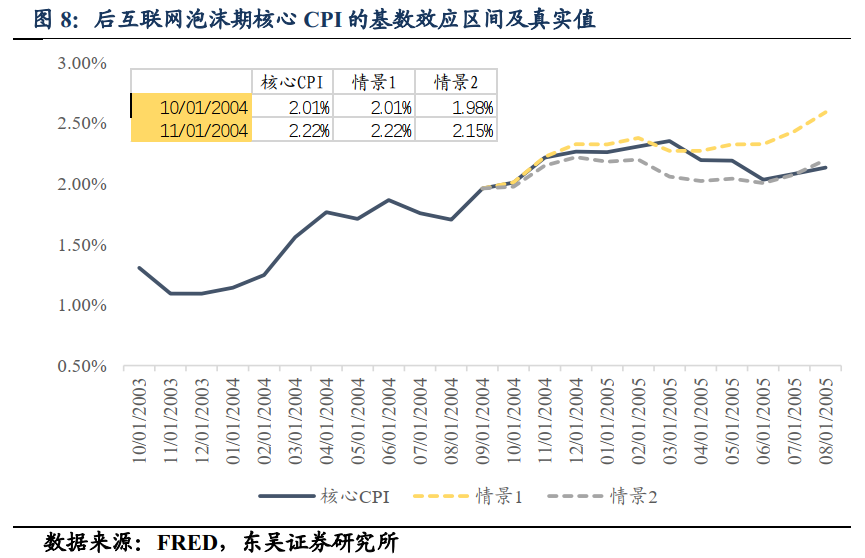

(3)实际(核心)物价环比确实在提速,5月核心CPI同我们测算的基线区间上限相比,相差达到133bps,这一差距在4月份还“仅”为81bps,在3月份则仅为11bps,而在后互联网泡沫时期以及后次贷危机时期,这一差距从未超过两位数的基点[2]。

综上所述,我们认为通胀预期(尤其是BEI这一指标)表现地将比(核心)通胀更有粘性,这定义了美债10Y(=BEI 10Y+TIPs 10Y)“缓抬升”部分中的“缓”的内涵:通胀预期不会在短期内呈现高波动特性。

2. 风险提示

(1)“再通胀”超预期:由于联储在本轮扩张期前调整了货币政策框架至“价格目标(price-level targeting)”,以及不同于前两个可比较扩张期伊始,当前联储资产负债表上大量的超额准备金规模意味着一旦私人部门复苏,“再通胀”存在超预期的可能;

(2) 疫情反复,疫苗分配不均导致全球复苏不均衡:印度享有time zone比较优势,是美国服务企业外包主要目的地,疫情加重或在供需两侧扰乱全球复苏格局;另一面,疫苗过度集中在欧美,世界其它地区疫苗被分配到比例严重同人口占比不成比例;

(3) 地缘风险超预期:拜登政权对待全球地缘政治版图及相应的地缘政治策略虽皆不同于特朗普政权,但带来的风险却仍可能超预期;中国周边地缘格局2021-22年伴随大选存在风险。

脚注

[1]该数据起始于2003年,不包括尼克松冲击、两次石油危机触发的美国1970s-80s高通胀时期。

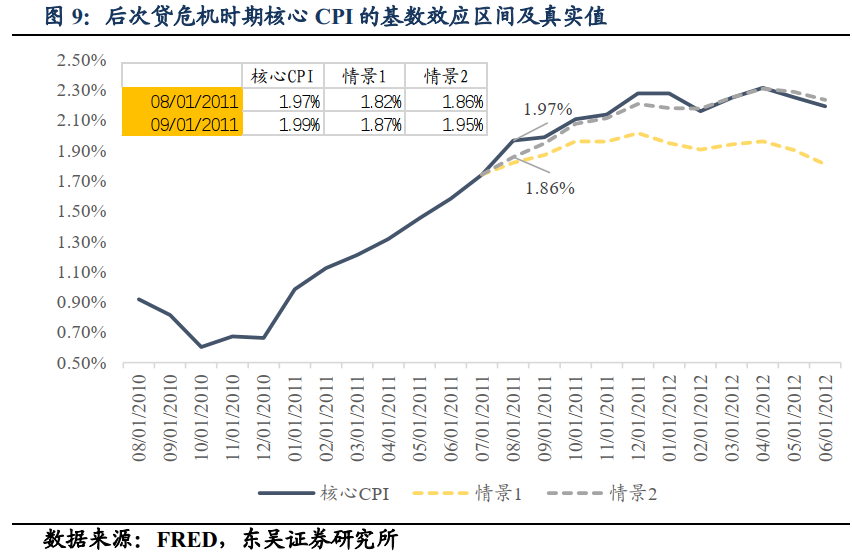

[2]在前期报告《去除基数效应,通胀仍良性?——真知27》中,我们在当前市场上普遍使用地、通过计算2019-2021两年复合增速来推算基数效应的方法以外,用另一种方法来对基数效应进行了估计,这一估计方法(至少)可以很好拟合后互联网泡沫期、后次贷危机期核心CPI的路径。

本文编选自微信公众号“李勇宏观债券研究”,作者:李勇、陈伯铭;智通财经编辑:楚芸玮。