摘要

美国5月通胀超预期,其中,能源和交通运输是主要驱动力,一方面与去年低基数有关;另一方面与近期汽车芯片短缺有关。例如,5月二手汽车和卡车同比上升29.7%,环比也上升7.3%。此外,美国商品通胀仍高,尤其是耐用品通胀创80年以来新高。即使剔除基数效应以及食品与能源,核心商品通胀和核心服务通胀已均在上行。

往前看,由于美联储高强度的货币刺激,以及直接给居民“发钱”的模式,美国居民消费能力大增,美国通胀压力将会更大。而且疫情管控措施也在陆续放开,美国通胀压力会逐渐从商品领域向服务业领域转移。我们认为,当前通胀已经具备了货币收紧的条件,如果美国经济就业延续复苏,预计美联储将释放明确的“Taper”信号。

正文

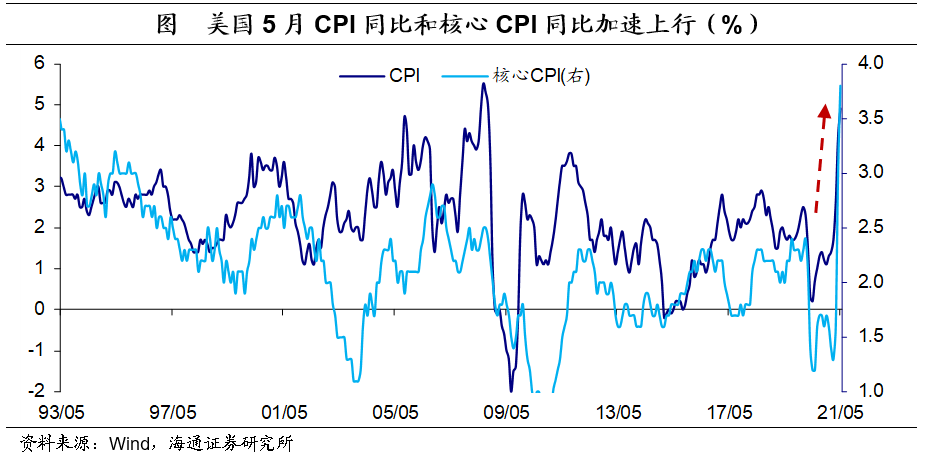

美国通胀超预期。5月美国CPI同比上升至5.0%,超市场预期(WIND口径)的4.7%,创2008年8月以来新高;此外,CPI环比0.8%,较上月持平,仍为13年2月以来新高。剔除食品和能源影响后,5月美国核心CPI同比上升至3.8%,超市场预期的3.4%,创1992年3月以来新高。

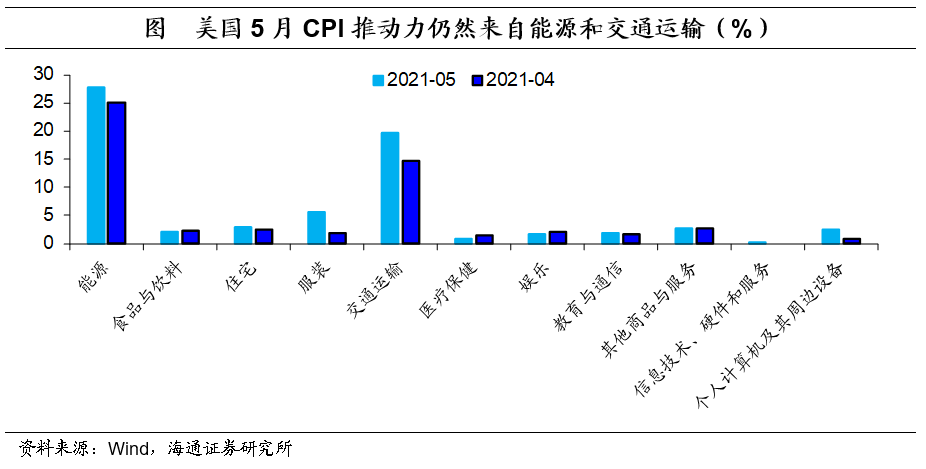

从分项来看,5月CPI的主要推动力仍然来自能源和交通运输。5月能源CPI同比上升至27.8%,环比上升了2.7个百分点;5月交通运输CPI同比上升至19.7%,环比也上升了3.2个百分点,二者在CPI构成中的权重超过20%。能源和交通运输的大幅上升,一方面与去年低基数有关;另一方面与近期汽车芯片短缺有关。例如,5月二手汽车和卡车同比上升29.7%,环比也上升7.3%。

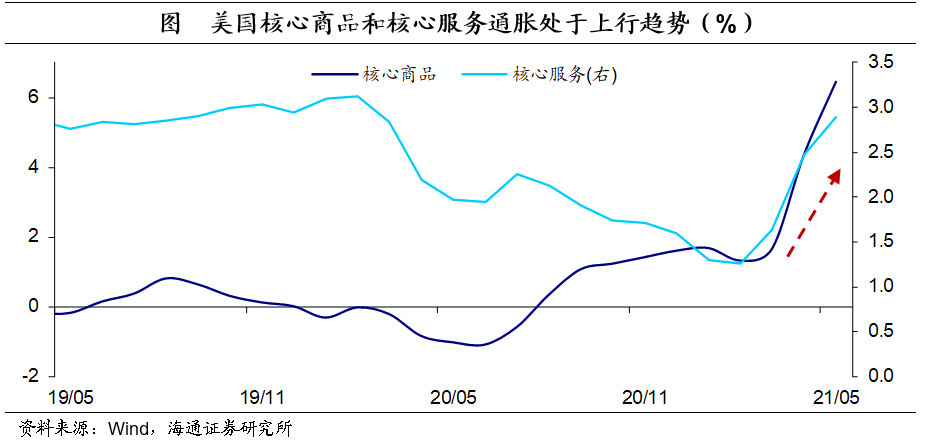

从结构来看,商品通胀仍是主要驱动力,服务通胀也在稳步提升。5月商品通胀由上月的6.7%上行至8.1%,为1981年8月以来新高,其中,耐用品通胀再度飙升至10.3%,创1980年1月以来新高;5月服务通胀也由上月的2.6%上行至3.1%,为2017年2月以来新高,且核心服务通胀已经上行至2.9%。如果剔除基数效应以及食品与能源,5月核心商品通胀为2.7%(较2019年同期年化增速),而核心服务通胀也为2.4%,二者均在上行趋势中。

往前看,由于美联储高强度的货币刺激,以及直接给居民“发钱”的模式,美国居民消费能力大增,美国通胀压力将会更大。而且疫情管控措施也在陆续放开,美国通胀压力会逐渐从商品领域向服务业领域转移。

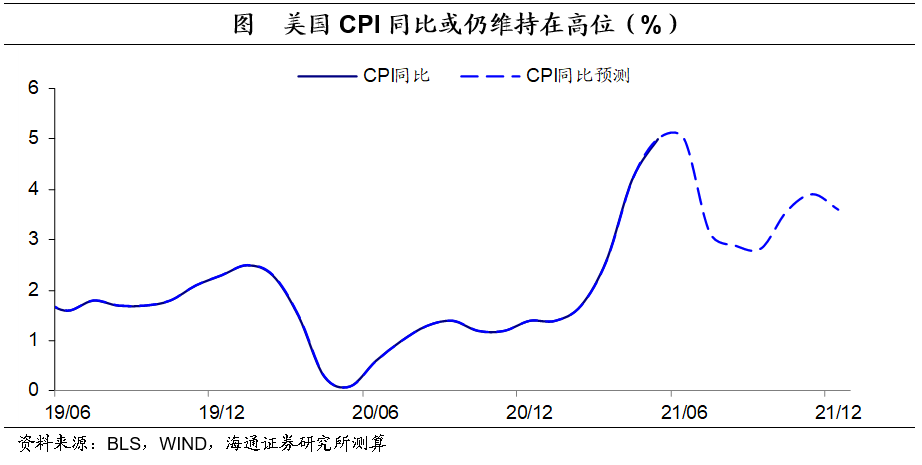

我们认为,当前通胀已经具备了货币收紧的条件,无论是核心CPI同比还是核心PCE同比均远远超过了美联储2%的通胀目标水平,而且美国5年期通胀预期最高突破了2.7%,10年期通胀预期最高突破2.5%,已经达到了2013年“Taper”之前的位置。如果美国经济就业延续复苏,预计美联储将释放明确的“Taper”信号。

本文选编自“梁中华宏观研究”,作者:梁中华/李俊;智通财经编辑:庄礼佳。