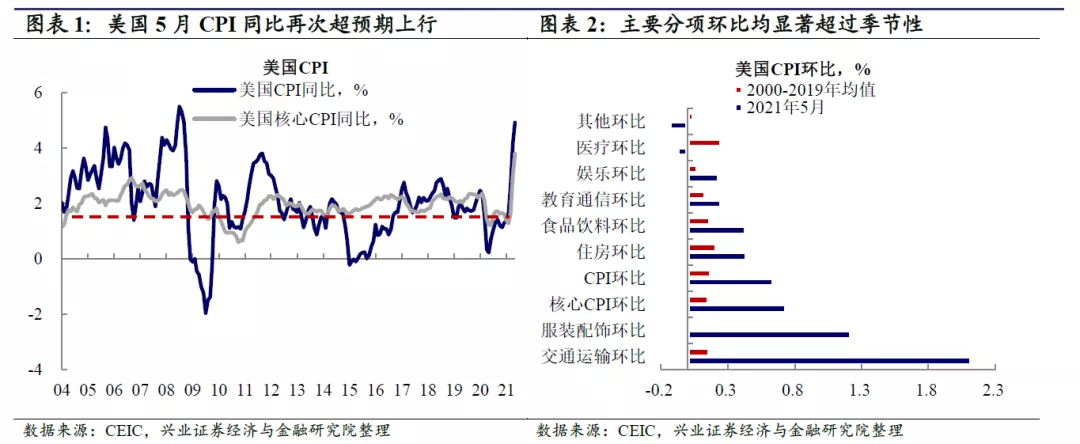

事件:美国2021年5月CPI同比上升4.9%,超过预期的4.7%;核心CPI同比上升3.8%,超过预期的3.5%。我们对此看法如下:

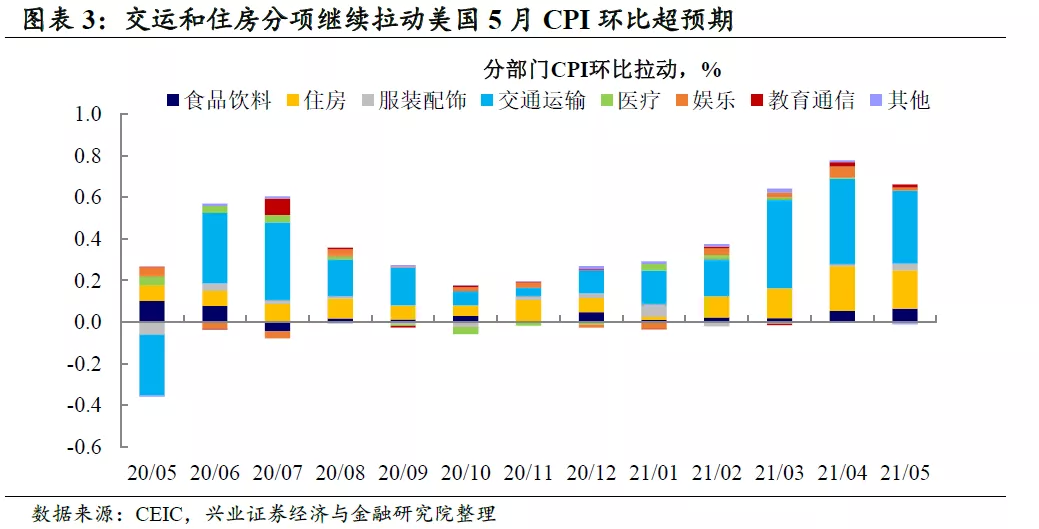

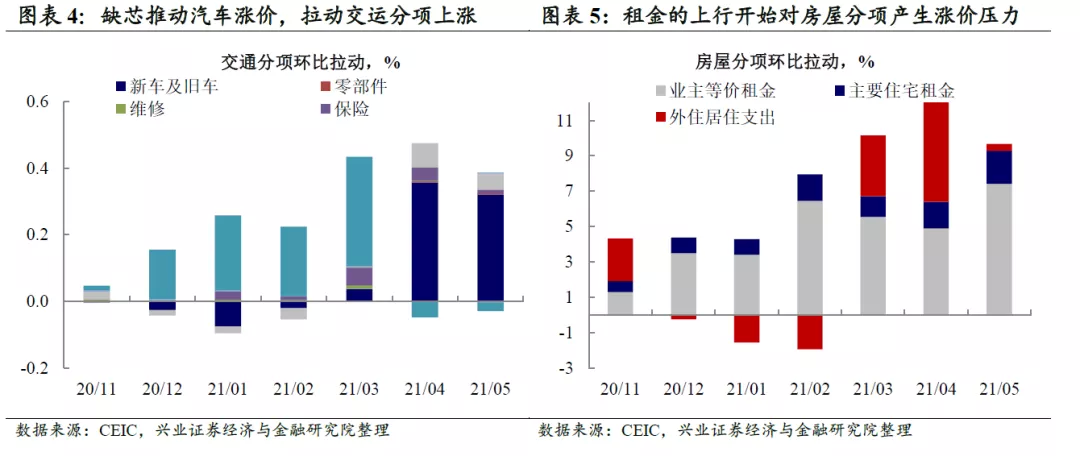

5月美国CPI继续超预期上升:交运、服装和住房。5月CPI同比快速上升有基数效益的原因,而从环比来看,各分项均大幅超季节性。从分项拉动来看,交运和住房分项对CPI的环比的贡献继续上升。如我们在此前报告中提示,住房和交运涨价有大宗商品价格(油价)上涨的因素,也有供需因素的作用:交运分项中,汽车(尤其是二手车)的价格继续上行,体现缺芯片的影响仍在延续;住房分项中,租金分项的拉动也开始快速上升——这和失业率逐步回归,劳动力回流大城市工作密切相关。

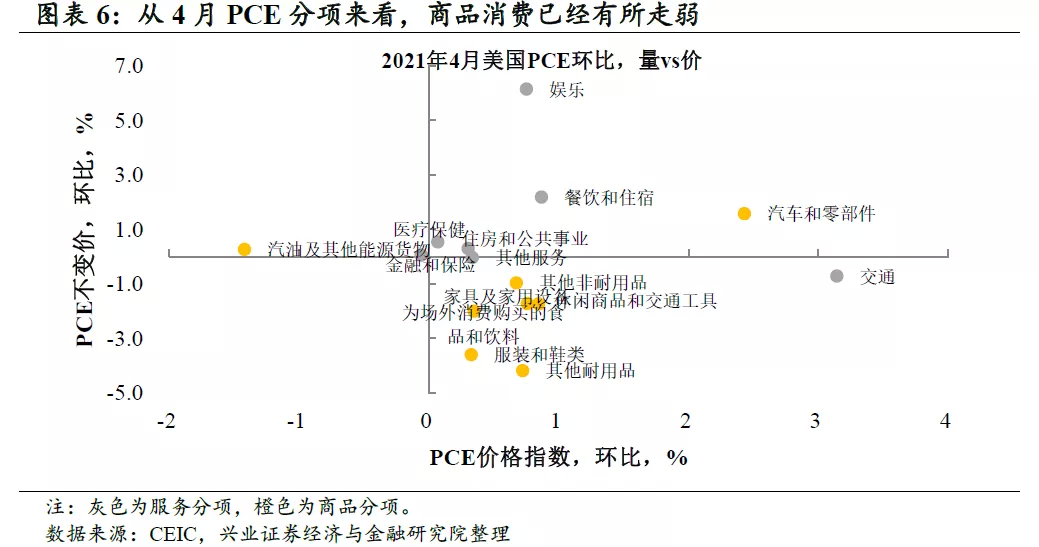

美国经济重心转向服务业,劳动力供需矛盾突出,恐使通胀持续维持高位。我们在《内需转弱后,外需能否接棒支撑经济》提示,美国消费复苏的重心开始从商品消费切换至服务消费,这点4月的PCE数据中已经可以看出——商品价格开始出现下滑。当前,政府发钱使得失业群体“由奢入俭难”,不愿意及时返回工作岗位。此前美国复苏以商品消费为主,可通过进口产成品来弥补国内的供给不足。但随着修复向服务业转移,劳动力供需错配的问题也将突出。这一方面加剧“工资通胀”压力,另一方面也使海运和美国国内供应链短缺压力上升。美国三季度通胀或将持续维持高位。

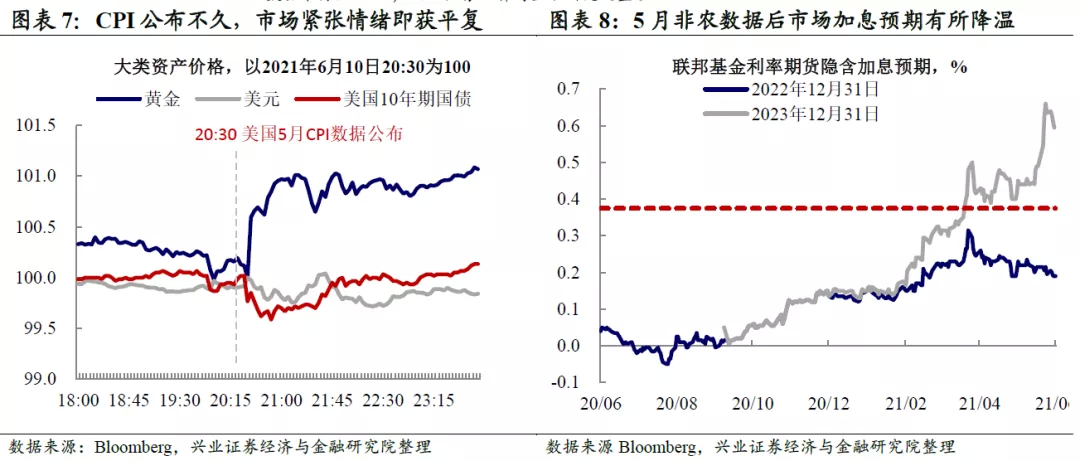

“弱就业+高通胀”的组合下,市场对于联储紧缩的担忧明显弱化。从市场反应来看,CPI数据发布后十五分钟美债跌,黄金、美元涨,通胀预期有瞬时升温。但不久后市场就开始出现反转走势。实际上,在5月非农数据公布之后,市场对2023年底加息的预期就有所回落。考虑到联储此前政策框架调整后,就业目标的优先序明显高于通胀,并参考欧央行6月会议对通胀问题的淡化,市场似乎认为劳动力供应短缺导致的价格上涨,可能不太会引起联储响应,进而对联储“难紧”预期升温。

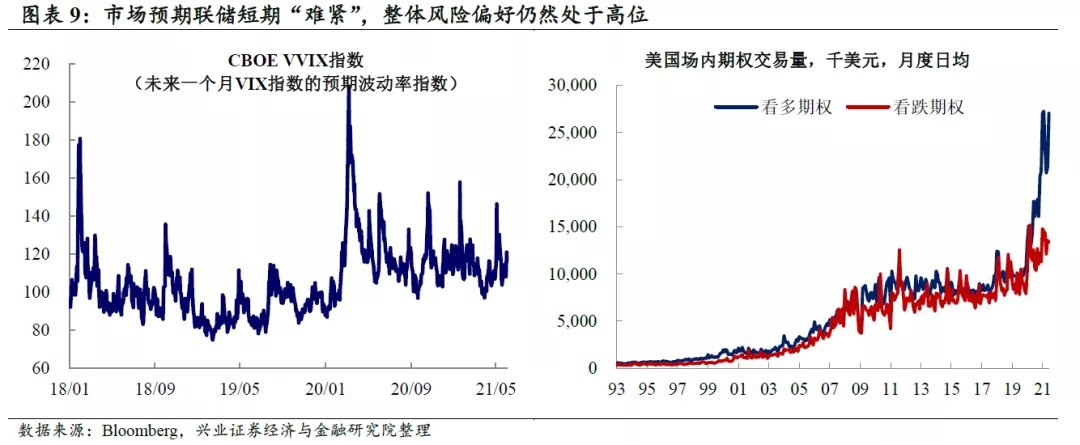

关注三季度联储超预期收紧的可能性,及其对市场的潜在冲击。从2020年发达经济体大放水以来,美国衍生品市场交易活跃度大幅上升,当前仍处于高位。随着近期市场对于联储难收紧的预期上升,美股也在继续上涨。如果联储意外收紧,可能会对美股及美债市场形成冲击。

风险提示:联储货币政策变化超预期,海外市场波动超预期;疫情恶化超预期。

本文选编自“王涵论宏观”,作者:王涵 等;智通财经编辑:庄礼佳。