通胀预期自我实现指实际物价与通胀预期形成正反馈,是通胀的放大器而非引发通胀的原因。以美国为典型代表的发达国家曾在70年代遭遇历史上最近也是最后一次通胀预期的自我实现。通胀预期自我实现的经济体自身原本便有通胀风险,另外叠加四项推动因素成为通胀的放大器:一是全球贸易渠道不畅;二是消费结构中商品占比过高;三是金融市场蓄水能力不足流动性进入实体;四是经历过恶性通胀的居民容易再次出现通胀预期自我实现。当前美国现状不符合通胀预期自我实现的四大条件,本轮美国通胀预计不会出现预期自我实现,诸如70年代囤粮囤货的现象发生概率低。

通胀预期自我实现指实际物价与通胀预期形成正反馈,是通胀放大器而非原因

通胀预期自我实现这一概念缺少官方定义,我们认为该现象是通胀心理学的表现,该理论认为当居民预期商品价格要上涨时将会加速购买,因为推迟购买可能使得买入成本提高。因此,当居民普遍预期价格将继续上涨时,全社会的购买需求将在短期内提升出现预期自我实现,一是将推动物价进一步上涨,使得物价与消费者通胀预期之间形成正反馈;二是可能导致囤货、抢货等行为。通胀预期自我实现不是导致通胀的根本原因,而是通胀的放大器。

发达国家历史上最近也是最后一次通胀预期自我实现出现在70年代

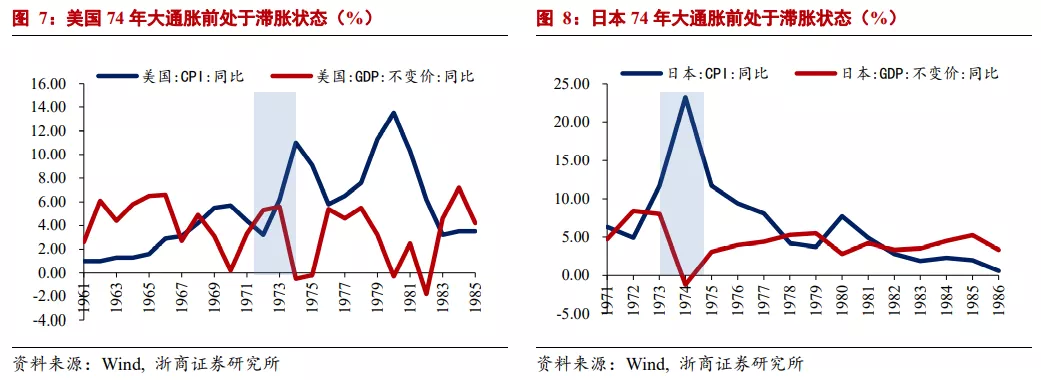

美、日历史上最近一轮恶性通胀历史均出现在1970-1980年间。期间分别历经两波通胀高峰,对应历史背景分别是70年代两轮石油危机,其中1974年的通胀还叠加了同时期的粮食危机。以美国为代表,70年代的恶性通胀具有较为明显的通胀预期自我实现的特征。从通胀心理学的特征来看,一是当时美国群众中通胀预期较强,导致CPI持续上升。二是美国国内出现大量的囤货抢货行为,例如各地排队加油、抢油行为;大小超市被居民扫荡一空,美国居民屯粮囤货。

通胀预期自我实现如何发生:经济体原有的通胀风险+四项推动因素

通胀预期自我实现是通胀的放大器,美、日在进入74年大通胀前本就面临战后经济增长红利衰减的滞胀风险,这是通胀预期自我实现的根本前提。四项推动因素如下:

一是全球贸易渠道不畅容易引发通胀预期自我实现。

当前全球产业链高度融合,多数国家之间需要通过贸易的形式进行产业互补,全球贸易渠道不畅容易引发局部国家物资短缺并催生通胀预期的自我实现。70年代导致通胀大幅走高的石油以及粮食危机的本质也是贸易渠道不畅所导致,前者源于OPEC禁运,后者关乎美苏粮食战争。

二是消费结构中商品消费占比高容易引发通胀预期自我实现。

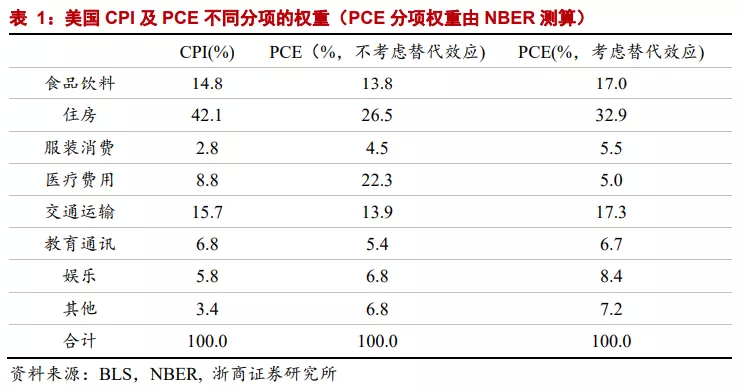

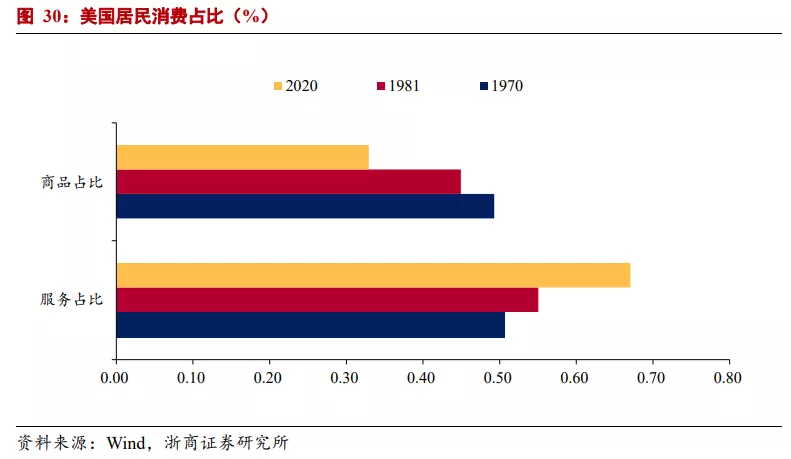

对于消费以及通胀结构中商品占比较高的国家,商品价格上行容易使得居民更切身感受到通货膨胀的压力,继而可能产生对通胀的悲观预期并导致囤货等现象。美日当时均存在该特征,70年代通胀过后,美国服务消费占比逐步提升后,就不曾出现通胀预期自我实现。诸如2011年粮食危机、利比亚战争等冲击均未导致美国通胀失控。从新兴市场看,印度、俄罗斯等国容易通胀预期自我实现也极大归因与消费结构中商品占比过高。

三是金融市场蓄水能力不足,央行释放流动性进入实体易引发通胀预期自我实现。

美日在70年代均采取宽货币应对经济下行。当时美国金融行业尚未开展金融自由化改革,金融市场蓄水能力不足,在经济潜在增速下行、有效需求不足的背景下,流动性大量释放进入实体经济引发通胀预期自我实现。80年代中后段起,美国推进金融自由化改革,金融市场的蓄水能力大大增强,居民配置金融资产的能力提升,追逐实物或商品资产以避免通胀损失的诉求大大减弱。流动性导致通胀预期自我实现的场景基本不再出现;各国监管机构甚至开始考虑要将金融资产价格纳入通胀范畴考虑。当前新兴市场国家容易出现通胀预期自我实现的重要原因之一也是其金融市场发达程度不足、蓄水能力有限,超发货币容易进入实体经济推升通胀。

四是经历过恶性通胀的居民容易再次出现通胀预期自我实现。

20世纪以来,除70年代外,美国仅在战时曾出现恶性通胀以及通胀预期自我实现。战争导致供应链中断,居民出现通胀预期自我实现并囤粮囤货。我们认为经历过恶性通胀的居民容易再次出现通胀预期自我实现。20世纪美国每轮通胀预期自我实现的间隔周期在30年左右(10年代、40年代、70年代);正常来说,18-64岁的成年人是消费主力,30年的时间间隔可以使居民在其成年阶段经历两次恶性通胀。70年代的消费主力曾经历过战时恶性通胀,当类似于恶性通胀的特征再次出现,就容易出现通胀预期自我实现。

引发通胀预期自我实现的四因素当前尚不成立,通胀预期自我实现的概率低

一是当前美国虽然宽货币宽财政,但金融市场蓄水能力强,流动性进入实体推动通胀预期自我实现的概率较低。

疫情后美联储扩表释放流动性存回央行的比例为63%,美国当前的超储率达到23%。

二是当前原油粮食价格快速上涨并非由贸易链断裂所致,供给并不短缺的情况下较难引起预期自我实现。

2021年原油价格上行主要受疫情期间需求受限,原油价格畸低所导致,相较疫情前正常原油价格上涨幅度有限。与70年代受贸易链断裂影响不同,未来原油供给仍有放量预期。食品价格方面,2020年全球食品价格指数飙升主要由疫情、地缘政治以及气候现象所致,与贸易摩擦无关。当前中国在全球产业链中发挥的重要作用很大程度上稀释了通胀预期自我实现的风险,输出的高性价比商品降低了发达国家通胀预期。近期美国在高通胀压力情况下,选择与中国在贸易关系上出现边际缓和也是重要证明。

三是美国居民商品消费占比下行可以缓冲商品价格上行对通胀预期的影响。

当前美国居民消费结构中的商品占比已明显下行至33%,有助于抑制通胀预期自我实现的风险。上一轮恶性通胀距今已超过40年时间,当前年轻一代的美国居民未曾经历过恶性通胀时期,通胀预期产生自我实现的难度较高。美国自70年代后再无出现过恶性通胀事件,整体CPI增速处于中枢下行状态且增速高点鲜有超过5%的时间,少数的通胀上行时期均是源于需求端刺激导致的温和通胀。我们认为美国居民已在一定程度上形成低通胀预期的惯性。2011年前后的粮食危机、2011年初的利比亚战争等事件性冲击均未导致美国通胀失控,诸如70年代类似的场景较难出现。

四是当前美国主力消费人群大多没有切身体验过恶性通胀,通胀预期难以出现自我实现。

美国上一轮恶性通胀距今已接近50年。如果以18-64岁的成年人群作为消费主力来计算,上一轮经历恶性通胀的人群已逐渐淡出消费市场,当前的消费主力并未有过恶性通胀的经历,相反在多数时间均生活于低通胀环境内,因此通胀预期较难出现自我实现。

综上,美国当前的现状并不符合通胀预期自我实现的四大条件,本轮美国通胀预计不会出现预期自我实现,诸如70年代囤粮囤货的现象发生的概率较低。

风险提示

美国财政刺激力度超预期加大带动通胀超预期;逆全球化导致通胀超预期。

目录

正 文

发达国家是否曾出现通胀预期的自我实现?

通胀预期自我实现是实际物价与通胀预期之间形成的正反馈

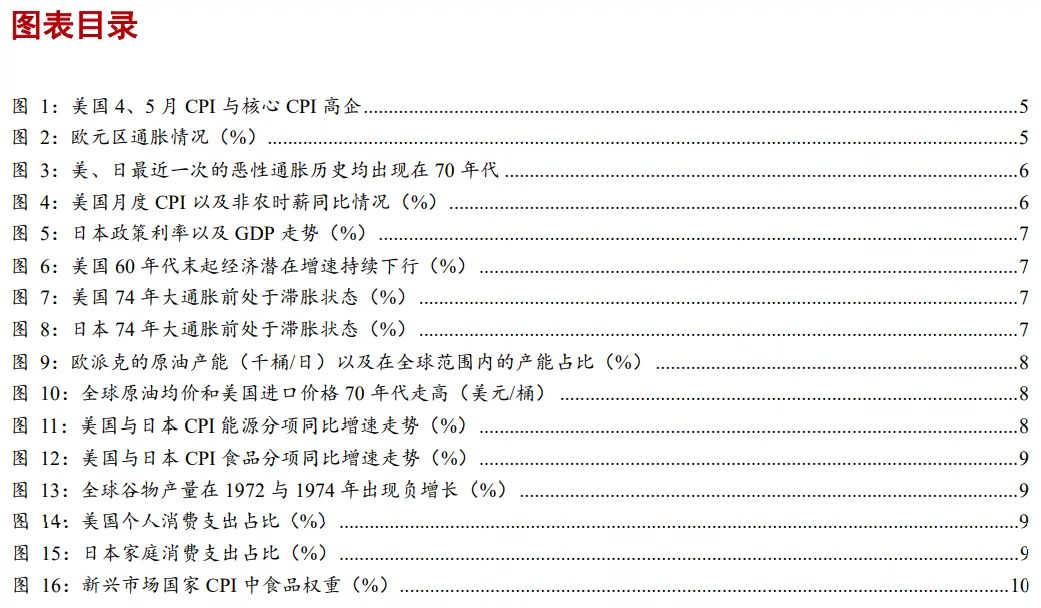

4、5两月美国CPI同比增速分别达到4.2%与5%,核心CPI触及3%与3.8%。与此同时,欧洲5月调和CPI与核心CPI也触及2%与0.9%,前者已触及欧央行对于通胀的管理阈值,在下半年群体免疫后核心CPI修复以及年末基数效应(欧洲2020年底处于通缩状态)的作用下预计将在年内进一步走高。伴随着海外发达经济体实际通胀以及通胀预期的走高,近期海内外存在部分市场观点认为当前美国的通胀压力存在通胀预期自我实现的特征。为此,我们通过回顾发达国家的恶性通胀历史,为未来美国通胀的走势提供借鉴价值。

对于通胀预期自我实现(self-fulfilment inflation expectation)这一概念缺少官方、权威的定义,我们认为这一现象是通胀心理学(Inflationary Psychology)的表现。“通胀心理学”理论认为当居民预期商品价格要上涨时,将会迅速进行购买,因为站在理性人的角度,推迟购买行为可能使得购买成本提高。因此,当居民普遍预期价格将继续上涨时,全社会的购买需求将在短期内大幅提升,一是将推动物价进一步上涨,使得物价与消费者的通胀预期之间形成明显的正反馈;二是可能导致囤货、抢货等行为。此外,通胀预期自我实现不是导致通胀的根本原因,而是通胀的放大器。

发达国家历史上最近也是最后一次通胀预期自我实现出现在70年代

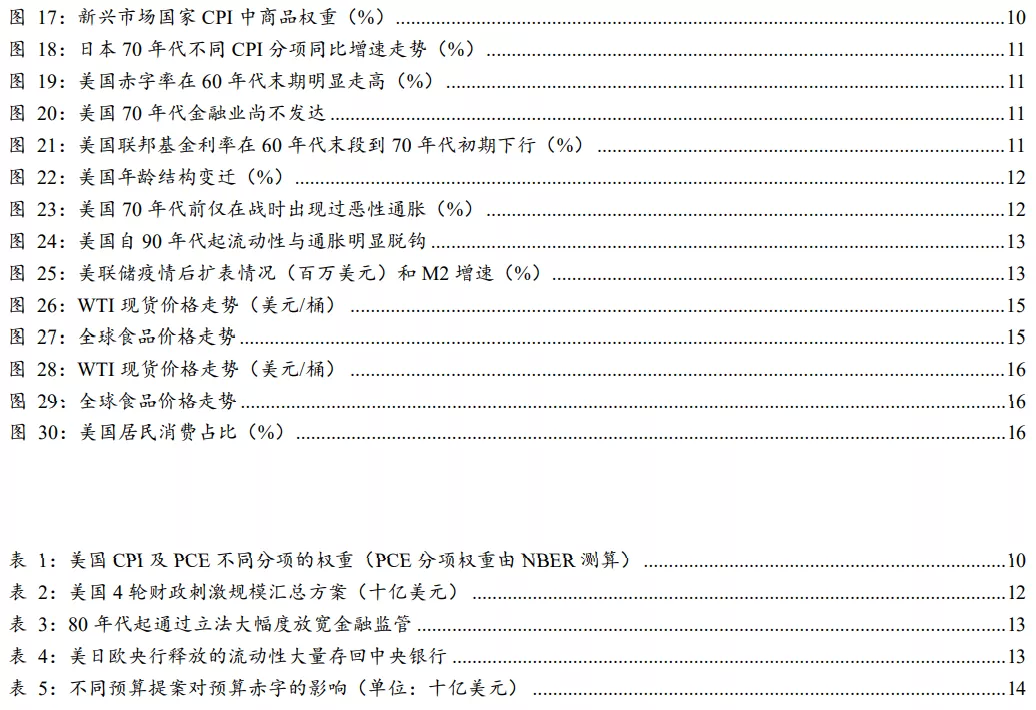

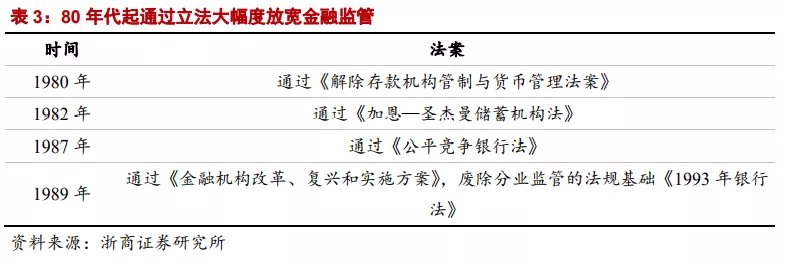

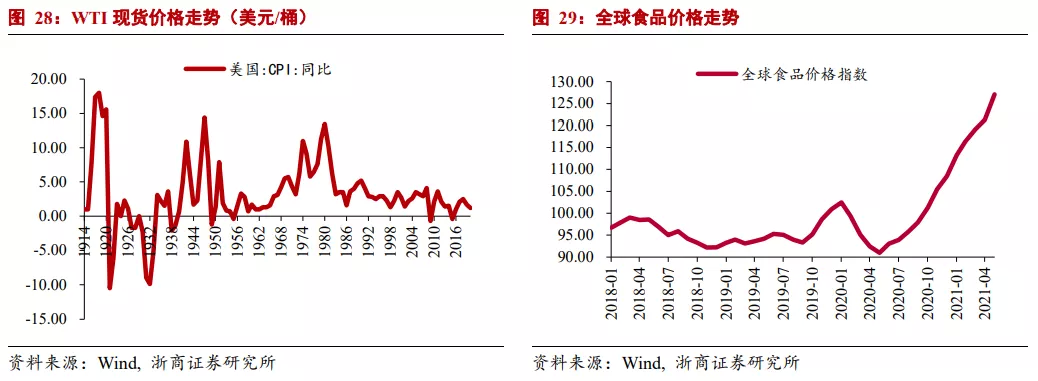

美、日历史上最近一轮恶性通胀历史均出现在1970-1980年期间。期间分别历经两波通胀高峰,分别是1974年与1980年。从年度通胀看,1974年美、日、德CPI同比增速分别达到11.0%、23.2%,1980年美、日CPI同比增速分别达到13.5%、7.7%。两波通胀高峰对应的历史背景分别是70年代两轮石油危机,其中1974年的通胀还叠加了同时期的粮食危机。以美国为代表,70年代的恶性通胀便具有较为明显的通胀预期自我实现的特征。从通胀心理学的特征来看:一是当时美国群众中通胀预期较强,导致CPI持续上升,月度CPI曾于1974年突破12%。二是美国国内出现大量的囤货抢货行为,例如各地排队加油,油站全面告急甚至出现抢油行为;大小超市被居民扫荡一空;除了屯粮外,美国国内甚至出现囤积卫生纸的荒唐现象。

通胀预期自我实现是什么原因导致的?

美日在70年代本就面临战后经济增长动力衰竭的滞胀风险,这是通胀预期自我实现的前提

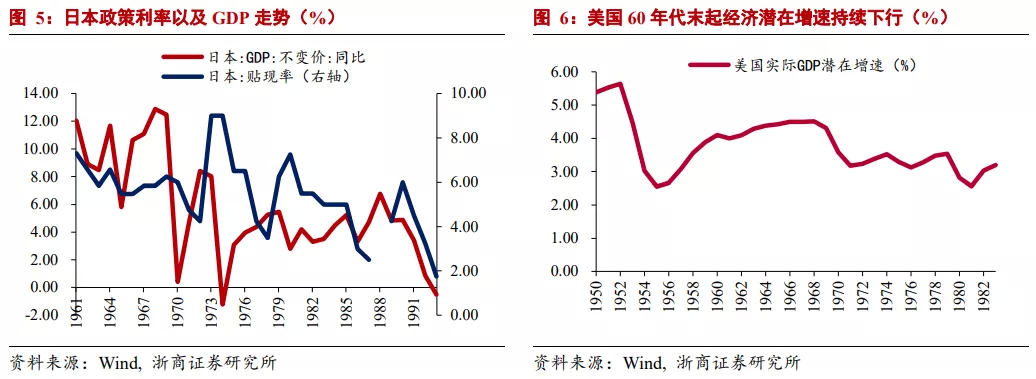

美国以及日本在进入74年大通胀前本就处于滞胀状态,这也是通胀预期得以实现的根本前提。

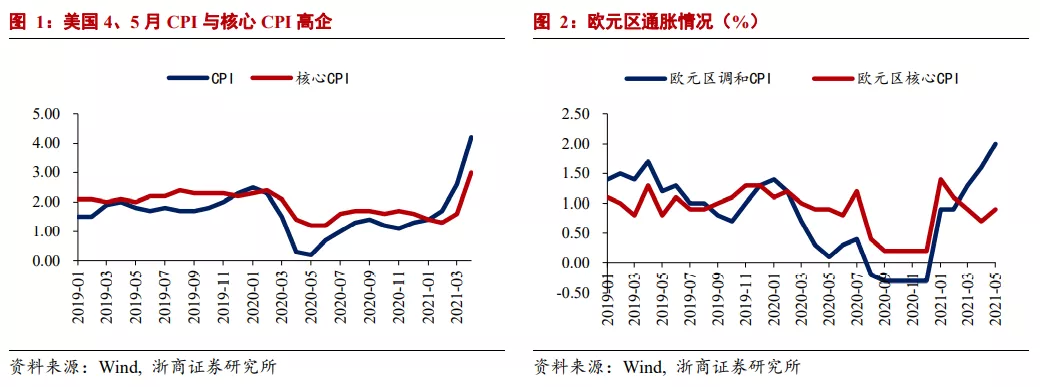

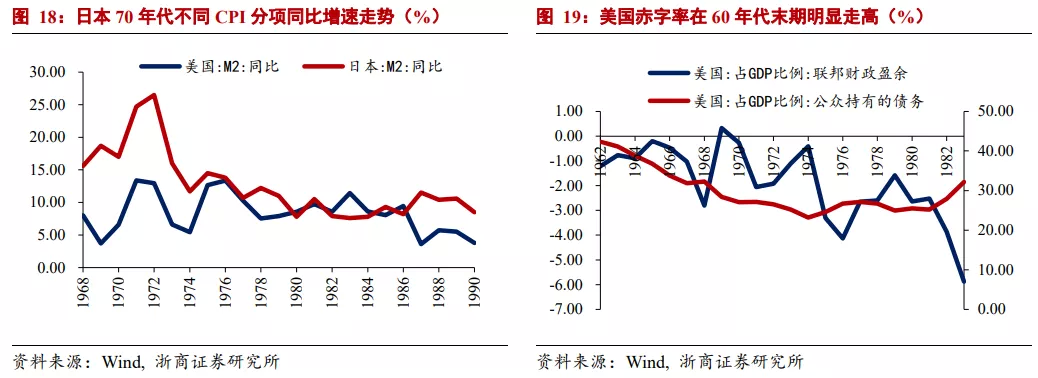

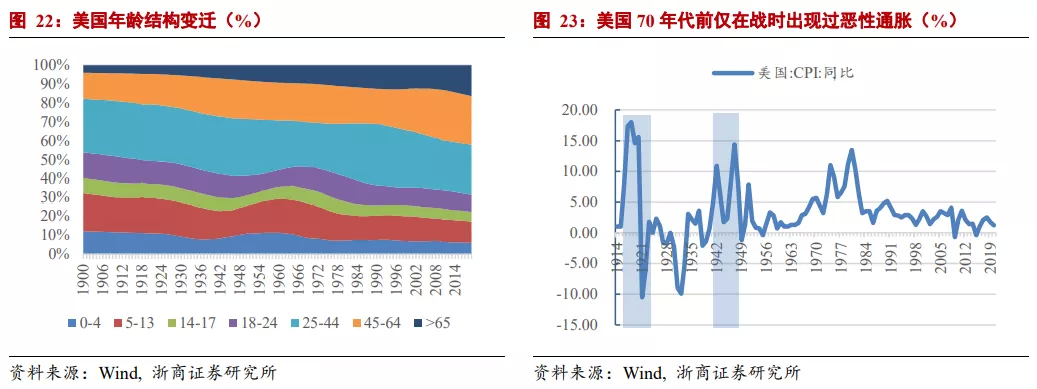

美国方面,60年代是美国二战后经济高速发展的衰减期,美国经济潜在增速从1968年起便处于持续下行状态。60年代后段执政的约翰逊总统推行“伟大社会”的宽财政纲领,叠加同期的越南战争使得美国赤字率恶化;同期联邦基金利率同样处于下行通道,由1966年末的5%下降至1971年末的3%。宽货币以及宽财政并未有效拉动美国经济增长,美国经济在70年代初段便处于GDP下行、CPI上行的滞胀状态。这也是美国70年代通胀的内生原因,布雷顿森林体系瓦解导致的美元指数下行则进一步削弱了美国抵御输入性通胀的能力。日本方面,同样在70年代初期起面临战后经济增长动力衰竭局面,GDP实际增速同样从1968年的12.9%回落至1971年的5%以下。日本央行为此在70年代初期推行了较为宽松的货币政策。一方面希望对冲受美国“尼克松冲击”(美国在汇率外交政策领域的调整,前者对应黄金美元脱钩,后者对应基辛格访华)影响后日元的快速升值,另一方面希望通过刺激企业投资的方式拉动经济增长,国内贴现率由1969年的6.25%下调至1972年的4.25%。但日本央行在本阶段也出现了对通胀的系统性错判,一方面忽视了国内的工资增长压力,另一方面过度乐观的希望通过国内生产力的提升抵抗物价上行压力。最终在基本面面临滞胀压力的情况下(72-73年)受油粮价格影响引发国内恶性通胀。

消费结构、流动性传导、贸易、通胀预期经历四大因素容易引发通胀预期自我实现

全球贸易渠道不畅容易引发通胀预期自我实现

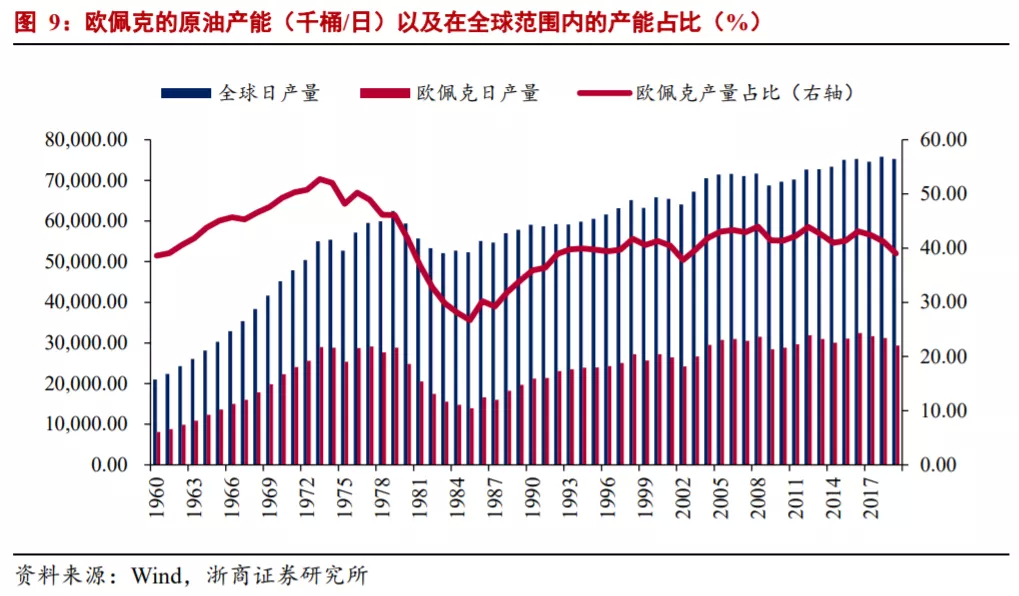

当前全球产业链高度融合,多数国家之间需要通过贸易的形式进行产业互补,类似中国工业产业门类齐全的国家在全球范围内仅次一家。因此,全球贸易渠道不畅容易引发局部国家物资短缺并催生通胀预期的自我实现。70年代导致通胀大幅度走高的石油以及粮食危机的本质也是贸易渠道不畅所导致。OPEC是70年代全球原油产能中心,发达国家对其均有较高依赖度,石油危机是引发发达国家70年代大面积通胀的直接诱因。1970年-1980年间,OPEC是全球主要的原油产能来源,其产量在全球范围内占比稳定在40%-50%,1973年第一次石油危机前产量占比更是高达52.7%,美、日对OPEC的原油均有较高的进口依赖度。

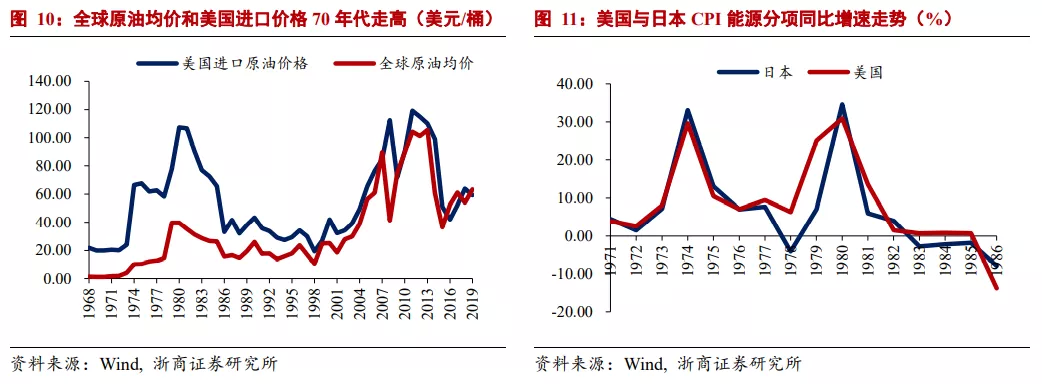

1973年10月第4次中东战争爆发后,OPEC对发达国家实施石油禁运,贸易渠道的阻塞直接推高了全球范围内的油价水平并通过进口价格的渠道传导至发达国家CPI;1978年两伊战争严重冲击原油供给导致的第二次石油危机时也使得这一场景再度重演。1973-1974年和1978-1980年间,美国原油进口价格的涨幅分别达到176%和84%。从CPI分项看,美国、日本CPI能源分项均在1974年以及1980年间迅速走高,同比增幅远远超过整体CPI以及核心CPI,成为恶性通胀的重要推手。1974年和1980年美国CPI能源分项同比分别达到33.1%与34.6%、日本同期能源分项达到29.6%与30.9%。

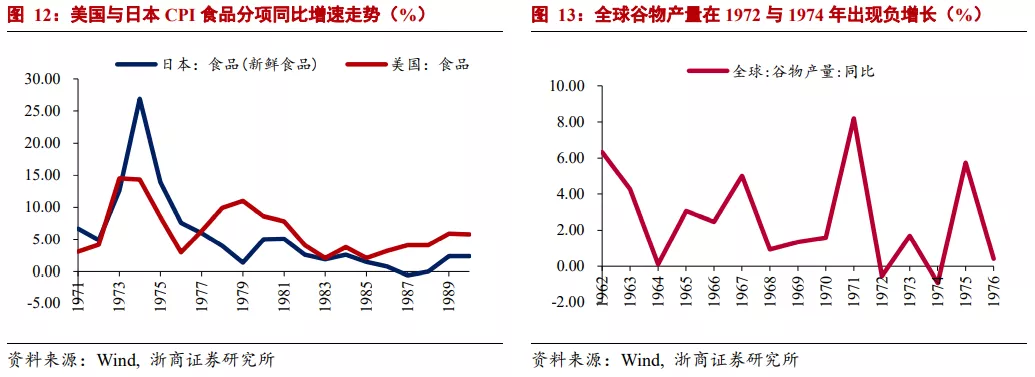

此外,1972-1974年间的粮食危机加剧了贸易渠道的风险。

1972年起,全球范围内由于持续两年的气候异常使得粮食收成短缺,出现粮食危机。同期的苏联由于国内谷物严重歉收在全球范围内抢购谷物,还通过卫星影像蒙蔽美国签订大量粮食采购协议,加剧了美国以及发达国家的粮食短缺程度,这也是美国历史上较为注明的“粮食摩擦”事件。贸易条件收紧导致美日等国同期CPI食品分项大幅上行,是仅次于能源上行幅度第二大的分项。1974年美国与日本的CPI食品分项同比增速分别达到14.3%与26.9%。

消费结构中商品消费占比高容易引发通胀预期自我实现

对于消费以及通胀结构中商品占比较高的国家,商品价格上行容易使得居民更切身感受到通货膨胀的压力,继而可能产生对通胀的悲观预期并导致囤货等现象。借鉴70年代美、日的经验:原油与粮食作为商品消费以及生产领域的必需品,其价格上涨对其他商品的价格存在较为显著的传导压力。

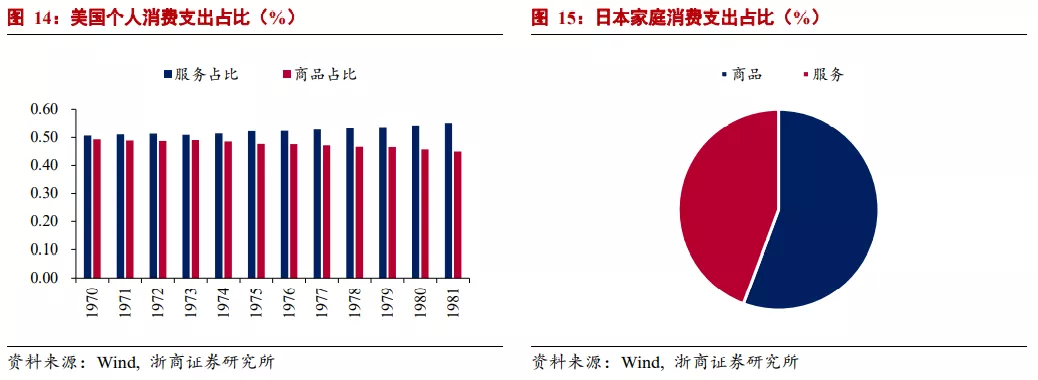

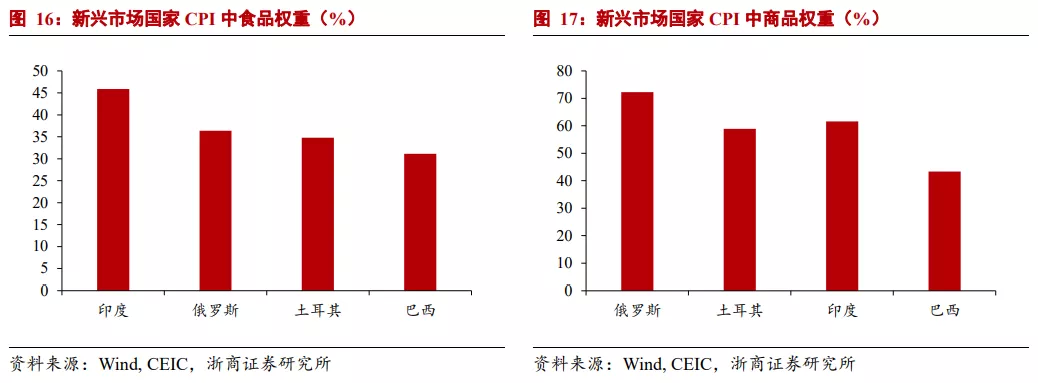

美国和日本当时的消费结构中商品消费仍有较高占比,70年代初美国商品消费占比仍接近50%,70年代末逐渐回落至45%,远高于如今水平。日本1980年商品消费占比仍高达56%,预计70-80年代间平均占比可能逼近60%。在此情况下,容易产生通胀预期的自我实现。本轮大通胀过后,美国消费结构逐渐演变,服务消费占比逐步提升后,就不曾出现通胀预期自我实现。诸如2011年前后的粮食危机、2011年初的利比亚战争等事件性冲击均未导致美国通胀失控。从新兴市场国家的角度来看,之所以土耳其、印度、俄罗斯等国容易出现通胀预期自我实现,极大原因也是其消费及通胀结构中商品占比过高所导致。如俄罗斯CPI结构中商品支出权重高达72%,食饮占比达到36%;印度商品权重达到62%,食饮占比达到46%,远高于美日等发达国家。

金融市场蓄水能力不足,流动性进入实体容易引发通胀预期自我实现

金融市场蓄水能力不足,央行释放的流动性进入实体容易引发通胀预期自我实现。

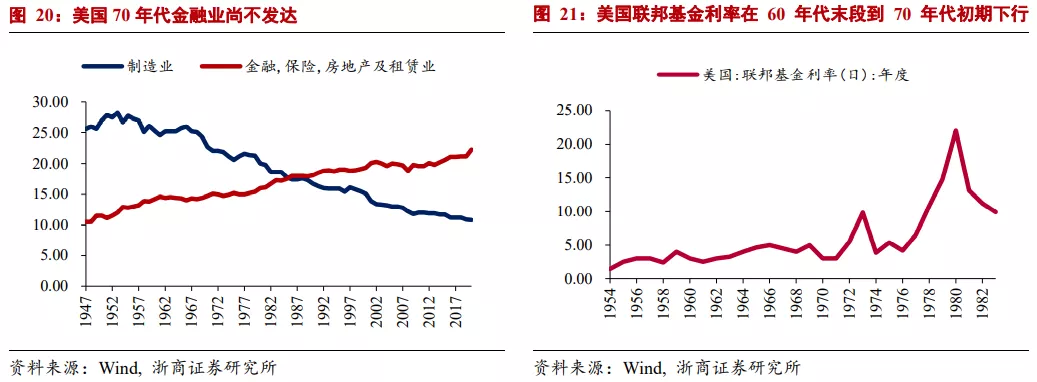

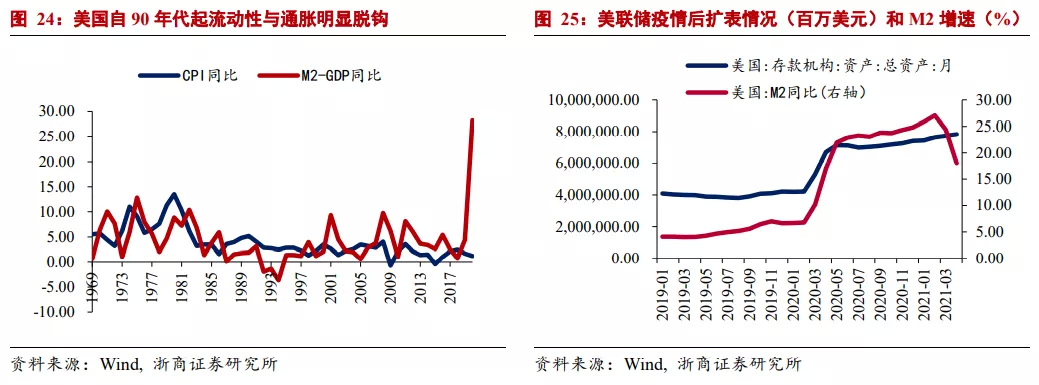

如上文所述,美国和日本在进入74年大通胀前本就处于滞胀状态,国内均采取宽财政、宽货币的方式应对。当时的美国金融行业尚未开展金融自由化改革,在同业经营等各方面仍然存在诸多约束,金融市场的蓄水能力不足,宽货币配合宽财政下流动性大量释放进入实体经济容易引发通胀预期的自我实现。以美国为例,70年代美国广义金融业增加值在GDP中的占比位于15%附近,低于当时的制造业比重。美联储在70年代初采取宽松的货币政策,美国M2曾于1972年升至13%的高点。在经济潜在增速下行、有效需求不足的背景下,大量的流动性流入实体经济催生了通胀,当时美国的金融市场尚不具备足够的分流能力。80年代中后段起,美国逐渐推进金融自由化改革,金融市场的蓄水能力大大增强,居民配置金融资产的能力提升,追逐实物或商品资产以避免通胀损失的诉求大大减弱。流动性导致通胀预期自我实现的场景基本不再出现;各国监管机构甚至开始考虑要将金融资产价格纳入通胀范畴考虑。同理,这也是美、欧、日等金融市场发达的经济体近年来通胀预期持续走低的重要原因。此外,我们认为当前新兴市场国家容易出现通胀预期自我实现的重要原因之一也是其金融市场发达程度不足、蓄水能力有限,超发货币容易进入实体经济推升通胀。

曾经经历过恶性通胀的居民容易再次出现通胀预期的自我实现

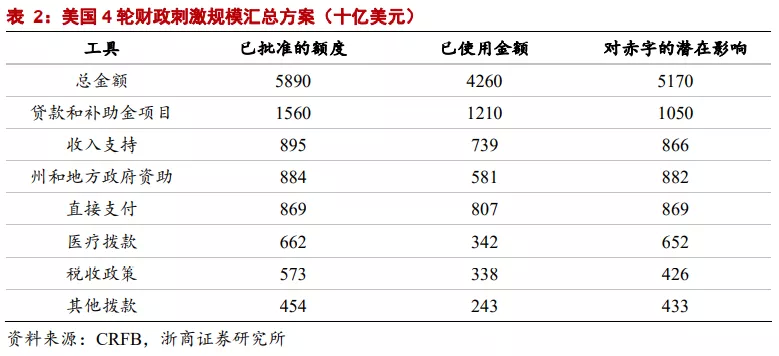

20世纪以来,除70年代以外,美国仅在战时曾经出现恶性通胀以及通胀预期的自我实现。战争导致供应链中断后,居民通胀预期自我实现并进行囤粮囤货(学界将其称为“Panic Buying”现象)。我们认为经历过恶性通胀的居民容易再次出现通胀预期的自我实现,类似于行为金融学中的“草绳效应”(Snake Bite),即一朝被蛇咬,十年怕井绳。进入20世纪以来,美国每一轮通胀预期自我实现的间隔周期均在30年左右(10年代、40年代、70年代);正常来说,18-64岁之间的成年人是消费主力,30年的时间间隔可以使得居民在其成年阶段经历两次恶性通胀。因此,70年代的消费主力居民曾经历过战时恶性通胀,当类似于恶性通胀的特征再次出现,就容易出现通胀预期的自我实现。从年龄结构来看,1914年(20世纪首轮恶性通胀)美国18-64岁成年人口比例为58%,1980年(70年代恶性通胀结束)该比例为61%。整体来看,成年人口比重呈现稳步上升态势。美国的成年人口稳定上升使得说明年龄结构没有出现异变,正常的消费主力人群可以完整的感受两轮完整的恶性通胀预期周期。

当前美国引发通胀预期自我实现的四项因素暂不成立,预计不会出现预期自我实现

当前美国虽然宽货币宽财政,但金融市场蓄水能力强,流动性进入实体推动通胀预期自我实现的概率低

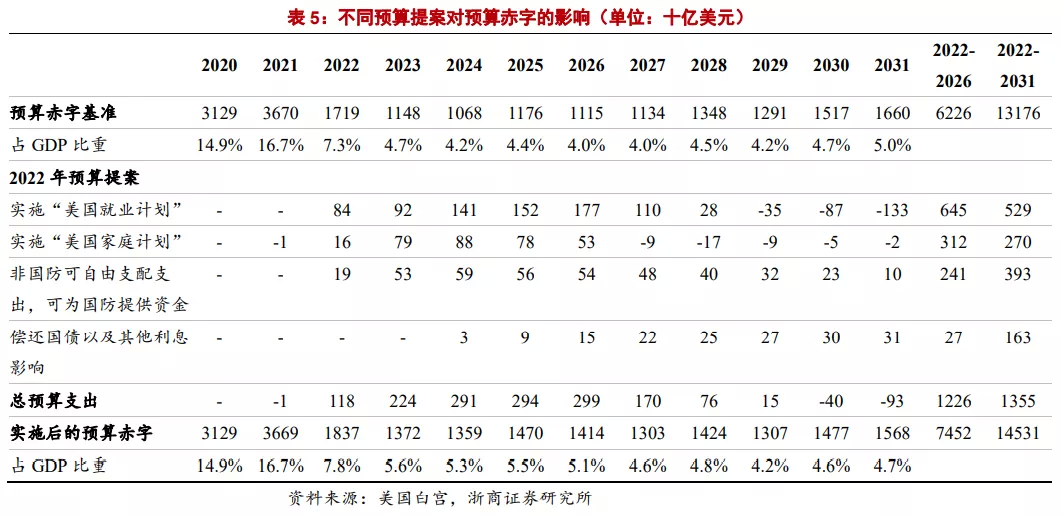

美国当前同样处于宽财政、宽货币的政策环境。货币端,美联储疫情后启动无限量量化宽松,疫情后扩表规模达到3.8万亿美元,M2增速最高曾触及27%。财政端,特朗普以及拜登政府在疫情爆发后共计推行4轮财政刺激方案,刺激总额高达5.9万亿美元,当前实际使用金额达4.3万亿美元,这也使得美国在2020年创下14.9%的赤字率。然而,当前美国的金融市场有足够的蓄水能力,流动性进入实体经济推动通胀预期自我实现的概率较低。

我们已于上文提出,80-90年代起美国开始推行金融自由化大改革,制造业大量转移至日德国家,国内第二产业逐步衰落,金融行业大幅发展为超额货币流动性提供了蓄水池,使得货币超发与通胀的关联性逐步减弱。金融危机后,美、欧、日等央行大规模扩表,超发货币均囤积在金融体系内,流入存款准备金和股票市场两大蓄水池,鲜有进入实体推升通胀的案例。以疫情后为例,美联储扩表释放流动性存回央行的比例为63%,美国当前的超储率达到23%。

从财政端来看,拜登当前的政策理念不可简单理解为宽财政。拜登的大规模支出主要以征税为基础,属于“宽支出”而非“宽财政”。分法案来看,拜登的《美国就业计划》和《美国家庭计划》在2022年对赤字的贡献规模分别为840亿和160亿美元,对赤字率仅贡献0.4%,增税幅度直接决定其支出规模。

> 当前原油与粮食价格快速上涨,但并非由贸易链断裂所导致

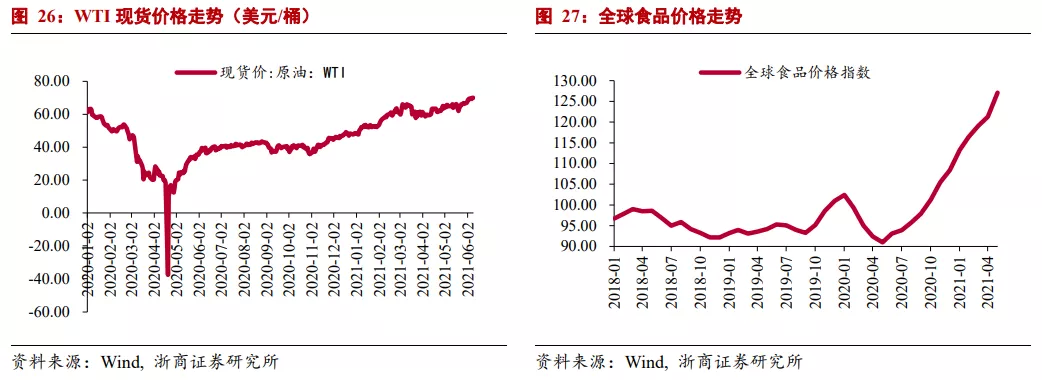

虽然WTI原油现货价格从2020年末至今上涨幅度已超过44%。但这一上涨幅度主要是受疫情期间需求受限,原油价格畸低所导致,相较疫情前正常需求水平时(以2020年初价格为基准)的原油价格上涨幅度仅15%。与70年代受贸易链断裂影响,价格持续冲高不同。展望未来, OPEC的原油产能仍有放量预期;此外,伊朗重返伊核协议事项当前仍处于谈判进程中,一旦和谈达成一致,原油供给能力可能进一步提升,原油价格出现类似于70年代持续性冲高现象的可能性较小。食品价格方面,2020年全球食品价格指数出现飙升,2020年初至今上行幅度达到26%。

根据联合国粮农署发布的《世界粮食危机报告》,粮价上行主要由三方面因素导致:一是疫情导致诸多农业生产大国生产陷入停滞,例如越南人口最多的两个区(达卡区和吉大港区)超过40%的水稻种植者因疫情影响在冬季无法按时完成收割;疫情造成孟加拉国大米生产前景恶化,粮食稳定性指标降低17%。二是地缘政治风险,伴随伊拉克、巴勒斯坦、阿拉伯叙利亚共和国和也门等国家(地区)的武装冲突升级,农业基础设施破坏和农作物耕作进度打乱导致农业劳动力流失,引发粮食安全危机,例如刚果埃博拉遭遇疫情流行与种族暴力冲突叠加,导致农民无法按时下田劳动。三是2020年极端气候频发,厄尔尼诺与拉尼娜前赴后继致全球干旱农作物产量受影响粮食价格大幅飙升,东非多国强降雨引发洪涝灾害、高温多雨导致蝗灾蔓延非亚,影响多国粮食安全,例如津巴布韦粮食产量相比2019年减产17%处于歉收状态。以上因素与贸易链断裂无关。根据联合国预测,2021年预计粮食生产前景将边际好转,但整体仍将延续较为严峻的前景。虽然与贸易摩擦无关,未来需要关注粮食价格受供给约束影响持续超预期。

当前中国在全球产业链中发挥的重要作用也在很大程度上稀释了通胀预期自我实现的风险,向全球范围内输出的高性价比商品也极大降低了发达国家的通胀预期。近期美国在面临高通胀压力的情况下,选择与中国在贸易关系上出现边际缓和也是这一结论的重要证明。

当前商品价格上行,但居民商品消费占比的下行可以缓冲通胀预期的影响

当前美国居民消费结构中的商品占比已明显下行,有助于抑制通胀预期自我实现的风险。70年代初期,美国个人消费支出中商品消费占比接近50%,1981年仍高达45%,当前已下降至33%。因此原油、粮食价格上涨带动的商品物价压力对美国居民的切身感受将明显下降,这也会降低通胀预期自我实现的风险。上一轮恶性通胀距今已超过40年时间,当前年轻一代的美国居民未曾经历过恶性通胀时期,通胀预期产生自我实现的难度较高。

美国自70年代后再无出现过恶性通胀事件,整体CPI增速处于中枢下行状态且增速高点鲜有超过5%的时间,少数的通胀上行时期均是源于需求端刺激导致的温和通胀。诸如:2008年金融危机前居民持续加杠杆购房叠加曾在2008年令月度CPI阶段性突破5%;金融危机后中国开展四万亿计划带动全球需求增长以及美国经济的内生修复曾在2011年令月度CPI阶段性逼近4%;特朗普上任后推进的税改措施曾在2018年令月度CPI逼近3%。在此背景下,我们认为美国居民已在一定程度上形成低通胀预期的惯性。2011年前后的粮食危机、2011年初的利比亚战争等事件性冲击均未导致美国通胀失控,诸如70年代类似的场景较难出现。

当前美国主力消费人群大多没有切身体验过恶性通胀,通胀预期难以出现自我实现

如上文所述,经历过恶性通胀的人群容易出现通胀预期的自我实现。美国上一轮恶性通胀距今已接近50年。如果以18-64岁的成年人群作为消费主力来计算,上一轮经历恶性通胀的人群已逐渐淡出消费市场,当前的消费主力并未有过恶性通胀的经历,相反在多数时间均生活于低通胀环境内,因此通胀预期较难出现自我实现。

综上,我们认为美国当前的现状并不符合通胀预期自我实现的四大条件,本轮美国通胀预计不会出现预期自我实现,诸如70年代囤粮囤货的现象发生的概率较低。

风险提示

美国财政刺激力度超预期加大带动通胀超预期;逆全球化导致通胀超预期。

本文选编自“浙商证券”作者:浙商宏观李超团队,智通财经编辑:秦志洲