核心观点

美联储货币政策调整的泰勒规则实践,更侧重就业指标。

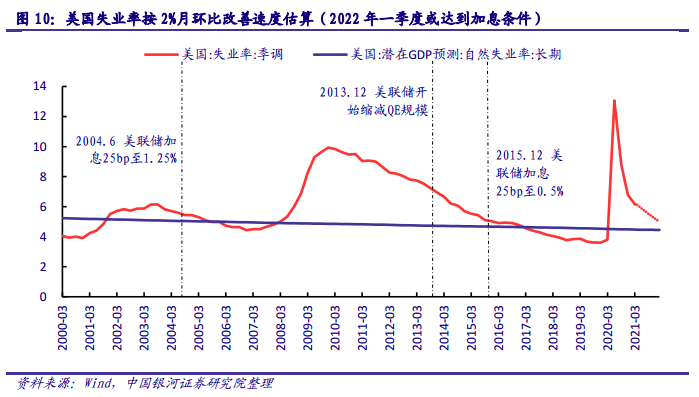

就业最大化是首要目标:若是在常规经济环境下,当失业率到7-7.5%,美联储通常就准备实施缩减QE,当失业率达到5-5.5%,美联储会开始加息。

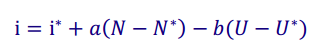

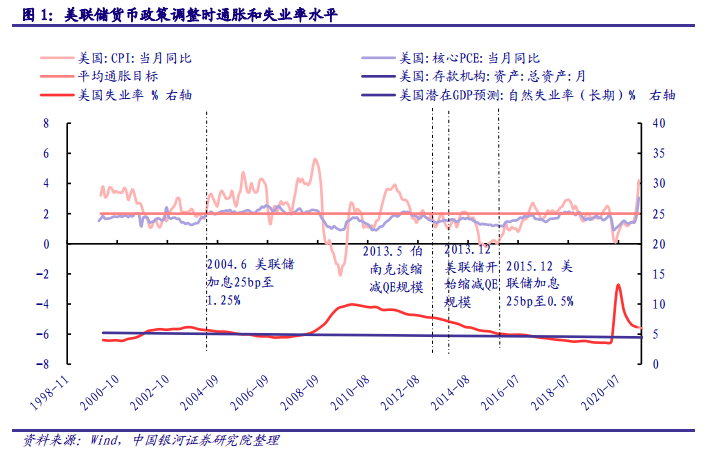

通胀指标不是美联储政策调整的充分、必要条件:由于2008年以后全球总需求萎缩,发达经济体处于长期低通胀环境。2004、2015年两次加息前PCE同比增速分别为2.7%、0.26%,差异较大。

美联储长期货币政策框架调整:2020年8月的全球央行年会上,鲍威尔提出了长期平均通胀2%目标,放宽了对短期通胀上行的容忍度。

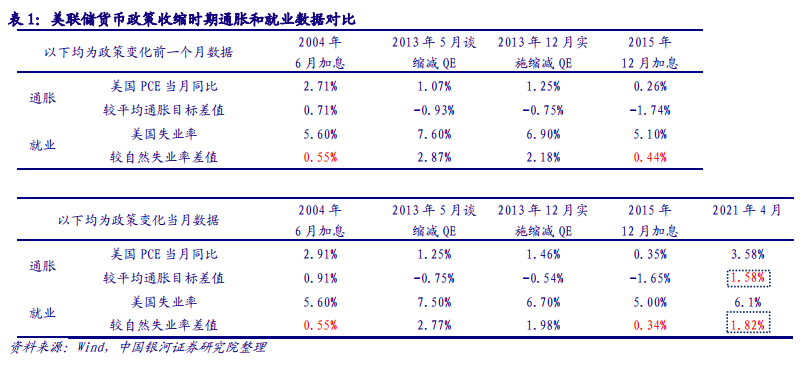

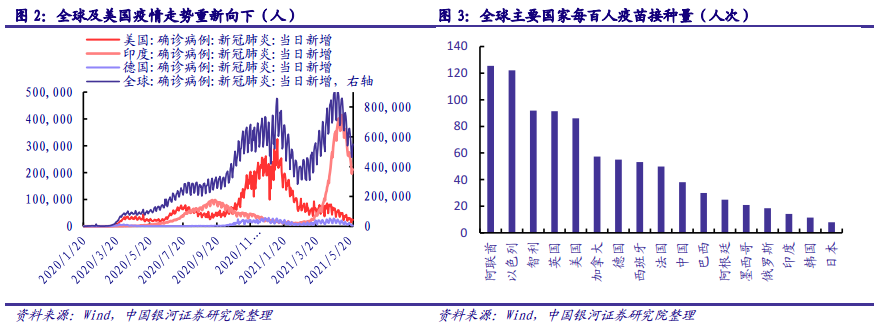

疫情对经济影响的不确定性或在三季度大幅降低。

疫情的不确定性使得美联储对货币政策的态度极为谨慎。8月初美国成年人基本可达到群体免疫,就业恢复的确定性增强,届时美联储对疫情不确定性的担忧缓解,货币政策调整的考量会重归常态。美国6月的议息会议、8月杰克逊霍尔全球央行年会可能是关键节点。

审视美国货币政策调整的条件:通胀&就业

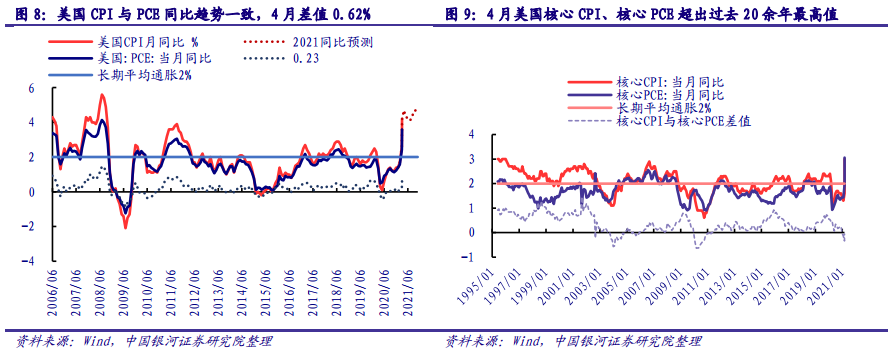

核心CPI&核心PCE指标显示真正的通胀压力强于以往:4月核心PCE指标3.1%的水平达到了1995年以来的历史高点,核心CPI3%的水平,仅次于1995年5月份的高点3.1%。

加速上行的美国通胀不容忽视,这次不一样:此次通胀环境与2008年以后表现出来的发达经济体长期低通胀不同。疫情下的史无前例的货币超发和财政救助方案保护了居民部门和企业部门的资产负债表,消费和私人投资恢复力度较强并具备可持续性,拜登的财政刺激计划将使政府投资有更大的空间,叠加疫情后全球总需求向上,通胀压力将较以往明显增加,持续性或也将超出以往。虽然长期通胀仍有不确定性,但是,此次美联储货币政策考量,通胀指标不容忽视。

美国就业恢复可期:随着美国疫情得到良好控制,补贴政策的调整(美国的补贴政策似乎正在调整为鼓励就业的相关举措),全球供应链恢复生产正常化,美国较疫情前的就业缺口或将很快恢复。如果按较保守2%月环比改善速度计算,美国失业率或将于2022年初降至5%左右,达到历史上美联储货币政策收缩的条件。

市场对美联储缩减购债规模的观点趋于一致。

目前市场普遍预期美联储或将于三季度谈及缩减购债规模,并于2021年底或2022年初实施缩减购债规模的计划。2021年4月美国PCE当月同比为3.6%,失业率为6.1%,按照历史规律来看,通胀和就业指标已经满足美联储缩减购债规模的条件,等疫情不确定性褪去,美联储届时将调整政策方向。

2022年一季度或满足加息条件,加息或早于市场预期。

在疫情可控的前提下,美国经济复苏的速度和强度要远超上次,通胀压力也超出以往,美国失业率或将于2022年一季度降至5%左右,届时两项指标均将达到美联储考虑加息的水平。

正文

一、 美联储货币政策调整的泰勒规则

泰勒规则是常用的货币政策规则之一,将利率调整锚定于通货膨胀率和失业率。依据美国货币政策的实际经验,斯坦福大学的约翰泰勒于1993年提出泰勒规则,当通货膨胀率高(低)于目标、失业率低(高)于目标,应该提高(降低)名义利率。

其中N代表通货膨胀率、U代表失业率、i为名义利率、*表示目标值,a、b是为正的系数。

泰勒规则中产出和通胀两个指标缺口的设置是由美联储法定双重目标决定的,即“实现就业最大化、物价稳定和适当的长期利率”。

就业最大化是首要目标:参考美联储过去两轮货币政策收缩时期通胀和就业指标的情况,可以发现美联储的货币政策调整更倾向于由就业水平决定,就业最大化是首要目标。若是在常规经济环境下,当失业率到7-7.5%,美联储通常就准备实施缩减QE,当失业率达到5-5.5%,美联储会开始加息。

通胀指标不是美联储政策调整的充分、必要条件:由于2008年以后全球总需求萎缩,发达经济体处于长期低通胀环境。2004、2015年两次加息前PCE同比增速分别为2.7%、0.26%,差异较大。2015年从通胀来看并不满足加息条件,但就业条件满足仍进行了加息。

2020年8月的全球央行年会上,鲍威尔宣布调整美联储长期货币政策框架,更是提出了采取长期平均通胀目标制,允许通胀在一段时间高于2%,以对冲疲软期的影响,放宽了对短期通胀上行的容忍度。

二、 新冠疫情的不确定性影响美联储货币政策

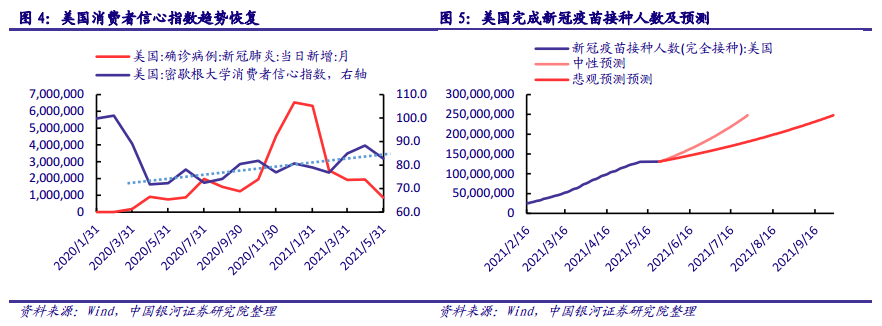

疫情的不确定性使得美联储对货币政策的态度极为谨慎:由于新冠疫情仍在影响经济,尽管2020年10月以来美国失业率已经低于7%的水平并基本为下行趋势,符合可以探讨缩减QE的需要,美联储也没有轻举妄动。

疫情对经济影响的不确定性或在三季度大幅降低:后续美联储调整货币政策的一大基础就是疫情得到有效控制或使不确定性降低。目前来看,美国新冠疫情处于改善趋势,尽管印度、巴西等国家疫情形势仍然严峻,全球新增病例仍处于高位,但美国的情况基本是稳健向好,主要得益于其疫苗接种速度较快,未来美国通过疫苗接种达到群体免疫是疫情影响不确定性降低的关键。

5月4日,拜登提出7月4日独立日前为70%的美国成年人注射至少一针新冠疫苗,即8月初美国成年人便可达到群体免疫,就业恢复的确定性增强,届时美联储对疫情不确定性的担忧或将缓解,货币政策调整的考量会重归常态。

基于上述分析,我们认为美国6月17日的议息会议、8月杰克逊霍尔全球央行年会可能是关键节点。

三、 审视美国货币政策调整的条件:通胀&就业

(一)加速上行的美国通胀不容忽视,这次不一样

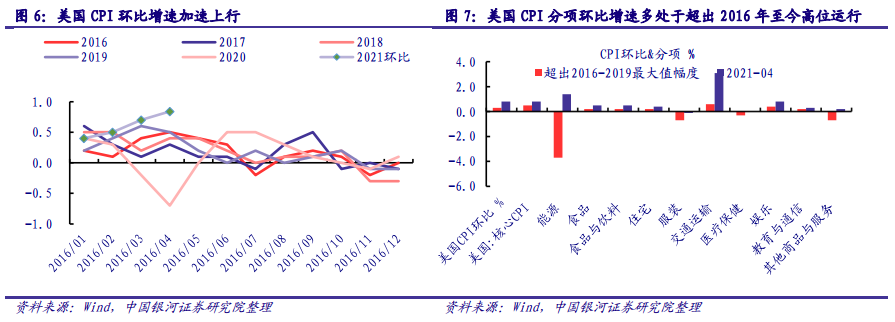

美国CPI、核心CPI 3-4月环比明显回升,经济继续修复后续上行动力较足。CPI分项各项环比多数正以2019年之前四年高点或高点以上增速运行,能源和交运以及核心CPI环比涨幅较大。后续CPI同比增速将继续较大幅度上行,5月我们预计会达到4.7%左右的水平。三、四季度CPI总体先下后上,但中枢不会明显下行,或维持在4%以上的水平。

美国4月PCE同比大幅超2%通胀目标:4月PCE和核心PCE的值将分别为3.58%和3.06%。2006年以来CPI与PCE差值平均0.23%,最大1.46% , 2006年以来核心CPI与核心PCE差值平均0.25%,最大0.92%。4月差值分别为0.62%和-0.06%,与CPI相关指标的差异不大,按CPI相关预测值推演,预计未来几个月至年底,PCE、核心PCE将持续在2%以上。

核心CPI&核心PCE指标显示真正的通胀压力强于以往:核心PCE指标3.1%的水平达到了1995年以来的历史高点,核心CPI3%的水平,仅次于1995年5月份的高点3.1%。

我们认为此次通胀环境与2008年以后表现出来的发达经济体长期低通胀或将不同:从美国来看,目前通胀压力是全局性的上涨压力,疫情下的史无前例的货币超发和财政救助方案保护了居民部门和企业部门的资产负债表,消费和私人投资恢复力度较强并具备可持续性。另外,拜登的财政刺激计划将使政府投资有更大的发力空间,叠加全球疫情后修复,全球总需求向上。

因此,通胀压力将较以往明显增加,持续性或也将超出以往,我们认为三、四季度通胀仍在高位甚至有创新高的可能。

因此,虽然长期通胀仍有不确定性,但是,此次美联储货币政策考量,通胀指标不容忽视,我们认为通胀的数据将影响美联储货币政策表态,并影响金融市场资产表现。

(二)美国就业恢复可期

2021年1-4月美国失业率月环比修复幅度的均值为2.3%,2021年1-3月环比修复均值为3.6%。4月美国失业率6.1%,修复进展不及预期,主要因财政补贴导致就业意愿下降,同时制造业也存在全球供应链受阻的问题,阶段性影响就业。

但是随着美国疫情得到良好控制,补贴政策的调整(美国的补贴政策似乎正在调整,转变为鼓励就业的相关举措),全球供应链恢复生产正常化,美国较疫情前的就业缺口或将很快恢复。如果按较保守2%月环比改善速度计算,美国失业率或将于2022年初降至5%左右,较自然失业率差值为0.55%,达到历史上美联储货币政策收缩的条件。

即使短期受全球供应链及就业意愿的影响,失业率恢复不及预期,那么8月美国成年人达到群体免疫,就业市场存在集中复苏的可能。

四、 美联储缩表或符合预期,加息或早于预期

市场对美联储缩减购债规模的观点趋于一致。目前市场普遍预期美联储或将于三季度谈及缩减购债规模,并于2021年底或2022年初实施缩减购债规模的计划。2021年4月美国PCE当月同比为3.6%,失业率为6.1%,按照历史规律来看,通胀和就业指标已经满足美联储缩减购债规模的条件,等疫情不确定性褪去,美联储届时将调整政策方向。

加息或早于市场预期,或在2022年一季度满足加息条件。在疫情可控的前提下,由于史无前例的货币超发,以及在居民和企业部门资产负债表没有受损的情况下,美国经济复苏的速度和强度要远超上次,全球范围内物价上涨压力超出以往,通胀压力显现,叠加美国失业率或将于2022年一季度降至5%左右,两项指标均已经到达美联储考虑加息的水平。

通常美联储的货币政策调整会先减量、再提价,中间间隔时间在1-2年,但我们认为此次美联储货币政策缩表或符合市场预期,加息到来的时间或将提前。

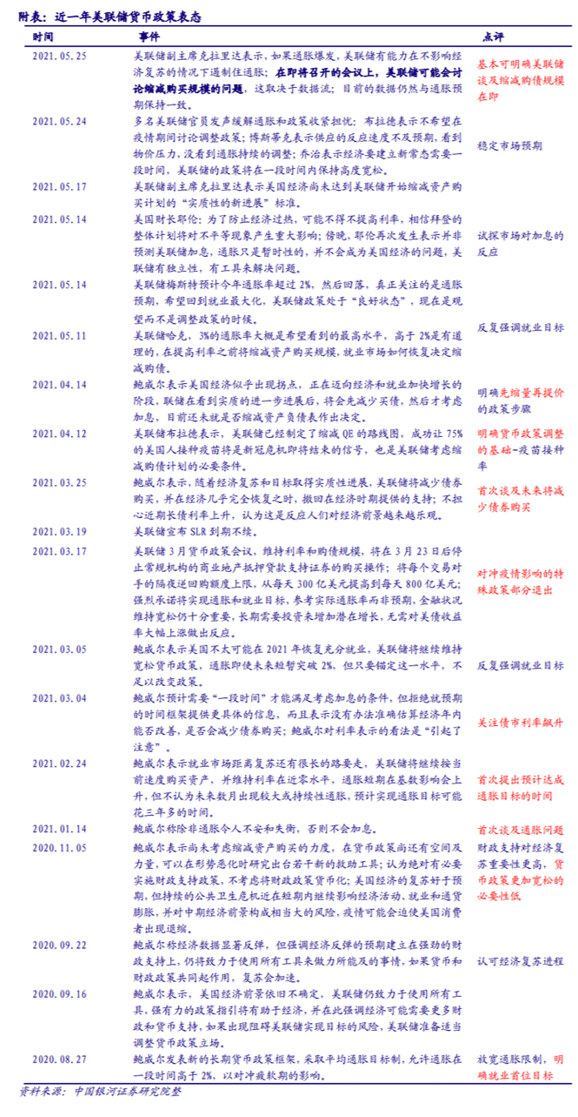

本文选编自“中国银河证券研究”,作者:刘丹 李卓睿;智通财经编辑:李均柃