概要

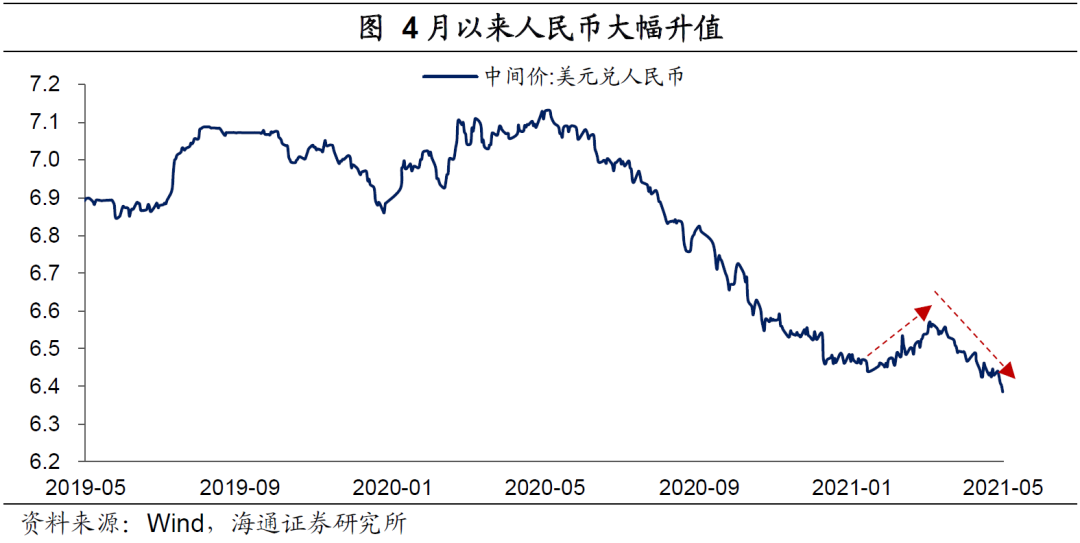

美元在全球货币体系中处于主导地位,美元利率、汇率的变化对全球资产价格走势都会产生影响。4月以来,人民币汇率大幅升值,最主要的原因还是美元太弱,对比来看,这一波欧元、英镑、加元等货币对美元升值更多。美元会一直维持弱势吗?

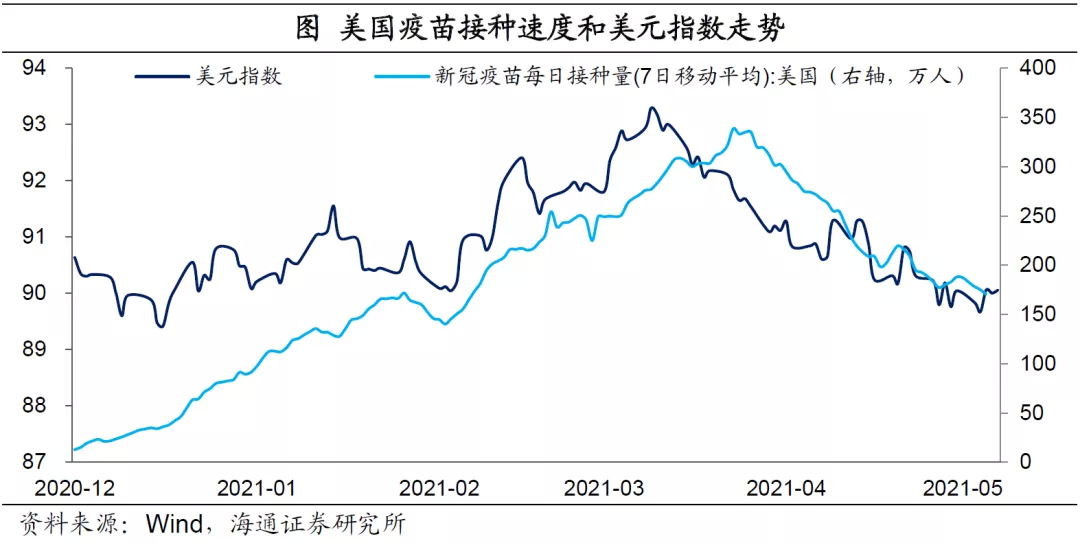

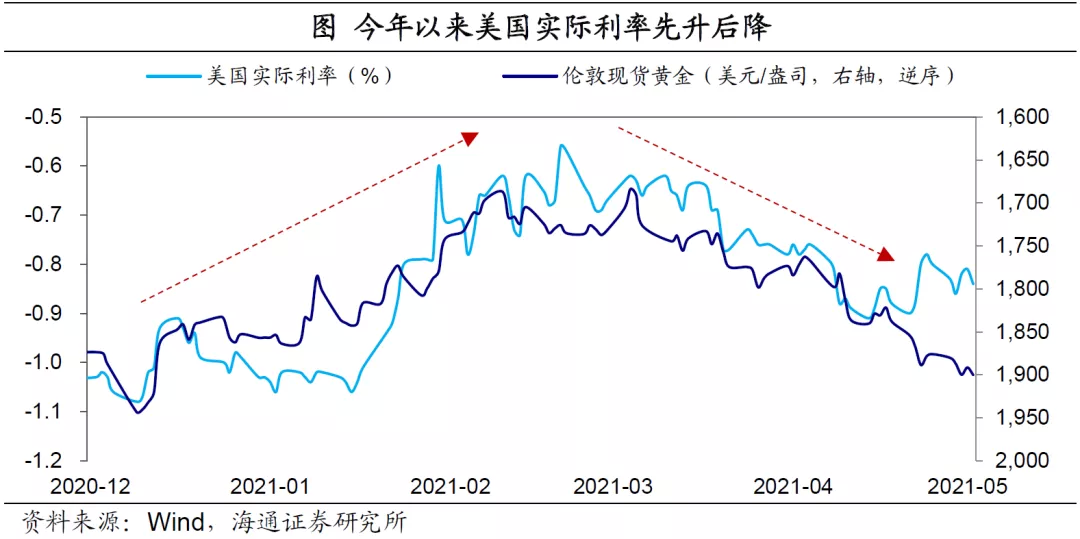

其实今年前3个月,随着美国疫苗接种不断加快,美元已经开启了“逆袭”之路,美债利率大幅上升,黄金价格大跌,长久期资产价格承压。但4月以来美国疫苗接种速度大幅放缓,经济复苏预期再生变数,美元重新跌回年初的“起点”,实际利率大降,黄金和长久期资产再度反弹。

往前看,美国本轮刺激力度和速度空前,刺激方式也完全不同,居民消费能力大增,疫情防控措施仍然在放开,所以美国经济仍会延续复苏,且速度大概率要快于其它发达经济。此外,今年美国通胀压力也在急剧增加;就业改善偏弱不是因为刺激不够,而是货币刺激太多;ON RRP余额飙升,反映金融市场流动性已严重过剩,这些因素都会加快美联储Taper的步伐。

一旦经济复苏预期再度转强,或者美联储释放偏鹰派信号,美元或再度开启“逆袭”之路,4月以来的汇率、利率、黄金、长久期资产的走势或再度逆转。目前看,美国多个州已经开始了奖励疫苗接种的计划,欧洲的疫苗接种近几日有所放缓,资产上的转变或已临近。

一、人民币为何升值?主因美元太弱

进入今年以来,人民币汇率总共经历了两波行情。第一波是从年初到3月底,人民币对美元小幅贬值,贬值幅度达到0.7%,但由于欧元、日元、瑞郎等货币对美元贬值幅度更大,人民币汇率指数在前三个月还升值了2.2%。

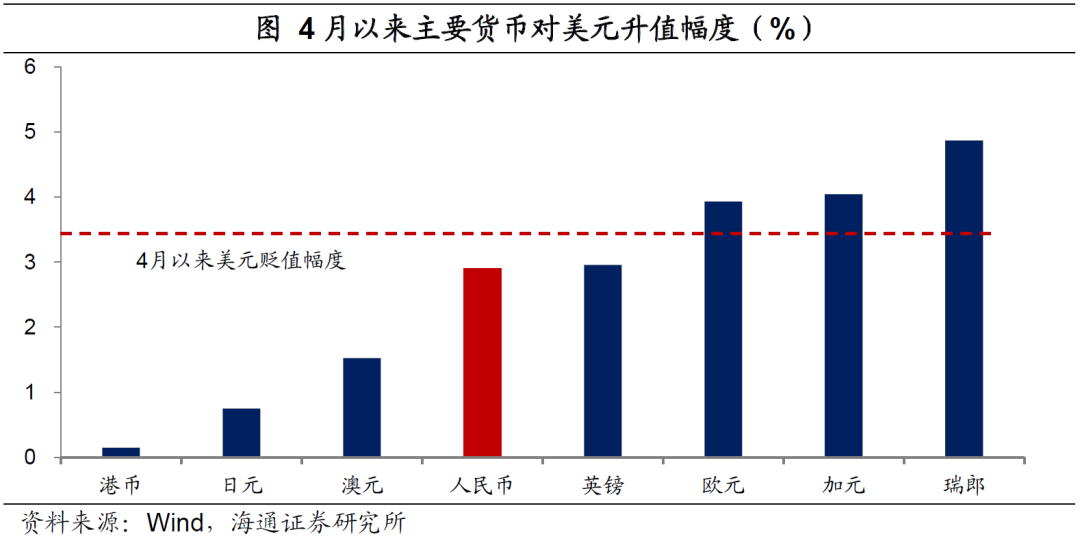

第二波是从4月至今,人民币对美元再度升值,两个月时间内升值幅度达到了2.9%,但由于欧元、瑞郎等货币对美元升值幅度更大,所以人民币汇率指数只升值了1.1%。

与此同时,近几个月大宗商品价格大幅上涨,人民币的升值也引发了很多猜想,是不是为了应对大宗商品的进口价格压力,而选择了主动升值?姑且不说人民币升值对出口会有一定负面影响,其实最近几年央行反复强调的就是人民币汇率的市场化波动,也就是让市场决定汇率的走势。而且汇率和利率的市场化波动,是一种货币国际化的重要前提。所以如果不是极端情况,央行干预汇率的动机和概率都是非常低的。

而且从市场表现来看,4月以来的人民币升值,主要原因还是因为美元的走弱,没有超出市场化波动的范畴。从2015年汇改以后,人民币汇率的市场化程度明显提高,与美元指数的相关性大幅提高。从3月底到现在,美元指数持续走弱,贬值了3.4%。在此期间,欧元对美元升值了3.9%,瑞郎升值了4.9%,加元升值4.0%,英镑升值了3.0%。人民币这一波对美元的升值幅度只有2.9%,升值幅度明显是小于其它主要货币的,仅仅比日元(0.75%)好一些。所以这一波人民币的升值,主要原因还是美元的走弱,是市场化定价的结果。

二、美元为何偏弱?疫苗接种放缓

那么4月以来美元为何大幅走弱呢?汇率是个相对的概念,决定汇率走势的关键是各国之间经济的相对强弱。而决定经济强弱的关键是对疫情的控制,所以和去年类似,今年主导经济和资产走势的关键仍然是新冠疫情,只不过去年关注新增病例人数,今年关注疫苗的接种速度。谁能尽快控制住疫情,经济就能得到更快的修复,货币停止超发的时间也会更早。

今年前三个月,美国新冠疫苗接种速度持续加快,市场对美国经济恢复的预期增强,推动美元指数大幅回升。但是4月中旬以来,美国新冠疫苗接种速度不断回落,对美国经济复苏、货币收紧的预期边际弱化,美元指数也重新跌回到了年初的位置。

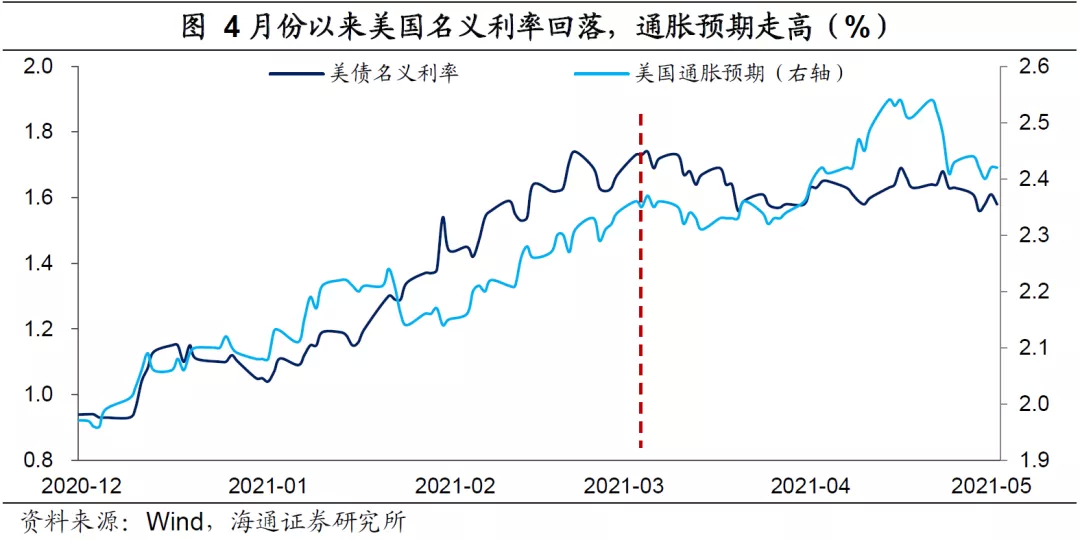

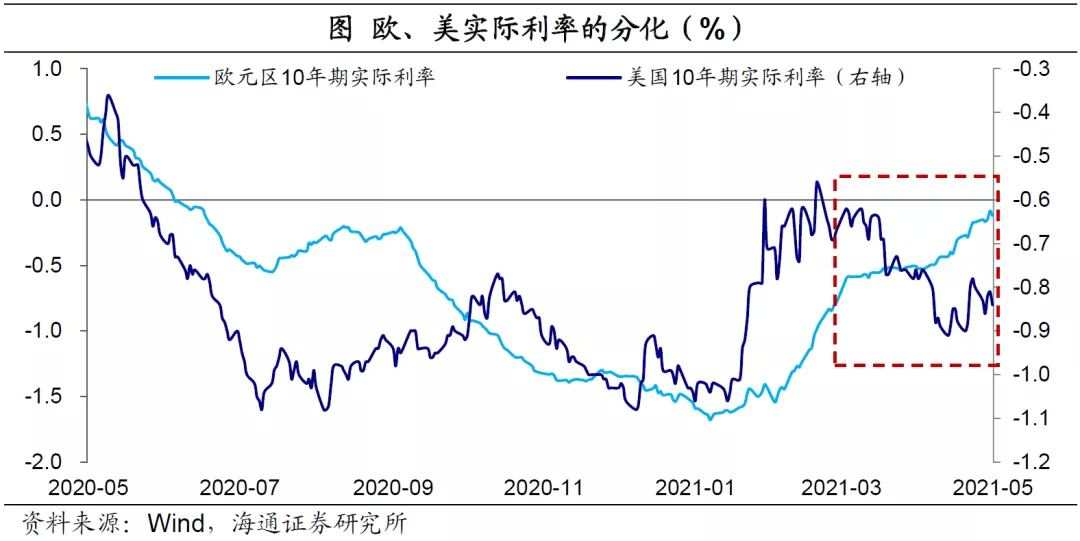

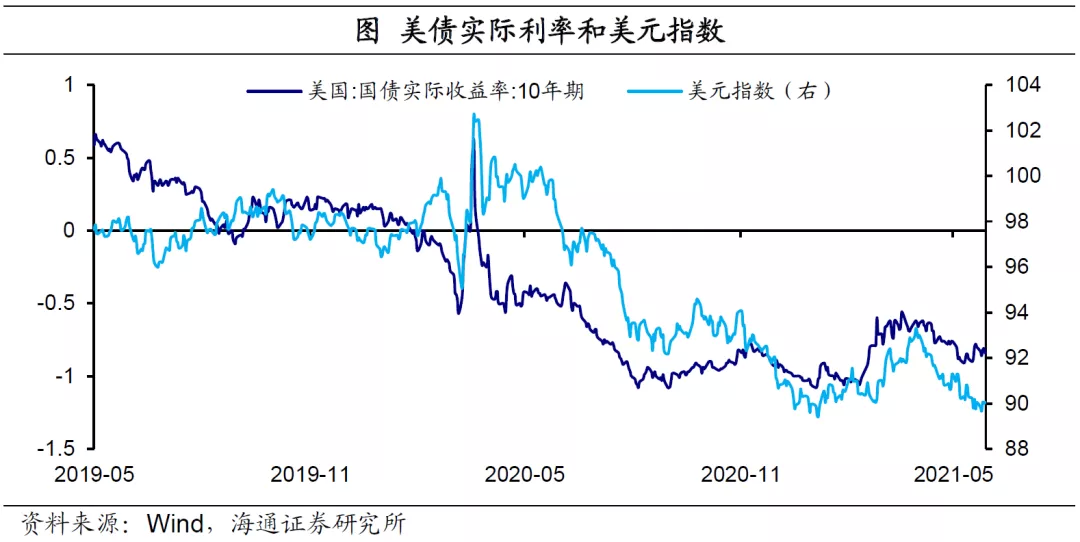

从美元实际利率的走势,也能看出对美国复苏预期的变化。从利率平价的角度来说,各经济体实际利率的相对变化是影响资本流动、汇率的重要变量。今年前3个月,对于美国经济复苏预期较强,美国名义利率和实际利率都大幅回升,推动美元指数走高,黄金、白银等贵金属价格明显调整。而从4月份至今,美国名义利率小幅回落,通胀预期随着大宗商品涨价继续走高,导致实际利率再度回落,黄金、白银价格也都反弹至年初点位附近。所以从利率、贵金属走势也能看出,对美国复苏预期的边际走弱,是导致4月以来美元指数调整的重要原因。

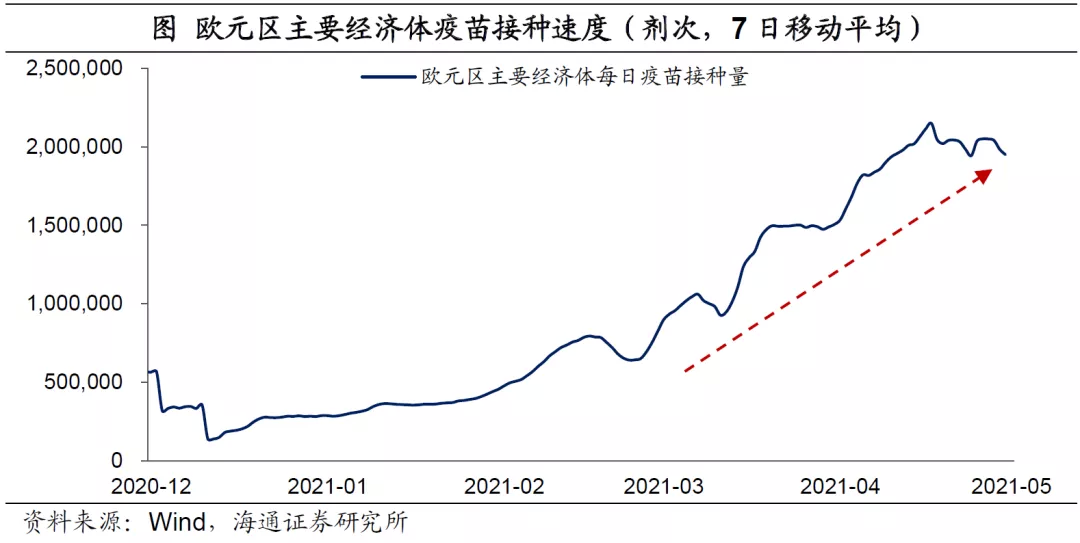

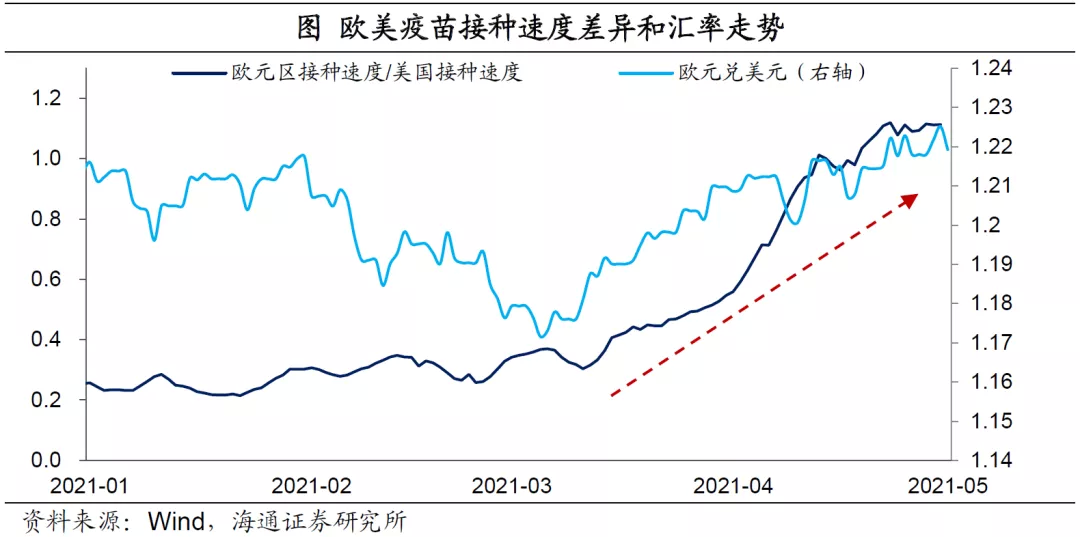

另一方面,4月以来美国新冠疫苗接种速度下滑的同时,其它经济体的疫苗接种速度反而加快,一快一慢影响经济预期一强一弱,也是美元贬值的重要原因。德国、法国、意大利、西班牙等欧元区经济体的疫苗接种速度,从4月开始明显加快,所以4月至今欧元对美元升值了3.9%,高于美元的贬值幅度。4月以来,欧元区10年期公债实际利率从-0.58%,进一步上升至-0.1%,与美债实际利率的回落形成了鲜明对比。

加拿大的疫苗接种速度也是持续攀升的,4月至今加元对美元升值幅度达到4%。其它经济体中,日本接种速度也在加快,但日本新冠疫情有所抬头,所以4月以来日元对美元的升值幅度只有0.8%,远远落后于其它币种。

三、美元再逆袭:资产的再逆转

未来美元的走势,很大程度上还是取决于美国和其它经济体的相对经济强弱。我们认为,接下来,美国的经济复苏将快于其它发达经济,这决定了美元指数在趋势上或逐渐触底回升。

首先,美国本轮衰退并未陷入债务-通缩。在次贷危机的时候,美国大量居民和企业破产,经济陷入了债务-通缩模式,资产价格大跌,失业增加,居民收入减少,经济修复至正常水平用了4-5年时间。而去年新冠疫情爆发后,美联储刺激规模和速度空前,而且采取直接给居民“发钱”的方式,所以去年美国资产价格大涨,失业很多、但美国居民收入大幅上升。

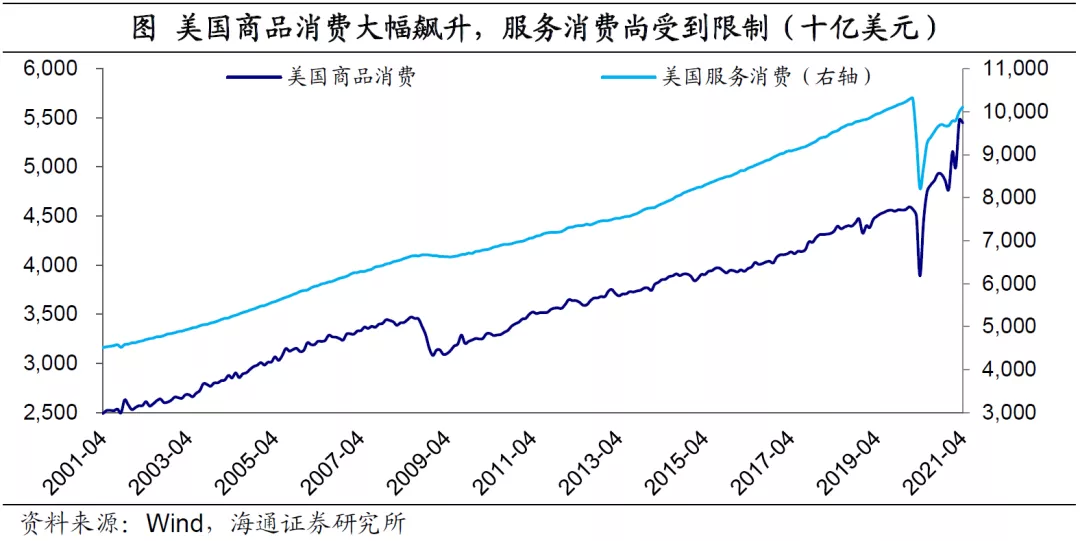

美国经济主要依赖消费,由于居民收入和财富上升,消费能力明显增强。去年以来商品消费就已经在大幅飙升,当前整体消费偏弱主要是因为服务消费还受到疫情管控的影响,并不是居民没有消费能力。所以一旦疫情管控措施陆续放开,美国居民服务消费也会快速回升,整体经济恢复速度大概率要快于其它经济体。

其次,尽管美国疫苗接种速度有所放缓,但疫情管控措施仍然在放松。只要疫情管控逐渐放开,高额储蓄保障的消费能力仍然会释放出来,美国经济仍然会逐渐复苏。而且美国多州已经出台了鼓励和奖励居民接种疫苗的政策,例如纽约打疫苗送彩票,俄亥俄州推出了500万美元的抽奖计划,其它州也在陆续跟进,这或许对疫苗接种速度会起到一定提振作用。退一步讲,即使部分居民最终未接种疫苗,但只要服务业对接种者开放,经济仍然能够修复,而且这样也会激励未接种者去接种疫苗。

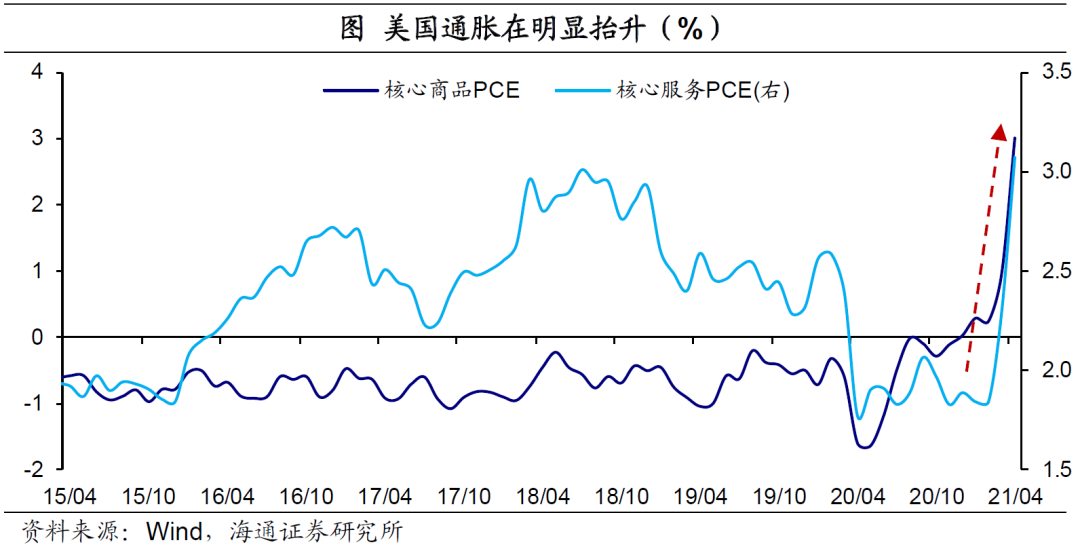

最后,我们认为,美联储或在3季度开始释放Taper信号,宽松政策逐渐收紧。一方面,由于美元持续超发,美国通胀在大幅抬升,这种通胀压力今年会逐渐从商品领域转向服务业。美联储最为关注的通胀指标——核心PCE价格同比在4月已经上升至3.1%,创下了1992年以来新高。从通胀的角度看,美国当前应该收紧货币政策了,至少不应该再高强度的去刺激,要进行“taper”。不过,在货币政策框架调整后,美联储当前更关注的是美国的就业指标。

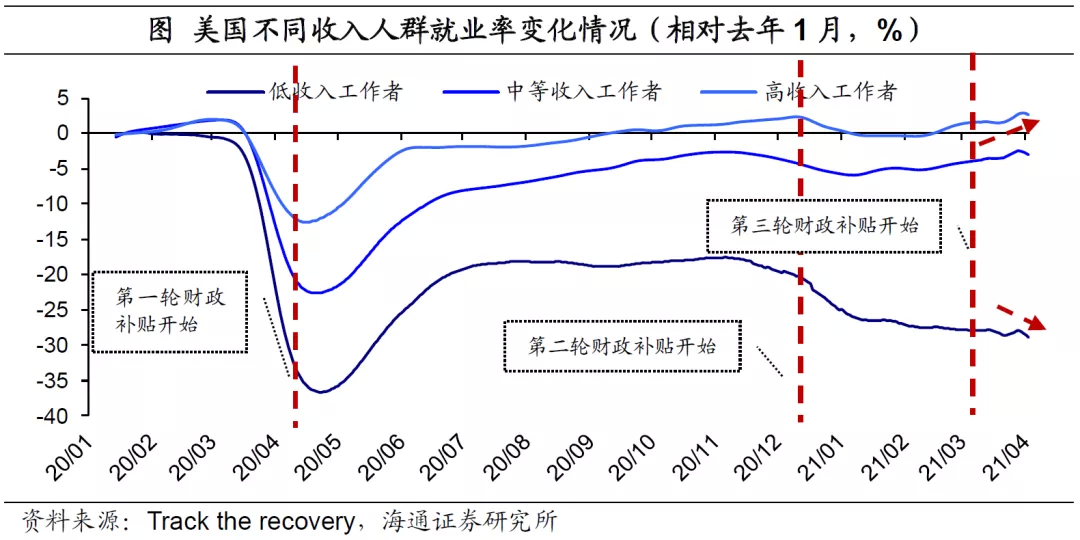

但是当前的核心矛盾是,美国就业偏弱的主因并不是货币刺激不够,而是货币刺激太多。由于失业补贴明显比工资多,居民宁愿失业而不愿意上班,今年以来美国低收入群体的就业在明显变差,这其实就是货币刺激太多带来的失业问题。所以从改善就业的角度来说,也应该减少货币刺激,美国多州已经在调整失业补贴计划。

此外,近期美联储隔夜逆回购(ON RRP)余额不断飙升,反映了美国金融体系的流动性也已经严重过剩。所以从通胀、就业、流动性等角度考虑,接下来美联储减少刺激的可能性都在明显增加。

而如果对美国复苏的预期再度增强,或者美联储释放稍微偏鹰派的信号,4月以来很多资产的走势可能会再度反转:美债利率会重新上行,美元指数将再度反弹,贵金属价格会再度走弱,全球核心资产价格也会面临一定压力。

本文选编自“梁中华宏观研究”,作者:梁中华;智通财经编辑:王岳川