摘要

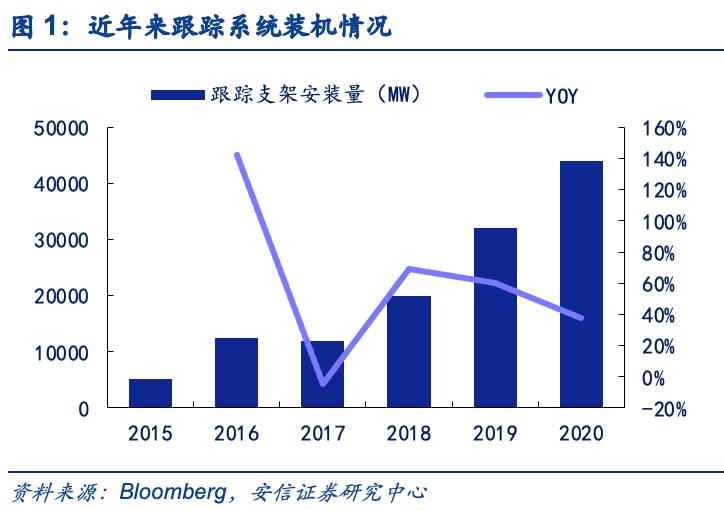

■渗透率超50%,跟踪系统倍道而行:在此前的《一论光伏跟踪系统:四大核心壁垒,远非“打铁”那么简单!》和《二论光伏跟踪系统:组件1时代,经济性依然显著!》中,我们分别对跟踪系统的壁垒和相较于固定支架的经济性做了探讨,认为在跟踪系统在技术和性价比占优的前提下,其装机会持续增长,渗透率会加速提升。

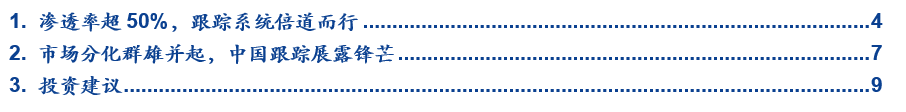

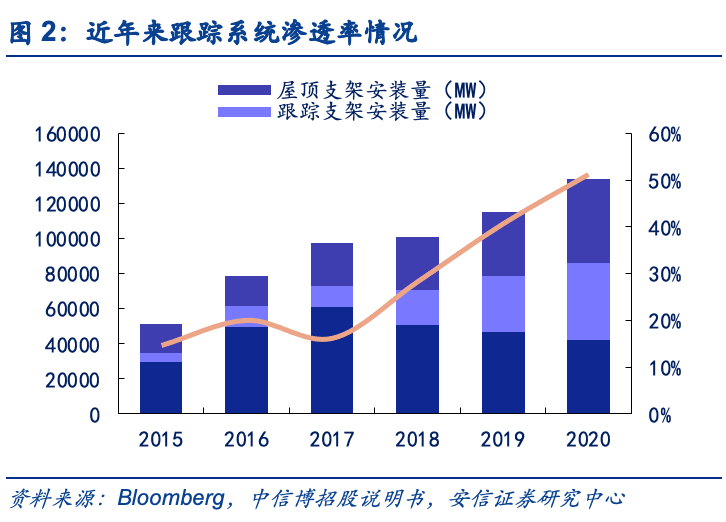

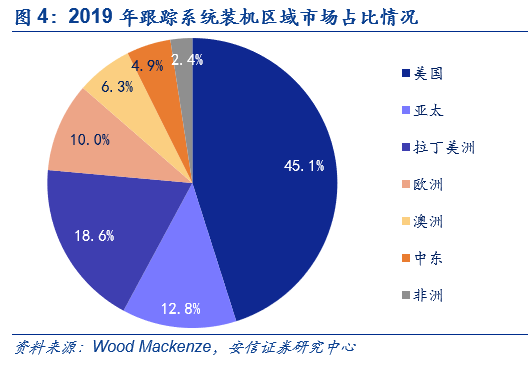

从2020年数据来看,全球跟踪系统装机达44.4GW,同比增长38%,渗透率超50%,渗透率同比增10.5Pcts,验证了我们此前的判断;从跟踪系统装机的区域市场占比情况来看,2020年,美国、亚太、拉丁美洲和欧洲为前四大市场,占比分别为48.9%、14.9%、14.7%和11.0%。

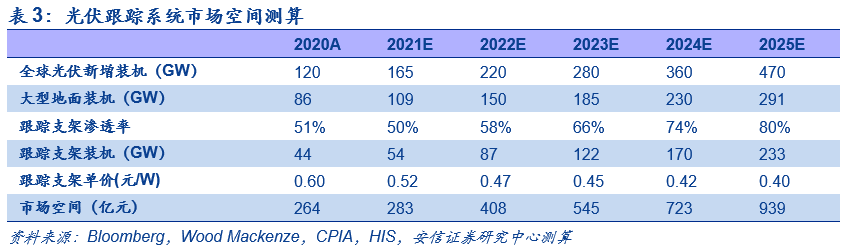

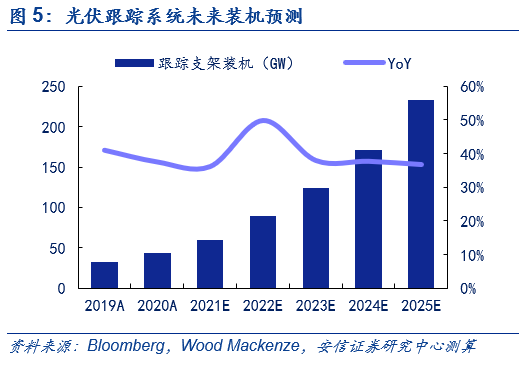

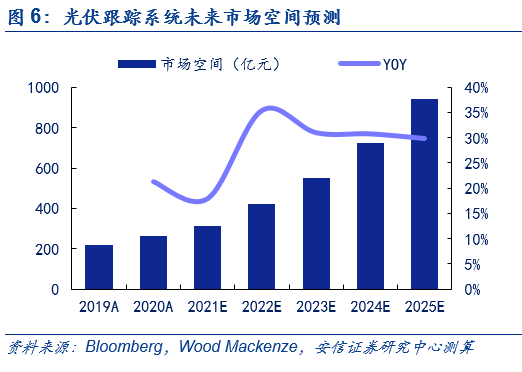

2020年,美国、亚太和欧洲等市场实现快速发展,中东和澳洲市场平稳增长,非洲则由于疫情影响经济下行呈现较大幅度下滑。若我们假设全球光伏新增装机稳步增长,大型地面电站占比小幅下滑,跟踪系统渗透率持续提升,2025年,全球跟踪系统新增装机将达到233GW,5年CAGR达40%。在假设组件大功率化情况下,跟踪支架单W价格逐年下滑,2025年全球跟踪系统市场空间达940亿元,5年CAGR近30%。

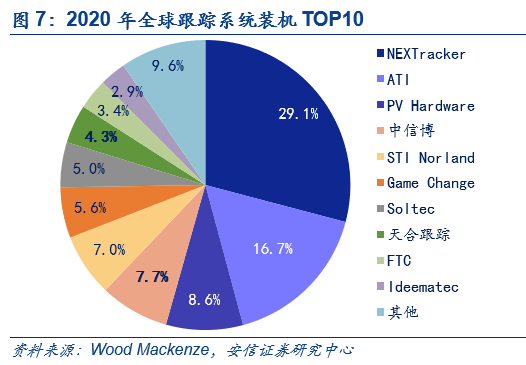

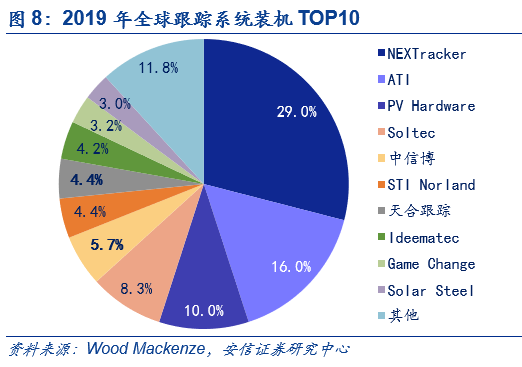

■市场分化群雄并起,中国跟踪展露锋芒:从跟踪系统的厂商装机排名来看,Top10厂商总份额保持稳定,集中度达90%,同比增2Pcts。从具体排名来看,NEXTracker仍居首位,装机达12.9GW,市场份额29%,份额相较去年不变。

中信博仍为前十中唯一一家中国本土企业(并购企业除外),排名第4,排名上升一位,市场份额达8%,同比增2Pcts。天合跟踪在收购西班牙厂商Nclave后,2020年装跟踪系统装机排名第8,排名下降一位,市场份额达4%。

从近年来中国主要公司的装机情况来看,中国跟踪系统龙头中信博在2020年上市后凭借资金和技术优势,叠加对于海外厂商的成本优势加速开拓市场,体现出相对于海外主要竞争对手更高的增长势头,在2018年5月收购Nclave 51%股权的天合光能在跟踪系统的装机中实现稳步增长。

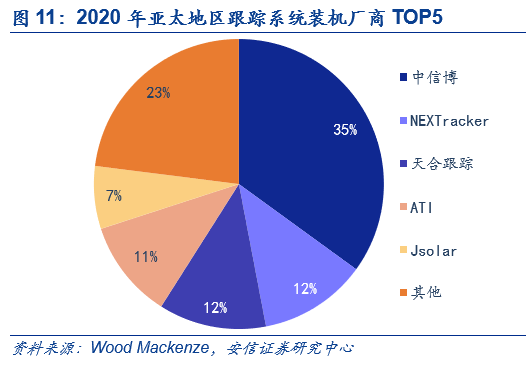

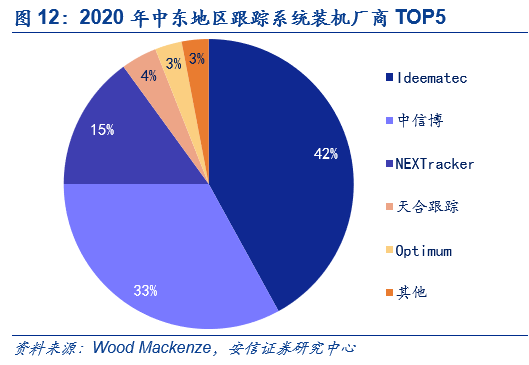

区域市场来看,亚太和中东等地区,中信博排名分别为第一和第二名,份额分别达到35%和33%,天合跟踪排名分别为第三和第四名,份额分别达到12%和4%,中国跟踪系统企业展露锋芒;而在欧美市场,尽管欧美本土头部厂商仍占据较大份额,但中国跟踪系统企业也相继在欧美市场取得突破。

■投资建议:随着全球碳中和持续推进,新增光伏装机有望稳步提升,且跟踪支架在经济性和技术上的优势使得其在大型地面电站中的渗透率有望加速提升,在此基础上,中国跟踪系统企业在成本和技术上兼具竞争力,有望实现全球市占率加速提升,三重逻辑之下,我们重点推荐全球跟踪系统领先企业中信博,建议关注天合光能。

■风险提示:光伏装机不及预期,全球政治形势变化等。

目录

1 渗透率超50%,跟踪系统倍道而行

在此前的《一论光伏跟踪系统:四大核心壁垒,远非“打铁”那么简单!》和《二论光伏跟踪系统:组件1时代,经济性依然显著!》中,我们分别对跟踪系统的壁垒和相较于固定支架的经济性做了探讨,认为在跟踪系统在技术和性价比占优的前提下,其装机会持续增长,渗透率会加速提升。

2020年跟踪系统全球装机达44.4GW,渗透率超50%。根据Bloomberg,从2020年数据来看,在美国、中东和亚太市场的带动下,全球跟踪系统装机达44.4GW,同比增长38%,渗透率超50%,渗透率同比增10.5Pcts,验证了我们此前装机持续增长,渗透率加速提升的判断。

美国、亚太和欧洲市场快速增长,美国仍为第一大市场。根据Wood Mackenzie,从跟踪系统装机的区域市场占比情况来看,2020年,美国、亚太、拉丁美洲和欧洲为前四大市场,占比分别为48.9%、14.9%、14.7%和11.0%。

其中,美国市场得益于ITC政策的延期,2020年实现光伏跟踪系统装机22.36GW,同比增长34%;亚太市场在中信博为首的厂商在印度等区域市场的带动下,体现出后发之力,2020年实现光伏跟踪系统装机6.8GW,同比增长44%;拉美市场尽管巴西和智利市场有所增长,但是由于墨西哥等市场光伏政策的变化,同比仅增2%;欧洲市场则在众厂商加速开拓的情况下,西班牙等市场装机持续增长,带动欧洲市场跟踪系统装机同比增长36%。

其他市场来看,中东和澳洲市场平稳增长,非洲则由于疫情影响呈现较大幅度下滑。

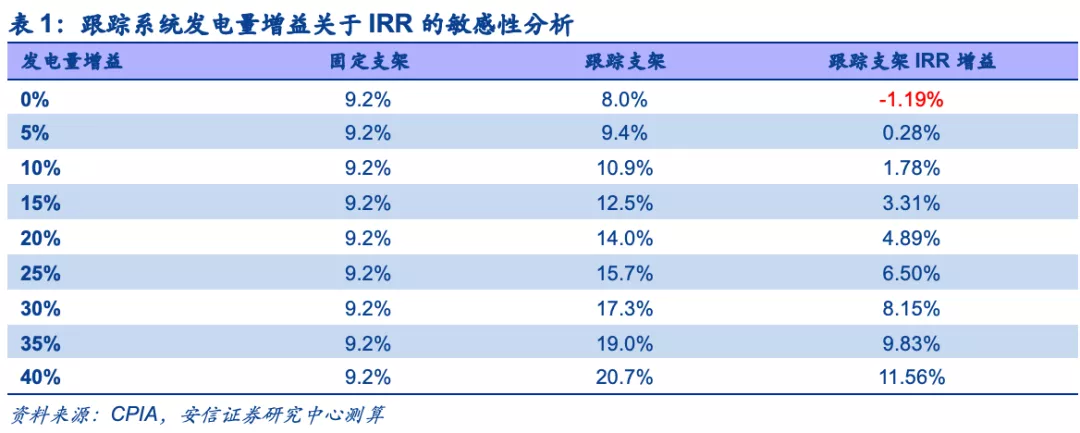

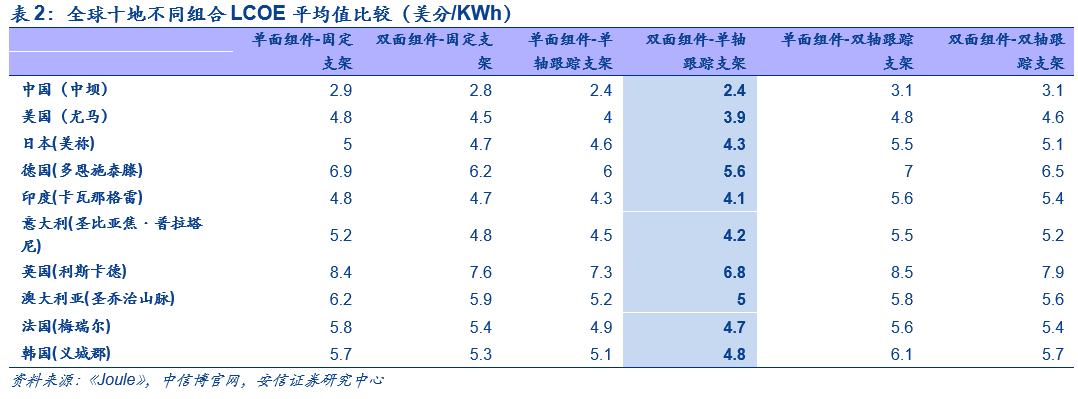

在一般情况下,跟踪系统发电量增益高于5%时,相较于固定支架即更有经济性。在现有情况下,根据我们此前在《二论光伏跟踪系统:组件1时代,经济性依然显著!》中的测算,若假设组件价格为1.5元,上网电价为0.35元/度,贷款比重皆为70%,有效发电小时数为1300小时,在此基础上,可以得到关于电站发电量提升的敏感性分析,当跟踪系统发电量增益高于5%时,跟踪系统即更有经济性,且在技术进步带来EPC单位成本下降、非硅成本下降带来EPC单位成本下降、两者兼有和在两者基础上上网电价降低四个场景分析中,此结论不变。

头部厂商引领技术发展,跟踪系统发电量增益有望持续提升。常规的跟踪器控制策略,主要以时间控制的方式进行对于太阳的追踪,尽管考虑到直射辐射最大化,但所适用的项目情况仅针对于单面组件、晴天、平地等特定条件。忽略了天气、地形、地貌对于太阳辐射的影响以及组件对不同光谱吸收特性的不同,在实际的光伏项目中往往难以实现发电量的大幅提高,甚至会产生负面影响。

目前,头部厂商皆对AI智能跟踪系统有技术布局,以中信博为例,其新一代人工智能光伏跟踪解决方案,1)进行逆跟踪算法优化和全地形建模,能够有效实现真实地形下的跟踪,减少阴影遮挡;2)通过AI神经网络处理气象数据,利用气象数据库实现云层有效策略;3)通过获取组件正面和背面的辐射等环境数据,对跟踪器角度进行算法优化升级;4)与包括阳光电源等在内的逆变器厂商合作,共享参数实现有效反馈控制,为进一步提升发电量增益带来数据源;四大策略有效解决了传统跟踪器的痛点,进一步提升发电量增益在原有7%-37%的基础上再增最多7%,在此基础上,跟踪支架渗透率将有望持续提升。

2025年光伏跟踪系统市场空间近千亿。若我们假设全球光伏新增装机在2025年超450GW,在此基础上,大型地面电站占比小幅下滑,但仍维持在60%左右,跟踪系统渗透率持续提升,到2025年占全球大型地面电站装机的80%,且在组件大功率化情况下,跟踪支架单W价格逐年下滑,在此基础上,我们测算2025年光伏跟踪系统市场空间近千亿。

光伏跟踪支架装机和市场空间未来5年CAGR分别达到40%和29%。2025年,全球跟踪系统新增装机将达到233GW,以2020年为基年,5年CAGR达40%。2025年全球跟踪系统市场空间达940亿元,5年CAGR达29%。

2 市场分化群雄并起,中国跟踪展露锋芒

装机集中度提升,中信博排名第四,天合跟踪排名第八。从跟踪系统的厂商装机排名来看,总体Top10厂商总份额保持稳定,集中度达90%,同比增2Pcts。从具体排名来看,NEXTracker仍居首位,装机达12.9GW,市场份额29%,份额相较去年不变。

中信博仍为前十中唯一一家中国本土企业(并购除外),排名第4,排名上升一位,市场份额达8%,同比增2Pcts。天合跟踪在收购西班牙厂商Nclave后,2020年装跟踪系统装机排名第8,排名下降一位,市场份额达4%,同比不变。

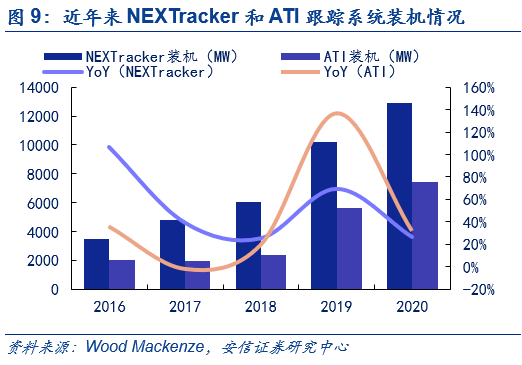

中国跟踪系统龙头企业体现高增长势头。而从近年来主要公司的装机情况来看,占据全球跟踪系统装机一二位的NEXTracker和ATI的主要装机份额在美国市场,近年来跟踪系统的增速主要取决于美国市场的增速和自身的份额,NEXTracker在2015年首次超越ATI成为全球第一之后,近年来增长保持稳定。

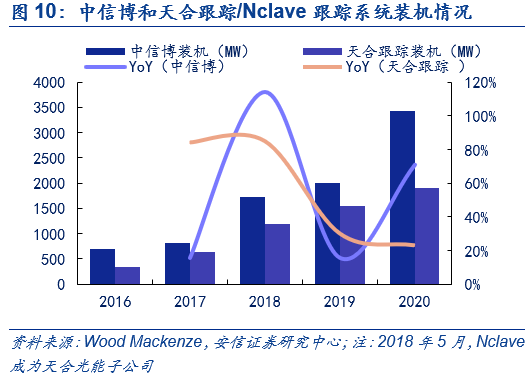

而从中国厂商来看,中国跟踪系统龙头中信博在2020年上市后凭借资金和技术优势,叠加对于海外厂商的成本优势加速开拓市场,体现出相对于海外主要竞争对手更高速的增长势头,在2018年5月收购Nclave 51%股权的天合光能在跟踪系统的装机中也体现出稳步增长势头,随着协同效应逐步体现有望加速增长。

区域市场来看,亚太和中东等地区,中国跟踪系统企业展露锋芒。从区域市场的装机数据来看,在增长速度最快的亚太市场,中信博凭借在东南亚地区持续引导市场需求增长,装机份额达35%,份额同比增超10Pcts,排名第一;NEXTracker和天合跟踪排名分列二三位,市场份额皆为12%;

而在中东地区,约旦,阿曼和卡塔尔是光伏跟踪装机的主要市场,中信博自2019年在中东市场装机大幅增长后,在2020年延续这一趋势,由于中东地区严格实现短名单制定,近两年中信博持续位于大部分项目的短名单中,2020年在中东地区份额达33%,排名第二,而天合跟踪则在中东也占据了4%的份额,排名第四。

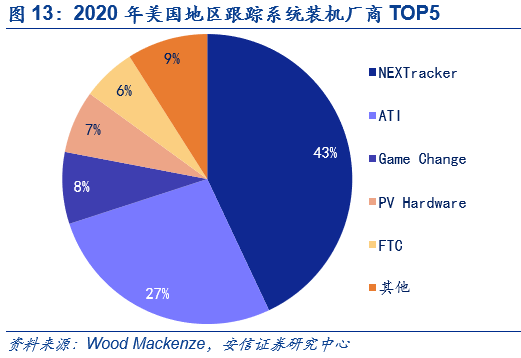

欧美地区,本土头部厂商仍占据较大份额,中国跟踪取得突破。从欧美发达国家的市场来看,美国地区两大本土厂商NEXTracker和ATI占据主导地位,市场份额分别达到43%和27%,但根据中信博公告信息,2021年已在美国地区取得近100MW的光伏跟踪系统订单,实现零的突破;在欧洲地区,西班牙厂商PV hardware、Soltec、STI和Solar Steel等保持领先,原西班牙厂商Nclave(现天合跟踪)由于其在欧洲地区的原有优势,排名第三,占据12%的份额,而中信博目前已在西班牙、希腊等地区已有项目布局,取得欧洲市场的新突破。

3 投资建议

渗透率超50%,跟踪系统倍道而行。在此前的《一论光伏跟踪系统:四大核心壁垒,远非“打铁”那么简单!》和《二论光伏跟踪系统:组件1时代,经济性依然显著!》中,我们分别对跟踪系统的壁垒和相较于固定支架的经济性做了探讨,认为在跟踪系统在技术和性价比占优的前提下,其装机会持续增长,渗透率会加速提升。

从2020年数据来看,全球跟踪系统装机达44.4GW,同比增长38%,渗透率超50%,渗透率同比增10.5Pcts,验证了我们此前的判断;从跟踪系统装机的区域市场占比情况来看,2020年,美国、亚太、拉丁美洲和欧洲为前四大市场,占比分别为48.9%、14.9%、14.7%和11.0%。

2020年,美国、亚太和欧洲等市场实现快速发展,中东和澳洲市场平稳增长,非洲则由于疫情影响经济下行呈现较大幅度下滑。若我们假设全球光伏新增装机稳步增长,大型地面电站占比小幅下滑,跟踪系统渗透率持续提升,2025年,全球跟踪系统新增装机将达到233GW,5年CAGR达40%。

在假设组件大功率化情况下,跟踪支架单W价格逐年下滑,2025年全球跟踪系统市场空间达940亿元,5年CAGR近30%。

市场分化群雄并起,中国跟踪展露锋芒。从跟踪系统的厂商装机排名来看,Top10厂商总份额保持稳定,集中度达90%,同比增2Pcts。从具体排名来看,NEXTracker仍居首位,装机达12.9GW,市场份额29%,份额相较去年不变。中信博仍为前十中唯一一家中国本土企业(并购企业除外),排名第4,排名上升一位,市场份额达8%,同比增2Pcts。

天合跟踪在收购西班牙厂商Nclave后,2020年装跟踪系统装机排名第8,排名下降一位,市场份额达4%。从近年来中国主要公司的装机情况来看,中国跟踪系统龙头中信博在2020年上市后凭借资金和技术优势,叠加对于海外厂商的成本优势加速开拓市场,体现出相对于海外主要竞争对手更高的增长势头,在2018年5月收购Nclave 51%股权的天合光能在跟踪系统的装机中实现稳步增长。

区域市场来看,亚太和中东等地区,中信博排名分别为第一和第二名,份额分别达到35%和33%,天合跟踪排名分别为第三和第四名,份额分别达到12%和4%,中国跟踪系统企业展露锋芒;而在欧美市场,尽管欧美本土头部厂商仍占据较大份额,但中国跟踪系统企业也相继在欧美市场取得突破。

投资建议:随着全球碳中和持续推进,新增光伏装机有望稳步提升,且跟踪支架在经济性和技术上的优势使得其在大型地面电站中的渗透率有望加速提升,在此基础上,中国跟踪系统企业在成本和技术上兼具竞争力,有望实现全球市占率加速提升,三重逻辑之下,我们重点推荐全球跟踪系统领先企业中信博,建议关注天合光能。

本文选编自“电新邓永康团队”,作者: 安信电新;智通财经编辑:李均柃