1)投资:当前市场投资热背后的驱动力是腾讯(00700)、字节跳动、哔哩哔哩(09626)等平台对优质游戏内容的渴求,腾讯、字节跳动、哔哩哔哩3家平台占据了2021年游戏总投资量的接近90%,投资方向更多以出海(休闲、竞技、SLG等品类)、年轻化偏二次元CP等为主,一方面大量资本涌入有望加速优质内容的产出,另一方面也可以看出大厂在二次元等细分垂类并没有很强优势,玩家需求多元化,内容百花齐放,大厂需加大外部的投资以保持竞争力。

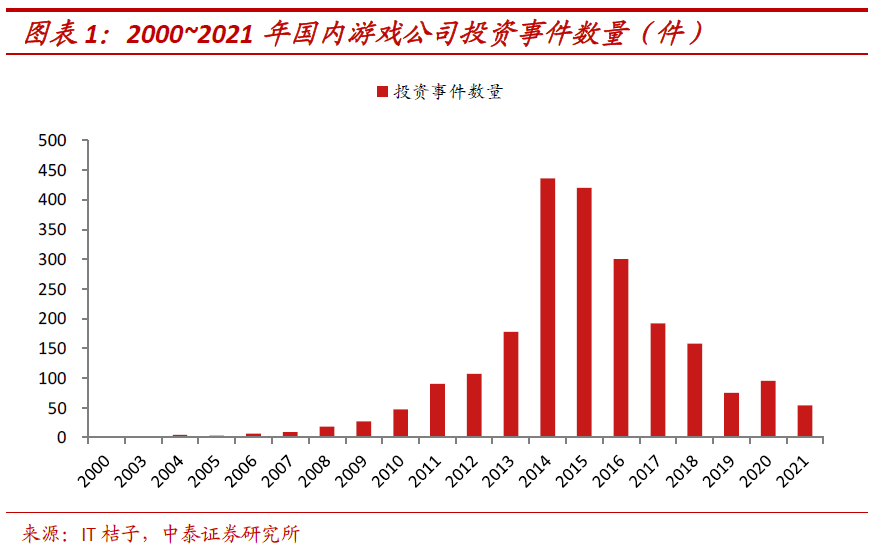

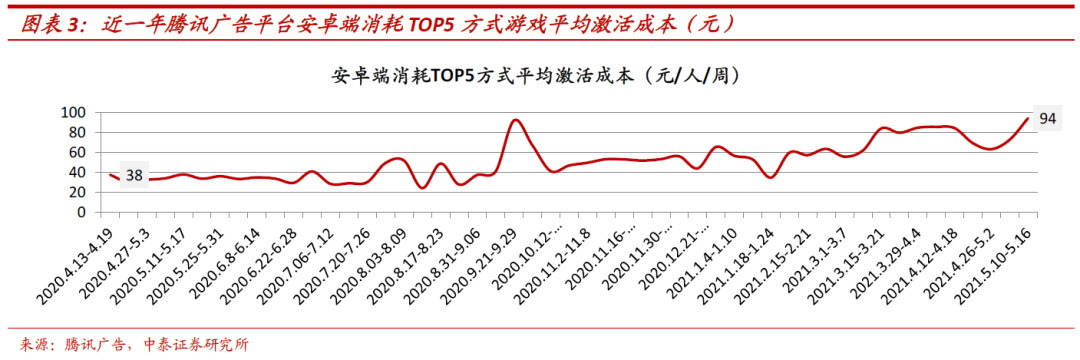

2)买量:激活成本近一年翻近一倍。根据腾讯广告平台披露的安卓及iOS大盘数据显示,近一年周度游戏激活成本提升明显,安卓端2020年4月单用户激活平均成本为接近40元左右,而2021年4月已经达到60元以上,5月更是超过了90元,iOS端用户激活成本2020年4月为70元左右,2021年4月达到140元。可以看到随着国内用户对游戏的品质的不断提升,以及电商等行业的流量竞争,游戏的单用户激活成本持续攀升,产品质量不提升,单纯依靠买量获客变现,将面临净利率持续压缩的压力。

3)产品:爆款可遇不可求,长周期运营能力是持续稳定增长的关键。统计腾讯、网易(09999)、吉比特、完美世界、三七互娱2021年上线新游戏在iOS畅销榜单表现情况,共计28款游戏,进入过榜单TOP20的游戏仅11款,不足占比50%,持续维持在榜单TOP20连续超过10天的仅6款,维持时间最长的是吉比特自研放置类水墨风产品《一念逍遥》,达到107天。2021Q1腾讯、网易游戏增长主要来源之一是《王者荣耀》、《梦幻西游》等头部存量产品流水的持续增长,根据SensorTower统计数据,《王者荣耀》 2021年3月iOS端国内流水较去年同期增长了一倍以上,《梦幻西游》2021年3月的iOS流水较去年同期增长了将近30%。

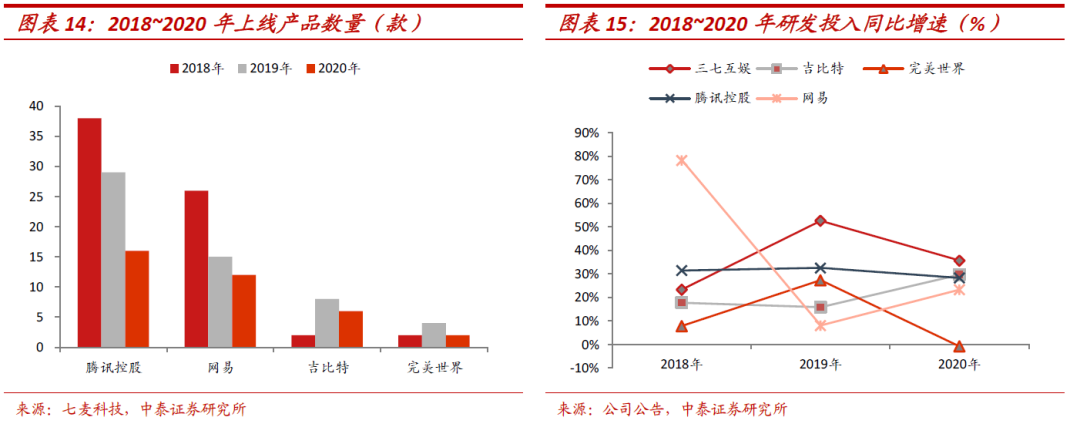

4)政策:头部公司产品聚焦趋势明显。统计腾讯、网易等7家游戏公司2019~2021年至今的版号审批获取情况,2019年7家公司合计获取版号91款,占比总量的5.8%,2020年为73款,占比总量的5.1%,2021年至今为18款,占比总量的2.9%。可以明显感受到头部公司一方面在逐渐缩减产品量,聚焦精品,腾讯、网易近3年上线游戏数量持续下降,但整体的研发费用开支却始终维持高速增长,另一方面也在加强全球化的突破,腾讯2021年3款获得版号的游戏中两款为进口版号,网易也有50%的游戏为进口版号。

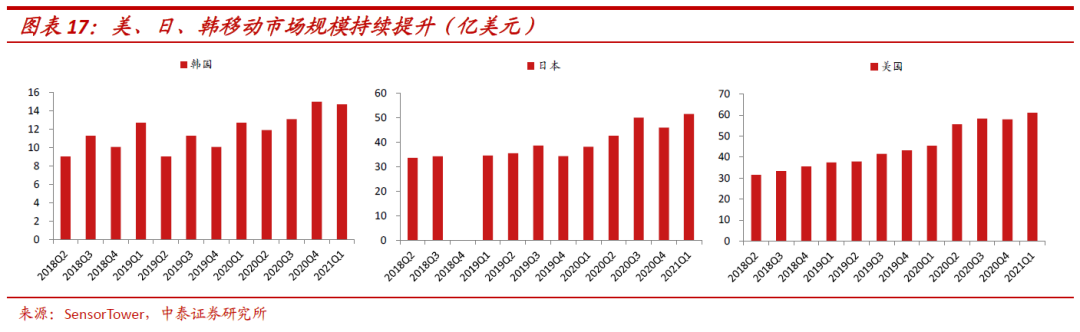

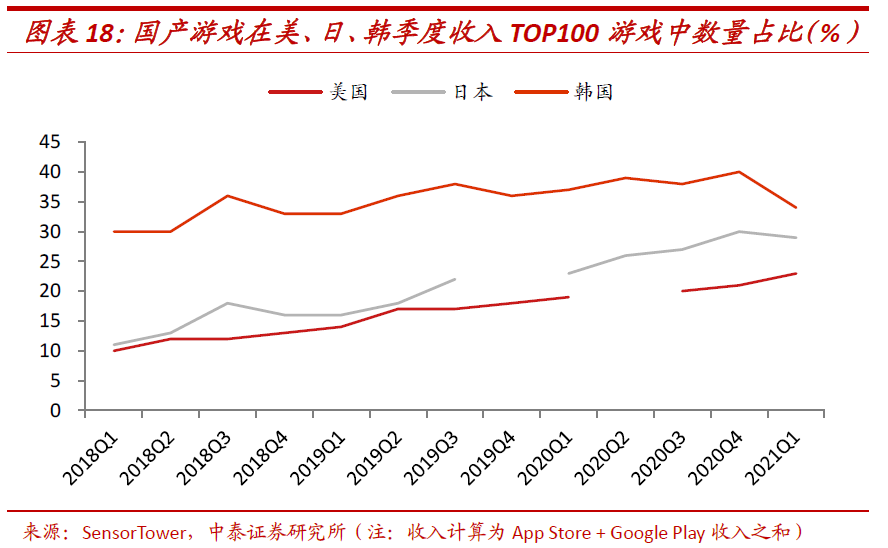

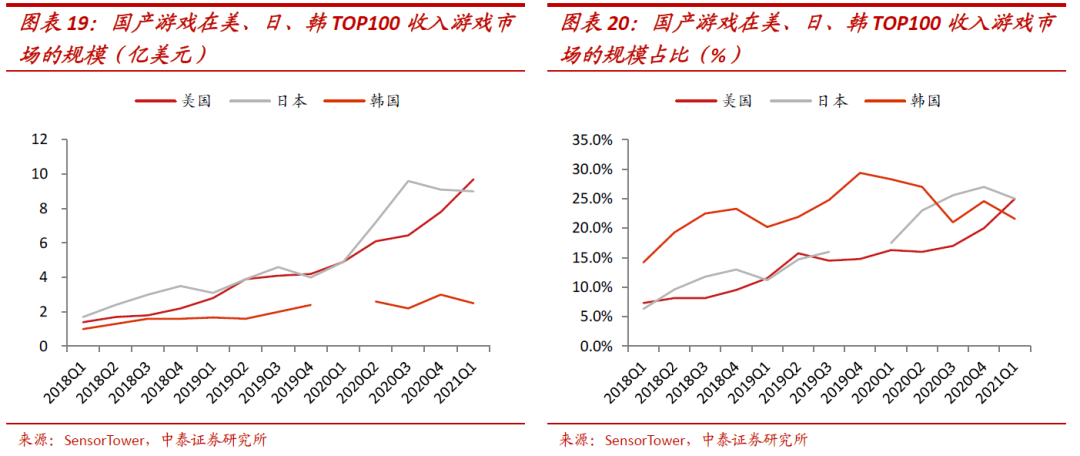

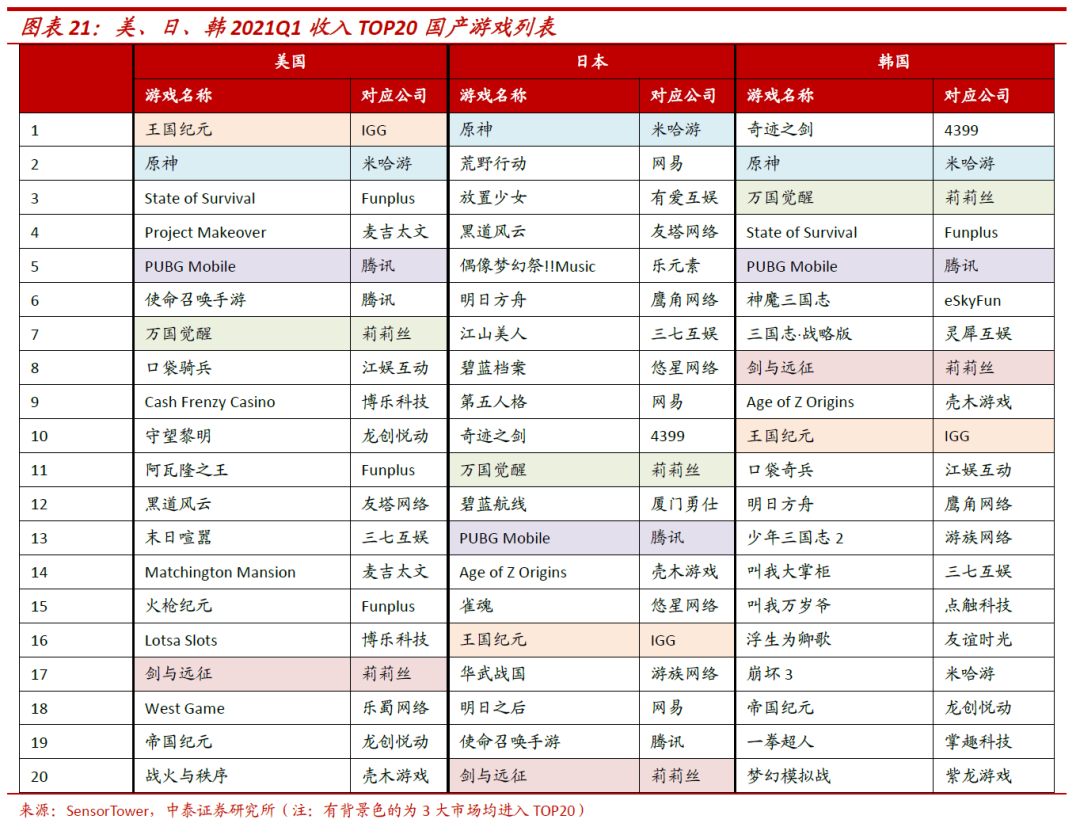

5)全球市场:美、日、韩3大移动游戏市场2021Q1合计规模达到127.4亿美元,是国内移动市场Q1规模的1.4倍,2021Q1韩国市场App Store +Google Play总收入同比增长15.7%,日本市场同比增长35.1%,美国市场同比增长34.5%,疫情促使大量游戏需求转化,玩家对移动游戏的接受度提升。国产游戏在美、日市场TOP100收入游戏中的数量占比持续提升,截至2021Q1,国产游戏在美国市场占比达到23%,较2019Q4提升4个百分点,2021Q1在日本市场的占比达到29%,较2020Q1提升6个百分点。海外市场的持续突破,将是国内游戏公司未来新的不可忽视的增长点。

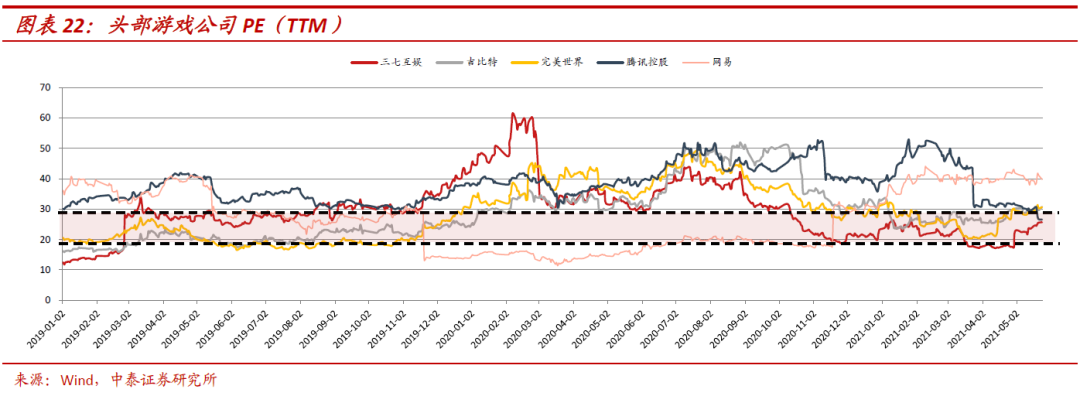

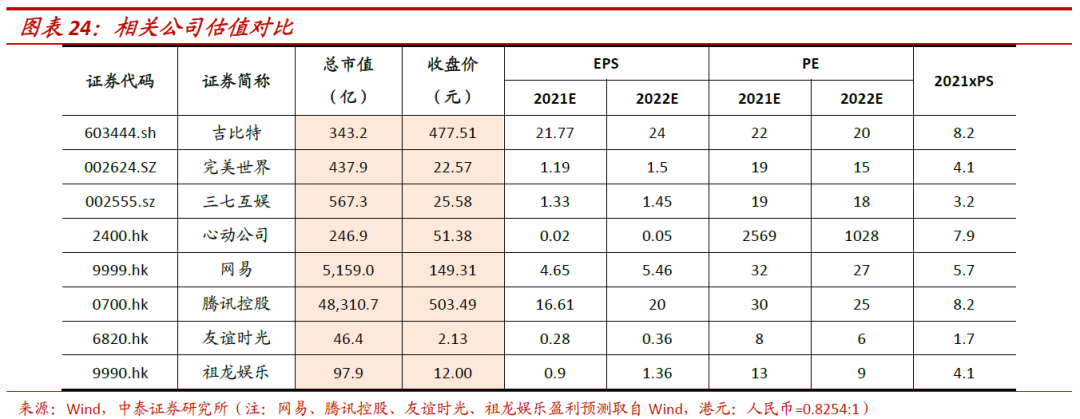

投资建议:游戏板块市场关注度较低,PE(TTM)估值处于合理区间。游戏板块由于2020年疫情高基数影响,2021年上半年整体业绩增长压力较大,2021年一季报表现不佳,因此市场关注度较低,估值持续下杀,我们认为当期已经处于配置游戏板块的最佳时点,拥有行业端催化(Chinajoy即将在7~8月举办),风险收益比较高,核心推荐吉比特、完美世界与心动公司(02400)。

风险提示:1)产品延期上线风险;2)产品上线表现不及预期风险。

正文

内容为王,全球突破

投资:集中在内容端,落脚于年轻化与出海

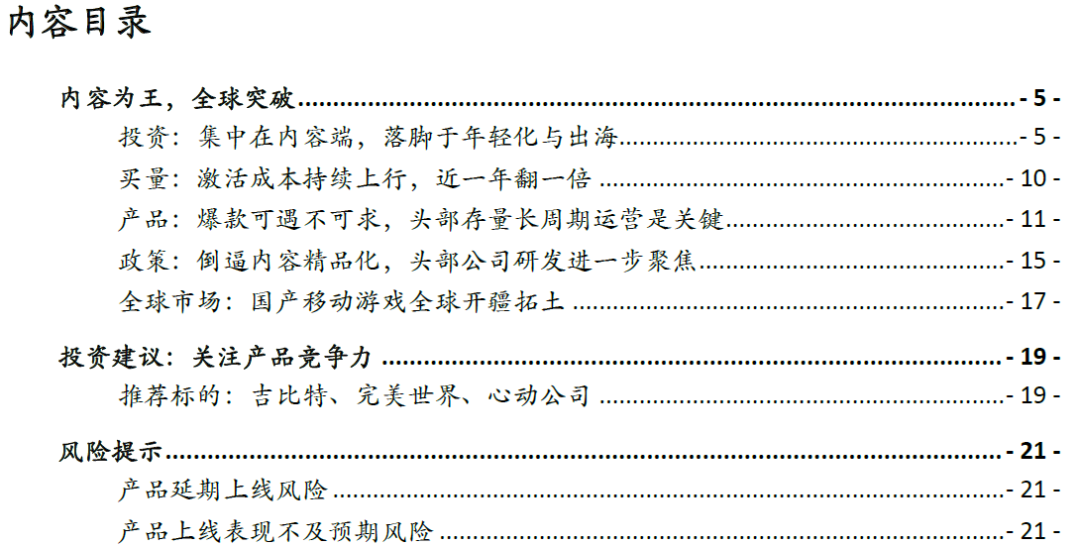

根据IT桔子统计数据显示,国内游戏投资热潮在2014~2015年达到高峰,年投资事件数量均超过400起,大量资本涌入,游戏产业外的投资机构纷纷布局,而自2016年之后,行业投资明显降温,年投资数量持续下降,2019年达到谷底,年投资数量仅为75起,主要是由于2018年版号审批暂停导致市场对游戏产业的信心不足以及产业内公司元气尚未恢复所致,2020年投资事件数量即有所恢复,但也并未达到2018年的水平,即使是在市场普遍认为游戏投资大热的2021年,截至5月24日,投资数量也仅为54起,是2018年全年158起的34%。

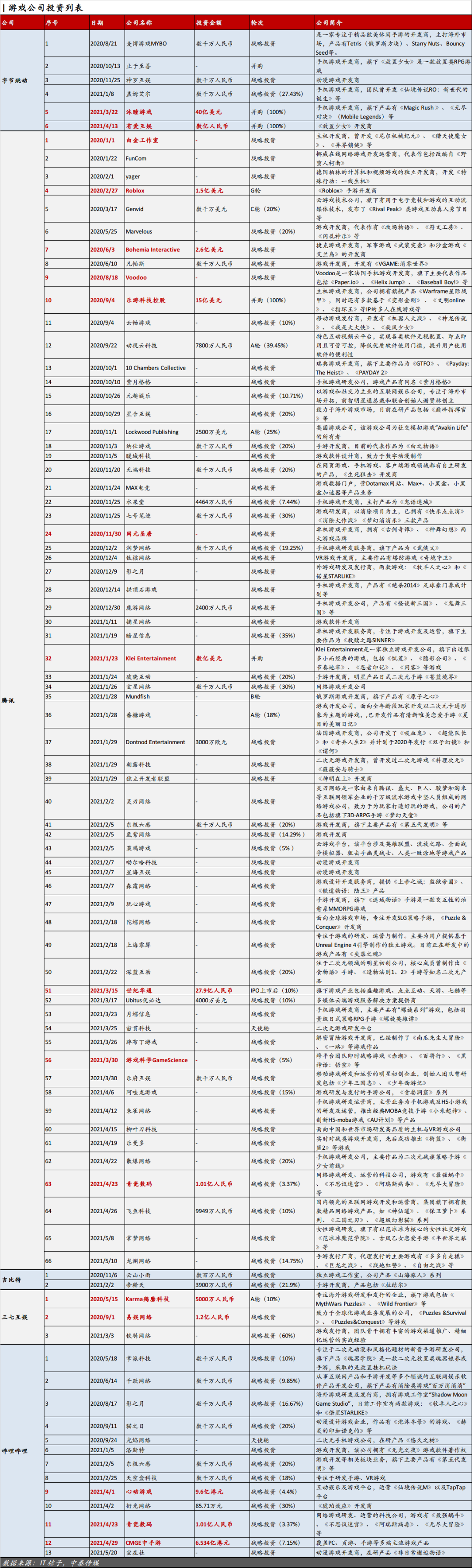

那么当前市场热议的游戏投资热背后的驱动力是什么?我们认为游戏行业投资热背后是腾讯、字节跳动、哔哩哔哩等平台对游戏优质内容需求的持续提升。我们统计了2020年初至今的字节跳动、腾讯、哔哩哔哩等公司在游戏行业的投资情况,2020年3家平台共计有37起游戏投资,占全年投资事件总量的40%左右,2021年初至今,3家平台共计有48起投资,占到总投资量的接近90%。我们看到非游戏的产业资本基本没有参与这波投资热,而产业内的例如网易、完美世界、莉莉丝、米哈游、吉比特等公司投资量也并不是很多,这些公司的投资布局更多是集中在2018~2019年。

投资方向更多以出海、年轻化偏二次元CP等为主。根据3家平台投资游戏公司的分析,我们认为主要集中在出海(休闲、竞技、SLG等品类)以及二次元向研发公司。腾讯在2020年上半年投资了不少海外游戏工作室,例如《尼尔:机械纪元》的开发商白金工作室,游戏元宇宙第一股Roblox等,下半年开始加强国内游戏厂商投资,特别是在年轻化偏二次元领域,字节跳动、哔哩哔哩的投资也基本围绕出海以及二次元方向。

从互联网平台公司对游戏产业的投资可以看出:1)首先趋势上出海、年轻化等将是大趋势,大量的资本投向了这些方向,预计有望大大加速这些领域优质内容的产出;2)平台对内容的渴求,折射出其对这些内容方向的焦虑,2020年米哈游《原神》上线后的大热,对头部公司影响较大,一众垂类产品的优质表现也凸显出内容的重要性和玩家喜好的变迁,例如画风、玩法各具特色的《江南百景图》、《最强蜗牛》、《一念逍遥》等,均有非常不俗的表现,内容端的百花齐放使得头部厂商的内容焦虑加重,在自身无法快速实现突破的情况下需加大外部的投资以保持在该领域的竞争力。(文末附具体投资标的列表)

买量:激活成本持续上行,近一年翻一倍

买量激活成本近一年翻近一倍。根据腾讯广告平台披露的安卓及iOS大盘数据显示,近一年周度的游戏激活成本提升明显,安卓端2020年4月单用户激活平均成本为接近40元左右,而2021年4月已经达到60元以上,5月更是超过了90元,iOS端用户激活成本2020年4月为70元左右,2021年4月达到140元。可以看到随着国内用户对游戏的品质的不断提升,以及电商等行业的流量竞争,游戏的单用户激活成本持续攀升。

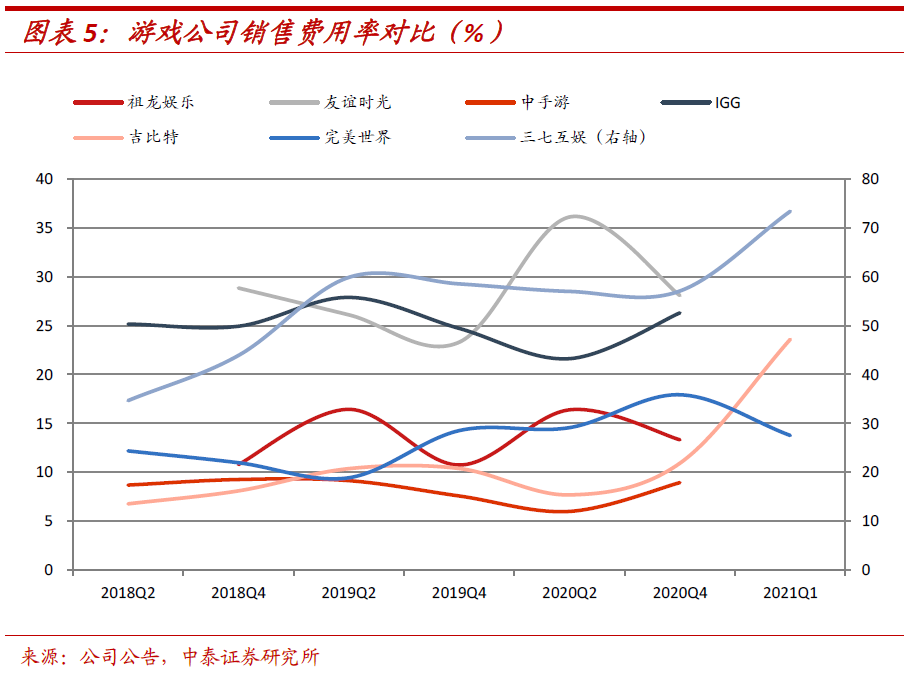

对应游戏公司销售费用率提升明显,压制利润率。我们取了7家分布在A股及港股的二线游戏厂商近2年的季度销售费用率数据做对比,可以明显看到公司之间分为3个层级:1)强买量型,这部分公司销售费用率一般在25%以上,例如三七互娱、IGG、友谊时光,很大一部分新增获客来自于买量转化;2)品效结合型买量,这部分公司的销售费用率一般在15%~25%之间,以品牌宣传结合渠道+自主买量的方式推广,例如完美世界、吉比特;3)弱买量型,内容多以渠道代理或授权代理方式运营,例如祖龙娱乐与中手游。销售费用率端,买量依赖度越大,销售费用率上升趋势越明显。产品质量不提升,单纯依靠买量获客变现,将面临净利率持续压缩的压力。

产品:爆款可遇不可求,头部存量长周期运营是关键

我们统计了腾讯、网易、完美世界、吉比特以及三七互娱2021年上半年国内上线新品的表现情况:

腾讯:上半年上线11款产品,iOS畅销榜达到最高的排名为《全民奇迹2》的第5名,在畅销榜前20连续维持的时间也仅有19天,其余10款产品均未进入畅销榜top10,且进入畅销榜前20的两款产品《梦想新大陆》、《妖精的尾巴力量觉醒》也仅仅在前20维持了1天与3天。

网易:上半年上线7款产品,iOS畅销榜最高排名为《天谕》的第5名,在畅销榜前20连续维持了55天,除《天谕》外有3款产品进入过畅销榜前20,分别为《游戏王:决斗链接》、《忘川风华录》、《宝可梦大冒险》,在畅销榜前20分别维持6天、11天、1天,新品整体表现略优于腾讯。

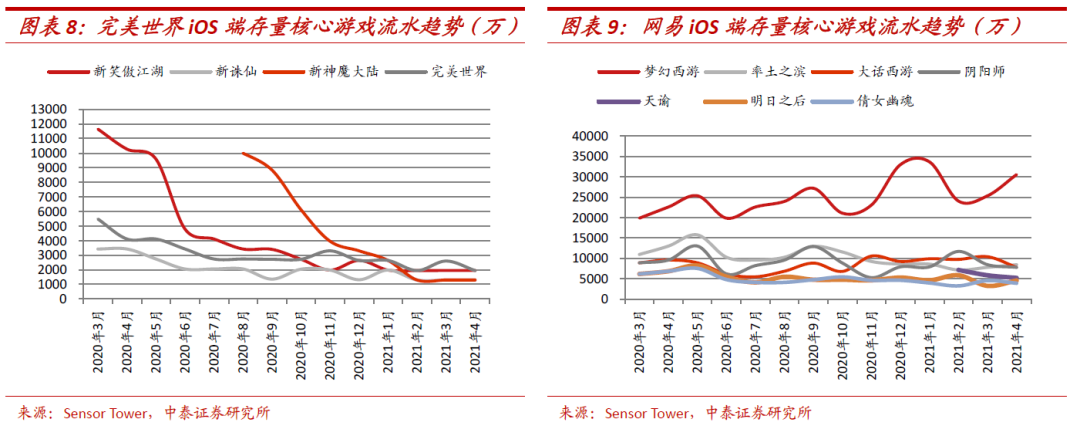

完美世界:上半年上线2款产品,5月20日刚上线《战神遗迹》,目前维持在畅销榜前10。

三七互娱:上半年上线4款产品,其中《斗罗大陆:武魂觉醒》与《荣耀大天使》最高畅销榜排名分别为第5与第8,在畅销榜前20连续维持63天与25天,《斗罗大陆:武魂觉醒》目前仍维持在前20,《荣耀大天使》下滑较为明显,已经掉出60名以外。

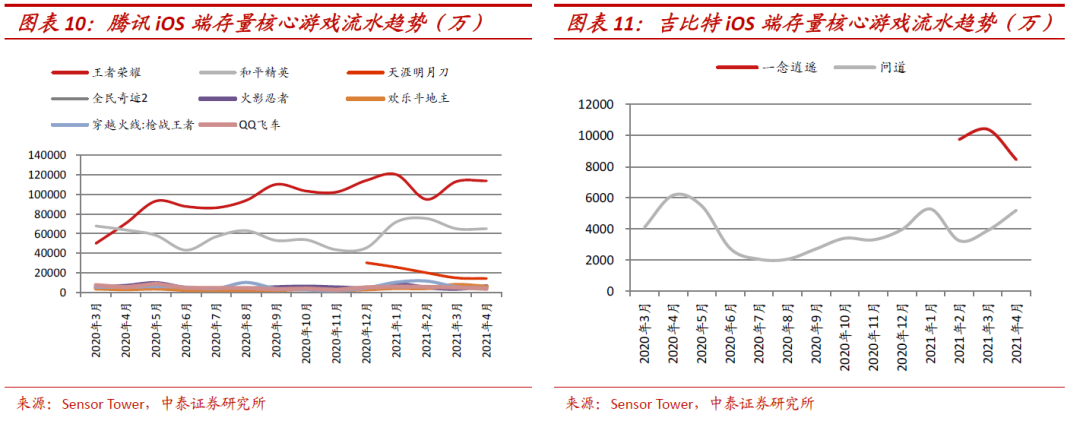

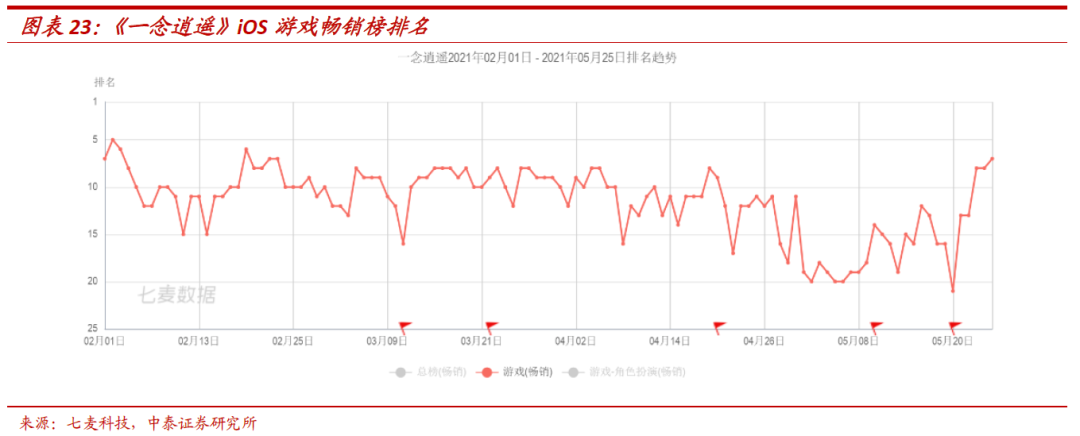

吉比特:上半年上线4款产品,其中《一念逍遥》表现出色,最高进入畅销榜前5,同时持续在榜单前20的时间为107天,目前基本维持在10~20名之间,表现较为稳定,其余3款产品体量较小,均为进入畅销榜前20。

对5家公司新品表现情况分析,网易、腾讯虽然在上线数量上有明显优势,但从整体产品表现来看,并未有明显突出表现,从iOS排名端及持续性来看,吉比特自研产品《一念逍遥》表现更为出色,作为修仙放置的垂类产品能持续维持在畅销榜前20,市场已经进入到内容为王的时代,即使在腾讯大流量的加持下,产品亦很难再短期进入榜单前10并且维持,我们认为随着市场发展,质的重要度将越来越大于量,考虑一家公司增长潜力,Pipeline有多少游戏量或许没有那么重要了,更重要的是看游戏的品质及其产品运营的生命周期。

另一方面,从产品分发渠道来看,传统硬核联盟渠道依然是获客的重点渠道,但其重要性在不断降低,且由于品类的不同,对传统渠道的依赖度也不尽相同,年轻化产品分发时对传统渠道的依赖度明显较低。根据我们统计的5家公司2021年上半年上线新品各渠道的下载数据来看,取华为应用商店作为硬核联盟的代表,其下载量贡献前2均被三七互娱的产品占据,分别为《斗罗大陆:魂魂觉醒》以及《荣耀大天使》,3~4名分别为网易的《天谕》以及腾讯的《妄想山海》,品类上以ARPG、MMORPG等为主,《斗罗大陆:魂魂觉醒》、《荣耀大天使》在TapTap以及B站的下载量少到基本可以忽略,而表现出色的《一念逍遥》则没有选择在华为应用商店分发,其在TapTap获得了超过111万次的下载。

TapTap作为新兴崛起的游戏分发平台及游戏社区,其分发产品的能力及体量正在不断接近硬核联盟,且在大部分产品上分发能力超过B站,且拥有最全的可下载游戏,我们统计的5家公司的产品除了三七互娱的《绝世仙王》和腾讯《蓝月传奇2》并未在TapTap上架之外,其余所有游戏均可在TapTap下载。

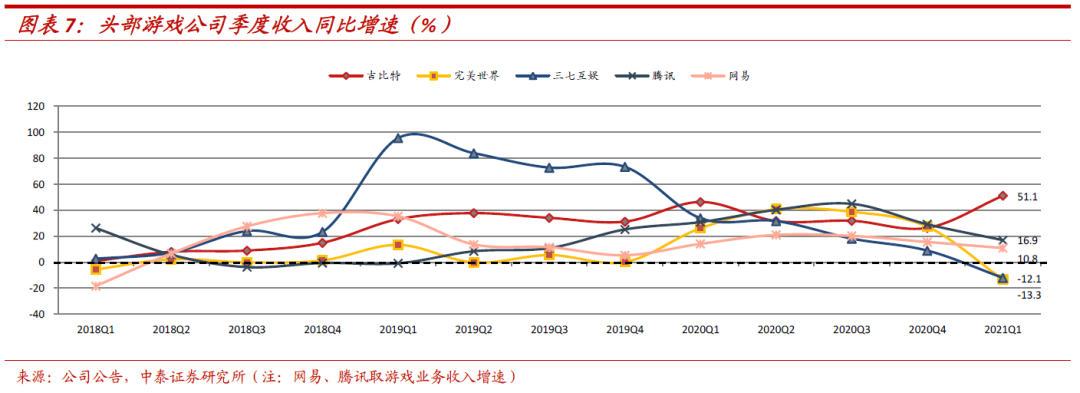

上半年新品表现欠佳,但头部存量产品流水持续提升,长线运营同样重要。根据最新披露的财报显示,腾讯2021Q1游戏业务同比增长17%,其中移动游戏业务收入同比增长19%,网易游戏业务同比增长10.8%,移动游戏收入同比增长14.8%。

腾讯在新品并未出现大作的情况下,移动游戏收入季度增速依然接近20%,我们认为增长一方面来自于海外收入的提升,另一方面是存量游戏《王者荣耀》流水的持续增长,根据SensorTower统计数据,《王者荣耀》 2021年3月iOS端国内流水较去年同期增长了一倍以上。

网易除了新品《天谕》的贡献,2021Q1的增长主要来源于《大话西游》、《阴阳师》、《率土之滨》等老游戏持续稳定的流水表现和《梦幻西游》持续的流水增长,根据SensorTower统计数据,《梦幻西游》2021年3月的iOS流水较去年同期增长了将近30%。

吉比特由于《一念逍遥》的优异表现,2021Q1收入端同比增长51.1%,而且自2019Q1之后,公司单季度收入增长从未低于25%,这主要得益于存量产品《问道手游》的稳定表现+新品的突破。

因此我们可以看到,在有稳定长周期、高流水存量产品打底的情况下,游戏公司的季度收入增速波动相对较小,且出现季度负增长的情况较少,稳定性能带来更高的估值溢价。

政策:倒逼内容精品化,头部公司研发进一步聚焦

总量收缩。自2018年版号审批重启以来,2019与2020年审批下发版号数量分别为1570款与1423款,2020年同比下滑9.4%,2021年至今共计审批发放628款,单月平均审批通过125款左右,照此速度推算,2021全年的数量预计在1400~1500款左右,预计与2020年基本持平。

2020年移动休闲游戏数量明显提升,同比增长119%,非休闲向移动游戏数量下降明显,同比下滑36.5%,这一趋势在2021上半年延续,我们认为造成这一结构变化的主要原因有3点:1)疫情的突然爆发,带来新增流量,休闲游戏的研发周期短且适合泛用户;2)疫情使得的非休闲移动游戏研发进度受到明显影响;3)行业版号缩量、用户品位提升大背景,项目大量被砍,申报审批数量持续减少,游戏公司研发更加聚焦。

头部公司产品聚焦趋势明显。统计了腾讯、网易等7家游戏公司2019~2021年至今的版号审批获取情况,2019年7家公司合计获取版号91款,占比总量的5.8%,2020年为73款,占比总量的5.1%,2021年至今为18款,占比总量的2.9%。可以明显感受到头部公司一方面在逐渐缩减产品量,聚焦精品,另一方面也在加强全球化的突破,腾讯2021年3款获得版号的游戏中两款为进口版号,网易也有50%的游戏为进口版号。

更少的上线游戏,更高的研发投入。根据我们统计iOS端各公司游戏上线情况,腾讯、网易近3年上线游戏数量持续下降,但整体的研发费用开支却始终维持高速增长,完美世界、吉比特产品数量亦有不同程度较少,研发开支上2020年三七互娱、吉比特增速分别为35.6%与29.6%,单款产品的研发周期拉长,研发投入明显较大。

网易储备有较大量的获取版号审批待上线游戏。我们统计2020年后通过版号审批且未上线的游戏情况,其中网易旗下共计有13款,包含《暗黑破坏神:不朽》、《哈利波特:魔法觉醒》、《漫威超级战争》等大量头部IP产品,储备量第二、三名为腾讯与吉比特,分别有10款与8款游戏待上线(注:存在通过版号审批但后续更换运营方的情况),此外完美世界有3款,三七互娱2款,莉莉丝1款,而2020年推出爆款《原神》的米哈游并未有任何通过审批的新游戏版号储备。

全球市场:国产移动游戏全球开疆拓土

全球重点区域移动游戏市场规模持续提升。我们统计了全球TOP4移动游戏市场规模中(除中国外)美、日、韩3大市场近3年季度收入规模增长情况,可以明显看到,2020年疫情爆发后,3大市场的规模都有明显提升,以2021Q1规模对比,韩国市场App Store +Google Play总收入为14.7亿美元,同比增长15.7%,日本市场规模为51.6亿美元,同比增长35.1%,美国市场为61.1亿美元,同比增长34.5%,疫情促使大量游戏需求转化,玩家对移动游戏的接受度提升,3大市场2021Q1合计规模达到127.4亿美元,是国内移动市场Q1规模的1.4倍。

国产游戏全球开疆拓土。根据SensorTower统计数据来看,国产游戏在美、日市场TOP100收入游戏中的数量占比持续提升,截至2021Q1,国产游戏在美国市场占比达到23%,较2019Q4提升4个百分点,2021Q1在日本市场的占比达到29%,较2020Q1提升6个百分点。韩国市场由于是国产游戏最先突破的区域,2018年就达到了较高水平,整体占比在30%~40%左右。

国产游戏在美、日市场收入绝对值及份额占比亦持续增长。随着国产游戏在数量上占比持续提升,收入规模绝对值以及份额上也有明显增长,特别是在日本市场,国产游戏在日本的收入规模2020Q2~

2020Q4一度超过了美国市场的规模,截至2021Q1达到9亿美元(同比增长84%),美国市场为9.7亿美元(同比增长98%),占比份额上国产游戏占比日本市场TOP100收入游戏总规模的25%,较去年同期提升近7.5个百分点,占美国市场总规模的25%,提升8.7个百分点。

美、日、韩三大市场玩家需求各不相同。我们统计了美、日、韩3大市场的国产游戏收入TOP20榜单,可以明显看到3大市场之间用户偏好差异较为明显,产品方面仅有《王国纪元》、《原神》、《PUBG

Mobile》、《万国觉醒》、《剑与远征》5款产品均进入3大市场的TOP20收入榜,公司方面仅有IGG、米哈游、腾讯、莉莉丝、三七互娱5家公司均有产品进入3大市场TOP20收入榜单。

以美国市场为例,国产游戏类型集中于SLG、休闲博彩、动作射击,Funplus有3款SLG游戏进入TOP20榜单,在日本市场,Funplus并无任何一款产品进入榜单,而在美、韩均无产品入榜的网易则在日本市场表现出色,有3款产品入榜,日本市场独特性更高,其中有9款在榜产品均未进入美、韩市场TOP20榜单,韩国市场则与国内市场相似度更高,也是国内游戏公司最先获得突破的市场。

投资建议:关注产品竞争力

推荐标的:吉比特、完美世界、心动公司

行业层面:游戏板块市场关注度较低,PE(TTM)估值处于合理区间。游戏板块由于2020年疫情高基数影响,2021年上半年整体业绩增长压力较大,2021年一季报表现不佳,因此市场关注度较低,估值持续下杀,我们认为当期已经处于配置游戏板块的最佳时点,拥有行业端催化(Chinajoy即将在7~8月举办),风险收益比较高,核心推荐吉比特、完美世界与心动公司。

吉比特:《一念逍遥》带来第二稳定增长点,驱动公司收入上新台阶,雷霆发行品牌玩家认知度高,长线运营能力突出,中长期重点看好标的,建议重点关注,我们预计2021年公司实现归母净利润15.65亿,对应22xPE。

完美世界:卸下影视包袱,游戏产品兑现之年。公司2018年对外吸纳了不少新的研发团队,包括《狂暴之翼》核心主创团队成立的公司完美赤金(已经推出上线《战神遗迹》)、《幻塔》开发团队苏州幻塔、《梦幻新诛仙》开发团队成都天智游等,经过3年的研发,产品均在2021年进入兑现期,同时影视端随着两年的库存、应收账款、商誉减值处理,资产负债表压力大大减轻,2021年预计将是充分释放游戏利润的一年,参照此前2016年上线的祖龙研发腾讯独家代理的《梦幻诛仙》手游峰值流水过4亿的情况,再考虑《梦幻诛仙》IP已多年未被使用,加之近些年玩家消费ARPU的提升,我们预计《梦幻新诛仙》(预计6月下旬上线)的峰值流水将有望超越《梦幻诛仙》,当下推荐重点关注完美世界,我们预计2021年归母净利润为23.15亿,对应19xPE。

心动公司:Z世代赛道标配,旗下TapTap是国内领先的年轻化游戏分发平台和社区,符合国内游戏市场玩家需求多元化、内容百花齐放的大趋势,国际版TapTap也有望助推国内优质游戏出海,公司游戏业务亦在加强投入,目前T3与Flash Party均在TapTap上进行不删档篝火测试,下半年预计还有《火炬之光:无限》和《心动小镇》等产品上线测试,游戏研发业务与TapTap协同发展,中长期重点看好标的,建议重点关注。

风险提示

产品延期上线风险

1)产品测试存在不确定性,若测试效果未达到预期,上线时间可能延期,延期会导致预期的当期收益无法兑现,影响利润释放。

2)版号审批存在不确定性,若未能通过审核,则需重新修改提交,影响游戏上线。

3)同时期买量成本高企,精品较多,亦会影响产品的上线节奏,导致延期。

产品上线表现不及预期风险

1)由于游戏为文化产品,非标且不确定性较大,上线前测试表现与最终正式推出时的表现存在偏差,则可能出现产品不达预期的情况,进而影响业绩兑现。

本文来自微信公众号“传媒产业大视点”,作者:康雅雯、朱骎楠;智通财经编辑:玉景。