报告摘要

预期差之一:疫苗接种速率放缓或不影响美国经济修复进程。

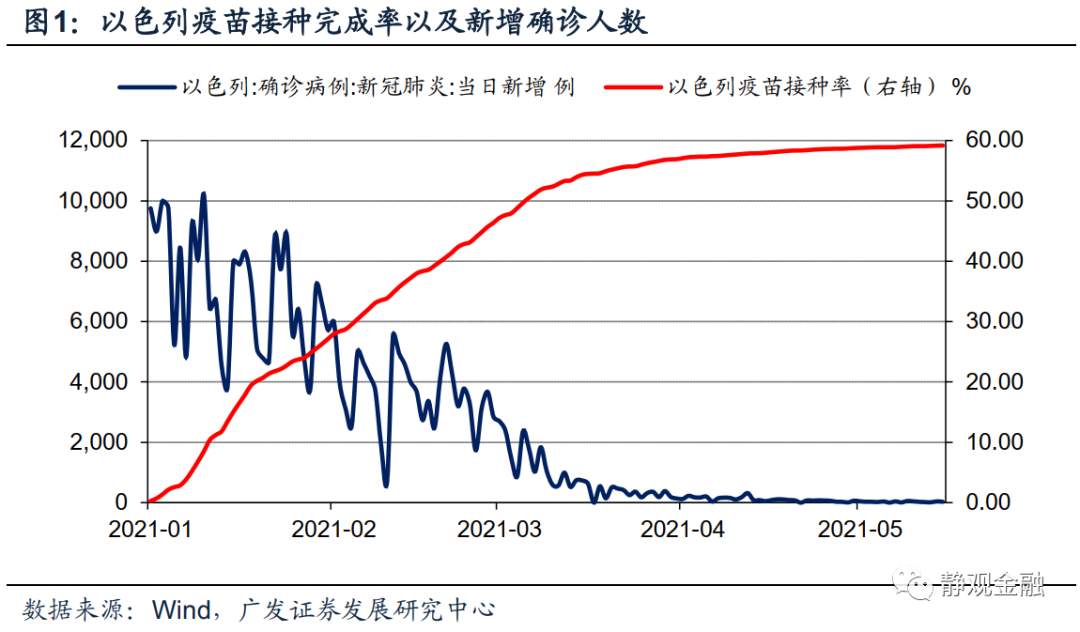

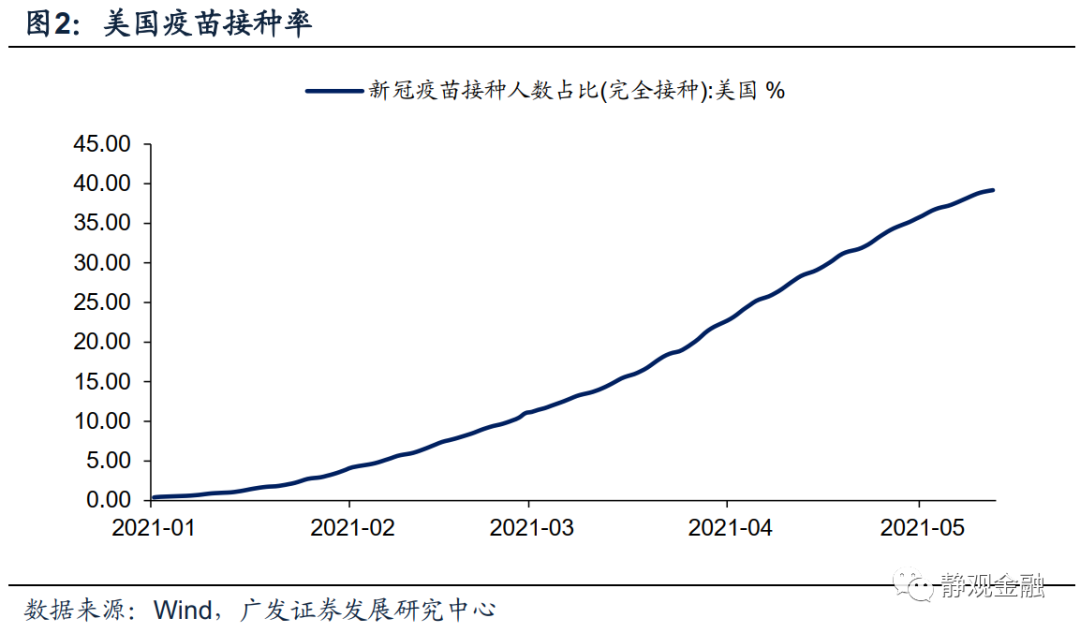

1)以色列经验表明疫苗接种率达到50%后疫情有望得以控制,7月美国将达到该目标。

2)7月4日美国将全面解除疫后封锁,服务业将快速恢复、资本开支亦有望加速。

3)6月中下旬美国24个州有望结束疫后额外失业救助,此后低收入者回归就业市场意愿将上升。

7月美国将正式步入经济过热阶段:经济更为均衡、资本开支全面加速。

1)定量指标反映美国经济3月开始过热,定性指标看疫情约束消除后美国经济才会过热。两者反差表明美国经济处于“局部过热、整体失衡”状态。

2)7月后美国经济将进入定性的过热状态,经济更加均衡、资本开支全面加速;Q3数据同比放缓但环比将再度加速。

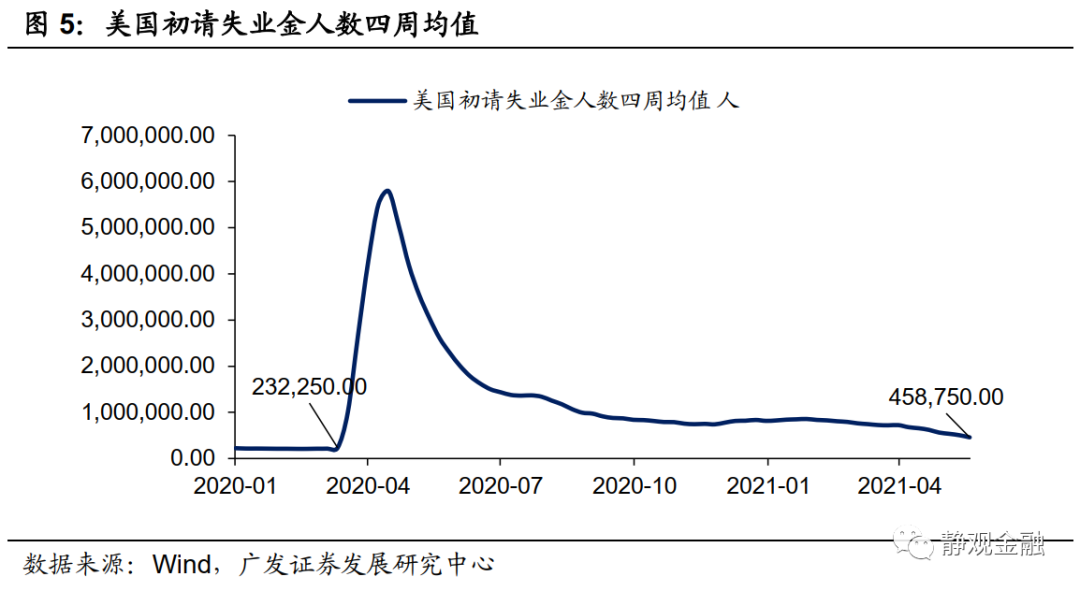

3)7-8月就业数据值得关注,初请失业金人数将骤降、新增非农就业大概率陡升。

预期差之二:Q3美元指数反弹或为大概率,届时非美汇率或有贬值压力。如我们4月9日报告《近期美元回落在反映什么?会持续吗?》预期,Q2美元指数贬值。但四因素即将边际反转,Q3美元指数大概率反弹:第一,7月后财政赤字率边际收敛;第二,7月后美国消费将由可贸易品转向服务,Q3贸易逆差有望回落;第三,Q3美国实际利率有望回升;第四,假若QE与加税靴子同时在Q3落地或令美股调整,风险偏好转差、变现诉求上升亦将推升美元指数。

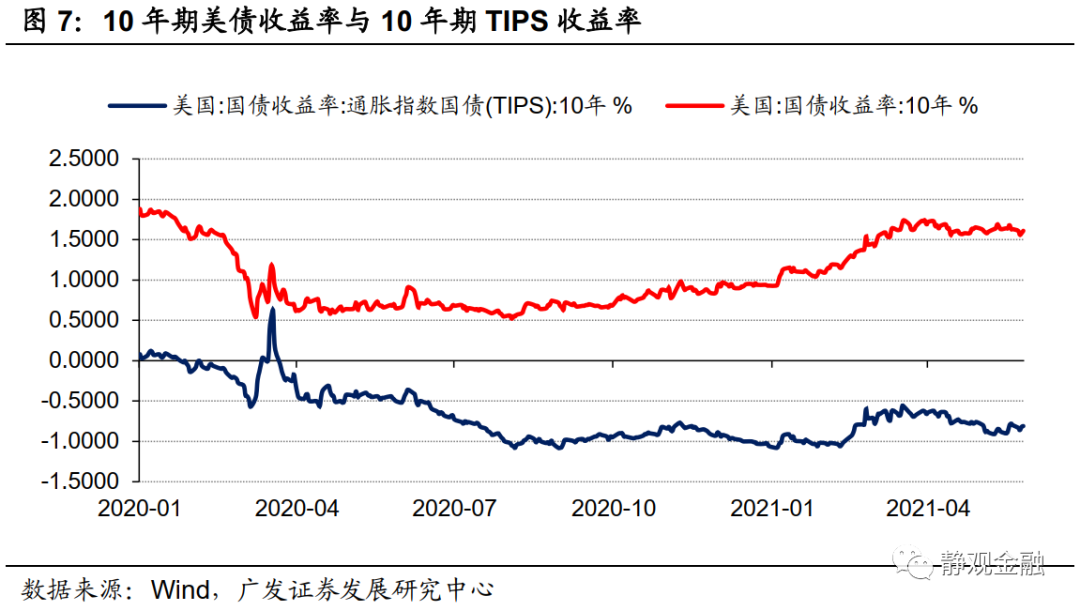

预期差之三:市场尚未反映美联储Taper影响,10年期美债收益率或将于Q3上破2%。实际利率反映货币政策,目前TIPS仍处低位表明市场尚未对Taper计价。Q3削减QE预期引导及落地阶段,10Y美债收益率将再度走高并有望上破2%。

上述预期差对于全球市场的影响:

第一,美元指数是非美汇率走势的β,Q3多数非美汇率或存在贬值压力;

第二,美元走高与10年期美债收益率上升共振或掣肘Q3全球流动性;

第三,若拜登加税(企业税)亦在Q3落地,则美股将受到EPS与估值双重掣肘,进而有一波像样的调整并约束全球风险偏好;

第四,削减QE率先冲击美债,直至美债收益率升至某种阈值后美股才有反应。但若Q3中后期全球风险偏好转差,届时10年期美债收益率又将自高位回落并缓和全球流动性。

正文

预期差之一:疫苗接种速率放缓或不影响美国经济修复进程。我们提供三点逻辑:

第一,7月美国疫情或将逐步得到控制,为经济加速修复提供保障。根据WHO的定义,群体免疫需要有相当一部分比例人群完成疫苗接种后实现,这个比例并不确定,参考其他传染病的经验可能在80-95%之间。美国传染病学专家福奇认为该比例为75-80%。但以色列的经验说明疫情得到控制或仅需疫苗接种率突破50%。以色列疫苗接种率突破50%后单日新增确诊人数开始骤降,尽管当前接种率仅为59.2%,但新增确诊人数已有一个月未再破百。目前美国疫苗接种完成率已达39.2%,该指标将于6月底到7月初突破50%。

第二,7月4日美国将全面解除疫后封锁,为经济加速修复提供政策环境。目前美国尚有15个州未全面解除疫后封锁。根据各州安排,以7月4日佛蒙特州解除封锁为里程碑美国就将迎来全面解封。届时疫情对美国经济行为的约束将显著降低,服务业亦将加速吸收就业、经济不确定性降温亦有助于资本开支加速。

第三,目前美国已有24个州表示将在6月中下旬结束疫后额外失业救助,此后低收入者回归就业市场意愿将上升,该变化亦将为美国经济加速修复提供劳动力支持。

7月美国将正式步入经济过热阶段:经济更为均衡、资本开支全面加速。

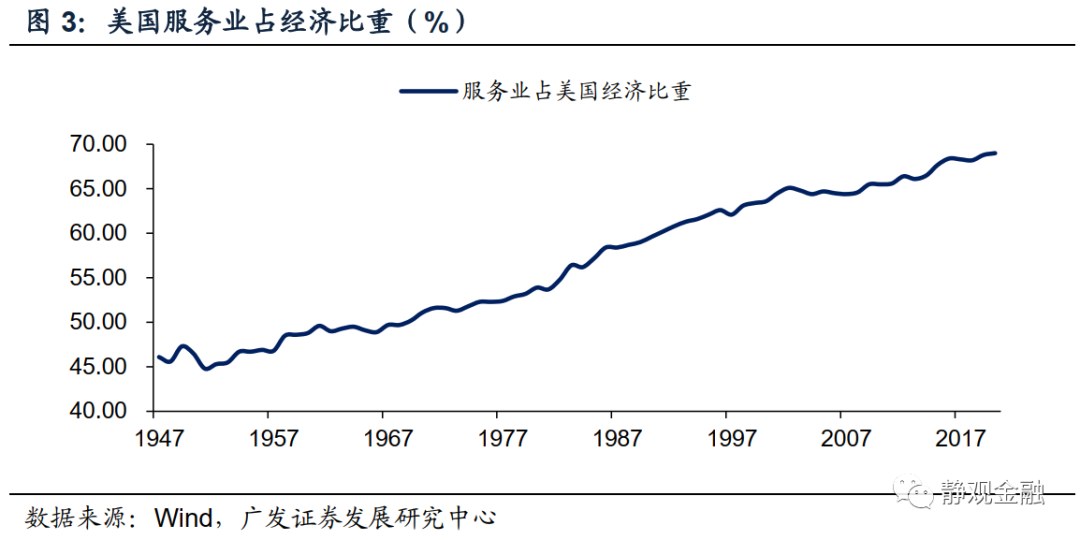

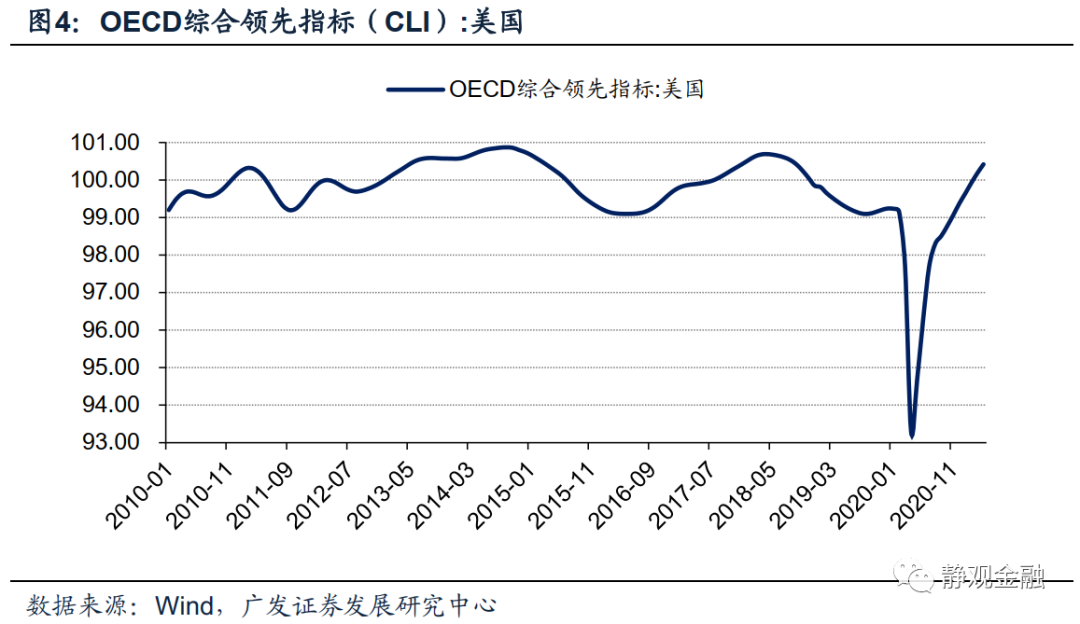

当前美国经济局部过热、整体失衡。根据定义,OECD综合领先指标(CLI)超过100且继续攀升对应经济过热,由该指标可知美国经济已于3月开始过热。但美国经济中服务业占比接近7成,疫情对经济行为的约束解除前服务业仍受掣肘;我们在报告《美国哪些行业即将进入强资本开支阶段?》中亦指出,2021Q1非住宅建筑投资同比增速为金融危机后最低,说明疫情约束下美国企业资本开支意愿仍保守。也就是说定性看,疫情约束消除后美国经济才会过热。定量(CLI)与定性的反差表明美国经济处于“局部过热、整体失衡”状态。

7月后美国经济将呈现过热特征,Q3数据同比放缓但环比将再度加速。依据前文,进入7月后美国经济将逐步均衡,服务业快速恢复、企业资本开支全面加速,因此Q3美国实际GDP环比折年率大概率高于Q2。但受基数影响,Q3美国实际GDP同比增速大概率显著放缓。

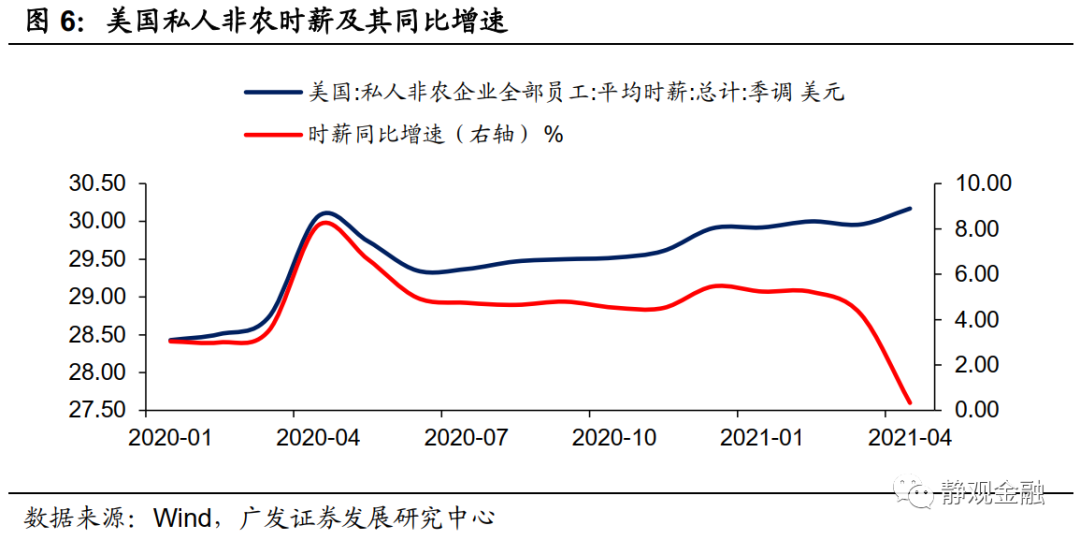

7-8月就业数据值得关注,初请失业金人数将骤降、新增非农就业大概率陡升。正如我们在4月美国就业数据点评《时薪同增骤降会否影响美国通胀与货币政策?》中提到的,疫情约束解除前不必过度解读美国就业数据。但是7月疫情对美国经济的约束就将逐步解除,理论上7-8月美国初请失业金人数将骤降、新增非农就业人数大概率飙升,否则就说明美国经济可能受到疫情的长期掣肘。此外,在财政转移支付的干扰下美国失业率口径与疫情前不同、时薪同比也将受到低收入群体回归就业的掣肘而在未来数月转负,但这两个指标对理解就业市场的意义暂时较为有限,无须过度关注。

预期差之二:Q3美元指数反弹或为大概率,届时非美汇率或有贬值压力。

Q2美元指数贬值为第三轮财政刺激所致。正如我们在4月9日报告《近期美元回落在反映什么?会持续吗?》中所指出的,3月11日落地的第三轮财政刺激导致Q2美国财政赤字与贸易逆差同时大幅扩张。美联储有意在Q2帮助集中发债的财政部压低国债发行成本,因此4月以来10年期TIPS收益率大幅回落。此外,4-5月美股不断创新高市场风险偏好较好,投资者暂无变现诉求。进而Q2美元指数贬值。

四因素即将边际反转,Q3美元指数大概率反弹。首先,基于前文7月后美国不会再提供额外的抗疫刺激,财政赤字率将收敛。第二,失去财政转移支付、开始消费服务的老百姓也将降低对于可贸易品的消费诉求,Q3美国贸易逆差有望回落。第三,财政不发债、美联储就不需要继续大量购债,甚至我们反复强调Q3美联储将给出Taper信号,届时10年期TIPS收益率亦将回升。第四,我们在4月26日报告《为什么群体免疫将成为美股调整催化剂?》中指出假若削减QE与加税靴子同时在Q3落地,则美股或有一波调整,风险偏好一旦转差投资者变现诉求亦将推升美元指数。

美元指数是全球汇率走势的β,Q3多数非美汇率或存在贬值压力。

预期差之三:市场尚未反映美联储Taper影响,10年期美债收益率或将于Q3上破2%。

实际利率反映货币政策,由TIPS可知市场尚未对Taper计价。TIPS收益率反映的是投资者对美联储货币政策的看法。疫情前10年期TIPS收益率为0.1%,目前为-0.81%,仍处于疫后较低水平,表明投资者尚未反映美联储削减QE对债市的影响。假若疫情对经济约束解除、货币政策正常化,10年期TIPS起码应该由负转正。我们一直认为Q3美联储提供削减QE时间表、明年Q3附近结束QE,明年Q4引导加息预期。可见,未来一年10年期TIPS收益率的上浮空间将接近100BP。

Q3削减QE预期引导及落地阶段,10Y美债收益率将再度走高并有望上破2%。疫情对经济的约束将在7月解除,往Q2末到Q3初看10Y美债收益率的上行风险已经显著高于下行风险。目前看7月底议息会议或者8月底Jackson Hole会议或为美联储强化削减QE预期的重要时间窗口。一般而言,在预期引导阶段市场反应最强烈,届时10年期TIPS收益率有望一次性走高30-50BP并推动10Y美债收益率快速破2%。

上述预期差对于全球市场的影响:

第一,美元指数是全球汇率走势的β,Q3多数非美汇率或存在贬值压力;

第二,美元走高与10年期美债收益率上升共振或掣肘全球流动性;

第三,若拜登加税(企业税)亦在Q3落地,则美股将受到EPS与估值双重掣肘,进而有一波像样的调整并约束全球风险偏好;

第四,逻辑上,削减QE率先冲击美债,直至美债收益率升至某种阈值后美股才有反应。但若Q3中后期全球风险偏好转差,届时10年期美债收益率又将自高位回落并缓和全球流动性。

本文选编自“静观金融”,作者:广发宏观;智通财经编辑:魏昊铭。