摘要:高通胀 + 高税率双重压力袭来,股市会断崖下跌吗?历史数据告诉我们,高通胀时期,市盈率明显承受到压力。双高之下,今后股市面临的基调会有怎样的改变?估值会不会因此骨折?有没有回旋余地?

贝瑞研究声明:文中观点基于公开市场信息和历史数据形成,不作为直接投资建议,仅供交流,欢迎留言探讨投资见解。

贝瑞早在2020年底就预测过一波,通胀将是2021年最大的风险。最近市场天天被美联储和通胀暗示吓得跳水,从4月的数据来看,美国不管是整体CPI还是核心CPI都增速惊人。4月核心CPI同比大增3%,创1982年以来最大月增速。整体CPI同比大增4.2%,增速也创下2008年9月以来新高。

基本上“闻通胀丧胆”已经成为美股的常态,那么核心问题来了:高通胀环境对于投资者来说,到底意味着什么?股市会如何表现?步入高通胀环境意味着什么?尤其加上拜登的加税政策,双高之下,今后股市面临的基调会有怎样的改变?估值会不会因此骨折?

本文聚焦

1、通胀远不只是物价?背后是操纵吗?

2、高通胀环境下对投资者、股市有何影响?

3、高通胀 + 高税率,估值将跳崖?

4、这一定意味着前景黯淡吗?

PART1 通胀远不只是物价?背后是操纵吗?

要回答以上一系列问题,我们首先要弄清楚一个最基本的问题,那就是通胀是什么?听起来这个问题很愚蠢,但其实这很重要。

经济学家与财务顾问霍华德·拉夫(Howard Ruff)的著作中,有一句话是“如果你把物价上涨和通货膨胀划等号,那就像是把倾倒的树木和台风划等号。”

也就是说如果你对通货膨胀认知的程度,只停留在物价飞涨这个层面,说明你的思想可能停留在上世界70年代之前(误)。

美国在上世纪70年代就经历过物价水平飞涨(当时是因为滞涨)。并且70年代以前,经济学家认为通货膨胀与增长之间存在直接的关系:经济升温,哪怕有更多钱,能买的东西依然越来越少——你手里的钱贬值了。

但是,经济学家米尔顿•弗里德曼(Milton Friedman)认为,和通货膨胀联系更紧密的,其实是货币政策。

详细点儿来说,通货膨胀通常并不是健康经济的自然结果,而是政府政策的结果。

通货膨胀不是由消费者或公司的行为引起的,是由政府人为地增加货币供应量引起的。慢慢地,钱就从我们的口袋里跑了出来。这就是为什么米尔顿·弗里德曼(Milton Friedman)曾把通胀叫做为“无立法征税”。

而现在,我们正在看到通胀正在不断走高,可以参考美国的M2货币供应量来看到这一点。它包含系统中的所有资金,包括现金、支票和储蓄帐户、货币市场资金以及共同基金。我们来看看过去一年左右的M2货币供应量走势。

自2019年底以来,M2供应量已上涨近30%。在如此短的时间内,我们从未见过如此急剧的上升。

自大流行开始以来,美联储已承诺印制超过6万亿美元以支持其刺激计划。这是上次金融危机期间中央银行救助美国经济的三倍多。而且这可能也不是最终的数字,美联储府还在印钱。

所以通胀走高从货币政策中是有迹可循的,非常清晰。

PART2 高通胀环境下,对投资者、股市有何影响?

这是一个非常直接的问题,尤其是在目前,我们刚刚步入高通胀环境的阶段,分2个角度:

a)对投资者的钱包来说

在高通胀时期,股票市场的收益会受到直接影响。公式很简单:名义收益率 = 实际收益率 + 通货膨胀率。由于通货膨胀的升高,相同的名义收益率,所以实际收益率会下降。

理解当下,便要回看历史,同样的故事永远在上演:1980年,美国通货膨胀率高达13.5%。当年道琼斯指数上涨15%,但实际收益率却因为通货膨胀而走低,投资者仅获得了1.5%的“通货膨胀调整后”回报,也就是货币真正的、实际的价值。所以通胀走高,悄无声息地掏空了你的钱包。

b)对股市估值来说

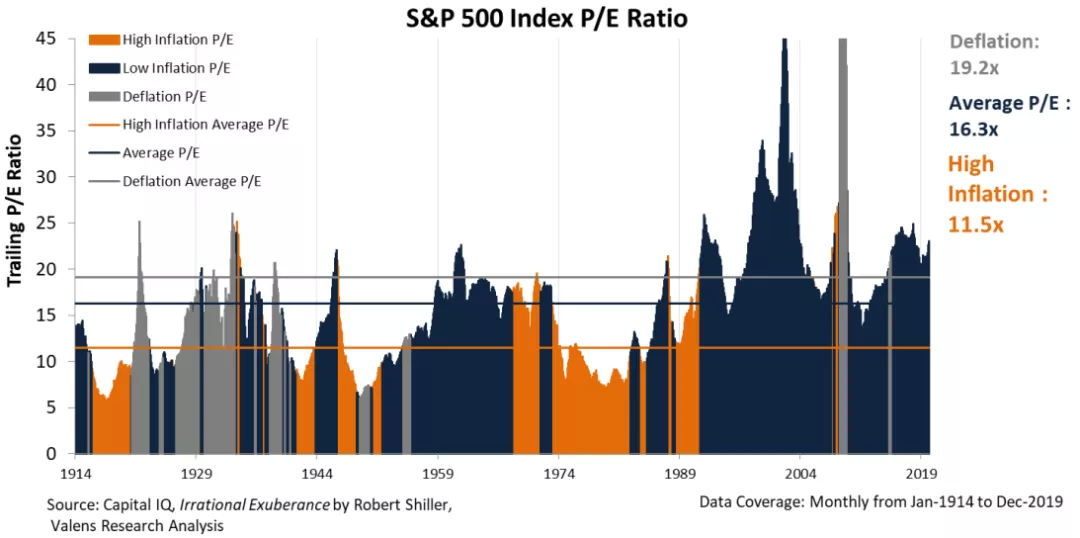

我们可以先看一下历史数据,从一战之后的标普500数据来看一看,通胀时期的股市估值如何改变。

如上图所示,蓝色部分显示的是低通胀时期,橙色部分显示的是高通胀时期。我们可以看到在高通胀时期,市盈率明显承受到压力。

而主要原因就是,由于通胀走高带来的实际收益率下降,所以投资者更不愿意为高估值买单。

PART3 高通胀 + 高税率,估值将跳崖?

税率和通货膨胀是两个你必须关注的、非常重要的宏观经济指标,因为股市的估值直接受到它们的影响。

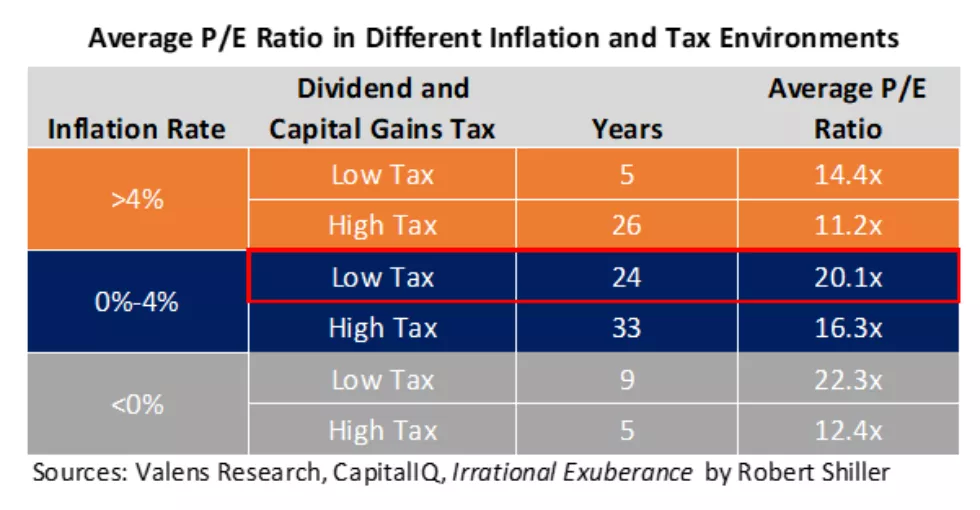

如果我们把税率和通胀放到一起考虑呢?再来看看详细的图表。

可以看到,在通货膨胀率超过4%的时候,平均市盈率在11.2x和14.4x之间,而在通货膨胀率适中的时候,市盈率在16.3x和20.1x之间,基本上都低了一个档。

拜登的税改方案是,将年收入超过100万美元的个人的最高资本利得税率提高至39.6%。再加上标准的3.8%净投资税时,就是最高支付大约44%的资本利得税,毫无疑问的高税率。

现在,我们刚刚进入高通胀阶段,再随着拜登税改方案的执行(虽然不一定按照提案的数字走),迎接我们的将是高通胀+高税率。

从上图的表格中我们可以看到,等待我们的可能是11.2x的市盈率,也是最低最差的情况。

而现在标普500的估值是多少?截止至5月19日,数字是43.7x。从43.7x到历史数据印证的11.2x,已经不是腰斩了,直接跳崖级别。

PART4 这一定就意味着前景黯淡吗?

以上的历史数据只是从回溯的角度看股市在不同时期的表现,但现在或许情况没有那么悲观。有几个原因:

首先,从历史比对的角度来说,今天的通胀与1970年的滞胀有本质的区别。1970年,更多的是由于油价虚高导致的,而不是由经济增长带动的。因此这与今天的经济复苏带动的通胀前景不同。

其次,细致点儿来讲,如今物价上升的原因除了货币政策以外,还有从疫情之中经济复苏的助力。毕竟历史上从来未发生过的新冠疫情席卷全球之下,去年美国居家隔离状态的消费与物价水平是太惨了。分母小,所以显得通胀增速急且快。

第三,复苏过程中的通胀是暂时的。在经济复苏回归常态之后,这样的通胀不会一直持续许多年,所以更像是回归正常的路径之上。因此我们可能不会一直在高通胀率的分类里。

最后,也与第二点相关,也就是说除了通胀和税率两个维度,我们还应该再考虑增长率这个因素。所以来看看远期市盈率,目前的数值是21.2x,不是太差,也就是说对于未来增长方面,市场没有太悲观。

所以,做好我们将会步入高通胀+高税率的区域的准备,也就是说可能的股市颠簸。目前我们已经在高通胀的境地了,但是也不用太过恐慌。

本文选编自“Stansberry贝瑞研究”,作者:Lulu Yang、另维;智通财经编辑:魏昊铭。