事件:5月18日,美元指数短线急跌至89.75,击穿90关口。4月以来,美元指数自阶段高点93.3左右已经贬值3.6%。如何看待美元走势?

疫情之后,美元指数的短期走势受到欧美相对恢复节奏的影响较大。

由于美国财政部与美联储在疫情之后推出了史无前例的宽松措施与刺激政策,以及美国生产滞后对进口依赖进一步加大,市场对于财政赤字+贸易赤字带来的美元趋势性走弱的中期逻辑关注度不断上升,同时,美元指数在技术面上似乎也在一轮大回落的开端。但是,这些中期逻辑证实成本较高,同时短期的影响未必显著,我们不建议将此作为短期走势的核心变量。显然,这无法解释过去一年美元的一波三折。相反,从美国和非美经济体的恢复节奏差异出发,理解汇率短期走势有一定帮助。

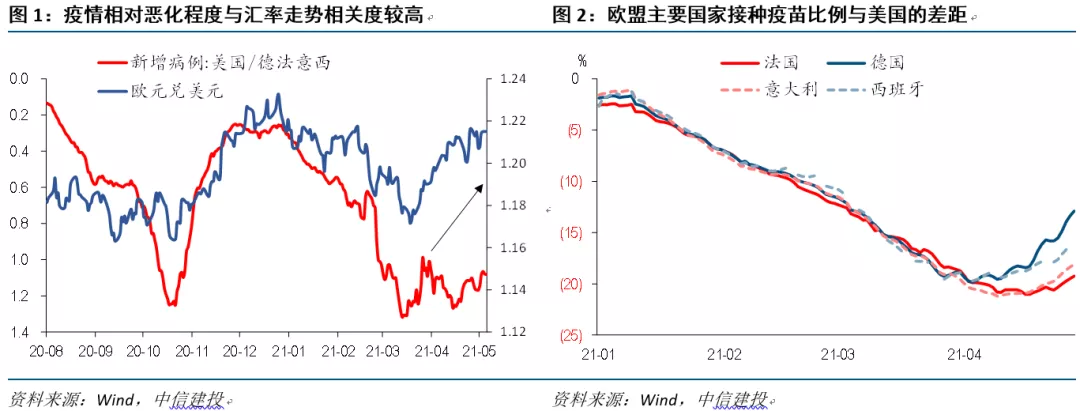

近一年美元波动,与欧美疫情的相对恶化节奏有一定相关性,一季度以来美元走强,很大程度上反应美国领先欧洲与新兴市场复苏。在疫情冲击的特殊阶段,增长的边际变化受到疫情的直接影响,从基本面的角度出发,汇率也将反应疫情相对恶化程度。数据上看,欧元兑美元的走势,自去年下半年以来,能够在一定程度上被两个地区的疫情变化所解释。2020年3季度之前,虽然美国疫情形势严峻,但欧洲同样焦头烂额,此时叠加全球流动性危机,美元走出强势表现。随后,欧洲疫情率先得到控制,而美国第二波、第三波疫情不断升级,这一阶段伴随着欧元的大幅反弹。今年初以来,美国疫情从高位回落,同时率先在全球开始大面积疫苗接种,新增病例数相对欧洲明显下降,市场普遍预期美国将率先进入全面重启,美元也因此走出一波反弹。

最近一个重要边际变化,来自美国群体免疫接近撞线和非美经济体疫苗接种提速,市场可能开始扭转美国领先复苏的预期。

从上述逻辑,如何理解近期的美元再度走弱呢?显然,美国疫苗接种仍大幅领先欧洲和新兴市场,但边际上一个重要变化是:按照目前速度线性外推,美国在2季度末可能就能达成60%的群体免疫目标,参照以色列等案例,撞线后接种速度或出现放缓,实际上4月下旬以来美国日均接种疫苗剂数确实从300万降至200万;与此同时,德法意西等欧盟代表性国家,逐步摆脱年初以来的供给压制,开始在疫苗接种方面迎头赶上,过去3周单日接种剂数的增速均在20%上下,距离群体免疫需要的时间也大幅缩短至1个季度左右。巴西、阿根廷、智利等新兴市场也有加速迹象。而在年初,市场乐观预期可能也无法给出欧洲在年内实现群体免疫的判断。从数据上看,德法意西四国与美国接种率的差距经过3个多月的持续走阔后,开始触顶并收窄,这可能意味着美国领先复苏趋于尾声,全球即将进入真正意义上的共振复苏。

这一逻辑转变的重要意义在于,美元在全球共振向上阶段往往表现弱势,美国领先复苏结束或指向美元再度进入弱势轨道。

从历史经验看,当全球经济整体向上时,美元难以维持强势,这与美国与非美经济体的结构特征有关,非美经济体偏重上游原材料导向和中游出口导向,弹性在向上阶段较大。所以此前我们对今年美元走势的基准假设是:美国领先复苏阶段反弹,全球共振复苏阶段再度转弱。这个节点的判断,上述疫情逻辑可能是一个有价值的观测角度。

但是,联储率先退出宽松、美债利率率先走高等会不会对美元形成强支撑呢?

逻辑上,货币的相对松紧、利差肯定会影响汇率变化,疫情后汇率走势同样和联储、欧央行等动作相契合,例如今年一季度美联储已经开始讨论Taper,而欧央行加码购债力度,欧美利差大幅走阔100BP,均是美元反弹助推剂。目前,联储退出宽松预期更加明确,美债利率似乎抬升过程也未结束,未来Taper宣布时会不会再度支撑美元呢?短期影响可能存在,但如果相信政策是依赖经济数据,一旦上述复苏逻辑切换,我们相信欧央行在三季度也会进行相应调整,比如减慢购债步伐,一定程度上抵消联储退出的影响。

如果本轮美元走弱指向全球共振进入实质阶段,需求顶峰或即将到来,同时供应端也会开始修复,关注需求、通胀等潜在拐点可能性。

按照上述逻辑去理解,本轮美元走弱,将不再局限在美国疫情恶化、财政扩张等因素,而是全球共同向上的一个信号。那么需求修复的一个高峰可能在未来1-2个季度到来,与此同时供给端也有望从泥潭中逐步爬出,通胀是否是暂时的等问题,届时有望揭晓答案。

风险提示:疫情恶化超预期。

本文选编自“中信建投证券”,作者:黄文涛;智通财经编辑:秦志洲