本文来自锵锵药市三人行。

投资要点

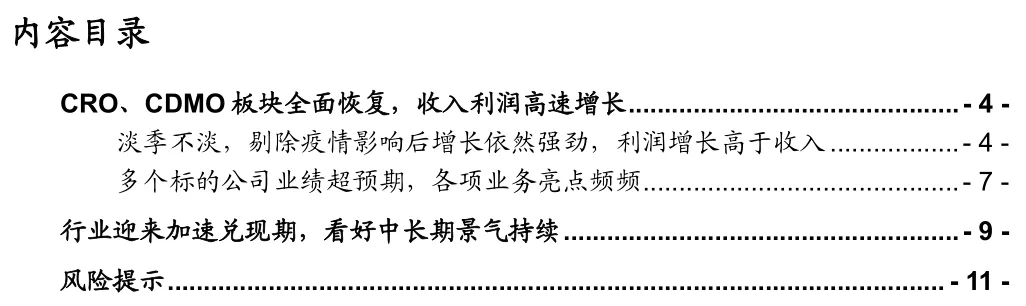

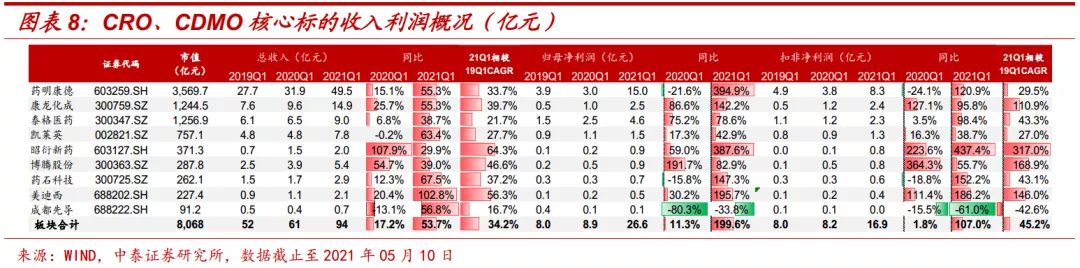

2021年CRO、CDMO板块一季报完美收官,我们选取具有代表性、市场关注度高的9只CRO与CDMO创新药产业链核心标的分别组成CRO与CDMO板块,对2021Q1的各项财务指标进行解读,发掘数据背后的行业趋势。

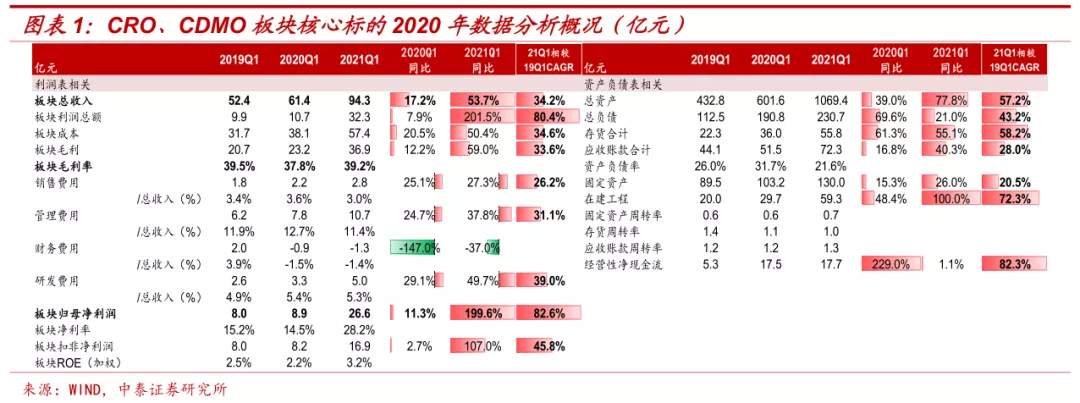

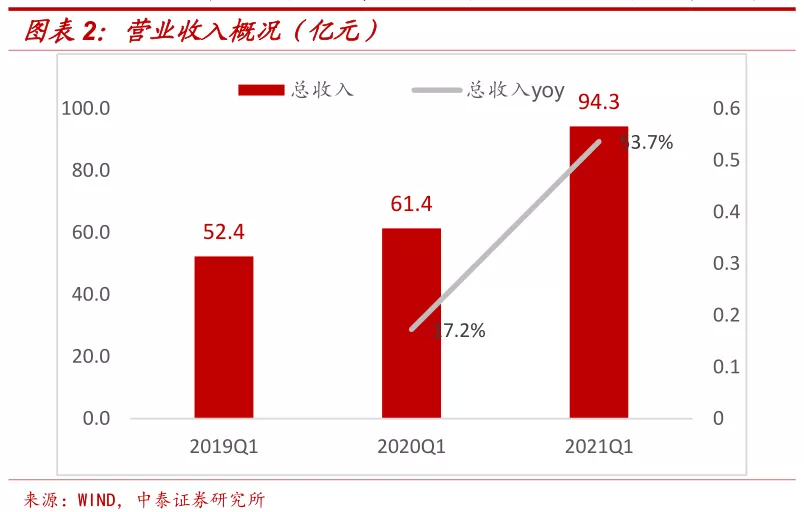

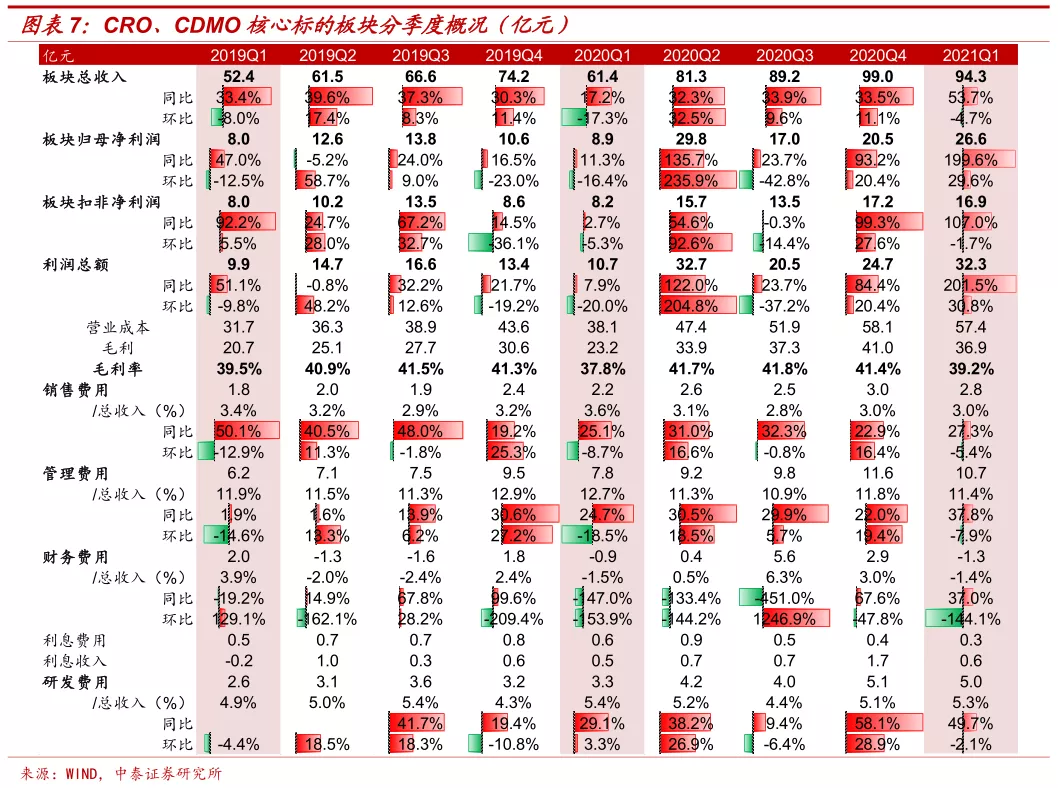

淡季不淡,2021Q1年国内CRO/CDMO行业全面恢复,收入利润增长强劲。CRO、CDMO行业一般整体呈前低后高态势,通常一季度为行业淡季,订单交付较少,但源于2021Q1国内疫情控制得当,好多地域采取就地过年,部分公司延续四季度加班加点工作强度,2021Q1 CRO、CDMO板块业绩强劲恢复,收入+53.7%,归母净利润+199.6%,扣非净利润+107.0%。

1)剔除2020Q1疫情影响后,2019Q1-2021Q1板块收入CAGR +34.2%,归母净利润CAGR +82.6%,扣非净利润CAGR +45.8%,依然保持强劲增长;

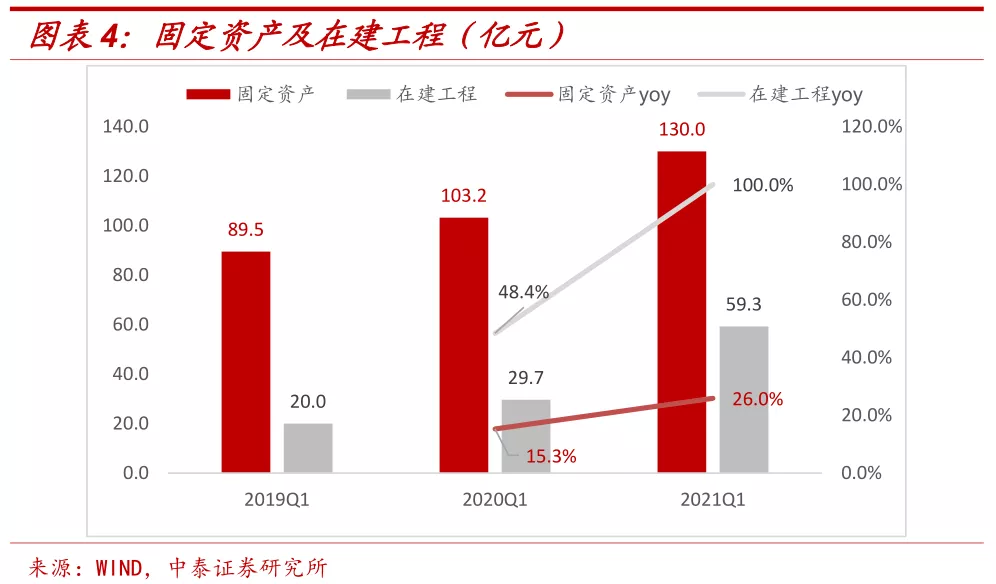

2)源于行业需求持续旺盛,板块产能加速扩张,2021Q1固定资产+26.0%、在建工程+100.0%;

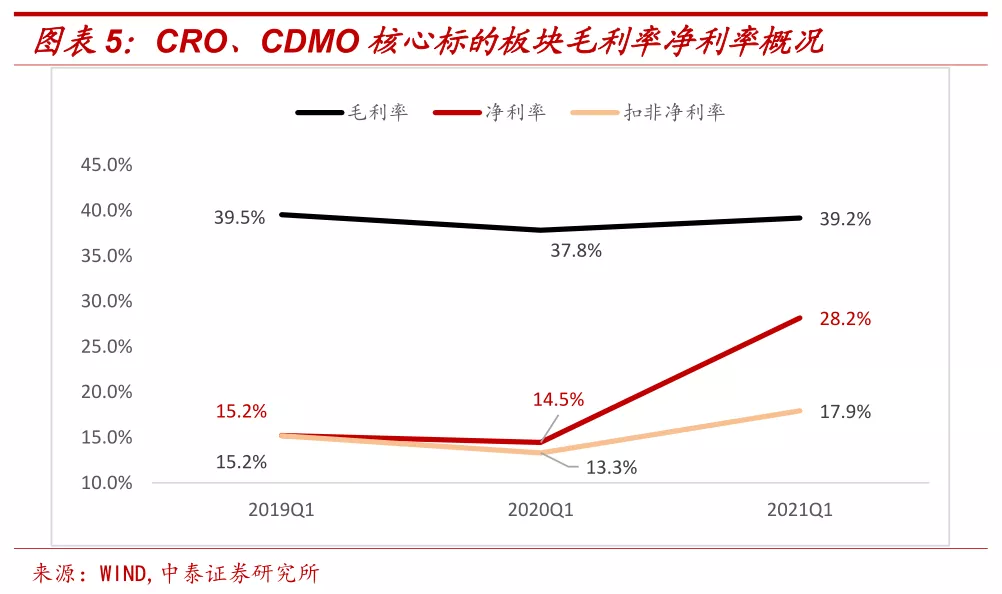

3)源于行业产能利用率及运营效率大幅提升,2021Q1板块整体毛利率为39.2%(+1.3pp);

4)2021Q1多个CRO、CDMO核心标的业绩实现超预期增长,主要源于行业需求旺盛、订单持续饱和、产效与营效持续提升。

行业迎来加速兑现期,看好中长期景气持续。分析2021Q1 CRO CDMO核心标的板块持续高速增长的背后逻辑,我们认为以下3条并未变化:

1)全球产业链加速转移:国内企业凭借工程师红利、全球领先的运营效率,一体化平台服务等在全球创新药产业链转移浪潮中占据优势地位;

2)国内创新药研发外包渗透率持续提升:政策引导的国内创新药浪潮确定性较强,持续时间较长,国内CRO企业凭借专业、高效等优势,药企有望不断加大外包比率;

3)一体化平台“前端导流+后端延伸”商业模式不断兑现:一体化服务运营效率高、客户粘性强,随着项目逐步延伸,项目价值大幅提升,订单规模及价值大幅提升,2020年CRO、CDMO核心标的临床后期(+45.7%)及商业化项目增速(+6.5%)均较2019年大幅提升,行业有望迎来高速成长期。随着逻辑加速兑现,未来3-5年行业有望持续高景气。

重点个股推荐:长坡厚雪的优质赛道,把握具备长期成长性的板块优质公司。持续看好优质龙头药明康德(02359)、药明生物(02269)、泰格医药(03347)、康龙化成(03759)、凯莱英、昭衍新药(06127)、药石科技等;以及不断加速成长的九洲药业、博腾股份、成都先导、美迪西、维亚生物、方达控股等。

风险提示事件:研究报告使用的公开资料可能存在信息滞后或更新不及时的风险、新药研发失败风险、汇率波动风险、环保和安全生产风险、数据样本存在一定筛选,或与实际情况存在偏差的风险。

报告正文

1、CRO、CDMO板块全面恢复,收入利润高速增长

我们选取药明康德、泰格医药、康龙化成、凯莱英、昭衍新药、博腾股份、药石科技、美迪西、成都先导9只以CRO、CDMO业务为主业的等覆盖创新药研发各个阶段的外包服务核心标的,组成板块进行分析。

1.1 淡季不淡,剔除疫情影响后增长依然强劲,利润增长高于收入

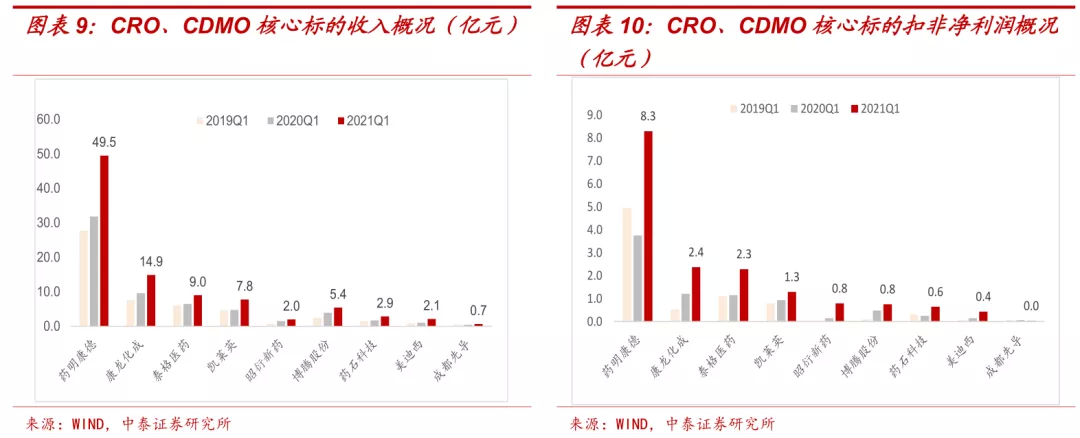

CRO、CDMO板块收入持续增长强劲,2019Q1-2021Q1 CAGR。源于国内外医药投融资持续高涨、Biotech研发需求加速提升、全球产业链持续转移以及国内创新药蓬勃发展带来需求持续旺盛,2021Q1 CRO、CDMO核心标的板块收入加速增长,达94.3亿元(+53.7%),剔除2020Q1疫情影响后,2019Q1-2021Q1收入复合增长34.2%,增长依然强劲,主要系疫情加强新冠病毒相关治疗药物及疫苗研发生产需求。

归母净利润与扣非净利润均持续高速增长。2021Q1 CRO、CDMO核心标的板块归母净利润26.6亿元(+199.6%),主要是由于按照新金融工具准则确认的金融资产公允价值变动收益和取得股权转让收益大幅增加,去除该非经常损益后扣非归母净利润约16.9亿元(+107.0%),维持高速增长。剔除2020Q1疫情影响后,2019Q1-2021Q1归母净利润及扣非归母净利润复合增长分别为82.6%与45.8%,主要源于期间费用管控持续优化。

产能加速扩张,固定资产与在建工程持续快速提升。2021Q1 CRO、CDMO核心标的板块固定资产、在建工程持续增长,分别增长至130.0亿元(+26.0%)、59.3亿元(+100.0%),2021Q1提速趋势显著。我们预计主要由于行业需求持续旺盛带来订单饱和,各家企业产能利用率均维持高位,纷纷扩充产能设施以满足大量在手订单,随着大批量产能逐步投产,未来3-5年行业规模有望加速增长。

毛利率稳步提升,净利率及扣非净利率大幅提升:2021Q1 CRO、CDMO核心标的板块整体毛利率为39.2%(+1.3pp),主要系行业产能利用率及运营效率大幅提升。净利率与扣非净利率分别为约28.2%(+13.7pp)与17.9%(+4.6pp),主要系公允价值变动、投资收益、规模效应及管理能力提升带来各项费用稳步下降。

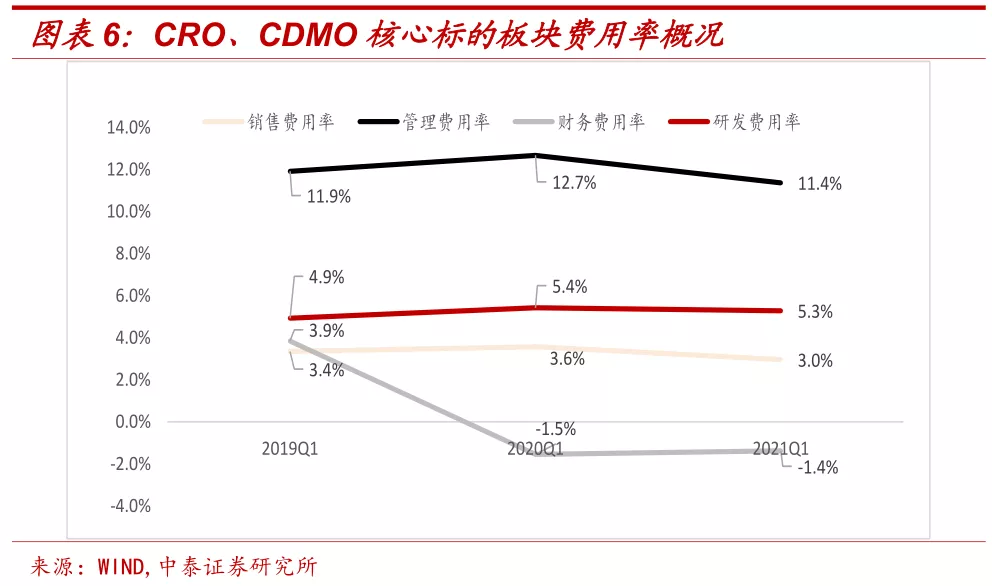

盈利能力持续提升,销售、管理费用稳步降低,汇率扰动导致财务费用略有提升,研发投入持续加大。CRO、CDMO核心标的板块2021Q1销售费用约2.8亿元(+27.3%),销售费用率约3.0%(-0.6pp),管理费用约10.7亿元(+37.8%),管理费用率11.4%(-1.3pp),均略有下降。此外,受汇率波动影响,2021Q1财务费用进一步下降至-1.3亿元(-37.0%),但源于收入板块收入大幅提升,财务费用率略微提升至-1.4%(+0.1pp)。2021Q1 CRO、CDMO板块研发支出快速增长至5.0亿元(+49.7%),研发费用率小微下降至5.3%(-0.1pp)。

分季度看,一季度淡季不淡,1)2021Q1 CRO、CDMO核心标的板块收入、利润同比大幅增加,环比基本维持稳定。CRO、CDMO行业一般整体呈前低后高态势,通常一季度为行业淡季,订单交付较少,但源于2021Q1国内疫情控制得当,好多地域采取就地过年,部分公司延续四季度加班加点工作强度,2021Q1CRO、CDMO收入利润均实现较高增长,创同期历史新高。

2021Q1板块收入94.3亿元(环比-4.7%),归母净利润26.6亿元(环比+29.6%),扣非净利润16.9亿元(环比-1.7%)。2)2021Q1板块管理费用、财务费用较2020Q1环比略有下降。2021Q1管理费用约10.7亿元(环比-7.9%),财务费用约-1.3亿元(-144.1%)。我们预计主要系一季度股权激励摊薄较少、国内企业采取提升外汇衍生品交易额度等对冲手段导致汇率损益降低、部分企业去年融资较多,利息收益较高所致。

1.2 多个标的公司业绩超预期,各项业务亮点频频

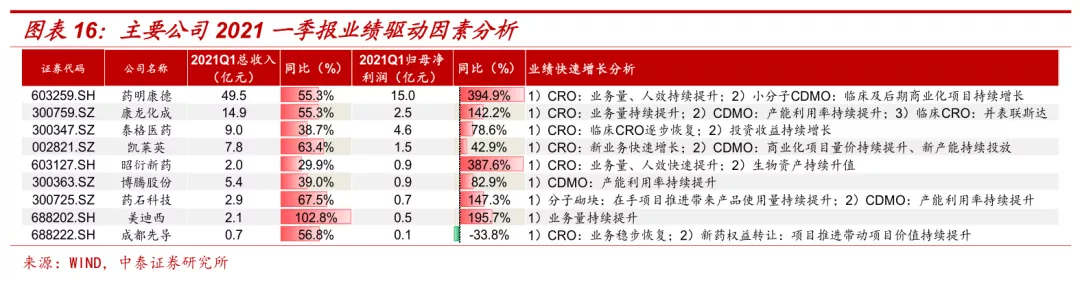

多个CRO、CDMO核心标的2021Q1业绩实现超预期增长。整体来看,源于行业需求旺盛、订单持续饱和、产能利用率与运营效率持续提升,药明康德、康龙化成、泰格医药、博腾股份、药石科技、美迪西业绩超预期增长。

“一体化、端到端”外包服务平台龙头药明康德2021Q1经调整Non-IFRS归母净利润9.4亿元(同比+63.6%,下同),中国区实验室(25.6亿元,+49.0%)与小分子CDMO(17.0亿元,+100.0%)业务随着人效提升与产能释放维持强劲增长,临床CRO/SMO(收入3.6亿元,+56.8%)业务持续恢复中。

全球领先的一体化外包服务头部公司康龙化成2021Q1经调整Non-IFRS归母净利润2.6亿元(+85.8%),实验室服务(收入9.8亿元,+54.1%)、CMC服务(收入3.1亿元,+50.9%)、临床CRO/SMO(收入2.0亿元,+75.0%)。

临床CRO龙头泰格医药2021Q1扣非净利润2.3亿元(+98.4%),增速连续4个季度持续提升(2020Q1-Q4同比增速分别为3.5%、6.5%、29.4%、75.5%)。战略转型成效凸显的博腾股份2021Q1归母净利润0.9亿元(+82.9%),剔除两块新业务制剂CDMO与生物CDMO亏损的0.2亿元与股权激励费用0.05亿元后反映主营业绩增长的归母净利润约1.1亿元(+93.0%),增长强劲。

分子砌块龙头公司药石科技2021Q1扣非净利润0.6亿元(+152.2%),我们认为主要系订单持续饱满,产能利用率维持高位,以及新技术持续渗透带来2021Q1毛利率稳步提升(47.5%,+1.4pp)。

国内临床前CRO优质公司美迪西2021Q1归母净利润0.5亿元(+195.7%),扣非净利润0.4亿元(+186.2%),主要系规模效应带来2021Q1毛利率(43.2%,+7.2pp)与净利率(22.1%,+7.5pp)。

此外,国内安评龙头公司昭衍新药2021Q1归母净利润0.9亿元(+388.1%),扣非净利润0.8亿元(+438.1%),我们认为主要源于公司2021年2月取得H股募集资金63.73亿港元带来2021Q1汇兑收益约5788.72万元。剔除汇兑影响后,2021Q1归母净利润约0.4亿元(+85.4%),扣非净利润0.2亿元(+46.0%),依然保持快速增长。

全球领先的小分子CDMO头部公司凯莱英2021Q1收入持续增长强劲,达7.8亿元(+63.5%),归母净利润1.5亿元(+42.9%),扣非净利润1.3亿元(+38.7%),利润增长低于收入我们认为主要源于汇率波动导致现金及等价物减少0.03亿元,剔除影响后归预计2021Q1归母净利润同比增长55.9%。

最后,全球领先的药物发现CRO成都先导2021Q1收入0.7亿元(+56.8%),归母净利润578万元(-33.9%),扣非净利润285万元(-61.0%),我们认为主要源于并表Vernalis R&D后虽然带来收入的快速增长,但Vernalis还在整合期,毛利率较低,费用率较高,对利润影响较大。剔除其影响后2021Q1归母净利润+62.0%,扣非净利润+68.9%

2、行业迎来加速兑现期,看好中长期景气持续

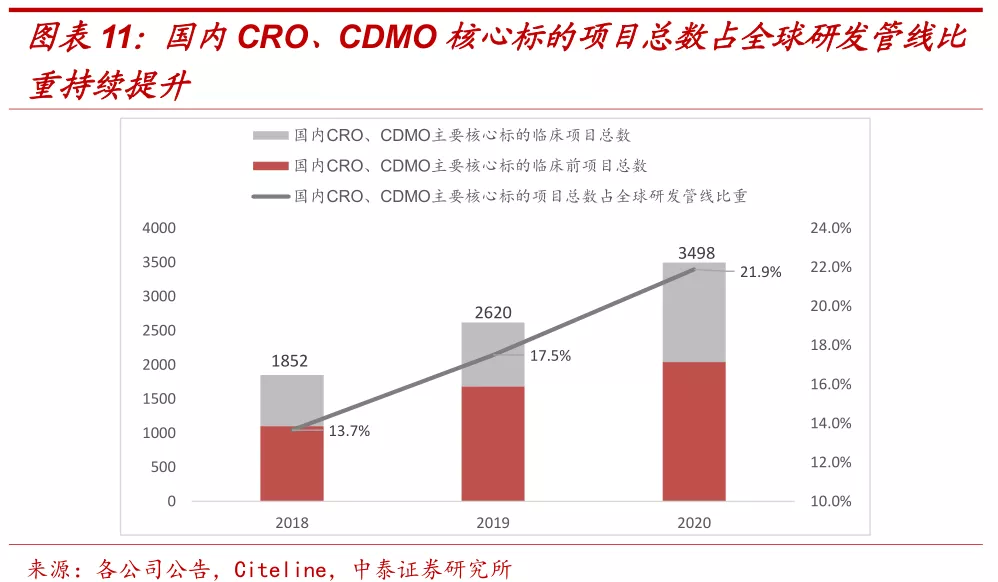

全球创新药产业链转移至国内加速,2021年有望持续。鉴于强大的执行力,中国经济在新冠疫情扰动下恢复较快,国内CDMO、CRO企业承接了大量海外订单,在政策与工程师红利的基础上,进一步加速产业链向国内转移。2020年国内CRO、CDMO核心标的项目总数占全球研发管线比例加速提升至21.9%。我们预计凭借国内工程师红利、全球领先的运营效率,一体化平台服务等各项优势持续扩大,未来3-5年全球创新药外包转移至国内有望持续。

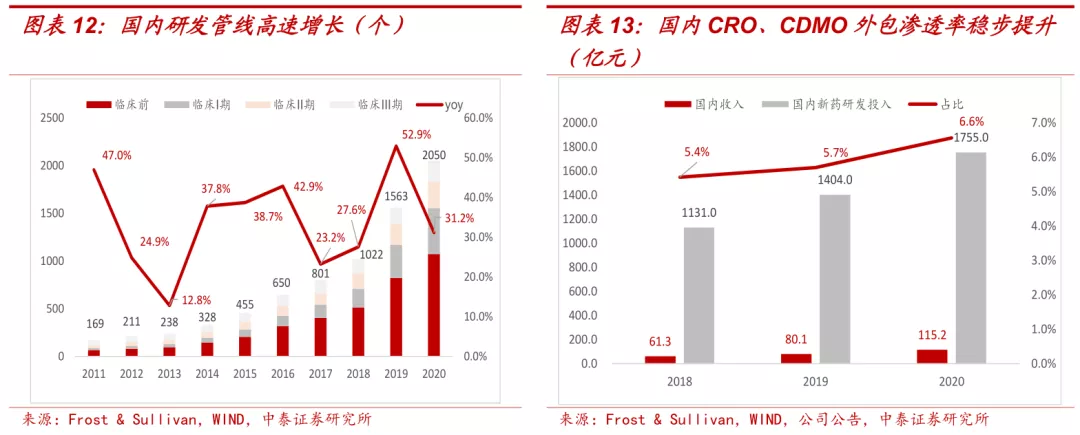

国内创新药蓬勃发展叠加外包渗透率持续提升驱动国内创新药产业链持续高景气。2015年医改以来,创新药审评提速、医保常态化等政策出台推动国内创新药研发持续火热,研发管线持续高增,2020年临床前至临床III期管线数量约2050个(+31.2%),驱动国内研发投入持续快速增长,2020年达253亿元(+20.0%)。

国内CRO企业凭借专业、高效逐步成为国内新药研发中关键力量,2020年CRO、CDMO核心标的国内收入占国内新药研发投入比重快速提升至6.6%(+0.9pp),渗透率呈加速提升态势。我们认为政策引导的国内创新药浪潮确定性较强,持续时间较长,国内创新药外包企业渗透率有望持续提升,行业持续高景气可期。

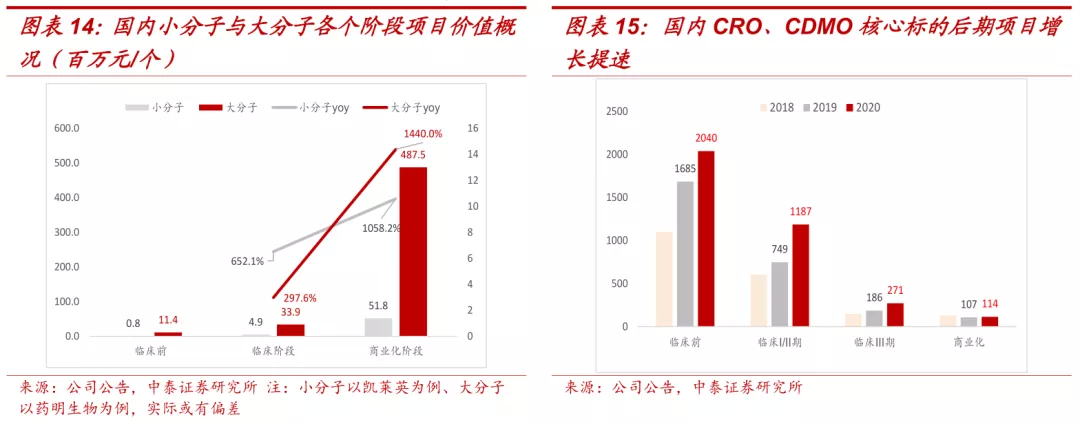

“前端引流”+“后端延伸”逻辑持续兑现,2021年行业有望迎来商业化项目爆发期。国内CRO、CDMO凭借“一体化、端到端”为客户提供全产业链外包服务,大大提升研发生产效率,提升客户体验度与粘性。随着研发推进,项目逐步向后端延伸,项目价值大幅提升,如凯莱英2020年商业化项目单价较临床项目单价提升10倍以上,药明生物大分子商业化项目单价较临床阶段提升14倍。随着项目“量”、“价”持续提升,公司订单规模及价值量迈上新台阶。2020年CRO、CDMO核心标的临床后期(+45.7%)及商业化项目增速(+6.5%)均较2019年大幅提升,行业有望迎来“前端引流+后端延伸”的业绩加速兑现期。

3、风险提示

3.1 研究报告使用的公开资料可能存在信息滞后或更新不及时的风险

报告中使用了大量公开资料,可能存在信息滞后或更新不及时的风险。

3.2 新药研发失败风险

新药研发存在不确定性,存在一定研发失败风险。

3.3 汇率波动风险

海外业务收入以外币结算,汇率波动可能会对公司收入和利润产生影响。

3.4 环保和安全生产风险

随着公司业务规模的逐步扩大,环保及安全生产方面的压力也在增大,可能会存在因设备故障、人为操作不当、自然灾害等不可抗力事件导致的安全环保方面事故的风险。一旦发生安全环保事故,不仅客户可能会中止与公司的合作,且公司将面临着政府有关监管部门的处罚、责令整改或停产的可能,进而严重影响公司正常的业务经营。

3.5 数据样本存在一定筛选,或与实际情况存在偏差的风险

我们选取了具有代表性、市场关注度高的几只CRO与CDMO创新药产业链核心标的,数据样本存在一定筛选,或与实际情况存在偏差。(智通财经编辑:mz)