本文转自微信公众号“崔文亮研究团队”。

摘要

本文在深度研究全球医药产业变化及CDMO底层逻辑的基础上,主要回答市场核心关注的3个问题:

(1)从医药产业趋势变化的角度,分析CDMO行业的机遇?

(2)全球CDMO产业链向中国转移的核心底层逻辑?

(3)CDMO行业目前所处状态,以及未来成长空间?

► 产业趋势分析:跨国药企剥离生产职能及新兴制药企业管线占比逐渐提升整体带来生产外包率持续提升 & MAH制度共振下国内内生需求持续爆发

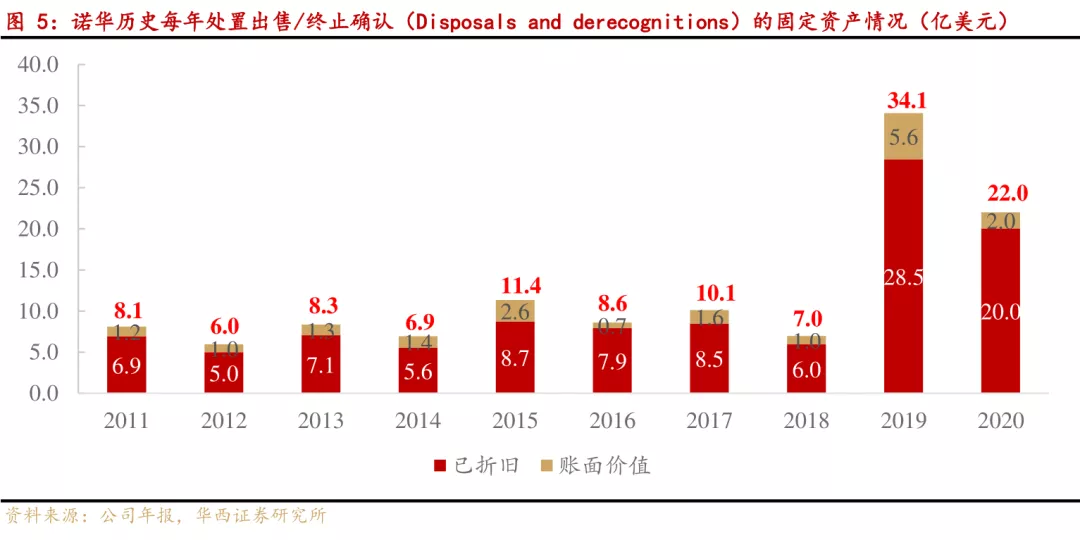

(1)跨国药企剥离生产职能,带来整体外包比例提升:以诺华制药为例,公司于2019-2020年出售位于加拿大、中国、瑞士、西班牙等地的工厂,且我们跟踪诺华近十年处置出售/终止确认固定资产情况,尤其是在2019年和2020年创出历史新高、也代表着跨国药企转移生产职能的决心。我们判断,伴随着跨国药企聚焦前端研发和新型治疗技术的研发生产,当前化学药的生产职能将逐渐转移到CDMO企业中、预期整体外包比例将继续提升。

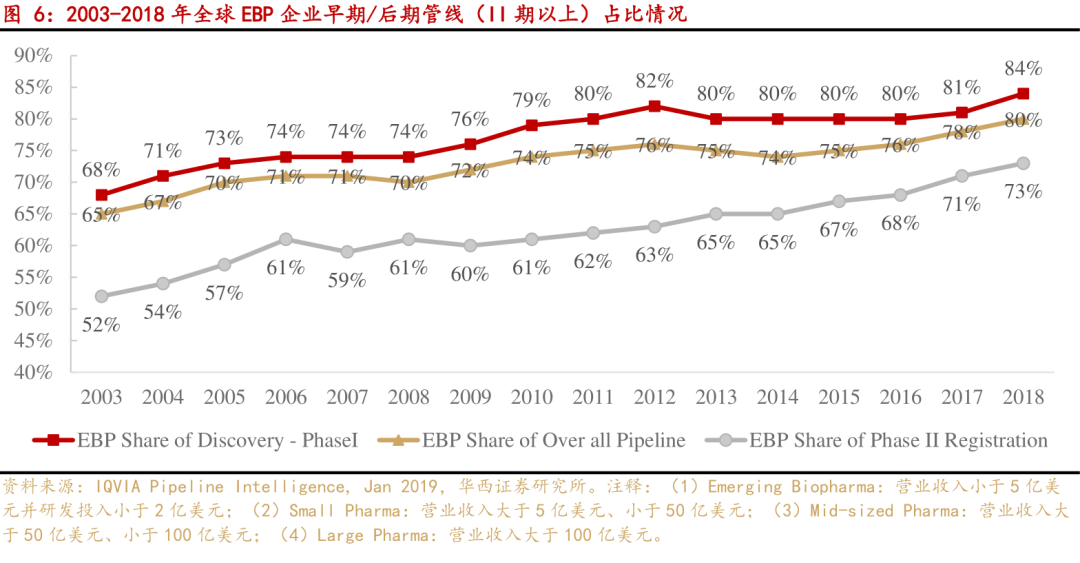

(2)新兴制药企业在研后期管线占比已达到70%以上,即全球医药产业有一定的“去中心化”趋势。根据IQVIA统计分析数据显示,全球新兴制药企业(收入在5亿美元以下)临床后期管线占比已从2003年52%提升到2018年的72%,且我们统计其在FDA 2019/2020批准新药占比达到40%和60%、整体占比超过50%,整体医药产业呈现一定的“去中心化”趋势。综上,考虑到新兴制药企业相对大型跨国药企对CRO和CDMO的依赖程度更高,我们判断未来随新兴制药企业的在研管线数量占比提升和FDA获批新药数量占比提升,预期未来对CXO行业(包括CDMO行业)的渗透率将继续提升。

(3)MAH制度共振下国内CDMO内生需求呈现爆发。在“鼓励创新、腾笼换鸟”的整体政策氛围下和产业资本支持下,国内创新药企业和项目均呈现蓬勃发展,另外依托于“MAH”提供的制度便利和创新药企核心人员对CXO外包的“路径依赖”,我们整体判断国内内生CDMO需求逐渐呈现爆发的态势。

► 全球CDMO产业链向中国转移的核心底层逻辑:工程师红利和高固定资产投入产出比,此也决定未来国内CDMO企业将在全球占据绝对市场份额

(1)工程师红利为国内CDMO产业链带来成本优势和管线引流优势。CDMO行业具有很强的科技属性,尤其是为满足临床前和临床阶段创新药的工艺开发、药学研究等需要大量的高端技术人才,从商业模式上能享受工程师红利。

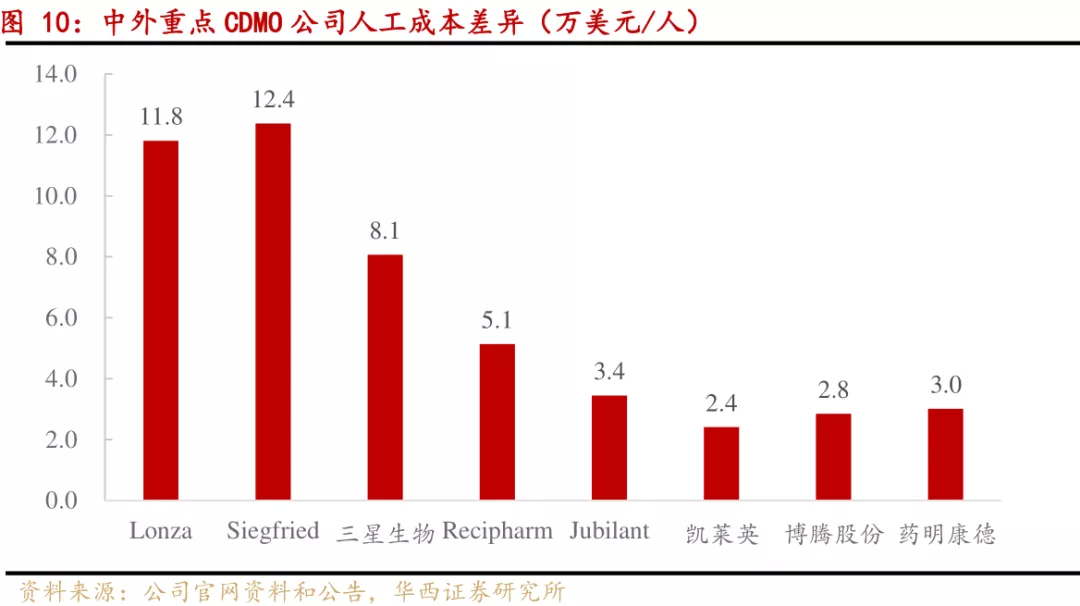

另外我们统计重点CDMO公司的单位人工成本情况,以凯莱英、博腾股份和药明康德(02359)为例,国内CDMO行业单位人工成本为2.5~3.0万美元,相对全球一线的Lonza和Siegfried的12万美元左右有绝对竞争优势。

基于CDMO行业需要高端人员集群服务的优势和国内的成本优势,我们整体认为国内工程师红利能为国内CDMO企业带来成本优势、高盈利能力以及临床管线的引流。

(2)国内CDMO行业具有更高的固定资产投入产出比,能有效承接工程师红利带来的管线引流。我们通过对比国内外CDMO企业(凯莱英 VS Lonza)单位固定资产产生收入情况,我们可以明显发现国内CDMO企业的比值在1.4倍,明显高于Lonza的0.7~0.8的水平、相对其他海外CDMO也是具有相对优势。

总体来看,即使国内订单单价具有一定的性价比基础上,在国内建设CDMO产能并承接全球产能均具有更好的经济效益、展望未来能有效承接工程师红利带来的管线引流。

► 全球CDMO市场仍处于成长中:国内头部CDMO企业占全球市场份额依然处于较低水平,未来成长空间巨大

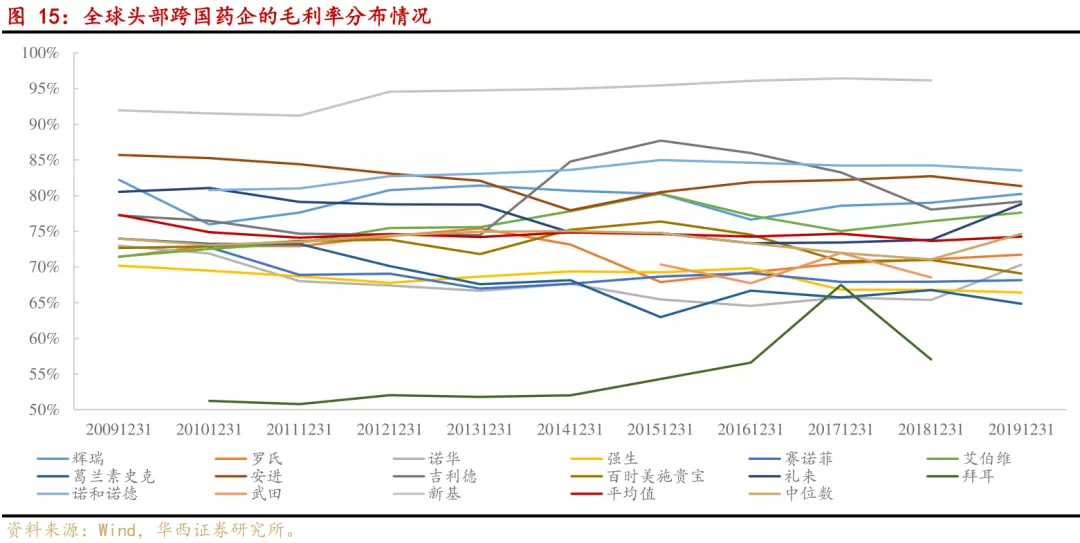

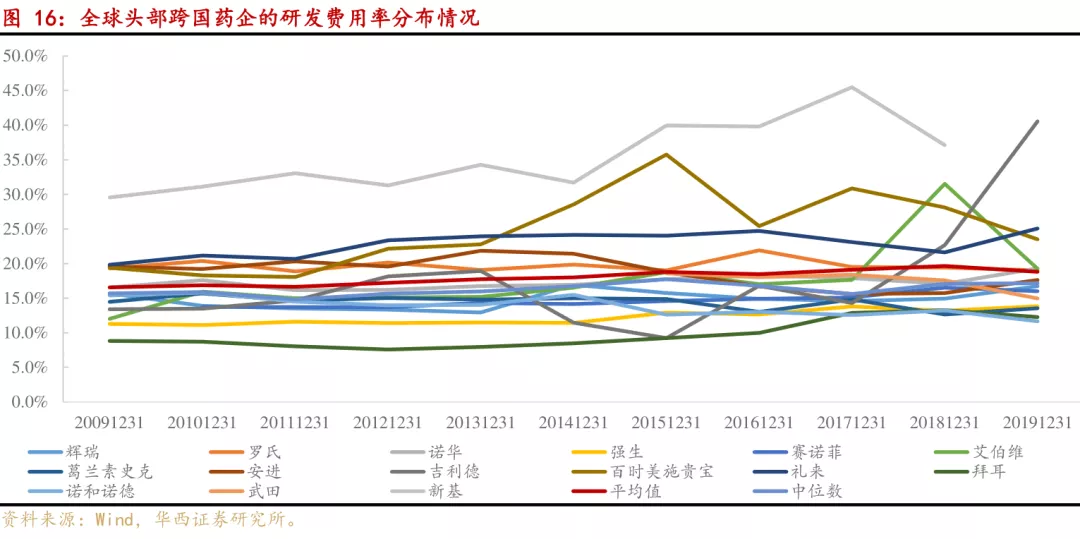

(1)全球CDMO行业渗透率仍具有很大的提升空间,行业依然处于成长中。参考全球头部跨国药企的毛利率情况(均值在75%左右)和研发费用率情况(18%~20%),以及考虑到前述CDMO市场空间测算,且考虑到商业化CMO+临床阶段CDMO,我们判断整体CDMO市场空间上限在营业收入比重的20%左右。

根据弗若斯特沙利文报告,2019年全球CDMO市场空间为868亿美元,其占全球医药制造业收入比重的6.55%,相对市场空间上限20%,渗透率仅为33%、仍然有比较大的上升空间。

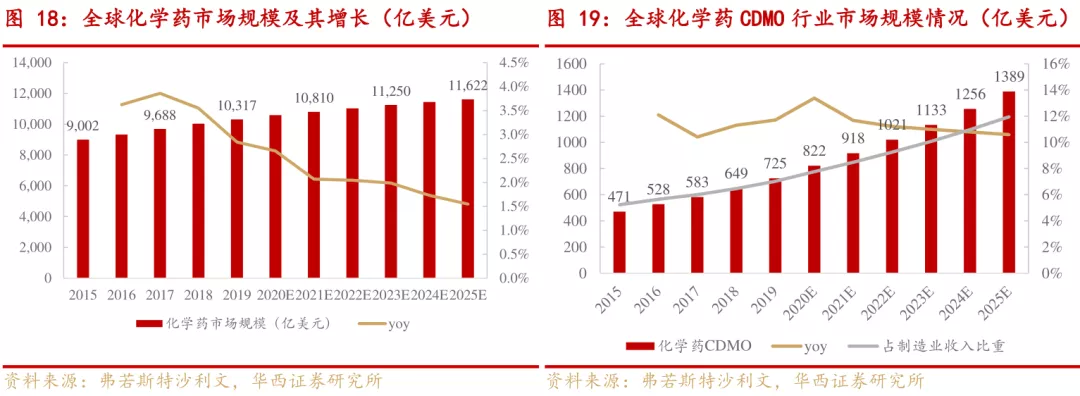

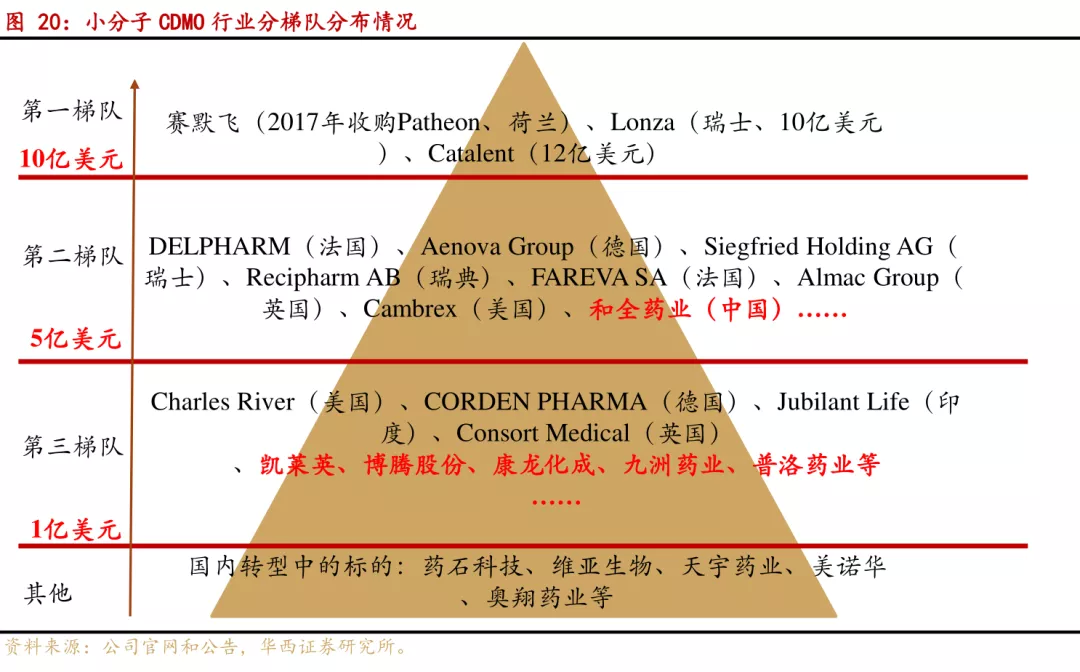

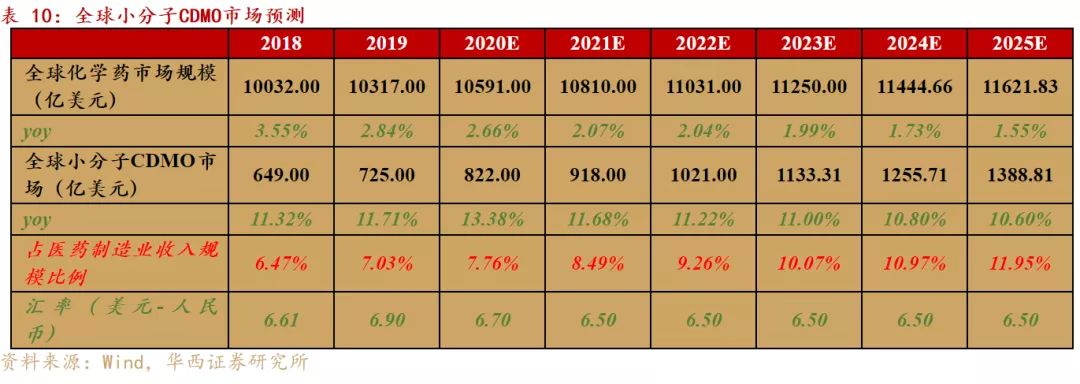

(2)小分子CDMO市场空间大,受益于全球产业链转移,一二线CDMO企业业绩继续呈现高速增长。2019年全球小分子CDMO市场空间为725亿美元,展望未来5年将继续呈现10%以上增长。

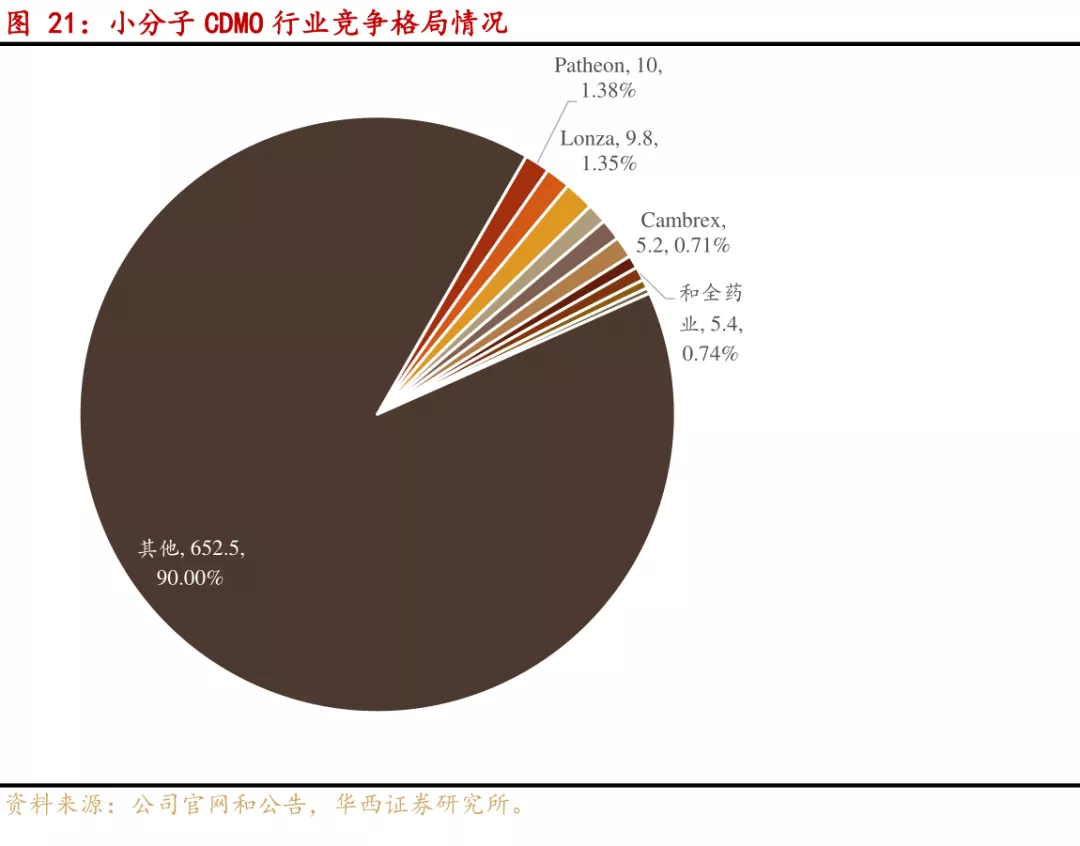

国内以合全药业(药明康德子公司)、凯莱英、博腾股份、九洲药业等为代表的CDMO企业占全球新药管线比例已达到15%~30%、但产值仅占2%左右,展望未来国内CDMO企业依托工程师红利引流、高固定资产产出比承接全球产能,我们判断未来国内CDMO企业将在全球占据重要市场份额。

(3)生物药CDMO市场依然处于快速成长中,依托于工程师红利,药明生物竞争优势逐渐凸显。凭借国内工程师红利,与欧美CDMO和日韩CDMO相比较具有很强竞争优势。

基于对药明生物覆盖管线数量持续增长以及未来三年的潜在投产预期下,尤其是商业化管线数量将在2021年及之后逐渐兑现,我们整体判断,药明生物将在未来5年保持超高速增长。

投资建议

基于系统性的对全球医药产业的结构性变化研究,以及国内CDMO依托于“工程师红利引流+高固定资产投入产出比承接”的模式,且国内CDMO企业依然只占据较小的市场,我们整体判断国内CDMO企业在未来5~10年将能持续呈现高速增长、且能在全球医药产业链占据重要的市场份额。

小分子CDMO细分行业,我们持续推荐药明康德(合全药业)、博腾股份、凯莱英、九洲药业;生物药CDMO细分市场,我们首先推荐行业龙头药明生物。

风险提示:

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、美国市场药品降价风险、新型冠状病毒疫情影响国内外业务的拓展。

正文

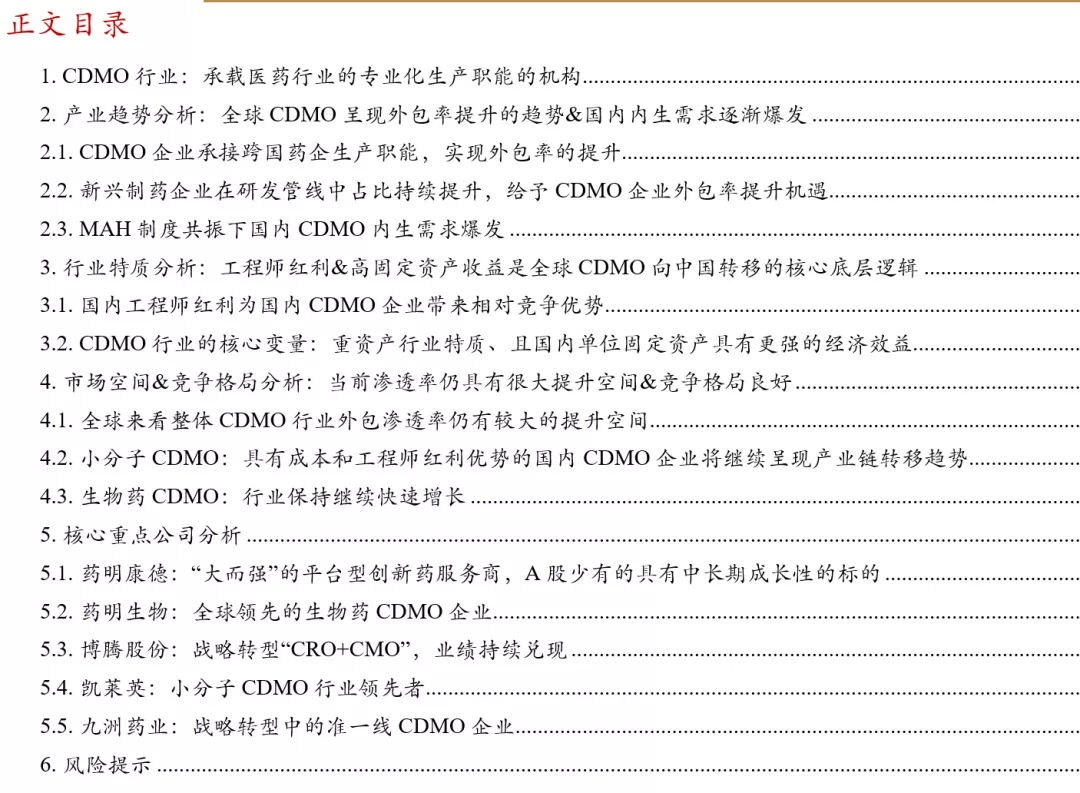

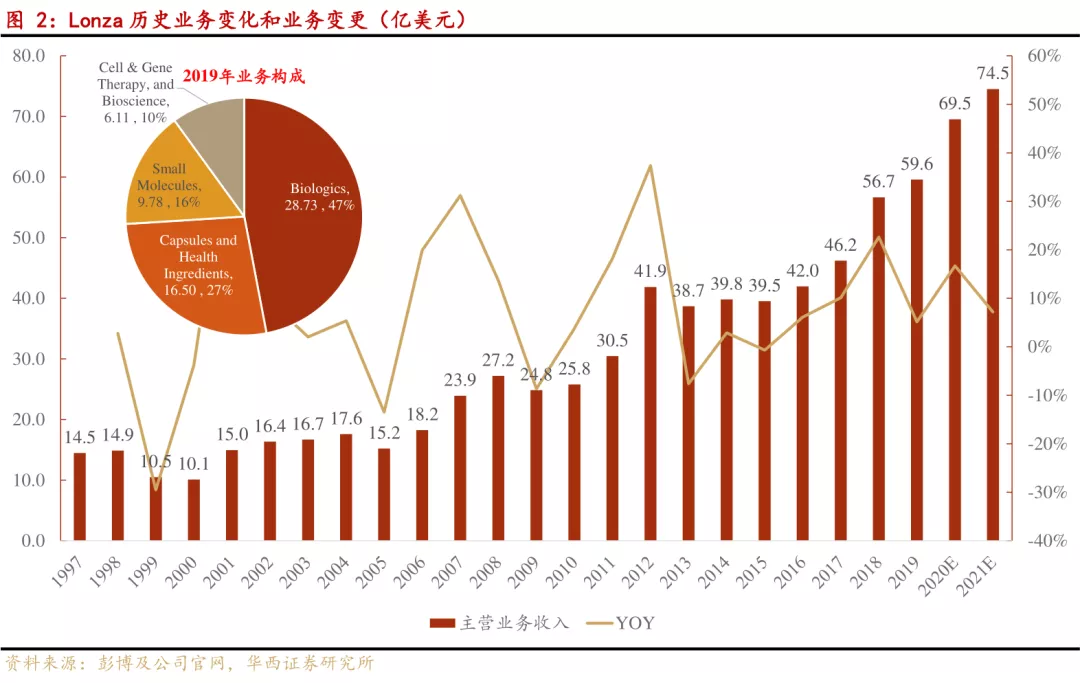

1.CDMO行业:承载医药行业的专业化生产职能的机构

Ø CDMO(ContractDevelopment and Manufacturing Organization),即定制研发生产机构,主要为跨国药企及生物技术公司提供临床新药工艺开发和制备,以及已上市药物工艺优化和规模化生产服务的机构,即为临床前和临床试验研究用药的生产、以及商业化药品生产。制药企业受医疗经费、创新药潜在收益率下降等影响,逐渐剥离生产职能、并与第三方CMO机构建立定制合同生产,实现专业化分工。

Ø CDMO行业发展历史:小分子&大分子&细胞与基因治疗的CDMO

ü 20世纪80-90年代小分子CDMO公司开始出现,最早通过并购制药企业工厂和自建等方式出现在欧洲,例如欧洲的Recipharm、Siegfried等,另外受成本影响和产业链供应优势影响,近10年产业链有逐渐向亚洲转移的趋势(尤其是中国);

ü 20世纪90年代以来,生物药CDMO公司为满足制药企业的生物药产品临床用药需求和商业化需求逐渐出现,形成以Lonza、Catalent、BI、三星生物、药明生物等公司为主的竞争体系,行业依然处于成长期;

ü 2005年前后细胞与基因治疗逐渐兴起,跨国CDMO企业逐渐进入此领域,受终端细胞与基因治疗上市产品相对受限,目前仍处于培育期。

全球来看,大型CDMO均为多元化的独立的机构,例如Lonza/Catalent/赛默飞三家大型CDMO企业,均涉及化药、生物药及细胞与基因治疗领域。且根据CDMO企业受承载主体的不同,主要分为两种不同的机构:即专业第三方CDMO以及附属于制药企业的CDMO提供商。

海外CDMO企业的发展历史是其并购历史:全球来看,以3家比较有特色的CDMO企业,阐述其发展历史、来解读过去20年或者30年全球CDMO行业的发展情况,供投资者参考。本文选取行业技术和能力的绝对领先者Lonza,以及成规模相对纯粹的小分子CDMO龙头Recipharm和Siegfried。

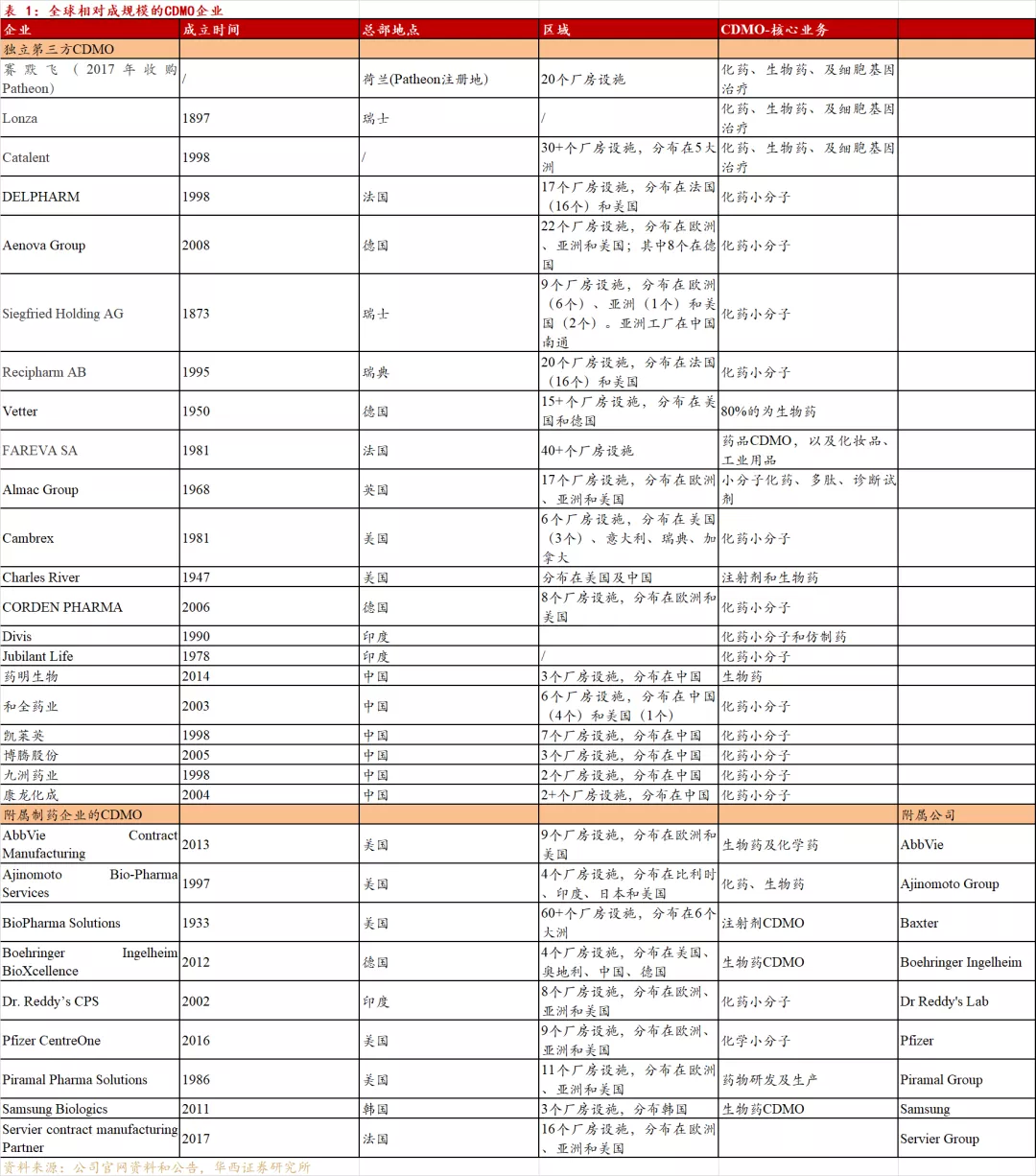

Ø Lonza:行业技术和能力的绝对领先者

公司最早成立于1897年的化工企业、1965年开始逐渐进入制药企业的中间体业务、1982年正式进入小分子CDMO业务、1992年开始建立生物药发酵产能、2000年后逐渐扩大生物药产能,2008年开始逐渐进入细胞治疗CDMO业务、2017年收购PharmaCell扩大产能供给。目前在全球有37家工厂,分布在20多个国家。

公司作为全球CDMO行业的绝对领先者:公司目前是全球最大的小分子CDMO、生物药CDMO、细胞与基因治疗治疗CDMO企业,在发展过程中通过能力构建和并购持续拓展公司技术和能力范围。

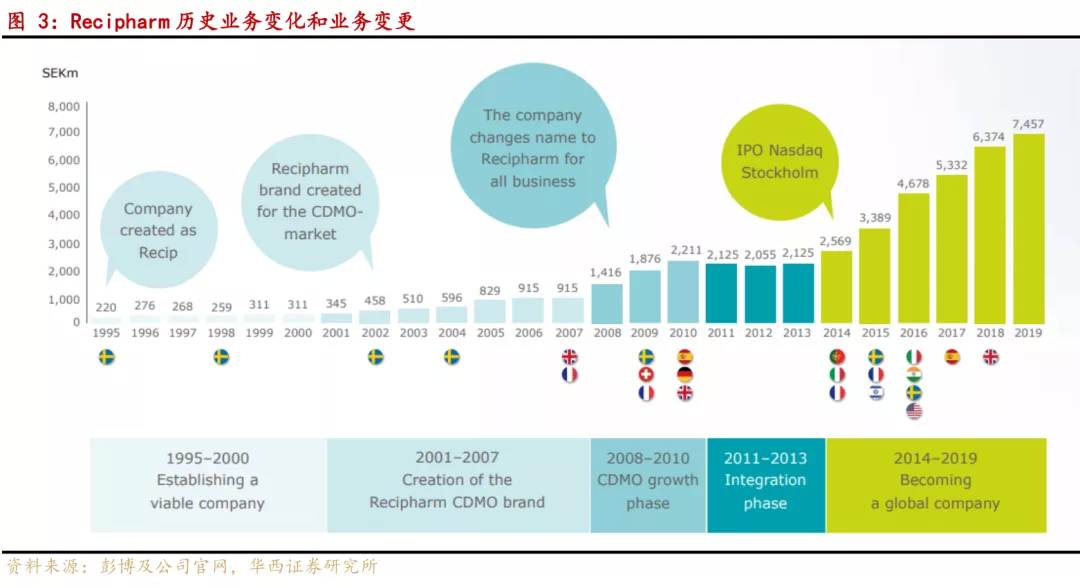

Ø Recipharm:并购是其核心成长方式

公司1995年成立于瑞典,目前公司在全球拥有分布在欧洲(瑞典、英国、德国、西班牙、意大利、法国、葡萄牙、以色列)、美国和印度的30个工厂,已成为全球最大的小分子CDMO企业之一。公司已从1995年的130名员工、收入规模2.2亿瑞典克朗,成长到2019年的9000名员工、收入规模74.57亿瑞典克朗。

公司发展路径:公司成立初期即通过管理层收购瑞典工厂完成,后续通过收购阿斯利康(AZN.US)、雅培(ABT.US)、诺华(NVFY.US)、罗氏(RHHBY.US)、赛诺菲(SNY.US),以及后期收购葡萄牙、瑞典、印度、美国、意大利的CMO工厂实现收入呈现大幅增长。

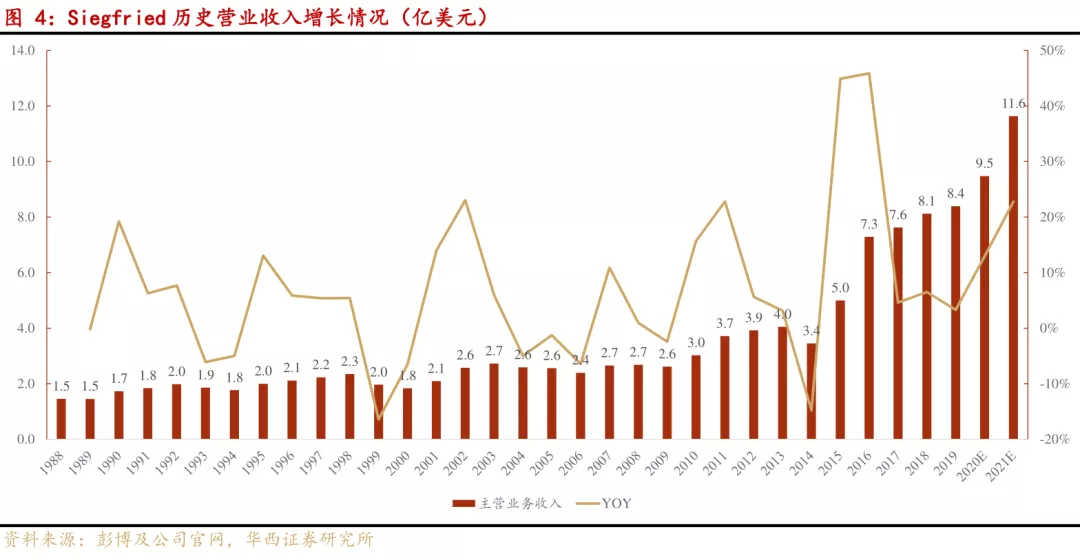

Ø Siegfried:并购是其核心成长方式

公司1873年成立于瑞士,并于1973年于瑞士证券交易所上市。业务上从1991年开始聚焦于CMO业务,2019年销售额已达到8.4亿美元、已成为全球最大的CDMO企业之一。公司目前拥有11个工厂、3500名员工,分别位于瑞士、法国、西班牙、德国、马耳他,以及美国和中国。

发展路径:公司主要通过并购方式拓展产能、另外也通过自建的方式拓展产能,主要产能分布在欧洲,小部分位于美国和印度。

2.产业趋势分析:全球CDMO呈现外包率提升的趋势&国内内生需求逐渐爆发

2.1.CDMO企业承接跨国药企生产职能,实现外包率的提升

近年来,跨国药企纷纷通过出售API、制剂工厂聚焦核心,例如诺华在2018-2020年出售其位于加拿大、中国、瑞士、西班牙等地的工厂;另外我们跟踪诺华近十年处置出售/终止确认固定资产情况,尤其是在2019年和2020年创出历史新高、也代表着跨国药企转移生产职能的决心。

我们判断,伴随着跨国药企聚焦前端研发和新型治疗技术的研发生产,当前化学药的生产职能将逐渐转移到CDMO企业中、预期整体外包比例将继续提升。

2.2.新兴制药企业在研发管线中占比持续提升,给予CDMO企业外包率提升机遇

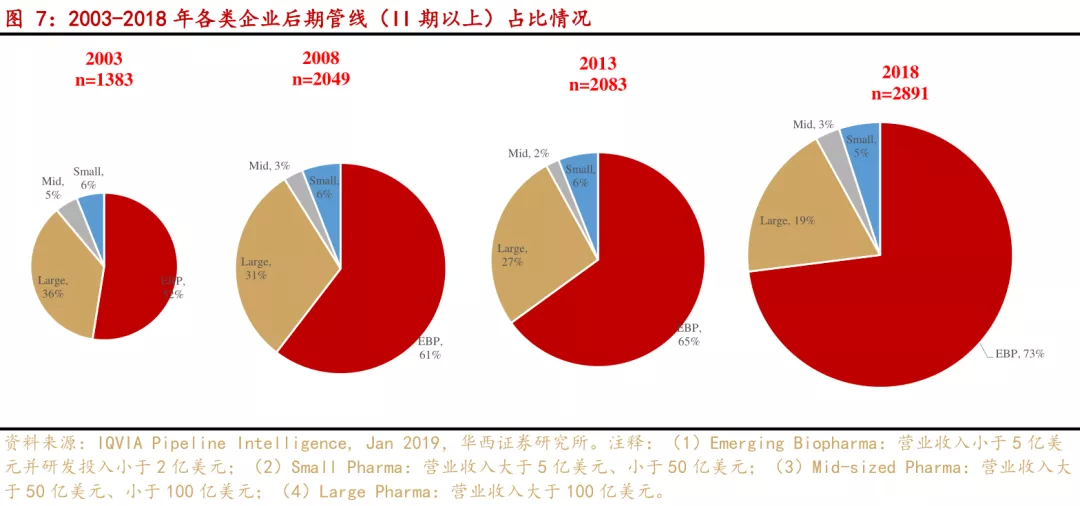

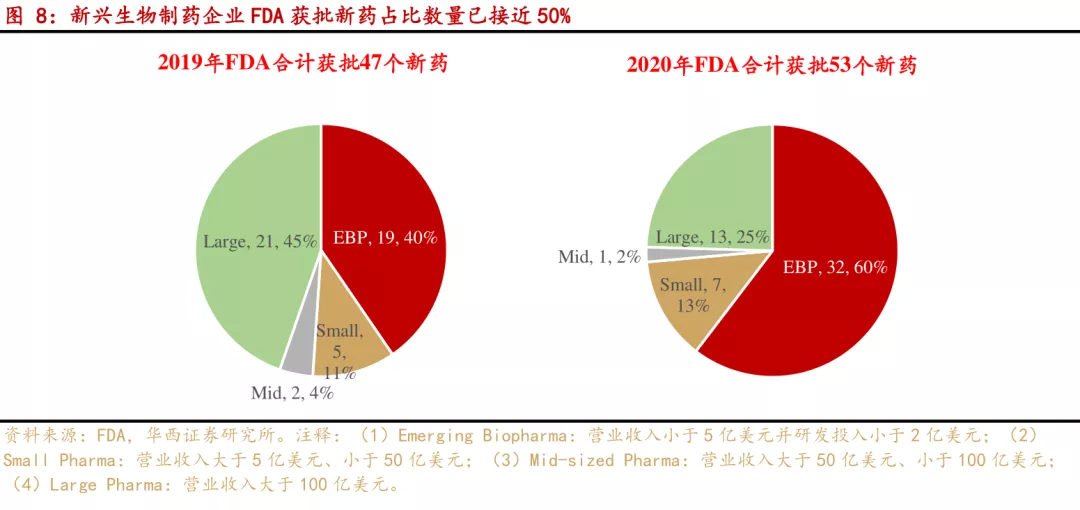

根据IQVIA Pipeline Intelligence统计的2003-2018年研发管线分布情况以及FDA在2018-2019年批准新药情况,我们整体判断全球医药行业呈现结构性改善,有一定的去大企业化:

(1)新兴制药企业(EBP)临床I期及之前管线占比从2003年的68%上升到2018年的84%,呈现持续提升的趋势;

(2)新兴制药企业(EBP)临床II期以后管线占比从2003年的52%提升到2018年的73%,延续前期管线的趋势、呈现逐渐提升;

(3)新兴制药企业2019-2020年FDA获批新药数量占比分别为40%和60%,已经达到50%左右的水平。

综上,考虑到新兴制药企业相对大型跨国药企对CRO和CDMO的依赖程度更高,我们判断未来随新兴制药企业的在研管线数量占比提升和FDA获批新药数量占比提升,预期未来对CXO行业(包括CDMO行业)的渗透率将继续提升。

2.3.MAH制度共振下国内CDMO内生需求爆发

CDMO内生成长逻辑:创新药爆发增长& MAH制度等助推

Ø MAH制度的推进给予制度便利:自2015年11月开始MAH政策试点以来,国内已有数个采取CDMO外包的商业化品种上市、尤其是2020年以来商业化品种数量上升明显,例如达诺瑞韦钠 (歌礼)、呋喹替尼(和记黄埔)、泽布替尼 (百济神州(06160))、尼拉帕利(再鼎(09688))等多个品种实现商业化供货,有望为国内头部CDMO企业带来业绩增量。

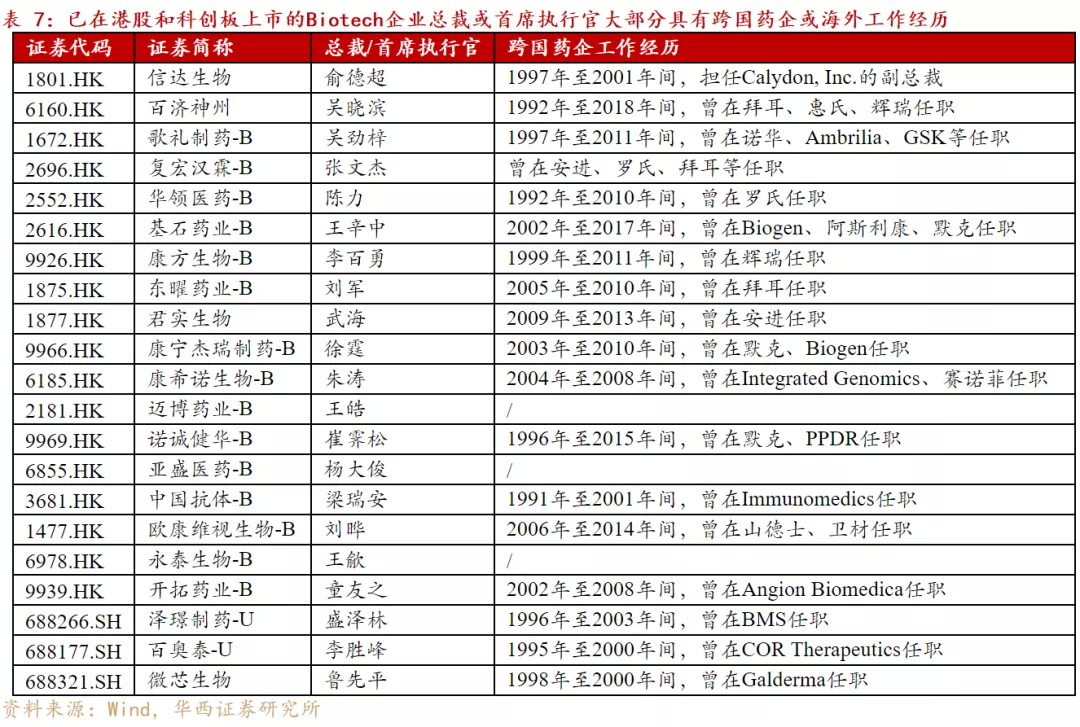

Ø 路径依赖:国内头部Biotech企业创始人大部分有海外BigPharma从业经历,一定程度有CXO机构的路径依赖。

Ø 在“鼓励创新、腾笼换鸟”的整体政策氛围下和产业资本支持下,国内CDMO行业逐渐进入收获期。自2015年国内开始药审制度改革,陆续推出优先审评、加速审评等政策以及医保加速准入,整体推进行业从“市场”导向向“创新+市场”导向。2015~2017年作为国内创新药的起点,预期临床前研究2~3年、临床研究3~5年,预期到2020~2025年将成为国内创新药生产外包需求的高点。

3.行业特质分析:工程师红利&高固定资产收益是全球CDMO向中国转移的核心底层逻辑

3.1.国内工程师红利为国内CDMO企业带来相对竞争优势

CDMO产业具有科技属性,能极大程度享受国内工程师红利。

考虑到国内CDMO企业很大程度上是服务于临床阶段的工艺开发和研究,头部CDMO企业药明生物、合全药业、凯莱英的研发人员数量占公司总体员工数量超过40%、另外其硕士以上人才占比相对较高,总之从人才构成角度来看,具有很强的科技属性,从而能有效受益于国内的工程师的红利。

国内具有充足的生物、化学、医药等专业的工程师,且其人工成本相对欧美国家和韩国具有绝对竞争优势。考虑到改革开放以来,大批高端技术人才逐渐走向社会,且中国作为发展中国家相对欧美具有人员成本优势。

根据媒体数据和各公司官网,统计重点CDMO公司的单位人工成本情况,以凯莱英、博腾股份和药明康德为例,国内CDMO行业单位人工成本为2.5~3.0万美元,相对全球一线的Lonza和Siegfried的12万美元左右有绝对竞争优势,另外相对布局印度生产基地的Recipharm以及韩国CDMO企业依然具有相对优势、且与印度CDMO企业Jubilant基本处于一个水平线上。

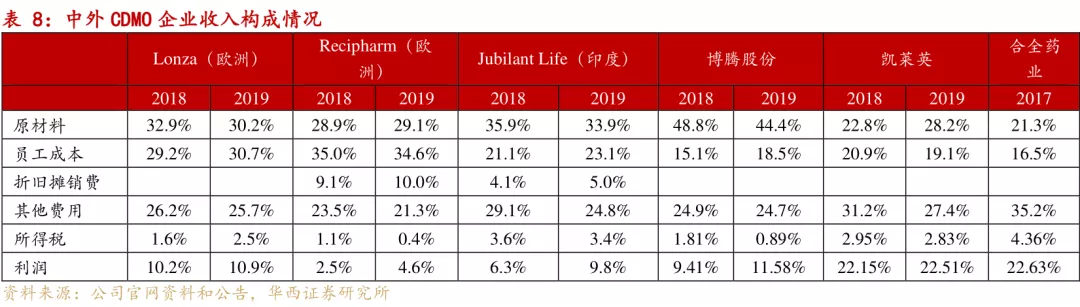

我们分析CDMO企业的收入构成情况:原材料(代表产业链供应)、员工成本(代表当地的人工成本情况)、折旧摊销费(主要为固定资产和无形资产的折旧摊销费用)、其他费用(主要为行政费用)、所得税(与当地的所得税率有关)、利润(为盈利所得、代表盈利能力)。

对比分析Lonza、Recipharm与凯莱英、博腾股份等公司的情况,考虑到业务所在阶段、及订单价格差异,我们综合认为,国内化工供应链闭环优势、以及工程师红利等因素带来相对欧美CDMO企业的相对优势;

另外我们深度分析欧美CDMO企业和国内CDMO企业的盈利能力差异,我们认为国内CDMO企业的高盈利能力主要由工程师红利带来的,即净利率水平相差的10%主要由人工成本占比降低10%而带来。

3.2.CDMO行业的核心变量:重资产行业特质、且国内单位固定资产具有更强的经济效益

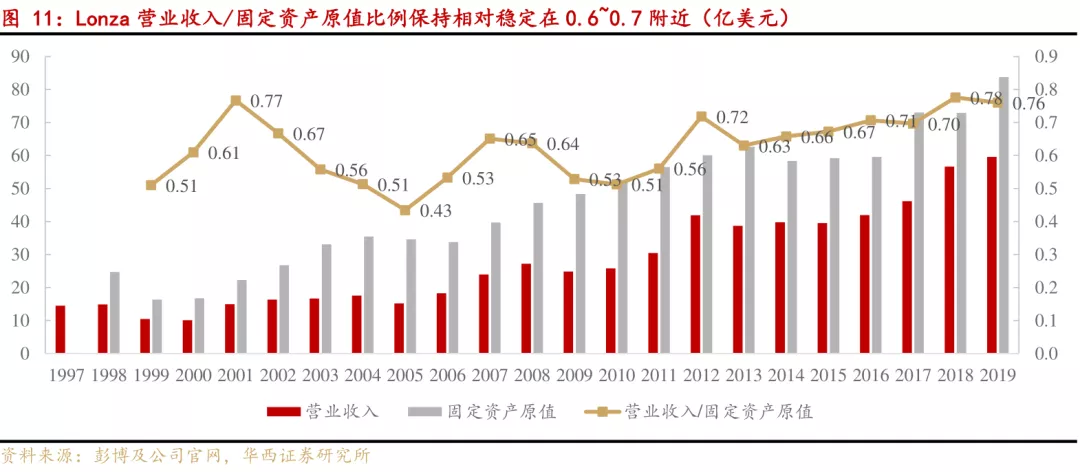

CDMO公司作为承载医药制药业制造属性转移的机构,实现生产制造职能的第三方运行,其商业模式最大的变量来自于其重资产属性。以全球最大的CDMO企业lonza为例,其营业收入/(期初+期末固定资产均值)大部分保持在0.6~0.7期间,申明其重资产属性。

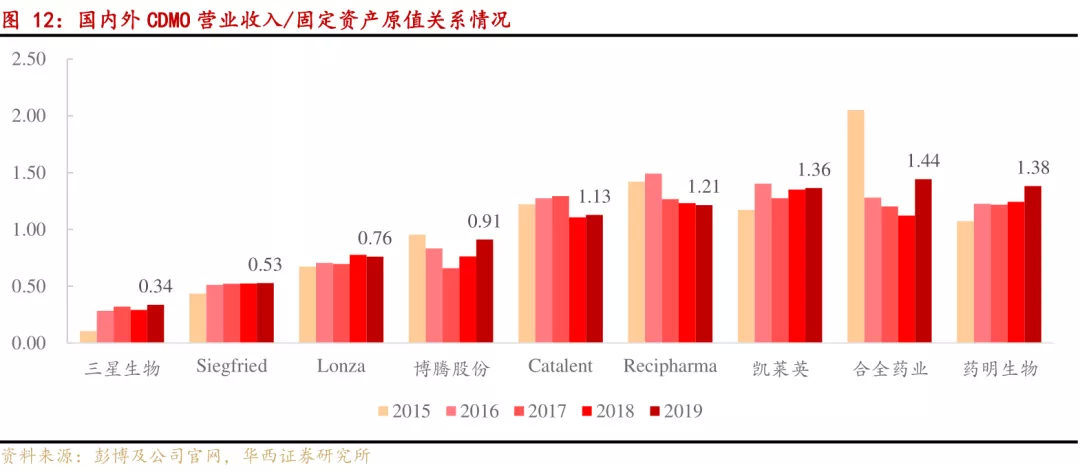

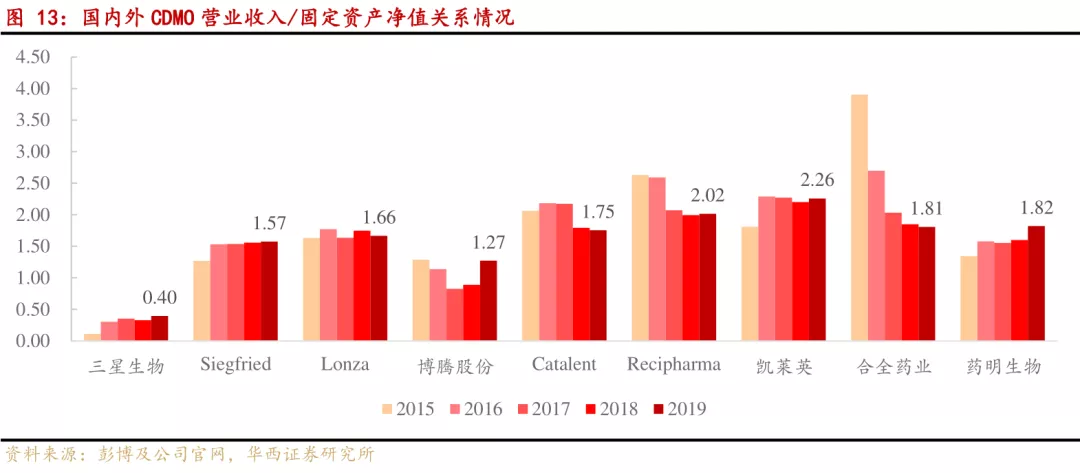

另外对比国内和海外CDMO企业的营业收入/固定资产(原值和净值)的比例情况来看:

注释:固定资产净值=固定资产原值-固定资产折旧和摊销

Ø 从营业收入/固定资产原值的角度来看,国内单位固定资产具有更强的经济效益:各家公司历史维度均具有一定的延续性,保持相对稳定;公司之间绝对值对比来看,考虑到国内厂房建设成本以及设备等成本相对具有一定优势,国内CDMO企业单位固定资产原值产生的收入情况处于一定的优势。

总体来看,即使国内订单单价具有一定的性价比基础上,在国内建设CDMO产能并承接全球产能均具有更好的经济效益。另外此数据也一定程度上代表未来单位固定资产投入后能产生的收入规模情况,即国内CDMO企业单位固定资产投入能产生约1.4倍的营业收入。

Ø 另外从营业收入/固定资产净值的角度验证下,国内单位固定资产也具有更强的经济效益:各公司的历史相对延续性也较好,同时国内外公司对比来看,国内CDMO企业的也具有相对的经济效益。

4.市场空间&竞争格局分析:当前渗透率仍具有很大提升空间&竞争格局良好

4.1.全球来看整体CDMO行业外包渗透率仍有较大的提升空间

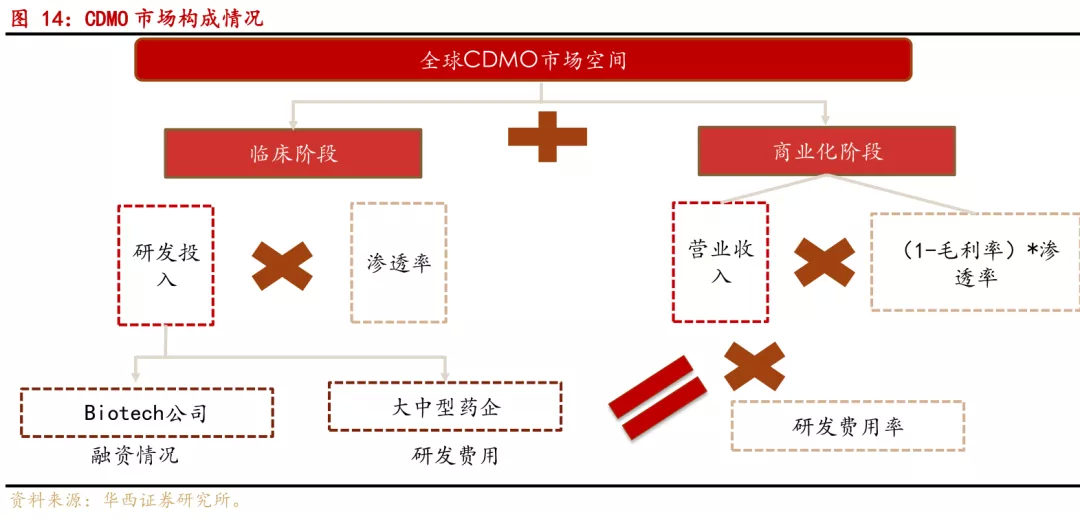

全球CDMO市场空间测算,根据业务属性和会计核算差异,分为商业化阶段的CDMO和研发阶段的CDMO,即计算公式为:

Ø 商业化阶段CDMO主要商业化的放大化生产,主要核算为收入的成本项目,随着大型药企外包比例提升呈现快速增长;

Ø 研发阶段CDMO主要指临床前和临床阶段的工艺开发和生产服务,其会计核算为研发投入中,市场随着研发投入增长和外包渗透率提升呈现快速增长。

参考全球头部跨国药企的毛利率情况(均值在75%左右)和研发费用率情况(18%~20%),以及考虑到前述CDMO市场空间测算,且考虑到商业化CMO+临床阶段CDMO,我们判断整体CDMO市场空间上限在营业收入比重的20%左右。

根据弗若斯特沙利文报告,2019年全球CDMO市场空间为868亿美元,其占全球医药制造业收入比重的6.55%,相对市场空间上限20%,渗透率仅为33%、仍然有比较大的上升空间。

4.2.小分子CDMO:具有成本和工程师红利优势的国内CDMO企业将继续呈现产业链转移趋势

20世纪80年代前后,随着美国医疗控费,化学药的生产业务开始逐渐专业化分工,逐渐开始诞生小分子CDMO企业,尤其是在20世纪90年代CDMO企业通过并购制药企业的生产工厂快速进入小分子CDMO业务。

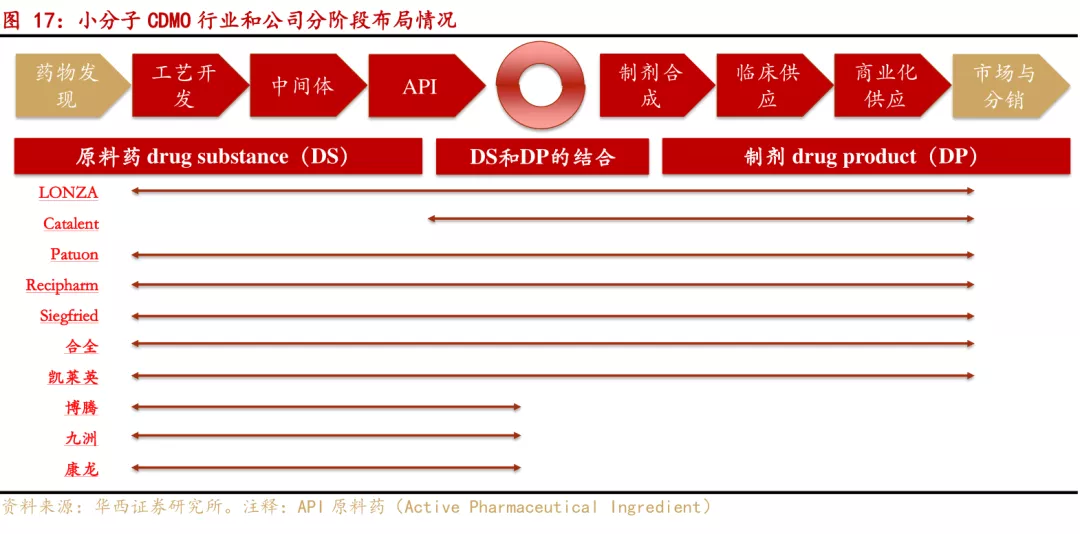

而在2000年前后,合全药业、凯莱英等CDMO企业前后成立,在过去的20年凭借国内工程师红利和产业闭环的相对优势,实现全球产业链的竞争优势。展望未来,伴随着合全药业、凯莱英、博腾股份、九洲药业等公司继续强化CMC端工艺开发能力满足增量需求、另一方面逐渐延伸产业价值链,实现从“初级中间体-高级中间体-API-制剂”的延伸。

小分子CDMO行业渗透率仍有较大提升空间,预期到2025年市场规模将达到1389亿美元:根据弗若斯特沙利文报告,全球2019年小分子CDMO市场规模为725亿美元,考虑到2019年化学药市场规模达到1.03万亿美元,小分子CDMO行业/化学药市场规模为7.03%,相对行业完全外包水平的20%尚有比较大的提升空间。

展望未来受益于跨国药企剥离生产职能和Biotech企业管线占比逐渐提升而带来外包率持续提升,即小分子CDMO行业/化学药市场规模比例将呈现逐渐提升,我们判断到2025年整体比例将达到11.95%、小分子CDMO市场空间达到1389亿美元,期间复合增长率为11.44%。

小分子CDMO市场竞争格局相对分散,对具有成本优势和工程师红利的中国CDMO企业具有重大利好。从全球来看,全球最大的小分子CDMO公司收入规模在10~12亿美元,其中技术和细节领域布局最完善的是Lonza、另外制剂领域业务比较突出的是Catalent。

从市场竞争格局来看,市场参与者相对分散,国内最大的小分子CDMO企业2019年实现收入37.5亿元(5.38亿美元),占全球市场仅为0.74%,尚具有巨大的提升空间。

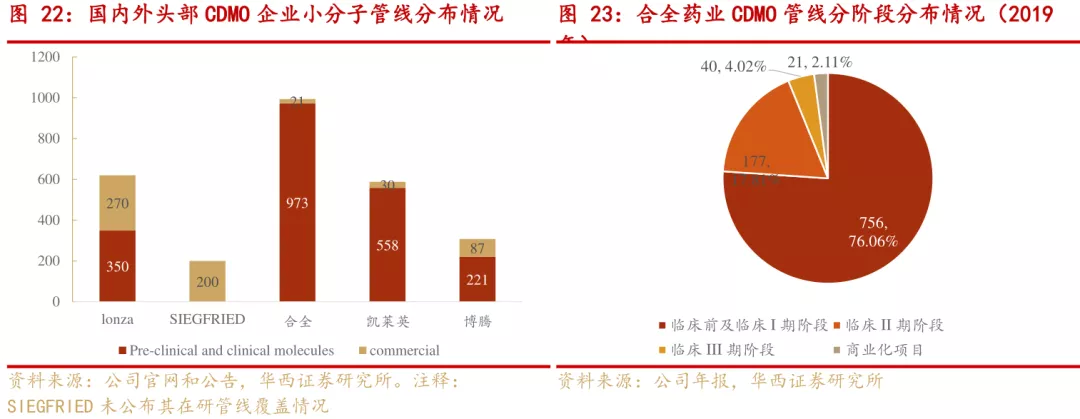

从全球管线分布情况,预期国内CDMO企业将在全球占据较大的市场份额。全球来看,约有6000多个小分子在研管线、1500-1600个已上市小分子化学药,统计发现:合全药业、凯莱英、博腾股份分别占比为12%、7%、2.7%左右,而海外成熟公司Lonza和Siegfried占商业化品种数量的16.9%和12.5%。

从管线对比分析来看,尤其是国内CDMO企业具有一体化服务优势、且逐渐向API和制剂领域拓展,预期未来国内头部CDMO企业将在全球占有相当大的市场份额。

以合全药业为例,其管线中仅有2%左右的品种进入商业化阶段、4%左右进入III期临床,展望未来随着临床前项目及临床I/II期项目的推进,国内CDMO能实现全球产业链的转移且周期为5~7年的转移,未来业绩增长将能实现延续。

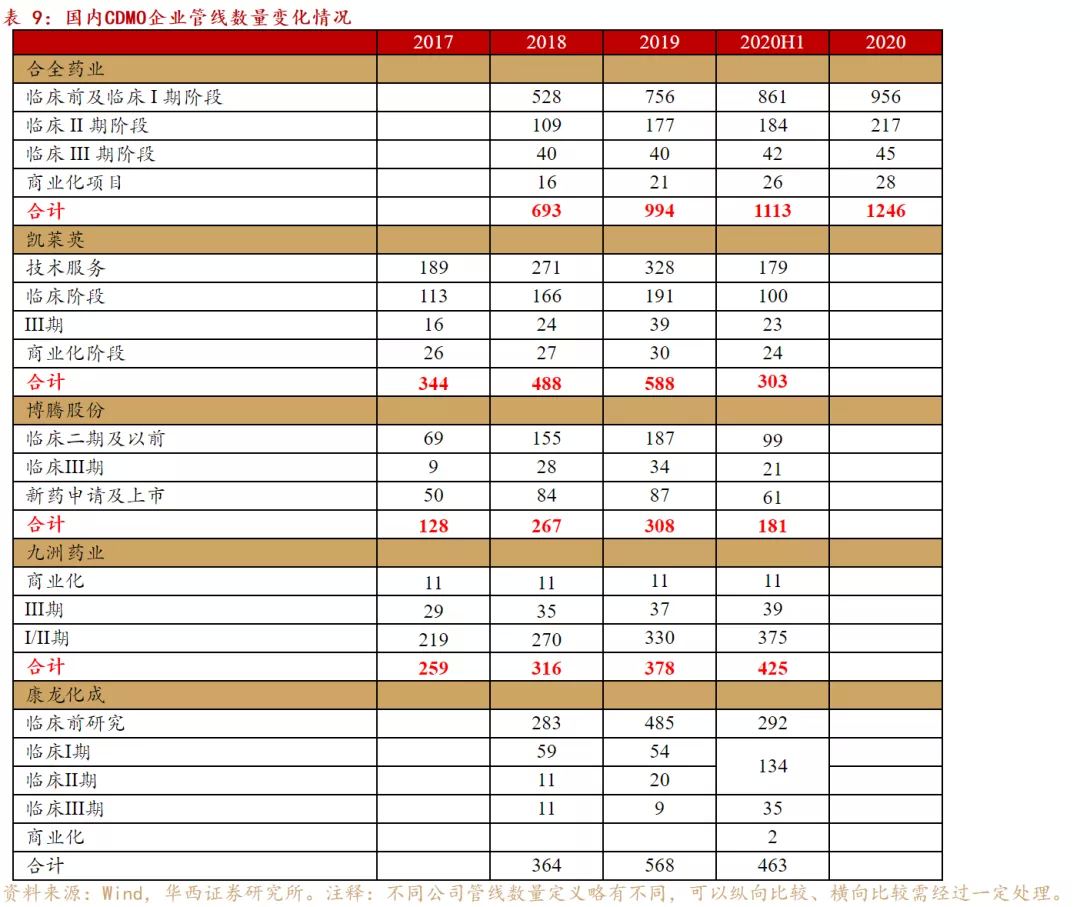

国内CDMO企业受益于全球整体医药行业风投的兴起,各家公司过去三年负责的管线均呈现高速增长,例如合全药业从2018年的693个提升到2020年的1246个管线、凯莱英从2017年344个管线提升到2019年588个、博腾股份从2017年128个管线提升到2019年308个等。我们整体判断,伴随管线逐渐延伸,预期国内头部CDMO企业将继续保持高速增长。

考虑到药明康德2020年定增将有59.7亿元投资固定资产、以及凯莱英定增将有29.02亿元投资固定资产、九洲药业定增6.53亿元强化CDMO能力,我们整体判断未来CDMO行业高景气度持续。

基于对CDMO行业市场的预测以及各家公司覆盖管线情况的预判,我们整体判断,合全药业、凯莱英、博腾股份、九洲药业、康龙化成等公司将在未来5年继续保持高速增长。

4.3.生物药CDMO:行业保持继续快速增长

20世纪90年代以后,Lonza开始逐渐开始生物药的CDMO业务,尤其是2000年以后生物药CDMO行业获得比较好的发展。另外两个新兴的生物药CDMO生产商药明生物、三星生物在2010年以后逐渐获得比较大的发展。

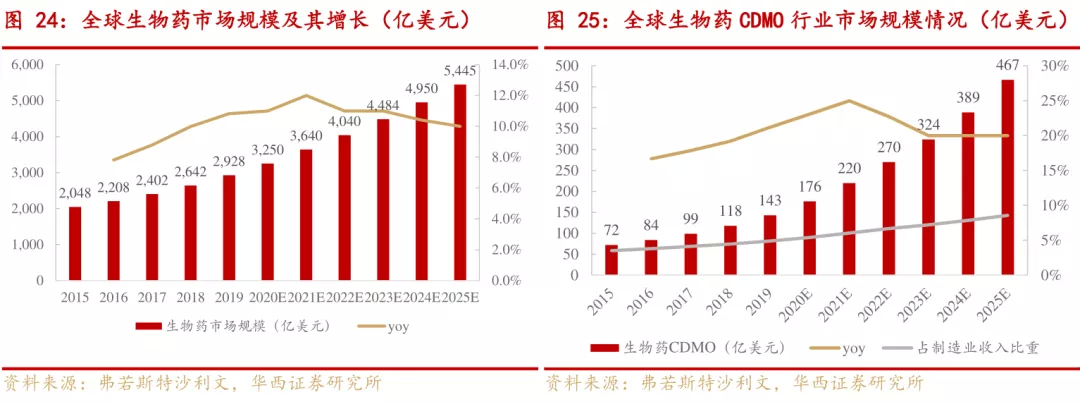

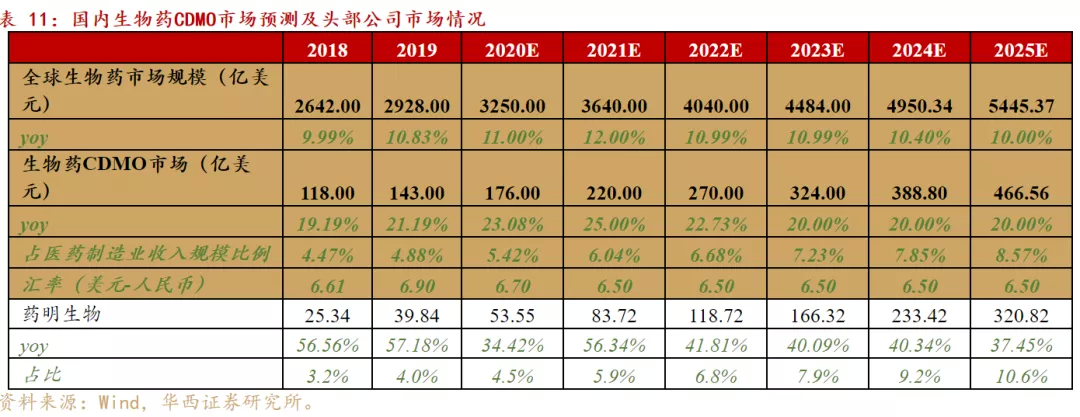

考虑到全球生物药市场规模依然处于10%左右增长、且考虑到外包率也呈现逐渐提升,预期整体生物药CDMO行业处于20%左右的复合增长中。

根据药明生物年报信息,2019年生物药CDMO行业市场规模为143亿美元,其相对生物药市场规模的4.88%,且考虑到生物药继续保持快速增长和外包率逐渐提升,我们整体判断,到2025年生物药CDMO/生物药市场规模达到8.57%、其市场规模达到466.6亿美元,期间复合增长率为21.79%。

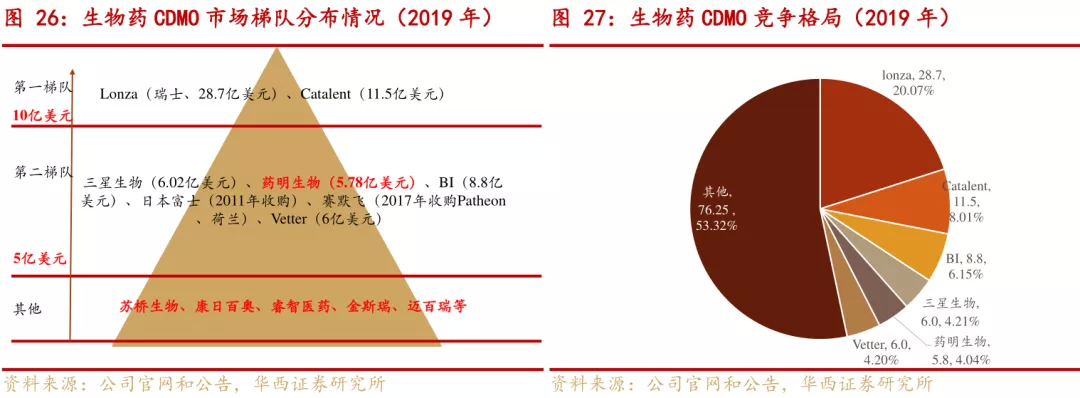

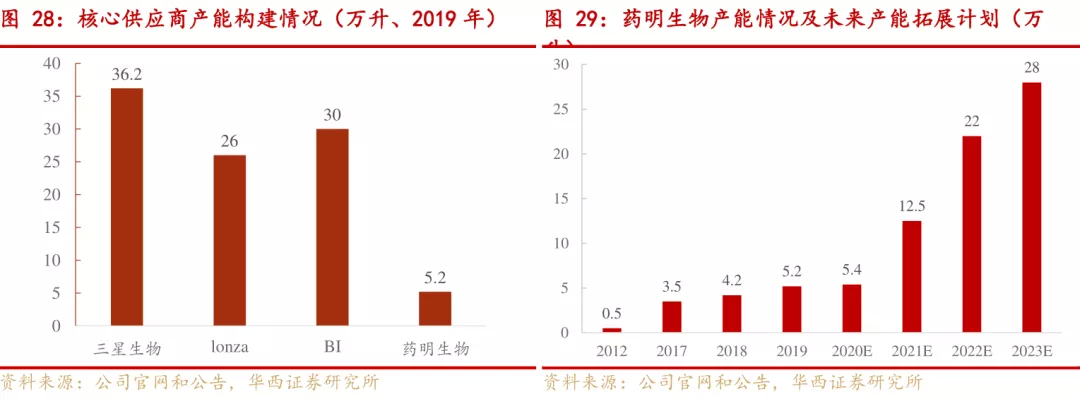

全球来看,生物药CDMO竞争格局良好、药明生物逐渐进入全球头部企业中。Lonza作为全球最大的生物药CDMO企业提供商,其2019年收入规模达到28.7亿美元,另外Catalent、BI、三星生物、药明生物等作为全球生物药CDMO行业的领先者。

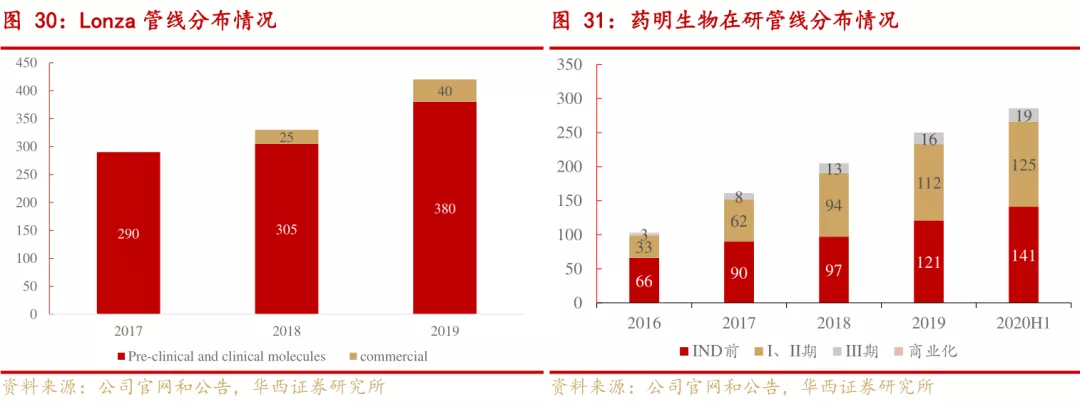

从产能情况来看,Lonza、BI、三星生物均具有较大的产能,另外药明生物按照投产计划,预期到2023年产能也将达到28万升,达到一线梯队水平。

从在研管线覆盖情况来看,预期到2022年药明生物在研管线数量有望超过Lonza。

Ø 全球第一大生物药CDMO企业Lonza,2019年有380个临床前和临床管线、40个商业化管线;从收入分布来看,商业化管线占比在65%~70%的比重。(考虑到生物药发酵特性,相对小分子化学合成,一体化合成优势明显,尤其是商业化放量之后。)(展望未来,Lonza年报预期未来将保持10%以上的快速增长)

Ø 药明生物管线呈现快速增长,2019年有251个在研管线(1个商业化),截止2020年10月15日,公司管线数量达到312个,每年大概呈现50-60个管线以上增长,预期在2022年前后能超过Lonza的在研管线数量;从公司收入结构来看,商业化项目仅占收入比重4%,随着后面III期项目逐渐推进到商业化项目,商业化项目将逐渐放量。

基于对药明生物覆盖管线数量持续增长以及未来三年的潜在投产预期下,尤其是商业化管线数量将在2021年及之后逐渐兑现,我们整体判断,药明生物将在未来5年保持超高速增长。

5.核心重点公司分析

5.1.药明康德:“大而强”的平台型创新药服务商,A股少有的具有中长期成长性的标的

Ø “大而强”的平台型创新药服务商,管理层具有业务布局的前瞻性及业务拓展的能力

公司自2000年成立以来,持续拓展业务范围、前瞻性进行多元化业务布局,目前已成为全球性的“大而强”的平台型服务商。展望未来5年、乃至于10年以上,公司核心竞争优势是平台型企业带来业务的延展性,即未来进行产业链业务扩张的能力是保证长周期维持成长的核心关注点。

ü 历史业务布局验证公司多业务成长的能力:验证以李革为领导核心的管理团队的业务布局的前瞻性,以及进行业务拓展的能力。公司于2000年初创业初期开始布局的药物发现及分析测试业务与小分子CMO/CDMO业务,已分别成为公司核心业务,其中药物发现与分析测试业务已成为全球第一梯队的药物发现领先者;

CMO/CDMO业务预期到2019年收入超过5亿美元,成为国内最大的化药CDMO厂商,以及成为全球CDMO第二梯队(5~10亿美元收入);除此之外,公司于2010年大力布局的生物药CDMO业务药明生物(纽交所退市后,业务梳理拆分中,拆出上市公司体外、已于港股独立上市),目前已成为全球头部生物药CDMO服务商。

ü 基于现有业务布局、展望未来5年,公司在细胞与基因治疗CDMO领域、创新业务DDSU、以及临床CRO领域大有可为。公司目前已前瞻性全球布局细胞与基因治疗业务与临床CRO业务,同时在国内进行业务模式创新DDSU(对国内biotech公司赋能)、以及布局SMO业务和安全性评价业务。业务的前瞻性及多元化布局,将为公司未来5年、乃至于10年的成长奠定根基。

Ø 药物发现及CDMO业务是驱动公司未来保持快速增长的基石业务

展望未来3~5年,公司核心业绩驱动力仍然来自于核心业务药物发现以及CDMO,预期其未来将继续维持高速增长。

ü 药物发现及临床前研究业务:受益全球产能转移及外包集中度提升,预期未来依然能保持快速增。公司实验室业务从2002年的0.26亿元增长到2014年的30.5亿元(业务拆分之前),又从2015年的25.5亿元到2019年的64.7亿元,其中2014-2019年复合增长率为20.44%。

考虑到全球前五大药物发现及临床前研究提供商行业集中度仅为19.1%,未来随着跨国药企药物发现业务外包供应商集中度进一步提升,以及小biotech公司的兴起,即体现为外包比例进一步提升;药明康德作为药物发现领域的全球领先者,受益于中国的工程师红利,有望在未来3-5年继续享受全球产能转移、维持20%左右的快速增长。

ü 小分子CDMO业务:CDMO行业龙头企业,受益于全球产能转移及国内创新药崛起。公司小分子CDMO业务管线约1200多个活性分子(占全球创新药临床管线的14%,其中III期项目45个、商业化项目28个),相对2019年底的1000个活性分子(其中III期项目40个、商业化项目21个),管线呈现明显增长,尤其是商业化项目和早期项目;展望未来随着常州小分子API产能投产、无锡新药制剂生产基地以及新业务寡聚核苷酸API工厂等陆续投产,且随着早期项目储备大幅增加、以及临床后期和商业化品种的放量,预期未来将继续保持高速增长。

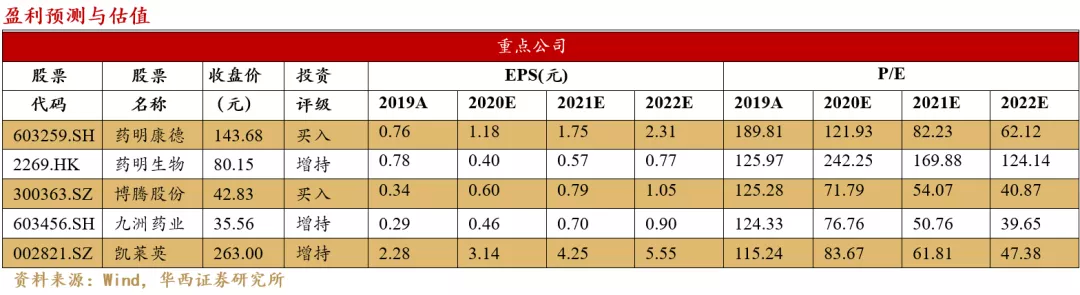

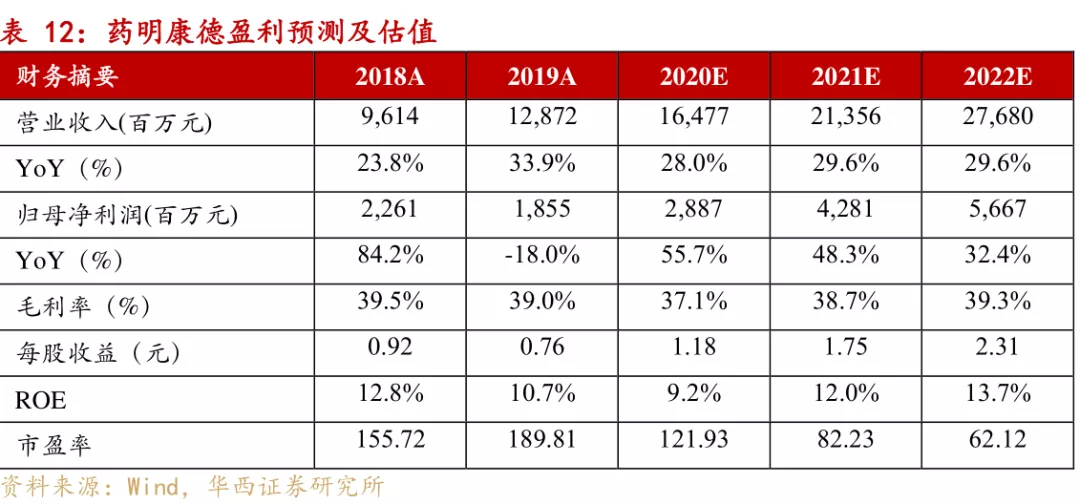

Ø 投资建议

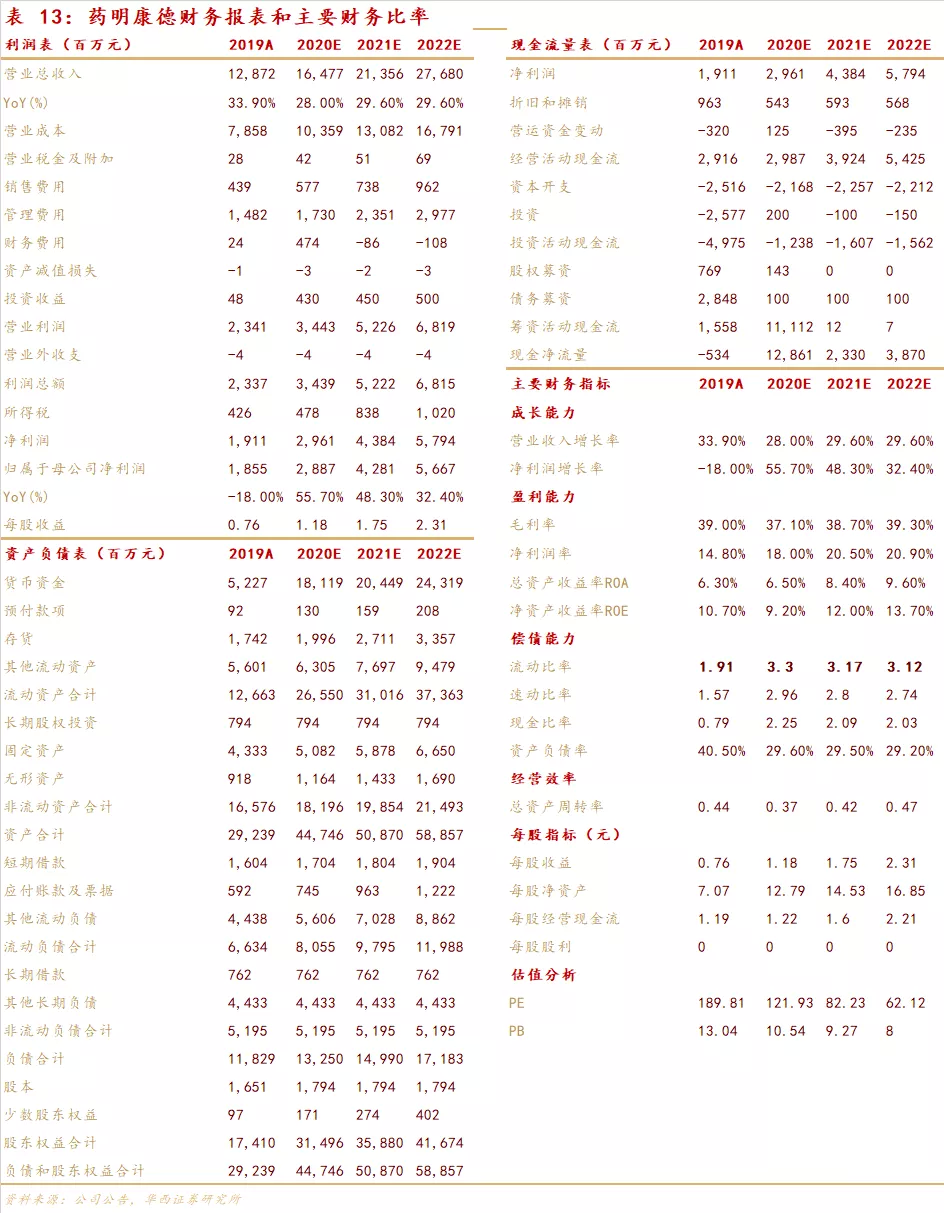

公司作为“大而强”的平台型创新药服务商、具有全球业务竞争力,且以李革为领导核心的管理团队具有业务布局的前瞻性、以及进行业务拓展的能力,我们判断公司是A股少有的具有中长期保持成长性的标的。考虑汇率波动对汇兑损益的影响以及核心业务保持强劲快速增长,维持2020-2022年业绩预测,即2020-2022年归母净利润分别为28.87/42.81/56.67亿元,同比增长分别为55.7%/48.3%/32.4%,对应2021~2022年PE估值分别为82/62倍,维持“买入”评级。

Ø 风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、美国市场药品降价风险、新型冠状病毒疫情影响国内外业务的拓展。

5.2.药明生物:全球领先的生物药CDMO企业

Ø 生物药CDMO市场处于快速增长中,药明生物已成为全球行业领先者

2019年全球生物药CDMO行业市场规模为143亿美元,预期到2025年其市场规模达到466.6亿美元,期间复合增长率为21.79%。药明生物的生物药CDMO从2010年开始运营,公司2019年收入规模达到5.8亿美元,占全球市场份额的4.04%,基于国内成本优势和工程师红利优势,我们判断全球生物药CDMO供应链将逐渐向中国转移。依托“生物药药物发现+生物药CDMO”的一体化优势、“中国+海外”的双厂策略以及全球领先的连续性生产、一次性反应技术、双抗和ADC药物发现等技术平台,公司已成为全球临床早期管线的主要赋能供应商,展望未来伴随着管线的推进以及新产能的落地,我们判断公司将持续保持超高速增长。

Ø “Follow/Win the Molecule”策略,奠定未来增长动力

公司通过对IND前生物药管线持续赋能执行“Followthe Molecule”策略,且未来将通过临床后期和商业化阶段持续兑现业绩;另外公司凭借出色的工艺开发及技术执行“Win the Molecule”策略,截至2020年10月15日,公司2020年已获得接近10个项目(其中I/II/III分别为1/3/6个)。截至到2020年10月15日,公司综合项目数量已达到312个项目,其中IND前有161个、I期有93个、II期34个、III期有23个、商业化项目1个,相对2019年底均呈现显著增长,也奠定了公司未来业绩增长的核心动力。

Ø 投资建议

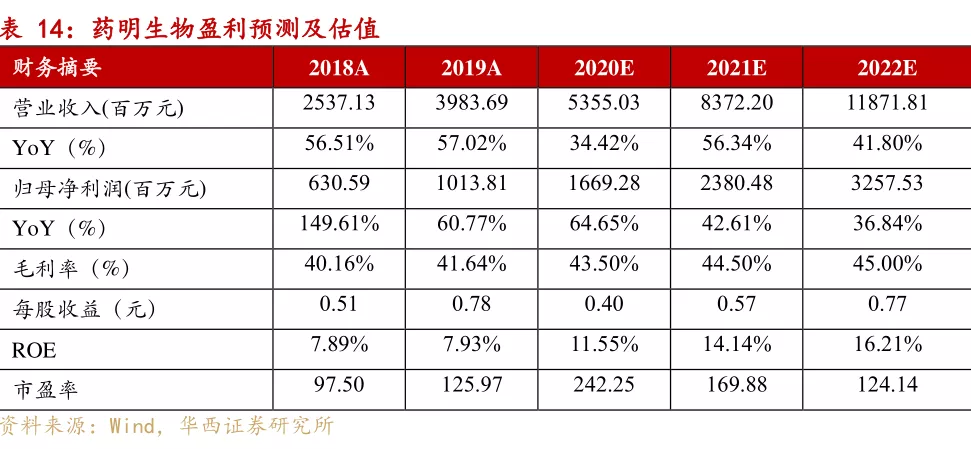

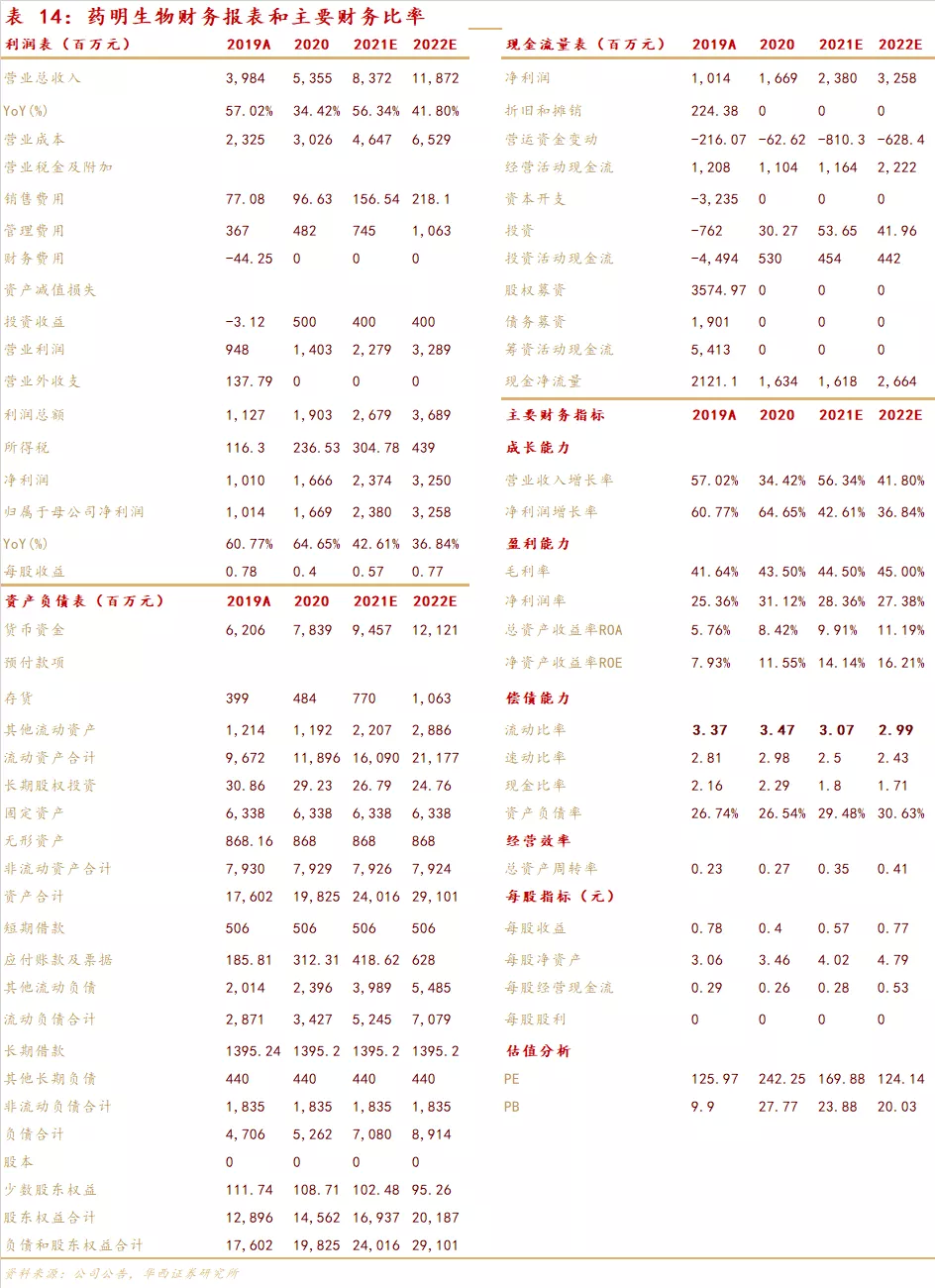

公司作为全球领先的生物药CDMO供应商,基于全球CDMO市场依然保持快速增长、以及公司“Follow/Win the Molecule”策略的实施,我们判断公司在未来3~5年继续保持超高速增长。我们预测2020-2022年归母净利润分别为16.69/23.80/32.57亿元,同比增长分别为64.65%/42.61%/36.84%,对应2021~2022年PE估值分别为170/124倍。考虑到药明生物作为全球领先的生物药CDMO企业,且参照CXO行业2021年平均PE为80倍,首次覆盖、给予“增持”评级。

Ø 风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、新型冠状病毒疫情影响国内外业务的拓展。

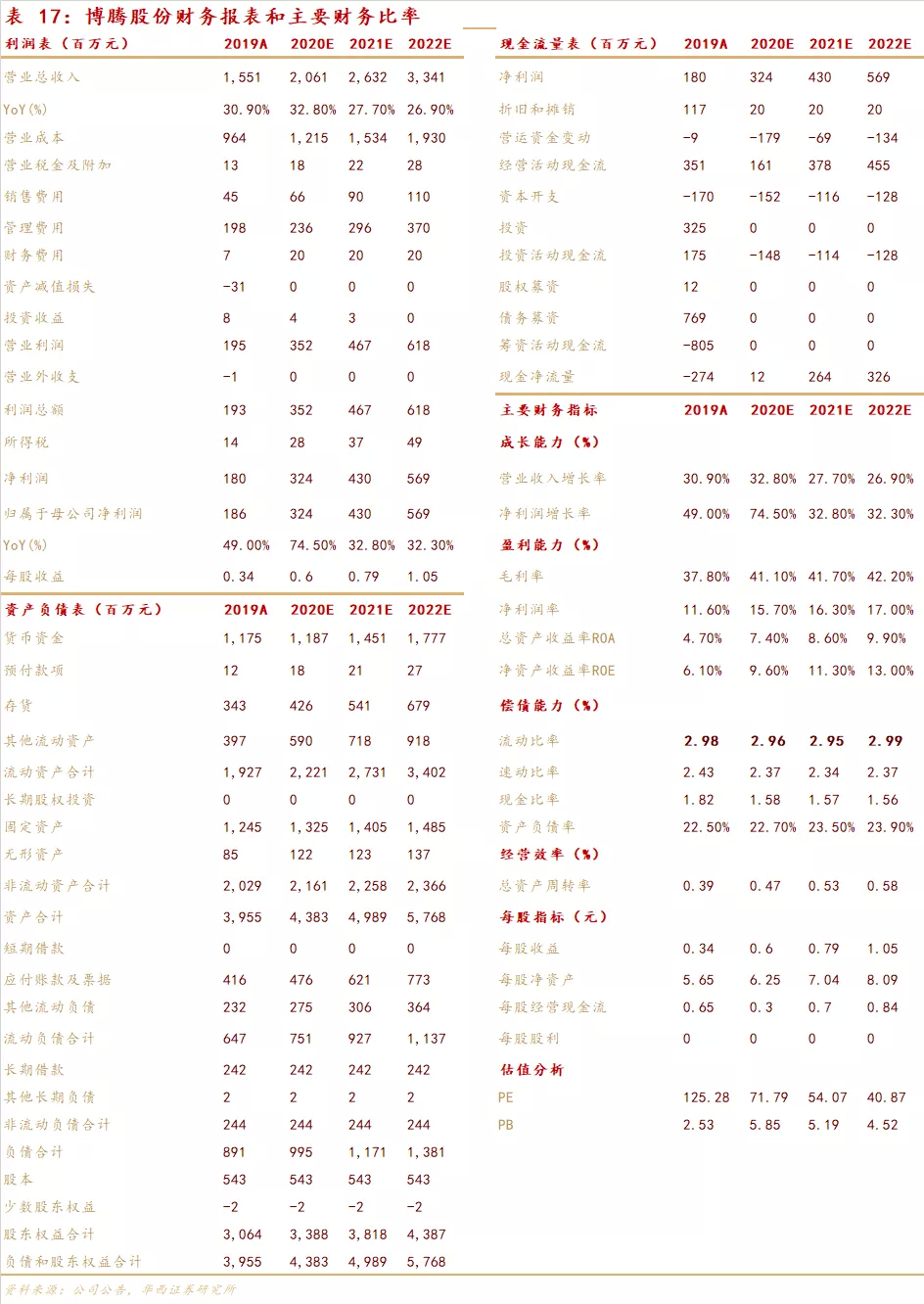

5.3.博腾股份:战略转型“CRO+CMO”,业绩持续兑现

Ø 经营拐点进一步确立,核心竞争力持续提升

经过2017年和2018年连续两年战略调整与转型,公司从2019年开始已经迎来经营拐点,2019年与2020年连续2年经营业绩的亮眼表现,均进一步印证了公司基本面的变化。

公司自2017年战略转型以来,研发投入力度空前加大,搭建了结晶技术、活性酶等各项核心技术平台,BD数量也持续增加,基本面及业务能力快速提升和夯实,CRO业务保持持续高速增长,业务结构更加优化和均衡。

未来,随着公司产能利用率提升、CRO人员项目管理能力提升,公司毛利率和净利率都将持续提升,利润端增速有望持续超出收入端增速。长期看,公司布局的生物药CMO和制剂CMO将为公司打开更广阔的空间,现有化学药CDMO业务赛道好、成长速度快,有望推动公司未来几年持续保持30-35%复合增速。

Ø 业务服务产业链持续延伸:API业务服务能力&细胞与基因CDMO业务&制剂CDMO业务

ü API业务逐渐进入收获期:公司从2017年战略转型以来,持续加强API业务能力拓展,截止2019年已经服务68个API项目、实现营业收入0.98亿元。公司2020年有6个API项目逐渐进入验证阶段、未来1~2年将进入商业化阶段,持续贡献核心业绩增量。

布局细胞与基因CDMO业务&制剂CDMO业务,奠定公司中长期成长贡献点:公司2019年正式启动制剂CDMO和生物CDMO两大新业务板块建设,其中生物药CDMO平台苏州博腾生物的GMP生产车间已于2020年底投入使用,为客户提供质粒工艺开发及生产,细胞工艺开发及生产,腺病毒、慢病毒、腺相关病毒以及溶瘤病毒等的工艺开发和生产;另外制剂CDMO持续加强业务能力建设,随着重庆、上海张江等地的制剂研发中心逐渐投入使用,将能为客户持续赋能。

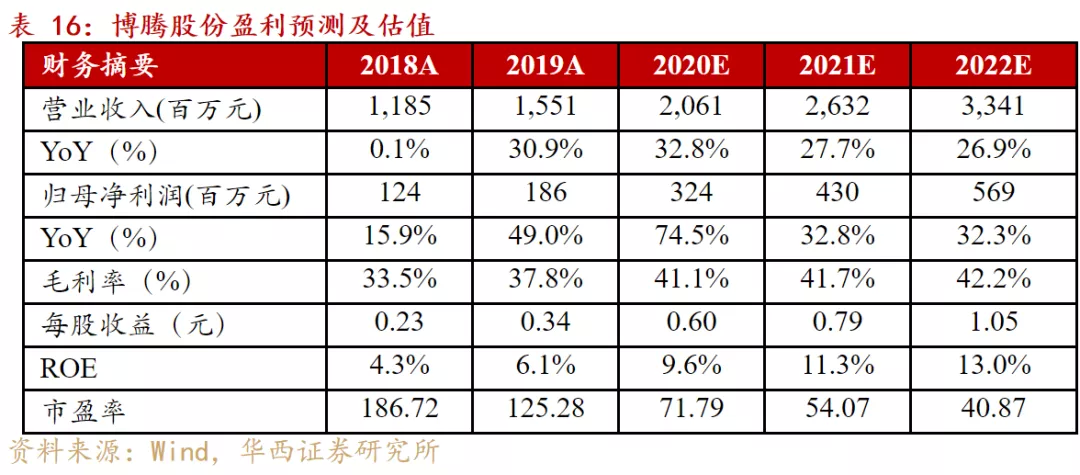

投资建议考虑到公司产能利用率持续提升带来毛利率持续提升、费用率持续下降,净利润率持续提升,维持前期业绩预测,预计2020年~2022年归母净利润分别为3.24/4.30/5.69亿元,分别同比增长74.5%/32.8%/32.3%,当前股价对应2020~2022年估值分别为72X /54X /41X。公司估值水平,与同类公司相比(药明康德、凯莱英等),仍有提升空间,考虑到公司经营拐点进一步确认,处于快速增长阶段,我们维持“买入”投资评级。

Ø 风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、新型冠状病毒疫情影响国内外业务的拓展。

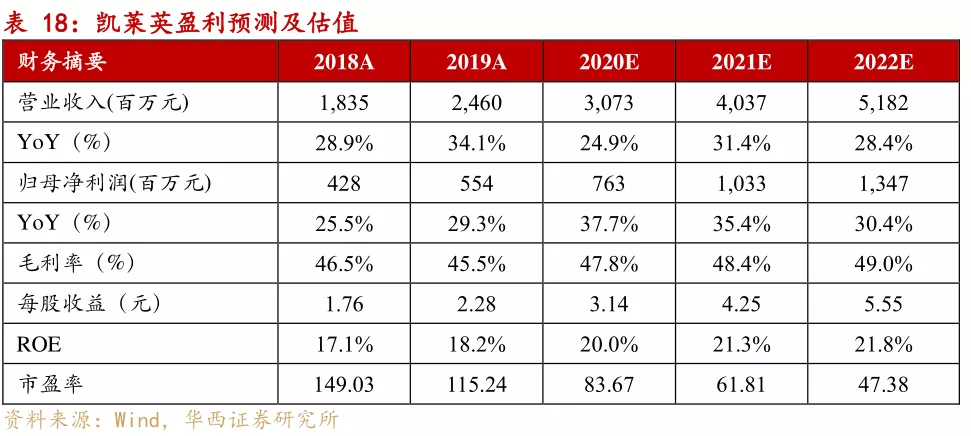

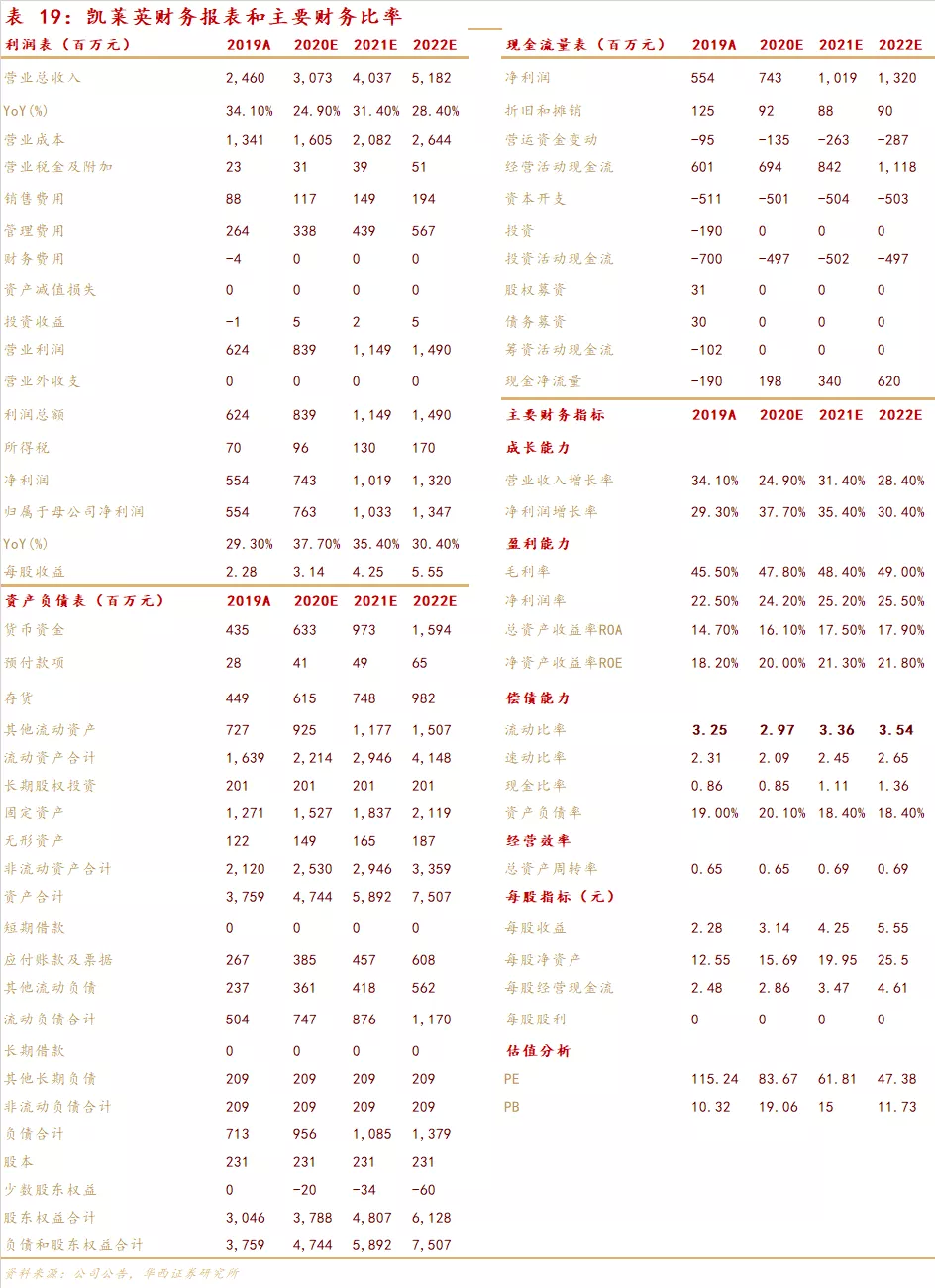

5.4.凯莱英:小分子CDMO行业领先者

Ø 小分子CDMO行业领先者,持续拓展API和制剂业务

公司成立于1998年,并于2016年在深圳证券交易所上市,成立以来主业核心聚焦于小分子CDMO业务,目前已成为国内No.2和全球领先的小分子CDMO供应商。

2018年以来,公司在继续夯实小分子CDMO(中间体、API等)优势业务的基础上,前瞻性的布局制剂、多肽、多糖、寡聚核苷酸、生物大分子等CDMO业务,为客户提供全价值链的一体化服务。

Ø 临床后期项目呈现持续增长,未来业绩的高速增长奠定基础

公司在继续与辉瑞(PFE.US)、默沙东(MRK.US)、艾伯维(ABBV.US)、礼来(LLY.US)、百时美施贵宝、阿斯利康等大客户深化合作的基础,持续加强拓展中小药企及Biotech客户,截止2020年中报,公司海外中小创新药客户池已扩充至600余家,活跃客户400余家,且国内NDA项目订单已达到20多个。

公司技术服务项目、临床早期项目、III期项目和商业化项目数量已从2017年的189/97/16/26个,提升到2019年的328/152/39/30个,其中技术服务、临床早期、临床后期管线呈现明显增长,为未来业绩高速增长奠定基础。

Ø 接近百亿的未来产能建设规划,为未来的业绩增长增添想象力

公司在2020年定增、与镇江经开区签署小分子CDMO生产基地框架、以及与天津经开区签署的小分子和合成大分子产能建设框架,预期将分别投入29亿元、40~50亿元、20亿元,用于建设小分子一体化产能以及合成大分子、生物大分子产能,为公司的未来的业绩增长增添想象力。

Ø 投资建议

公司作为国内领先的小分子CDMO供应商,展望未来持续深耕小分子“中间体+API+制剂”一体化服务能力,另外在合成大分子和生物大分子领域持续强化布局,为公司的中长期业绩增长保驾护航。

我们预测2020-2022年归母净利润分别为7.63/10.33/13.47亿元,同比增长分别为37.7%/35.4%/30.4%,对应2021~2022年PE估值分别为62/47倍。公司作为小分子CDMO领域的领先者,且参照CXO行业2021年平均PE为80倍,首次覆盖、给予“增持”评级。

Ø 风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、新型冠状病毒疫情影响国内外业务的拓展。

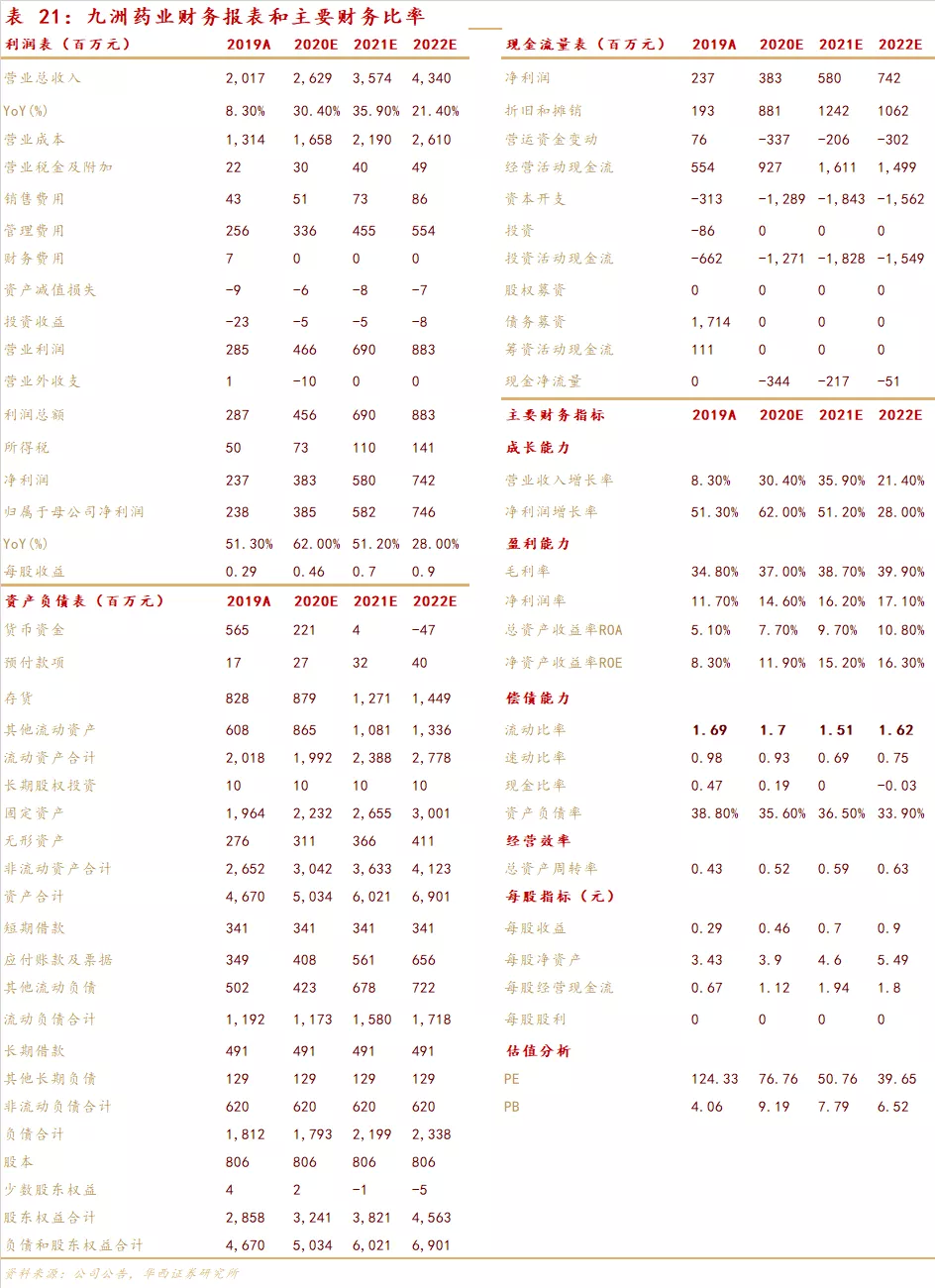

5.5.九洲药业:战略转型中的准一线CDMO企业

Ø 战略转型中的准一线CDMO企业,多举措强化公司竞争力

公司成立于1998年,最初主要从事特色原料药的研发、生产和销售,于2008年成立浙江瑞博逐渐转型为创新药提供CDMO服务。

公司自2008年以来持续深耕小分子CDMO市场、多举措强化公司核心竞争力,并于2019年并购苏州诺华工厂深度绑定诺华大客户、以及通过并购美国CMC公司PharmAgra Labs,以及2020年定增10亿元建设苏州、杭州研发中心,以及浙江CDMO产能等,强化公司研发能力和产能建设。展望未来,公司将继续深耕大客户(诺华、吉利德、罗氏等),同时强化服务海外Biotech企业,以及加速赋能国内创新药企(贝达药业、绿叶制药(02186)、海和生物等),成为战略转型的双主业“特色原料药+CDMO”的全球核心供应商。

Ø 并购苏州诺华,为公司带来确定性高速增长

公司在持续深耕国内外CDMO市场的基础上,2019年并购苏州诺华工厂,为公司带来高标准的GMP的中间体和API工厂,且加速CDMO业务的跨越式发展。另外并购苏州诺华工厂,深度绑定诺华大客户,为公司带来多个商业化品种中间体和API订单(诺欣妥、Kisqali、尼洛替尼等)以及潜在多个诺华在研管线订单,为公司业绩增长确定性保驾护航。

公司已建成包括手性催化技术平台、连续化反应技术应用研究平台、氟化学技术研究平台、酶催化技术研究平台在内的多个领先技术平台,持续为国内外客户赋能。

Ø 特色原料药业务具有国际竞争力,展望未来将呈现稳健增长

公司卡马西平、奥卡西平、酮洛芬类、格列齐特、培南类等特色原料药直接参与全球竞争、并在全球单品种特色原料药及中间体细分市场份额中稳居前列,与Sandoz、Mylan、Teva、Meiji、Sun等建立了紧密的合作关系,为全球客户持续提供专业化服务。

展望未来,随着江苏瑞科复产以及后续潜在仿制药品种持续增长,展望未来特色原料药业务将保持稳健增长。

Ø 投资建议

公司通过并购苏州诺华工厂,实现CDMO业务的跨越式发展,成为战略转型的双主业“特色原料药+CDMO”的全球核心供应商。

我们预测2020-2022年归母净利润分别为3.85/5.82/7.46亿元,同比增长分别为62.0%/51.2%/28.0%,对应2021~2022年PE估值分别为51/40倍。公司作为准一线的CDMO企业,且参照CXO行业2021年平均PE为80倍,首次覆盖、给予“增持”评级。

Ø 风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、新型冠状病毒疫情影响业务的拓展。

6.风险提示

核心技术骨干及管理层流失风险、竞争加剧的风险、增长策略及业务扩展有失败的风险、核心客户丢失风险、汇率波动风险、美国市场药品降价风险、新型冠状病毒疫情影响国内外业务的拓展。

(编辑:李均柃)