本文来自微信公众号“分析师谢鸿鹤”

投资要点

三月初以来,金银价格逐渐回升,伦敦现货黄金价格升破1800美元/盎司。三月初以来,金银价格逐步回升,其中伦敦现货黄金价格从1680美元/盎司回升至1831美元/盎司,升幅8.9%,并升至近三个月的高点,伦敦现货白银价格从23.8美元/盎司回升至27.4美元/盎司,升幅15.1%;而2-3月份至今,铜金比不断快速回落,目前已经触及过去十年-1stdev附近。这轮黄金价格快速回升,到底是反弹还是趋势的反转,潜在空间几何,本文尝试给出分析。

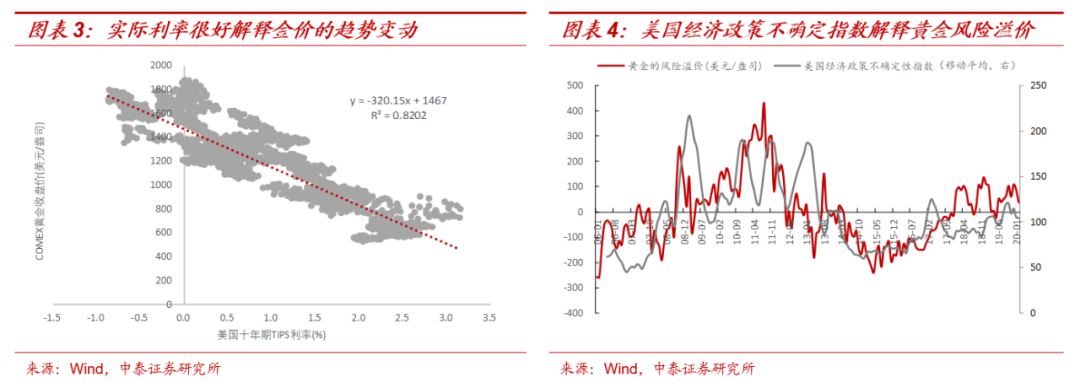

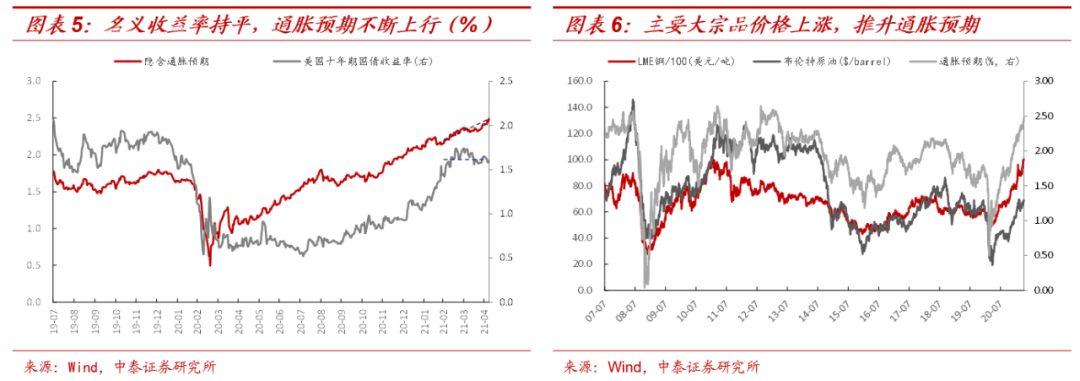

实际利率的黄金分析框架依然有效。在之前外发深度报告《黄金:复盘2008的启示》中,我们提出实际利率定趋势、风险事件等影响短期扰动的黄金价格分析框架,基于最新历史数据的验证,美国国债的十年期实际收益率对伦敦现货黄金价格的拟合优度达到82%,而叠加美国经济政策不确定指数,该框架对黄金价格的解释力度会更高,当前,这一框架对黄金价格变动仍具有较好的解释效果。

而拆分三月初至今金价上行驱动力,通胀预期跑赢名义收益率带来的实际收益率回落,是推升金价的主要动力。2021年3月初至今,伴随着美国疫苗逐步普及,经济延续修复趋势,十年期美债名义收益率从1.45%修复至接近疫情前的1.6%,并保持稳定,涨幅0.15pcts;但3月份至今主要大宗品价格快速上涨,其中布伦特原油上涨7.21%,LME铜上涨10.11%,当然还有不断走高的农产品价格,在此推动下,美国十年期国债隐含的通胀预期表现出持续性上涨,3月初至今通胀预期由2.16%上涨至2.49%,涨幅达0.33pcts,通胀预期涨幅超过名义利率,对应美债实际收益率从-0.71%下行至-0.89%,是推升本轮金价上升的主要驱动力。

那么后续金价如何看?空间又有几何?

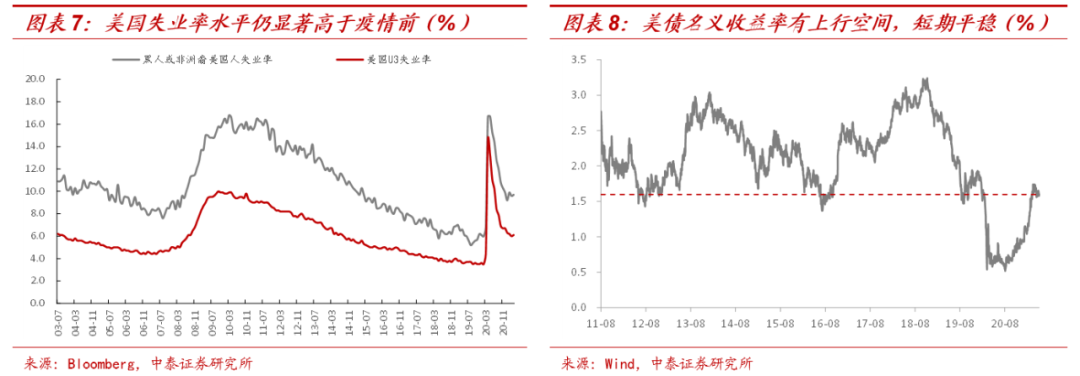

1)首先,美国就业数据恢复放缓,美国经济恢复的进程将更为曲折缓慢。目前,美国经济尚未完全从疫情冲击中恢复,相较于疫情前,失业率水平仍处高位,其中四月份美国U3失业率6.1%,环比走高0.1pcts,黑人或非洲裔美国人失业率9.7%,环比走高0.1pcts,而从近期跟踪数据来看,近期就业率恢复速度有所放缓(虽然对于数据的解释有多个不同观点,但放缓是客观的一个数据结果),美国经济的恢复速度或更为曲折,而目前最新的十年期美债名义收益率为1.6%,仍低于疫情前1.8%-2%的水平,考虑近期就业数据恢复速度明显放缓,我们认为美债名义收益率大概率保持平稳水平。

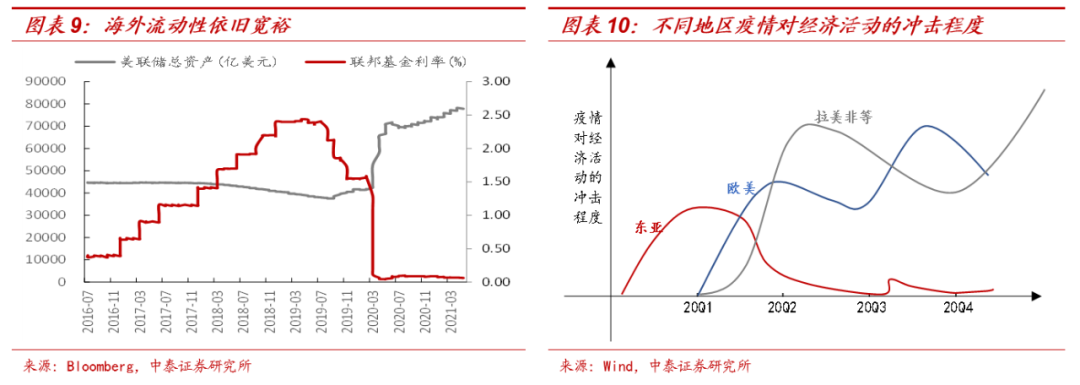

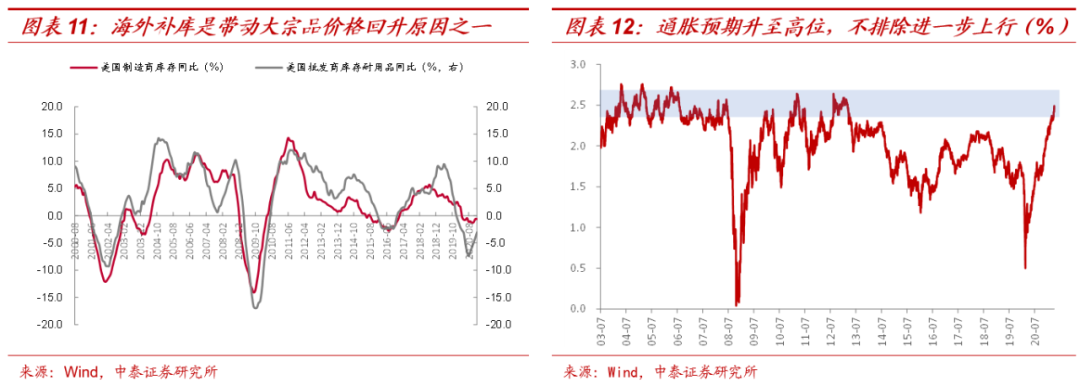

2)其次,目前美债隐含的通胀预期虽已处于历史高位,但仍将进一步上行,2003年至今,美债收益率隐含通胀预期波动在0.04%~2.76%区间波动,均值2.04%,目前美债收益率隐含的通胀预期为2.49%,高于历史均值,且接近于2.76%的区间上限;但在供需错配+充裕流动性+海外补库的三驾马车驱动下,大宗品价格仍具备上行动力,目前其他利多因素并未看到调头迹象,如果给予上面三个因素各1/3权重,看多商品价格的概率仍在80%左右;然而,如前文所述,美国当前失业率仍显著高于疫情前,为追求就业目标,美联储主席鲍威尔在2020年8月表示将允许通胀在一段时间内超过2%的目标,并引入2%的平均通胀目标制,同时近期美联储官员对通胀的表态中也都淡化对通胀的态度,叠加当前大宗品价格的持续上行,我们认为通胀预期仍将进一步上行。

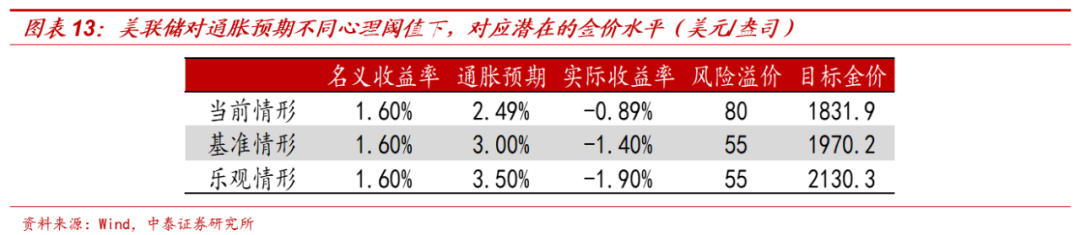

我们认为当前金价进入做多时期,空间取决于美联储对通胀预期的心理阈值

1)一方面,在就业数据恢复放缓背景下,我们认为美债名义收益率大概率维持当前水平,另一方面,大宗品持续上涨动力仍然充足,推升通胀预期不断走高,名义收益率维持相对平稳,但通胀预期快速上行,美债实际收益率将重拾回落趋势,推动金价回升。

2)另一方面,反弹空间取决于美联储对通胀的心理阈值。我们知道,充分就业、物价稳定是美联储货币政策的两大目标,虽然目前美联储为实现充分就业的政策目标,正提升对通胀的容忍度,但我们认为这并不意味着在美国就业未充分恢复前,美联储不会对持续上行的通胀预期做出政策上的反应,这取决于通胀预期是否达到或超过美联储的心理阈值。考虑到目前美国就业数据恢复放缓,以及快速上行的大宗商品价格,我们认为在美国就业市场恢复正常之前,通胀预期有可能提前达到美联储的心理阈值,进而促使美联储在货币政策上做出调整,金价上行遭遇阻力,后续需重点跟踪美联储对通胀预期上行的态度何时转变。

此外,仍须留意后续随着美国疫苗快速普及,美国有望逐步从新冠疫情冲击中走出,实现就业数据的快速恢复,届时将引发市场对美联储货币政策正常化的预期(削减QE规模、利率正常化等),对金价走势带来较大风险。但从短期来看,硬币的两面偏向于金价的进一步上涨。

风险提示:宏观经济波动的风险、海外疫情失控风险、政策不确定性风险、库存压力风险等

(智通财经编辑:卢梭)