本文来自“万得资讯”

香港万得通讯社综合报道,通胀已然成为当前许多投资者的一大担忧,为对冲这一风险,投资者纷纷买入大宗商品,将价格推至新高。荷兰合作银行策略师认为,在美联储“卖权”的呵护下,本轮资金向大宗商品的轮动远未结束。

美国劳工部数据显示,美国4月非农就业人数仅增加26.6万,远不及市场预期,这让投资者更加相信,美联储将在更长时间内维持当前超宽松的货币政策。

虽然这会加大日益上升的通胀压力,但美联储已明确表示,愿意容忍通胀在一段时间内高于2%,以实现2%的长期平均通胀率目标。

荷兰合作银行市场策略师Ryan Fitzmaurice在近期一份报告中称,美联储拥有强大的市场力量,投资者不与之对抗是明智的做法。Fitzmaurice认为,美联储这是在告诉市场,希望油价和大宗商品价格上涨,以达成通胀目标,这令大宗商品市场继续受益于所谓的美联储“卖权”。

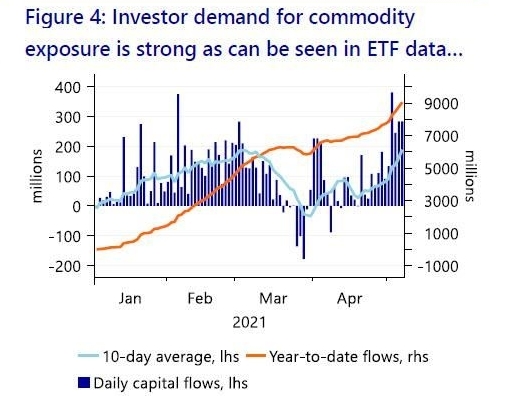

根据Fitzmaurice的报告,今年以来,DBIQ最佳收益商品指数和标普GSCI商品指数上涨26%左右。随着通胀预期升温,过去一周商品指数基金资金流入大幅增加,仅过去五个交易日就流入约10亿美元,使得年初至今流入额突破80亿美元。目前商品指数基金10天平均流入额已远超1亿美元,创3月初以来新高。

Fitzmaurice指出,资金大举流入商品指数基金表明,不同资产类别的投资者正在进行战略性轮动,他们一方面寻求增加大宗商品敞口,另一方面可能会削减其他资产的头寸。

他表示,从交投最活跃商品指数ETF可以看出,今年资金在不断涌入该资产类别,尽管3月底至4月初美元急剧反弹一度缓和了通胀忧虑,令商品基金流入暂缓,但此后,随着美元重拾跌势,商品基金流入又稳步增加。

鉴于过去5-7年资金离开大宗商品市场所留下的空间,加之当前金融状况宽松,荷兰合作银行估计,资金回流大宗商品市场的这轮战略性轮动尚处在初期到中期阶段。

Fitzmaurice称,这些商品基金通常在石油市场有较高的权重,因此,其资金流入为全年石油期货带来了稳定而可观的需求,预计这一趋势将持续下去。此外,商品交易顾问(CTA)基金也在大举做多石油期货。所以,考虑到美联储愿意让通胀在短期内超标,以及投资者的强劲需求,有强烈的理由看涨石油期货。

与此同时,摩根大通策略师亦在押注再通胀交易。该行策略师Marko Kolanovic在5月7日的一份报告中指出,全球经济强劲复苏加上巨大的瓶颈价格压力,将使通胀保持上行趋势,但市场可能没有为通胀将大幅上升做好相应准备。Kolanovic建议客户增持周期性资产和价值资产,购买大宗商品和股票,减持现金和信贷。

高盛也继续看好大宗商品市场。该行分析师在5月7日的报告中称,当前市场环境对大宗商品来说是一个甜蜜点,通胀开始上升,而货币政策在相当一段时间内不会收紧。该行预计原材料价格还会进一步上涨,建议投资者继续做多铜、铝、原油和天然气。高盛预测,布伦特原油和WTI原油在未来6个月内将分别达到80美元/桶和77美元/桶,铜价在12个月内将升至11000美元/吨。

(智通财经编辑:魏昊铭)