本文来自 微信公众号“于博宏观札记”,作者:于博。

核心观点

1. 一季度经济“量价齐升”,主要归功于低基数效应和输入性通胀压力。一季度GDP增速18.3%,两年平均增速5%,低于2020年四季度,指向经济仍在“填坑”。

2. 受基数效应扰动,3月份各项经济数据当月增速普遍回落。从两年平均增速来看:工业略降,服务业持平,投资、消费双双回升,这意味着3月经济动能或被低估。

3. 工业增速回落,主要缘于汽车、钢铁等行业因供给受到约束而生产较为疲弱。

4. 从两年平均增速来看:投资稳步回升,其中制造业、基建反弹,房地产持平;消费明显回暖,其中必需全线回升,可选涨多跌少。

5. 从高频数据来看,短期生产仍有支撑。而需求改善具备惯性,一方面盈利改善提振制造业投资,另一方面收入改善提振消费。需求惯性改善,也将带动生产走强。

章节要点

经济“量价齐升”,动能或被低估。一季度GDP同比增速因低基数跳升至18.3%,两年平均增速5%,指向经济稳步复苏,但“爬坑”未止。一季度GDP平减指数同比增速因输入性通胀压力而反弹至2.4%。从两年平均增速来看,工业小幅回落,服务业保持稳定,投资和消费全线回升,而非普遍回落,指向经济动能或被低估。

供给约束生产,服务稳定增长。3月工业增速14.1%,两年平均增速回落至6.2%。从中观来看,汽车、钢铁和装备制造是主要拖累,医药、建材和食品是主要支撑。其中钢铁受制于环保限产,汽车受制于“缺芯”,生产均被迫放缓。从微观来看,发电量两年平均增速继续回升,传统、新兴工业品产量增速均是涨跌各半。

投资稳步回升,内生动力修复。一季度投资同比增速25.6%,两年平均增速2.9%。从两年平均增速来看:3月份,投资整体增速、民间投资增速均有回升,指向内生动力修复;盈利改善和中长贷多增令制造业投资降幅收窄;积极财政发力令新、旧基建投资增速转正;房地产投资增速持平,新开工降幅收窄,但销售、拿地均回落。

消费普遍回升,回暖迹象明显。3月份社消零售、限额以上零售两年平均增速分别回升至6.3%、8.5%。从两年平均增速来看:3月份,必需消费全面回升,而可选消费普遍改善,其中居住类、出行类消费表现均较为亮眼。

生产有支撑,需求有惯性。生产方面,3月份数据转弱,主要缘于外生因素干扰,从中观高频数据来看,当前生产仍有支撑。需求方面,3月投资、消费的回暖具备惯性,有望提振生产:一是盈利改善提振制造业投资,二是收入改善提振消费。

以下是正文

4月16日,国家统计局公布一季度经济数据,一季度GDP同比增长18.3%,两年平均增长5%。在去年低基数的背景下,如何判断经济复苏的节奏和方向?本报告中,我们将做详细分析。

非典型性“量价齐升”

首先来看经济整体表现。2021年一季度经济“量价齐升”,但量的回升归功于低基数效应,而价的回升主要归功于输入性通胀压力。

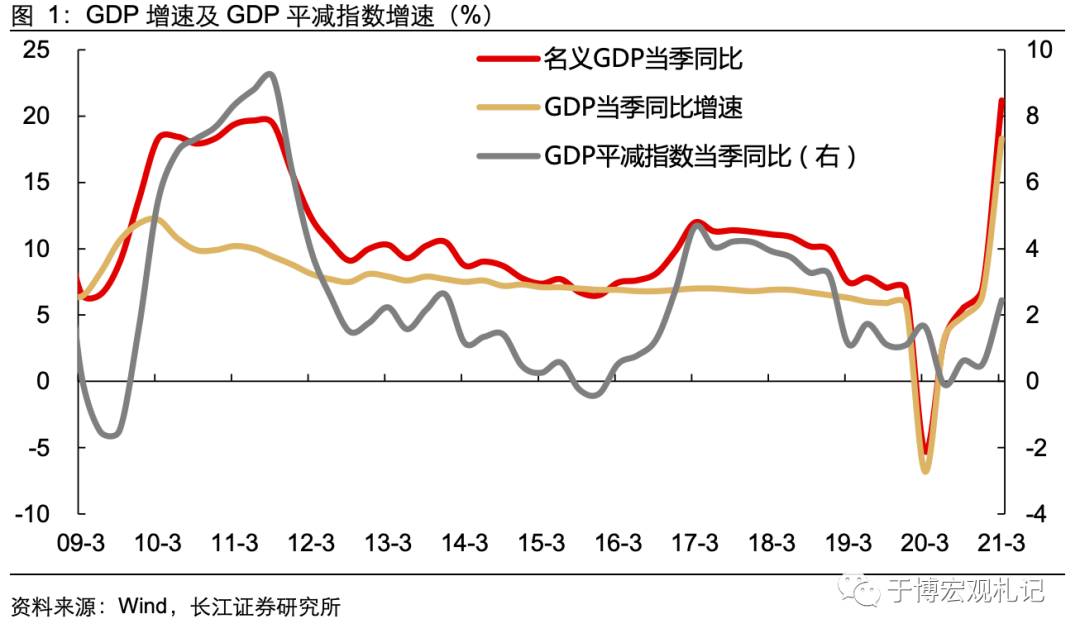

量的方面,一季度GDP同比增速跳升至18.3%,但两年平均增速5%,仍低于2020年四季度单季同比增速。这意味着,当前经济稳步复苏,但2021年一季度的经济增长仍未能完全填满2020年一季度大幅负增长留下的“深坑”。

价的方面,一季度GDP平减指数增速反弹至2.4%,较2020年四季度明显上抬,受输入性通胀压力影响,开年以来国内生产资料价格明显上涨,并带动价格整体水平抬升。

在“量价齐升”的组合下,一季度名义GDP增速跃升至21.2%,创2009年以来新高,两年平均名义增长7.1%,依然高于2020年四季度。

经济动能或被低估

值得注意的是,今年单月同比增速受基数效应扰动。受去年同期基数抬升的影响,今年3月份各项经济数据普遍呈现出同比增速回落的趋势。然而,经济的冷热变化,真的像同比增速所反映的趋势那样普遍转冷么?我们认为,并非如此。应当选择更合适的剔除基数效应的视角。

有两种方法来剔除2020年年初的基数效应,来判断经济冷热。

一是从环比看,将2021年一季度和2020年四季度作环比比较。虽然环比数据能规避2020年初的基数效应,但无法剔除经济的季节性变化,因此并不合适。

二是换一种同比计算方法,采用“复合增长率”的计算方法,计算2021年3月份各项指标的两年平均增速。相对环比而言,两年平均增速不受季节性扰动,且增速的绝对值能反映经济相对于疫情前修复的相对水平,是较为合意的计算方法。

从3月份的两年平均增速看:生产端,虽然工业短期放缓,但服务业基本持平;需求端,投资和消费全面回升,而并非是普遍回落。这意味着,3月经济动能或被低估。

供给约束生产,服务稳定增长

由于我国GDP采用生产法统计,因而我们首先从生产端来展开分析。

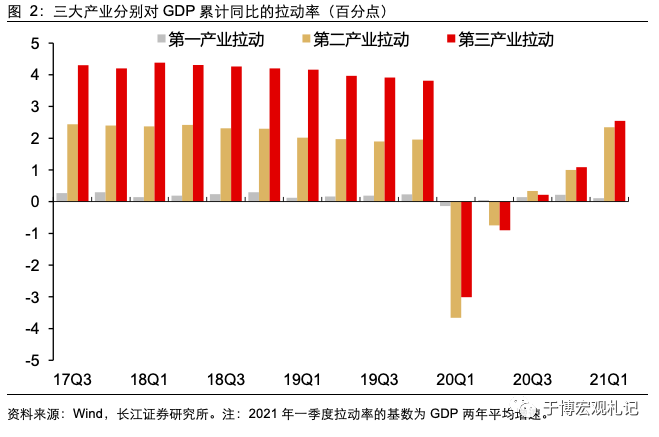

一季度二三产业双双回升,第三产业贡献更大。2021年一季度,第二、第三产业增加值同比增速分别上升至24.4%、15.6%,两年平均增速分别为6%、4.7%,略低于2020年四季度。而反映在拉动率上,第二、第三产业对GDP两年平均增速的拉动率分别为2.4个百分点、2.6个百分点,这意味着第三产业拉动率更强,贡献也更大。

具体到3月份,工业、服务业表现又如何呢?

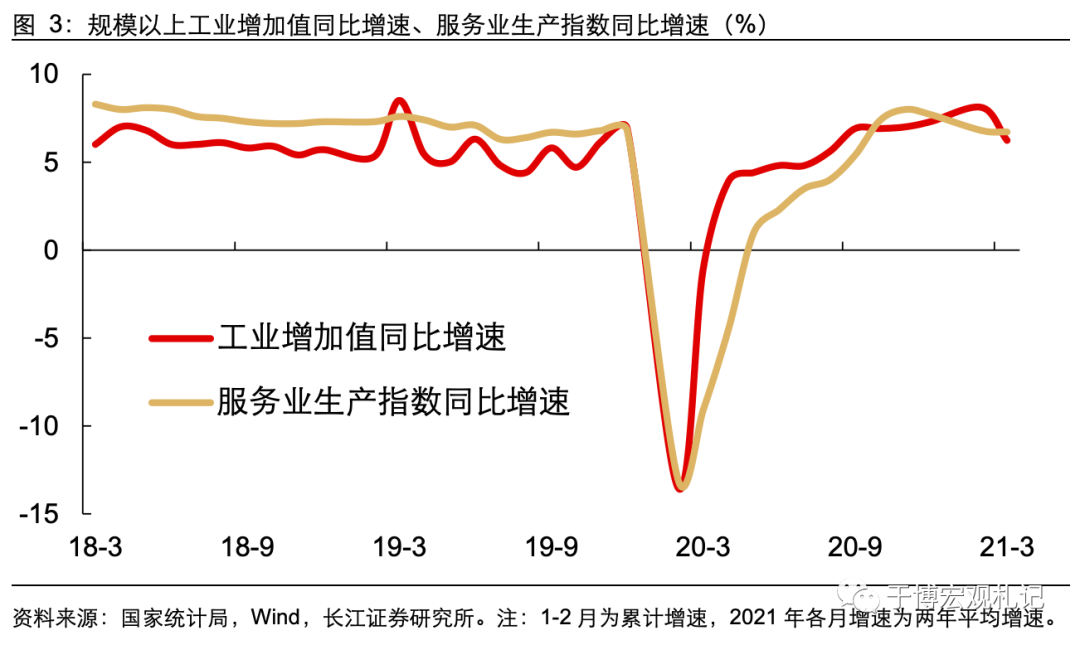

3月份工业增速小幅回落,服务业稳定增长。3月份工业增加值同比增速回落至14.1%,两年平均增速回落至6.2%,其中制造业两年平均增速回落至6.4%。3月份服务业生产指数回落至25.3%,两年平均增速稳定在6.8%。

3月份工业增速整体回落,哪些行业在支撑,哪些行业在拖累?

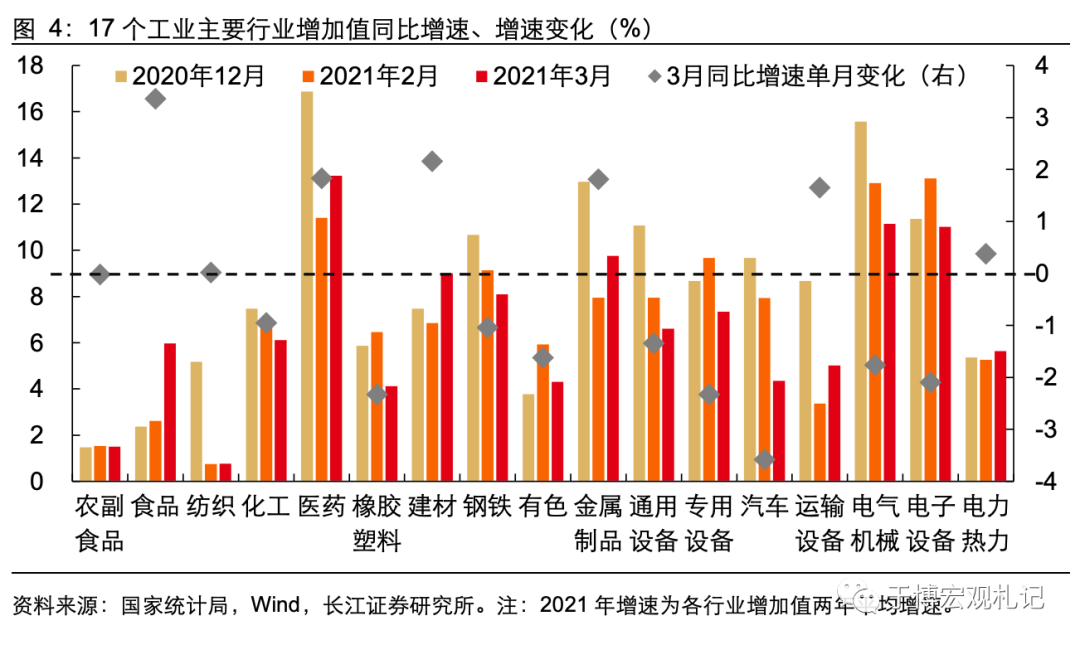

中观层面,从两年平均看,各主要行业增加值增速涨少跌多。3月份,17个主要行业的增加值两年平均增速较1-2月份跌多涨少。其中,汽车、橡胶塑料、专用设备、电子设备等行业是主要拖累,而支撑主要来自食品、建材、医药等行业。

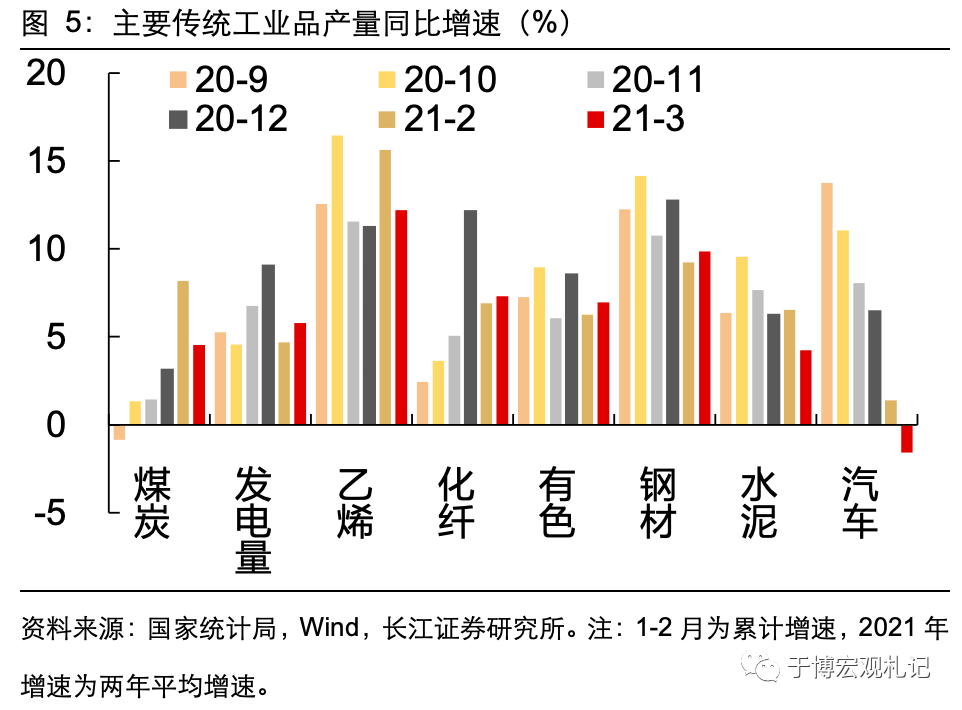

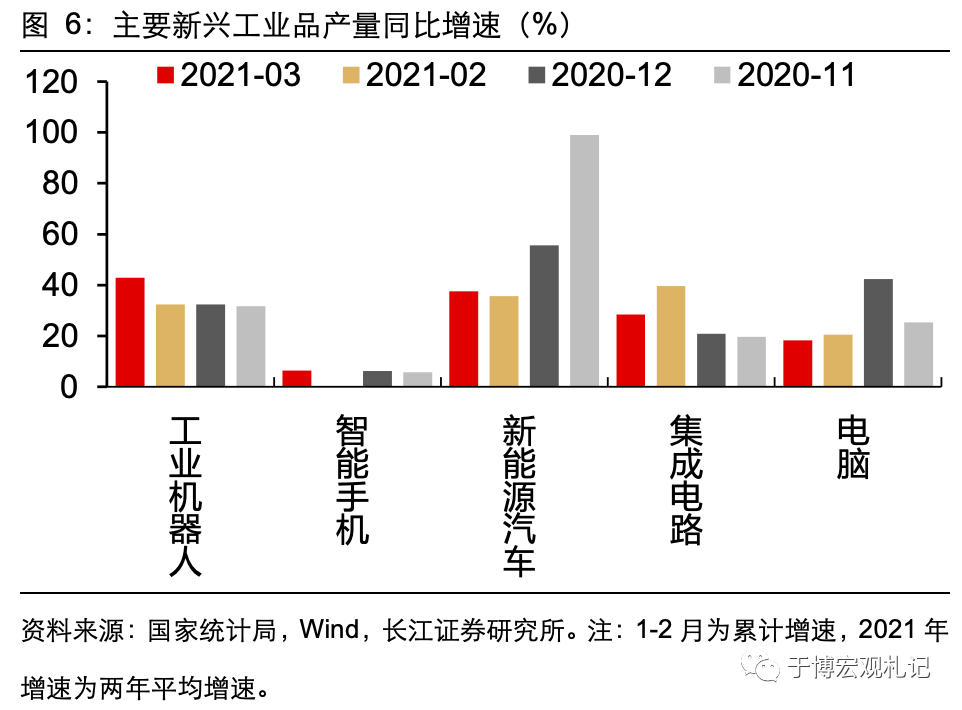

微观层面,从两年平均看,各主要工业品产量增速涨跌各半。3月份,发电量同比增速续升至5.8%,指向工业用电需求仍强。主要传统工业品中,化纤、有色、钢材产量增速回升,原煤、乙烯、水泥、汽车产量增速回落。主要新兴工业品中,工业机器人、智能手机、新能源汽车产量增速回升,集成电路、电脑产量增速回落。

我们认为,综合来看,3月工业增加值增速回落,主要受到钢铁、汽车两行业拖累,而两行业生产走弱主要源于外生因素。一方面,唐山地区实行严格环保限产规定,使得钢铁行业供给被动收缩,在下游需求仍旺、钢材产量增速走高的环境下,钢铁增加值增速反而回落。另一方面,汽车行业则受制于“缺芯”的行业困境,使得生产节奏被迫放缓,3月增加值、产量增速都较1-2月回落。

未来工业生产能否维持景气,本质上取决于需求端表现。那么3月份需求端表现如何呢?从外需来看,一季度各月我国美元计价出口同比持续保持高增长,反映海外需求仍强,有望对制造业景气形成支撑。接下来我们分别从投资、消费两方面对内需展开分析。

投资稳步回升,内生动力修复

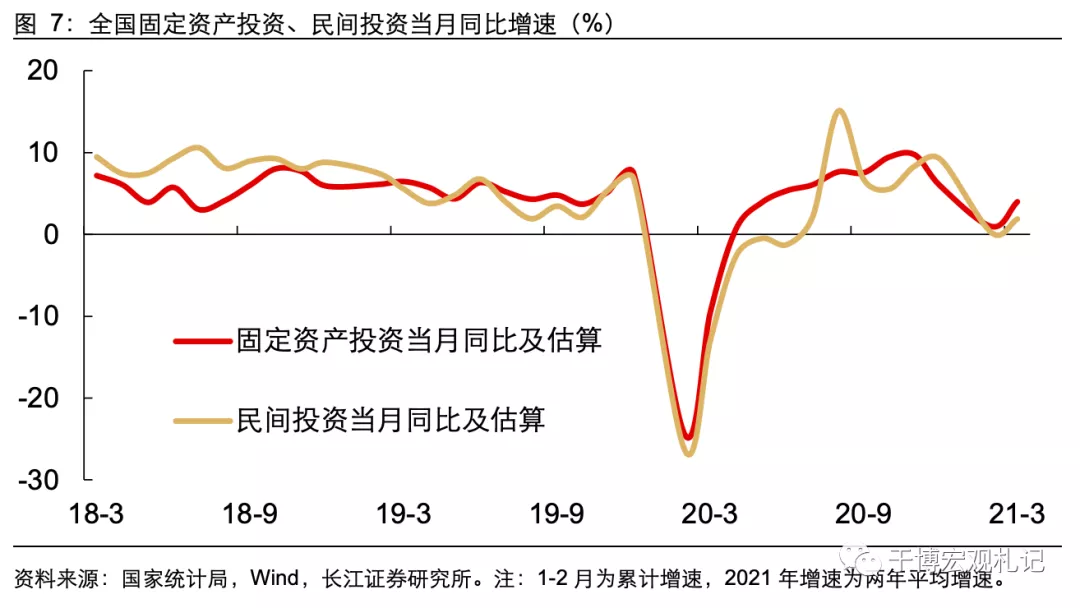

投资两年平均增速回升。一季度固定资产投资同比增速回落至25.6%,两年平均增速较1-2月份回升至2.9%。估算3月份固定资产投资两年平均增速较1-2月回升至4.0%。

从民间投资增速来看,一季度民间投资累计增速续升至26%,两年平均增速为1.1%。我们估算3月份民间投资两年平均较1-2月份小幅上升至1.9%,反映投资的内生动力依然强劲。

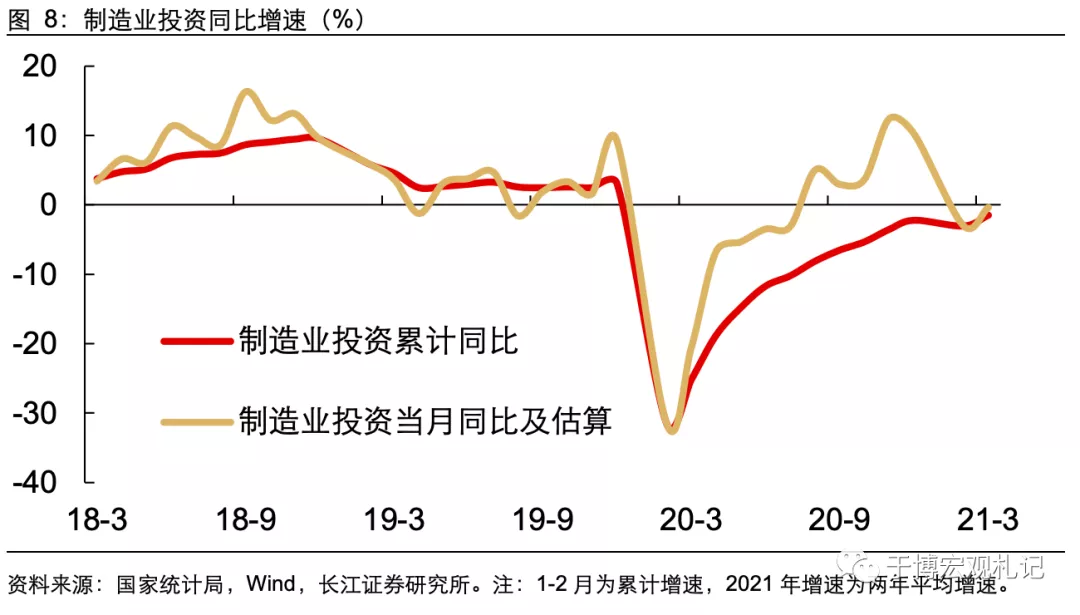

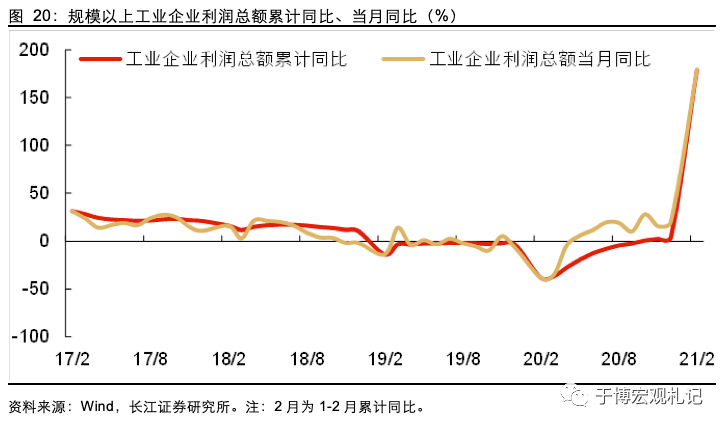

制造业投资两年平均降幅收窄。一季度制造业投资增速为29.8%,两年平均增速为-2.0%。我们估算3月份制造业投资两年平均增速为-0.3%,较1-2月份降幅收窄。综合来看,制造业投资不断向好趋势不改,并正在填补疫情所造成的缺口。

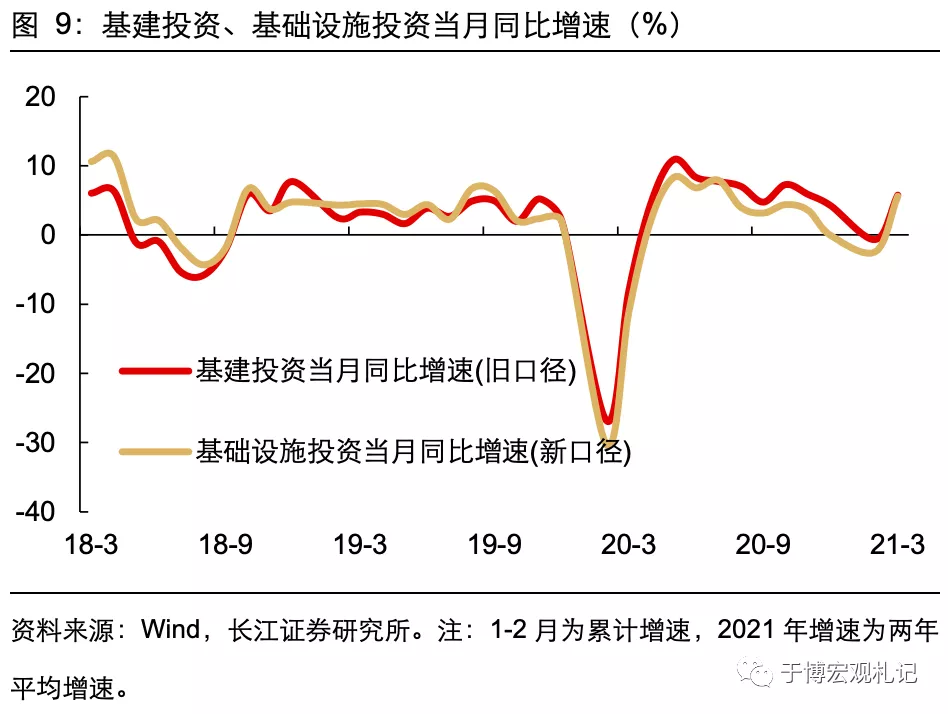

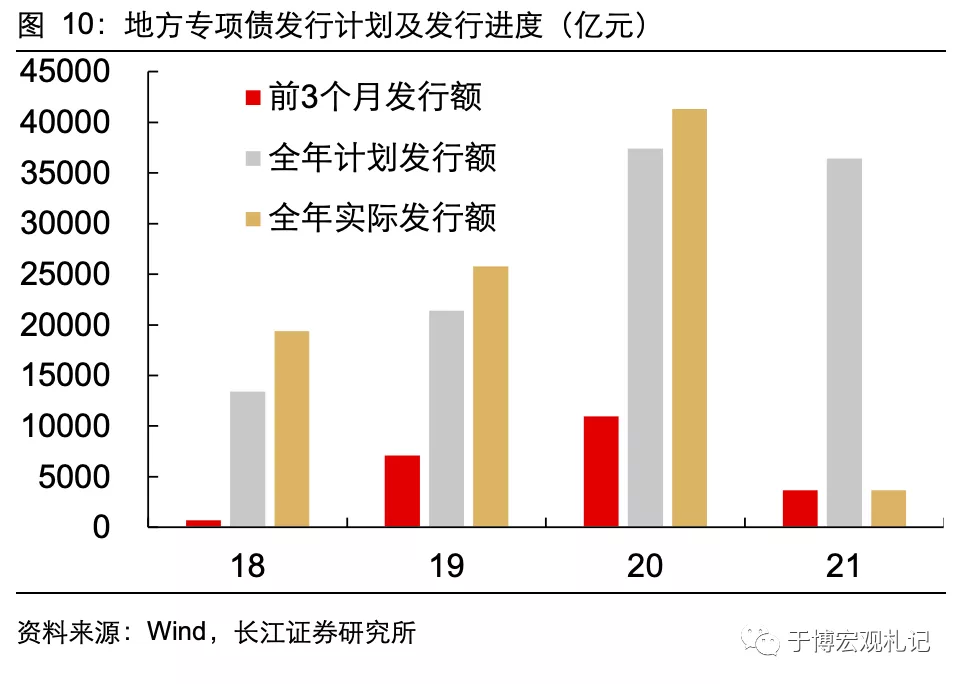

新、旧基建投资增速回升。一季度基建投资(旧口径)同比增速26.8%,基础设施投资(新口径)增速29.7%,两年平均增速分别为3.0%、2.3%。我们估算3月份基建投资、基础设施投资两年平均增速分别由负转正至5.8%、5.6%。3月份专项债净发行1982.4亿,发行量超过今年1-2月份总额,而财政存款环比减少4870.4亿,均指向积极财政逐步发力。从细分行业来看,3月份交运仓储邮政贡献较大。

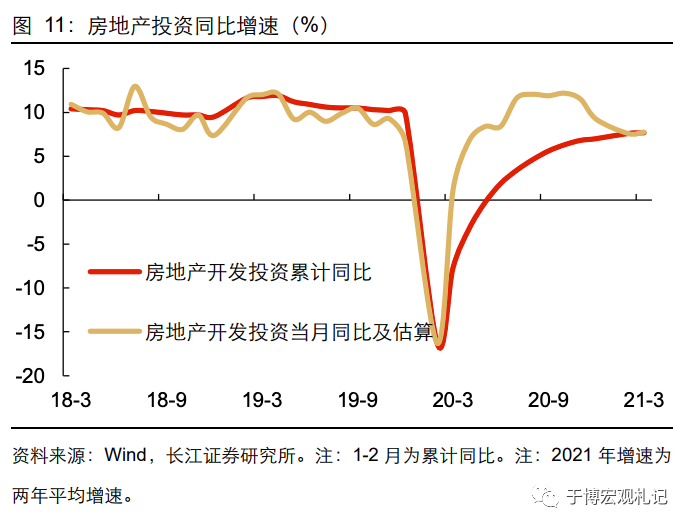

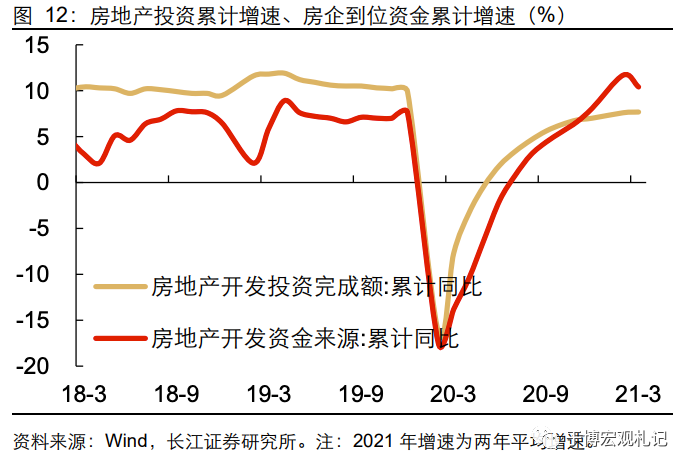

房地产投资两年平均增速保持稳定。一季度全国房地产开发投资增速为25.6%,两年平均增速为7.6%。从当月增速看,估算3月份房地产投资两年平均增速稳定在7.8%。

然而,房地产投资保持韧性的背后,却依然存在隐忧。

首先,房企到位资金增速回落。作为房地产投资的先行指标,3月份房企到位资金两年平均增速从1-2月份的11.7%回落至10.4%。房企到位资金增速回落,反映“三道红线”政策约束之下,房企融资有所转弱,而这势必对未来房地产投资形成拖累。

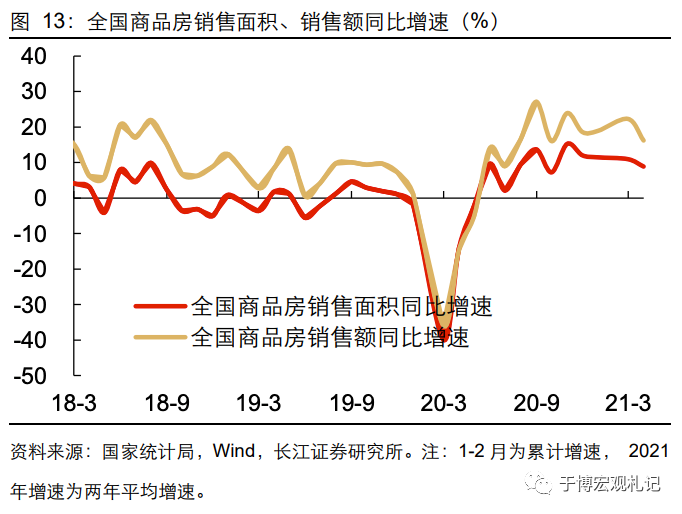

其次,地产销售疲态初现。3月份全国商品房销售面积、销售额同比增速因基数抬升,分别回落至38.1%、58.1%,而两年平均增速分别回落至8.9%、16.2%。3月份首套房贷款利率继续回升至5.28%,加之房贷集中度管理、防止经营贷违规房市等政策的落实,地产销售疲态初现,后续仍将持续承压。

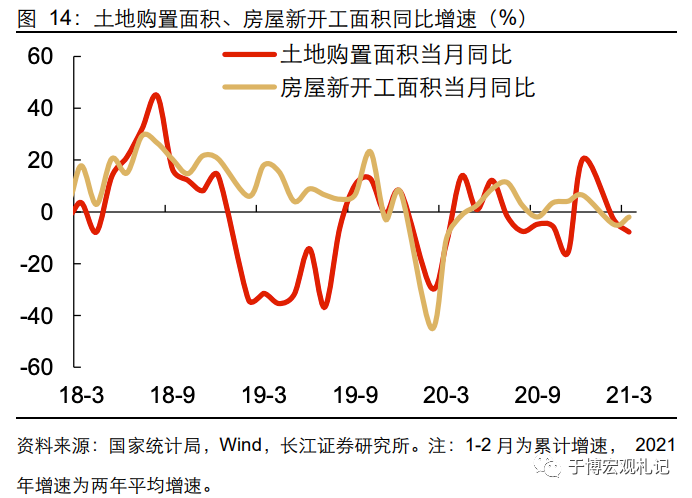

第三,新开工降幅短期收窄,但房企拿地意愿回落。3月份,房屋新开工面积同比增速回落至7.3%,两年平均增速降幅收窄至-2.0%。但受重点城市集中供地政策的影响,3月份土地购置面积同比增速降至-3.3%,且两年平均增速降幅扩大至-7.8%。

往后看,我们认为:受政策约束的影响,房地产行业销售、融资、拿地均面临下行压力,因而房地产投资对固定资产投资的支撑作用或持续减弱;财政发力势必对基建投资形成短期提振,但持续性仍待观察;而在内需尚有支撑、外需仍较旺盛、前期盈利明显改善的背景下,制造业投资有望持续发力,并成为未来固定资产投资的中流砥柱。

消费普遍回升,回暖迹象明显

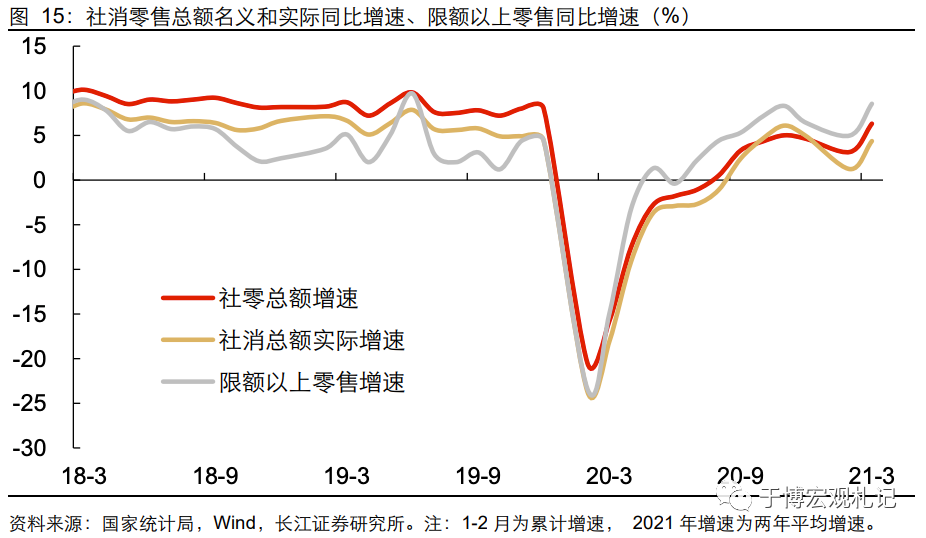

消费增速反弹,回暖迹象明显。3月份社会消费品零售总额增长34.2%,限额以上零售总额增长38.6%。从两年平均增速看,3月社消零售及限额以上零售两年平均增速分别反弹至6.3%、8.5%,指向消费仍在稳步复苏。

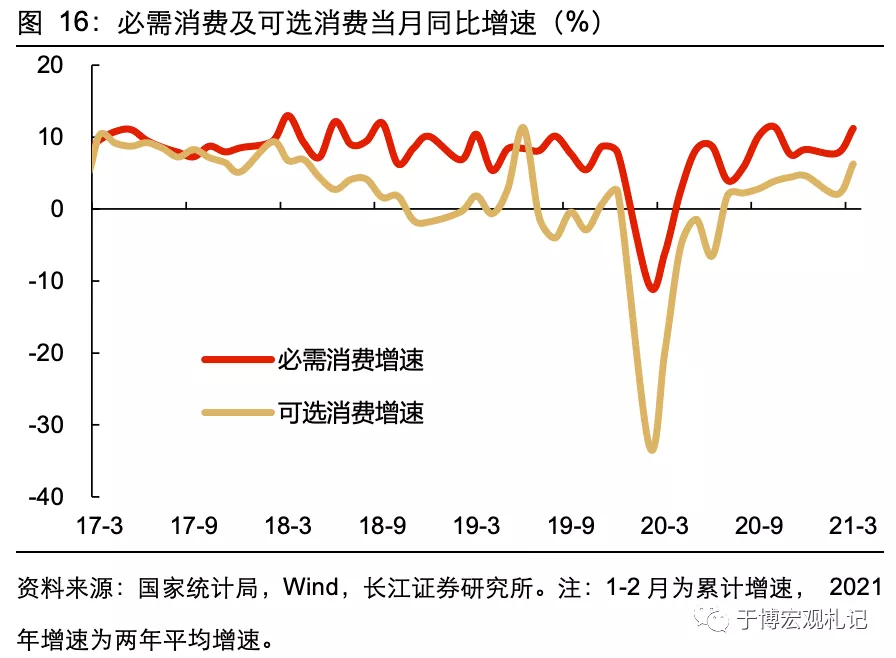

从两年平均增速看,必需消费全面回升,可选消费普遍改善,出行类、居住类表现亮眼。

必需消费增速全面上升。3月份粮油食品饮料烟酒类、纺服类、日用品类零售额两年平均增速均抬升,带动必需消费两年平均增速反弹至11.2%。

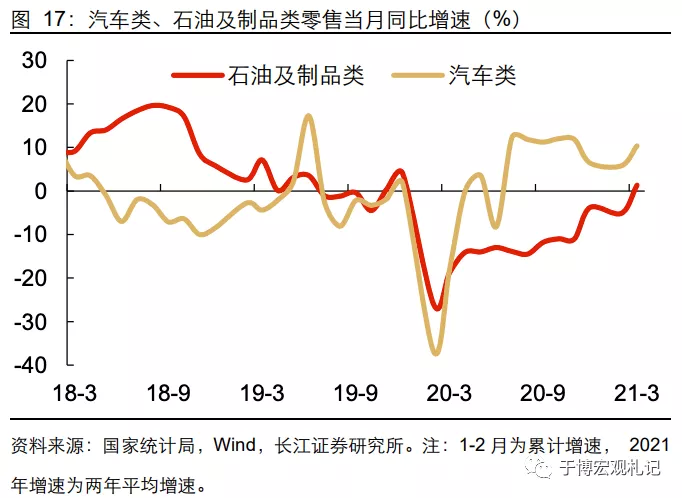

可选消费增速普遍改善。3月份汽车类、石油及制品类零售额两年平均增速回升,指向出行类消费稳步恢复。而居住类消费中,建材类、家具类零售额两年平均增速回升,但家电类零售额增速回落转负。

往后看,我们认为:随着居民收入增速持续回升,边际消费倾向修复,消费增速或整体将稳步回升;前期地产销售、竣工增速相继见底回升,也有望带动居住类消费持续走强;而随着疫苗出台,出行类消费也有望同步回暖。

生产有支撑,需求有惯性

回顾3月份的经济数据,工业生产短期走弱,投资、消费等内需明显走强。我们认为,看待生产不必悲观,而需求向好态势有望保持。

在生产方面,3月数据或受到外生因素干扰。唐山环保限产使得钢铁行业在传统旺季被动收紧供给。而微观数据来看,3月工业生产并不弱。一方面,从发电量数据来看,3月发电量两年平均增速达5.8%,势头强劲;另一方面,高频数据显示,水泥、化工、汽车等行业开工率均处历年同期较高水平,指向生产仍强。

在需求方面,3月投资、消费的回暖具备惯性。

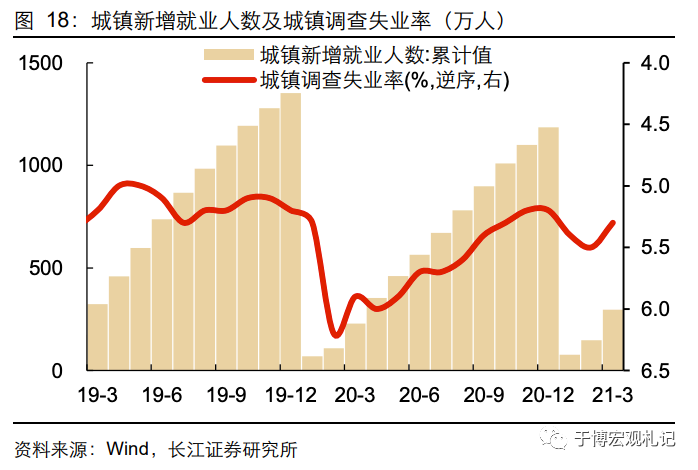

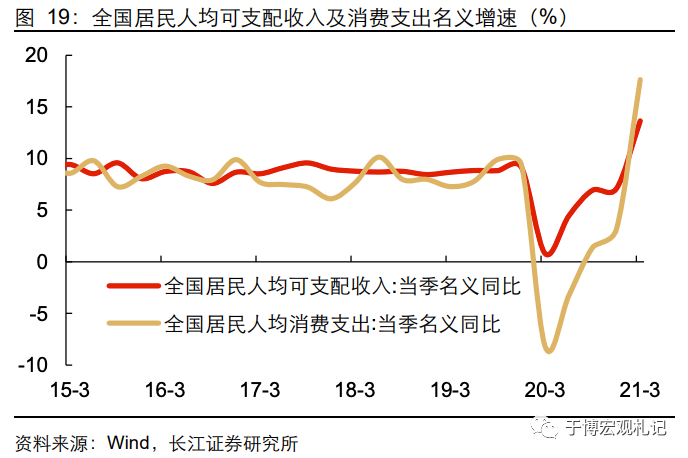

消费方面,3月城镇调查失业率续降至5.3%,一季度全国居民人均可支配收入两年平均名义增速达7%。就业数据转好、城镇居民收入回升,都预示着消费复苏具备内生基础,复苏仍将持续。

同时,在投资方面,随着企业盈利的改善和信贷政策向制造业倾斜,制造业投资有望持续发力,取代房地产投资成为支撑固定资产投资的主要力量。

风险提示

1. 国内疫情趋紧;2. 政策方向调整。

(智通财经编辑:马火敏)