本文来自公众号“中国金融四十人论坛”

本文要点

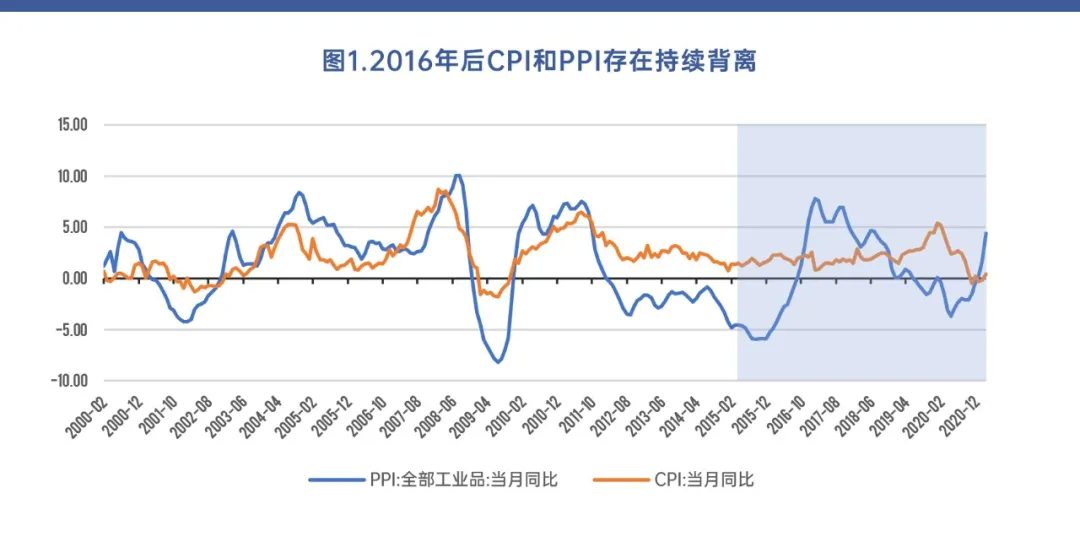

在本轮经济复苏过程中,CPI和PPI出现明显背离,这种背离并不是新现象。2016年之后,PPI与CPI就一直存在持续背离。这至少说明,过去五年里,并没有看到PPI能够向CPI传导的有效证据,从生产端向消费端的价格传导机制并不顺畅。

对于过去半年时间里大宗商品价格的变化,需求端的结构特征可以提供较好的解释力,供给主要是起到了加速作用。

本轮大宗商品价格上涨主要体现为产业链上下游利润的再分配,即上游行业占总体利润的比例越来越高。在终端需求没有显著扩张的情况下,不必过度担忧PPI引发新一轮通胀的风险,而是应重视PPI上涨带来的企业利润再分配效应。

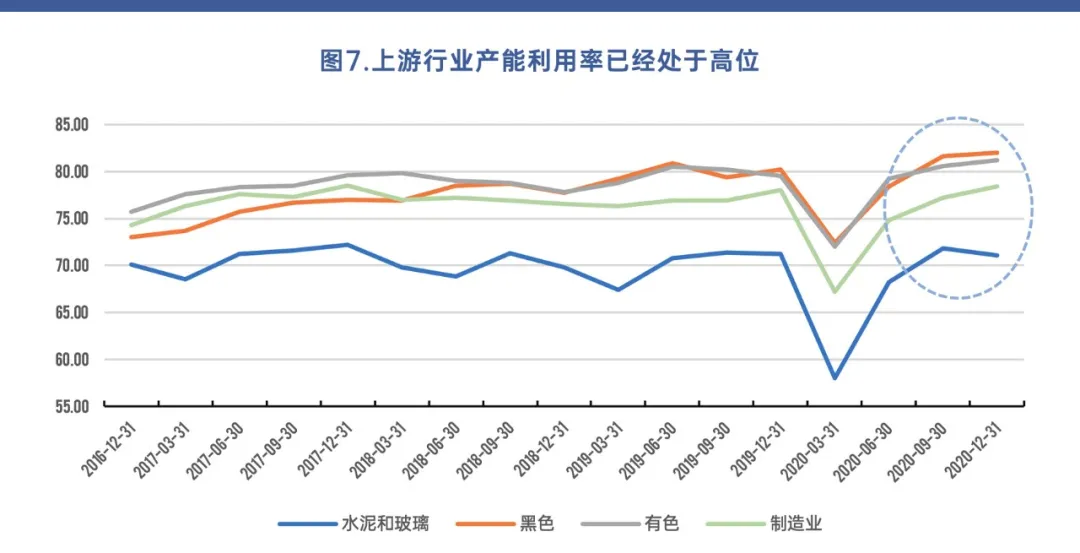

应对原料价格上涨有两个思路,一是增加供给,二是抑制需求。相关产业的产能利用率已经处于高位,短期内供给端很难出现显著改善。如果为压低大宗商品价格而采取抑制需求的紧缩政策,则会降低经济活力。减税降费确实可以在一定程度上改善下游企业的利润,但效果有待商榷。

要改善下游行业现金流,真正的出路还是要把蛋糕做大,解决总需求不足的问题。接下来即便通胀有进一步抬头,但只要不是严重的通胀,对经济就是利大于弊。如果误判通胀风险而过早退出对经济的支持政策,经济会因为总需求不足而陷入通缩。

当前,中国经济在总量层面上面临的主要问题还是需求不足。保持相对宽松的货币政策并以此实现温和通胀的目标,是接下来中国经济持续复苏的关键保障。

——朱鹤 中国金融四十人论坛(CF40)青年研究员

2021年初以来,全球主要大宗商品价格显著上涨。与年初相比,南华工业品指数上涨了7%左右,铜、螺纹钢、铁矿石、原油的价格涨幅超过10%,CRB现货指数涨幅接近15%。3月25日,李克强总理在南京讲话中就提到了大宗商品价格上涨较快的问题。4月初金融委和国务院会议上都对大宗商品价格快速上涨表示关切。

目前,市场普遍担忧的情况是,如果大宗商品价格上涨带来新一轮通胀,或者政策层面担忧这种情况发生,最终结果是促使宏观政策提前收紧。

从长期历史序列来看,2016年之前,每轮经济周期中PPI和CPI往往是同步变化,PPI对CPI不存在稳定且明显的领先性。然而,2016年之后,PPI与CPI开始出现普遍且持续的背离,两者的相关性出现了显著变化。本轮国内大宗商品价格表现与2016-2017年有很多相似之处,不能简单参照2009年金融危机之后的表现做比较。对于过去半年时间里大宗商品价格的变化,需求端的结构特征可以提供较好的解释力,供给主要是起到了加速作用。

在此背景下,大宗商品价格上涨主要体现为产业链上下游利润的再分配,即上游行业会不断挤占下游行业利润。这与2017年的情况也极为相似。因此,在终端需求没有显著扩张的情况下,不必过度担忧PPI引发新一轮通胀的风险,而是应重视PPI上涨带来的企业利润再分配效应。

应对原料价格上涨有两个思路,一是增加供给,二是抑制需求。相关产业的产能利用率已经处于高位,短期内供给端很难出现显著改善。如果为压低大宗商品价格而采取抑制需求的紧缩政策,则会降低经济活力,届时下游企业将面临更严峻的生存环境。减税降费确实可以在一定程度上改善下游企业的利润,但这种改善效果究竟能有多大、持续性能有多强,都有待商榷。

回本溯源,要改善下游行业现金流,真正的出路还是要把蛋糕做大,解决总需求不足的问题。接下来即便通胀进一步抬头,但只要不是严重的通胀,对经济就是利大于弊。保持相对宽松的货币政策并以此实现温和通胀的目标,是接下来中国经济持续复苏的关键保障。

本轮大宗商品价格上涨逻辑更像2016年,需求端结构特征可提供较好的解释力

本轮疫情冲击后,中国经济整体表现与2009年比较类似,都是快速触底后的V型反弹,大宗商品价格也是如此。但是,不能将本轮经济复苏和大宗商品价格上涨同2009年做简单类比,并据此推断会出现新一轮的通胀。

回顾2009年,当时的情况是,在总需求显著扩张的带动下,物价水平全面上涨,并由此带来整体通胀压力。具体表现是CPI和PPI同时见底见顶,且涨幅大致相等。

从长期历史序列来看,2016年之前,每轮经济周期中PPI和CPI往往是同步变化,PPI对CPI不存在稳定且明显的领先性。而在本轮经济复苏过程中,CPI和PPI则出现明显背离,只有PPI在快速上升,CPI和核心CPI则是快速回落。更能综合反映物价变化的GDP平减指数也没有显著上升。即使中国经济已经持续复苏了4个季度,实际面临的通胀压力也并不大。

这种背离并不是新现象。2016年之后,PPI与CPI就一直存在持续背离(图1)。这至少说明,过去五年里,并没有看到PPI能够向CPI传导的有效证据,从生产端向消费端的价格传导机制并不顺畅。

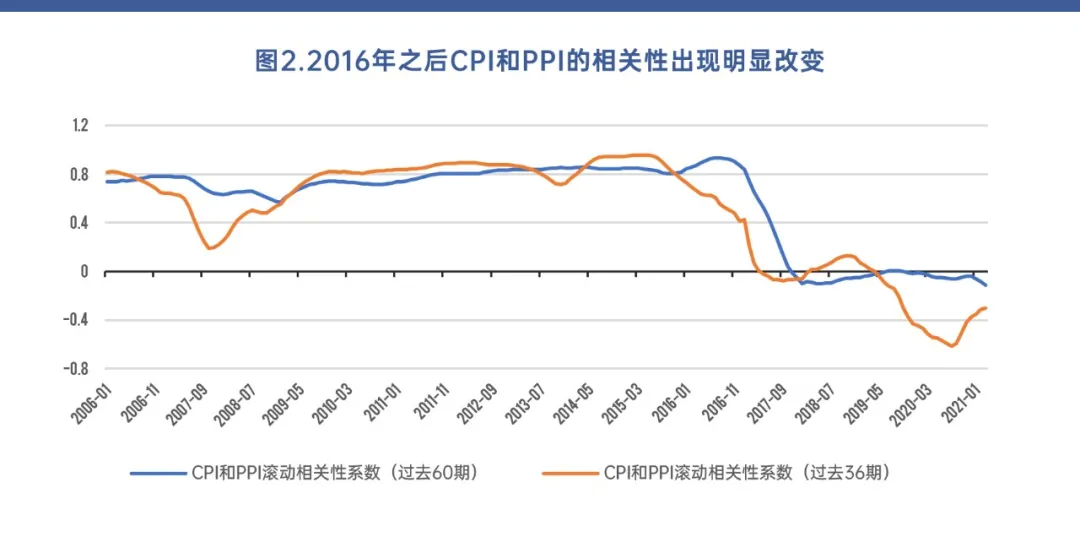

我们计算了不同周期下CPI和PPI的滚动相关系数,结果表明,PPI和CPI的相关性在2016年前后出现了很大的结构性变化。如图2所示,2016年之前,PPI和CPI的当期滚动相关性比较稳定,除了2008年金融危机期间,3年期和5年期滚动相关性均在0.8左右。但2016年之后,3年期滚动相关系数快速下降,随后是5年期滚动相关系数在2017年快速下降。

本轮大宗商品价格上涨过程中,不同类产品价格表现有很大差异。换言之,大宗商品价格上涨只是一个粗略的描述,不能一概而论。我们以2020年1月2日的价格为基期,观察黑色、有色、能化和农产品四大类大宗商品在疫情之后的价格变化。如图3所示,与疫情之前相比,黑色涨幅最大(71%),其次是有色(27%),农产品的涨幅相对温和(10%),而能化还没有完全回到疫情之前的水平(-5%)。

1)需求端的结构性差异,以及2)供给端是否存在扰动,可以较好解释上述价格变化的特征事实。

从供给端来看,黑色和有色在矿产层面都存在一定的供给端扰动,且主要集中在南美地区,部分矿产出口国受疫情影响比较严重,导致部分矿山实际产量有所下降。相比之下,农产品和能化在供给层面并不存在明显扰动。

从需求端来看,受全球疫情影响,原油需求大幅萎缩,油价一度暴跌。随后,全球经济缓慢复苏推动油价缓慢复苏,但时至今日,油价只是勉强回到了疫情之前的水平。在各国隔离政策正式全面解除之前,很难看到原油需求端出现明显改善。而原油作为能化产业的最上游,其价格下跌为能化产品价格下跌打开了巨大空间。

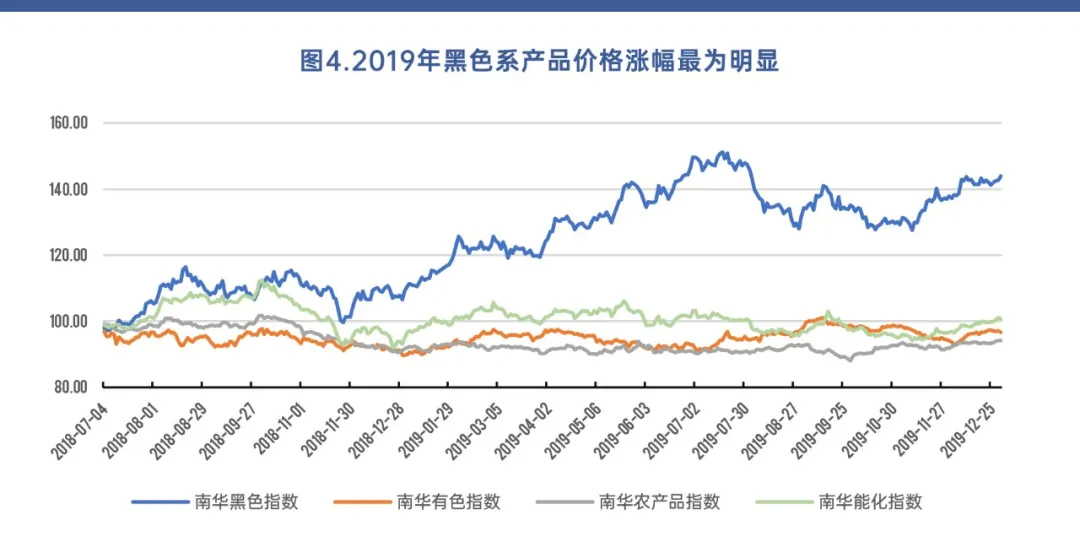

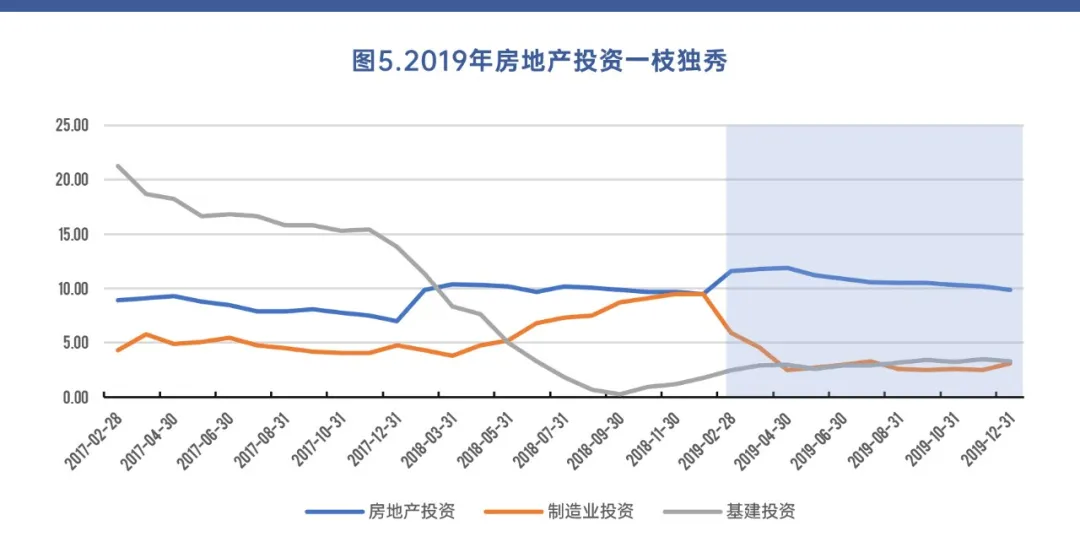

相比于能化和农产品,黑色和有色在需求端相对更强一些。本轮经济复苏中,投资强消费弱的特点非常明显,且在投资中房地产表现最为抢眼。类似的情况曾在2019年出现过。2019年中国宏观经济整体偏弱,大多数宏观经济指标都处于下行区间。固定资产投资中,制造业和基建投资表现不佳,只有房地产投资一枝独秀(图5)。

这种经济格局下,黑色系产品相对其他工业品有非常明显的涨幅(图4)。出口是拉动中国经济快速复苏的另一个主要力量,它对主要工业品需求的拉动作用都比较明显,但对农产品影响不大。大宗商品的差异化表现也可以在部分程度上解释为何PPI没能向CPI传导。农产品和原油价格与CPI的关系更直接,而黑色和有色离得更远。

更应重视上游挤占下游利润的问题,减税降费应对原料价格上涨效果存疑

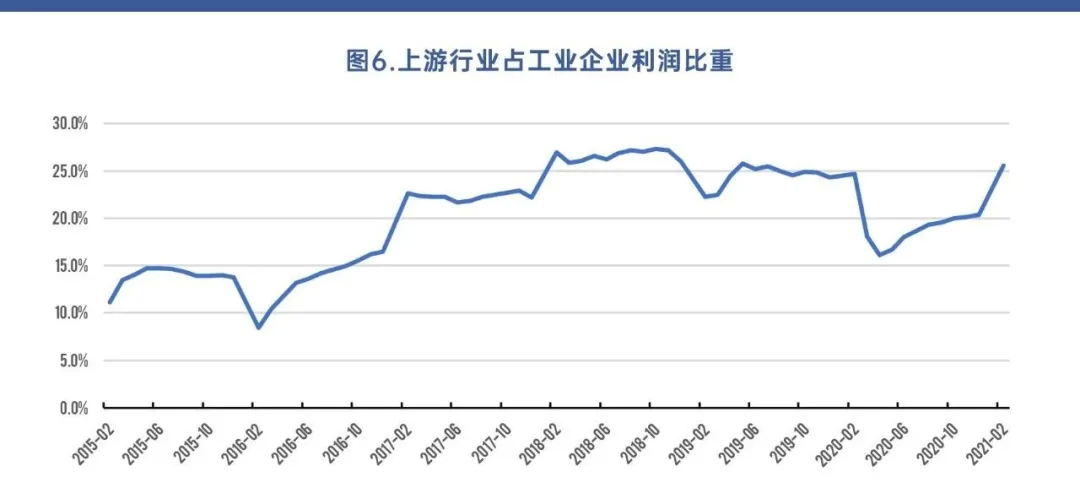

如前所述,在过去五年里PPI和CPI持续存在背离,且看不到PPI向CPI传导的历史证据。此时,大宗商品价格上涨主要体现为产业链上下游利润的再分配,即上游行业占总体利润的比例越来越高。

如图6所示,2016年之后,上游行业占工业企业利润的比重显著上升,2019年略有下降,但依然比2016年之前的水平更高。经济周期对上游行业利润占比有一定影响,但不是主要原因。一个重要的证据是,2018年二季度中国宏观经济开始阶段性转弱,但上游企业利润占比并没有发生显著改变,2019年略微下降,但仍然高于2017年的水平。疫情复苏至今,上游行业占工业企业利润的比重快速增加,已经超过2019年初的水平。随着大宗商品价格保持高位给相关行业带来的丰厚利润,上游行业利润占比大概率还会继续增加,接近甚至超过2018年的高点。因此,在终端需求没有显著扩张的情况下,不必过度担忧PPI引发新一轮通胀的风险,而是应重视PPI上涨带来的企业利润再分配效应。

注:上游行业包括采矿业、非金属矿物制造业、黑色、有色、焦化五个子行业。

应对原料价格上涨有两个思路,一是增加供给,二是抑制需求。

供给方面,全球主要原材料出口国大多为发展中国家,疫情对其供给能力的损害比较严重且缺乏充足的疫苗,其中尤以南美国家为甚,如巴西、秘鲁、智利。同时,市场普遍预期“碳达峰、碳中和”愿景会对未来中国工业产能产生实质性影响。因此,短期内供给端很难看到显著改善。

需求方面,如果因为担心原材料价格上涨而采取抑制需求的宏观政策,表面上看可以压制大宗商品价格上涨,但代价是降低经济活力,影响经济复苏进程。这会直接损害下游企业的现金流,届时下游企业将面临更差的生存环境。

既然供给端不可控,需求端也不宜强压,剩下的思路就是减税降费,由政府让出一部分税收给企业,特别是下游企业。这种做法或许可以在一定程度上缓解下游企业的成本压力,但也面临两个难点。

其一,降低增值税效果未必明显,只能从企业所得税下手,但这与从间接税向直接税转变的财税改革大思路不符。增值税是流转税,如果是通过降低增值税的方法向企业让利,未必能够直接改善下游企业的现金流。因为这部分利益要根据不同行业和企业的议价能力重新分配,而在当前阶段,下游企业的议价能力显然是偏弱的。因此,这种改善究竟能有多大效果值得商榷。

相比之下,直接降低企业所得税税率效果更直接,相关企业的获得感会更强,但这与我国逐步提高直接税比重的财税改革大思路不相符。过去数年里,我国减税降费的实践主要围绕增值税、个税改革和清理政府性收费展开,除了对科创等行业的特定优惠外,企业所得税制度并未有大的变动。

其二,减税降费的代价是政府收入下降,这或许会进一步加剧基层政府的收支压力,甚至间接强化地方政府对土地财政的依赖。增值税和所得税的中央地方分成比例分别是5:5和6:4,是地方政府税收收入的最主要来源。在财政支出相对刚性、事权集中在基层的大背景下,地方财政收入下降会加剧基层政府的运行压力。此时,卖地又成了地方政府弥补收支缺口的必要选项。

回本溯源,要改善下游行业现金流,真正的出路还是要把蛋糕做大,解决总需求不足的问题。接下来即便通胀有进一步抬头,但只要不是严重的通胀,对经济就是利大于弊。温和的通胀是保持经济在潜在产出水平运行的必要条件。

特别是在经济下行时期,通胀回升能够改善企业盈利,企业收入增加会通过税收、工资和利息等渠道改善其他部门的收入状况。这对经济复苏至关重要。发达国家央行已经普遍把保持一定水平的通胀水平纳入到了货币政策的目标中,有的国家甚至为此付出了数十年的努力,日本是最典型的代表。

中国经济仍处于复苏阶段,企业需要一定时间修复其受损的资产负债表,居民收入下滑限制了消费的扩张,政府财政压力也比较大。此时如果出现温和的通胀,有助于改善企业、居民和政府每一个部门的资产负债表,有助于提升总需求。

只要通胀处于央行的通胀目标范围以内,没有演变成恶性通胀,对于经济复苏就是利大于弊。反之,如果误判通胀风险而过早退出对经济的支持政策,经济会因为总需求不足而陷入通缩,企业、居民、政府收入和资产负债表都将面临巨大困境,与之相伴的可能是经济二次探底。

当前,中国经济在总量层面上面临的主要问题还是需求不足,核心CPI的低迷已经说明了这一点。保持相对宽松的货币政策并以此实现温和通胀的目标,是接下来中国经济持续复苏的关键保障。

(智通财经编辑:魏昊铭)