本文来自“中金点睛”。

年检新规推动在用车规范化,存量“大吨小标”轻卡有望实现快速出清,产生轻卡更新需求。中长期来看,轻卡治超趋严,叠加轻卡生产环节的技术指标进一步明确,轻卡单车运力下降,推动轻卡保有量提升。继上一篇轻卡行业报告《轻卡:新政或致剧变,孕育格局转机》探讨轻卡运力流向后,本篇报告我们从供给侧改革的角度出发,分析政策对重卡和轻卡销量的影响,以重卡上一轮周期为鉴,判断这一轮轻卡走向。

摘要

复盘重卡:五年稳步增长强周期的“业绩归因”为供给侧多项改革和需求扩张。2016年9月21日开展超载行为重点整治工作以来,重卡市场受全国范围内梯度治超、各地加速“国三”车淘汰政策的影响,行业呈现明显增长趋势, 2016-2020年期间重卡销量CAGR高达22.1%。而轻卡由于淘汰补贴力度较低、且非高速应用场景下治超执法力度较低,销量增速弱于重卡,2016-2020年期间CAGR为9.2%。复盘重卡在过去五年的销量表现,我们认为供给侧改革和需求侧扩张是推动重卡销量持续超预期的主要因素。供给侧改革围绕治超治限和排放标准升级展开,具体表现为从中央到地方的梯度治超,以及排放标准升级背景下各地加速淘汰“国三”车。重卡需求扩张主要由物流及工程需求增加推动。

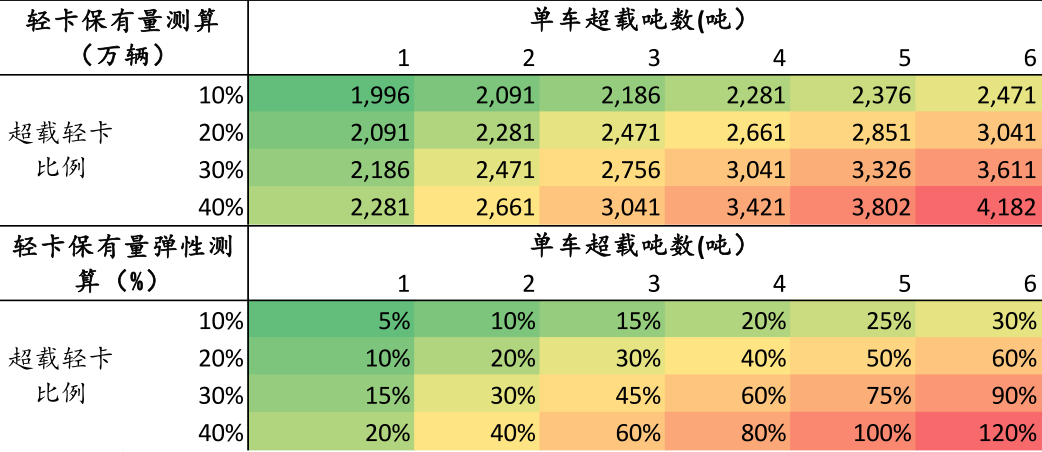

站在当前时点往前看,轻卡治超加速,行业即将迎来上行周期。年检新规落地推动存量“大吨小标”车辆快速出清,带来行业更新需求,中长期来看,轻卡技术指标有望进一步明确,推动轻卡单车运力下降,行业保有量提升。我们认为,短期内消费者观望新政执行力度的情绪较重,可能会对2021年月度销量带来扰动,全年呈现前高后低的走势。长期来看,轻卡单车运力下降,新增运力需求转向合规轻卡的确定性较强。我们以2019年轻卡保有量为基数,进行保有量弹性测算。根据我们的测算结果,假设存量轻卡中20%出现超载情况,单车超载3吨,那么这部分轻卡合规化后,将释放超1,000万吨的运力,推动轻卡保有量提升至2,471万辆,相较2019年增长30%。

对标重卡,行业上行周期往往伴随着龙头企业业绩加速释放,同时催化公司股价上涨。在重卡行业上行周期内,行业贝塔叠加产业利用率提升带来的规模优势,龙头企业业绩弹性强于行业销量增速。同时,我们发现重卡龙头公司的股价与重卡销量存在较为明显的相关性。对比轻卡龙头企业业绩和股价表现,前期轻卡龙头企业的业绩弹性与轻卡销量的相关性较低,且轻卡销量对股价的拉动效应并不明显,主要原因在于包括福田汽车、江铃汽车、江淮汽车在内的轻卡龙头公司大多采用“商乘并举”发展战略,导致公司业绩受乘用车销量下滑的拖累。我们认为,随着龙头企业重新厘清发展战略,优化商用车业务,盘活存量资产,提高产能利用率,轻卡行业销量增长将会给龙头企业带来更大的业绩弹性。

风险

轻卡治超边际明显放松,同质化竞争更加激烈削弱企业的盈利能力。

正文

一、复盘重卡:五年稳步增长的“业绩归因”

1.供给侧改革和需求侧扩张推动重卡终端销量稳步增长

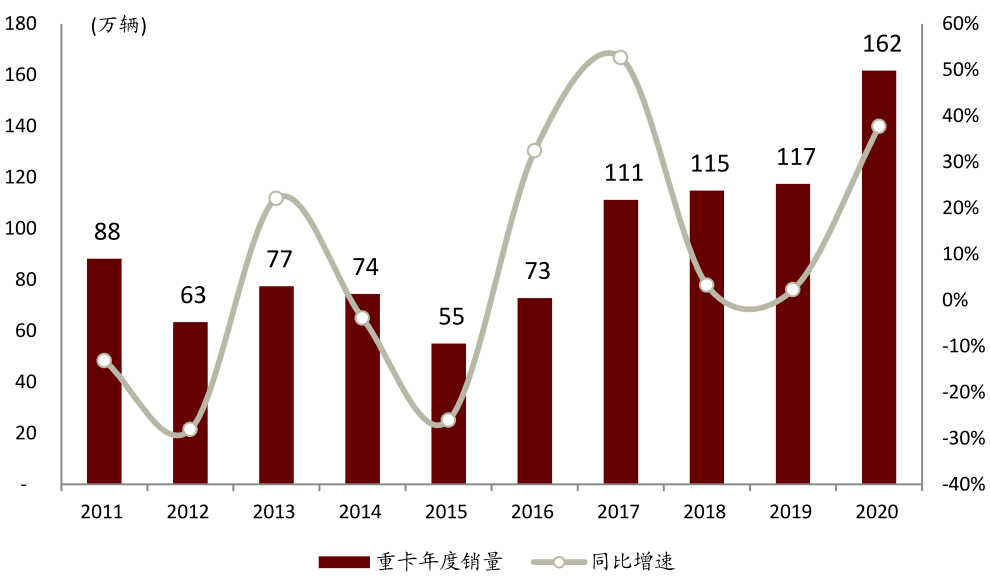

我国重卡销量自2010年过百万辆之后,2015年触底至55万辆,2016年重卡进入全面反弹阶段,2017-2020年期间,重卡销量中枢推升至100万辆以上,年度销量由2016年的72.8万辆上升至2020年161.7万辆,连续4年创历史新高,强周期持续时间较长,5年CAGR高达22.1%。2021年重卡销量仍保持较高的景气度,1-2月重卡行业累计销量29.54万辆,同比+92%。

复盘重卡在过去五年的销量表现,我们认为供给侧改革和需求侧扩张是推动重卡销量持续超预期的主要因素。供给侧改革围绕治超治限和排放标准升级展开,具体表现为从中央到地方的梯度治超,以及排放标准升级背景下各地加速淘汰“国三”车。重卡需求扩张主要由物流及工程需求增加推动。本篇报告将重点围绕重卡和轻卡的供给侧改革展开,分析由政策变化产生的销量变动,以重卡上一轮周期为鉴,判断这一轮轻卡走向。

图表: 2011-2020年重卡销量及同比增速

资料来源:中汽协,中金公司研究部

2.供给侧改革其一:两步走治超,明确超载认定标准,地方政府梯度推广治超政策

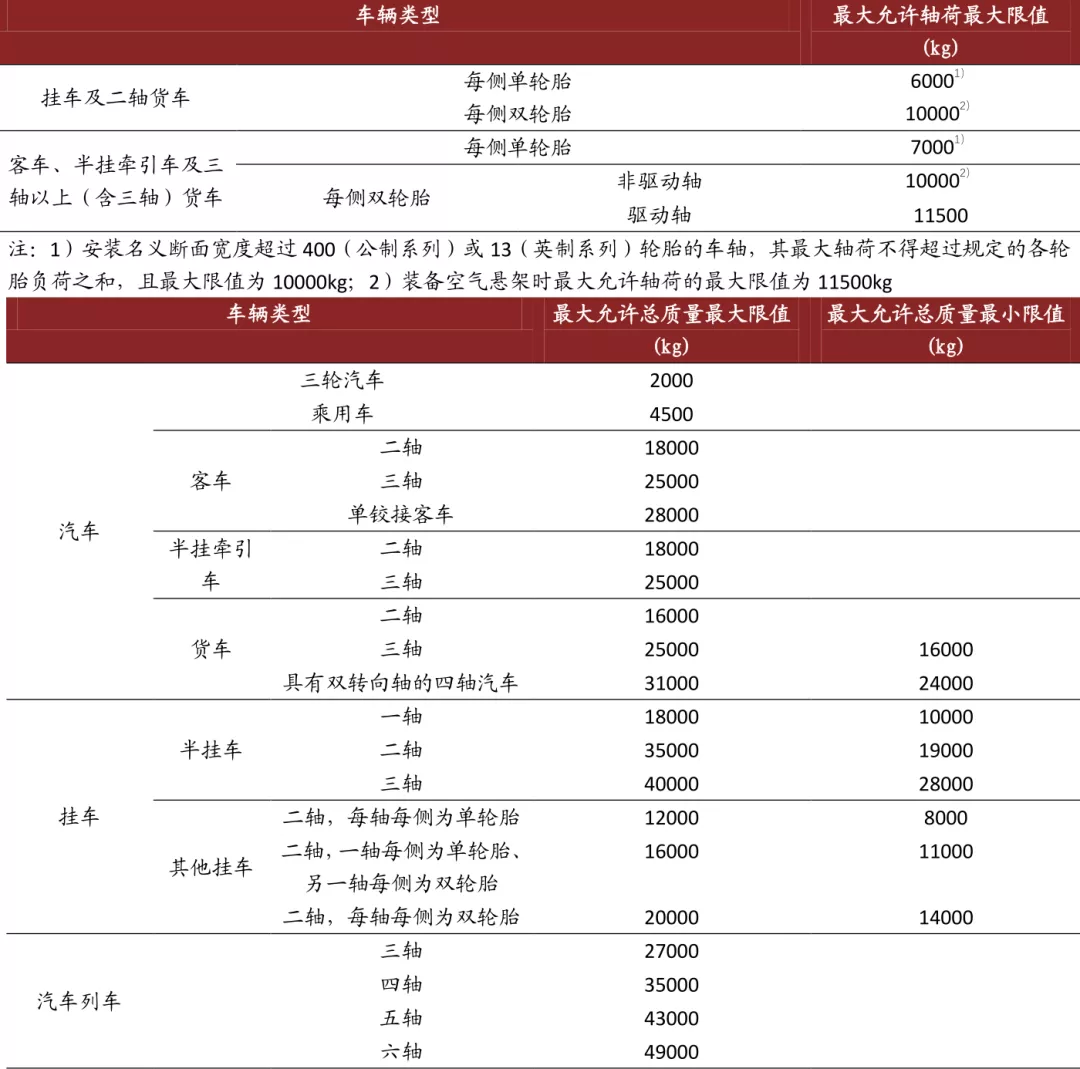

2004年新的车辆技术标准出台,首次明确了汽车的轴荷及总质量的限值要求。2004年《道路车辆外廓尺寸、轴荷及质量限值》GB1589-2004标准发布,新标准明确了道路车辆尺寸和质量限值。以每侧双轮胎的三轴货车为例,标准规定了非驱动轴的最大允许轴荷最大限值10吨/轴,最大允许总质量最大限值25吨。技术标准明确后,2004年4月,国务院联合相关部委发布《关于在全国开展车辆超限超载治理工作的实施方案的通知》,在全国集中组织开展车辆治超治限工作。各地方政府也相应成立了治超工作组织,治超工作成为从中央到地方的重点工作内容。

图表: GB1589-2004《道路车辆外廓尺寸、轴荷及质量限值》中轴荷与总质量要求

资料来源:GB1589-2004《道路车辆外廓尺寸、轴荷及质量限值》,中金公司研究部

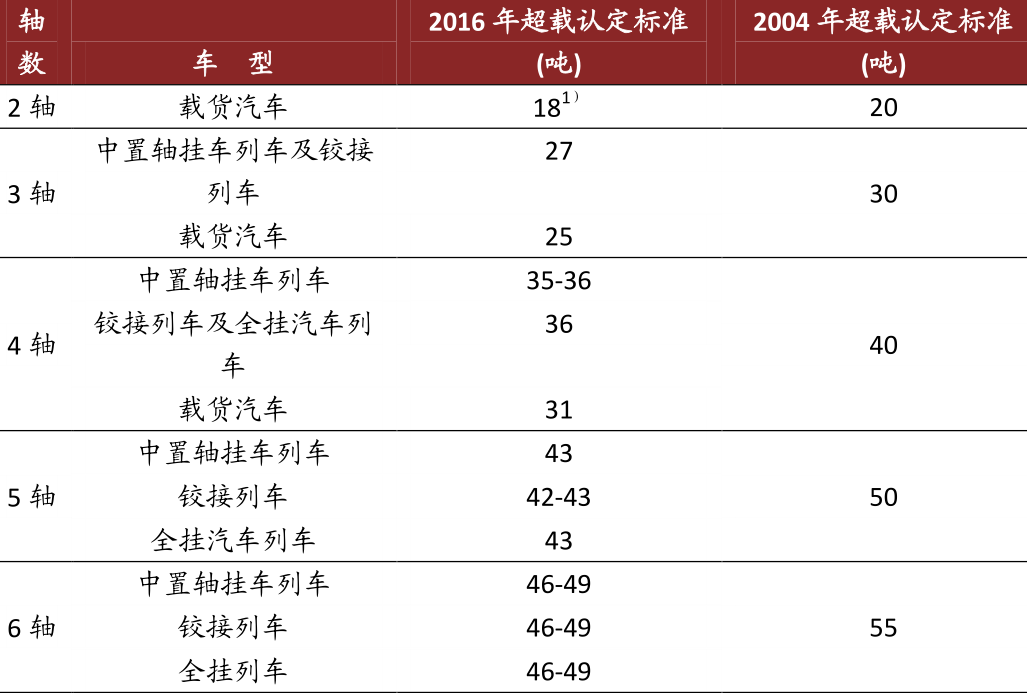

2016年《GB1589-2016-道路车辆外廓尺寸、轴荷及质量限值》标准发布,同年交通部发布修订版《超限运输车辆行驶公路管理规定》,超限超载认定标准提高10-20%。GB1589-2016标准基本承接了2004版中对车辆轴荷及总质量最大限值的规定,并在此基础上删除了总质量最小限值的规定。同期,交通部在《超限运输车辆行驶公路管理规定》中对超限认定标准进行了修改:即按照GB1589确定的最大质量限值作为超限认定标准。相较2004版《关于在全国开展车辆超限超载治理工作的实施方案的通知》中10吨/轴,总重不超过55吨的超限超载认定标准,调整后的新标准可对存量车型实现10-20%运力下滑。

图表: 超载认定标准提高

资料来源:《超限运输车辆行驶公路管理规定》,《关于在全国开展车辆超限超载治理工作的实施方案的通知》,中金公司研究部。注:1)二轴货车车货总重应当不超过行驶证标明的总质量。

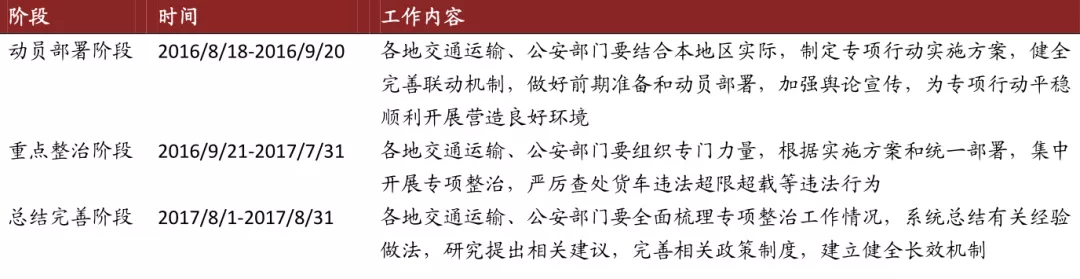

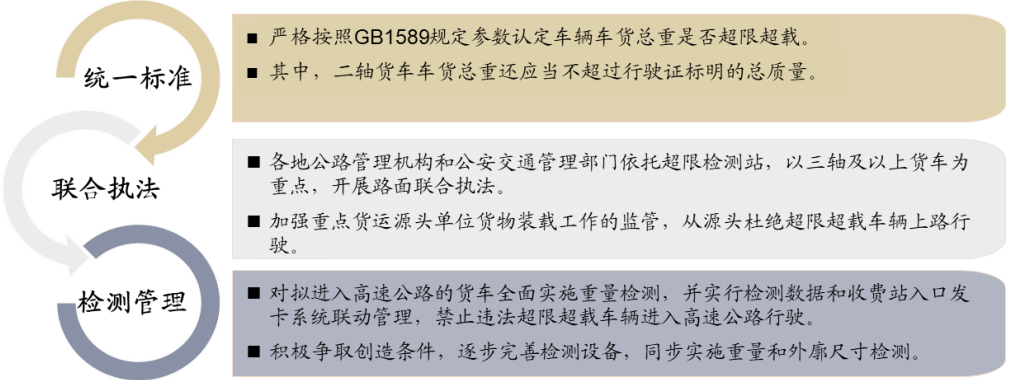

从中央到地方,治超治限专项活动全面开展,公安部、交通部以三轴及以上货车为重点,实施地面联合执法。2016年7月,交通运输部、工信部、公安部、工商总局、质检总局等五部门联合印发《关于进一步做好货车非法改装和超限超载治理工作的意见》,明确规定,各地交通运输、公安部门要GB1589-2016中规定的车货总质量最大限值,作为超限超载执法标准。2016年8月,交通部、公安部联合发布《整治公路货车违法超载行为专项行动方案》,在全国范围内联合开展整治公路货车违法超载超限行为专项活动。随后,公路物流运价指数快速抬升,最高运价指数较年内低点涨幅达到25%。

图表: 2016年9月21日开启超载行为重点整治阶段

资料来源:《整治公路货车违法超载行为专项行动方案》,中金公司研究部

图表: 联合执法工作措施

资料来源:《整治公路货车违法超载行为专项行动方案》,中金公司研究部

图表: 公路物流运价指数复盘(2016-2021年)

资料来源:中汽协,中金公司研究部

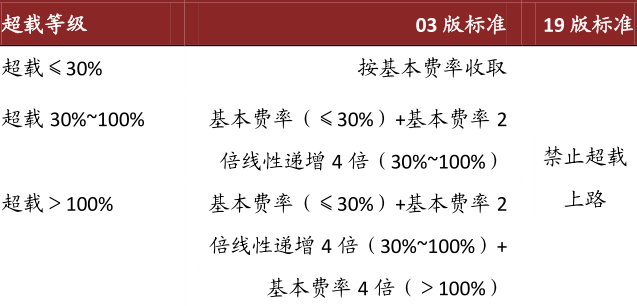

按轴收费政策落地,干线治超力度加强。2020年高速按轴收费政策落地,干线运输中超载车应用空间被压缩。原03版标准通过对超载部分重量高额收费推高超载成本,19版标准则直接禁止超载车进入高速,超载车辆的生存空间进一步下降。

图表: 轻卡区分蓝牌黄牌进行高速收费

资料来源:卡车之家,中金公司研究部

图表: 超载车辆被禁止进入高速

资料来源:卡车之家,中金公司研究部

重卡支线治超梯度推广在全国各地区低强度、长周期进行。自2016年《超限运输车辆行驶公路管理规定》施行以来,治超在不同城市梯度推广,叠加312国道侧翻事件加速治超进度,重卡单车运载力的下降使得销量逐步上升。2020年各地超载治理政策频出,迁西、镇江、祁阳等地均已发布相关治超措施。由于不同区域的经济发展水平、社会治理特点不同,对治超带来的边际运价增加敏感度不同,我们认为重卡支线治超推广将呈低强度、长周期的特点。初期推广将使违规车辆流转向政策宽松区域,随支线治超政策进一步延展,我们预计更广泛地区的单车运力有望下降,叠加违规车辆报废将支撑重卡需求上升。

3.供给侧改革其二:“国三”车加速淘汰,推动存量替代需求上升

排放标准升级,2021年7月起重卡柴油新车全面切换为国六排放标准。近十年来,我国内燃机排放标准经历了从“国三”标准到国六标准的变迁,每一次升级都伴随着更加严格的氮氧化合物(NOx)、碳氢化合物(CH)、颗粒物(PM)排放要求。以国六排放标准为例,碳氢化合物和一氧化碳的排放限值相较于国五标准降低50%、颗粒物指标限值降低10倍。排放标准升级主要是面向新车生产环节,为了应对更加严格的排放标准,车企采用多样化的尾气处理装置,实现对特定污染物的吸收转化作用。

图表: 重卡排放标准升级进程

![]()

资料来源:奥福环保招股说明书,中金公司研究部

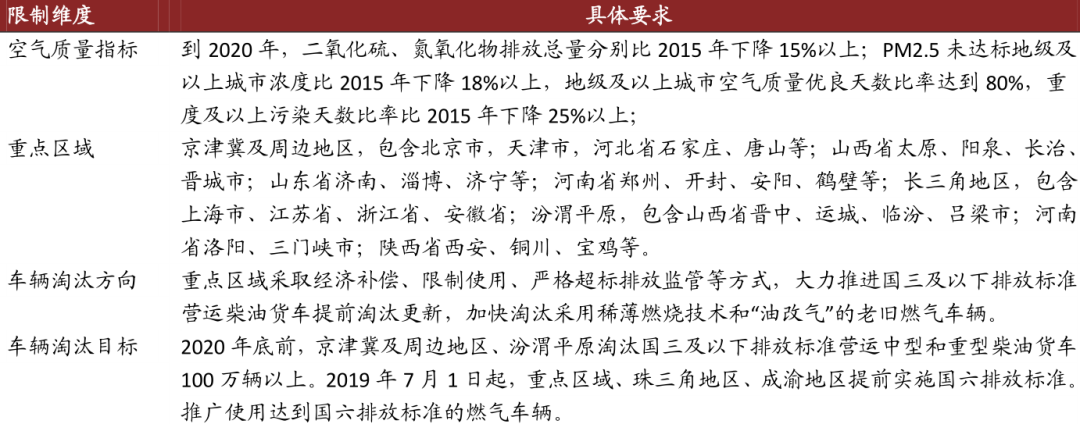

顶层政策导向驱动存量“国三”车加速淘汰。2018年,国务院出台《打赢蓝天保卫战三年行动计划》,要求通过经济补偿、限制使用、严格超标排放监管等方式,在2020年底前,淘汰京津冀及周边地区、汾渭平原“国三”及以下营运中重型柴油货车100万辆以上。顶层政策引导下,地方政府陆续出台“国三”车限行及置换补贴政策,加速“国三”车淘汰。

图表: 《打赢蓝天保卫战三年行动计划》相关要求

资料来源:国务院官网,中金公司研究部

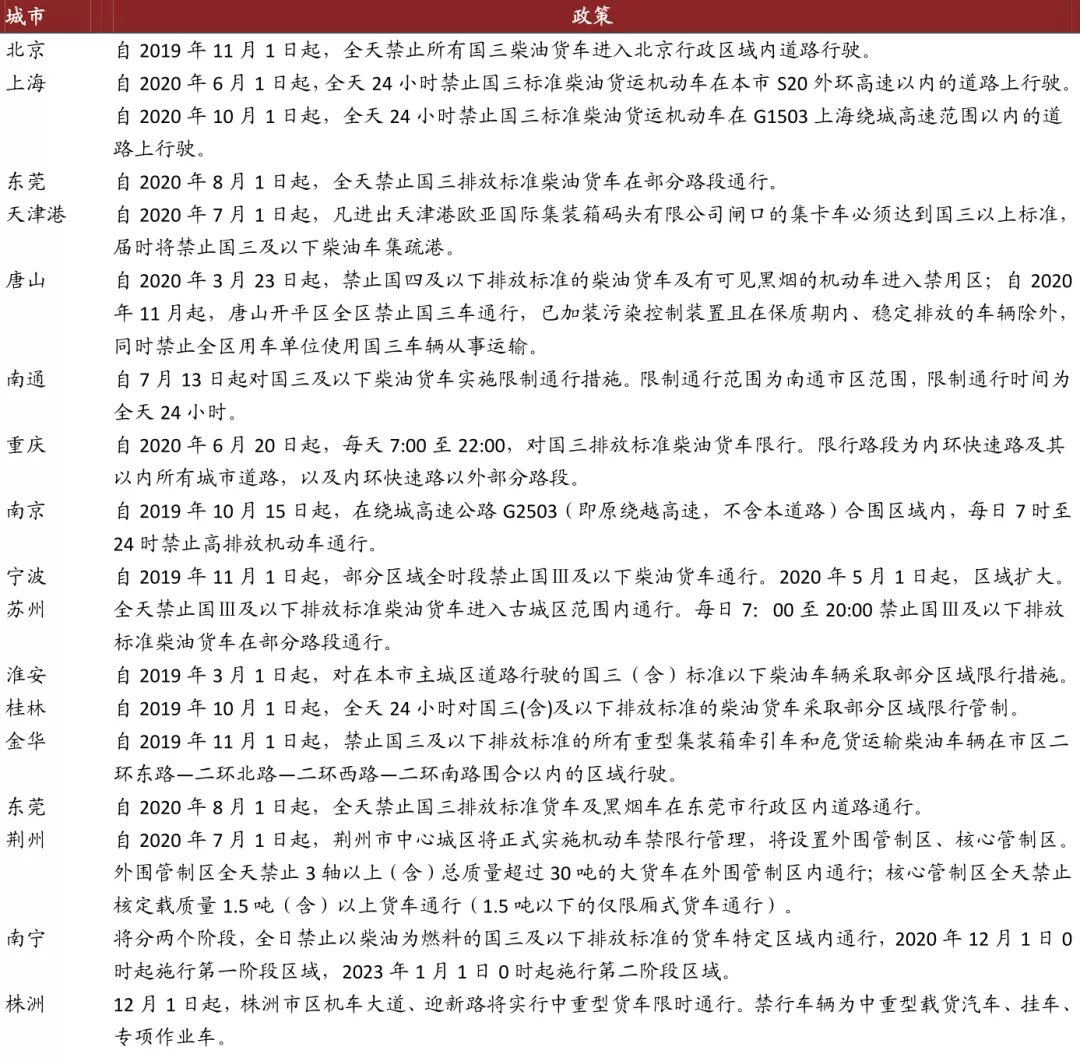

“国三”车限行区域扩大,推动“国三”车淘汰进程。2020年起,存量“国三”重卡车辆限行区域进一步增加,北京、上海、南京等城市均全面或于部分路段限制“国三”车辆行驶。我们认为路权限制会进一步加强干线“国三”车辆淘汰动力,更多的“国三”车辆会选择转出到限行限制较小的区域,也可能选择直接报废。随着“国三”限行区域拓展,叠加销售高峰期的“国三”车辆正处于寿命主导的更新周期,“国三”车报废数量将持续上升,推动重卡更新需求持续上升。

图表: 2020年“国三”车辆限行区域进一步扩大

资料来源:各地政府网站,中金公司研究部

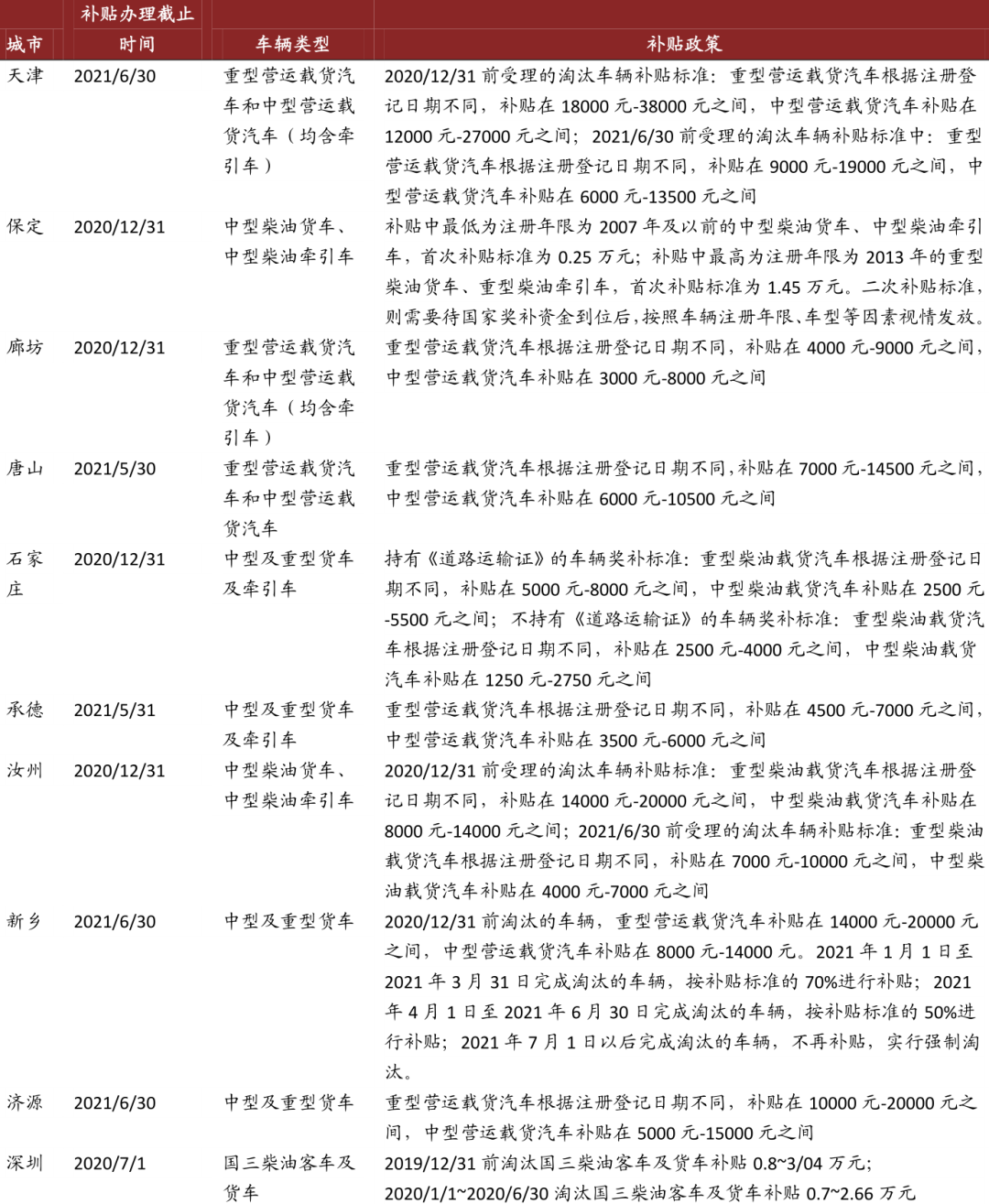

“国三”重卡淘汰补贴政策驱动替换需求。配合“国三”车路权限制政策,“国三”货车补贴启动,加速其淘汰进度。补贴截止日期集中于2020年末,部分城市延长至2021年中,但补贴力度将有所退坡;覆盖车辆类型来看,主要集中在中型、重型货运汽车。我们认为,补贴政策驱动“国三”重卡替换需求上升,支撑重卡销量持续扩张。

图表: “国三”货车补贴政策明细

资料来源:车主指南官网,中金公司研究部

二、对标重卡:轻卡政策差异几何?

1.对比其一:对标重卡,“国三”轻卡淘汰进程较弱

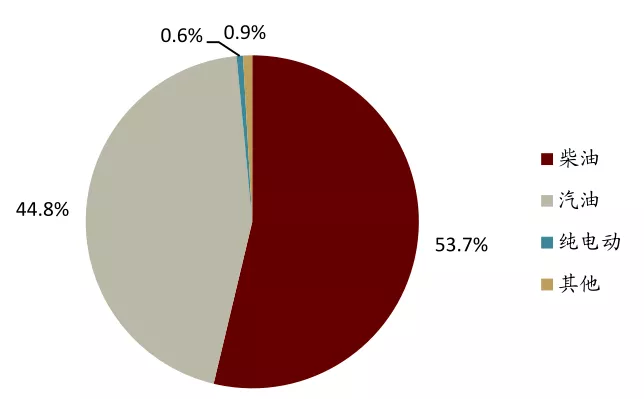

对标重卡供给侧的两大变化,我们从排放标准和治超两大角度来分析轻卡销量受政策趋严的影响。“国三”柴油轻卡路权受一定限制,汽油轻卡受限程度较低。与重卡中柴油车高占比不同,由于轻卡对动力要求相对较低,汽油在轻卡燃料结构中仍占有重要地位,2020年新售轻卡中,44.8%为汽油轻卡,53.7%为柴油轻卡。柴油轻卡方面,对标“国三”重卡路权,大部分对“国三”重卡限行的城市同时也对“国三”柴油轻卡限行;然而在汽油轻卡方面,大部分城市仍未实施严格的限行政策,汽油轻卡路权受限程度较低。

图表: 2020年轻卡销售量中汽油轻卡仍占有相当比例

资料来源:商用车保险,中金公司研究部

“国三”车淘汰补贴力度方面,中重卡补贴力度大于轻卡,柴油车补贴大于汽油车。从货车类型来看,与“国三”重卡相比,实施“国三”轻卡补贴的城市较少;从燃油类型来看,绝大部分“国三”轻卡补贴适用于柴油轻卡,对汽油轻卡的补贴尚未正式落地;从落地时间来看,“国三”柴油轻卡补贴集中于2020年底结束,部分城市于2021年中结束。

图表: “国三”轻卡补贴主要集中于柴油轻卡

资料来源:卡车之家,中金公司研究部

2.对比其二:治超治限政策与重卡同步,执法力度弱于重卡

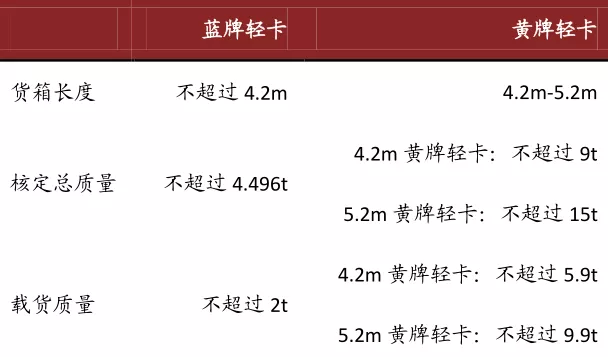

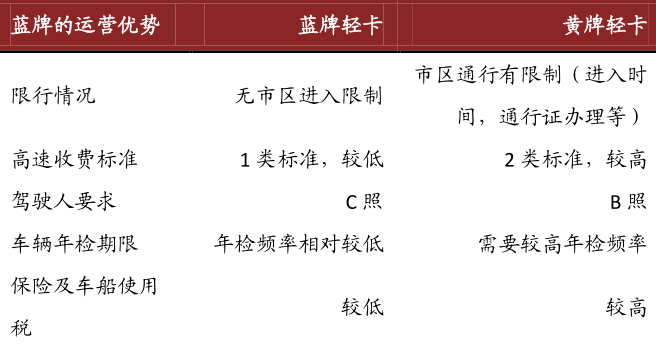

轻卡治超政策的推出与落地整体与重卡同步。标准制定方面,道路车辆尺寸和质量限值标准 GB1589于2004年制定、于2016年修改,同时规范了轻卡与重卡的尺寸质量标准;治超法规制定方面,《超限运输车辆行驶公路管理规定》、按轴收费等政策亦全面覆盖轻卡与重卡。特别是在《整治公路货车违法超限超载行为专项行动方案》中,强调二轴货车车货总重应当不超过行驶证标明的总质量。以二轴蓝牌轻卡为例,总质量应不超过4.5吨,货箱长度应不超过4.2m。

轻卡治超的执法力度弱于重卡,导致蓝牌轻卡中大吨小标现象较为严重,市场中存在着一定的超载轻卡。《整治公路货车违法超限超载行为专项行动方案》中,三轴及以上货车是各地区专项整治行动的重点监测对象,这意味着重卡在治超行动中面临的检查力度远高于两轴轻卡,导致超载轻卡获得了一定的逃避监管空间。

“重载轻卡”通过“大吨小标”获取蓝牌资质。由于蓝牌轻卡拥有低维护成本、高运营效率等优点,车主倾向于选择核定总质量等标称参数符合蓝牌要求的车型。同时,为了提高货运经济性,追求更高的盈利空间,轻卡司机倾向于装载更多货物,导致实际载货质量超过核定载质量。轻卡企业为了满足车主“超载”的需求,推出了实际装载能力远大于标称载重的“重载轻卡”。比如2014年开始出现的“十吨王”,通过采用加高加厚的直通梁车架、加宽加厚制动蹄片、加宽货箱等方式,大幅提升了车型的承载能力。

图表: 蓝牌、黄牌轻卡车型参数区别

资料来源:搜狐汽车,中金公司研究部

图表: 蓝牌轻卡运营优势

资料来源:搜狐汽车,中金公司研究部

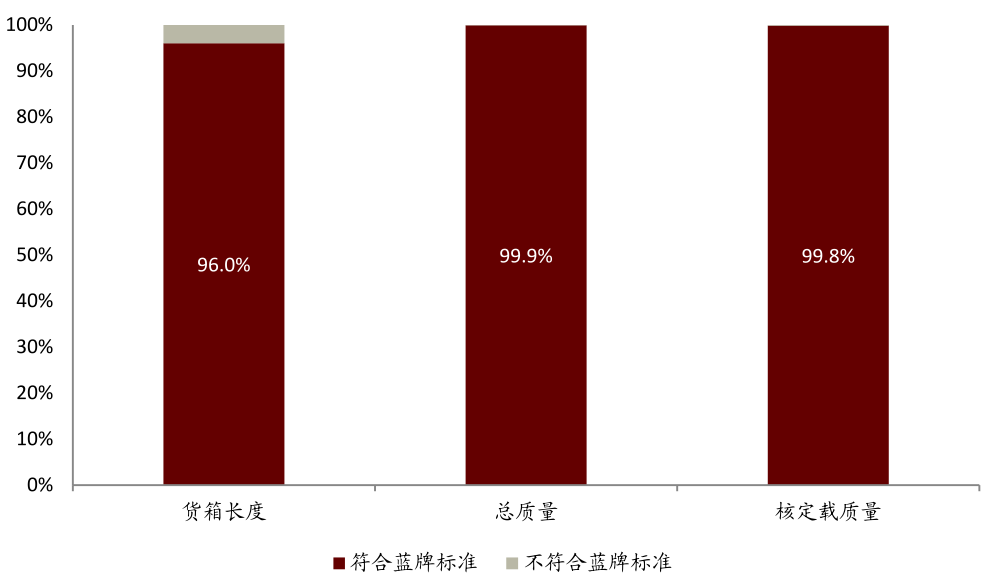

图表: 大部分轻卡标称参数均符合蓝牌标准(2020年)

资料来源:商用车保险,中金公司研究部

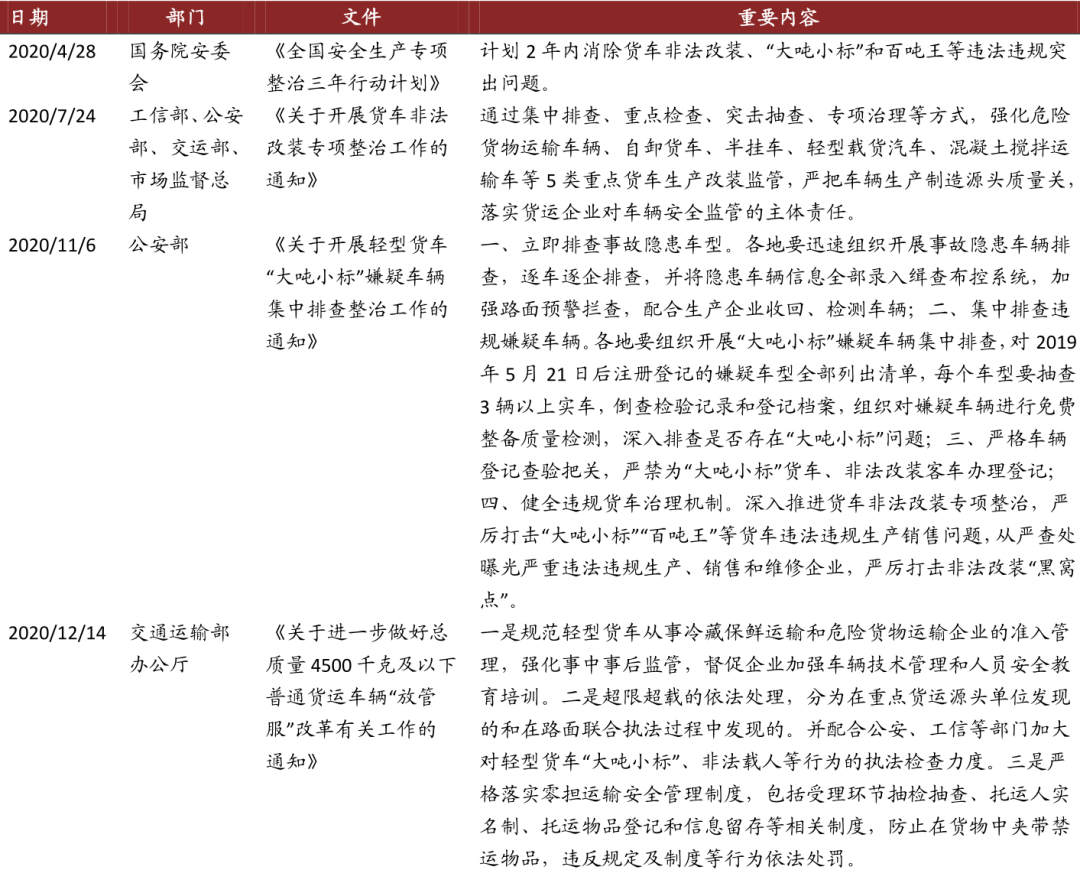

2020年轻卡大吨小标治理趋严。从2004年《关于在全国开展车辆超限超载治理工作的实施方案的通知》开始,大吨小标一直为治超的重点目标。2016年以来,随着各地区开展梯度治超,高速入口监测趋严,以及超载处罚力度提高,大吨小标车辆的生存空间受到进一步压缩,超载蓝牌轻卡同样面临着较大的转型压力。特别是2020年国务院安全委员会发布《全国安全生产专项整治三年行动计划》后,公安部和交通部对“大吨小标”轻型货车进行集中排查,在新车登记和存量车使用环节加强监管,实现全方位排查。

图表:大吨小标集中治理政策

资料来源:工信部官网,交通部官网,公安部官网,中金公司研究部

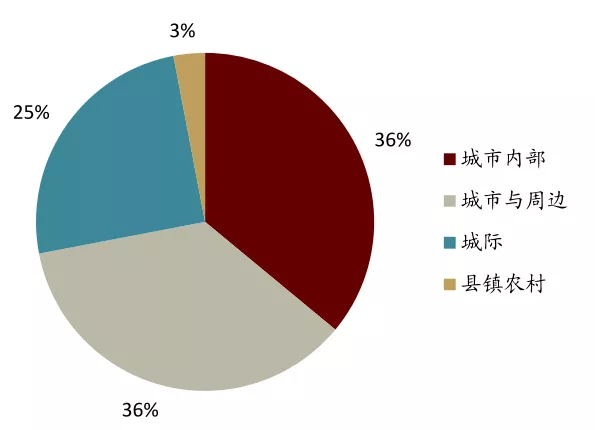

结合轻卡运输场景,城际运输轻卡及城周运输轻卡合规化的节奏有望加快。轻卡货运通常以城市为运输中心,辐射城市内部或周边,运输半径通常低于400公里。根据智研咨询2017年的调研结果,城际运输及城周运输共占轻卡运输总规模的61%,城市内部运输占36%。我们认为,在不增加城市管理成本的前提下,仅在城市内部运营的超载轻卡治理难度较大,而途径高速路段的轻卡更易受大吨小标治理方案的监管。

图表: 轻卡运输以城市为核心进行(2017年)

资料来源:智研咨询,中金公司研究部

3.技术规范和年检新规落地,规范轻卡载重

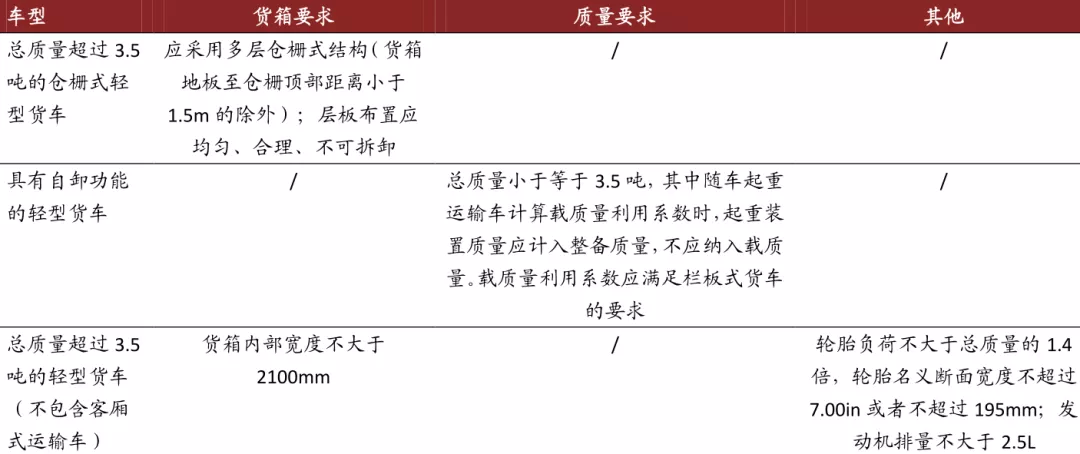

2021年政策规范轻卡的技术参数,进行轻卡“供给侧改革”,从源头规范轻卡生产。部分主机厂近期收到《治理大吨小标-技术要求附件》征求意见稿的通知,进一步规范轻卡货箱尺寸、总质量、载质量等参数要求,不符合要求的轻卡产品将无法取得合格证。以总质量超过3.5吨的轻卡为例,《技术要求附件》要求轻卡货箱内部宽度不大于2100mm,发动机排量不大于2.5L,且轮胎符合不大于总质量的1.4倍。这些技术指标限制了轻卡超载的能力,大大降低了蓝牌轻卡在实际运营中转变为“十吨王”的可能性。我们认为,轻卡参数要求细化从源头上控制了“大吨小标”轻卡流入市场,有助于实现轻卡“供给侧改革”。

图表: 《治理大吨小标-技术要求附件》征求意见稿对轻卡产品货箱、质量等方面做出明确要求

资料来源:专汽家园,中金公司研究部

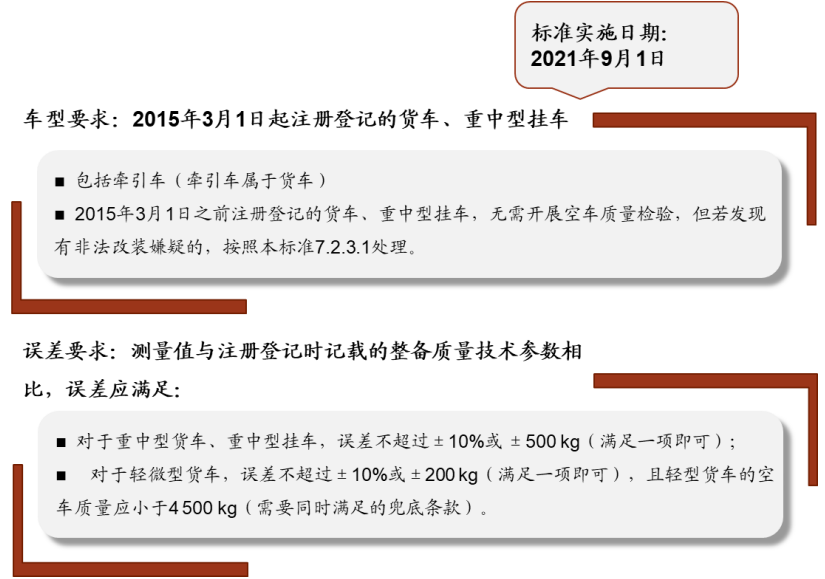

年检新规下,大吨小标车辆有望实现快速出清。2021年《机动车安全技术检验项目和方法(GB38900-2020)》落地,新版年检标准相较2014版新增了在用机动车年检时的空车质量要求,要求2015年3月1日起注册登记的货车应满足:1)年检时,中重型货车及挂车空车质量误差范围在10%或者500公斤以内;2)年检时,轻微型货车空车质量误差范围在10%或者200公斤以内,且空车重量不得超过4.5吨。

图表: 年检新规对在用机动车提出要求

资料来源:《机动车安全技术检验项目和方法(GB38900-2020)》,中金公司研究部

4.轻卡vs.重卡政策对比总结

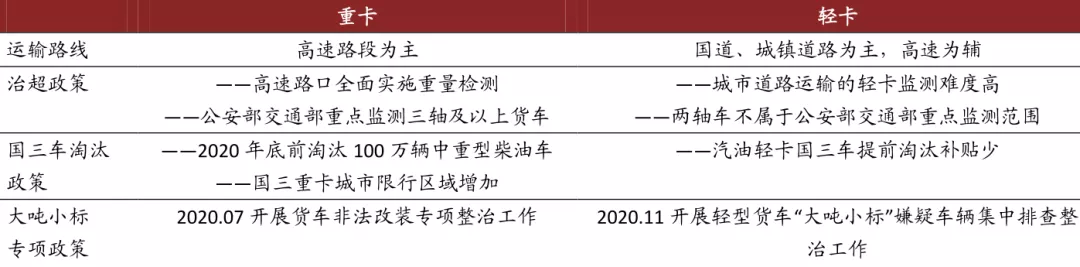

基于上述对重卡和轻卡的行业政策梳理,我们发现自2016年公安部、交通部实施治超治限专项工作以来,重卡和轻卡面临的监管力度存在较大的差异。一方面,专项工作以三轴及以上货车为重点监测对象,这意味着二轴轻卡不属于重点监测范围,轻卡面临的治超执法力度更低。另一方面,结合轻卡和重卡在运输路线方面的差异,我们发现以高速路段为主要应用场景的重卡,更容易在高速路口接受重量检测,而以城镇道路运输为主的轻卡则检测难度较高,存在一定的逃避监管空间。另外,中重型国三柴油车是国家重点淘汰车型,各地政府在补贴支持和限行方面出台了较多政策,提前淘汰拉动重卡更新需求。而国三轻卡提前淘汰补贴力度较低,路权限制也相对较少,消费者换车动力不足。

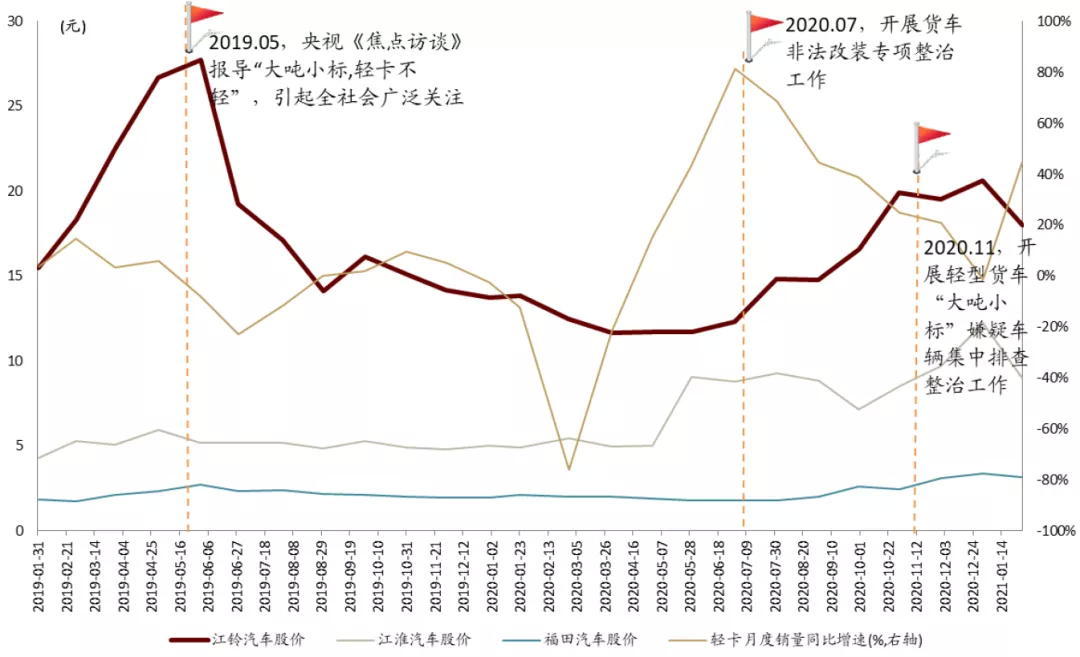

2020年轻卡超载治理力度趋严,公安部针对大吨小标轻卡开展集中排查整治工作。2019年5月,央视《焦点访谈》节目曝光了“大吨小标”违规生产现象,月末工信部启动“大吨小标”专项治理工作。2020年7月,工信部、公安部、交通运输部、市场监管总局四部门组织开展货车非法改装专项整治工作,对货车生产改装企业进行全面排查整治,重点检查是否存在不符合国家安全技术标准等问题,不合格的车企会被暂停或撤销《公告》,并按规定处罚,构成犯罪的、企业负责人或被追究刑事责任。2020年11月,公安部开展“大吨小标”嫌疑车辆集中排查工作,对存量和新车进行更严格的监管。

图表: 轻卡、重卡行业政策对比

资料来源:《整治公路货车违法超载行为专项行动方案》,《关于开展轻型货车“大吨小标”嫌疑车辆集中排查整治工作的通知》,中金公司研究部

三、以重卡为鉴展望轻卡销量及盈利弹性走向

1.重卡销量及上市公司股价复盘:政策拉动效果明显

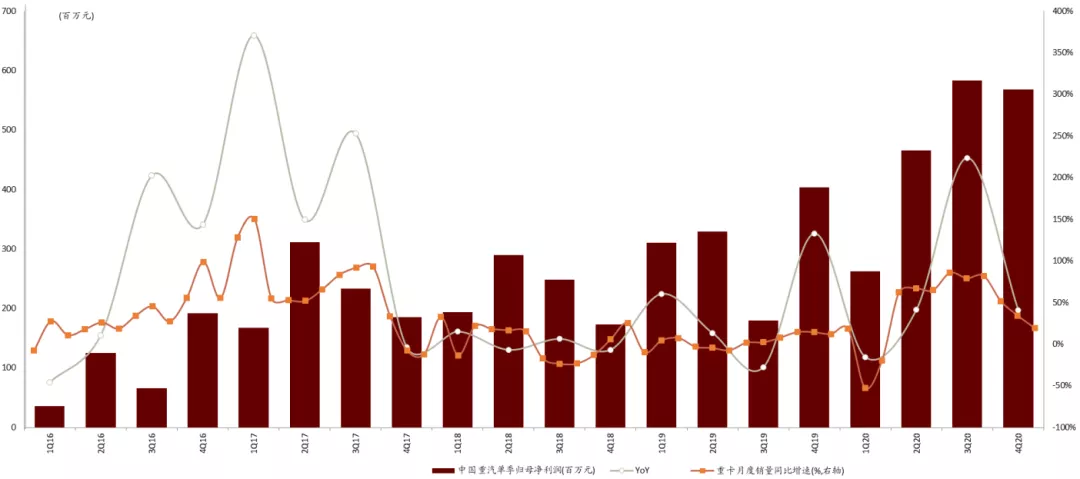

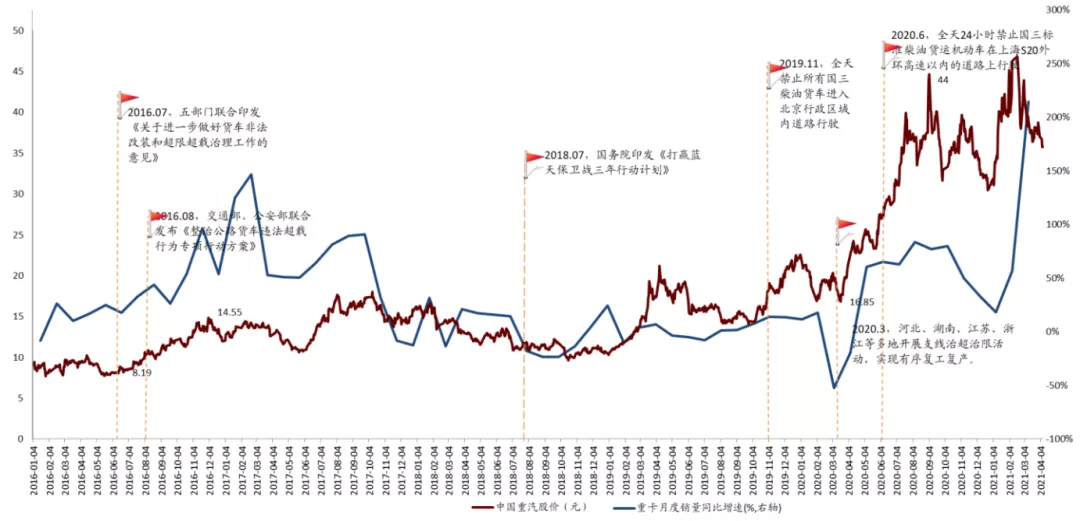

基于上述政策分析,我们结合重卡月度销售数据、重卡行业龙头公司中国重汽的业绩和股价,研究政策对销量及公司股价的影响。从政策上看,重卡销量可大致分为三个阶段:

1)2016-2017年是第一阶段,2016年8月交通部和公安部联合发布《整治公路货车违法超限超载行为专项行动方案》,从中央到地方开展治超治限重点工作。随后,公路物流运价指数快速抬升,最高运价指数较年内低点涨幅达到25%。治超影响下重卡销量快速提升,2016-2017年重卡销量分别达到72.8万、111.1万辆,同比增速分别为32%、53%。

2)2018-2019年是第二阶段,2018年7月国务院印发《打赢蓝天保卫战三年行动方案》,随后各地陆续出台鼓励国三车淘汰的补贴政策和国三车限行政策。重卡销量进入低速增长阶段,2018-2019年重卡销量分别达到114.8万、117.4万辆,同比增速分别为3%、2%。

3)2020年开始是第三阶段,2020年3月河北、湖南、江苏、浙江等省市开展支线治超活动,叠加2020年是《打赢蓝天保卫战三年行动方案》的最后一年,多地限定2020年底为国三车置换补贴最后一年,加速存量重卡的更新需求。2020年重卡销量161.6万辆,同比增速达到38%。

行业上行周期内,龙头公司的业绩弹性高于行业销量弹性。2016-2017年、2018-2019年、2020年期间,重卡行业季度销量同比增速均值分别为46%、3%、41%,而中国重汽季度归母净利润同比增速均值分别达到135%、23%、73%。我们认为,龙头公司在产品、渠道、服务等多个方面均优于行业平均水平,叠加销量提升带来的规模效应释放,业绩弹性高于行业销量增速。

同时,我们发现重卡龙头公司的股价与重卡销量存在较为明显的相关性。重卡销量同比高增长通常伴随着重卡龙头企业股价的上涨,特别是在2016下半年和2020年,公司股价对应的最大涨幅分别达到78%和161%。

图表:重卡销量、龙头公司业绩复盘(2016-2021年)

资料来源:万得资讯,中汽协,中金公司研究部

图表: 政策、重卡销量、股价复盘(2016-2021年)

资料来源:中汽协,中金公司研究部

2.轻卡销量及上市公司股价复盘:前期弹性弱于重卡

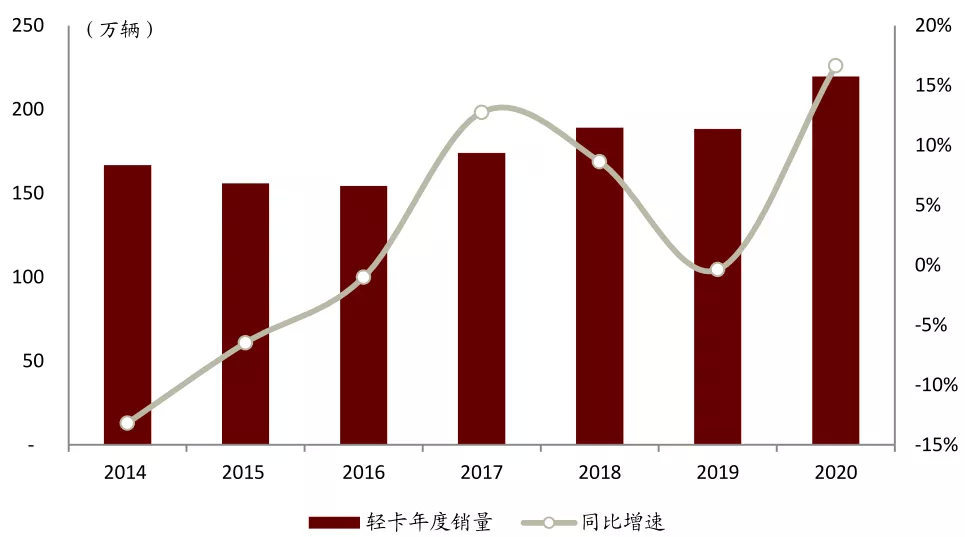

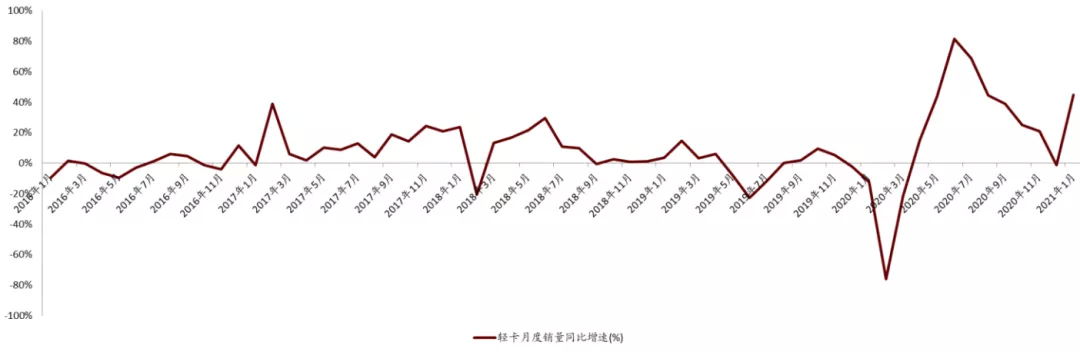

2016-2020年轻卡行业销量从154.3万辆增长至219.7万辆,期间CAGR为9.2%,销量增速弱于重卡行业。结合轻卡和重卡的应用场景,我们发现两者受治超政策的影响存在差异,重卡运输以高速路段为主,因此更容易在高速入口监测是否超载,而轻卡运输以国道、城市道路为主,高速为辅,监管难度较高。另外,各地对国三轻卡的淘汰补贴力度和限行力度均低于重卡,消费者提前淘汰国三车动力不足。

图表: 2014-2020年轻卡行业销量

资料来源:中汽协,中金公司研究部

图表: 轻卡月度销量复盘(2016-2021年)

资料来源:中汽协,中金公司研究部

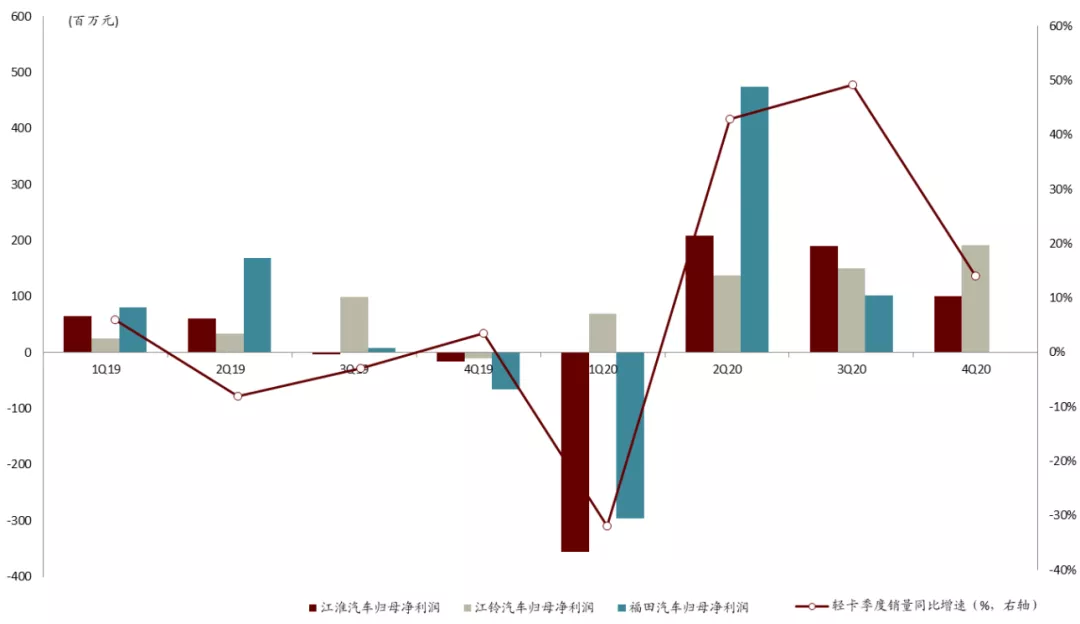

复盘轻卡在2019年行业“大吨小标”治理后的业绩情况,我们发现轻卡龙头企业的业绩弹性与轻卡销量的相关性较低,主要原因在于包括福田汽车、江铃汽车、江淮汽车在内的轻卡龙头公司大多采用“商乘并举”发展战略,导致公司业绩受乘用车销量下滑拖累。同样的,在股价层面,轻卡销量对龙头企业的股价拉动效应并不明显。我们认为,随着龙头企业重新聚焦商用车业务,盘活存量资产,提高产能利用率,轻卡行业销量增长将会给龙头企业带来更大的弹性。

图表: 轻卡销量与龙头公司业绩复盘(2019-2020年)

资料来源:中汽协,中金公司研究部

图表: 轻卡销量与龙头公司股价复盘(2019-2020年)

资料来源:中汽协,中金公司研究部

3.轻卡销量推演:短期替换需求增加,中长期保有量中枢提升

短期来看,年检新规推动在用车规范化,存量“大吨小标”轻卡快速出清,产生轻卡替换需求。2021年9月年检新规增加了对在用车空车质量的检验要求,要求空车质量相较注册登记值误差低于10%。根据机动车管理规定,载货汽车10年以内每年检验1次,超过10年的每6个月检验1次。对于一些空载即超总质量的大吨小标轻卡,我们预计将在年检新规下实现快速出清。我们认为,短期内消费者观望新政执行力度的情绪较重,可能会对2021年月度销量带来扰动,全年呈现前高后低的走势。

中长期来看,轻卡治超趋严,叠加轻卡生产环节的技术指标进一步明确,轻卡单车运力下降,推动轻卡保有量提升。《技术要求附件》要求轻卡货箱内部宽度不大于2100mm,发动机排量不大于2.5L,且轮胎符合不大于总质量的1.4倍。长期来看,这些技术指标限制了轻卡超载的能力,有助于规范轻卡载质量,实现单车运力下降。我们以2019年轻卡保有量为基数,进行保有量弹性测算。根据我们的测算结果,假设存量轻卡中20%出现超载情况,单车超载3吨,那么这部分轻卡合规化后,单车运力下降,将推动轻卡保有量提升至2,471万辆,相较2019年增长30%。

图表:轻卡保有量测算

资料来源:中金公司研究部

(智通财经编辑:庄礼佳)