本文来自微信公众号“计算机文艺复兴”作者:李沐华。

1. Shopify(SHOP.US):全球电商SaaS龙头

1.1. 为零售商户搭建独立电子商务网站

Shopify是全球电商SaaS龙头,为各类零售商搭建电商独立站点,管理全渠道的营销、售卖、支付、物流、仓储等一站式服务。公司由Tobias Lutke于2004年创办,总部位于加拿大首都渥太华,前身是一家二手滑板线上零售网站Snowdevil,2006 年转型为SaaS服务商,2015 年实现美股上市。目前公司是为全球规模最大的电商类SaaS 提供商,员工人数达到5000人,业务涵盖美国,英国,加拿大,澳大利亚等175个国家/地区拥有超过100万的企业客户,其中包括Allbirds、Gymshark、PepsiCo、Staples等大型品牌客户。

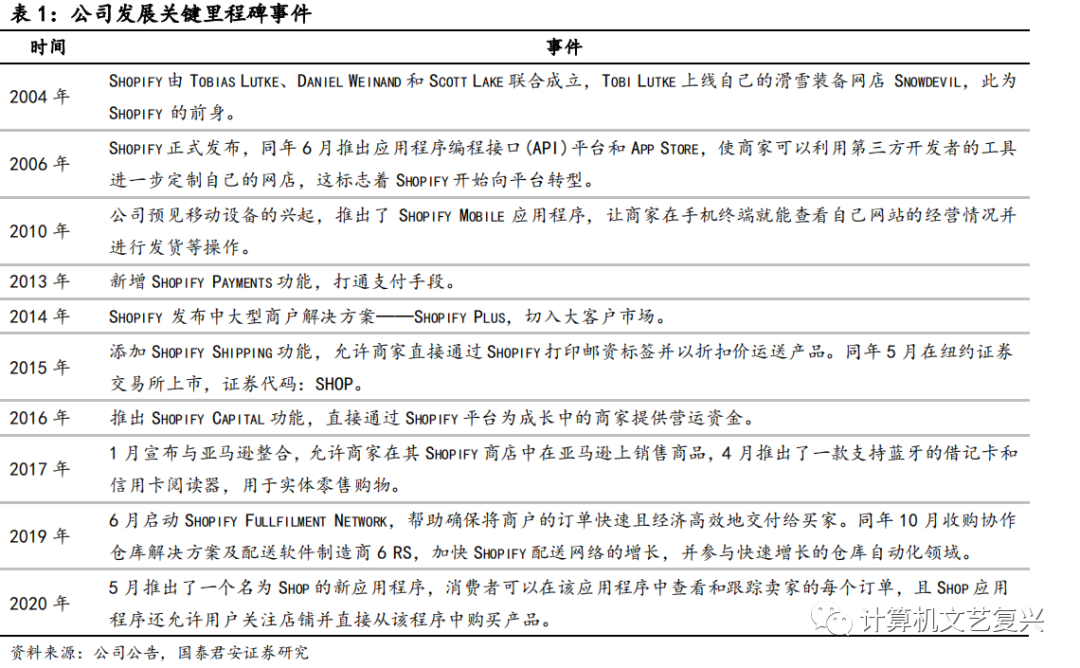

Shopify发展路线是从网站搭建工具到平台再到电商生态系统,是典型的企业级服务公司发展路线。Shopify基于软件工具,提供包括网站安全、页面设计、销售数据统计分析在内的全方位功能,扩展多元化业务建立属于自己的生态。目前Shopify平台与Amazon、Ebay 等电商合作,同时登陆Facebook、Instagram、Pinterest、Google+等主流社交媒体,已经建立了自己的完整电商生态系统。

2004-2008,公司初创,从个人网站到软件工具产品。Shopify最初的创业idea只是因为创始人用Rails编程工具搭建了自己的滑雪板销售网站,发现建站工具是很多商户的重要需求。2006年开始正式推出Shopify,一开始商业模式是按照销售额的百分比收取交易费,后来改为订阅费加一小笔交易费的模式,在这种情况下,客户销售额越大,Shopify获得的回报就越大。

2009-2013,建立API和应用商店,实现从工具到平台的转变。公司发布了 API 平台和应用商店,在应用商店中,开发者可以销售他们的应用,商家可以浏览、购买并直接安装应用。Shopify 创建了一个应用生态系统和一个开发者社区。

2013年至今,逐步向线下扩张。2013年Shopify推出了支付功能,随后又推出了线下POS,并为大客户提供Shopify Plus。2016 年:为了将线下商务的个性化触感与电子商务的便利性相融合,Shopify 引入了与 Facebook Messenger的集成。2017 年:Shopify 通过 Shopify 二维码进一步缩小了线上和线下购物的差距。这使得购物者可以用他们的手机摄像头扫描物理商品上的代码,并直接访问商家的在线商店中的商品。

1.2. 提供全套电商SaaS解决方案

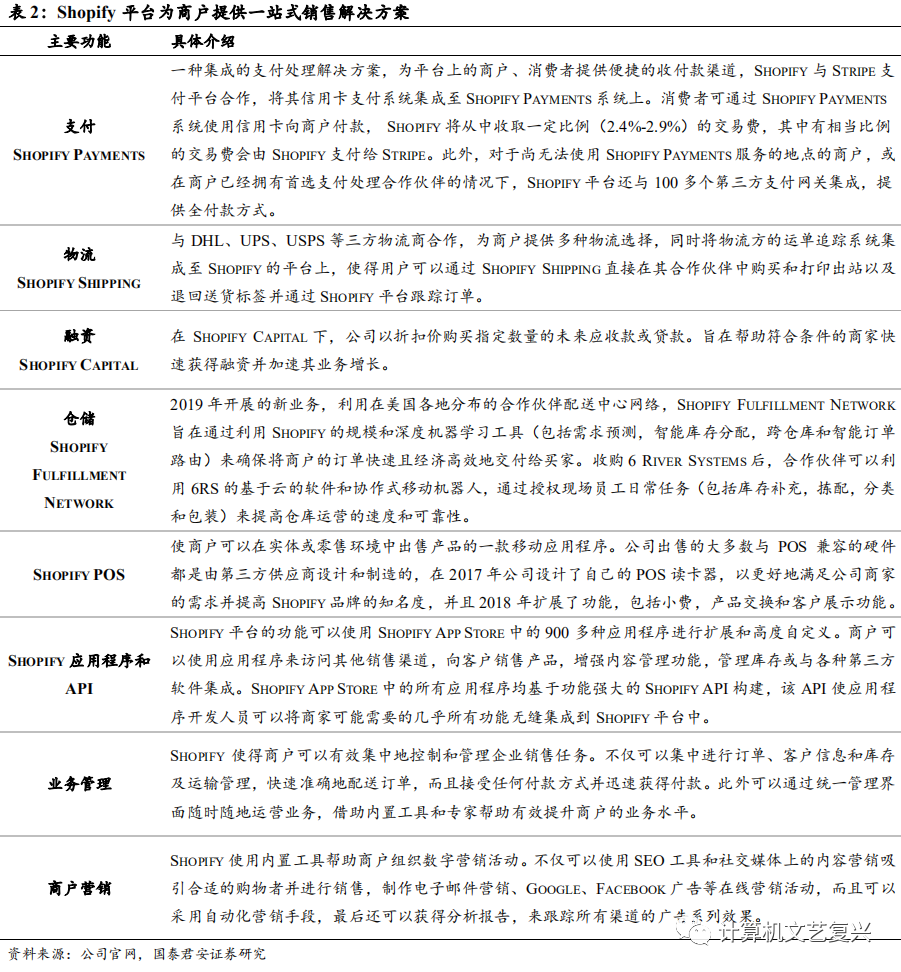

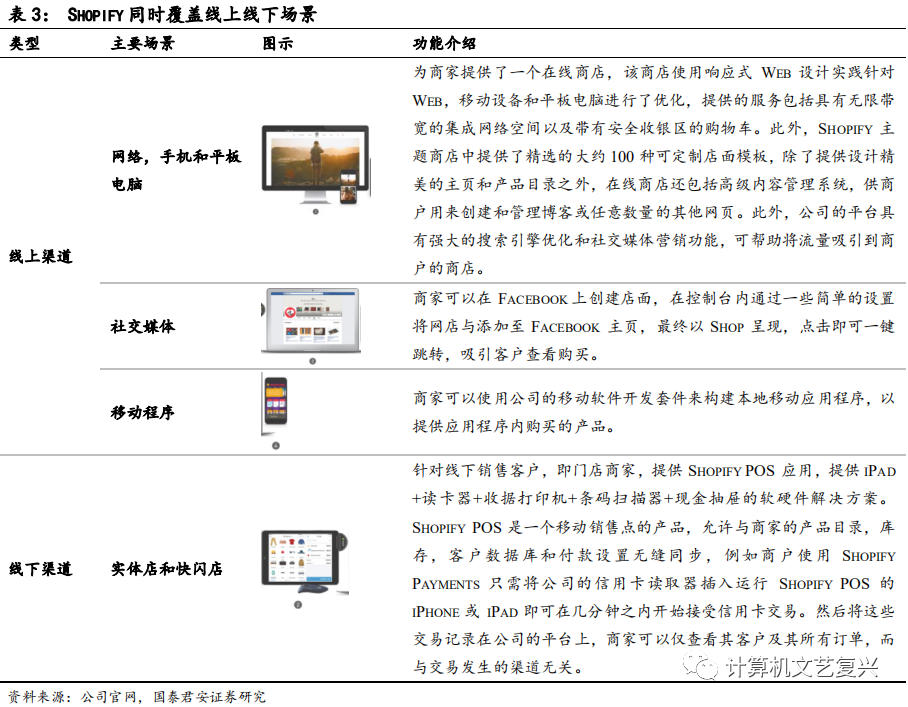

Shopify提供面向中小企业基于云的全渠道商务平台。商家使用公司的软件在所有场景下开展业务,包括网页、平板电脑和移动端、社交媒体店面以及线下实体店等,此外Shopify平台为商家提供了跨所有场景的业务和客户的统一管理界面,并使他们能够管理产品和库存,处理和更新订单和付款,建立和管理客户关系,并提供实时分析报告。

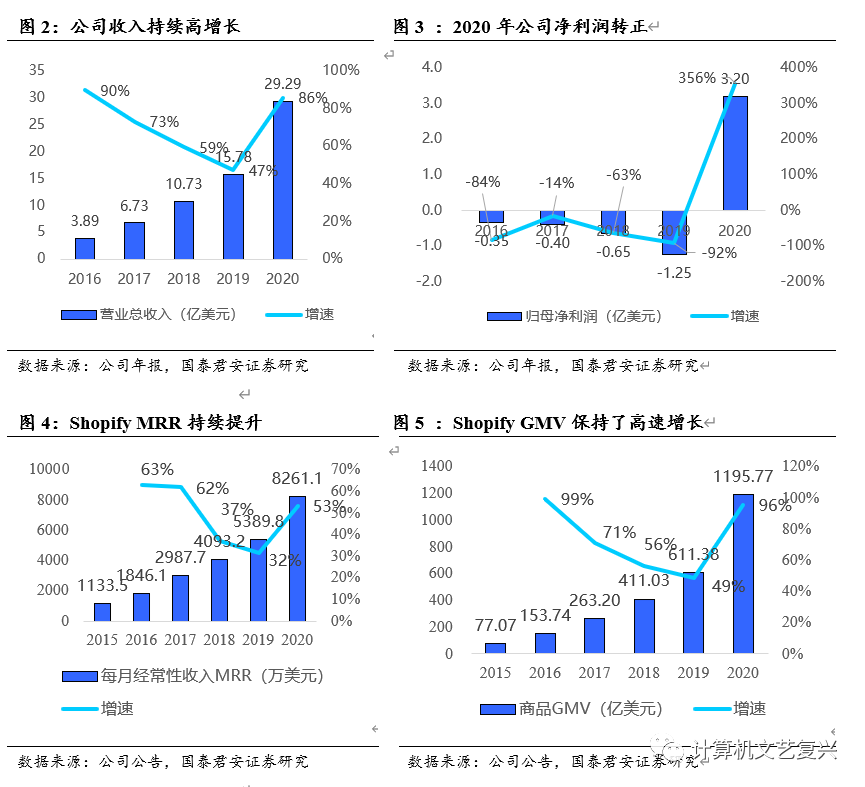

1.3. 商业模式:SaaS订阅费+增值服务费

公司的营业收入分为订阅解决方案和商家解决方案两部分,前者是SaaS订阅费,后者是交易及增值服务费。具体来说,订阅解决方案收入主要是平台订阅收费,此外还包括销售主题,应用程序和域名注册获得相关的订阅解决方案收入;商家解决方案包括Shopify Payments的付款处理费(绝大部分),交易费,Shopify Shipping物流费用,Shopify Capital,合作伙伴的推荐费以及POS硬件销售以及仓储实现解决方案(2019年收购6 River Systems后)。2015-2020年,公司营业收入保持高速增长,从2015年的2.05亿美元增长到2020年的29.29亿美元,复合增长率为55.77%。

从收入类型来看,交易和增值服务占比在提升。2015-2019年公司订阅费收入占比逐年下降,绝对值由2015年的1.12亿美元增至2020年的9.09亿美元,年复合增速达到41.76%,占比由54.54%降至2020年的31.02%。2015-2020年公司交易和增值服务收入保持高速增长,由2015年的9325万美元增长至2020年的20.21亿美元,年复合增速达到66.98%。其中2019年商户服务收入较快增长的原因主要为Shopify通过外延并购,将业务覆盖的范围拓展到了运输、仓储等领域。

从区域来看,公司的大部分收入来自美国,占比在70%左右。FY2015-FY2020期间美国地区收入由1.45亿美元增至19.54亿美元,年复合增速54.26%。截至2020年12月31号,公司客户147.9万家,其中50%来自美国,25%来自欧洲、中东和非洲。

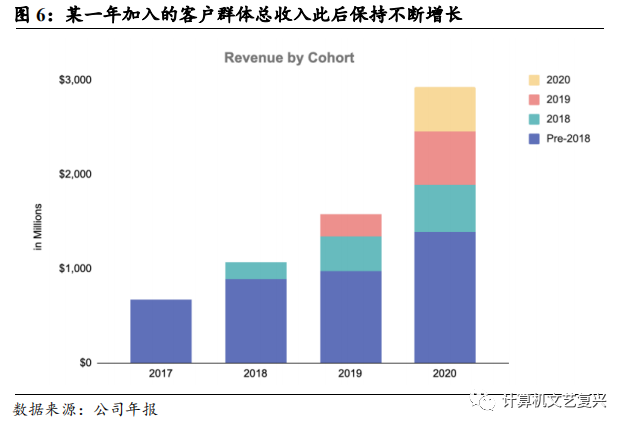

增值服务可以拓展收入来源,提升客户ARPU,从而降低了续约率低对公司的冲击,商业模式实现正循环。下图显示了在公司历史上不同时间加入Shopify平台的商户群体的年收入,客户每年贡献的收入几乎都高于前一年。例如,公司2020年各个群组的收入相比2019年都有所增长,因为该群组中的商家离开平台的收入影响被该群组中其余商家的收入增长所抵消。我们认为,公司增值服务种类的不断增加是原因,假如2020年新增1000个用户,户均贡献收入10000元,到了2021年,流失了300个用户,但是因为各种增值服务使得老客户ARPU值提升,户均贡献收入提升到15000元,那么该年获得的客户整体的收入还是增长的。因为Shopify并未披露续约率的数据,但我们从国内微盟(02013)、中国有赞(08083)的续约率数据可以判断,电商行业整体续约率不会太高(其中大客户和小客户续约率高度分化)。

从Shopify的成长历程可以看到面向中小客户的SaaS公司的成功之道。众所周知,大客户付费能力强,小客户付费能力弱且生存周期短,但从Shopify可以看到,它从中小客户起家的核心逻辑有两个:1、获客成本不高(7-9个月赚回获客成本)。2、留存下来的客户价值会超过那些流失客户带来的损失。我们可以看到,Shopify不断推出各种商户增值服务就是为了提升单客户价值量,克服低留存率的负面影响。

2. 电商线上化是长期趋势,Shopify具备竞争优势

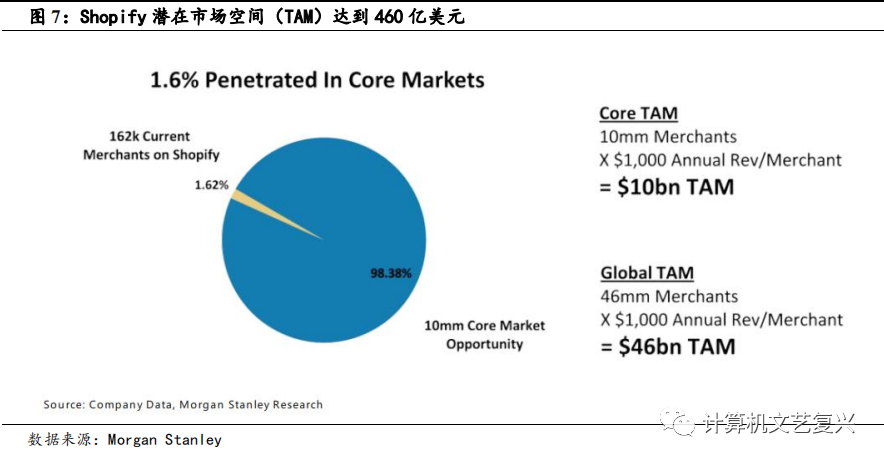

2.1. 全球电商SaaS市场规模简单测算

全球电商SaaS市场空间超过百亿美金。Shopify的主要客户是雇员人数少于500人的企业,按照Morgan Stanley的测算,核心英语国家区域(US, Canada, UK, Western Europe, Australia and New Zealand)有1000万中小企业,全球范围内中小商户4600万,核心区域市场空间100亿美元,全球460亿。

2.2. 竞争格局:亚马逊挑战者

2.2.1. Shopify市场地位已经足够强大

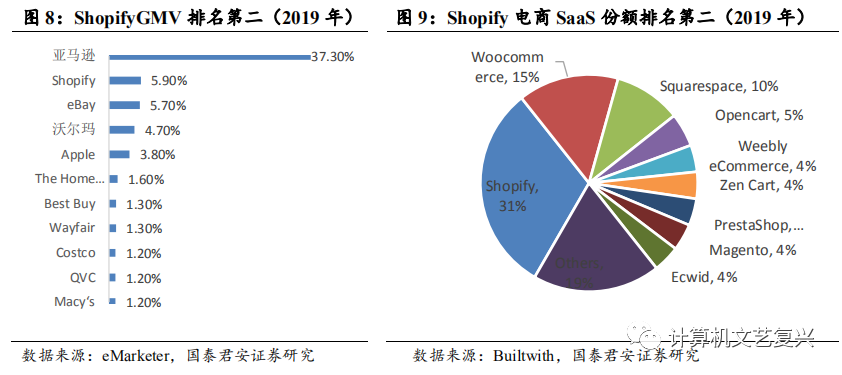

Shopify已经建立起强大的市场影响力。从市场格局的角度来看,作为电商平台,eMarketer的数据显示2019年Shopify在美国零售电商市场的份额已经达到5.9%(按照Shopify美国地区的GMV来计算),正式超过eBay成为北美电商第二极,这也是为什么很多人认为Shopify是亚马逊真正的挑战者。而作为电商软件服务提供商,根据Builtwith提供的数据,2019年其在美国电商SaaS市场的份额已达到了31%,Shopify已经成为SaaS领域当之无愧的领头羊。

2.2.2. Shopify本身具备特殊竞争优势

从Shopify的发展基因来看,它的优势在于产品设计和用户体验,而不是销售。Shopify从低端市场起家,这些客户的特征是并不具备强大的IT能力,需要的是傻瓜类的工具,因此Shopify提供的建站工具能够在十几分钟内就帮助一个完全没有编程能力的人建立起属于自己的电商网站。后来的API和应用商店,以及Shopify Plus则为需求更为复杂的客户提供了解决问题的途径,但Shopify依然具备了创业之初的简单易用属性。

有竞争对手能够提供集成的,基于云的多渠道商务平台,并且其功能可与公司媲美。但是,某些商家可能选择把第三方技术拼凑在一起,例如:电子商务软件供应商(Square、Amazon等);内容管理系统;支付处理器;POS软件提供商;域名注册商;物流服务商;互联网金融服务提供商等。总结来看,Shopify的竞争优势包括:

1)Shopify符合私域流量崛起的时代大趋势

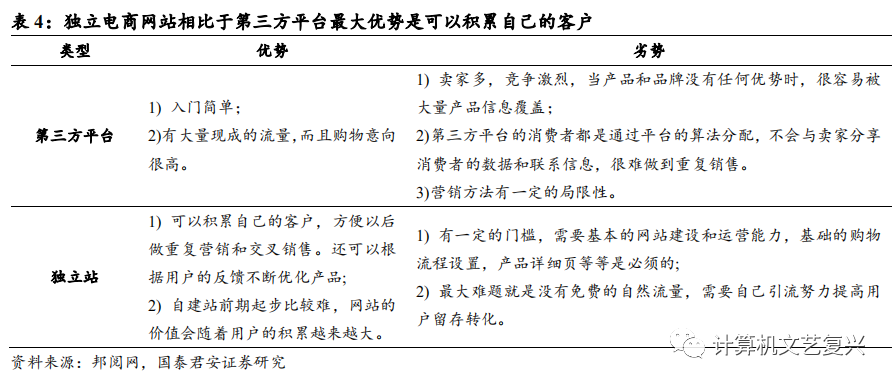

Shopify为商户提供了私域流量运营的机会。与Amazon等在线第三方电子商务平台不同,Shopify是一个独立的电子商务平台,如果说Amazon像是在逛线上超市,依靠公域流量,使用Shopify的平台更像是租一个网络店面来做生意,商户可以建立自己的在线商店管理工具,创造私域流量。Shopify有更多的空间创建独特的营销,是各类型企业所有产品的理想选择,尤其对于大型的品牌商,Shopify的模式更能够发挥其自身的品牌作用。此外,为了增加平台网站流量,Shopify提供一系列快速有效的付费推广的渠道,包括Facebook广告、Pinterest广告、TikTok广告以及内容营销和SEO流量等。以Shopify为代表的快速建站工具的兴起,大大降低了独立站的入门门槛。

2)能够提供一站式解决方案

个人可以在Shopify上快速的建立起任何一个想要的电商网站,并可以将商品销售到全球。Shopify平台提供包括网站安全、页面设计、销售数据统计等等在内的全方位服务,用户不需要花费精力在软件以及网络编程上,只专注于销售核心业务就可以了。可以说,Shopify并不仅仅是一套建站系统,而是整合了线上市场、社交媒体、独立站和线下超市的一站式产品推广和客户关系管理系统。

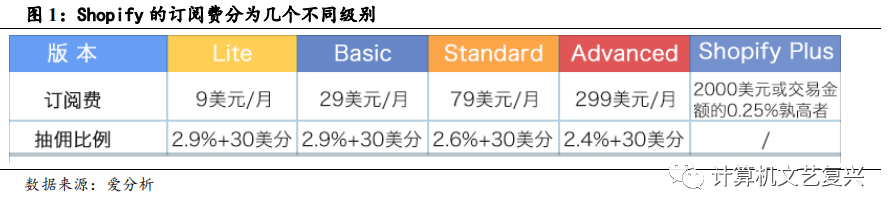

3)为不同客户提供不同套餐

Shopify为客户提供从低到高共5种SaaS订阅套餐。针对个体经营者的轻量级订阅计划Shopify Lite、三类主要的常规订阅计划Basic Shopify、Shopify、Advanced Shopify以及面向大型品牌商客户量身定制的Shopify Plus,细分订阅计划能够有效满足中小零售企业到大型品牌商的需要。截至2019年底,Shopify已有107万家订阅商户(不包括Shopify Lite),其中包括约7100家Shopify Plus商户;2019年Shopify订阅服务共收入6.4亿美元,其中来自Shopify Plus的收入为1.7亿美元,来源于Shopify Lite、Basic Shopify、Shopify、Advanced Shopify四种订阅套餐以及付费App、付费模板等增值服务的收入为4.7亿美元。

4)通过第三方合作伙伴提供丰富的应用程序

通过良好的API接口和应用商店,Shopify为商户提供了大量实用的App功能插件。在Shopify本体的服务之外,这些插件能够帮助用户实现批量订单管理、批量库存管理、安全支付、邮件营销、SNS营销、SEO、高阶数据分析等高级应用。丰富的App从功能上对Shopify进行了补全,也给予了用户自主选择的空间。

截至2019年底,Shopify Appstore已上架3700个App,有87%的商户使用App,累计安装量达到2,580万次。第三方生态伙伴深度参与App开发,有80%的用户使用的是第三方App,Shopify会与生态伙伴进行分成。目前 Shopify 商业生态随着服务商的增加而逐渐完善,并成为Shopify一大竞争壁垒。平台的生态越完善,就会有越多商户加入平台,这会吸引更多服务商在平台上提供服务,进一步吸引商户加入,构成良性循环。

3. 海外映射:Shopify与中国电商SaaS的同与不同

3.1. 流量来源不同

Shopify上面店铺的流量来源主要包括推荐流量、直接流量、邮件流量、社交流量、搜素流量。推荐流量即店铺被人转发推荐带来的流量,直接流量是直接进来的自然流量。邮件流量是指电子邮件直接营销带来的流量。社交流量是来自YouTube/Instagram/Pinterest/Facebook等社交平台的流量。搜索流量就是指搜索引擎带来的流量。一般情况下,直接流量和搜索流量占比越高,说明店铺运行越健康,能够逐渐做大。

Shopify存在的基础是美国各大流量平台之间不相互封杀,且势均力敌(Facebook VS Google VS Amazon)。独立商家有存在的可能性,他们不必依附于某个平台,不必绞尽脑汁在亚马逊或谷歌的搜索结果中脱颖而出。所以他们有从多流量渠道获得流量使自己品牌曝光的需求,可以通过差异化的定位,社交媒体广告等获取消费者的注意力,而工具就是Shopify。随着未来SFN(Shopify提供的物流服务)等切中商家痛点的优质增值服务出现,中小商家对Shopify的粘性只会越来越高,且吸引力越来越强。

微盟和有赞店铺的流量主要来自腾讯系。有赞跟拼多多代表了微信未来电商两个大的不同路线。拼多多是在微信体系里面做了一个大的中心化平台,可以认为它是在腾讯内部建了一个淘宝。而有赞、微盟扶持各个中小商家在微信上面开自己的小程序和公众号,是最彻底的去中心化,这是跟淘宝完全不同的模式。微信没有阿里妈妈这样的统一的流量导入机制,它可以是内部流量循环,也可以是腾讯系内部其他地方导来的,可以是微博或者线下小程序导流的,如何获取流量和如何运用好这些流量就成为了微盟、有赞努力去做的事情。

微盟和有赞快速发展的重要原因之一是互联网巨头之间的互相封杀。各大流量巨头相互封杀,导致目前国内消费者主要通过第三方流量入口(淘宝、京东等)来购物,没有形成通过搜索引擎上商铺官网的用户习惯。假设淘宝和微信流量打通,一部分商户可能会选择放弃经营自己的小程序或者公众号店铺,当然仅仅是一部分,私域流量运营的大趋势是不可逆转的。

3.2. 增值服务收入占比不同

国内外支付费率的不同决定了中国电商SaaS公司很难依靠支付收入实现商业闭环。对于Shopify而言,增长动力很大一部分来自交易收入,而不是它从托管商店收取的订阅费。中国的电商SaaS公司目前很难像Shopify一样从商家GMV增长中获益。首先最大的增值服务收入是交易费用,美国支付费率是2.5%,中国是0.6%,基本赚不到钱(而且还要给支付宝、微信支付交通道费)。

举个例子,传统的信用卡如维萨(Visa),万事达、运通 (Americanexpress) 要征收商家相当于交易金额 1.75 – 3%不等的费用。市场上其他第三方支付公司,比如Paypal, Stripe对于商家收取的费用都是2.9%加上30美分左右。移动支付公司Square,对于网上输入的信用卡交易(不是现场刷卡),费率达到3.5%。其次,中国的第三方物流很发达,商家对物流的痛点远不如美国严重;中国电商SaaS公司目前能做的是提供类似Shopify Capital的商家金融服务,但资金需求庞大,需要与第三方金融机构合作,是一个漫长的过程,并且受到融资方面的强监管。

(智通财经编辑:王岳川)