本文来自“美股研究社”

你试过“云”吸宠么?这个新兴的词汇是指没有宠物的人,隔着电脑屏幕看别人的猫狗获得满足感。当下愿意养宠物的人越来越多,有了宠物的陪伴能大大缓解我们的孤独感和焦虑感。

为了可以获得更久的陪伴,拥有宠物的铲屎官们对饲养宠物的产品也越来越看重,因国外宠物行业的发达,进口宠物产品受到大量铲屎官的青睐。在资本市场上,Chewy作为美国最大的宠物电商,是十分值得分析其价值的。3月31日,Chewy(CHWY.US)发布了最新季度财报,财报显示公司第四季度营收20.43亿美元,同比增长51%,净利润为2100万美元,首次扭亏转盈,双双高于华尔街分析师预期。或许是受扭亏为盈的影响,Chewy股价盘后飙升逾10%。

Chewy是如何打破了亏损的局面?这种盈利可持续么?Chewy又会遇到什么样的新挑战呢?下面我们透过这份财报来寻找这些问题的答案。

疫情带来新机遇使Q4突破增长瓶颈,营销效率提高实现扭亏为盈

Chewy是一家宠物电商公司,公司业务分为第三方品牌宠物用品,自主品牌宠物用品和扩大的宠物保健三个方面,宠物保健包括宠物远程医疗服务和宠物药品。

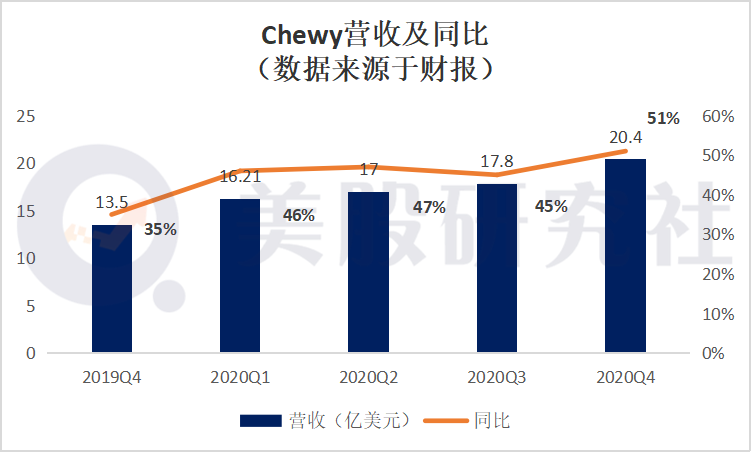

据财报显示,Chewy第四季度实现营收20.43亿美元,同比增长51%。其中第三方品牌增长40%。自主品牌营收获得增长一倍以上,宠物保健方面增长88%。从前几个季度营收数据来看,Chewy在2020年前三个季度营收增长遭遇瓶颈,在第四季度终于实现突破。

2020年的新冠大流行使作为宠物在线零售商的Chewy获得机遇。根据Packaged Facts的预测数据,美国在线宠物产品的销售额将占宠物零售领域总销售额的27%。新冠改变了铲屎官们的消费习惯,他们在网上购买宠物食品的频率更高。

另外,2020年消费者在整个宠物市场的支出从2014年的730亿美元增长到980亿美元,CAGR为5%,铲屎官也愿意在宠物身上花费更多的钱。财报显示在第四季度,Chewy的活跃客户数增长140万,平均活跃客户的消费支出增加9美元,整体行业的利好在Chewy身上很好的体现出来。

Chewy还利用整体行业优势加大营销力度,财报数据显示广告营销费用同比增长20%,疫情使营销效率提高,刺激了自主品牌的产品渗透率提高到21%。相较于第三方品牌产品,自主品牌成本更低,利润空间更大,是推动实现盈利的一大重要原因。

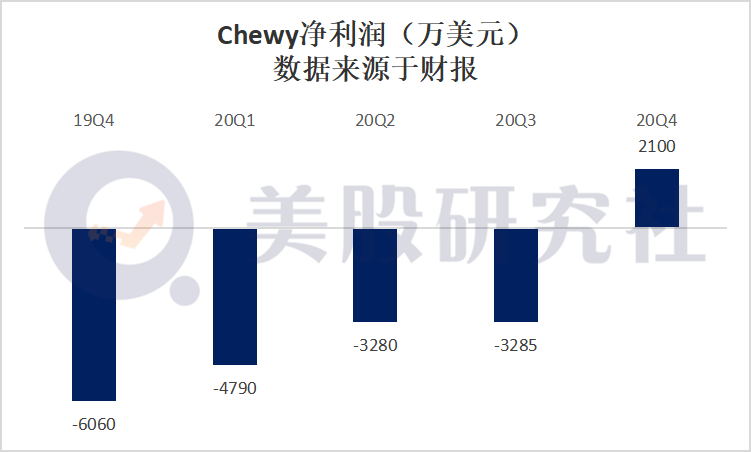

通过财报可以明显发现,Chewy在第四季度扭亏转盈,实现净利润2100万美元。除了刚刚提到的原因之外,这一季度chewy增加了远程医疗服务和复合处方药业务也很重要,多元化的业务进一步提高了客户的粘性,显示客户忠诚度的指标share of wallet提高了12%,也推动了盈利的进程。

众多因素影响了本季度的利润,这些因素能不能产生长久影响,盈利能否持续呢?

持续盈利能力令人怀疑,毛利率难破30%寻找新的突破

Chewy能够扭亏转盈的确在一定程度上证明了自己的能力,但能不能持续盈利还需进一步探讨。我们在上面提到的疫情外在影响使营销效率提高,但并不能产生持续影响,另外根据财报电话会议了解到,因营销带来的新客中愿意选择Autoship长期订阅的占比下降,这些客户也可能难以留存。

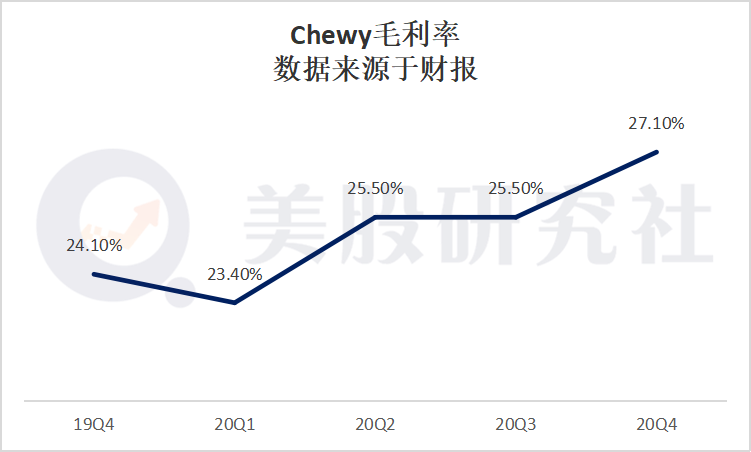

我们再来分析Chewy新扩大的业务。从毛利水平来看,Chewy第四季度毛利率优化到27.1%,但毛利率常居30%水平以下,利润空间难以扩大很多。根据英为财报情的数据,在线零售商亚马逊去年毛利率近40%,还有余力伸出手脚打造自己的宠物用品品牌,和Chewy打起价格战。

Chewy做了这么多年的宠物电商毛利率较低不说,甚至还不能实现盈利一个亿的“小目标”,看起来有些不太划算。而宠物健康服务公司Petco的毛利率能达到42%(英为财情的数据),像是一个还不错的生意。

根据产业链划分美国的宠物医疗行业,可以分为研发和生产药物等产品、销售宠物医疗产品以及提供医疗服务三个细分领域。在2020年第四季度,Chewy推出远程医疗服务又推出可以让宠物主人定制药物级处方药,基本覆盖了宠物医疗行业,充分显示了chewy进入宠物医疗领域的决心。但Chewy在宠物医疗上并没走得太远,只是基于市场环境因素推出线上远程业务,在新冠大流行期间需要隔离防控等,线上的宠物寻医问药需求激增,疫情仍然是影响Chewy医疗业务很重要的因素,线上的业务似乎也难以持续快速增长。Chewy想证明自己拥有持续的盈利能力,仍需继续拓展业务宽度,在线下宠物医疗布局。

Chewy已经开始和其他宠物医疗公司的产生直面竞争,拿IDEXX和Petco两家在宠物医疗领域分化较为两极的公司来说,Chewy在宠物医疗方面稍显稚嫩,却也未必没有机会。

IDEXX是美国宠物医疗领域的老牌龙头公司,目前市值420亿美元。公司的CAG伴侣业务收入占总收入的80%以上。CAG伴侣业务包括了宠物诊断和线上兽医软件等,在2020年CAG业务实现营收23.85亿美元,同比增长12.6%。IDEXX经营多年积累了领先且成熟的宠物诊疗技术,业务范围覆盖超过175个国家。

相比之下Petco就显得很年轻了,Petco目前已经转型为以数字为中心的宠物健康服务提供商,据最新财报显示,2020全年实现营收49亿美元,同比增长11%,Petco拥有1600多个实体机构,其中有100多家支持宠物医疗业务,同时也推出了线上远程医疗服务,每月都可接待250万访问者,进行多渠道共同发力。

再来看Chewy,在2020年通过宠物医疗业务实现营收4.8亿美元,同比增长88%,根据财报电话会议显示,Chewy目前的宠物医疗业务服务了30000多个客户,Chewy在整个医疗市场上还未占据一定市场份额。

与有技术优势的医疗公司IDEXX公司相比,Chewy仍显得不够专业,无法更深入解决宠物的健康问题,在这方面,消费者更容易选择品牌影响力大,医疗手段更好的大品牌医疗公司,和上市不久的Petco相比,Chewy的业务扩展程度还不够大,难以形成市场效应。但Chewy依据宠物医疗业务良好的增势,也能发现不少机会。

近一年股价累计涨幅125.95%,Chewy未来充满想象空间?

尽管Chewy的长期盈利能力有待证明,但是资本市场已经很认可这份财报的内容。在财报发布后,Chewy的股价涨超10%,目前市值356亿美元,较上市时140亿美元的市值翻了两倍多。

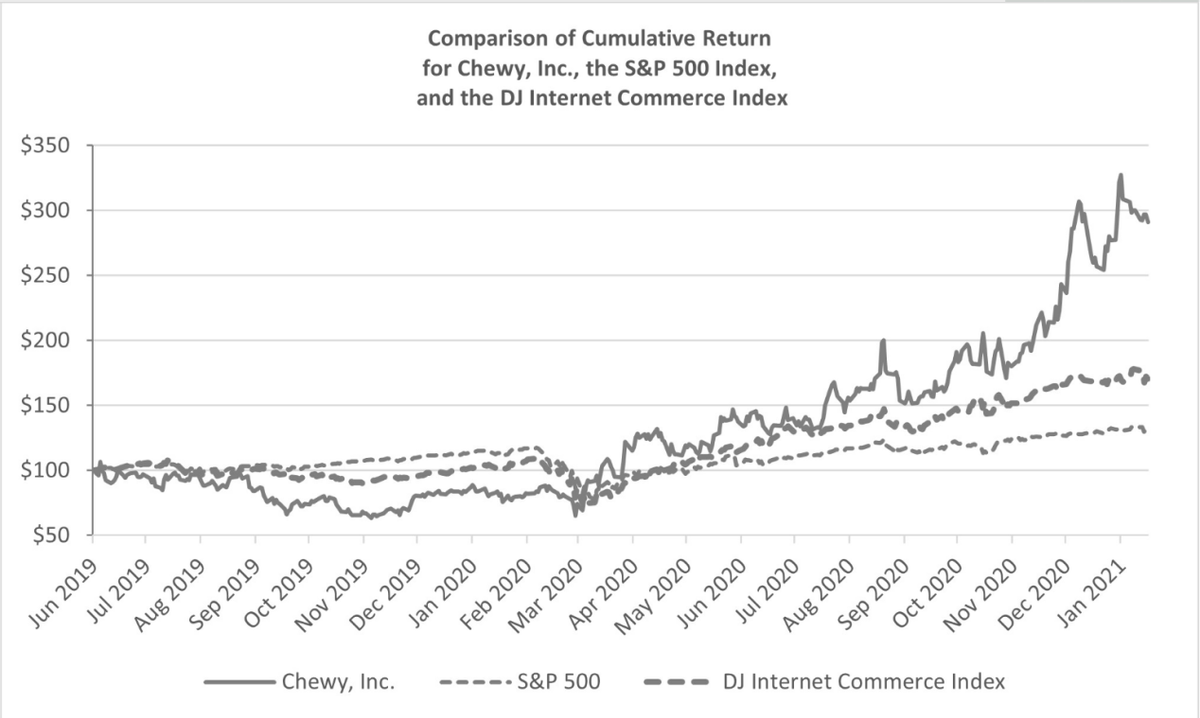

资本市场对Chewy的信心的体现在公司的投资价值上。近一年Chewy的股价累计涨幅125.95%,跑赢了标准普尔500指数和DJ互联网商务指数的累计总回报。评级方面,Needham最新给出的评级为买入,目标价为90美元,富途牛牛上有13家机构对未来目标价做出预测,最高目标价达130美元。基于评级Chewy仍有投资空间。

Chewy既然能撑起这么高的投资估值,业务想象空间还是很大的。

在财报电话会议上,公司负责人指出幼猫幼狗的宠物资料的创建量增加了35%。宠物资料的使用量增加了40%,这些幼年的宠物在成长期间,会在食物、玩具和医疗等方面产生更多需求,如果能够留存这些客户,将是长期利好的生意。

另外出海业务也充满想象的空间。据最新的中国宠物行业发展分析及投资预测报告显示,中国的宠物行业基还处于低水平状态,但宠物市场销售额年复合增长率超于世界平均水平3.77%,基于IDEXX在中国的业务成为新的增长引擎,也是Chewy未来可以展望的方向。

(智通财经编辑:陈诗烨)