本文来自“华创食饮”。

事项

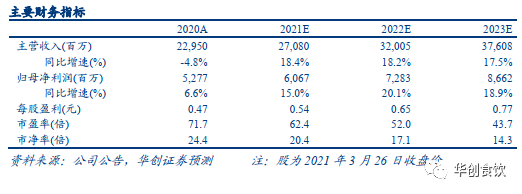

农夫山泉(09633)发布2020年报,公司实现总营收/归母净利229.5/52.8亿,同比-4.8%/+6.6%,其中H2营收/归母净利111.0/24.1亿,同比-3.2%/+16.5%,环比H1改善,整体平稳收官。公司拟每股派息0.17元(含税),共分配利润19.1亿。

评论

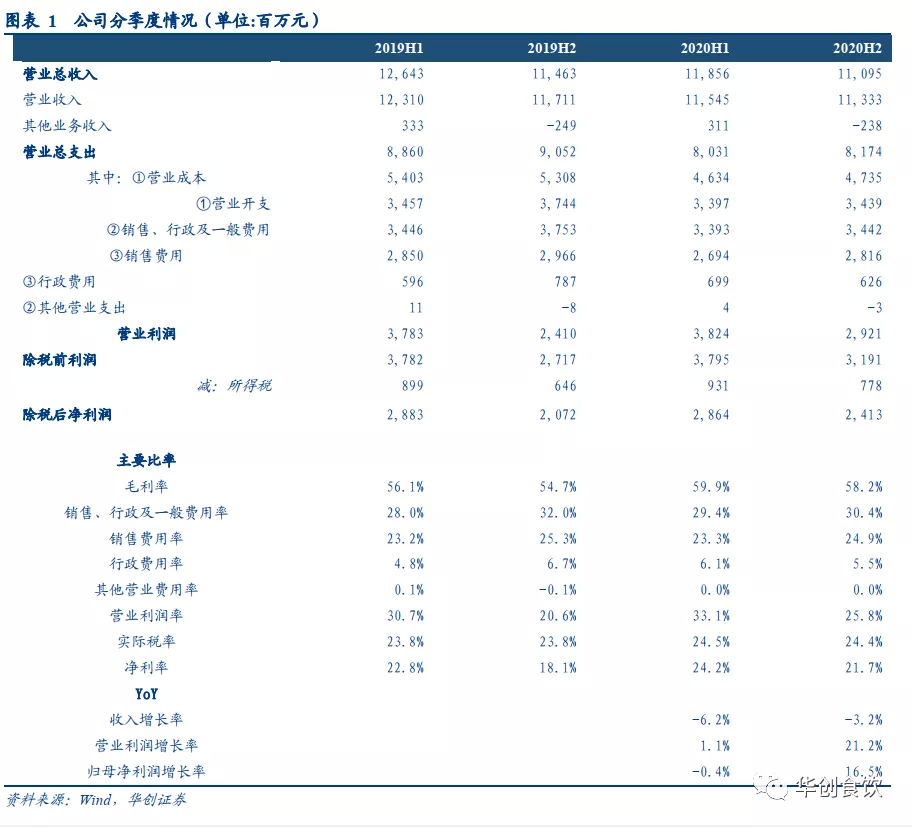

暴雨致运输受阻+旺季谨慎发货,20H2包装水降幅扩大。20年包装水实现营收140亿,同比-2.6%。其中,大规格包装水加速向家庭端渗透,仍维持双位数增长,较大程度对冲了即饮装的下滑。20H2,包装水营收68.6亿,同比-5.9%,主要系7-8月公司主要销售区域发生暴雨致运输受阻、网点关闭,及7-9月旺季期间公司为应对疫情不确定性,采取谨慎发货、消化库存的策略等因素影响。

即饮茶强劲复苏+新品贡献提速,20H2饮料业务同比转正。20年饮料业务实现营收89亿,同比-7.9%,其中,20H2营收44.7亿,同比增长1.2%,环比H1大幅改善。分品类看,20H2即饮茶/功能饮料/果汁/其他饮料实现营收14.9/13.4/10.4/6.0亿,同比+10.6%/-10.5%/-18.4%/+99.9%。即饮茶强劲复苏,主要系茶饮料消费基础较为广泛,且茶π再次邀请权志龙代言、推出杯装系列并强化线上渠道,东方树叶在无糖茶行业景气基础上,进行口味裂变及冬季暖茶拓展,均获较好推广效果。包括苏打水等新品在内的其他饮料,消费者反馈较好,公司加大铺货,20H2在低基数上实现近翻倍增长。而功能饮料、果汁因学校/运动、餐饮聚会等消费场景仍相对缺失而延续下滑。

PET价格下跌及费投减少显著增厚盈利,即饮茶改善最为明显。受益于PET价格至20年11月前均延续下跌态势和社保减免,20H2公司毛利率同比+3.6pct至58.2%。疫情下营销及差旅活动减少,公司销售/管理费用率分别为24.9%/5.5%,同比-0.5/-1.2pct。但Q4外币募集资金贬值产生汇兑损失2.4亿(占营收比重约2.2pcts),对盈利产生一定拖累,故20H2公司净利率为21.7%,同比+3.7pct。分产品看,若以收入占比为权重来分摊未分配损益,20H2包装水/即饮茶/功能饮料/果汁/其他饮料净利率为24.1%/27.4%/25.0%/6.6%/-0.4%,同比+4.2/+6.7/+4.8/-1.1/+4.1pct,果汁盈利能力仍有下滑,即饮茶改善最为明显。

年内展望:库存低位奠基良性增长,成本上行+费投恢复或致盈利略有承压。据渠道反馈,20年末公司适当降低业绩指标、缓解经销商压力,故渠道库存维持低位,奠定良性增长基础,今年以来多地在低基数上实现30%以上增长。展望全年,公司加大家庭端包装水推广力度,并于21年初推出专业泡茶山泉水,进一步拓展消费场景;饮料基于出行恢复、奥运热及旺季前加速新品布局,主要品类均有望获得较好增长,故预计21年公司整体营收实现15%-20%增长。业绩端,考虑PET价格自20年11月以来已步入上行通道,叠加疫情影响渐退、公司费投逐步恢复,预计盈利能力有所承压,业绩增速或略低于收入端。

投资建议

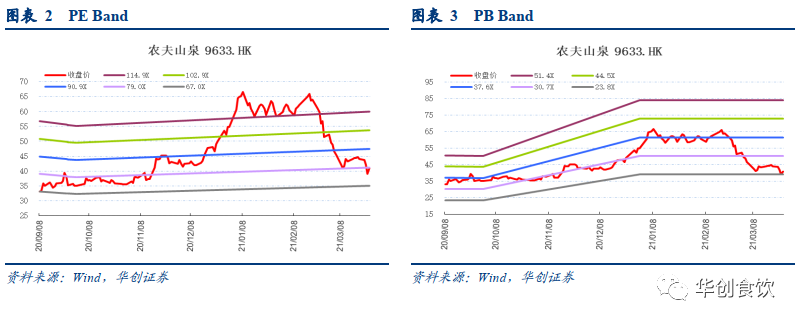

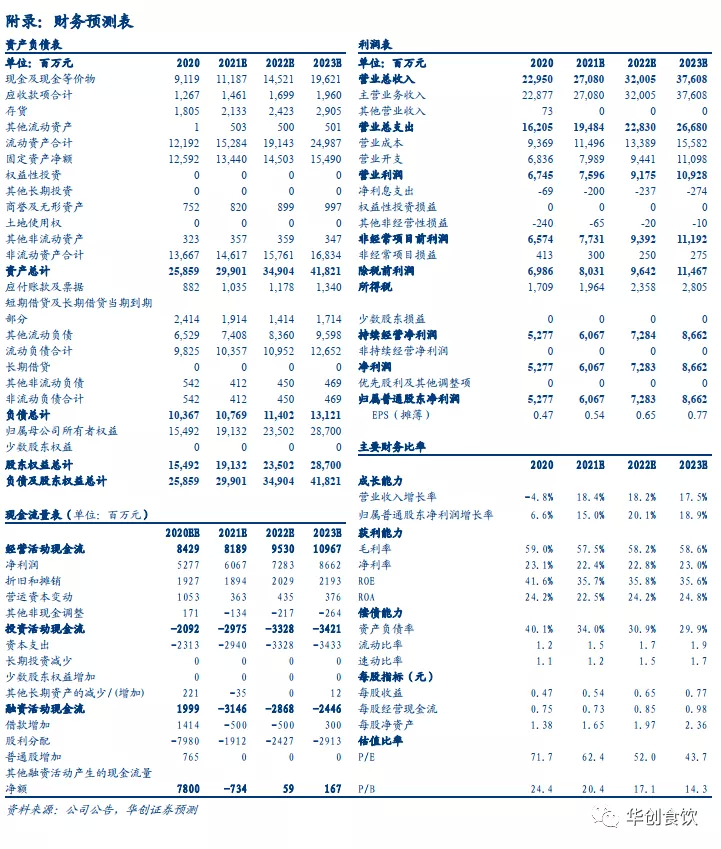

安全边际尚未充足,暂不给予目标价,关注中长期价值。公司库存消化至低位,今年轻装上阵,成本端压力可通过锁价部分对冲,具备稳健增长的基础,我们给予21-23年EPS预测为0.54/0.65/0.77元(前次21-22年预测为0.56/0.68元),对应PE为62/52/44倍。考虑市场流动性收紧预期下,公司安全边际尚未充足,短期股价催化剂或仍需等待,暂不给予目标价,但公司作为优质饮料巨头,包装水成长路径清晰,饮料或带来新亮点,建议关注中长期价值。

风险提示

终端需求低迷、新品拓展不及预期、原材料价格大幅波动等。

附录:财务预测表

(智通财经编辑:庄礼佳)